تحليل سوق مركبات السكك الحديدية

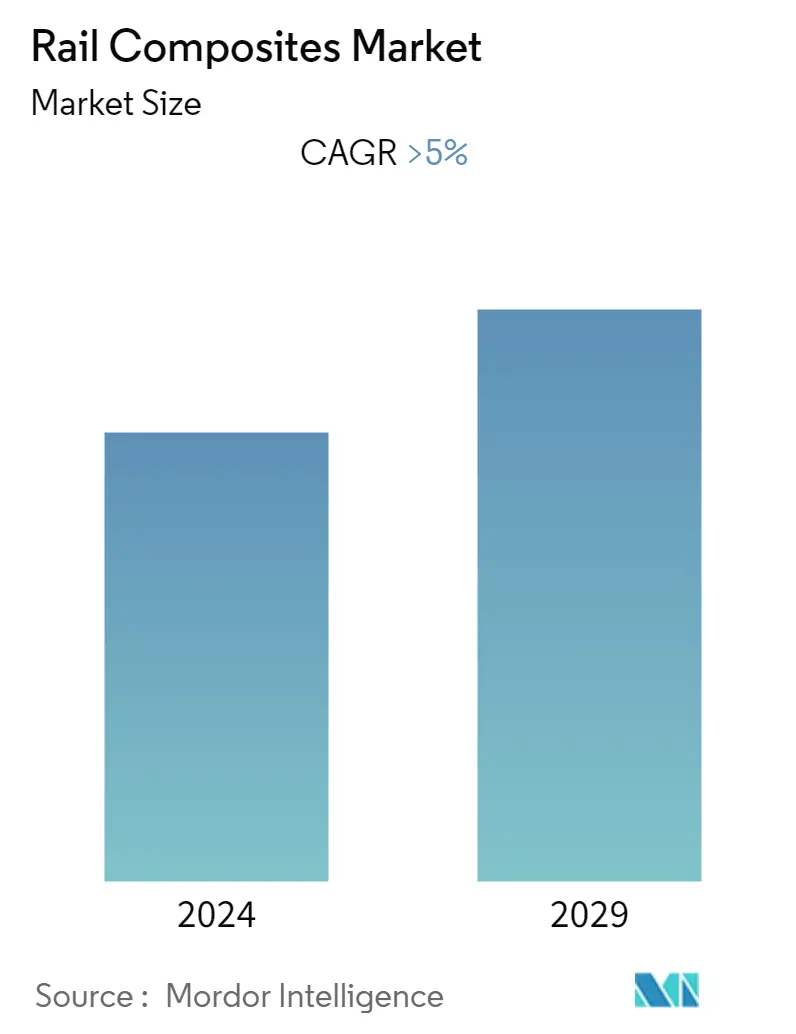

بلغت قيمة سوق مركبات السكك الحديدية 1,469 مليون دولار أمريكي في عام 2021 ومن المتوقع أن يسجل معدل نمو سنوي مركب يزيد عن 5٪ خلال الفترة المتوقعة (2022-2027).

أظهرت مركبات السكك الحديدية نموًا مطردًا في السوق العالمية. إن استخدام المواد المركبة في السكك الحديدية مقبول على نطاق واسع في الاقتصادات الكبرى لأنه يجعل السكك الحديدية أخف وزنا ويوفر خصائص خاصة، وبالتالي تحسين الأداء العام. علاوة على ذلك، تعافى سوق مركبات السكك الحديدية بشكل مطرد بعد انخفاض الطلب بسبب فيروس كورونا، ومن المتوقع أن ينمو بشكل أكبر خلال الفترة المتوقعة.

- على المدى المتوسط، تتمثل العوامل الرئيسية التي تدفع نمو السوق المدروسة في العدد المتزايد من مشاريع السكك الحديدية في منطقة آسيا والمحيط الهادئ، وخاصة في الصين والهند وسنغافورة، والطلب العالمي على السكك الحديدية عالية السرعة.

- إن الافتقار إلى البنية التحتية للسكك الحديدية في بلدان مثل فيتنام وإندونيسيا وتايلاند وقضايا الراتنج في أداء FST لمركبات السكك الحديدية يعيق نمو السوق الذي تمت دراسته.

- ومع ذلك، من المتوقع أن يخلق الطلب المتزايد على السكك الحديدية خفيفة الوزن فرصًا للسوق التي تمت دراستها خلال الفترة المتوقعة.

اتجاهات سوق مركبات السكك الحديدية

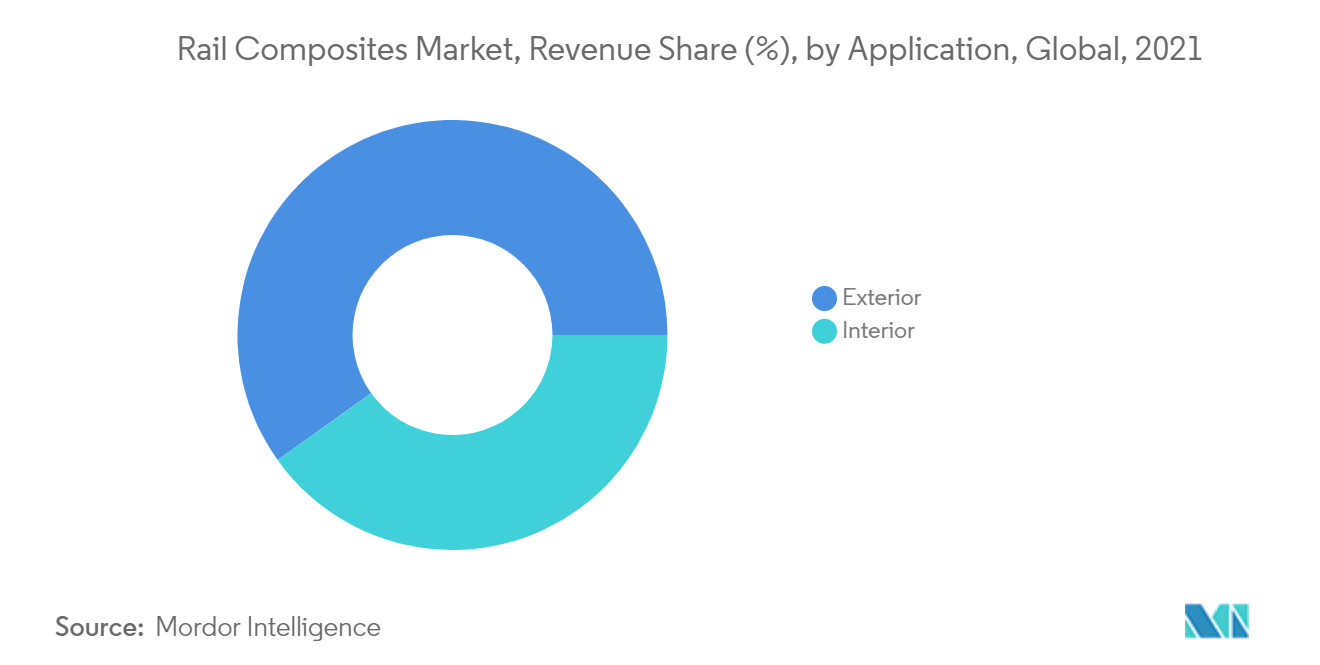

التطبيق الخارجي للسيطرة على السوق

- تستخدم المركبات على نطاق واسع في التطبيقات المختلفة في صناعة القاطرات. ويلعب دورًا رئيسيًا في تصنيع القطارات. يتزايد الطلب على أجزاء الجسم خفيفة الوزن والمتينة في السكك الحديدية.

- في حين أن المكونات المركبة كانت مقتصرة في البداية على الأجزاء الداخلية لعربات السكك الحديدية، فإن التحسينات الكبيرة في الخصائص الهيكلية للمركبات ووزنها المنخفض دفعت الشركات المصنعة إلى استخدام المواد المركبة للمكونات الخارجية في العقود الأخيرة.

- المكونات الهيكلية الخارجية حيث يمكن استخدام المركبات هي البوابات الحركية وألواح السقف والألواح الجانبية الخارجية والتنانير الجانبية والأبواب.

- تُستخدم المركبات بشكل بارز في تصنيع الأجزاء الخارجية نظرًا لنسبة القوة إلى الوزن العالية، ونسبة الصلابة إلى الوزن العالية، ومقاومة التآكل الممتازة، والتوصيل الحراري المنخفض.

- تم استخدام مركبات ألياف البوليستر الزجاجية في البداية لمكونات مثل الأنوف الخارجية. ومع ذلك، في السنوات الأخيرة، تزايدت حصة ألياف الكربون في المكونات الخارجية.

- بالإضافة إلى ذلك، يتطلب بناء عربة السكك الحديدية الكاملة باستخدام ألياف الكربون كمية كبيرة من المواد المركبة في تطبيقات السكك الحديدية الخارجية.

- صناعة القاطرات العالمية آخذة في النمو. تمتلك الولايات المتحدة والصين وروسيا والهند أعلى صناعات القاطرات في العالم.

- هناك العديد من مشاريع السكك الحديدية قيد الإنشاء في الولايات المتحدة. وتشمل بعضها خط لاس فيغاس إلى فيكتورفيل فائق السرعة، والذي يبلغ طوله 270 كيلومترًا وسيكتمل بحلول عام 2023، ومشروع سكة حديد تكساس المركزية، الذي يبلغ طوله 370 كيلومترًا، وسيكتمل بحلول عام 2026.

- ومن المتوقع أن تؤدي الاستثمارات المتزايدة وبناء خطوط السكك الحديدية الجديدة إلى زيادة الطلب على القطارات، الأمر الذي من المتوقع أن يزيد الطلب على مركبات السكك الحديدية في السنوات القادمة.

- وبالتالي، بناءً على الجوانب المذكورة أعلاه، من المتوقع أن يهيمن قطاع التطبيقات الخارجية على السوق.

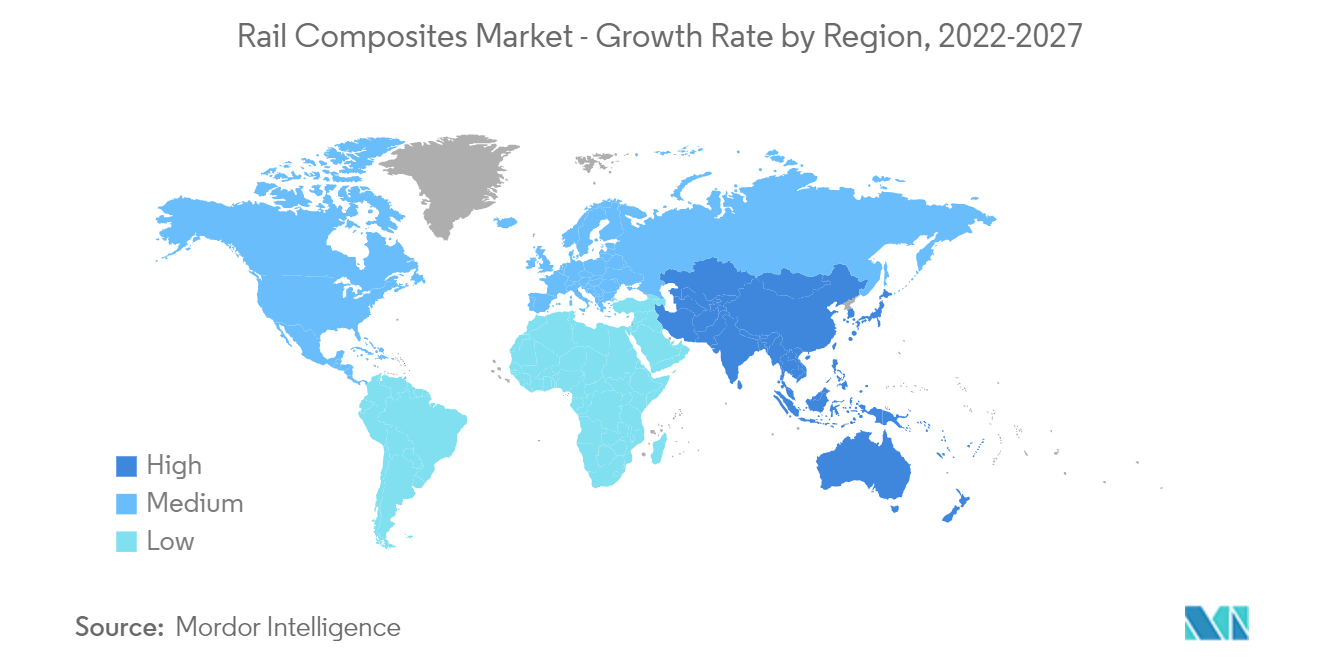

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- وفي منطقة آسيا والمحيط الهادئ، يعمل تزايد عدد السكان والتوسع الحضري المتزايد في دول مثل الصين والهند واليابان على تعزيز الطلب على تحسين الاتصال وزيادة عدد القطارات.

- لقد استثمرت حكومات هذه البلدان في صناعة القاطرات، مما أدى إلى زيادة الطلب على السوق التي تمت دراستها.

- استثمرت الحكومة الصينية في السكك الحديدية في الآونة الأخيرة. تشمل بعض مشاريع السكك الحديدية الجارية في البلاد خط السكة الحديد من لاغوس إلى إبادان (156 كم)، وخط السكة الحديد عالي السرعة Yinxi (618 كم)، وخط السكة الحديد من شنغهاي إلى هانغتشو (794 كم).

- علاوة على ذلك، تم تخصيص 1.40 ألف كرور روبية هندية للسكك الحديدية الهندية في ميزانية الاتحاد 2022-2023، وهو أعلى بنسبة 27.5 بالمائة من تقديرات الميزانية لهذه السنة المالية.

- وفي فبراير 2022، أعلنت السكك الحديدية الهندية أنها ستشتري 90 ألف عربة في السنوات المالية الثلاث المقبلة، والتي ستبدأ عملية إصدار العطاءات لها اعتبارًا من مارس. تبلغ التكلفة التقديرية لهذا المشروع حوالي 31.000 كرور روبية هندية.

- في الهند، هناك العديد من مشاريع المترو قيد التنفيذ. وتشمل بعضها المرحلة الثانية من مترو تشيناي، والمرحلة الرابعة من مترو دلهي، ومترو الشرق والغرب في كولكاتا. ومن المتوقع أن يتم تشغيل هذه المشاريع مع بداية عام 2025.

- كما ساهمت اليابان ودول الآسيان في نمو السوق الذي تمت دراسته.

- وبالتالي، بناءً على الجوانب المذكورة أعلاه، من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق.

نظرة عامة على صناعة مركبات السكك الحديدية

إن سوق مركبات السكك الحديدية العالمية مجزأ بطبيعته، حيث يمتلك العديد من اللاعبين حصصًا ضئيلة في السوق. الشركات الكبرى (ليست بأي ترتيب معين) هي Solvay، وToray Industries Inc.، وLANXESS، وHexcel Corporation، وTEIJIN LIMITED.

قادة سوق مركبات السكك الحديدية

-

Solvay

-

Toray Industries, Inc.

-

LANXESS

-

Hexcel Corporation

-

TEIJIN LIMITED

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق مركبات السكك الحديدية

- في مايو 2021، أعلنت شركة Celanese عن خطتها لبدء خطة مدتها ثلاث سنوات لتوسيع قدرتها LFT (اللدائن الحرارية طويلة الألياف) في نانجينغ، الصين. ومن المتوقع الانتهاء من ذلك بحلول النصف الثاني من عام 2023.

تجزئة صناعة مركبات السكك الحديدية

تُستخدم مركبات السكك الحديدية عمومًا لجعل السكك الحديدية أخف وزنًا، وتوفير مقاومة أكبر للحرارة والتأثيرات الخارجية، وتقليل استهلاك الطاقة من خلال تحسين الأداء العام. يتم تقسيم سوق مركبات السكك الحديدية حسب نوع الراتنج ونوع الألياف والتطبيق والجغرافيا. حسب نوع الراتنج، يتم تقسيم السوق إلى الإيبوكسي والبوليستر والفينول وإستر الفينيل وأنواع الراتنج الأخرى. حسب نوع الألياف، يتم تقسيم السوق إلى الألياف الزجاجية وألياف الكربون وأنواع الألياف الأخرى. حسب التطبيق، يتم تقسيم السوق إلى الخارج والداخل. يغطي التقرير أيضًا سوق مركبات السكك الحديدية في 11 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الإيرادات (مليون دولار أمريكي).

| نوع الراتنج | الايبوكسي | ||

| البوليستر | |||

| الفينول | |||

| استر الفينيل | |||

| أنواع الراتنج الأخرى | |||

| نوع الألياف | الألياف الزجاجية | ||

| ألياف كربونيه | |||

| أنواع الألياف الأخرى | |||

| طلب | الخارج | ||

| الداخلية | |||

| جغرافية | آسيا والمحيط الهادئ | الصين | |

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا الشمالية | الولايات المتحدة | ||

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| إيطاليا | |||

| فرنسا | |||

| بقية أوروبا | |||

| بقية العالم | |||

الأسئلة الشائعة حول أبحاث سوق مركبات السكك الحديدية

ما هو حجم السوق الحالي لمركبات السكك الحديدية؟

من المتوقع أن يسجل سوق مركبات السكك الحديدية معدل نمو سنوي مركب يزيد عن 5٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق مركبات السكك الحديدية؟

Solvay، Toray Industries, Inc.، LANXESS، Hexcel Corporation، TEIJIN LIMITED هي الشركات الكبرى العاملة في سوق مركبات السكك الحديدية.

ما هي المنطقة الأسرع نموًا في سوق مركبات السكك الحديدية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق مركبات السكك الحديدية؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق مركبات السكك الحديدية.

ما هي السنوات التي يغطيها سوق مركبات السكك الحديدية؟

يغطي التقرير حجم السوق التاريخي لسوق مركبات السكك الحديدية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق مركبات السكك الحديدية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Advanced Materials Reports

Popular Chemicals & Materials Reports

تقرير صناعة مركبات السكك الحديدية

إحصائيات الحصة السوقية لمركبات السكك الحديدية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل مركبات السكك الحديدية توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.