| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | 3.28 Million tons |

| حجم السوق (2029) | 3.77 Million tons |

| CAGR | 2.82 % |

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق ألياف البولي بروبيلين (PP).

يقدر حجم سوق ألياف البولي بروبيلين بـ 3.19 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 3.67 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 2.82٪ خلال الفترة المتوقعة (2024-2029).

أثرت اضطرابات سلسلة التوريد، ونقص المقاولين من الباطن والمواد، وإنهاء العقود للتحكم في النفقات، وكلها حدثت بسبب جائحة كوفيد-19، على نمو السوق على المستوى العالمي. ومع ذلك، بعد الوباء، من المتوقع أن ينمو السوق بشكل مطرد.

- على المدى القصير، تتمثل العوامل الهامة التي تحرك السوق في الاستخدام المتزايد لألياف البولي بروبيلين في النظافة والرعاية الصحية والطلب المتزايد على هذه الألياف من صناعة البناء والتشييد.

- من المحتمل أن تؤدي عوامل مثل توافر البديل الأرخص وانخفاض نقاط الانصهار إلى إعاقة نمو السوق.

- من المرجح أن تكون آفاق ألياف البولي بروبيلين المعاد تدويرها بمثابة فرص لنمو السوق.

- سيطرت منطقة آسيا والمحيط الهادئ على سوق ألياف البولي بروبيلين العالمية، ومن المرجح أيضًا أن تشهد أعلى معدل نمو خلال الفترة المتوقعة.

اتجاهات سوق ألياف البولي بروبيلين (PP).

صناعة النسيج تهيمن على السوق

- تشمل تطبيقات PPF في صناعة النسيج الألياف والمواد الليفية وغيرها من المواد النسيجية القائمة على PP، بما في ذلك أغطية الأسرة والسجاد والطبقات السفلية والسجاد والأشرطة والحبال والملابس (المنزلية والرياضة وحماية الأطفال) والمنسوجات التقنية والمنسوجات التقنية والصديقة للبيئة. المنسوجات الودية. التصنيف الأساسي للألياف الأساسية PP هو السجاد والصوف وأنواع القطن والألياف الدقيقة.

- تستخدم حبال البولي بروبلين في الزراعة وتعبئة المحاصيل. يمكن استخدامها أيضًا في مزارع الفاكهة والخضروات الثقيلة لمساعدة الفاكهة/الخضروات على التمسك بساقها أو فرعها.

- تُستخدم المرشحات التقنية في العديد من التطبيقات الصناعية، مثل الترشيح الرطب والمستحضرات الصيدلانية. توفر هذه المرشحات مقاومة كيميائية ممتازة للدهانات والطلاءات والبتروكيماويات وما إلى ذلك.

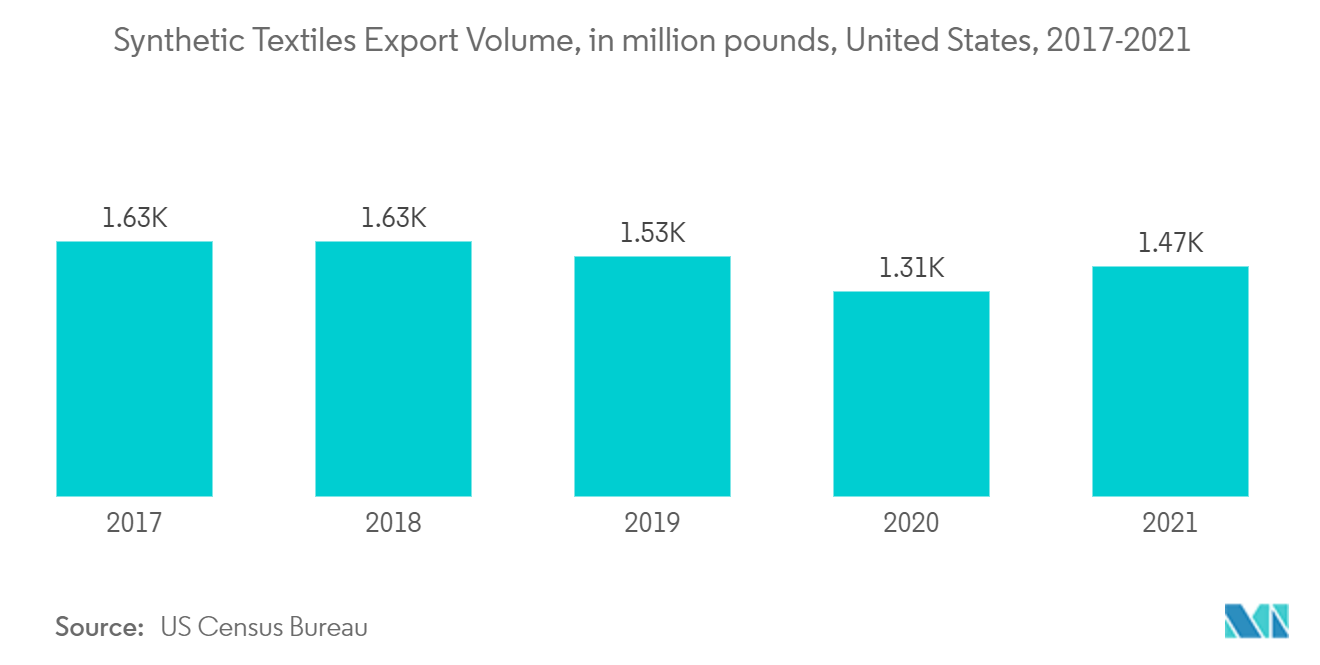

- ووفقا لبيانات مكتب الإحصاء الأمريكي، زادت صادرات المنسوجات الاصطناعية بعد الوباء في عام 2021.

- وفي السنوات الأخيرة، تباطأ سوق الملابس في الصين وتضرر أكثر من أزمة كوفيد-19. شهدت صناعة الملابس تحولًا كبيرًا من خلال التحول نحو المنصات عبر الإنترنت. بحلول نهاية عام 2023، قد يتم تحقيق ما يقرب من 58% من إيرادات السوق الصينية من خلال المبيعات عبر الإنترنت.

- تتمتع صناعة النسيج في الولايات المتحدة بقدرة تنافسية عالمية في تصنيع المواد الخام للمنسوجات والخيوط والأقمشة والملابس والمفروشات المنزلية وغيرها من المنتجات النهائية القائمة على المنسوجات. وفقًا لمنظمة SelectUSA الحكومية، تبلغ قيمة صناعة النسيج والملابس في البلاد حوالي 70 مليار دولار أمريكي، وهي واحدة من أكبر قطاعات الصناعة التحويلية.

- وبالتالي، بناءً على الجوانب المذكورة أعلاه، من المتوقع أن يهيمن قطاع المنسوجات على السوق.

آسيا والمحيط الهادئ للسيطرة على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على سوق ألياف البولي بروبيلين العالمية ومن المرجح أن تشهد أعلى معدل نمو خلال الفترة المتوقعة. تعد الصين منتجًا رائدًا لألياف البولي بروبيلين نظرًا للعدد الكبير من أنشطة التصنيع واسعة النطاق.

- تحول العديد من المنتجين الصينيين إلى تصنيع ألياف البولي بروبلين وسط ارتفاع الطلب العالمي على الأقنعة الجراحية ومعدات الحماية الشخصية.

- الشركات التي بدأت مؤخرًا في إنتاج ألياف PP في الصين هي Baofeng، وYan'an Yanchang Petroleum، وShijiazhuang Petrochemical، وDalian Petrochemical، وZhejiang Petrochemical، وShaanxi Yanchang ChinaCoal، وFushun Petrochemical، وغيرها.

- الصين هي أكبر منتج ومصدر للمنسوجات والملابس في العالم. ونظرا لقدرتها الإنتاجية الهائلة، فإن الصين لديها فائض في المعروض من المنسوجات ومنتجات الملابس.

- ومع ذلك، فإن تكاليف العمالة المتزايدة وتزايد الحمائية العالمية أضعفت قدرتها التنافسية. ارتفعت تكاليف العمالة في البلاد بشكل ملحوظ في السنوات الأخيرة وتجاوزت تكاليف العديد من البلدان الأخرى في آسيا.

- تضم الصين ثاني أكبر صناعة للرعاية الصحية في العالم، بعد الولايات المتحدة، كما أن سوق الرعاية الصحية لديها أكثر صرامة، خاصة في ضوء جائحة كوفيد-19 في عام 2020. ومن المتوقع أن تمثل الصين 25% من قطاع الرعاية الصحية العالمي. الإيرادات بحلول عام 2030

- من المتوقع أن يصل قطاع الرعاية الصحية في الهند إلى 372 مليار دولار أمريكي بحلول عام 2022، مدفوعًا بشكل أساسي بزيادة الوعي الصحي، والحصول على التأمين، وارتفاع الدخل، والأمراض. ويستفيد القطاع الطبي في الهند من تزايد عدد السكان بمعدل 1.6% سنوياً. إن شيخوخة السكان التي تزيد عن 100 مليون نسمة، وارتفاع معدلات الإصابة بأمراض نمط الحياة، وارتفاع الدخل، وزيادة انتشار التأمين الصحي، كلها عوامل تغذي نمو الأجهزة الطبية الأكثر تطورًا ودقة في الصناعة.

- تشهد صناعة المستشفيات في الهند، والتي تمثل 80٪ من سوق الرعاية الصحية العالمي، طلبًا هائلاً من المستثمرين من المستثمرين الدوليين والمحليين. ومن المتوقع أن تصل صناعة المستشفيات إلى 132 مليار دولار أمريكي بحلول عام 2023.

- وفي اليابان، تمثل الفئة السكانية البالغة 65 عامًا فما فوق حوالي 30% من إجمالي سكان البلاد، ومن المتوقع أن تصل إلى حوالي 40% بحلول عام 2050. والشيخوخة السريعة للشعب الياباني، والعدد المتزايد للمرضى الذين يعانون من أمراض مزمنة وأمراض نمط الحياة، والصحة الشاملة التغطية التأمينية والتدابير التنظيمية تقود سوق الرعاية الصحية الياباني. تعمل اليابان على تعزيز قطاعها الطبي حيث يتقدم مواطنوها في السن بمعدل أسرع من مواطني أي دولة أخرى.

- قطاع الرعاية الصحية في كوريا الجنوبية على حافة تحول هائل. ويرجع ذلك إلى النمو السريع في عدد كبار السن وانخفاض معدل المواليد. ومن المتوقع أن يشهد سوق الرعاية الصحية في كوريا الجنوبية خلال السنوات المقبلة تطوراً هائلاً يلبي الاحتياجات المتزايدة للمستهلكين.

- من المتوقع أن تعزز كل هذه العوامل سوق ألياف البولي بروبيلين في منطقة آسيا والمحيط الهادئ خلال الفترة المتوقعة.

نظرة عامة على صناعة ألياف البولي بروبيلين (PP).

سوق ألياف البولي بروبيلين العالمية مجزأ جزئيًا، مع وجود العديد من اللاعبين. ومع ذلك، فإن الشركة الرائدة، Indorama Ventures، تحتل حصة كبيرة في السوق. ومن بين اللاعبين الرئيسيين الآخرين (بدون ترتيب معين) شركة Beaulieu Fibers International (BFI)، وChemosvit Fibrochem SRO، وRadici Partecipazioni SpA، وIndorama Ventures، وMitsubishi Chemical Corporation.

رواد سوق ألياف البولي بروبيلين (PP).

-

Beaulieu Fibers International (BFI)

-

Chemosvit Fibrochem SRO

-

Indorama Ventures

-

Mitsubishi Chemical Corporation

-

Radici Partecipazioni SpA

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق ألياف البولي بروبيلين (PP).

- أبريل 2022 أطلقت شركة Indorama Ventures منتجًا جديدًا من الألياف الخالية من الكربون. المنتج عبارة عن ألياف ديجا من مادة البولي بروبيلين المحايدة للكربون (PP). تم إجراء تقييم دورة حياة المنتج والتحقق منه في الولايات المتحدة.

- مارس 2022 أطلقت شركة Beaulieu Fibers International حلول الألياف الحيوية الحاصلة على شهادات ISCC. ستحل هذه الألياف الحيوية محل الحاجة إلى المواد الكيميائية وستساعد في تصنيع أقمشة مثقوبة بإبرة من مادة البولي بروبيلين (PP) بنسبة 100%.

- سبتمبر 2021 أعلن قسم النظافة في شركة Indorama Ventures Public Company Limited (IVL)، وهي شركة كيميائية عالمية مستدامة، عن زيادة في أسعار جميع أنواع مادة البولي بروبيلين والبوليستر والبوليستر المعاد تدويره وحمض البولي لاكتيك (PLA) والألياف ثنائية المكونات. وكانت الأسعار الجديدة سارية حتى 1 ديسمبر 2021، أو حسب ما تسمح به العقود.

تجزئة صناعة ألياف البولي بروبيلين (PP).

ألياف البولي بروبيلين (PPF) عبارة عن ألياف بوليمر خطية يتم الحصول عليها من بلمرة البروبيلين. يتم تقسيم سوق ألياف البولي بروبيلين على أساس النوع وصناعة المستخدم النهائي والجغرافيا. حسب النوع، يتم تقسيم السوق إلى المواد الأساسية والغزل. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى صناعات النسيج والبناء والرعاية الصحية والنظافة وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضًا حجم السوق وتوقعات ألياف البولي بروبيلين في 16 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الحجم (كيلو طن).

| يكتب | التيلة | ||

| غزل | |||

| صناعة المستخدم النهائي | الغزل والنسيج | ||

| بناء | |||

| الرعاية الصحية والنظافة | |||

| صناعات المستخدم النهائي الأخرى | |||

| جغرافية | آسيا والمحيط الهادئ | الصين | |

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| دول الآسيان | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا الشمالية | الولايات المتحدة | ||

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| إيطاليا | |||

| ديك رومى | |||

| بقية أوروبا | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | ||

| جنوب أفريقيا | |||

| بقية دول الشرق الأوسط وأفريقيا | |||

الأسئلة الشائعة حول أبحاث سوق ألياف البولي بروبيلين (PP).

ما هو حجم سوق ألياف البولي بروبيلين؟

من المتوقع أن يصل حجم سوق ألياف البولي بروبيلين إلى 3.19 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 2.82٪ ليصل إلى 3.67 مليون طن بحلول عام 2029.

ما هو حجم سوق ألياف البولي بروبلين الحالي؟

ومن المتوقع أن يصل حجم سوق ألياف البولي بروبيلين إلى 3.19 مليون طن في عام 2024.

من هم البائعين الرئيسيين في نطاق سوق ألياف البولي بروبلين؟

Beaulieu Fibers International (BFI)، Chemosvit Fibrochem SRO، Indorama Ventures، Mitsubishi Chemical Corporation، Radici Partecipazioni SpA هي الشركات الكبرى العاملة في سوق ألياف البولي بروبلين.

ما هي المنطقة الأسرع نموًا في سوق ألياف البولي بروبيلين؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق ألياف البولي بروبيلين؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق ألياف البولي بروبيلين.

ما هي السنوات التي يغطيها سوق ألياف البولي بروبيلين وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق ألياف البولي بروبلين بنحو 3.10 مليون طن. يغطي التقرير حجم السوق التاريخي لسوق ألياف البولي بروبلين للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق ألياف البولي بروبيلين للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

تقرير صناعة ألياف البولي بروبلين

إحصائيات الحصة السوقية لألياف البولي بروبيلين وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل ألياف البولي بروبيلين توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.