حجم سوق البولي أوليفينات

| فترة الدراسة | 2019 - 2029 |

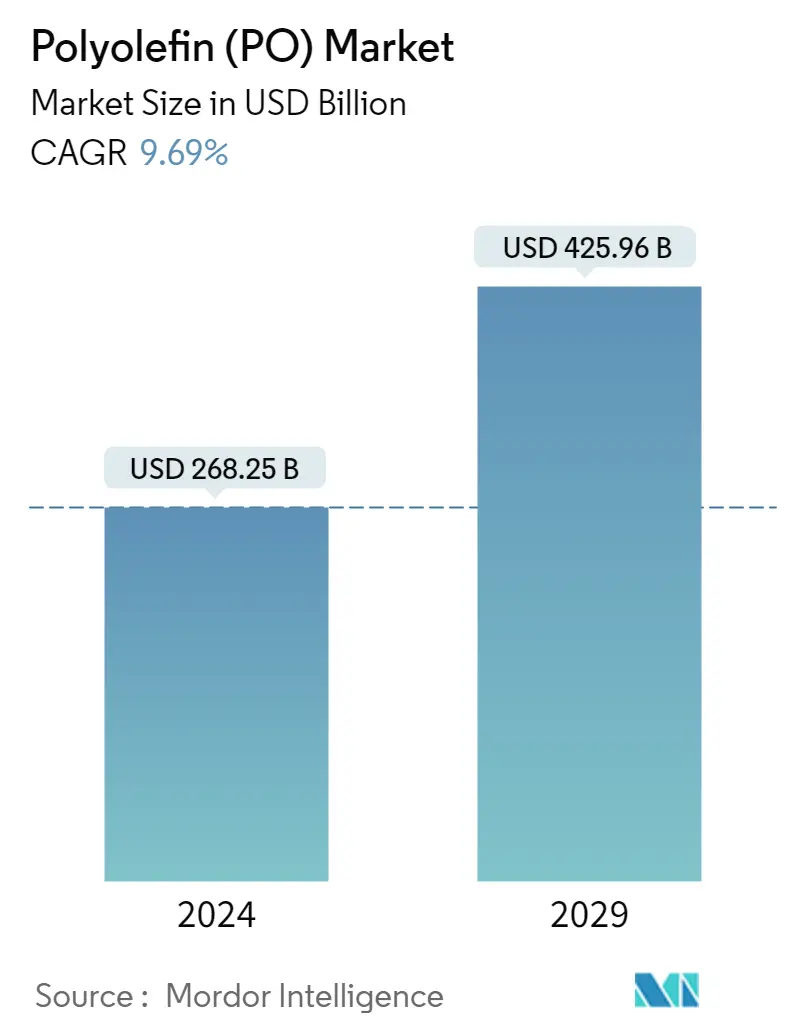

| حجم السوق (2024) | USD 268.25 مليار دولار أمريكي |

| حجم السوق (2029) | USD 425.96 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 9.69 % |

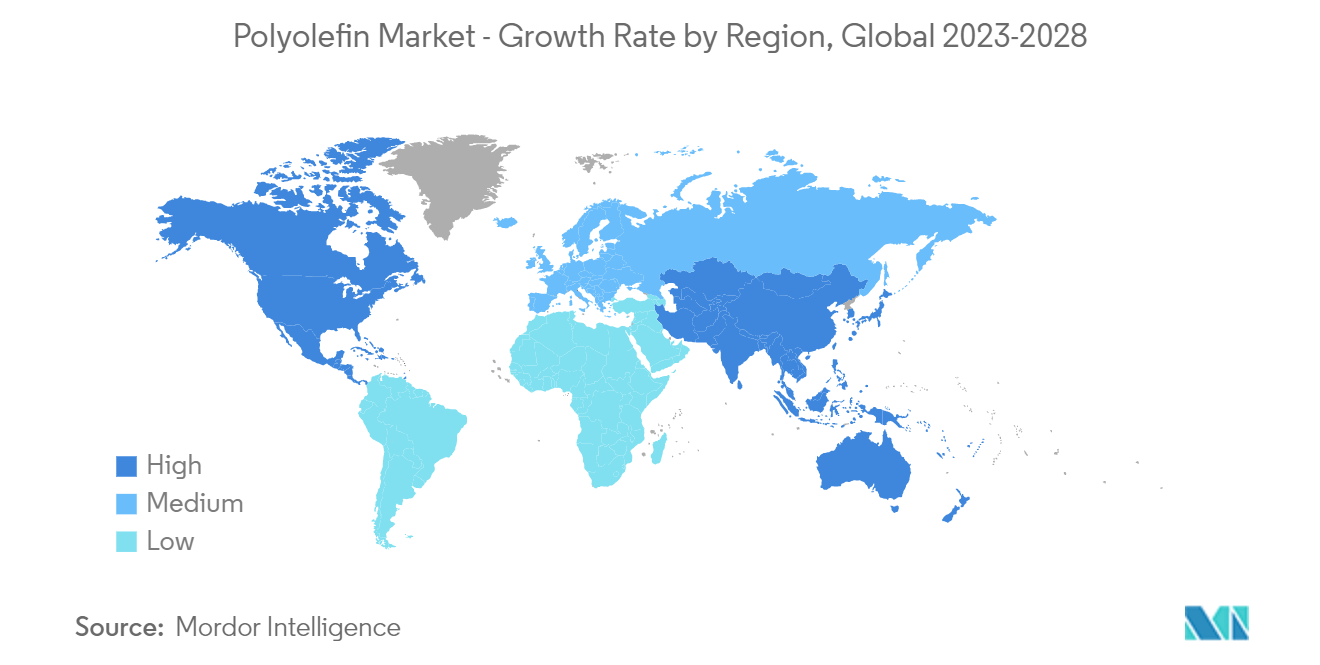

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | عالي |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق البولي أوليفينات

يقدر حجم سوق البولي أوليفينات بـ 268.25 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 425.96 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 9.69٪ خلال الفترة المتوقعة (2024-2029).

أضر انتشار فيروس كورونا (COVID-19) بالسوق لأنه تسبب في إغلاق العديد من صناعات المستخدم النهائي. خلال الوباء، أعاقت الصين سوق البولي أوليفينات بشكل مكثف، حيث إنها أحد المستهلكين الرئيسيين للبولي أوليفينات بسبب صناعاتها القوية مثل التعبئة والتغليف. وتصنيع الألعاب والبناء والسيارات. ومع ذلك، مع استئناف الصناعات أنشطتها التصنيعية في عام 2021، قد يتعافى السوق قيد الدراسة أيضًا.

- يستخدم البولي أوليفين في الإلكترونيات والسيارات وغيرها من الصناعات بسبب خصائصه المتقدمة. ومن المتوقع أن يساعد هذا السوق على النمو على المدى القصير.

- ومع ذلك، فإن اللوائح البيئية المتزايدة على البلاستيك التي تفرضها مختلف الحكومات قد تقيد السوق.

- من المرجح أن يؤدي التركيز المتزايد على البولي أوليفين الأخضر إلى خلق فرص جديدة في السنوات القادمة.

- سيطرت منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، حيث جاء الاستهلاك الأكبر من الهند والصين وغيرها.

اتجاهات سوق البولي أوليفينات

زيادة الطلب على الأفلام والأوراق

- يمكن استخدام الأفلام والألواح في مجالات النقل والتعبئة والزراعة والبناء والتشييد وصناعات البناء وغيرها.

- يقود القطاع الزراعي توسع السوق، مع الطلب على أفلام البولي أوليفين وألواح الدفيئات الزراعية، والمهاد، وأغشية السيلاج الممتدة. ويظهر الطلب أيضًا على صفائح السيلاج وأغشية النوافذ، وكذلك في القطاع الطبي.

- تعمل الأغشية الزراعية القائمة على البولي أوليفين أيضًا على حماية الخضروات من الصقيع والرياح والأمطار والآفات بينما تعمل على تسريع نضج الفواكه والخضروات والزهور، مما يسمح للمزارعين بزراعة العديد من المحاصيل في عام واحد. تساعد أفلام البولي أوليفين أيضًا على تقليل التبخر، وبالتالي توفير المياه.

- ومن ناحية أخرى، يتم استخدام صفائح البولي أوليفين في قطاع البناء. يتم تركيب صفائح البولي إيثيلين، التي تعمل كمثبط بخار، أسفل البلاطة. يمكن لهذه الأوراق أن تتأخر لفترة أطول دون أن تتحلل. ونتيجة لذلك، يتزايد الطلب على البولي أوليفين في صناعة البناء والتشييد.

- ومن المتوقع أن تصبح صناعة البناء والتشييد في منطقة آسيا والمحيط الهادئ أكبر وأسرع الصناعات نمواً في العالم، حيث تأتي حصتها من المنطقة بنسبة 45% من الإنفاق العالمي على البناء. وفي السنوات المقبلة، من المرجح أن يؤدي هذا إلى زيادة رغبة الناس في الأفلام والأوراق.

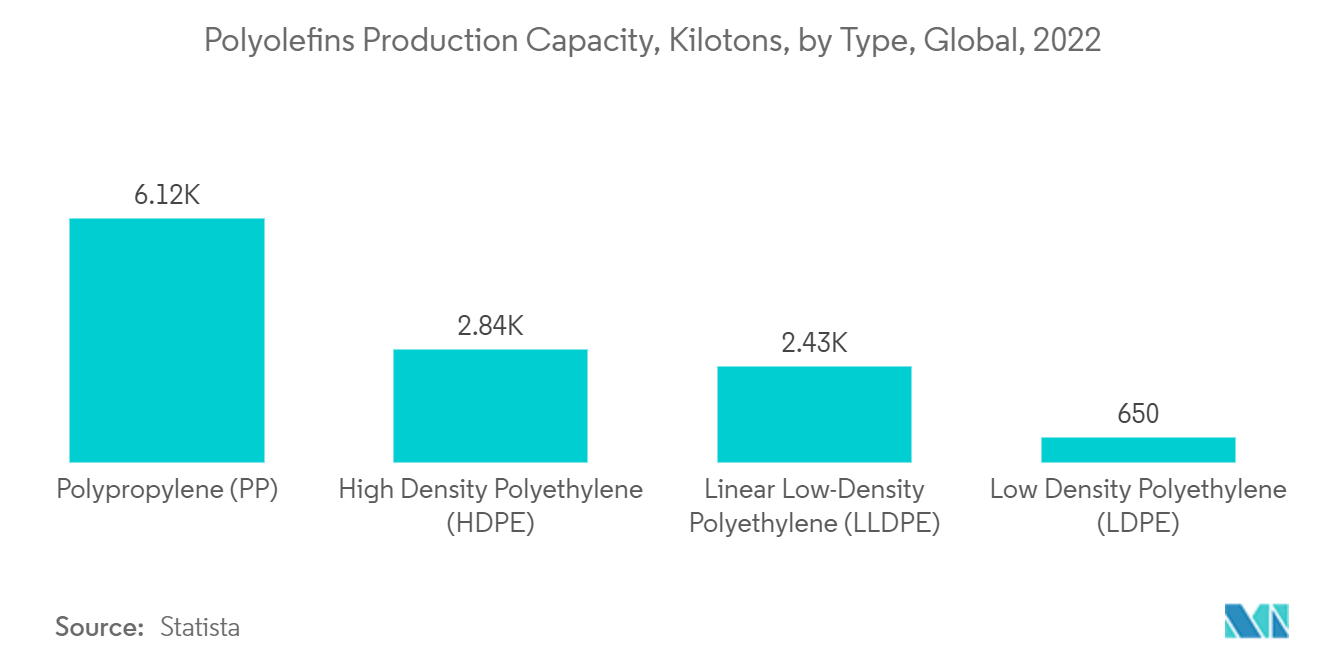

- في السنة المالية 2022، بلغ إجمالي الطاقة الإنتاجية للبولي أوليفينات في الهند أكثر من 12 ألف كيلو طن. وتم تصنيع معظم البولي أوليفينات بواسطة شركة Reliance Industries Limited، التي شكلت ما يقرب من 47% من إجمالي الطاقة الإنتاجية للبولي أوليفينات في الهند.

- وبسبب هذه الأمور، من المرجح أن ينمو سوق البولي أوليفينات في السنوات القادمة مع ارتفاع الطلب على الأفلام والألواح.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- تعد منطقة آسيا والمحيط الهادئ المنطقة المهيمنة في سوق البولي أوليفينات، نظرًا لكون الصين المستهلك الرئيسي للبولي أوليفينات في جميع أنحاء العالم. ويعود هذا النمو إلى زيادة التجارة الإلكترونية، حيث أدت أعمال البريد السريع القوية إلى ارتفاع الطلب على العبوات البلاستيكية. يعد قطاع التصنيع في البلاد أحد المساهمين الرئيسيين في اقتصادها.

- أعلنت الحكومة الصينية عن خطط بناء كبيرة للسنوات العشر القادمة، بما في ذلك خطط لنقل 250 مليون شخص إلى مدن كبرى جديدة. هذه فرصة كبيرة لاستخدام كيماويات البناء بعدة طرق لتحسين خصائص البناء أثناء البناء.

- تسجل العناصر الإلكترونية، مثل الهواتف الذكية وأجهزة تلفزيون OLED والأجهزة اللوحية وغيرها من الأجهزة الإلكترونية الاستهلاكية، أسرع نمو في السوق. ومع وجود المزيد من الأموال في جيوب الطبقة المتوسطة، سيكون هناك المزيد من الطلب على الإلكترونيات، مما سيزيد الطلب على البولي أوليفينات في البلاد.

- وفي الصين، من المتوقع أن يصل قطاع الإلكترونيات إلى أكثر من 385 مليار دولار أمريكي بحلول نهاية عام 2023.

- من المرجح أن تؤدي جميع العوامل المذكورة أعلاه إلى زيادة الطلب على البولي أوليفينات خلال الفترة المتوقعة.

نظرة عامة على صناعة البولي أوليفينات

يتم توحيد سوق البولي أوليفين بطبيعته. بعض اللاعبين الرئيسيين (ليسوا في أي ترتيب معين) يشملون شركة LyondellBasell Industries Holdings BV، وشركة ExxonMobil، وSABIC، وLG Chem، وشركة Mitsubishi Chemical Holdings Corporation، من بين آخرين.

قادة سوق البولي أوليفينات

-

SABIC

-

Mitsubishi Chemical Holdings Corporation

-

LyondellBasell Industries Holdings BV

-

ExxonMobil Corporation

-

LG Chem

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

_Market-Market_Concentration.webp)

أخبار سوق البولي أوليفينات

- نوفمبر 2022 اختارت شركة Stavian Quang Yen Petrochemical, Ltd. تقنية البولي بروبيلين (PP) من شركة LyondellBasell لإنشاء منشأة إنتاج جديدة على مستوى عالمي. سيتم تركيب مصنع PP بقدرة 600 كيلو طن سنويًا ومجهز بتقنية Spheripol من شركة LyondellBasell في المنشأة. ومن خلال هذه الشراكة، أصبحت شركة LyondellBasell جهة ترخيص مادة البولي بروبيلين لأول منشأة للبولي أوليفينات تابعة للمجموعة.

- أغسطس 2022 أعلنت شركة (سابك) إس كيه نيكسيلين، وهي مشروع مشترك بين (سابك) وشركة (إس كيه جيو سنتريك)، عن توسعة مصنعها التصنيعي الواقع في مدينة أولسان بكوريا الجنوبية. سيتم تشغيل المصنع في الربع الثاني من عام 2024 وسيلبي الطلب المتزايد على حلول البولي أوليفينات القائمة على NEXLENE لمختلف صناعات الاستخدام النهائي.

تقرير سوق البولي أوليفينات – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 التحول في التفضيلات من التغليف الصلب إلى التغليف المرن

4.1.2 تزايد الطلب على المفروشات الداخلية منخفضة التكلفة

4.2 القيود

4.2.1 تزايد اللوائح البيئية

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القوة التفاوضية للمستهلكين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

5. تجزئة السوق (حجم السوق من حيث القيمة)

5.1 نوع المادة

5.1.1 البولي ايثيلين (بي)

5.1.2 مادة البولي بروبيلين (PP)

5.1.3 المطاط الصناعي البولي أوليفين (POE)

5.1.4 خلات فينيل الإيثيلين (EVA)

5.2 طلب

5.2.1 الأفلام والأوراق

5.2.2 صب الحقن

5.2.3 التشكيل عن طريق النفخ

5.2.4 طلاء النتوء

5.2.5 الألياف والرافية

5.3 جغرافية

5.3.1 آسيا والمحيط الهادئ

5.3.1.1 الصين

5.3.1.2 الهند

5.3.1.3 اليابان

5.3.1.4 كوريا الجنوبية

5.3.1.5 بقية منطقة آسيا والمحيط الهادئ

5.3.2 أمريكا الشمالية

5.3.2.1 الولايات المتحدة

5.3.2.2 كندا

5.3.2.3 المكسيك

5.3.3 أوروبا

5.3.3.1 ألمانيا

5.3.3.2 المملكة المتحدة

5.3.3.3 إيطاليا

5.3.3.4 فرنسا

5.3.3.5 بقية أوروبا

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 حصة السوق/تحليل التصنيف**

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 Arkema Group

6.4.2 BASF SE

6.4.3 Braskem

6.4.4 Chevron Phillips Chemical Company

6.4.5 China National Petroleum Corporation

6.4.6 China Petrochemical Corporation

6.4.7 Daelim

6.4.8 Dow

6.4.9 ExxonMobil Corporation

6.4.10 Formosa Plastics Corporation

6.4.11 Japan Polypropylene Corporation

6.4.12 LG Chem Ltd.

6.4.13 LyondellBasell Industries Holdings BV

6.4.14 Mitsubishi Chemical Holdings Corporation

6.4.15 Mitsui Chemicals Incorporated

6.4.16 Nova Chemicals Corporation

6.4.17 PetroChina Company Limited

6.4.18 Reliance Industries Limited

6.4.19 SABIC (Saudi Basic Industries Corporation)

6.4.20 Sasol Ltd.

6.4.21 Tosoh Corporation

7. فرص السوق والاتجاهات المستقبلية

7.1 التركيز المتزايد على البولي أوليفين الأخضر

تقسيم صناعة البولي أوليفينات

البولي أوليفينات عبارة عن جزيئات كبيرة يتم إنتاجها عن طريق بلمرة وحدات مونومر الأوليفين. البولي أوليفينات الأكثر شيوعًا المستخدمة في السوق هي البولي إيثيلين (PE) والبولي بروبيلين (PP). تتمتع البولي أوليفينات بقابلية معالجة ممتازة وثبات كيميائي ومتانة طويلة الأمد. وهو بوليمر لدن بالحرارة الأكثر استخدامًا، وتتراوح استخداماته من التغليف إلى المنتجات الاستهلاكية إلى الألياف والمنسوجات. يتم تقسيم سوق البولي أوليفينات حسب نوع المادة والتطبيق والجغرافيا. حسب نوع المادة، يتم تقسيم السوق إلى البولي إيثيلين (PE)، والبولي بروبيلين (PP)، والبولي أوليفين المطاطي (POE)، وخلات فينيل الإيثيلين (EVA) لين (PE) والبولي بروبيلين (PP). تتمتع البولي أوليفينات بقابلية معالجة ممتازة وثبات كيميائي ومتانة طويلة الأمد. وهو بوليمر لدن بالحرارة الأكثر استخدامًا، وتتراوح استخداماته من التغليف إلى المنتجات الاستهلاكية إلى الألياف والمنسوجات. يتم تقسيم سوق البولي أوليفينات حسب نوع المادة والتطبيق والجغرافيا. حسب نوع المادة، يتم تقسيم السوق إلى البولي إيثيلين (PE)، والبولي بروبيلين (PP)، والبولي أوليفين المطاطي (POE)، وخلات فينيل الإيثيلين (EVA). حسب التطبيق، يتم تقسيم السوق إلى أفلام وألواح، وقولبة بالحقن، وقولبة بالنفخ، وطلاء بالبثق، والألياف، والرافيا. يغطي التقرير أيضًا حجم السوق والتوقعات لسوق البولي أوليفينات في 15 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (مليون دولار أمريكي).

| نوع المادة | ||

| ||

| ||

| ||

|

| طلب | ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق البولي أوليفينات

ما هو حجم سوق البولي أوليفين (PO)؟

من المتوقع أن يصل حجم سوق البولي أوليفينات (PO) إلى 268.25 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 9.69٪ ليصل إلى 425.96 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق البولي أوليفين (PO) الحالي؟

في عام 2024، من المتوقع أن يصل حجم سوق البولي أوليفينات (PO) إلى 268.25 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق البولي أوليفين (PO)؟

SABIC، Mitsubishi Chemical Holdings Corporation، LyondellBasell Industries Holdings BV، ExxonMobil Corporation، LG Chem هي الشركات الكبرى العاملة في سوق البولي أوليفين (PO).

ما هي المنطقة الأسرع نموًا في سوق البولي أوليفين (PO)؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق البولي أوليفين (PO)؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق البولي أوليفينات (PO).

ما هي السنوات التي يغطيها سوق البولي أوليفينات (PO) وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق البولي أوليفينات (PO) بمبلغ 244.55 مليار دولار أمريكي. يغطي التقرير حجم سوق البولي أوليفين (PO) التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق البولي أوليفين (PO) للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة البولي أوليفينات

إحصائيات الحصة السوقية للبولي أوليفينات وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل البولي أوليفين توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.