تحليل سوق البولي إيثيلين أمين

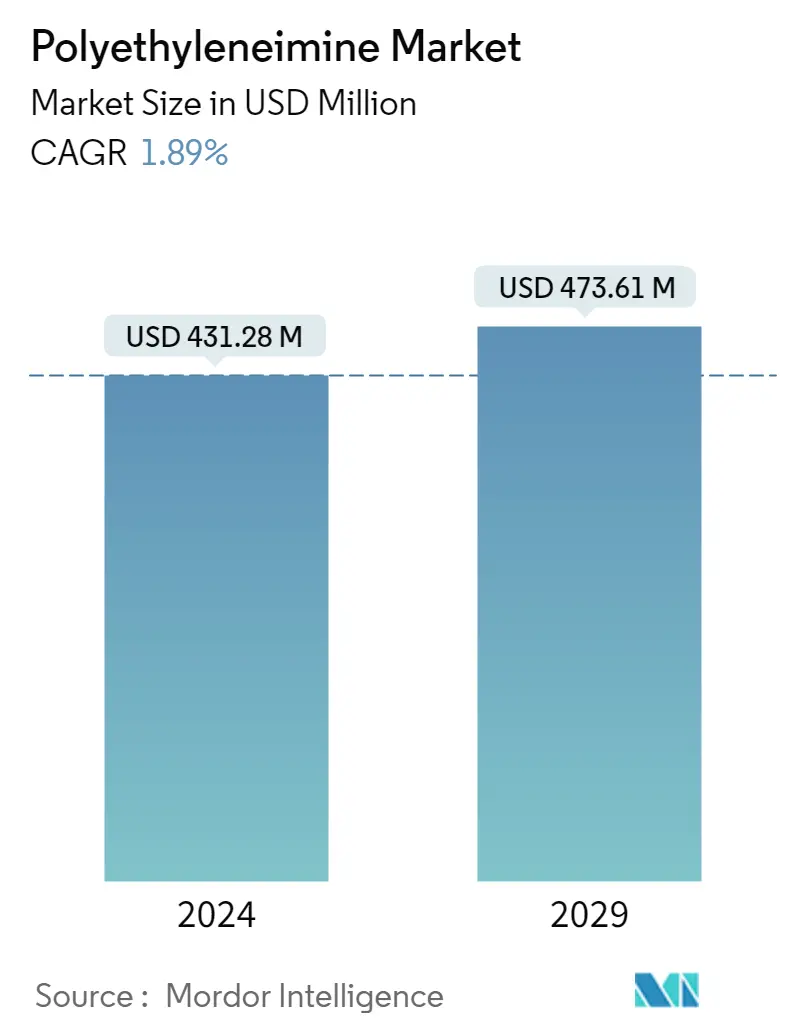

يقدر حجم سوق البولي إيثيلين أمين بـ 431.28 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 473.61 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 1.89٪ خلال الفترة المتوقعة (2024-2029).

كان تأثير فيروس كورونا (COVID-19) على السوق سلبيًا. ومع ذلك، فقد وصل السوق إلى مستويات ما قبل الوباء ومن المتوقع أن ينمو بشكل مطرد خلال الفترة المتوقعة.

- العوامل الرئيسية التي تحرك السوق هي الطلب المتزايد من التطبيقات في المنظفات والمواد الكيميائية لمعالجة المياه والاستخدام المتزايد في المواد اللاصقة والمواد المانعة للتسرب.

- على الجانب الآخر، فإن اللوائح البيئية الصارمة تعيق نمو السوق.

- من المتوقع أن توفر عوامل مثل تطوير مركبات البولي إيثيلين أمين نانو السيليكا وصناعة العناية الشخصية ومستحضرات التجميل سريعة التوسع فرص نمو متنوعة للسوق.

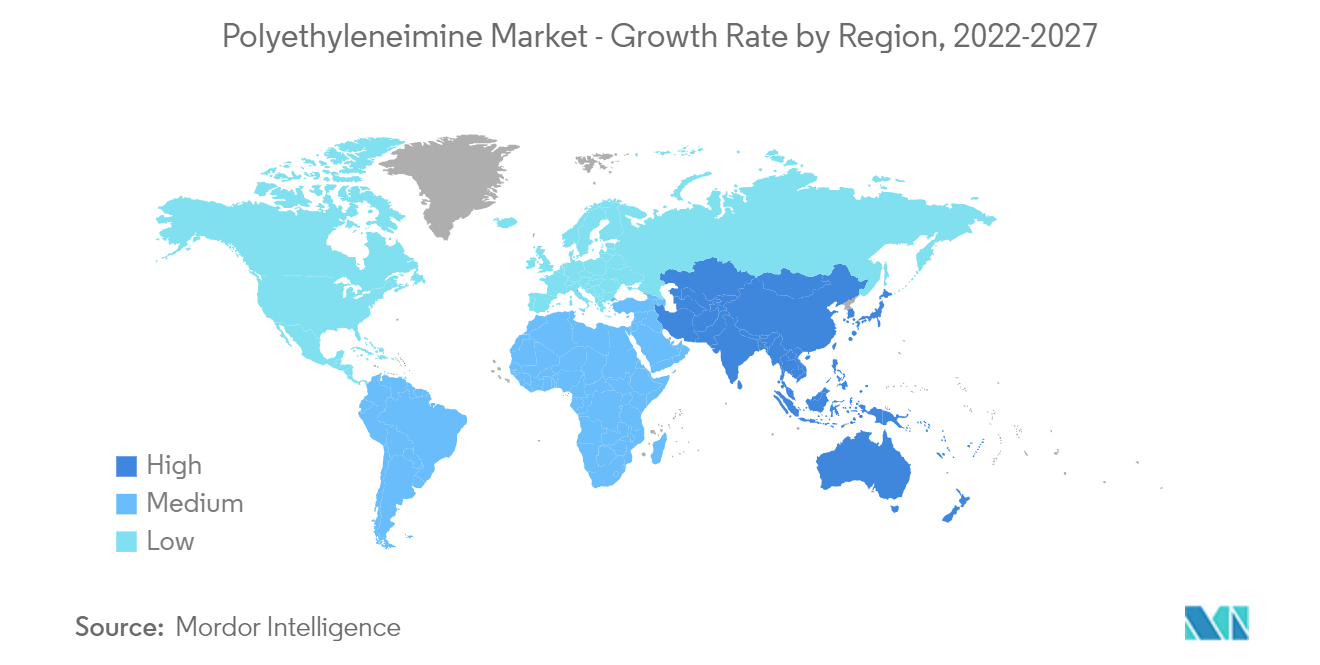

- وتهيمن منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، ويأتي الاستهلاك الأكبر من الصين والهند.

اتجاهات سوق البولي إيثيلين أمين

قطاع المواد اللاصقة والمواد المانعة للتسرب يسيطر على السوق

- يُستخدم البولي إيثيلين أمين (PEI) في مجموعة واسعة من تطبيقات المواد اللاصقة ومانعات التسرب. يتم استخدامه للتصفيح في صناعة المواد اللاصقة كمحفز للالتصاق. كما أنها تستخدم في البادئات ذات الأساس المائي لأفلام التعبئة والتغليف.

- تم استخدام البولي إيثيلين أمين لبعض الوقت كمادة تمهيدية لطلاء البثق في صناعة التعبئة والتغليف. وقد وجد استخدامه بشكل خاص في ربط البولي إيثيلين بالورق والركائز السليلوزية الأخرى. في الممارسة العملية، يتم تطبيقه بالماء المخفف أو محاليل الماء والكحول.

- تعد صناعة التعبئة والتغليف أكبر مستهلك للمواد اللاصقة على مستوى العالم. ومن المتوقع أن يستمر هذا الاتجاه خلال الفترة المتوقعة، ويرجع ذلك أساسًا إلى الطلب القوي على تطبيقات التعبئة والتغليف في قطاع الأغذية والمشروبات.

- تعد المواد اللاصقة إحدى آليات الربط الأكثر شيوعًا المستخدمة في صناعة التغليف. تُستخدم المواد اللاصقة القائمة على البولي إيثيلين أمين بشكل رئيسي في تغليف المنتجات الغذائية المجمدة. هذا العامل يعزز الطلب على المواد اللاصقة في صناعة التعبئة والتغليف، مما يدفع السوق للدراسة.

- وفقًا لشركة SP Global، تبلغ قيمة سوق المواد اللاصقة والمواد المانعة للتسرب المحلية في الهند 134-136 مليار روبية هندية (حوالي 1.81-1.83 مليار دولار أمريكي) في السنة المالية 2021. وينقسم سوق المواد اللاصقة والمواد المانعة للتسرب الهندي إلى قسمين. يلبي القطاع الصناعي صناعات B2B مثل التعبئة والتغليف والأحذية والدهانات والسيارات وما إلى ذلك. ويخدم قطاع البيع بالتجزئة صناعات مثل الأثاث / الأعمال الخشبية وتشييد المباني والفنون والحرف والتجهيزات الكهربائية وما إلى ذلك.

- تستخدم صناعة الإلكترونيات المواد اللاصقة لتطبيقات مختلفة، بما في ذلك الطلاءات المتوافقة، وحماية الأقطاب الكهربائية الطرفية، وربط الأجهزة المثبتة على السطح، من بين أشياء أخرى كثيرة. تعد صناعة الإلكترونيات واحدة من أسرع الصناعات نموًا في الهند، ووفقًا لوزارة الإلكترونيات وتكنولوجيا المعلومات، فإن حجم سوق الصناعة يتراوح بين 4950-5000 مليار روبية هندية (~ 66.95-67.62 مليار دولار أمريكي) اعتبارًا من السنة المالية 2021.

- بناءً على العوامل المذكورة أعلاه، من المرجح أن يهيمن قطاع المواد اللاصقة والمواد المانعة للتسرب على السوق خلال الفترة المتوقعة.

آسيا والمحيط الهادئ للسيطرة على السوق

- من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق البولي إيثيلين أمين خلال فترة التنبؤ، حيث يستخدم البولي إيثيلين أمين بقوة في التطبيقات، مثل المنظفات والمواد اللاصقة والمواد الكيميائية لمعالجة المياه ومستحضرات التجميل والورق في المنطقة.

- يستخدم البولي إيثيلين أمين كعامل تقوية رطب في صناعة اللب والورق. قد تستمر صناعة الورق ولب الورق المتنامية في الصين والهند وجنوب شرق آسيا في العمل كمحرك للسوق الذي تمت دراسته.

- تعد الصين واحدة من أسرع الدول نموا من حيث إنتاج الحبر. تعد صناعة الحبر في البلاد مزيجًا من شركات تصنيع الحبر الدولية والشركات المحلية، بما في ذلك Hangzhou TOKA Ink، وهو مشروع مشترك مع TK Toka، وTianjin Toyo Ink Co. Ltd، وهو مشروع مشترك مع Toyo Ink، وهما من الشركات الرائدة في توريد الحبر متعدد الجنسيات في البلاد. الصين. تمتلك DIC، وSakata INX، وSiegwerk، وFlint Group، وHubergroup، وغيرها من شركات الحبر الكبرى أيضًا مصانع تصنيع في الصين. تعد شركة Bauhinia Variegata Ink Chemicals، وهي شركة تابعة لشركة Yip's Chemical، أكبر منتج محلي للحبر في البلاد.

- تكتسب المنظفات وعوامل التنظيف الصناعية طلبًا متزايدًا في الصين بسبب تغير عادات المستهلك والاهتمام المتزايد بالنظافة في المنزل. بسبب جائحة كوفيد-19، شهد السوق الصيني ارتفاعًا كبيرًا في الطلب على المنظفات وعوامل التنظيف الصناعية. وشهدت إيرادات مبيعات المنظفات ومواد التنظيف نموًا بمقدار عشرة أضعاف في عام 2020. وفي عام 2021، نمت المبيعات بنسبة 400-500%.

- تعد صناعة الصابون من أقدم الصناعات العاملة في قطاع السلع الاستهلاكية سريعة الحركة في الهند، حيث تمثل أكثر من 50% من قطاع السلع الاستهلاكية. وفقا للبيانات الأخيرة، هناك ما يقرب من خمسة ملايين منفذ بيع بالتجزئة لبيع الصابون في البلاد، منها 3.75 مليون تعمل في المناطق الريفية.

- أطلقت الهند والدنمارك معًا ورقة عمل مؤخرًا حول سيناريو مياه الصرف الصحي في المناطق الحضرية في الهند في مؤتمر ومعرض المياه العالمي 2022 في كوبنهاغن. في عام 2021، بلغ توليد مياه الصرف الصحي في الهند 72,368 مليون دينار في المراكز الحضرية، في حين بلغت قدرة معالجة مياه الصرف الصحي المركبة 31,841 مليون دينار فقط. تحاول الحكومة زيادة قدرة معالجة مياه الصرف الصحي في إطار مهمة Swachh Bharat 2.0 (SBM 2.0) الحكومية، والتي تم الإعلان عنها العام الماضي. ومن المتوقع أن يخلق هذا طلبًا كبيرًا على البولي إيثيلين أمين في معالجة المياه.

- لقد استثمرت الشركات المصنعة في صناعة المواد اللاصقة الهندية نظرًا لإمكانات نموها. وبالتالي، من المتوقع أن تؤدي المصانع الجديدة وتوسعات القدرات في خط الأنابيب إلى زيادة الطلب على البولي إيثيلين أمين في البلاد. على سبيل المثال، في ديسمبر 2021، أعلنت شركة سيكا عن خططها لفتح مركز تكنولوجي جديد ومصنع لتصنيع المواد اللاصقة والمواد المانعة للتسرب عالية الجودة في بيون، الهند.

- وبالتالي، من المتوقع أن تساعد هذه العوامل منطقة آسيا والمحيط الهادئ على السيطرة على السوق بشكل عام.

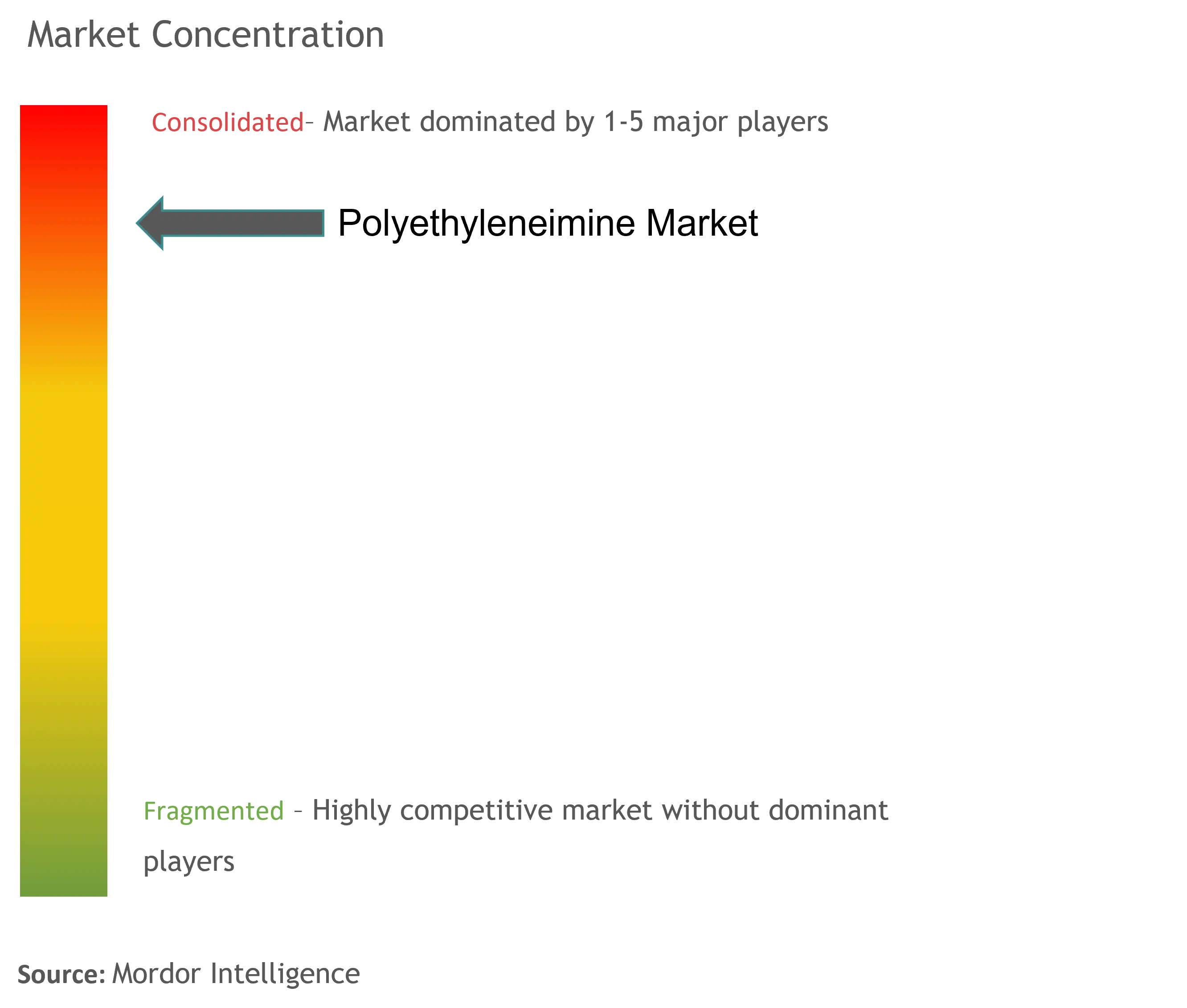

نظرة عامة على صناعة البولي إيثيلين أمين

يتم تعزيز سوق البولي إيثيلين أمين بشكل كبير مع وجود لاعبين دوليين ومحليين. وتشمل الشركات الكبرى (بدون ترتيب معين) BASF SE وNippon Shokubai Co. Ltd وDow وFUJIFILM Wako Pure Chemical Corporation.

قادة سوق البولي إيثيلين أمين

-

BASF SE

-

Nippon Shokubai Co. Ltd

-

Dow

-

FUJIFILM Wako Pure Chemical Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البولي إيثيلين أمين

- يتم تغطية التطورات الأخيرة المتعلقة باللاعبين الرئيسيين في السوق في التقرير الكامل.

تقسيم صناعة البولي إيثيلين أمين

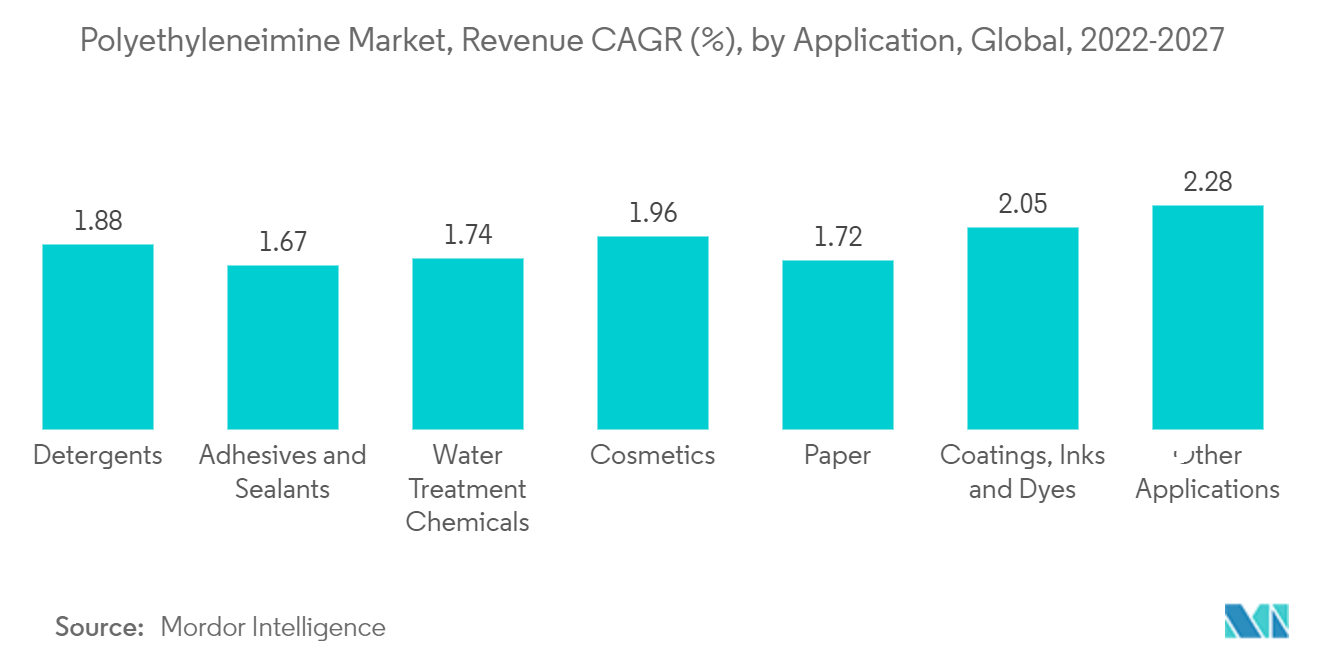

البولي إيثيلين أمينات (PEIs) عبارة عن بوليمرات أليفاتية أساسية للغاية وموجبة الشحنة تحتوي على مجموعات أمينية أولية وثانوية وثلاثية. يتم تقسيم السوق حسب النوع والتطبيق والجغرافيا. حسب النوع، يتم تقسيم السوق إلى خطي ومتفرع. حسب التطبيق، يتم تقسيم السوق إلى المنظفات والمواد اللاصقة والمواد المانعة للتسرب والمواد الكيميائية لمعالجة المياه ومستحضرات التجميل والورق والطلاءات والأحبار والأصباغ وغيرها من التطبيقات. يغطي التقرير حجم السوق والتوقعات لسوق البولي إيثيلين أمين في 15 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الإيرادات (مليون دولار أمريكي).

| خطي |

| متفرعة |

| المنظفات |

| المواد اللاصقة والمواد المانعة للتسرب |

| كيماويات معالجة المياه |

| مستحضرات التجميل |

| ورق |

| الطلاءات والأحبار والأصباغ |

| تطبيقات أخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| يكتب | خطي | |

| متفرعة | ||

| طلب | المنظفات | |

| المواد اللاصقة والمواد المانعة للتسرب | ||

| كيماويات معالجة المياه | ||

| مستحضرات التجميل | ||

| ورق | ||

| الطلاءات والأحبار والأصباغ | ||

| تطبيقات أخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق البولي إيثيلين أمين

ما هو حجم سوق البولي إيثيلين أمين؟

من المتوقع أن يصل حجم سوق البولي إيثيلين أمين إلى 431.28 مليون دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 1.89٪ ليصل إلى 473.61 مليون دولار أمريكي بحلول عام 2029.

ما هو حجم سوق البولي إيثيلين أمين الحالي؟

في عام 2024، من المتوقع أن يصل حجم سوق البولي إيثيلينمين إلى 431.28 مليون دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق البولي إيثيلين أمين؟

تعد كل من BASF SE وNippon Shokubai Co. Ltd وDow وFUJIFILM Wako Pure Chemical Corporation الشركات الكبرى العاملة في سوق البولي إيثيلين أمين.

ما هي المنطقة الأسرع نمواً في سوق البولي إيثيلين أمين؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق البولي إيثيلين أمين؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق البولي إيثيلين أمين.

ما هي السنوات التي يغطيها سوق البولي إيثيلين أمين وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق البولي إيثيلينمين بمبلغ 423.28 مليون دولار أمريكي. يغطي التقرير حجم سوق البولي إيثيلين أمين التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق البولي إيثيلين أمين للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة البولي إيثيلين أمين

إحصائيات الحصة السوقية للبولي إيثيلين أمين وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل البولي إيثيلين أمين توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.