| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

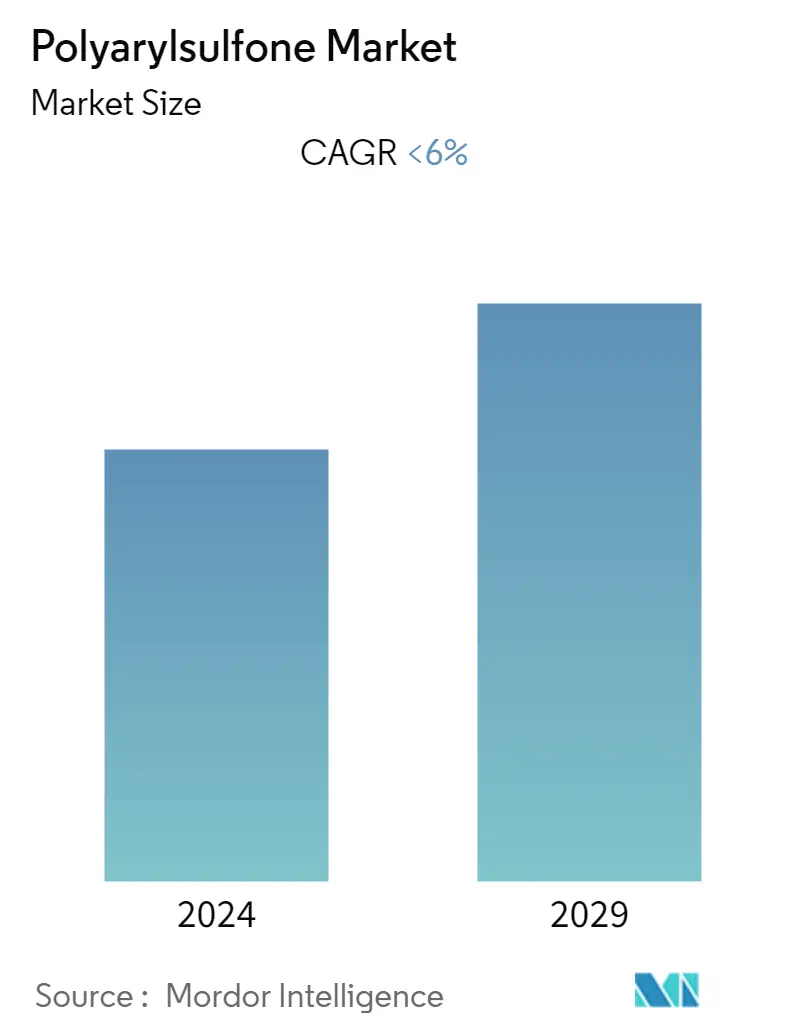

| CAGR | 6.00 % |

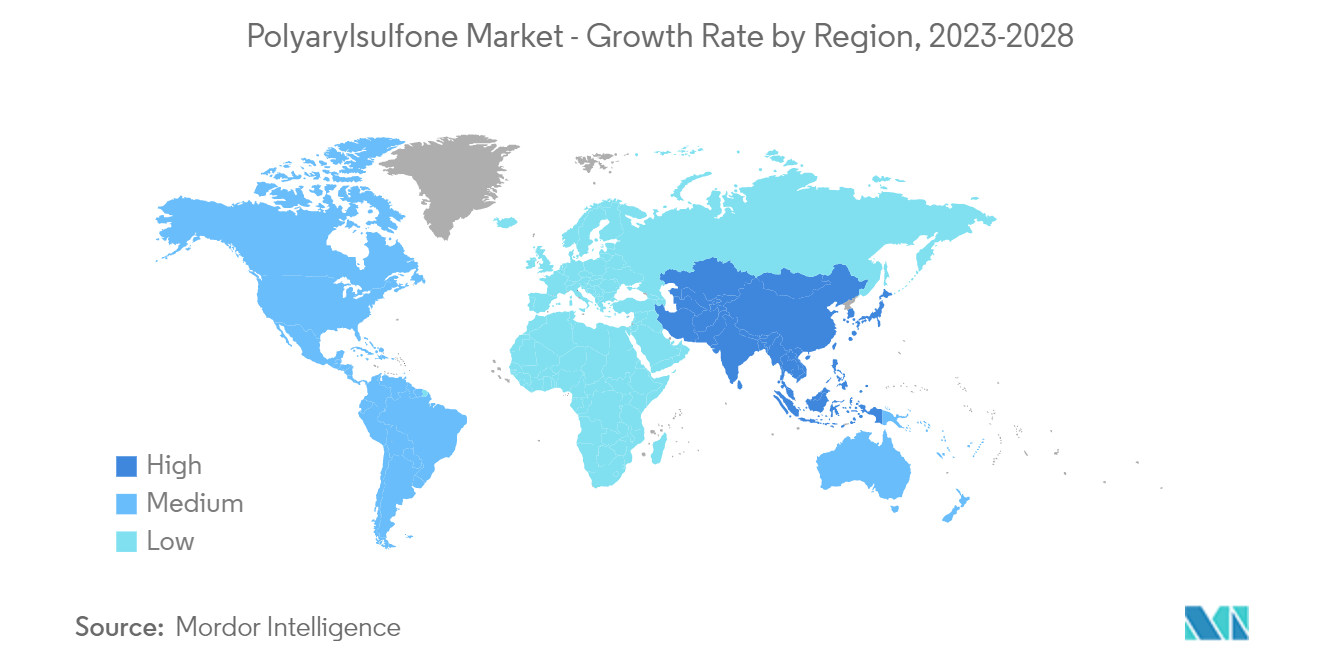

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | عالي |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق بولي أريل سلفون

يقدر سوق البولي أريل سلفون بمبلغ 2,251 مليون دولار أمريكي حاليًا ومن المتوقع أن يصل إلى 3,027 مليون دولار أمريكي خلال الفترة المتوقعة، مسجلاً معدل نمو سنوي مركب يبلغ حوالي 6٪ خلال الفترة المتوقعة.

بسبب تفشي فيروس كورونا (COVID-19)، أثرت عمليات الإغلاق على مستوى البلاد في جميع أنحاء العالم، وتعطيل أنشطة التصنيع وسلاسل التوريد، وتوقف الإنتاج سلبًا على السوق في عام 2020. ومع ذلك، بدأت الظروف في التعافي في عام 2021، واستعادة مسار نمو السوق.

- العامل الرئيسي الذي يدفع السوق المدروسة هو الطلب المتزايد على بولي أريل سلفون من صناعة السيارات.

- على الجانب الآخر، فإن اللوائح الصارمة المتعلقة بالطبيعة الخطرة للمواد الخام والظروف غير المواتية بسبب تفشي كوفيد-19 تعيق نمو السوق.

- من المتوقع أن يوفر الطلب المتزايد على البولي أريل سلفون كغشاء في مرافق معالجة المياه فرصًا مختلفة لنمو السوق خلال الفترة المتوقعة.

- تمثل منطقة آسيا والمحيط الهادئ أكبر سوق ومن المتوقع أن تكون السوق الأسرع نموًا خلال الفترة المتوقعة بسبب الاستهلاك المتزايد من دول مثل الصين والهند واليابان وكوريا الجنوبية.

اتجاهات سوق البولي أريل سلفون

تزايد الطلب على بولي أريل سلفون من صناعة السيارات

- يتضمن Polyarylsulfone مجموعة واسعة من التطبيقات في صناعة السيارات. على سبيل المثال، يُستخدم البولي إيثر سلفون (PESU) في دوائر مياه التبريد والزيت في كهرباء المركبات (المبيت والموصلات) وناقلات الحركة. يمكن استخدام بولي أريل سلفون في نطاق درجات الحرارة من -100 إلى +200 درجة مئوية.

- ونظراً للنمو الهائل في عدد السكان، وارتفاع نصيب الفرد في الدخل، والتنمية الاقتصادية في دول مثل الصين والهند ودول رابطة دول جنوب شرق آسيا (آسيان)، فإن هذه العوامل سوف تدفع صناعة السيارات بشكل كبير في منطقة آسيا والمحيط الهادئ.

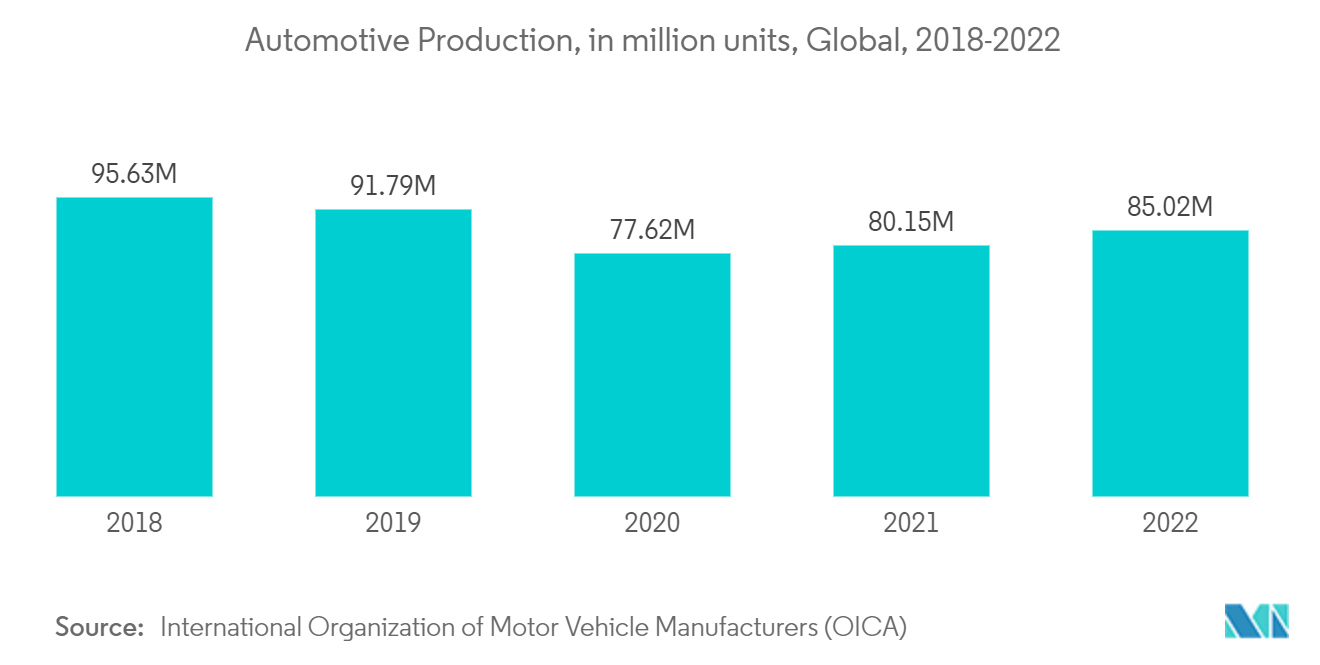

- وفقًا للمنظمة الدولية لصانعي السيارات (OICA)، تم إنتاج حوالي 85.01 مليون مركبة في جميع أنحاء العالم في عام 2022، وشهدت معدل نمو قدره 5.99٪ مقارنة بـ 80.205 مليون مركبة في عام 2021. ويشير ذلك إلى زيادة الطلب على الحشيات من صناعة السيارات. وفي عام 2022، تم تصنيع حوالي 60 مليون سيارة ركاب حول العالم، بزيادة تقارب 7.35% مقارنة بعام 2021.

- وتعمل البلدان النامية مثل الصين والهند واليابان وكوريا الجنوبية جاهدة لتعزيز قاعدة التصنيع وتطوير سلاسل التوريد الفعالة لتحقيق قدر أكبر من الربحية. ووفقا للجمعية الصينية لمصنعي السيارات (CAAM)، تضم الصين أكبر قاعدة لإنتاج السيارات في العالم، حيث سيبلغ إجمالي إنتاج المركبات 27 مليون وحدة في عام 2022، مسجلا زيادة بنسبة 3.4% مقارنة بـ 26 مليون وحدة تم إنتاجها العام الماضي.

- وفي أمريكا الشمالية، وفقًا لمنظمة OICA، بلغ إنتاج السيارات في عام 2022 14,798,146 وحدة، بزيادة قدرها 9.88٪ مقارنة بالإنتاج في عام 2021، والذي أُعلن أنه 13,467,065 وحدة. بالإضافة إلى ذلك، في أمريكا الشمالية، بلغت مبيعات السيارات الكهربائية في عام 2022 1108 آلاف وحدة، مقابل 748 ألف وحدة في عام 2021.

- وفي أوروبا، تعد ألمانيا من بين الشركات المصنعة الرئيسية للمركبات. تعد صناعة تصنيع السيارات في ألمانيا مساهمًا بارزًا في إجمالي إنتاج السيارات في المنطقة الأوروبية. تستضيف البلاد العلامات التجارية الكبرى لصناعة السيارات، بما في ذلك فولكس فاجن، ومرسيدس بنز، وأودي، وبي إم دبليو، وبورش، وما إلى ذلك. علاوة على ذلك، وفقًا للمنظمة الدولية لصانعي السيارات (OICA)، في عام 2022، أنتجت البلاد 3,677,820 مركبة مما زاد بنسبة 11% مقارنة بـ 3,308,692 مركبة في نفس الفترة من عام 2021. مما يشير إلى زيادة الطلب على الغازات الصناعية من صناعة السيارات.

- ومن ثم، ونظرًا للعوامل المذكورة أعلاه، فمن المرجح أن يهيمن تطبيق البولي أريل سلفون من صناعة السيارات خلال فترة التنبؤ.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق البولي أريل سلفون خلال الفترة المتوقعة. من المتوقع أن يؤدي الطلب المتزايد على بولي أريل سلفون من صناعة السيارات والطيران في البلدان النامية مثل الصين واليابان والهند إلى زيادة الطلب على بولي أريل سلفون في هذه المنطقة.

- أكبر منتج للبولي أريل سلفون يشمل وجودًا في منطقة آسيا والمحيط الهادئ. بعض الشركات الرائدة في إنتاج البولي أريل سلفون هي BASF SE، وSolvay، وSABIC، وMitsubishi Chemical Advanced Materials، وشركة Sumitomo Chemical Company، وغيرها.

- ووفقا للجمعية الصينية لمصنعي السيارات (CAAM)، تضم الصين أكبر قاعدة لإنتاج السيارات في العالم، حيث يبلغ إجمالي إنتاج المركبات 27 مليون وحدة في عام 2022، مسجلا زيادة بنسبة 3.4% مقارنة بـ 26 مليون وحدة منتجة في عام 2022. علاوة على ذلك، تعد صناعة السيارات الكهربائية في الصين هي الأكبر على مستوى العالم، حيث تمثل 64% من الإنتاج العالمي للسيارات الكهربائية. ارتفعت مبيعات السيارات الكهربائية الجديدة في الصين بنسبة 82% في عام 2022 مقارنة بعام 2021. واستحوذت البلاد على 59% من مبيعات السيارات الكهربائية العالمية في عام 2022، مما عزز مكانتها كأكبر سوق للسيارات الكهربائية في العالم.

- في الهند، خلال السنة المالية 2022-2023 (أبريل 2022 إلى مارس 2023)، وفقًا لجمعية مصنعي السيارات الهندية (SIAM)، أنتجت صناعة السيارات في البلاد إجمالي 25,931,867 مركبة مقارنة بـ 23,040,066 وحدة في الفترة من أبريل 2021 إلى مارس 2022. علاوة على ذلك تبلغ مبيعات السيارات الكهربائية في الهند أقل من 1% من إجمالي مبيعات السيارات. ومع ذلك، يمكن أن تنمو إلى أكثر من 5٪ في بضع سنوات. ويوجد أكثر من 500 ألف مركبة كهربائية ذات عجلتين وبضعة آلاف من السيارات الكهربائية على الطرق الهندية. وتشهد أحجام الصناعة تقلبات، ويعتمد معظمها على الحوافز التي تقدمها الحكومة. العديد من اللاعبين، مثل Hero Eco وAther وElectrotherm وAvon وLohia وAmpere وما إلى ذلك، يواصلون المهمة ويحاولون فرض التغيير الإيجابي. ومن المرجح أن تؤدي هذه العوامل إلى زيادة الطلب على السوق المدروسة.

- علاوة على ذلك، من المتوقع أن يرتفع سوق الطيران في الصين وجنوب شرق آسيا وجنوب آسيا بشكل كبير في منطقة آسيا والمحيط الهادئ، مما يدعم الطلب على السوق قيد الدراسة. ووفقاً لتوقعات بوينغ التجارية 2022-2041 في الصين، سيتم تسليم حوالي 8485 طائرة جديدة بحلول عام 2041 بقيمة خدمة سوقية تبلغ 545 مليار دولار أمريكي.

- بسبب العوامل المذكورة أعلاه، من المتوقع أن ينمو سوق البولي أريل سلفون في منطقة آسيا والمحيط الهادئ بشكل ملحوظ خلال فترة الدراسة.

نظرة عامة على صناعة البولي أريل سلفون

تم توحيد سوق البولي أريل سلفون العالمي جزئيًا، مع وجود عدد قليل فقط من اللاعبين الرئيسيين الذين يسيطرون على السوق. بعض الشركات الكبرى هي BASF SE، وSolvay، وSABIC، وMitsubishi Chemical Advanced Materials، وشركة Sumitomo Chemical Company.

قادة سوق البولي أريل سلفون

-

BASF SE

-

Solvay

-

SABIC

-

Mitsubishi Chemical Advanced Materials

-

Sumitomo Chemical Company

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق بولي أريل سلفون

- تتم تغطية التطورات الأخيرة حول اللاعبين الرئيسيين في السوق في الدراسة الكاملة.

تجزئة صناعة البولي أريل سلفون

بولي أريل سلفونات هي عائلة من اللدائن الحرارية عالية الأداء التي تحتوي على وحدة فرعية من أريل-SO2-أريل وهي معروفة بصلابتها وثباتها في درجات الحرارة المرتفعة. تتميز البوليمرات غير المتبلورة ذات درجة الحرارة العالية لعائلة بولي أريل سلفون بتثبيط اللهب المتأصل غير العادي والشفافية العالية. يتم تقسيم سوق polyarylsulfone حسب النوع وصناعة المستخدم النهائي والجغرافيا. يتم تقسيم السوق حسب النوع إلى بولي سلفون، بولي إيثرسولفون، بولي فينيل سلفون، والبولي إيثيلين أمين. تقوم صناعة المستخدم النهائي بتقسيم السوق إلى صناعات السيارات والفضاء والإلكترونيات والطبية والميكانيكية وغيرها من الصناعات. يغطي التقرير أيضًا حجم السوق وتوقعات البولي أريل سلفون في 17 دولة عبر المناطق الرئيسية. يعتمد حجم السوق وتوقعات كل قطاع على الإيرادات (مليون دولار أمريكي).

| يكتب | بولي سلفون (PSU) | ||

| بولي إيثرسولفون (PESU) | |||

| بولي فينيل سلفون (PPSU) | |||

| بولي إيثيلين أمين (PEI) | |||

| صناعة المستخدم النهائي | السيارات | ||

| الفضاء الجوي | |||

| إلكترونيات | |||

| طبي | |||

| ميكانيكي | |||

| آحرون | |||

| جغرافية | آسيا والمحيط الهادئ | الصين | |

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا الشمالية | الولايات المتحدة | ||

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| إيطاليا | |||

| بقية أوروبا | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | ||

| جنوب أفريقيا | |||

| بقية دول الشرق الأوسط وأفريقيا | |||

الأسئلة الشائعة حول أبحاث سوق البولي أريل سلفون

ما هو حجم سوق Polyarylsulfone الحالي؟

من المتوقع أن يسجل سوق Polyarylsulfone معدل نمو سنوي مركب أقل من 6٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق Polyarylsulfone؟

BASF SE، Solvay، SABIC، Mitsubishi Chemical Advanced Materials، Sumitomo Chemical Company هي الشركات الكبرى العاملة في سوق Polyarylsulfone.

ما هي المنطقة الأسرع نموًا في سوق Polyarylsulfone؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق Polyarylsulfone؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق Polyarylsulfone.

ما هي السنوات التي يغطيها سوق Polyarylsulfone؟

يغطي التقرير حجم السوق التاريخي لسوق Polyarylsulfone للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق Polyarylsulfone للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

تقرير صناعة بولي أريل سلفون

إحصائيات الحصة السوقية لـ Polyarylsulfone وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل Polyarylsulfone توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.