تحليل سوق نقاط البيع (POS).

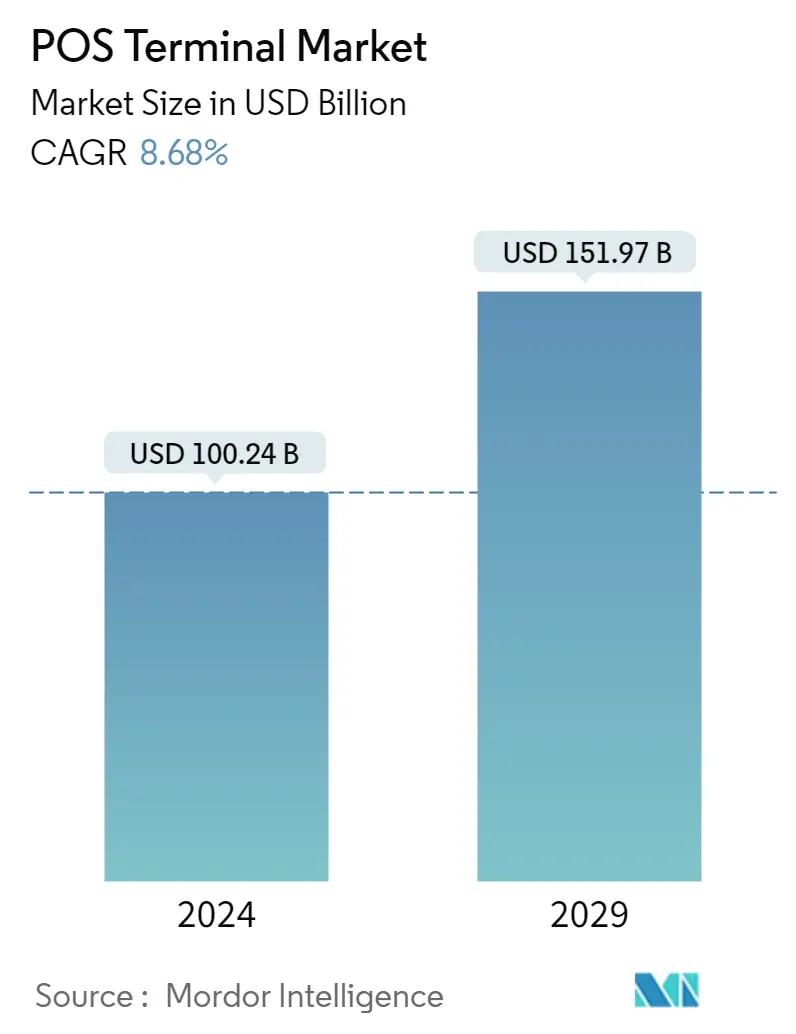

يُقدر حجم سوق أجهزة نقاط البيع الطرفية بـ 100.24 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 151.97 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 8.68٪ خلال الفترة المتوقعة (2024-2029).

شهد سوق نقاط البيع الطرفية نموًا كبيرًا خلال السنوات القليلة الماضية، وذلك نظرًا لقدرته على تقديم عائد متزايد على الاستثمار (ROI) وسهولة الوصول إليه. اكتسبت أنظمة نقاط البيع الطرفية التي تسهل المعاملات من المكون المركزي للشركات عبر الصناعات، مثل البيع بالتجزئة والضيافة والنقل والخدمات المصرفية، أهمية في الشركات الصغيرة والكبيرة الحجم على مر السنين.

- تطورت أنظمة نقاط البيع الطرفية من محطات/أجهزة موجهة نحو المعاملات إلى أنظمة تتكامل مع الحلول المالية للشركة وإدارة علاقات العملاء. وقد أدى هذا التطور إلى تمكين المستخدمين النهائيين من خلال ذكاء الأعمال (BI) من إدارة تدفقات إيراداتهم ومخزونهم بشكل أفضل. تعد المعاملات الدقيقة وتكاليف الصيانة المنخفضة والمخزون في الوقت الفعلي من المزايا المهمة لأنظمة نقاط البيع. ومع المزايا الوظيفية العديدة التي توفرها أنظمة نقاط البيع المتقدمة، استبدلت الشركات برامج الفوترة التقليدية بأنظمة نقاط البيع، وبالتالي تأمين نمو سوق أنظمة نقاط البيع (POS).

- تعمل محطات نقاط البيع الطرفية الحديثة على تقليل تكلفة النشر والإعداد واستهلاك الطاقة والصيانة بمرور الوقت، مما يؤدي إلى تكلفة الملكية. يقدم العديد من البائعين محطات نقاط بيع معيارية تتميز بسمات مثل الاستهلاك المنخفض للطاقة وشاشات العرض التي تعمل باللمس، مما يساعد على تقليل تكاليف الملكية. تقدم شركات مثل Aures Technologies وSharp Electronics والعديد من الشركات الأخرى حلول نقاط بيع ثابتة مع معالجات قوية تساعد على تحسين العمليات وتقليل حالات الفشل وشاشات العرض التي تعمل باللمس. لتقليل عدد الأجزاء المتحركة في الجهاز، يأتي حل نقطة البيع الذي تقدمه Aures مع التحكم في درجة الحرارة بدون مروحة.

- علاوة على ذلك، أحدثت جائحة كوفيد-19 تحولًا كبيرًا في كيفية تسوق المستهلكين، مما أثر على العديد من قطاعات السوق. شهدت صناعة البيع بالتجزئة اختلافًا جذريًا بسبب جائحة فيروس كورونا (COVID-19). كما زاد العديد من المستهلكين على مستوى العالم من استخدام أساليب البيع المختلفة، مثل الاستشارات الافتراضية، والدفع بدون تلامس، والاستلام من الرصيف، والتجارة الاجتماعية، والتي تتضمن التسوق من خلال العديد من مواقع التواصل الاجتماعي. وقد أثرت هذه الاتجاهات على الطلب على محطات نقاط البيع (POS) على مستوى العالم.

- ومع ذلك، لا يزال الأمن يمثل تحديًا أمام نمو سوق نقاط البيع بسبب استخدام المعلومات المهمة. ترتبط أجهزة نقاط البيع الطرفية بالشبكة والإنترنت، مما يجعلها عرضة لهجمات التلاعب بالوصول كما هو الحال مع أي جهاز آخر غير آمن. الطريقة التي يتواصل بها الجهاز مع بقية الشبكة تعني أن المهاجمين يمكنهم الوصول إلى بيانات البطاقة غير المشفرة، بما في ذلك معلومات Track2 وPIN التي يمكن استخدامها لسرقة بطاقات الدفع واستنساخها.

اتجاهات السوق الطرفية لنقاط البيع (POS).

قطاع الأجهزة يمثل أكبر حصة في السوق

- يشكل نطاق مكونات الأجهزة في المقام الأول نظام نقطة بيع متكامل يتميز بقدرات إضافية للمعاملات ومحطات نقاط بيع مستقلة (وحدات تمكين المعاملات). في حين أن الكثير من الأجهزة القديمة كانت في العادة عبارة عن وحدات معيارية، فقد سمح ظهور الوحدات المتكاملة بنشر الوحدات الثابتة وأجهزة نقاط البيع المحمولة في السوق التي تتميز بمحطات دفع وماسحات ضوئية وطابعات مدمجة.

- في بعض البلدان، تتم معالجة بطاقات الائتمان والخصم فقط عبر محطات الدفع، وذلك بسبب الاعتقاد بأن السمات المادية توفر الموثوقية. سمح هذا التقليد بتجاوز العدادات بالمحطات الطرفية في المتاجر عادةً. يتم دعم الطلب بشكل أكبر من خلال حقيقة أن بيانات بطاقات الائتمان والخصم أقل عرضة للمتسللين نسبيًا، على عكس ما تتم فيه معالجة بطاقات الدفع من خلال نظام نقاط البيع حيث تعتمد الإجراءات الأمنية على المستخدمين النهائيين والمطورين.

- نظرًا لوجود العديد من التهديدات الأمنية، تم تصميم معظم الأجهزة الجديدة المصنعة للسوق لتمكين المعاملات بشكل أكثر سلاسة. ومع ذلك، فقد حفز التباعد القسري بسبب الوباء على تطوير المدفوعات غير التلامسية مع ميزات مصادقة مخصصة. تعمل إضافة الكاميرات وأجهزة استشعار بصمات الأصابع على الدفع نحو أحجام أكبر. ومع ذلك، تتم مواجهتها أيضًا من خلال التطورات الصناعية التي تسمح للمصنعين بالصغر في البحث عن الإلكترونيات الدقيقة. على سبيل المثال، أعلنت VisionLabs عن محطة LUNA POS، وهي محطة معتمدة من Visa PayWave، وMastercard Contactless المصممة للسماح بالمعاملات من كل من معاملات بطاقات الائتمان التقليدية والقياسات الحيوية للوجه بدون تلامس. يتم أيضًا دعم معاملات بطاقات NFC وRFID والرقاقة والشريط المغناطيسي كبدائل لمصادقة الوجه.

- أدى نمو تجار التجزئة في السوبر ماركت على مستوى العالم إلى زيادة الطلب على حلول نقاط البيع المحمولة (mPOS). ودعمت بيانات معاملات التأشيرات هذه الملاحظة أيضًا، حيث أظهرت أن العديد من البلدان تواصل الحفاظ على صدارة جيدة في متوسط حجم المعاملات مقارنة بأسواق التجارة الإلكترونية الناضجة والناشئة.

- مع استحواذ الأسواق عبر الإنترنت على تجربة التسوق أثناء الوباء، بدأت التجارة الإلكترونية أيضًا تتطلب المزيد من الاهتمام. أطلقت Shopify أجهزة بيع بالتجزئة متكاملة لـ Shopify Point of Sale (POS) وShopify Payments للمعاملات الشخصية في نيوزيلندا. تم تخصيص الجهاز للسماح لتجار التجزئة بمعالجة المعاملات وقبول طرق الدفع المختلفة باستخدام نقطة بيع متنقلة بالكامل والأجهزة المعنية.

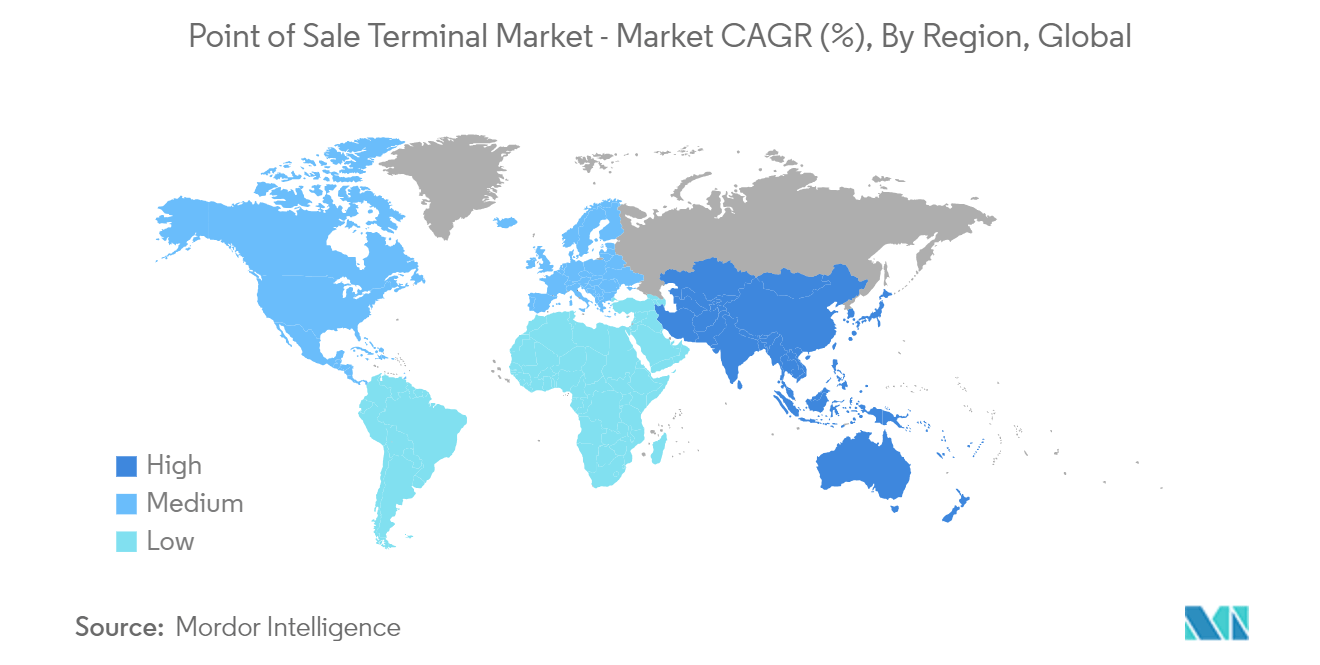

منطقة آسيا والمحيط الهادئ تشهد نموًا كبيرًا

- تعد منطقة آسيا والمحيط الهادئ منطقة في طليعة تبني التكنولوجيا، والتي تؤثر أيضًا على نمو سوق محطات نقاط البيع. يعد بروز المدفوعات غير النقدية في مختلف البلدان أيضًا عاملاً يخلق فرصًا جديدة للسوق.

- يعد استخدام بطاقات الائتمان والخصم في مدفوعات نقاط البيع أيضًا أحد العوامل التي تزيد الحاجة إلى محطات نقاط البيع. علاوة على ذلك، فإن استثمارات البائعين في المنطقة من خلال الابتكار والشراكات الإستراتيجية وعمليات الدمج والاستحواذ تدفع نمو السوق في المنطقة. وفقًا لبنك الاحتياطي الهندي، كان هناك أكثر من 4.7 مليون محطة لنقاط البيع مؤخرًا في الهند. شهدت محطات إثبات الحصة (PoS) نموًا مطردًا في قطاعات الأعمال مثل المطاعم ومحلات البقالة ومحطات الوقود والوقود.

- وعلى نفس المنوال، أعلنت مؤخرًا شركة MYPINPAD، وهي لاعب بارز في حلول برمجيات المدفوعات المعتمدة من PCI، جنبًا إلى جنب مع مزود حلول الدفع، SPECTRA Technologies، والشركة الرائدة في مجال تصنيع محطات الدفع في هونغ كونغ، عن إطلاق حل مدفوعات غير تلامسية قائم على البرمجيات لأنظمة الدفع الذكية. الأجهزة التي تعزز تجربة العملاء للتجار الصغار والمتناهية الصغر في هونغ كونغ. كما عقدت ماستركارد شراكة مع الشركتين لإطلاق حل SoePay الجديد لتوسيع شبكة قبول Mastercard Tap on Phone بشكل أكبر.

- علاوة على ذلك، فإن نمو التجارة الإلكترونية في المنطقة يوفر أيضًا فرصًا جديدة لسوق محطات نقاط البيع. وفقًا لدراسة حديثة أجرتها Reprise وGoogle، يتفوق المتسوقون عبر الإنترنت بضع مرات في الشهر على نظرائهم غير المتصلين بالإنترنت بنسبة 42% مقابل 31%، وأولئك الذين يتسوقون عبر الإنترنت مرة كل بضعة أشهر يتفوقون على المتسوقين خارج الإنترنت بنسبة 66%. ووفقًا للدراسة أيضًا، فقد قفزت المنطقة بما يصل إلى خمس مرات، لتتوافق بالفعل مع التوقعات لعام 2025. (العدد = 13000).

نظرة عامة على صناعة محطات نقاط البيع (POS).

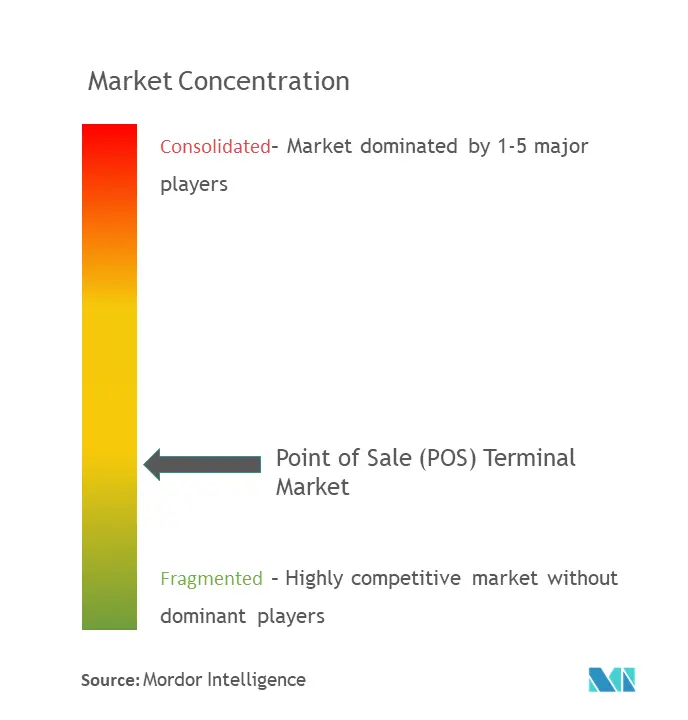

سوق أجهزة نقاط البيع مجزأ بشكل كبير مع وجود عدد كبير من اللاعبين مثل iMetrics Pte Ltd، وSamsung Electronics Co. Ltd، وPanasonic Corporation، وCasio Computer Co. Ltd، وNEC Corporation، وPAX Technology، وغيرها الكثير. علاوة على ذلك، يستثمر هؤلاء اللاعبون مبالغ كبيرة من المال في أنشطة البحث والتطوير لإدخال تقنيات الدفع المبتكرة في السوق. إن اللوائح والسياسات الحكومية الصارمة في العديد من البلدان ستقود السوق، مما يجعلها أكثر جاذبية وتنافسية.

في يونيو 2022، عرضت قاشير نقطة البيع الرسمية (POS) لمهرجان الطعام والموسيقى، GastroBeats 2022. تمثل هذه الخطوة دخول الشركة الناشئة في مجال التكنولوجيا المالية في سنغافورة إلى مجال حلول الدفع للأحداث. وقد عقدت قاشير شراكة مع GastroBeats لتمكين الطلب والدفع بدون تلامس خلال الحدث بأكمله، مما يضمن تجربة آمنة ومبسطة للجميع. باعتبارها الراعي الرسمي لنقاط البيع، قامت قاشير بتزويد مساحة الفعاليات التي تبلغ مساحتها 14,200 متر مربع في بايفرونت أفينيو بالدفع غير النقدي لحوالي 40 كشكًا للأطعمة والمشروبات، وتم تجهيز العلامات التجارية للبيع بالتجزئة بمحطات QashierPay الذكية، مما يسمح لها بقبول عدد لا يحصى من طرق الدفع غير النقدي، بما في ذلك الائتمان/الخصم. البطاقات والمحافظ الإلكترونية.

في مايو 2022، دخلت Lavu في شراكة مع Verifone لتزويد المطاعم بمدفوعات موحدة وحلول نقاط البيع. ساعدت الشراكة الإستراتيجية في خدمة صناعة المطاعم بشكل أفضل، مما سمح لـ Verifone وLavu بتزويد العملاء بنقطة بيع موحدة (POS) وتجربة دفع عالية الجودة.

رواد سوق أجهزة نقاط البيع (POS).

-

VeriFone System Inc.

-

Qashier PTE Ltd

-

Newland Payment Technology

-

GK Software SE

-

PAX Technology

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار السوق الطرفية لنقاط البيع (POS).

- سبتمبر 2022 عرضت Newland Payment Technology، الشركة الرائدة في مجال توفير حلول محطات الدفع، مجموعتها من SmartPOS وأجهزة الدفع الكلاسيكية في أسبوع البيع بالتجزئة في باريس 2022. ومن خلال ذلك، أظهرت الشركة التزامها بقيادة الابتكار عند نقطة التفاعل. تقدم Newland سلسلة Android SmartPOS عالية الأداء إلى السوق الفرنسية، مما يضمن إمكانية اعتماد هذه المحطات الطرفية مقابل جميع متطلبات الدفع المحلية.

- أغسطس 2022 ستواصل GK Software تعاونها مع مجموعة Schwarz Group على مدار السنوات القادمة، حيث تعمل مع المجموعة لتحويل برنامج نقاط البيع الخاص بها إلى منصة CLOUD4RETAIL المفتوحة. هذه المنصة الجديدة مخصصة لواحدة من أكبر منشآت نقاط البيع (POS) في قطاع بيع المواد الغذائية بالتجزئة في أوروبا.

تجزئة الصناعة الطرفية لنقاط البيع (POS).

نظام نقطة البيع الطرفية هو الوقت والمكان الذي تكتمل فيه المعاملة. نظام نقطة البيع هو أجهزة وبرامج كمبيوتر تدير التسويق أثناء بيع منتج أو خدمة. فهو يساعد على تخزين البيانات المتعلقة بمعاملات المبيعات والتقاطها ومشاركتها والإبلاغ عنها. فهو يسهل تجربة التسوق ويساعد على تسريع عملية الدفع، مما يؤدي إلى رضا العملاء. تعد إدارة المخزون والمخزون المتاح ومدى توفر المنتج ومعلومات التسعير بيانات أولية يتم الحصول عليها من الأنظمة. يتم تقسيم سوق أجهزة نقاط البيع (POS) حسب المكونات (الأجهزة والبرامج والخدمات)، والنوع (محطات نقاط البيع الثابتة، ومحطات نقاط البيع المتنقلة/المحمولة)، وصناعة المستخدم النهائي (الترفيه، والضيافة، والرعاية الصحية، وتجارة التجزئة). ) والجغرافيا. يتم توفير أحجام السوق والتوقعات من حيث القيمة (مليون دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| حسب المكون | المعدات |

| برمجة | |

| خدمات | |

| حسب النوع | محطات نقاط البيع الثابتة |

| محطات نقاط البيع المتنقلة/المحمولة | |

| بواسطة صناعات المستخدم النهائي | ترفيه |

| ضيافة | |

| الرعاىة الصحية | |

| بيع بالتجزئة | |

| صناعات المستخدم النهائي الأخرى | |

| بواسطة الجغرافيا | أمريكا الشمالية |

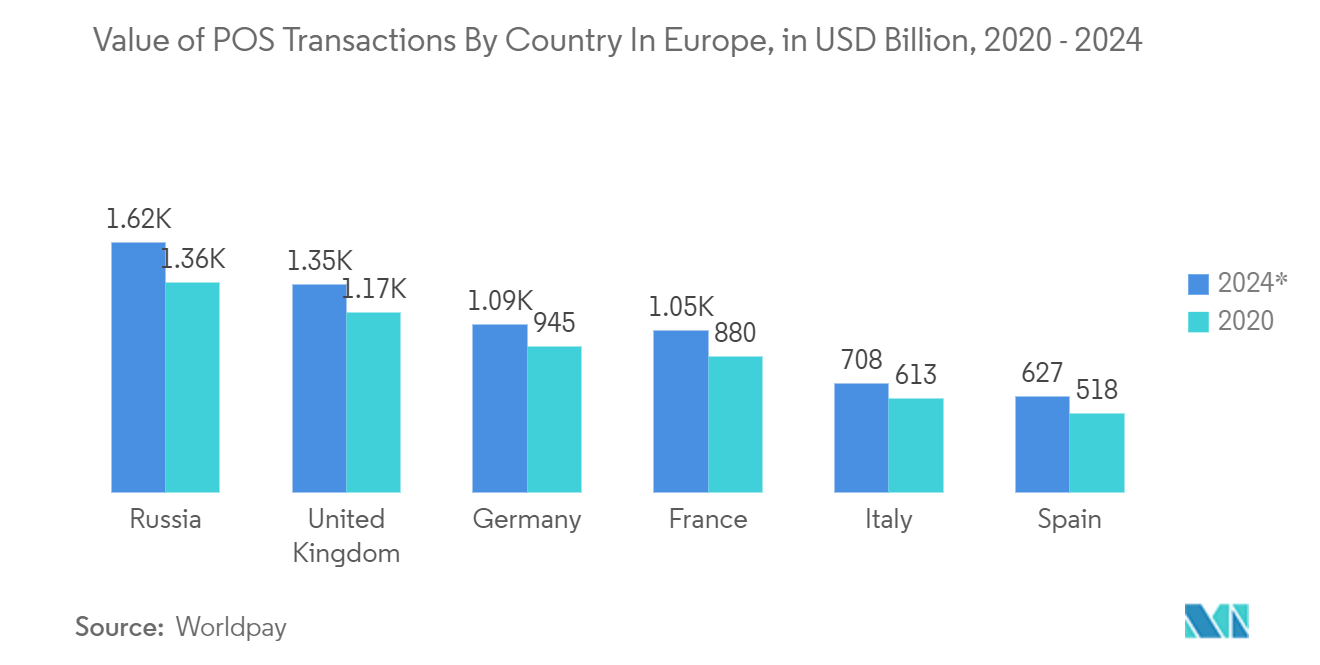

| أوروبا | |

| آسيا والمحيط الهادئ | |

| أمريكا اللاتينية | |

| الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث السوق الطرفية لنقاط البيع (POS).

ما هو حجم سوق نقاط البيع الطرفية؟

من المتوقع أن يصل حجم سوق أجهزة نقاط البيع الطرفية إلى 100.24 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 8.68% ليصل إلى 151.97 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق أجهزة نقاط البيع؟

وفي عام 2024، من المتوقع أن يصل حجم سوق أجهزة نقاط البيع الطرفية إلى 100.24 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق نقاط البيع الطرفية؟

VeriFone System Inc.، Qashier PTE Ltd، Newland Payment Technology، GK Software SE، PAX Technology هي الشركات الكبرى العاملة في سوق أجهزة نقاط البيع الطرفية.

ما هي المنطقة الأسرع نموًا في سوق نقاط البيع الطرفية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق نقاط البيع الطرفية؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق أجهزة نقاط البيع الطرفية.

ما هي السنوات التي يغطيها سوق أجهزة نقاط البيع الطرفية وما هو حجم السوق في عام 2023؟

وفي عام 2023، قُدر حجم سوق أجهزة نقاط البيع الطرفية بنحو 92.23 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق نقاط البيع للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق نقاط البيع للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Digital Commerce Reports

Popular Technology, Media and Telecom Reports

تقرير صناعة محطات نقاط البيع

إحصائيات الحصة السوقية لمحطات نقاط البيع الطرفية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل نقاط البيع الطرفية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.