حجم سوق الأدوية الهندية

| فترة الدراسة | 2021 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| فترة البيانات التاريخية | 2021 - 2022 |

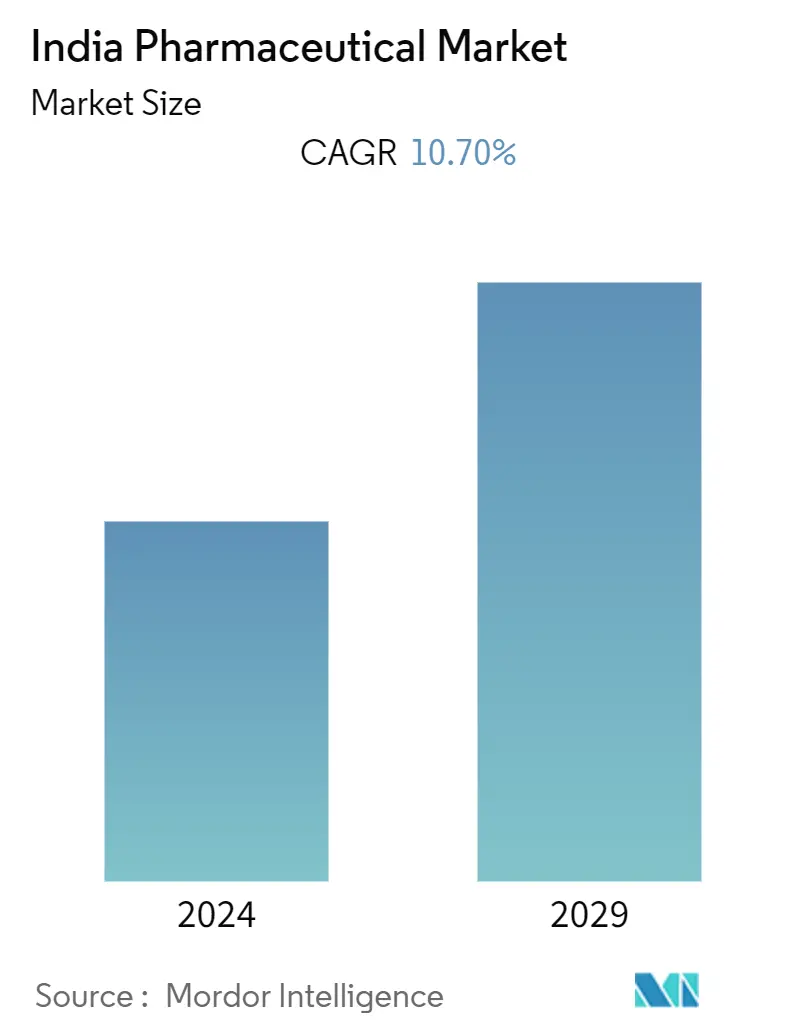

| CAGR(2024 - 2029) | 10.70 % |

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الأدوية الهندية

من المتوقع أن يسجل سوق الأدوية الهندي معدل نمو سنوي مركب قدره 10.70٪ خلال الفترة المتوقعة.

شهد السوق الهندي انتكاسة كبيرة بسبب تفشي فيروس كورونا (COVID-19). كان نمو صناعة الأدوية الهندية مدعومًا إلى حد كبير بالمبادرات والبرامج الحكومية. كما أتاح تفشي وباء كوفيد-19 فرصة لمنظمات الأدوية الهندية للتحول إلى نقطة تجارية مدعومة لجمع الأدوية والوسائط. وفي أبريل 2020، ومع تفاقم الأزمة على المستوى العالمي، رفعت البلاد القيود المفروضة على تصدير 24 من المكونات الصيدلانية والأدوية. مع الظهور المفاجئ لفيروس كوفيد-19، كان هناك طلب كبير ومتزايد على اللقاحات باعتبارها إحدى أكثر الأدوات فعالية للحماية من الأمراض المعدية. على سبيل المثال، في مايو 2021، في إطار Atmanirbhar Bharat 3.0، مهمة كوفيد سوراكشا، قامت الحكومة العراقية بتسريع تطوير وإنتاج لقاحات كوفيد المحلية COVAXIN. قدمت إدارة التكنولوجيا الحيوية، حكومة إسرائيل، دعمًا ماليًا في شكل منحة لمرافق تصنيع اللقاحات لتعزيز القدرات الإنتاجية، والتي كان من المتوقع أن تصل إلى 10 كرور روبية شهريًا بحلول سبتمبر 2021. بالنسبة لهذه الشركات، شركات القطاع العام مثل Haffkine Biopharmaceutical تلقت شركة Corporation Ltd. وIIL Hyderabad وBIBCOL في بولاندشهر المساعدة من الحكومة. علاوة على ذلك، في سيناريو ما بعد الوباء، من المتوقع أن يشهد سوق الأدوية الهندي نموًا صحيًا بسبب زيادة الطلب والرقمنة وزيادة الإنتاج المحلي، وفقًا للتحليل. على سبيل المثال، وفقًا لتقرير IES 2021، من المتوقع أن ينمو السوق المحلي في العقد المقبل بمقدار 3 أضعاف، مما يعزز سوق الأدوية على مدى السنوات القليلة المقبلة.

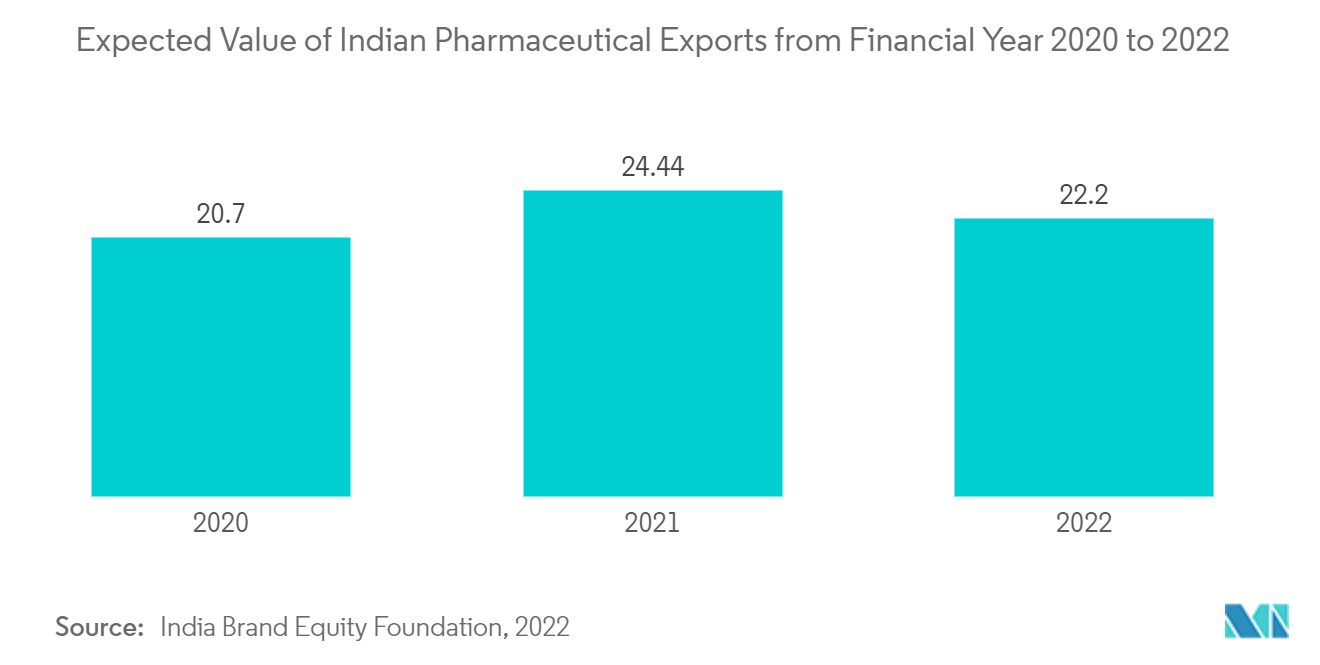

يتمتع قطاع الأدوية الهندي بتاريخ طويل في تطوير وتقديم منتجات ذات مستوى عالمي بتكاليف معقولة في جميع أنحاء العالم. وفقًا لبيانات IBEF المحدثة في يونيو 2022، تمتلك الهند أكبر عدد من الوحدات المعتمدة من إدارة الغذاء والدواء الأمريكية (741 اعتبارًا من أغسطس 2021). تقدم شركات الأدوية الهندية منتجات في قطاعات مثل الأدوية الجنيسة، والأدوية التي لا تحتاج إلى وصفة طبية، والمكونات الصيدلانية النشطة (APIs)، واللقاحات، والأبحاث التعاقدية والتصنيع، والبدائل الحيوية والبيولوجية. على سبيل المثال، في عام 2021، وفقًا لـ IBEF، بلغت صادرات الأدوية والمنتجات الصيدلانية للفترة 2021-2022، 24.6 مليار دولار أمريكي، مقارنة بـ 24.4 مليار دولار أمريكي في الأعوام 2020-21. ولتشجيع الاستثمار، تم تبسيط وقت الموافقة على المرافق الجديدة. بالإضافة إلى ذلك، وفقًا للمصدر نفسه، تعد الولايات المتحدة سوق التصدير الرئيسي للهند للأدوية. علاوة على ذلك، تلعب الهند دورًا حاسمًا للغاية في الجانب العام لصناعة الأدوية العالمية. على سبيل المثال، في عام 2021، احتلت الهند المرتبة الثالثة من حيث الحجم والرابع عشر من حيث القيمة فيما يتعلق بإنتاج الأدوية في الصناعة العالمية، وقدمت الهند أكثر من 50% من الطلب العالمي على اللقاحات، و40% من الطلب الجنيس في الولايات المتحدة، و25% من الطلب العالمي على اللقاحات. جميع المنتجات الطبية في المملكة المتحدة.

ولذلك، فإن زيادة تصدير الأدوية الجنيسة وزيادة أنشطة البحث والتطوير ستعزز نمو السوق خلال الفترة المتوقعة. ومع ذلك، فإن الافتقار إلى بيئة تسعير وسياسات مستقرة ونقص تطوير الأدوية المبتكرة قد يعيق نمو السوق المدروسة.

اتجاهات سوق الأدوية الهندية

من المتوقع أن يُظهر قطاع الفئة العلاجية للجهاز التنفسي نموًا صحيًا في السوق خلال فترة التوقعات

تتكون أدوية الجهاز التنفسي عادة من موسعات الشعب الهوائية، والكورتيكوستيرويدات، ومثبتات الخلايا البدينة، والأجسام المضادة لـ IgE، ومضادات مستقبلات الليكوترين، ومضادات الفيروسات، والمواد الخافضة للتوتر السطحي الرئوي، ومنشطات الجهاز التنفسي، وغيرها.

أمراض الجهاز التنفسي هي تلك التي تصيب الجهاز التنفسي والرئتين. تنجم هذه الأمراض عن العدوى أو التدخين أو التبغ أو التدخين السلبي أو غاز الرادون أو الأسبستوس أو غيرها من أشكال تلوث الهواء. تشمل أمراض الجهاز التنفسي الشائعة الربو ومرض الانسداد الرئوي المزمن (COPD) والتليف الرئوي والالتهاب الرئوي وسرطان الرئة. من المتوقع أن ينمو قطاع الجهاز التنفسي بمعدل كبير خلال الفترة المتوقعة بسبب العبء المتزايد لأمراض الجهاز التنفسي وزيادة تلوث الهواء، إلى جانب البحث والتطوير في هذا المجال وإطلاق منتجات جديدة في السوق الهندية.

على سبيل المثال، في مايو 2021، أفادت منظمة الصحة العالمية أن معدل الانتشار المبلغ عنه ذاتيًا لأي مرض رئوي مزمن تم تشخيصه بين الأشخاص الذين تتراوح أعمارهم بين 45 و59 عامًا كان 6٪ في الهند. وأكثر أمراض الرئة انتشاراً بين هذه الفئة العمرية في الهند هو الربو بنسبة 4.4%، يليه مرض الانسداد الرئوي المزمن بنسبة 2.1%، والتهاب الشعب الهوائية بنسبة 1.1%. إن مثل هذا العبء الكبير للأمراض بين الفئات العمرية يقود الطريق نحو نمو هذا القطاع. علاوة على ذلك، في يونيو 2022، أصبحت جلينمارك أول شركة أدوية تطلق عقارًا مركبًا بجرعة ثابتة من إنداكاتيرول وموميتازون لعلاج الربو في الهند. هذا دواء مبتكر Indacaterol، وهو ناهض بيتا طويل المفعول، وMometasone furoate، وهو كورتيكوستيرويد مستنشق تمت الموافقة عليه من قبل DCGI.

ولذلك، من المتوقع أن يشهد قطاع علاج الجهاز التنفسي نموًا كبيرًا بسبب العبء المتزايد لأمراض الجهاز التنفسي وزيادة تلوث الهواء، إلى جانب أنشطة البحث والتطوير وإدخال أدوية أحدث خلال الفترة المتوقعة.

من المتوقع أن يُظهر قطاع الأدوية العامة نموًا صحيًا في السوق خلال فترة التوقعات

الدواء العام هو دواء تم إنشاؤه ليكون مماثلاً لدواء ذي علامة تجارية معتمدة في شكل الجرعة والسلامة والقوة وطريقة الإدارة والجودة وخصائص الأداء. لا يتعين على شركات تصنيع الأدوية الجنيسة إنفاق أموال إضافية على اكتشاف الأدوية والتجارب قبل السريرية والسريرية. الأدوية الجنيسة متاحة بتكلفة أقل. أنها توفر فرصة لتحقيق وفورات في الإنفاق على المخدرات في بلد ما. ونظرًا لهذه المزايا التي توفرها الأدوية الجنيسة إلى جانب التصنيع منخفض التكلفة في البلاد، فمن المرجح أن يشهد هذا القطاع نموًا ملحوظًا خلال الفترة المتوقعة.

علاوة على ذلك، فإن وجود شركات مثل Alkem Laboratories وSun Pharma وAurobindo Pharma Limited، من بين شركات أخرى، تتعامل في قطاع الأدوية الجنيسة، إلى جانب الاعتماد المتزايد للدول الأخرى على الأدوية الجنيسة الهندية، يعد عاملاً آخر مسؤولاً عن تعزيز نمو هذا القطاع. على سبيل المثال، وفقًا لبيانات IBEF المنشورة في نوفمبر 2021، تعد الهند أكبر مورد للمستحضرات الصيدلانية العامة في العالم. توفر الهند 40% من الطلب العام في الولايات المتحدة وحوالي 50% في أفريقيا. تمتلك البلاد حصة تصدير تبلغ 20٪ في سوق الأدوية الجنيسة العالمية من حيث الحجم. حوالي 8 من أصل 20 شركة عالمية عامة هي من الهند، وأكثر من 55٪ من صادرات البلاد تذهب إلى أسواق شديدة التنظيم.

علاوة على ذلك، وفقًا لتقرير ICRA، تخطط حكومة الهند لتوفير أدوية عامة مجانية لنصف سكان الهند من خلال Pradhan Mantri Bhartiya Janaushadhi Kendras بتكلفة تقدر بـ 5.4 مليار دولار أمريكي. بالإضافة إلى ذلك، ذكر المسؤولون في سبتمبر 2021 أن الهند منفتحة على العمل مع شركاء شرق آسيا على تطوير الأدوية العامة والتكنولوجيا الطبية لعلاج مرضى كوفيد-19 وتطوير اللقاحات. سيؤدي هذا أيضًا إلى زيادة في إنتاج الأدوية الجنيسة بالتعاون مع شركات شرق آسيا الأخرى، وبالتالي دفع نمو هذا القطاع خلال السنوات القادمة.

ولذلك، ونظرًا للعوامل المذكورة أعلاه، من المتوقع أن يشهد القطاع العام نموًا بوتيرة أسرع خلال الفترة المتوقعة.

نظرة عامة على صناعة الأدوية الهندية

سوق الأدوية الهندي مجزأ بطبيعته بسبب وجود العديد من الشركات العاملة عالميًا وإقليميًا. يتضمن المشهد التنافسي تحليلاً لعدد قليل من الشركات العالمية والمحلية التي تمتلك حصصًا في السوق ومعروفة جيدًا، مثل Cipla Inc.، وDr. Reddy's Laboratories Ltd.، وLupin، وSun Pharmaceutical Industries Ltd.، وCadila Pharmaceuticals، وGlaxoSmithKline، Biocon، وPfizer، وNovartis AG، وMerck Co.، وTorrent Pharma، وDivi's Laboratories، وAurobindo Pharma Limited، وMankind Pharma، وAbbott India.

قادة سوق الأدوية الهندية

-

Sun Pharmaceutical Industries Limited

-

Cipla Pharmaceuticals

-

Pfizer

-

Lupin

-

Dr. Reddy’s laboratories

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأدوية الهندية

- في فبراير 2022، أعلنت شركة Dr. Reddy's Laboratories Ltd. أن المراقب العام للأدوية في الهند (DCGI) قد وافق على لقاح سبوتنيك لايت أحادي الجرعة للاستخدام المقيد في حالات الطوارئ في الهند.

- في نوفمبر 2021، حصلت شركة Cipla Limited على إذن EUA من DCGI لإطلاق Molnupiravir في الهند، وهو أول مضاد للفيروسات عن طريق الفم معتمد من وكالة تنظيم الأدوية ومنتجات الرعاية الصحية في المملكة المتحدة (MHRA) لعلاج حالات كوفيد-19 الخفيفة إلى المتوسطة. 19 معرضون لخطر الإصابة بمرض خطير.

تقرير سوق الأدوية الهندية - جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 نظرة عامة على السوق

4.1.1 الإنفاق على الرعاية الصحية (الحكومة مقابل القطاع الخاص)

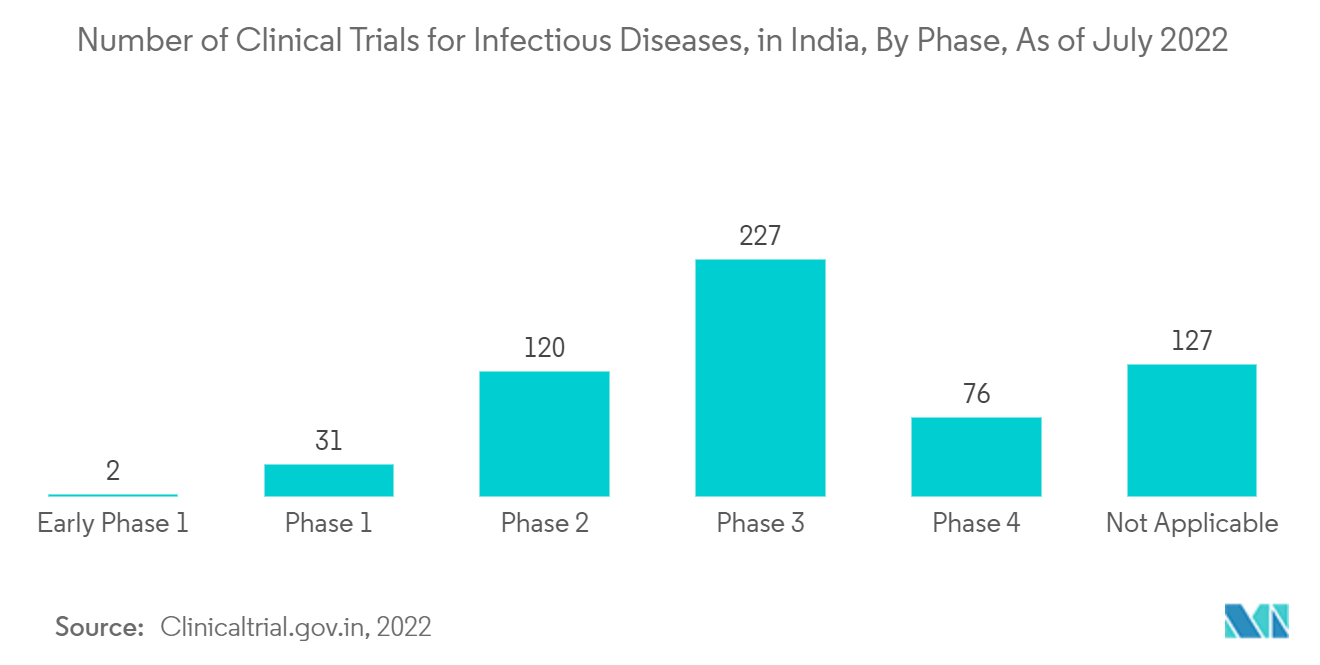

4.1.1.1 الواردات والصادرات الدوائية

4.1.1.2 بيانات علم الأوبئة للأمراض الرئيسية

4.1.1.3 المشهد التنظيمي/الهيئات التنظيمية

4.1.1.4 التراخيص وتصاريح السوق (لكل من الإنتاج المحلي والبضائع المستوردة)

4.1.2 تحليل خطوط الأنابيب

4.1.2.1 حسب المرحلة

4.1.2.2 بواسطة الراعي

4.1.2.3 بالمرض

4.1.3 نظرة إحصائية

4.1.3.1 عدد المستشفيات

4.1.3.2 التوظيف في قطاع الأدوية

4.1.3.3 نفقات البحث والتطوير

4.1.4 سهولة ممارسة الأعمال التجارية

4.2 العوامل المحركة للسوق

4.2.1 انخفاض تكلفة الإنتاج وزيادة أنشطة البحث والتطوير

4.2.2 زيادة الإنفاق على الرعاية الصحية والطب

4.3 قيود السوق

4.3.1 عدم وجود بيئة مستقرة للتسعير والسياسات

4.3.2 نقص في تطوير الأدوية المبتكرة

4.4 تحليل القوى الخمس لبورتر

4.4.1 تهديد الوافدين الجدد

4.4.2 القدرة التفاوضية للمشترين / المستهلكين

4.4.3 القوة التفاوضية للموردين

4.4.4 تهديد المنتجات البديلة

4.4.5 شدة التنافس تنافسية

5. تقسيم السوق (حجم السوق حسب القيمة - مليون دولار أمريكي)

5.1 حسب الفئة العلاجية

5.1.1 مضادات العدوى

5.1.2 القلب والأوعية الدموية

5.1.3 الجهاز الهضمي

5.1.4 مكافحة مرض السكري

5.1.5 تنفسي

5.1.6 الأمراض الجلدية

5.1.7 الجهاز العضلي الهيكلي

5.1.8 الجهاز العصبي

5.1.9 آحرون

5.2 حسب نوع الدواء

5.2.1 وصفة طبية

5.2.1.1 الأدوية ذات العلامات التجارية

5.2.1.2 الأدوية العامة

5.2.2 الأدوية التي لا تستلزم وصفة طبية

6. مشهد تنافسي

6.1 ملف الشركة

6.1.1 Cipla Inc.

6.1.2 Dr. Reddy's Laboratories Ltd.

6.1.3 Lupin Limited

6.1.4 Sun Pharmaceutical Industries Ltd.

6.1.5 Cadila Pharmaceuticals

6.1.6 GlaxoSmithKline plc

6.1.7 Biocon Limited

6.1.8 Pfizer Inc

6.1.9 Novartis AG

6.1.10 Merck & Co., Inc.

6.1.11 Torrent Pharma.

6.1.12 Divi's Laboratories.

6.1.13 Aurobindo Pharma Limited

6.1.14 Mankind Pharma

6.1.15 Abbott

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة الأدوية الهندية

وفقًا لنطاق هذا التقرير، يُشار إلى المستحضرات الصيدلانية على أنها أدوية موصوفة وغير موصوفة تستخدم لأغراض طبية لعلاج أي حالة علاجية أو الوقاية منها أو السيطرة عليها. يتم تقسيم سوق الأدوية الهندي حسب الفئة العلاجية (مضادات العدوى، القلب والأوعية الدموية، الجهاز الهضمي، مكافحة مرض السكري، الجهاز التنفسي، الأمراض الجلدية، الجهاز العضلي الهيكلي، الجهاز العصبي، وغيرها) ونوع الدواء (الأدوية الموصوفة (الأدوية ذات العلامات التجارية والأدوية الجنيسة)، والأدوية المضادة). يعرض التقرير القيمة (بمليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| حسب الفئة العلاجية | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| حسب نوع الدواء | ||||||

| ||||||

|

الأسئلة الشائعة حول أبحاث سوق الأدوية الهندية

ما هو الحجم الحالي لسوق الأدوية في الهند؟

من المتوقع أن يسجل سوق الأدوية الهندي معدل نمو سنوي مركب قدره 10.70٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعين الرئيسيين في نطاق سوق الأدوية الهندية؟

Sun Pharmaceutical Industries Limited، Cipla Pharmaceuticals، Pfizer، Lupin، Dr. Reddy’s laboratories هي الشركات الكبرى العاملة في سوق الأدوية الهندي.

ما هي السنوات التي يغطيها سوق الأدوية الهندي؟

يغطي التقرير حجم سوق الأدوية الهندي التاريخي للسنوات 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأدوية الهندي للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

ما هي المبادرات الحكومية الرئيسية التي تقود نمو صناعة الأدوية في الهند؟

المبادرات الحكومية الرئيسية التي تدفع نمو صناعة الأدوية في الهند هي أ) خطط الحوافز المرتبطة بالإنتاج (PLI) تعزز التصنيع المحلي للأدوية المهمة وواجهات برمجة التطبيقات (APIs) ب) تجتذب مجمعات الأدوية السائبة الاستثمارات، مما يضمن أمن الأدوية ويقلل الاعتماد على الاستيراد.

تقرير صناعة الأدوية الهندية

إن سوق الأدوية الهندية على وشك تحقيق نمو كبير، يغذيه عبء المرض المتصاعد، والسياسات الحكومية الداعمة، وزيادة الوعي الصحي بين المواطنين. ومن المتوقع أن يشهد هذا السوق، الذي يشمل العقاقير الطبية، والأدوية التي لا تستلزم وصفة طبية، واللقاحات، والمواد البيولوجية، توسعاً كبيراً، مدعوماً بعدد سكان الهند الكبير وتعزيز إمكانية الوصول إلى الرعاية الصحية. وباعتباره مركزًا عالميًا مشهورًا لتصنيع الأدوية الجنيسة ومع زيادة استثمارات البحث والتطوير، يشهد السوق نموًا قويًا. المبادرات الحكومية التي تهدف إلى تحسين القدرة على تحمل تكاليف الرعاية الصحية والبنية التحتية تزيد من تعزيز هذا القطاع. يكشف تجزئة السوق عن مجموعة متنوعة من المنتجات، مع كون الأدوية الصيدلانية هي القطاع السائد والتركيز القوي على المنتجات التقليدية التي تسلط الضوء على ممارسات التصنيع والبحث التقليدية. بفضل تواجده الشامل في جميع أنحاء البلاد، يستجيب قطاع الأدوية الهندي لاحتياجات الرعاية الصحية المتنوعة لسكانه، مدفوعًا بالوعي المتزايد بالرعاية الصحية والدعم الحكومي. للحصول على رؤى تفصيلية وتوقعات مستقبلية حتى عام 2029، تقدم تقارير الصناعة الصادرة عن Mordor Intelligence™ توقعات مستقبلية، مع التركيز على إمكانات السوق لتحقيق نمو كبير ودورها المحوري في تلبية متطلبات الرعاية الصحية.