تحليل سوق الطاقة العمانية

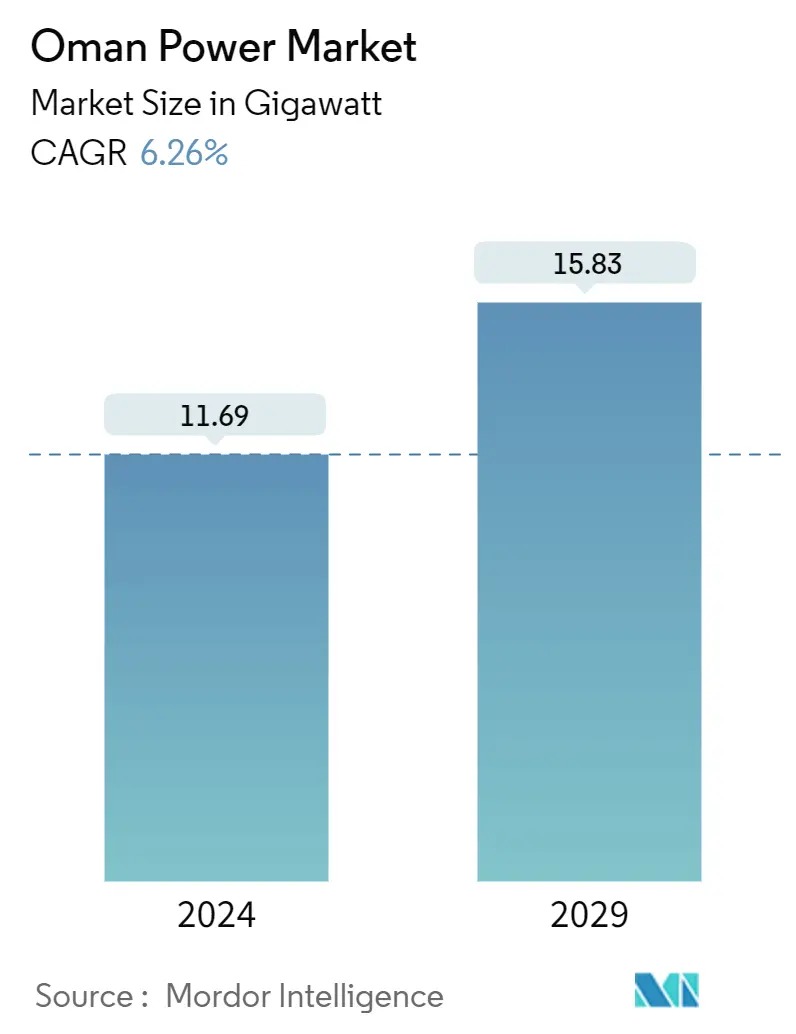

ويقدر حجم سوق الطاقة العمانية بنحو 11.69 جيجاوات في عام 2024، ومن المتوقع أن يصل إلى 15.83 جيجاوات بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.26٪ خلال الفترة المتوقعة (2024-2029).

- على المدى القصير، من المتوقع أن تؤدي مشاريع الطاقة المتجددة الجديدة القادمة في البلاد، مثل التوسع في مشاريع النقل والتوزيع، إلى دفع السوق المدروسة خلال فترة التوقعات.

- ومن ناحية أخرى، قد يواجه نمو السوق عقبات بسبب عدم مشاركة القطاع الخاص في قطاع الطاقة في البلاد، مما يقيده.

- ومع ذلك، فقد اكتسبت عمان الاستقرار السياسي في الماضي القريب. في إطار رؤية الحكومة 2040، من المتوقع أن تعمل استراتيجية التنمية لتعزيز السياحة وتحديث الزراعة وإنشاء مناطق صناعية حرة وتعزيز النظام البيئي للتكنولوجيا والشركات الناشئة على تعزيز الطلب على الطاقة إلى أقصى حد، مما يخلق فرصة للسوق خلال الفترة المتوقعة..

اتجاهات سوق الطاقة العمانية

قطاع توليد الطاقة المتجددة يشهد نمواً كبيراً

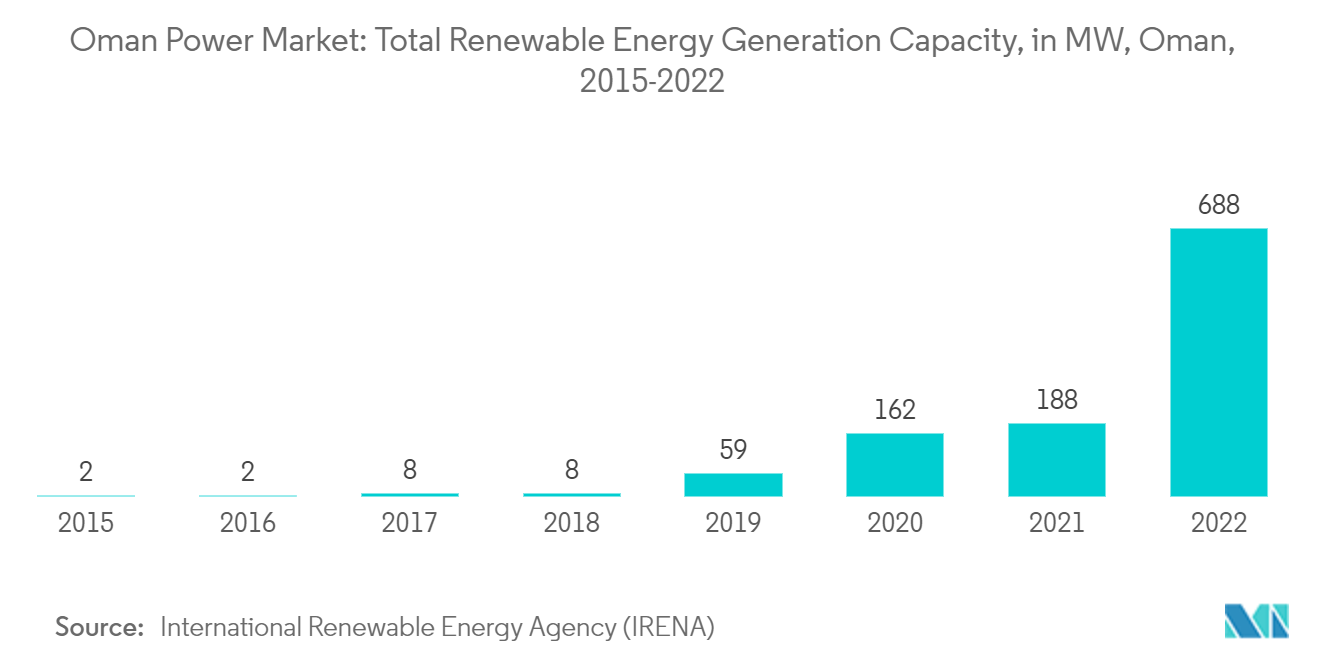

- من المتوقع أن يتفوق قطاع توليد الطاقة المتجددة في سوق الطاقة العمانية بسبب خطط البلاد الكبيرة لزيادة القدرة المتجددة وتقليل الاعتماد على النظام الذي يعمل بالغاز.

- وفقا للوكالة الدولية للطاقة المتجددة، في عام 2022، بلغت قدرة توليد الطاقة المتجددة في عمان حوالي 688 ميجاوات. ومع معدل نمو سنوي قدره 265% مقارنة بالعام السابق، من المتوقع أن تزداد القدرة المتجددة مع هدف الحكومة نحو الطاقة المتجددة.

- أعلنت حكومة سلطنة عمان عن خطة طموحة لتلبية 30% من الطلب على الطاقة من خلال توليد الطاقة المتجددة بحلول عام 2030. ومن المتوقع أن يتم إنجاز أكثر من ثلثيها بالطاقة الشمسية والباقي عن طريق مشاريع الرياح وتحويل النفايات إلى طاقة.

- من المتوقع أن يشهد قطاع توليد الطاقة المتجددة نموًا كبيرًا في السوق الذي تمت دراسته خلال فترة التوقعات. وتهدف البلاد إلى تنويع مزيج الطاقة لديها بعيدًا عن توليد الطاقة بالغاز وزيادة حصة مصادر الطاقة المتجددة في قطاع الطاقة.

- في مارس 2023، وبعد الحصول على إذن من هيئة تنظيم الخدمات العامة (APSR)، من المتوقع أن تقوم الشركة العمانية لشراء الطاقة والمياه بمنح مشاريع طاقة شمسية بقيمة 777 مليون دولار أمريكي للمستثمرين الدوليين. ومن المقرر إنشاء مشروعي منح 1 و2، اللذان سيولدان إجمالي 1000 ميجاوات، على قطعة أرض مساحتها 15 مليون متر مربع داخل محافظة الداخلية. ومن المتوقع أن يتم تركيب ما يقرب من 2.082 مليون لوح شمسي في هاتين المحطتين، مما يجعلها أكبر تركيب ألواح شمسية في السلطنة.

- وبالتالي، وبسبب النقاط المذكورة أعلاه، من المتوقع أن يشهد قطاع توليد الطاقة المتجددة نمواً كبيراً.

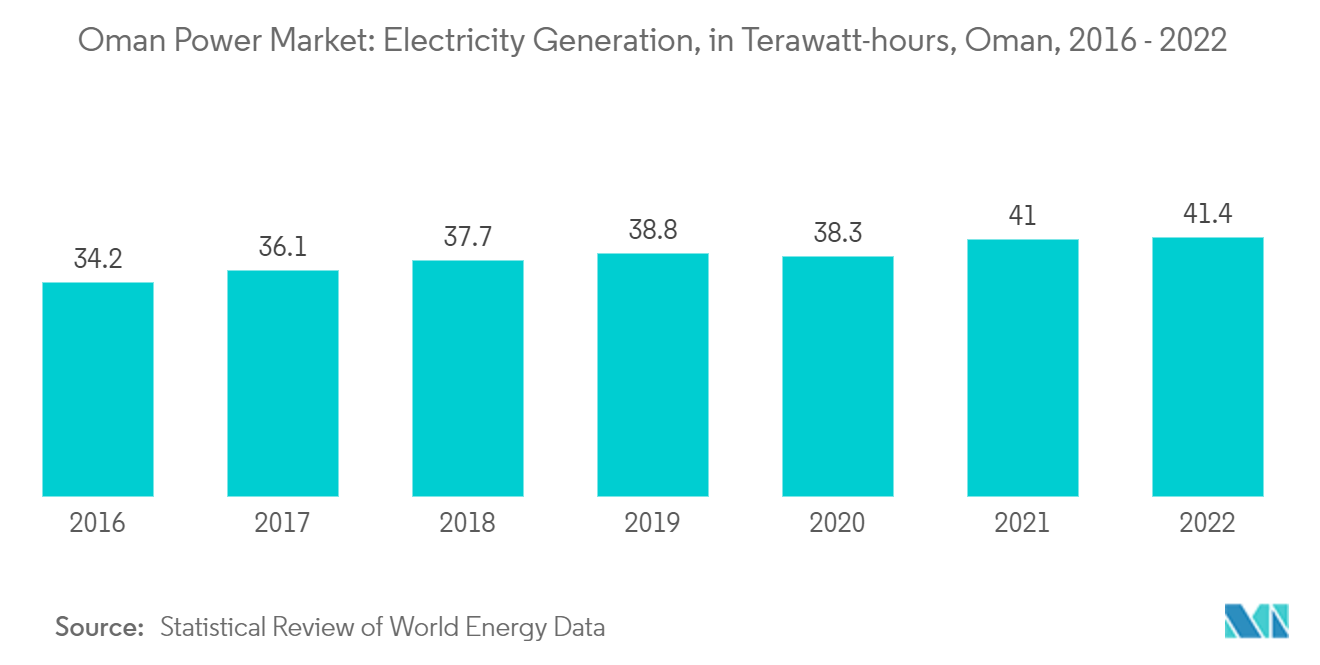

التوسع في مشاريع النقل والتوزيع يقود السوق

- ونظرًا لتزايد الطلب على الطاقة في سلطنة عمان نتيجة لنمو البنية التحتية وارتفاع عدد السكان، تخطط البلاد لإضافة المزيد من قدرات توليد الطاقة في السنوات القادمة. تتطلب هذه الخطط تطوير نظام النقل للتعامل مع الحمل المتزايد. وتخطط عمان لدخول 30 مشروع نقل في الخدمة من عام 2021 إلى عام 2024.

- وتشمل تطورات المرافق المملوكة للدولة في شبكة MIS تركيب وتشغيل خطوط نقل جديدة بقدرة 400 كيلوفولت مع محطات الشبكة الجديدة ذات الجهد 400/132 كيلوفولت، و400/132/33 كيلوفولت، و400/33 كيلوفولت. علاوة على ذلك، فإن تركيب خطوط نقل 220 كيلوفولت و132 كيلوفولت مع محطات الشبكة الجديدة 220/132 كيلوفولت و132/33 كيلوفولت في شبكة الربط الرئيسية ونظام ظفار يقلل من انقطاع التيار الكهربائي عبر الشبكة ويوفر أنظمة نقل وتوزيع الطاقة دون انقطاع لمستهلكي الطاقة في السلطنة.

- وفقًا للمراجعة الإحصائية لبيانات الطاقة العالمية، في عام 2022، بلغ توليد الكهرباء في السلطنة 41.4 تيراواط/ساعة، بمعدل نمو سنوي قدره 0.9% مقارنة بالعام السابق. ومع مشاريع الطاقة القادمة، من المتوقع أن يزداد توليد الطاقة، وهو ما سيخلق بدوره الطلب على مشاريع نقل وتوزيع الطاقة.

- تخطط الدولة لبدء تشغيل مشروع نقل الطاقة بين شمال وجنوب عمان، ومحطة شبكة سيح الخيرات 132/33 كيلو فولت، ومحطة شبكة الرسيل الجديدة 400/132 كيلو فولت (المرحلة الأولى) بحلول نهاية عام 2023.

- وبسبب هذه العوامل، من المتوقع أن تؤدي مشاريع نقل وتوزيع الطاقة في سلطنة عمان إلى دفع سوق الطاقة خلال فترة التوقعات.

نظرة عامة على صناعة الطاقة في عمان

تم توحيد سوق الطاقة العمانية. ومن بين اللاعبين الرئيسيين (بدون ترتيب معين) الشركة العمانية لنقل الكهرباء، وشركة مسقط لتوزيع الكهرباء، وشركة توزيع كهرباء مجان، وشركة مزون لتوزيع الكهرباء، وشركة ظفار للطاقة.

قادة سوق الطاقة العمانية

Muscat Electricity Distribution Company

Mazoon Electricity Distribution Company-

Oman Electricity Transmission Company SAOC

Dhofar Power Company (DGC)

Majan Electricity Distribution Company (SAOC)

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الطاقة العمانية

- مارس 2023 حصلت شركة سيمبكورب للصناعات على عقد إنشاء وملكية وتشغيل مشروع منح للطاقة الشمسية 2 المستقل للطاقة في منح بسلطنة عمان. قامت الشركة العمانية لشراء الطاقة والمياه (OPWP) بإرساء العقد على الشركة. تم الفوز بالاتفاقية من خلال مشروع مشترك تم تشكيله من قبل شركة سيمبكورب التابعة لها، سيمبكورب يوتيليتيز، وجينكو باور تكنولوجي. سيتم تشغيل محطة الطاقة الشمسية بقدرة 500 ميجاوات بحلول عام 2025، وتغطيها اتفاقية شراء الطاقة لمدة 20 عامًا مع الشركة العمانية لشراء الطاقة والمياه.

- يناير 2022 قامت شركة أكوا باور بتشغيل مشروع عبري 2 للطاقة الشمسية المستقلة بقدرة 500 ميجاوات في سلطنة عمان بالشراكة مع الشركة العمانية لشراء الطاقة والمياه (OPWP). ويولد المشروع طاقة نظيفة لتزويد 50 ألف منزل بالطاقة ويزيل 340 ألف طن من انبعاثات الكربون سنويًا.

قطاع صناعة الطاقة في عمان

الطاقة هي عملية توليد الطاقة الكهربائية من مصادر الطاقة الأولية. بالنسبة للمرافق في صناعة الكهرباء، توليد الكهرباء هو عملية توصيل (نقل، توزيع، إلخ) الكهرباء للمستخدمين النهائيين أو تخزينها.

يتم تقسيم سوق الطاقة العمانية حسب توليد الطاقة حسب المصدر ونقل الطاقة وتوزيعها (TD). حسب توليد الطاقة حسب المصدر، يتم تقسيم السوق إلى الغاز الطبيعي والنفط والطاقة المتجددة. يعتمد حجم السوق والتوقعات لكل قطاع على القدرة المركبة، باستثناء نقل وتوزيع الطاقة (TD)، والتي سيتم توفير التحليل النوعي لها فقط.

| غاز طبيعي |

| زيت |

| الطاقة المتجددة |

| توليد الطاقة حسب المصدر | غاز طبيعي |

| زيت | |

| الطاقة المتجددة |

الأسئلة الشائعة حول أبحاث سوق الطاقة في عمان

ما هو حجم سوق الطاقة العمانية؟

ومن المتوقع أن يصل حجم سوق الطاقة العمانية إلى 11.69 جيجاوات في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 6.26% ليصل إلى 15.83 جيجاوات بحلول عام 2029.

ما هو الحجم الحالي لسوق الطاقة العمانية؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الطاقة العمانية إلى 11.69 جيجاوات.

من هم اللاعبون الرئيسيون في سوق الطاقة العمانية؟

Muscat Electricity Distribution Company، Mazoon Electricity Distribution Company-، Oman Electricity Transmission Company SAOC، Dhofar Power Company (DGC)، Majan Electricity Distribution Company (SAOC) هي الشركات الكبرى العاملة في سوق الطاقة العماني.

ما هي السنوات التي يغطيها سوق الطاقة العمانية، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق الطاقة العمانية بنحو 10.96 جيجاوات. يغطي التقرير حجم سوق الطاقة العمانية التاريخي للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الطاقة العمانية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الطاقة العمانية

إحصائيات لحصة سوق توليد الكهرباء في سلطنة عمان وحجمها ومعدل نمو الإيرادات لعام 2024، تم إعدادها بواسطة Mordor Intelligence™ Industry Reports. يتضمن تحليل توليد الكهرباء في عمان توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.