تحليل سوق النفط والغاز EPC

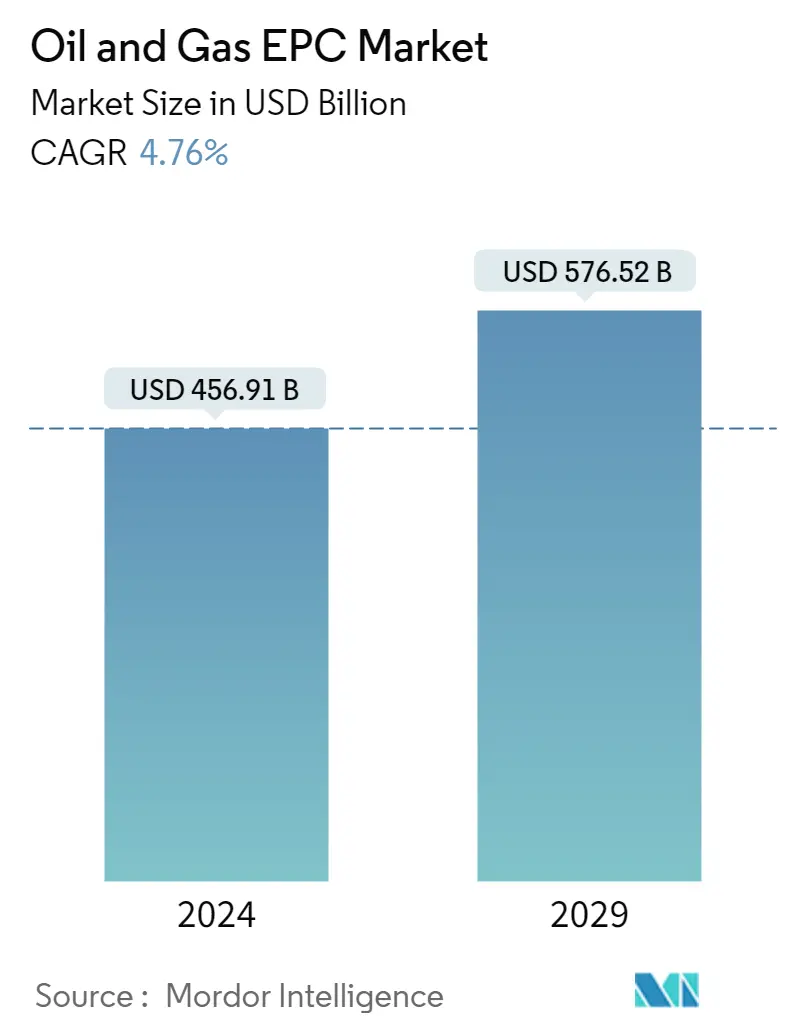

يقدر حجم سوق النفط والغاز EPC بمبلغ 456.91 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 576.52 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.76٪ خلال الفترة المتوقعة (2024-2029).

- على المدى المتوسط، من المتوقع أيضًا تزايد الطلب على النفط والغاز وزيادة استهلاك الغاز الطبيعي، مما يخلق الحاجة إلى تطوير البنية التحتية للغاز الطبيعي، وزيادة في أنشطة التنقيب عن النفط والغاز وإنتاجهما في الخارج. لدفع نمو السوق دراستها.

- من ناحية أخرى، يعد التقلب الشديد في أسعار النفط والغاز أحد القيود الرئيسية لسوق النفط والغاز.

- ومع ذلك، فإن اكتشاف حقول النفط والغاز الجديدة في مختلف البلدان يتم تنفيذه لخلق فرص كبيرة لسوق النفط والغاز EPC لجميع قطاعات المنبع والوسطى والمصب خلال الفترة المتوقعة.

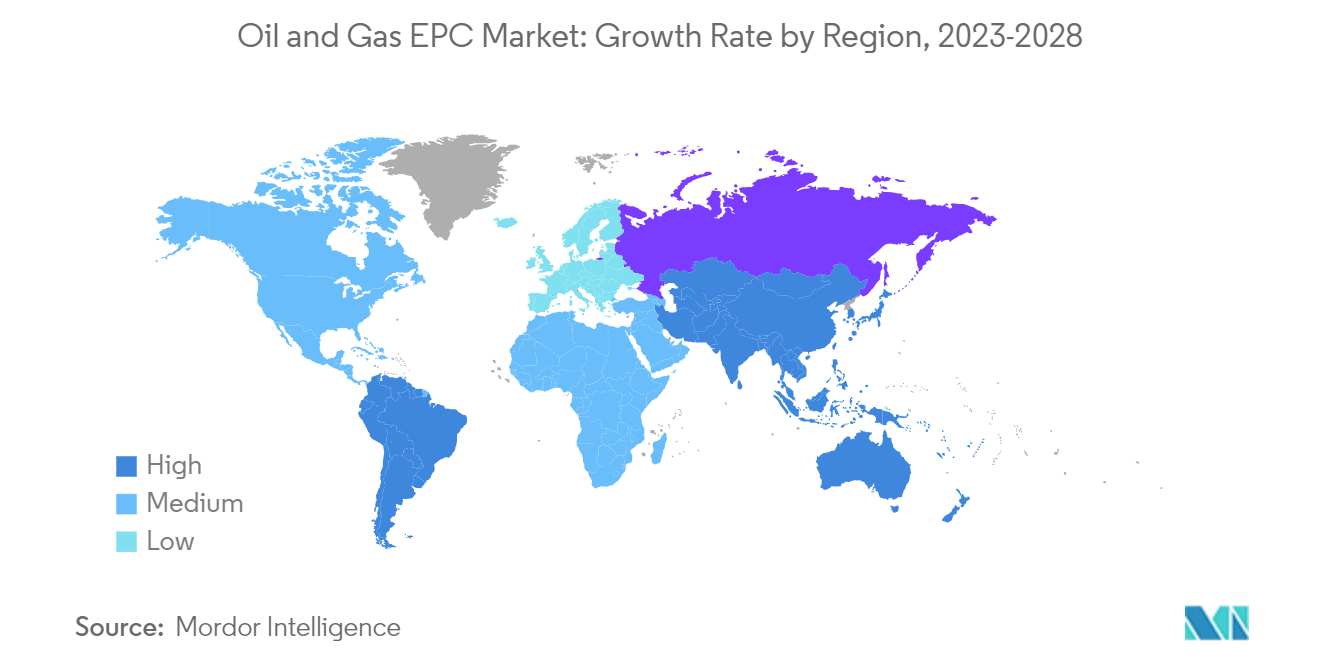

- تهيمن منطقة آسيا والمحيط الهادئ على السوق ومن المرجح أيضًا أن تشهد نموًا كبيرًا خلال الفترة المتوقعة. ويعزى هذا النمو إلى الطلب المتزايد على الغاز الطبيعي ومنشآت الغاز الطبيعي المسال القادمة مما يؤدي إلى طلب كبير على خدمات الهندسة والمشتريات والبناء.

اتجاهات سوق النفط والغاز EPC

من المتوقع أن يهيمن قطاع المنبع على السوق

- تشمل أعمال الهندسة والمشتريات والبناء (EPC) في قطاع النفط والغاز خدمات الاستكشاف البرية والبحرية والخدمات المتعلقة بالإنتاج. تقليديًا، يكون إجمالي الاستثمارات في الهندسة والمشتريات والإنشاء البرية أكثر من القطاع الخارجي، ويرجع ذلك أساسًا إلى انخفاض متطلبات الاستثمار، والتعقيد الأقل، والمواقع التي يسهل الوصول إليها، والمخاطر الأقل من القطاع الخارجي. ومع ذلك، ارتفع الاستثمار في القطاع البحري خلال العقد الماضي بسبب نضج الحقول البرية.

- خدمات EPC للخدمات البحرية، مثل التركيبات، بما في ذلك التصميم والتصنيع والتركيب والتشغيل وبدء التشغيل للمنصة الثابتة ووحدات تخزين وتفريغ الإنتاج العائمة (FPSO)، ومرافق الإنتاج العائمة للمياه الضحلة والعميقة والفائقة العمق. المياه، تكتسب قوة جذب.

- وفيما يتعلق بـ EPC للهياكل البحرية، فإن تحديد وتقييم خيارات التطوير للمنشآت البحرية، سواء كانت مبنية على هياكل ثابتة أو عائمة، أمر بالغ الأهمية. تشمل خدمات EPC للمنصات الثابتة المستخدمة في المياه الضحلة بناء ونشر السترات والحوامل الثلاثية والجوانب العلوية المتكاملة ومنصات الضغط وما إلى ذلك، لضمان استقرار المنصات الثابتة ومرونتها لحركات الرياح والمياه. تشمل خدمات المنصات العائمة، بشكل عام للمياه العميقة، بناء ونشر الهياكل والطوابق للمنصات شبه الغاطسة والوحدات والأبراج لأنظمة FPSO وأنظمة الإرساء والعوامات.

- تلغي المنصات العائمة بشكل عام الحاجة إلى مد خطوط أنابيب باهظة الثمن لمسافات طويلة من منشأة الإنتاج إلى المحطة البرية. كما تعتبر المنصات العائمة اقتصادية في حقول النفط الصغيرة، حيث تكون تكلفة تركيب منصة نفط ثابتة وخط أنابيب مرتفعة للغاية. بمجرد استنفاد الحقل، يمكن نقل FPSOs واستخدامها في موقع جديد بدلاً من إيقاف تشغيل منصة ثابتة.

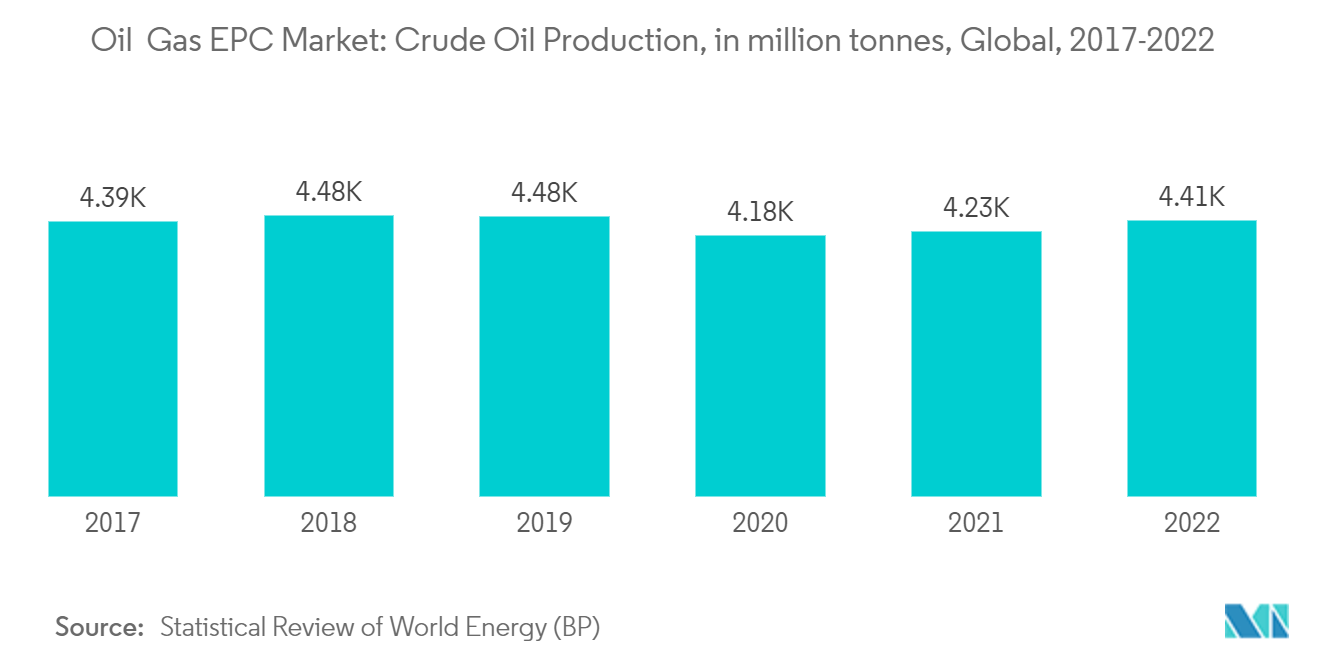

- ووفقا للمراجعة الإحصائية لشركة بريتيش بتروليوم للطاقة العالمية 2023، في عام 2022، بلغ الإنتاج العالمي من النفط الخام حوالي 4.4 مليار طن متري. وبلغ هذا الرقم ذروته في عام 2018 عندما وصل إنتاج النفط في جميع أنحاء العالم إلى ما يقرب من 4.5 مليار طن متري. ويشهد إنتاج النفط الخام نمواً بنحو 4.2% مقارنة بالعام السابق.

- وفي أفريقيا، وقع المشغلون على العديد من عقود الاستكشاف والإنتاج الجديدة. على سبيل المثال، في يناير/كانون الثاني 2022، أبرمت شركة إيني، شركة النفط والغاز التي تتخذ من إيطاليا مقرا لها، عقدا للتنقيب في خمس مناطق في مصر. وتقع الكتل في شرق البحر الأبيض المتوسط، والصحراء الغربية، وخليج السويس. كما تم توقيع سبع اتفاقيات لإنتاج النفط والغاز في الصحاري الشرقية والغربية من قبل شركات أخرى في البلاد.

- من المرجح أن تؤدي مثل هذه التطورات إلى دفع سوق النفط والغاز EPC بسرعة في المستقبل.

من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق

- أدى الطلب المتزايد على الطاقة بسبب ارتفاع معدل التحضر في الدول الآسيوية إلى ارتفاع معدل إنتاج النفط والغاز في المنطقة. يعد وجود دول مثل الصين هو المحرك الرئيسي لنمو سوق EPC في المنطقة.

- تعد الصين أكبر منتج للنفط الخام والغاز الطبيعي في منطقة آسيا والمحيط الهادئ. وفي عام 2020، استحوذت البلاد على حوالي 30% من إجمالي إنتاج الغاز الطبيعي. وقد خططت البلاد لمزيد من مشاريع المنبع والوسط لتحقيق التوازن في حالة العرض والطلب على الغاز الطبيعي في البلاد. وشهدت الصين ارتفاعا في الطلب على الغاز الطبيعي في كل من القطاعين الصناعي والتجاري.

- لدى العديد من الشركات مخططات لأنشطة الاستكشاف والإنتاج البرية والبحرية. في فبراير 2021، أعلنت شركة CNOOC المحدودة عن خططها لتسريع استكشاف الغاز الطبيعي وتطويره، بما في ذلك احتياطيات المياه العميقة في بحر الصين الجنوبي والموارد غير التقليدية البرية في الصين. وتخطط الشركة لإنفاق رأسمالي يتراوح بين 13.93 و15.48 مليار دولار أمريكي في عام 2021 لجعل الغاز جزءًا من 30% من محفظتها بحلول عام 2025 و50% بحلول عام 2035.

- والهند هي ثاني أكبر منتج للنفط الخام في منطقة آسيا والمحيط الهادئ. وشكلت 9.5٪ من إنتاج النفط الخام الإقليمي في عام 2022، وفقًا للمراجعة الإحصائية لشركة بريتيش بتروليوم للطاقة العالمية 2023. وعلى الرغم من أن البلاد لديها بنية تحتية جديدة للنفط والغاز أقل تعقيدًا نسبيًا وجديدة من الصين، إلا أن صناعة النفط والغاز في الهند تشمل منشآت مختلفة. ، بما في ذلك منصات الحفر ومنصات الإنتاج والمصافي وخطوط الأنابيب والمحطات الطرفية.

- اعتبارًا من يونيو 2022، تمتلك الهند 77 منصة نشطة. ويشهد إنتاج النفط في البلاد انخفاضا منذ ما يقرب من عقد من الزمان بسبب شيخوخة الحقول وغياب الاكتشافات الكبرى. ويعمل كل من اللاعبين المملوكين للدولة والقطاع الخاص على خطط استثمارية لزيادة التعافي من الحقول القديمة.

- على سبيل المثال، في أبريل 2022، أعلنت شركة النفط الهندية المحدودة (IOCL) عن خططها لاستثمار 102 مليار دولار أمريكي في قدرات تخزين البترول والزيوت ومواد التشحيم، بما في ذلك إنشاء منشأة جديدة في المنطقة الشمالية الشرقية.

- ونظرًا لهذه التطورات، من المرجح أن تشهد المنطقة نموًا غنيًا في سوق النفط والغاز في مجال الهندسة والمشتريات والبناء (EPC) في السنوات القادمة.

نظرة عامة على صناعة النفط والغاز EPC

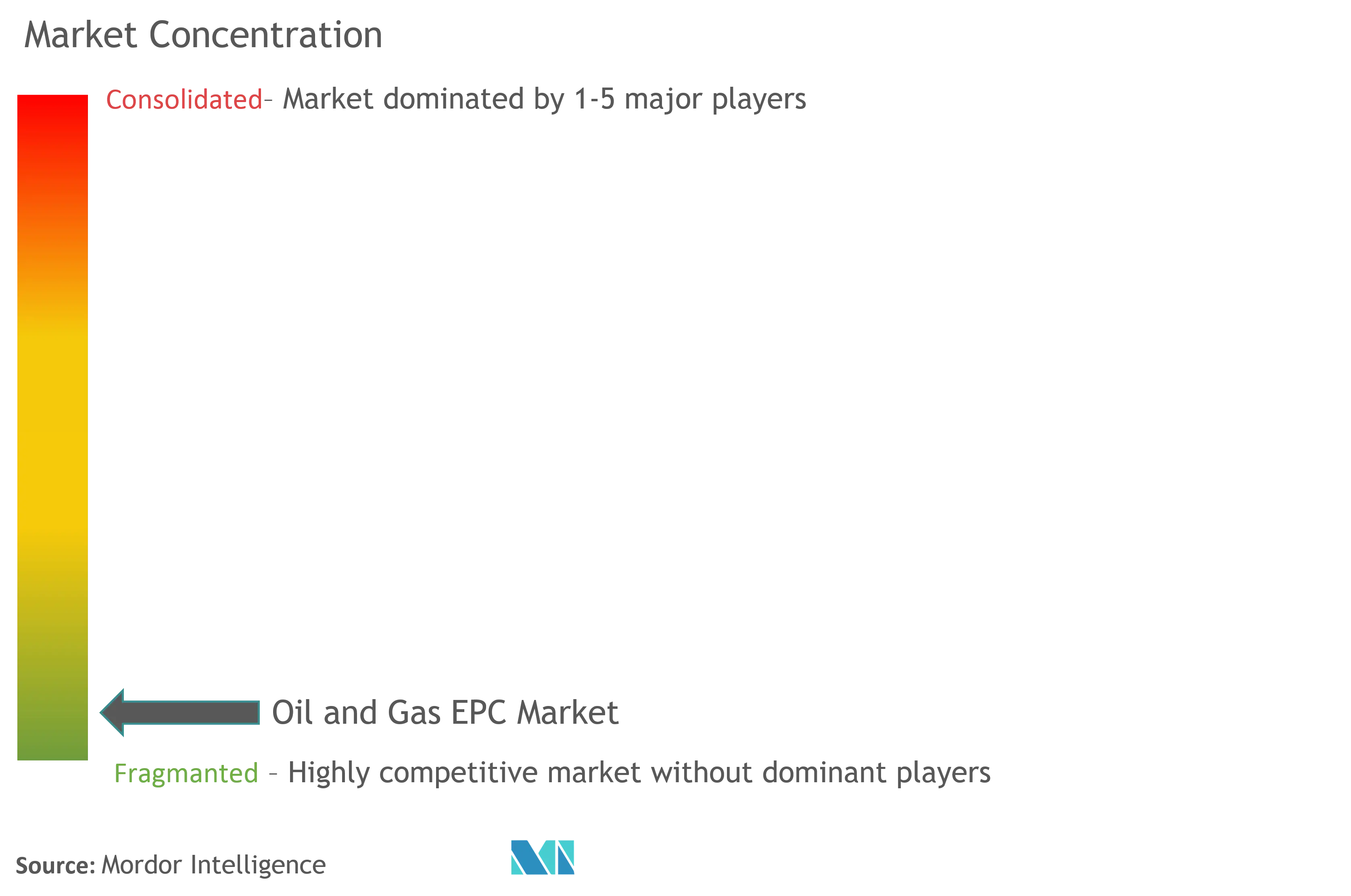

سوق النفط والغاز EPC مجزأ. بعض اللاعبين الرئيسيين في السوق (بدون ترتيب معين) تشمل Saipem SpA، وTechnipFmc PLC، وPetrofac Limited، وFluor Corporation، وBechtel Corporation.

قادة سوق النفط والغاز EPC

-

Saipem SpA

-

TechnipFmc PLC

-

Fluor Corporation

-

Bechtel Corporation

-

Petrofac Limited

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق النفط والغاز EPC

- في مايو 2023، أعلنت شركة قطر للطاقة عن ترسية عقد الهندسة والمشتريات والبناء (EPC) لمشروع حقل الشمال الجنوبي (NFS)، الذي يضم قطارين ضخمين للغاز الطبيعي المسال بقدرة إجمالية تبلغ 16 مليون طن سنويًا (MTPA). ستقوم شركة NFS، بالاشتراك مع مشروع حقل الشمال الشرقي (NFE)، بتوسيع الطاقة الإنتاجية للغاز الطبيعي المسال في قطر من 77 مليون طن سنويًا حاليًا إلى 126 مليون طن سنويًا. وتحتفظ شركة قطر للطاقة بحصة قدرها 75% في مشروع NFS، وقد وقعت بالفعل اتفاقيات شراكة مع TotalEnergies وShell وConocoPhillips للحصول على نسبة الـ 25% المتبقية.

- في يوليو 2022، حصلت شركة Saipem SpA على العديد من العقود البرية والبحرية بقيمة 1.25 مليار دولار أمريكي تقريبًا في الشرق الأوسط. تتضمن المجموعة الأولى من العقود تمديد عقود الحفر البري في الشرق الأوسط بقيمة تقارب 600 مليون دولار أمريكي. تتضمن أربعة عقود جديدة أخرى في المنطقة أعمال الهندسة والمشتريات والبناء وتركيب العديد من السترات البحرية والطوابق وخطوط الأنابيب تحت سطح البحر والكابلات المركبة تحت سطح البحر والكابلات السرية وكابلات الألياف الضوئية وتعديلات الحقول البنية. وتبلغ القيمة الإجمالية لهذه العقود 650 مليون دولار أمريكي.

تجزئة صناعة النفط والغاز EPC

يشتمل سوق هندسة النفط والغاز والمشتريات والبناء (EPC) على مشاريع قائمة على العقود، بما في ذلك أنشطة الهندسة والمشتريات والبناء لصناعات النفط والغاز الأولية والوسطى والنهائية. تشمل بعض أنشطة EPC التصميم والتصنيع والبناء والتركيب وإنتاج المعدات والتشغيل المسبق وخدمات الصيانة المشاركة في مراحل مختلفة من العمليات، بدءًا من استكشاف وإنتاج النفط والغاز ونقل المنتج المنتج إلى التكرير والتكرير. أنشطة التوزيع.

يتم تقسيم سوق النفط والغاز EPC حسب القطاع والجغرافيا. حسب القطاع، يتم تقسيم السوق إلى المنبع، منتصف الطريق، والمصب. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق EPC للنفط والغاز عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الإيرادات (بالدولار الأمريكي).

| المنبع |

| المصب |

| منتصف الطريق |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| فرنسا | |

| المملكة المتحدة | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| قطاع | المنبع | |

| المصب | ||

| منتصف الطريق | ||

| الجغرافيا (تحليل السوق الإقليمي {حجم السوق وتوقعات الطلب حتى عام 2028 (للمناطق فقط)}) | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| فرنسا | ||

| المملكة المتحدة | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | ||

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق النفط والغاز EPC

ما هو حجم سوق النفط والغاز EPC؟

من المتوقع أن يصل حجم سوق النفط والغاز EPC إلى 456.91 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 4.76٪ ليصل إلى 576.52 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق النفط والغاز EPC؟

في عام 2024، من المتوقع أن يصل حجم سوق النفط والغاز EPC إلى 456.91 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق النفط والغاز EPC؟

Saipem SpA، TechnipFmc PLC، Fluor Corporation، Bechtel Corporation، Petrofac Limited هي الشركات الكبرى العاملة في سوق النفط والغاز EPC.

ما هي المنطقة الأسرع نموًا في سوق النفط والغاز EPC؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق النفط والغاز EPC؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق النفط والغاز EPC.

آخر تحديث للصفحة في:

تقرير صناعة النفط والغاز EPC

إحصائيات لحصة سوق النفط والغاز EPC وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence™ Industry Reports. يتضمن تحليل EPC للنفط والغاز توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.