تحليل سوق نظام مراقبة ومراقبة الاهتزاز في قاع البئر للنفط والغاز

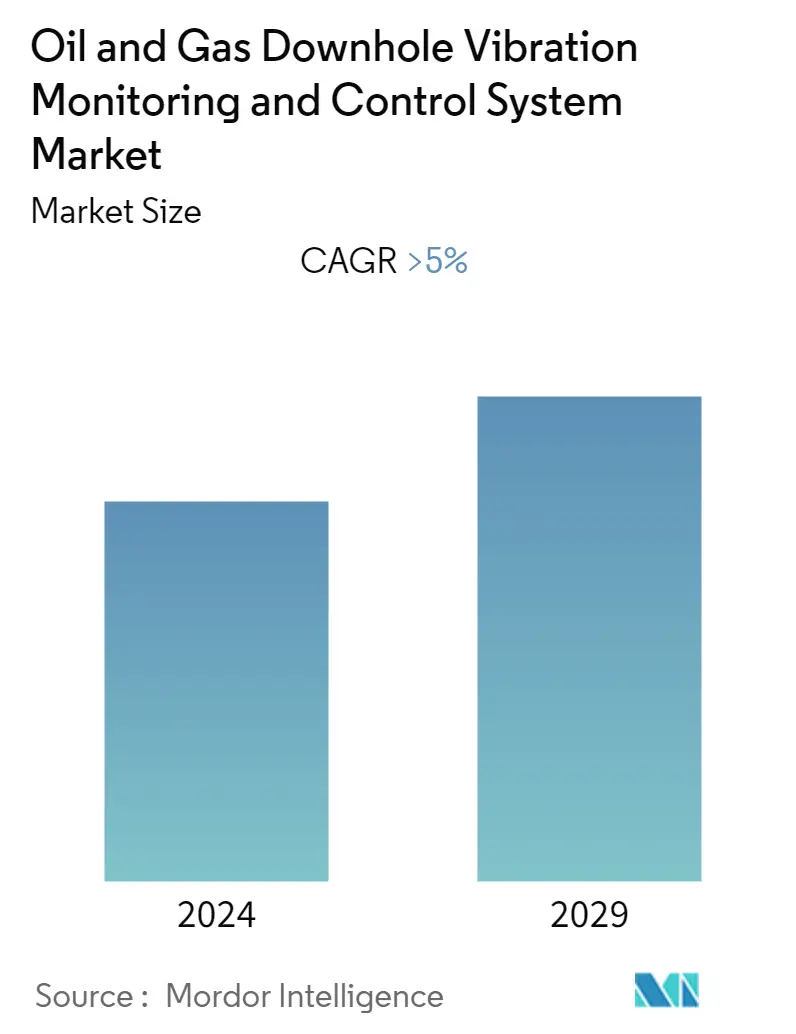

من المتوقع أن ينمو سوق أنظمة مراقبة ومراقبة الاهتزازات في قاع النفط والغاز بمعدل نمو سنوي مركب يزيد عن 5٪ خلال الفترة المتوقعة 2020-2025. ولزيادة الربحية وتقليل وقت التوقف عن العمل في العمليات الأولية، من المرجح أن ينمو الطلب على نظام مراقبة ومراقبة الاهتزازات في قاع البئر بشكل ملحوظ في السنوات القادمة. ومع مشاريع الاستكشاف والحفر القادمة في دول مثل الولايات المتحدة والمملكة العربية السعودية والإمارات العربية المتحدة، من المتوقع أن يزداد تطبيق نظام التحكم في مراقبة الاهتزاز في قاع البئر بشكل أكبر. بالإضافة إلى ذلك، فإن التنقيب المتزايد عن الغاز الطبيعي، وخاصة من التكوينات الصخرية، يزيد الطلب. من ناحية أخرى، أدى التقلب الشديد في أسعار النفط الخام إلى جانب التأثير السلبي لتفشي فيروس كورونا (COVID-19) إلى انخفاض أنشطة الحفر، وبالتالي من المرجح أيضًا أن يعوق نمو السوق المعني.

- من المرجح أن يهيمن تطبيق نظام مراقبة ومراقبة الاهتزازات في قاع البئر على القطاع البري، وذلك بسبب مشاريع الحفر واسعة النطاق والآبار الموجودة على الشاطئ.

- ومع زيادة الاستكشاف في المياه العميقة والعميقة للغاية، تتزايد المخاطر المرتبطة بالحفر الناجح. ومن أجل الحفر بكفاءة في الخزانات المعقدة، من المتوقع أن يخلق سوق مراقبة الاهتزازات في قاع البئر فرصًا كبيرة.

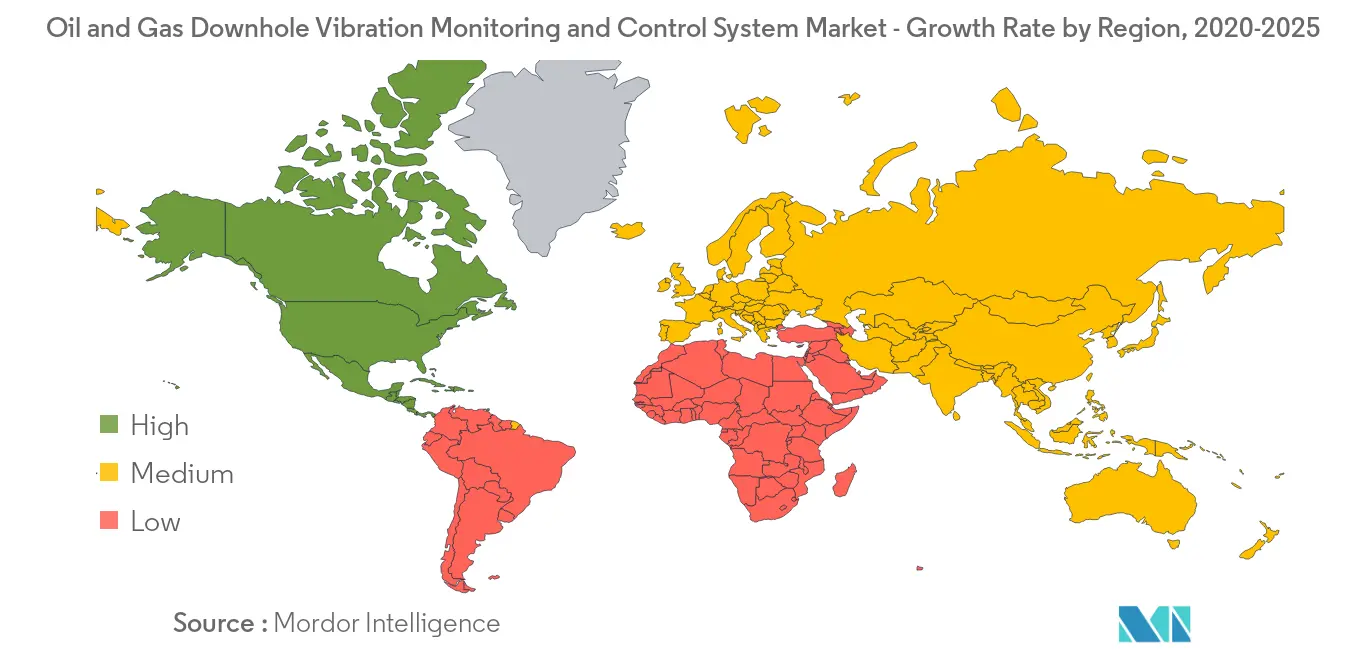

- وتهيمن أمريكا الشمالية، باحتياطياتها الهائلة من الغاز الصخري القابل للاستخراج واحتياطيات النفط الضيقة في العالم، على السوق ومن المتوقع أن تواصل هيمنتها في الفترة المتوقعة.

اتجاهات سوق نظام مراقبة الاهتزاز والتحكم في قاع البئر للنفط والغاز

القطاع البري للسيطرة على السوق

- يعد الكشف عن الاهتزازات الموجودة في قاع البئر وتخفيفها في الوقت المناسب أمرًا أساسيًا لتجنب الوقت غير الإنتاجي (NPT) ومنع تلف المعدات. ولهذا الغرض، جنبًا إلى جنب مع MWD، يتم نشر أدوات مراقبة اهتزاز قاع البئر (DVM)، مما يمنع تلف BHA.

- في عام 2019، أعلنت شركة ONGC المملوكة للدولة في الهند أنها خصصت 6000 كرور روبية هندية لحفر 200 بئر على مدى السنوات السبع المقبلة في ولاية آسام لزيادة إنتاج الولاية. ومن المتوقع أن يتم حفر الآبار خلال السنوات السبع القادمة، وبالتالي زيادة الطلب على أدوات DVM خلال فترة التوقعات.

- وفي روسيا، تواصل شركة غازبروم نيفت إجراء دراسات على مساحة بازينوف التابعة لها وتستهدف إنتاج 40 ألف برميل يوميًا من الصخر الزيتي بحلول عام 2023. ولتحقيق التعافي الناجح، من المرجح أن يزداد الطلب على MWD، بما في ذلك DVM.

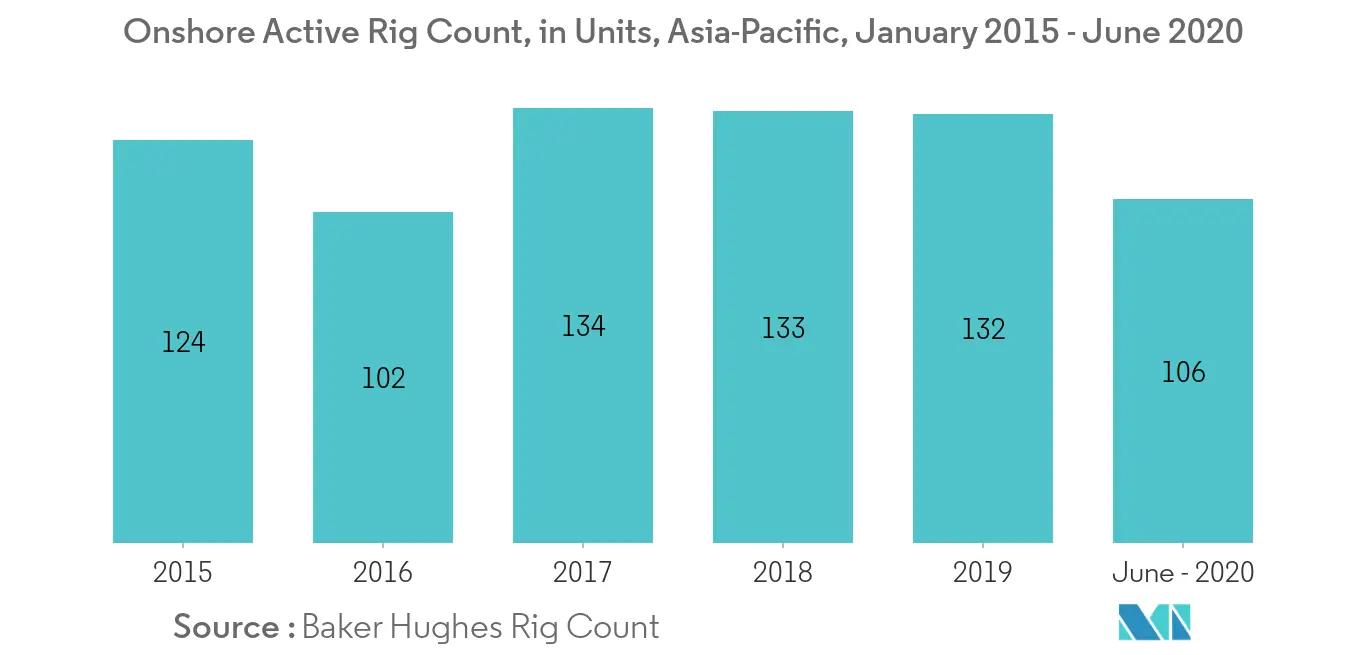

- بسبب انهيار صناعة النفط والغاز في عام 2020، انخفض عدد منصات الحفر البرية في منطقة آسيا والمحيط الهادئ إلى 106 في يونيو 2020. ومع ذلك، بعد انتشار فيروس كورونا، ومع التحسن المتوقع في السوق، فمن المرجح أن ينمو عدد منصات الحفر دفع الطلب في السوق.

- بسبب جائحة فيروس كورونا في عام 2020، يمكن توقع التأخير في مشاريع المنبع. في وقت لاحق من فترة التوقعات، ومع بدء مشاريع جديدة، من المتوقع أن ينمو سوق DVM بشكل كبير.

أمريكا الشمالية للسيطرة على السوق

- تعد الولايات المتحدة واحدة من أكبر منتجي النفط الخام والغاز الطبيعي، حيث تمثل حوالي 18% و23% من الإنتاج العالمي، على التوالي، اعتبارًا من عام 2019. وارتفع الإنتاج في عام 2019، ويرجع ذلك أساسًا إلى الحفر القوي في احتياطيات الصخر الزيتي. بقيادة الحوض البرمي.

- يمثل إنتاج النفط البري في الولايات المتحدة حوالي 84% من إنتاج النفط في البلاد و3% من إنتاج الغاز الطبيعي في البلاد اعتبارًا من عام 2018. ومن المتوقع أن تؤدي زيادة نشاط الاستكشاف البري في الفترة المتوقعة إلى زيادة الطلب على DVM.

- ومن المتوقع أن يتم إنفاق حوالي 76 مليار دولار أمريكي على 97 مشروعًا قادمًا للنفط والغاز في البلاد بين عامي 2018 و2025 في الولايات المتحدة. ومع مشاريع الاستكشاف والحفر الجديدة، يمكن أن تشهد عمليات MWD وDVM نموًا كبيرًا.

- على الرغم من انخفاض عدد منصات الحفر النشطة إلى 990 منصة في عام 2019، فمن المتوقع أن تؤدي المشاريع القادمة والطلب على الغاز الطبيعي إلى دفع سوق الحفر، وبالتالي تطبيق نظام DVM ونظام التحكم.

- ونظراً لتوافر احتياطيات هائلة من الصخر الزيتي في الولايات المتحدة وكندا، فإن عدد الآبار آخذ في الازدياد. من المتوقع أن يؤدي عدد الآبار المتزايد إلى زيادة الحاجة إلى DVM في فترة التنبؤ.

نظرة عامة على صناعة نظام مراقبة الاهتزاز والتحكم في قاع البئر للنفط والغاز

إن سوق أنظمة مراقبة ومراقبة الاهتزازات في قاع النفط والغاز مجزأة إلى حد ما. بعض الشركات الكبرى تشمل Nabors Industries Ltd، وشركة Halliburton، وWeatherford International plc، وشركة Baker Hughes، وSchlumberger Limited.

رواد سوق أنظمة مراقبة الاهتزازات والتحكم في قاع النفط والغاز

-

Halliburton Company

-

Weatherford International plc

-

Schlumberger Limited

-

Nabors Industries Ltd

-

Baker Hughes Company

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة نظام مراقبة الاهتزاز والتحكم في قاع البئر للنفط والغاز

عرض تقرير سوق نظام مراقبة ومراقبة اهتزازات قاع النفط والغاز بالتفصيل:.

| موقع النشر | البحرية |

| على الشاطئ | |

| جغرافية | أمريكا الشمالية |

| أوروبا | |

| آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول نظام مراقبة الاهتزاز والتحكم في قاع البئر للنفط والغاز وأبحاث السوق

ما هو حجم السوق الحالي لأنظمة مراقبة الاهتزازات والتحكم في قاع النفط والغاز؟

من المتوقع أن يسجل سوق أنظمة مراقبة الاهتزاز والتحكم في قاع النفط والغاز معدل نمو سنوي مركب يزيد عن 5٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق أنظمة مراقبة ومراقبة اهتزاز قاع النفط والغاز؟

Halliburton Company، Weatherford International plc، Schlumberger Limited، Nabors Industries Ltd، Baker Hughes Company هي الشركات الكبرى العاملة في سوق أنظمة مراقبة الاهتزاز والتحكم في قاع النفط والغاز.

ما هي المنطقة الأسرع نموًا في سوق أنظمة مراقبة ومراقبة اهتزاز قاع النفط والغاز؟

من المتوقع أن تنمو أمريكا الشمالية بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق نظام مراقبة ومراقبة الاهتزاز في قاع النفط والغاز؟

في عام 2024، استحوذت أمريكا الشمالية على أكبر حصة سوقية في سوق أنظمة مراقبة الاهتزاز والتحكم في قاع النفط والغاز.

ما هي السنوات التي يغطيها سوق نظام مراقبة الاهتزاز والتحكم في قاع النفط والغاز؟

يغطي التقرير حجم السوق التاريخي لسوق نظام مراقبة الاهتزاز والتحكم في قاع النفط والغاز للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق نظام مراقبة الاهتزاز والتحكم في قاع النفط والغاز للسنوات 2024 و 2025 ، 2026، 2027، 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Oil and Gas Reports

Popular Energy & Power Reports

تقرير صناعة نظام مراقبة ومراقبة الاهتزاز في قاع النفط والغاز

إحصائيات الحصة السوقية لنظام مراقبة الاهتزاز والتحكم في قاع البئر للنفط والغاز لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير الصناعة Mordor Intelligence™. يتضمن تحليل نظام مراقبة ومراقبة اهتزاز قاع النفط والغاز توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.