تحليل سوق أتمتة النفط والغاز

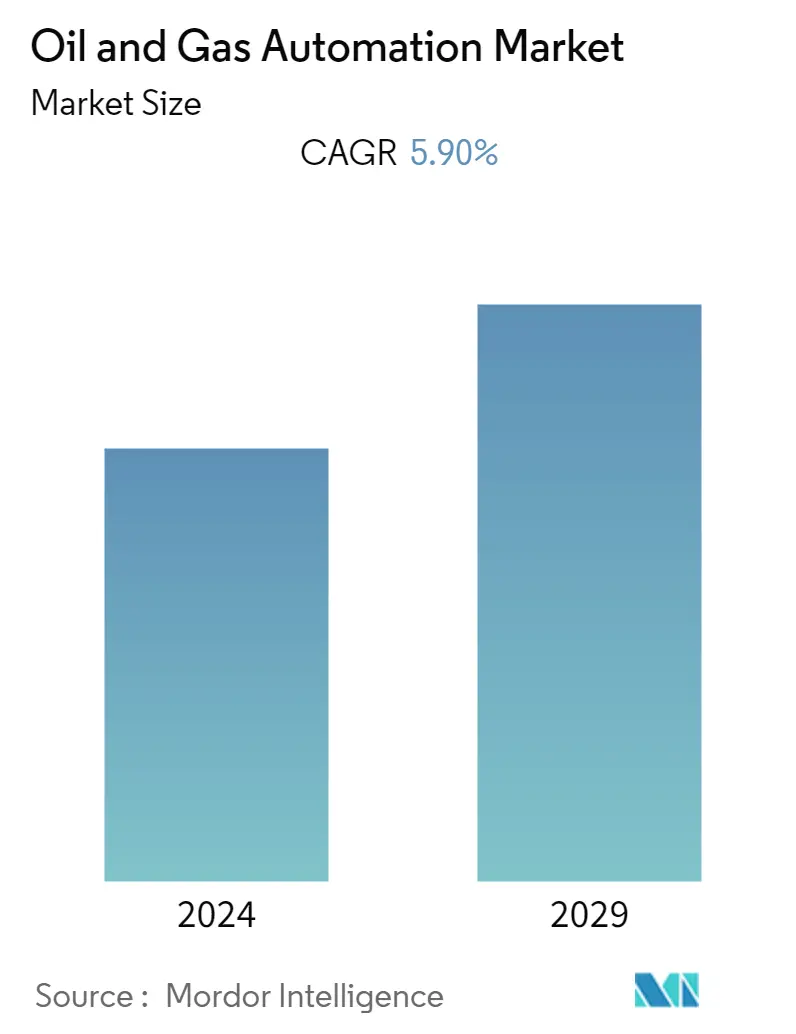

من المتوقع أن يسجل سوق أتمتة النفط والغاز معدل نمو سنوي مركب قدره 5.9٪ خلال الفترة المتوقعة. على الرغم من تقلب أسعار النفط، كان هناك طلب ثابت على النفط والغاز. ومع ذلك، فإن استخدام الطاقة في جميع أنحاء العالم آخذ في الارتفاع تدريجياً، وهو ما من المتوقع أن يؤدي إلى زيادة توسع السوق.

- بدأت صناعة النفط والغاز التحرك نحو الرقمنة مع قيام المزيد من أجهزة الاستشعار بتجميع البيانات من منصات الحفر في جميع أنحاء العالم. يمكن أن يؤدي اعتماد التقنيات الرقمية إلى تحسين الاتصال الداخلي وتبسيط الخطط من خلال السماح للفرق الهندسية بالعمل بكفاءة أكبر مع شركات النفط والغاز لإدارة البيانات ومتطلبات المشروع. يمكن للأتمتة في صناعة النفط والغاز تحسين الكفاءة وخفض التكاليف.

- تتقدم الأتمتة والرقمنة بسرعة في صناعة النفط. بدلاً من أن تكون مراقبة الماكينة تفاعلية، أصبحت الآن مراقبة استباقية. تستثمر الشركات الأموال في المنصات الرقمية، وتبني أحكامها على البيانات، وتبني مساحة عمل افتراضية متطورة تركز على تجربة العمال الجيدة. وقعت شركة بيكر هيوز، شركة الابتكار الصناعي، وشركة AQI، الشراكة المشتركة لشركة بترول أبوظبي الوطنية (أدنوك) مع مجموعة 42 (G42)، اتفاقية شراكة استراتيجية في نوفمبر 2021 لتطوير خدمات التحليلات المتقدمة لقطاع النفط والغاز العالمي.

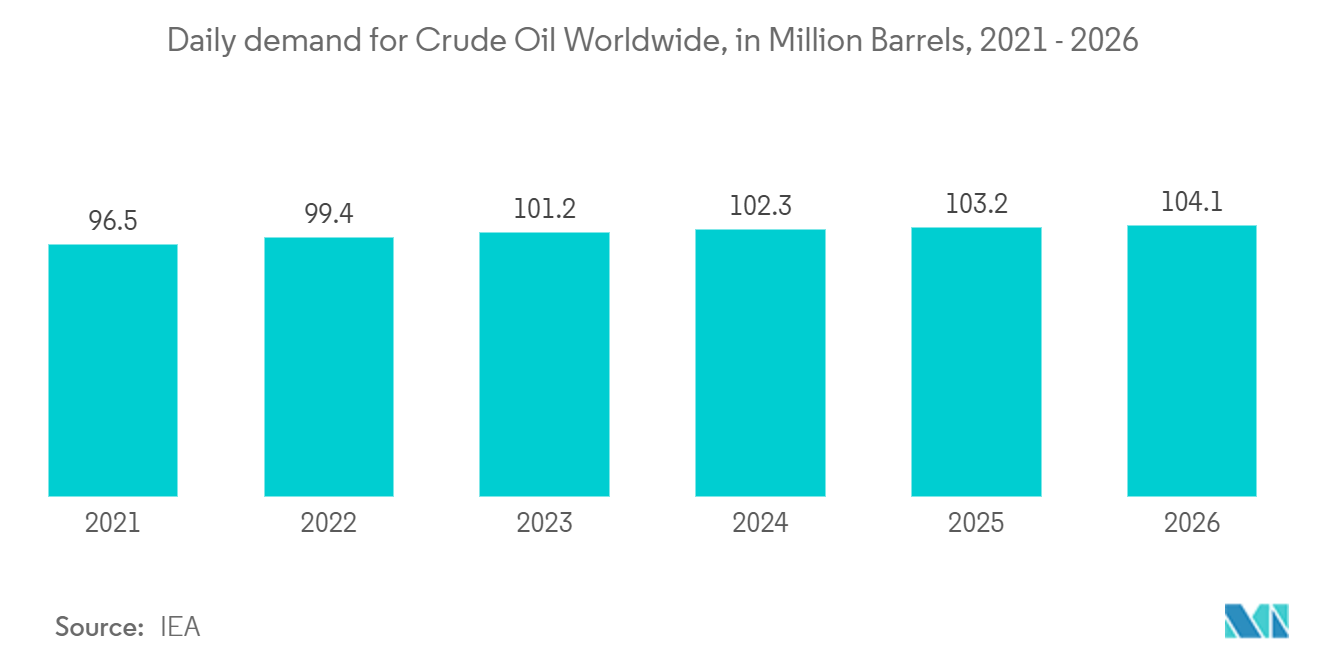

- من المتوقع أن يؤدي الطلب العالمي المتزايد على النفط والغاز إلى زيادة الطلب على الأتمتة للمنافسة في السوق. وقالت وكالة الطاقة الدولية إنه بحلول عام 2040 سيرتفع الطلب العالمي على النفط بنسبة 21%، مما يجعله مصدر 35% من إجمالي الطاقة، كما سيرتفع الطلب على الغاز الطبيعي بنسبة 31%، مما يجعله مصدر الطاقة. 17% من إجمالي الطاقة.

- قد يكون قطاع النفط والغاز قادراً على تطبيق تكنولوجيا الأتمتة بأسعار مخفضة من أجل زيادة الإنتاج والتخلص من أي اختناقات محتملة في نموذج الأعمال. يستفيد قطاع النفط والغاز من نشر حلول إنترنت الأشياء (IoT)، بدءًا من أجهزة مراقبة قاع البئر وحتى صمامات التحكم السطحية التي تبث المعلومات في الوقت الفعلي إلى غرف اجتماعات مجالس الإدارة لتحليلها. وهذا يعزز العمليات ويجعل حقل النفط بأكمله مكانًا أكثر أمانًا للعمل.

اتجاهات سوق أتمتة النفط والغاز

محركات التردد المتغير لها حصة كبيرة

- يقدم البائعون بشكل متزايد منتجات جديدة لتلبية الطلب المتزايد على كفاءة الطاقة. على سبيل المثال، في أكتوبر 2022، قامت شركة Rockwell Automation بزيادة تردد إخراج VFD لتطبيقات المحركات عالية السرعة من خلال إدخال تحسينات على محركات الأقراص ذات التردد المتغير PowerFlex 6000T ذات الجهد المتوسط (VFDs). تعتمد بيئات التصنيع المتطلبة مثل عمليات الكهرباء والنفط والغاز على طاقة متوسطة الجهد لتشغيل المحركات الصناعية الكبيرة، والتي تعمل غالبًا على مدار 24 ساعة يوميًا. يُزعم أن محركات PowerFlex 6000T المزودة بتقنية TotalFORCE توفر تحكمًا عالي الأداء في المحرك وبيانات نظام التشغيل في الوقت الفعلي التي يمكن أن تساعد في زيادة الإنتاجية وتوفير الطاقة.

- كما أن الطلب المتزايد على النفط والغاز الطبيعي في الهند يعزز الاستثمارات في الصناعة. ووفقا لمؤسسة حقوق العلامة التجارية الهندية، نفذت الحكومة عدة برامج لتلبية الطلب المتزايد على النفط والغاز. وسمحت بالاستثمار الأجنبي المباشر بنسبة 100% في العديد من فئات الصناعة، بما في ذلك المصافي والغاز الطبيعي والمنتجات البترولية.

- ومن دون أي سحب للاستثمارات أو تخفيف للملكية المحلية في وحدات المعاينة الأولية الموجودة بالفعل، تمت زيادة حد الاستثمار الأجنبي المباشر في مشاريع التكرير في القطاع العام إلى 49%. وكما يتضح من وجود شركات مثل ريلاينس إندستريز المحدودة (RIL) وكيرن إنديا، فإنها تجتذب الآن الاستثمار المحلي والعالمي. وبحلول عام 2022، من المتوقع أن تجلب الصناعة 25 مليار دولار أمريكي من استثمارات الاستكشاف والإنتاج.

أمريكا الشمالية تمتلك حصة سوقية كبيرة

- والولايات المتحدة هي أكبر سوق للنفط والغاز في أمريكا الشمالية. وفقًا لإدارة معلومات الطاقة، في عام 2021، قامت الولايات المتحدة بشحن النفط إلى 176 دولة وأربع مناطق أمريكية بمعدل حوالي 8.54 مليون برميل يوميًا. ويشكل حوالي 2.96 مليون برميل يوميًا من النفط الخام ما يعادل 35% من إجمالي الصادرات النفطية من الولايات المتحدة في عام 2021.

- تعتمد أعمال النفط والغاز في أمريكا الشمالية على العمليات، مع استمرار العمليات وتقنيات المراقبة واسعة النطاق. من الصعب على المسؤولين مراقبة ومراقبة استخدام المعدات في الصناعة. اعتمدت العديد من الشركات في أمريكا الشمالية استخدام واجهة HMI مع وحدة تحكم، أو DCS، والتي تسمح للمشغلين بالإشراف على العمليات. تعمل هذه التقنيات على أتمتة عمليات الصيانة والإصلاح للآلات وعمليات السلامة، مثل أنظمة مراقبة الإنذارات.

- من المتوقع أن تكون حاجة المنطقة إلى الأتمتة في صناعة النفط والغاز مدفوعة بعناصر تشمل الاقتصاد المستقر في المنطقة، والقبول الواسع النطاق للتكنولوجيا الآلية بين عمليات حقول النفط ومقدمي الخدمات، والحضور الكبير لبائعي التكنولوجيا والأنظمة الرائدين، والاستثمارات المشتركة من قبل الجهات العامة والخاصة في أنشطة البحث والتطوير.

- أفادت إدارة معلومات الطاقة الأمريكية أن منطقة بيرميان، أكبر منطقة منتجة للنفط في البلاد، أنتجت حوالي خمسة ملايين برميل يوميًا من النفط في يناير 2022. وذكرت الوكالة الفيدرالية أيضًا أنه عند مقارنتها بالفترة نفسها من عام 2021، فإن التقييم نما بنسبة 13٪ تقريبًا. وبالتالي، من المتوقع أن تؤدي زيادة إنتاج النفط في جميع أنحاء المنطقة إلى خلق فرص لنمو السوق خلال الفترة المتوقعة.

نظرة عامة على صناعة أتمتة النفط والغاز

سوق أتمتة النفط والغاز مجزأ وتنافسي بطبيعته. بعض اللاعبين هم ABB Ltd، وHoneywell International Inc، وRockwell Automation Inc، وMitsubishi Corporation، وSchneider Electric، من بين آخرين. يقدم هؤلاء اللاعبون باستمرار حلولاً مبتكرة من أجل المنافسة في السوق المجزأة.

في سبتمبر 2022، أعلنت ANYbotics عن مبيعات تجارية لـ ANYmal X لتزويد صناعات النفط والغاز والكيماويات بحلول تقييم مستقلة قابلة للتطوير. يؤدي تأثير تثبيت ANYmal X إلى قيام الشركات بزيادة أتمتة الفحص الآلي.

في أغسطس 2022، قدمت TWMA حلاً للأتمتة والتتبع في الوقت الفعلي. تهدف أداة XLink الجديدة من TWMA إلى منح منتجي النفط والغاز المزيد من الأتمتة، والمزيد من الفهم المتعمق، ومراقبة البيانات في الوقت الفعلي لزيادة فعالية نظام إدارة قطع حفر مواقع الآبار الخاصة بهم.

في يوليو 2022، أصبحت شركة Sensia، وهي مشروع مشترك بين Rockwell Automation وSchlumberger، هي خبيرة الأتمتة الرائدة في إنتاج النفط والغاز ونقلهما ومعالجتهما. يوفر النظام السحابي الأصلي منصة مجمعة وقابلة للتطوير لتنفيذ المبادرات الرقمية لمؤسسات النفط والغاز. يمكن أن يؤدي اختيار الحلول من العديد من الموردين والجمع بينها إلى تقليل الوقت والمال والجهد بدلاً من إنشاء منصة رقمية مخصصة.

قادة سوق أتمتة النفط والغاز

-

ABB Ltd

-

Honeywell International Inc

-

Rockwell Automation Inc

-

Mitsubishi Corporation

-

Schneider Electric SE

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أتمتة النفط والغاز

- يونيو 2022 كشفت GE Digital عن خط منتجات Accelerator المبتكر، والذي يتضمن أفضل حلول الكمبيوتر في فئتها لتمكين العملاء في صناعات الطاقة كثيفة الأصول من إعداد إدارة أداء الأصول (APM) وغيرها من الخدمات بسرعة. تهدف مسرعات GE الرقمية إلى تقليل الوقت اللازم لتحقيق القيمة، وتوسيع نطاق APM ليشمل مجموعة واسعة من الأصول، ومساعدة المؤسسات في الحصول على فوائد مالية في مواقعها وفي جميع أنحاء المؤسسة.

- مايو 2022 أصدرت ChampionX Artificial Lift إصدار XSPOC 3.2، وهو إصدار برنامج تحسين إنتاج XSPOC المتقدم. يعتمد التحديث على قدرات الإدارة الذاتية المعتمدة على الذكاء الاصطناعي للإصدار السابق مع توفير ميزات جديدة تتعلق بالإمكانات الرفعية والاقتصادية لكل من الآبار المرفوعة بالقضبان والغاز. علاوة على ذلك، يقدم الإصدار 3.2 تحليلات الرفع بالمكبس، مما يسمح بسهولة التشخيص وتتبع الاتجاهات في مشكلات الرفع بالمكبس النموذجية.

- أبريل 2022 كشفت شركة هانيويل أن شركة تنمية نفط عمان (PDO) تعمل على تحديث وتوحيد تصميم شبكة إدارة محطة الغاز الحكومية (GGP) في شمال عمان. ويؤدي تحديث المنشأة إلى أنشطة معالجة الغاز تتسم بالكفاءة والاستدامة، مما يساعد شركة تنمية نفط عمان على تلبية الطلب المتزايد على الغاز في البلاد.

تجزئة صناعة أتمتة النفط والغاز

النفط والغاز هي صناعة عالمية ديناميكية تواجه تحديات في إدارة التكاليف، واستخراج القيمة العالية من الأصول المتداولة، وتعظيم وقت التشغيل. لقد أدى التقدم التكنولوجي إلى إنشاء مؤسسات متصلة تساعد صناعة النفط والغاز على الاقتراب من التميز التشغيلي. ومن ثم، قامت الصناعة بنشر حلول الأتمتة المختلفة لتحسين العمليات.

يتم تقسيم سوق أتمتة النفط والغاز حسب العملية (المنبع، منتصف المنبع، المصب)، حسب التكنولوجيا (أجهزة الاستشعار وأجهزة الإرسال، أنظمة التحكم الموزعة (DCS)، وحدات التحكم المنطقية القابلة للبرمجة (PLC)، التحكم الإشرافي ونظام الحصول على البيانات (SCADA)، السلامة الأنظمة الآلية (SIS)، محرك التردد المتغير (VFD)، نظام تنفيذ التصنيع، إدارة الأصول الصناعية) وحسب الجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا اللاتينية والشرق الأوسط وأفريقيا). يتم توفير أحجام السوق والتوقعات من حيث القيمة (مليون دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| حسب العملية | المنبع | ||

| منتصف الطريق | |||

| المصب | |||

| بواسطة التكنولوجيا | أجهزة الاستشعار وأجهزة الإرسال | ||

| أنظمة التحكم الموزعة (DCS) | |||

| وحدات التحكم المنطقية القابلة للبرمجة (PLC) | |||

| نظام التحكم الإشرافي والحصول على البيانات (SCADA) | |||

| أنظمة السلامة المجهزة (SIS) | |||

| محرك التردد المتغير (VFD) | |||

| نظام تنفيذ التصنيع | |||

| إدارة الأصول الصناعية | |||

| تقنيات أخرى | |||

| بواسطة الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| أوروبا | المملكة المتحدة | ||

| ألمانيا | |||

| فرنسا | |||

| بقية أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| الهند | |||

| اليابان | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا اللاتينية | |||

| الشرق الأوسط وأفريقيا | |||

الأسئلة الشائعة حول أبحاث سوق أتمتة النفط والغاز

ما هو الحجم الحالي لسوق أتمتة النفط والغاز؟

من المتوقع أن يسجل سوق أتمتة النفط والغاز معدل نمو سنوي مركب قدره 5.90٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق أتمتة النفط والغاز؟

ABB Ltd، Honeywell International Inc، Rockwell Automation Inc، Mitsubishi Corporation، Schneider Electric SE هي الشركات الكبرى العاملة في سوق أتمتة النفط والغاز.

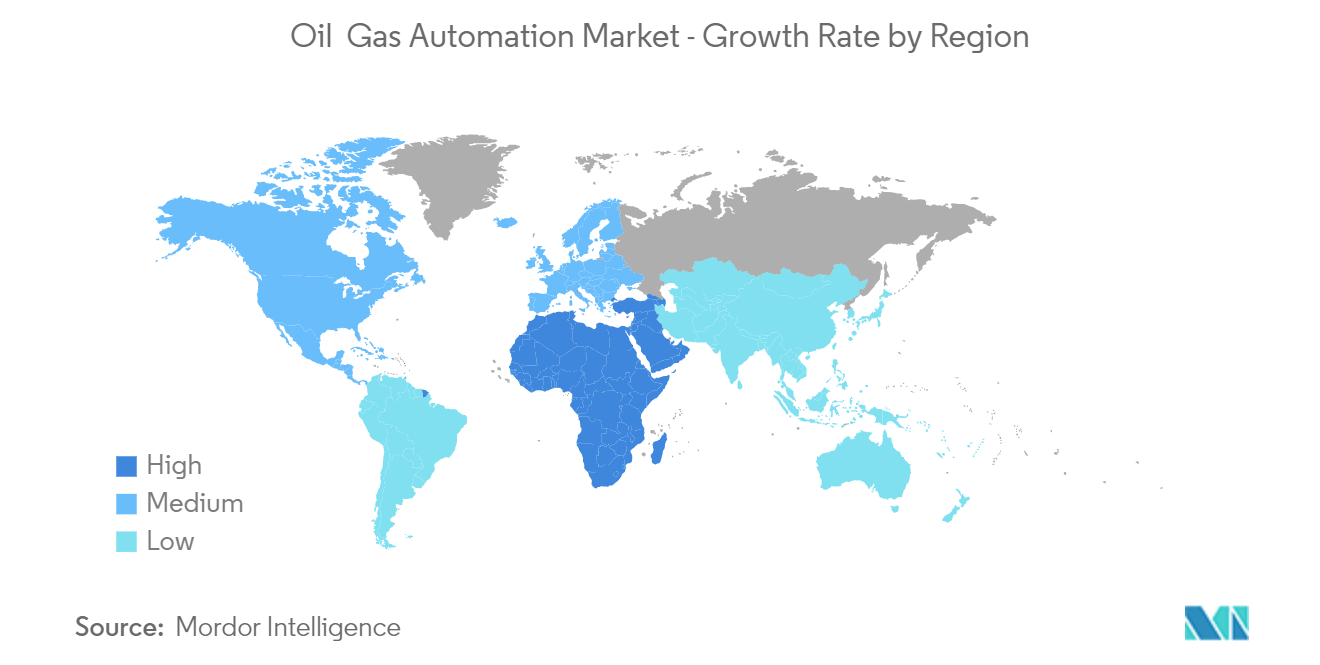

ما هي المنطقة الأسرع نموًا في سوق أتمتة النفط والغاز؟

من المتوقع أن تنمو منطقة الشرق الأوسط وأفريقيا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق أتمتة النفط والغاز؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق أتمتة النفط والغاز.

ما هي السنوات التي يغطيها سوق أتمتة النفط والغاز؟

يغطي التقرير حجم السوق التاريخي لسوق أتمتة النفط والغاز للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق أتمتة النفط والغاز للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

تقاريرنا الأكثر مبيعًا

Popular Automation Reports

Popular Technology, Media and Telecom Reports

تقرير صناعة أتمتة النفط والغاز

إحصائيات الحصة السوقية لأتمتة النفط والغاز لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل أتمتة النفط والغاز توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.