حجم سوق معالجة البذور في أمريكا الشمالية

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 1.89 مليار دولار أمريكي | |

| حجم السوق (2029) | 2.39 مليار دولار أمريكي | |

| أكبر حصة حسب الوظيفة | مبيد حشري | |

| CAGR (2024 - 2029) | 4.81 % | |

| أكبر حصة حسب البلد | الولايات المتحدة | |

| تركيز السوق | عالي | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق معالجة البذور في أمريكا الشمالية

يُقدر حجم سوق معالجة البذور في أمريكا الشمالية بـ 1.81 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 2.29 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.81٪ خلال الفترة المتوقعة (2024-2029).

يتم تغذية السوق من خلال زيادة الوعي بفوائد التقنيات المطبقة على البذور في حماية وإنشاء شتلات صحية

- تشهد صناعة معالجة البذور في أمريكا الشمالية نموًا كبيرًا. ارتفعت القيمة السوقية بنسبة 9.8% في عام 2022 مقارنة بعام 2020. ويعود هذا النمو إلى الوعي المتزايد بفوائد تقنيات تطبيق البذور في حماية وإنشاء شتلات صحية والحاجة إلى تحسين الإنتاجية الإجمالية.

- تعد الولايات المتحدة وكندا من الدول الزراعية الرائدة التي تستخدم المواد الكيميائية لمعالجة البذور على نطاق واسع لحماية محاصيلها من الأمراض والآفات الفطرية المختلفة. ويمتلك هذان البلدان حصة سوقية كبيرة لمعالجة البذور في المنطقة. وتشكل الولايات المتحدة حوالي 83.4% من القيمة السوقية الإقليمية، بينما تساهم كندا بحوالي 3.7% من حصة السوق.

- إن توفر منتجات معالجة البذور ذات الحماية المتقدمة ضد الآفات والأمراض وظروف التربة غير المؤكدة خلال فترة النمو المبكر الحرجة يؤدي إلى تحسين الفعالية، مما يدفع الاستهلاك، وبالتالي المساهمة في نمو السوق.

- من المتوقع أن يشهد سوق معالجة البذور نموًا بنسبة 27.2٪ خلال الفترة المتوقعة 2023-2029. ويرجع هذا النمو في المقام الأول إلى الطلب المتزايد على إنتاج الغذاء لتلبية احتياجات العدد المتزايد من السكان. ومن أجل تحسين إنتاجية المحاصيل وتقليل الخسائر الناجمة عن الأمراض والآفات، يعتمد المزارعون بشكل متزايد على معالجة البذور، والتي تلعب دورًا حاسمًا في تحسين قوة الشتلات وإنتاجية المحاصيل بشكل عام.

- ولذلك، من المتوقع أن يؤدي الوعي المتزايد حول فوائد معالجة البذور، وتوافر المنتجات المبتكرة، وارتفاع معدل اعتماد معالجة البذور إلى تعزيز نمو السوق خلال الفترة المتوقعة.

الحاجة إلى زيادة الإنتاجية

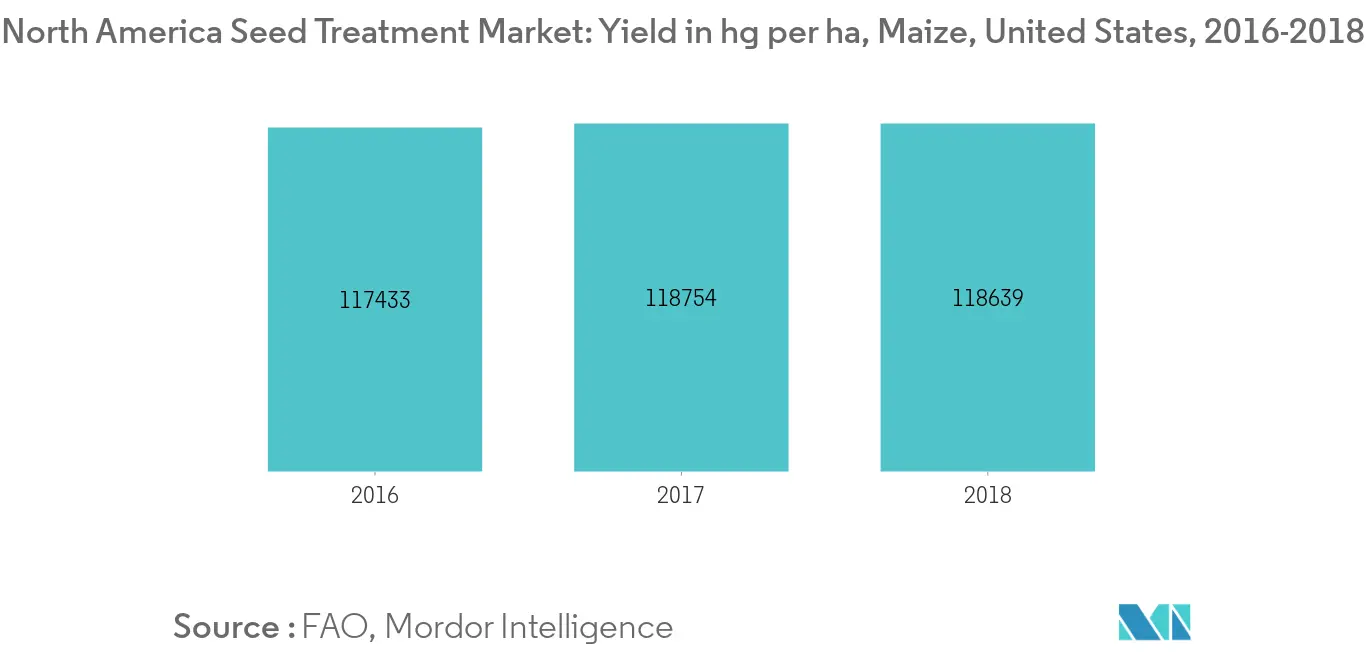

أدى الطلب على غلة أعلى بسبب الزيادة السريعة في استهلاك المحاصيل إلى زيادة الطلب على سوق معالجة البذور في الولايات المتحدة. زيادة حجم المزرعة وانخفاض تناوب المحاصيل هي العوامل الرئيسية التي تؤدي إلى زيادة الطلب على منتجات معالجة البذور. إن الحاجة إلى تلبية الاحتياجات الغذائية للسكان المتزايدين وانخفاض مساحة الأراضي الصالحة للزراعة تضع ضغوطا لزيادة الغلة. وهذا يخلق فرصة لممارسات معالجة البذور في المنطقة. وفقا لمنظمة الأغذية والزراعة ، بلغ محصول الذرة في الولايات المتحدة في عام 2016 117433 زئبق / هكتار ، 118754 زئبق / هكتار في عام 2017 ، وانخفض بشكل طفيف إلى 118639 زئبق / هكتار في عام 2018. يمكن التغلب على هذه الإنتاجية المتغيرة من خلال اعتماد ممارسة معالجة البذور التي توفر الحماية للبذور ضد الشدائد المختلفة. وبالتالي من المتوقع أن ينمو سوق معالجة البذور خلال فترة التنبؤ.

القطاع البيولوجي ليكون الأسرع نموا

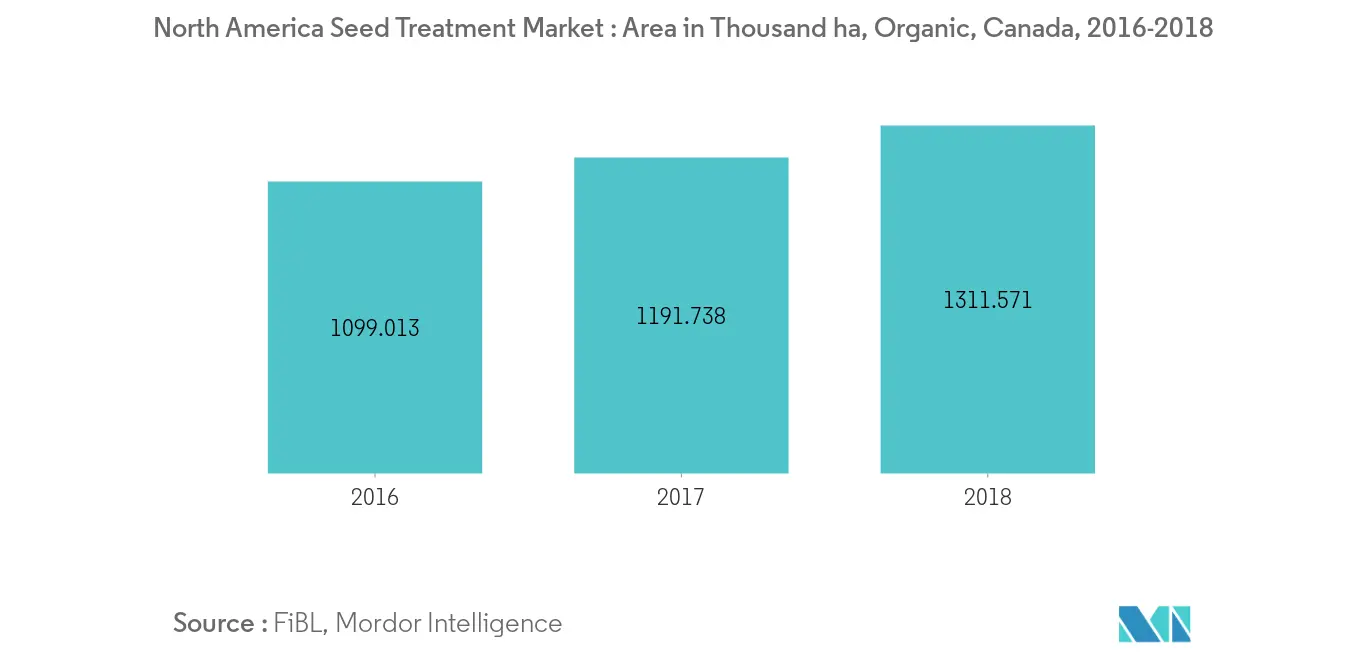

مع تزايد المشكلة حول الآثار السيئة للمواد الكيميائية على الصحة ، يحول المستهلكون تفضيلهم نحو المنتجات العضوية. وهذا يؤدي إلى زيادة إنتاج المحاصيل المزروعة عضويا ، مما يؤدي إلى معالجة البذور البيولوجية لتنمو بشكل أسرع.

وفقا لمعهد أبحاث الزراعة العضوية (FiBL) ، بلغت مساحة الأراضي الزراعية العضوية في أمريكا الشمالية 3.2 مليون هكتار في عام 2017 ، وهو ما يمثل 0.8 في المائة من إجمالي المساحة الزراعية. زادت المساحة بحوالي 93000 هكتار (3٪) بين عامي 2016 و 2017. ما يقرب من 1.8 في المائة من الأراضي الزراعية في كندا عضوية ، والنسبة في الولايات المتحدة 0.6 في المائة. بلغ إجمالي المنتجين العضويين 19,017 في أمريكا الشمالية ، معظمهم في الولايات المتحدة (حوالي 75 بالمائة) في عام 2017.

مع التحول في ممارسة الزراعة نحو العضوية ، تستثمر الشركات في السوق المدروسة في أنشطة البحث والتطوير لإطلاق منتجات معالجة البذور البيولوجية. على سبيل المثال ، في عام 2018 ، أطلقت Plant Health Care منتج Harpin αβ لتطبيقات معالجة البذور لحقل الذرة لسوق الولايات المتحدة. يعمل Harpin αβ عن طريق تشغيل أنظمة الدفاع عن النفس الخاصة بمصنع الذرة. المنتج من أصل بيولوجي له ملف تعريف سلامة بشرية وبيئية مواتية للغاية.

نظرة عامة على صناعة معالجة البذور في أمريكا الشمالية

تم توحيد سوق معالجة البذور في أمريكا الشمالية إلى حد ما، حيث تشغل الشركات الخمس الكبرى 73.84٪. اللاعبون الرئيسيون في هذا السوق هم BASF SE وBayer AG وCorteva Agriscience وNufarm Ltd ومجموعة Syngenta (مرتبة أبجديًا).

قادة سوق معالجة البذور في أمريكا الشمالية

BASF SE

Bayer AG

Corteva Agriscience

Nufarm Ltd

Syngenta Group

Other important companies include Albaugh LLC, Sharda Cropchem Limited, Upl Limited.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق معالجة البذور في أمريكا الشمالية

- يناير 2023 شكلت Bayer شراكة جديدة مع Oerth Bio لتعزيز تكنولوجيا حماية المحاصيل وإنشاء المزيد من حلول حماية المحاصيل الصديقة للبيئة.

- مايو 2022 قامت Corteva Agriscience بتوسيع قدراتها على تطوير المنتجات من خلال افتتاح معمل لمعالجة البذور في روسلين، جنوب أفريقيا. يتمتع الموقع بموقع جيد لتلبية الاحتياجات المستمرة لمنتجي الحبوب في جميع أنحاء أفريقيا والشرق الأوسط (AME) وهو متصل بشبكة CSAT العالمية التابعة لشركة Corteva.

- مارس 2021 قامت BASF بزيادة ابتكاراتها في مجال البذور ومنتجات وقاية النباتات والخدمات الرقمية للزراعة المستدامة. وتهدف الشركة إلى زيادة مبيعات الحلول الزراعية بنسبة 7% سنويًا، مما يساهم بشكل كبير في تحقيق الاستدامة.

تقرير سوق معالجة البذور في أمريكا الشمالية – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 استهلاك المبيدات لكل هكتار

- 4.2 تحليل أسعار المكونات النشطة

- 4.3 الإطار التنظيمي

- 4.3.1 كندا

- 4.3.2 المكسيك

- 4.3.3 الولايات المتحدة

- 4.4 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 وظيفة

- 5.1.1 فطريات

- 5.1.2 مبيد حشري

- 5.1.3 مبيد النيماتودا

- 5.2 نوع المحاصيل

- 5.2.1 المحاصيل التجارية

- 5.2.2 فواكه خضار

- 5.2.3 الحبوب والحبوب

- 5.2.4 البقول والبذور الزيتية

- 5.2.5 العشب والزينة

- 5.3 دولة

- 5.3.1 كندا

- 5.3.2 المكسيك

- 5.3.3 الولايات المتحدة

- 5.3.4 بقية أمريكا الشمالية

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة)

- 6.4.1 Albaugh LLC

- 6.4.2 BASF SE

- 6.4.3 Bayer AG

- 6.4.4 Corteva Agriscience

- 6.4.5 Nufarm Ltd

- 6.4.6 Sharda Cropchem Limited

- 6.4.7 Syngenta Group

- 6.4.8 Upl Limited

7. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين للمواد الكيميائية لحماية المحاصيل

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة معالجة البذور في أمريكا الشمالية

يتم تغطية مبيدات الفطريات والمبيدات الحشرية ومبيدات النيماتودا كقطاعات حسب الوظيفة. تتم تغطية المحاصيل التجارية والفواكه والخضروات والحبوب والحبوب والبقول والبذور الزيتية والعشب ونباتات الزينة كقطاعات حسب نوع المحصول. يتم تغطية كندا والمكسيك والولايات المتحدة كقطاعات حسب البلد.

- تشهد صناعة معالجة البذور في أمريكا الشمالية نموًا كبيرًا. ارتفعت القيمة السوقية بنسبة 9.8% في عام 2022 مقارنة بعام 2020. ويعود هذا النمو إلى الوعي المتزايد بفوائد تقنيات تطبيق البذور في حماية وإنشاء شتلات صحية والحاجة إلى تحسين الإنتاجية الإجمالية.

- تعد الولايات المتحدة وكندا من الدول الزراعية الرائدة التي تستخدم المواد الكيميائية لمعالجة البذور على نطاق واسع لحماية محاصيلها من الأمراض والآفات الفطرية المختلفة. ويمتلك هذان البلدان حصة سوقية كبيرة لمعالجة البذور في المنطقة. وتشكل الولايات المتحدة حوالي 83.4% من القيمة السوقية الإقليمية، بينما تساهم كندا بحوالي 3.7% من حصة السوق.

- إن توفر منتجات معالجة البذور ذات الحماية المتقدمة ضد الآفات والأمراض وظروف التربة غير المؤكدة خلال فترة النمو المبكر الحرجة يؤدي إلى تحسين الفعالية، مما يدفع الاستهلاك، وبالتالي المساهمة في نمو السوق.

- من المتوقع أن يشهد سوق معالجة البذور نموًا بنسبة 27.2٪ خلال الفترة المتوقعة 2023-2029. ويرجع هذا النمو في المقام الأول إلى الطلب المتزايد على إنتاج الغذاء لتلبية احتياجات العدد المتزايد من السكان. ومن أجل تحسين إنتاجية المحاصيل وتقليل الخسائر الناجمة عن الأمراض والآفات، يعتمد المزارعون بشكل متزايد على معالجة البذور، والتي تلعب دورًا حاسمًا في تحسين قوة الشتلات وإنتاجية المحاصيل بشكل عام.

- ولذلك، من المتوقع أن يؤدي الوعي المتزايد حول فوائد معالجة البذور، وتوافر المنتجات المبتكرة، وارتفاع معدل اعتماد معالجة البذور إلى تعزيز نمو السوق خلال الفترة المتوقعة.

| فطريات |

| مبيد حشري |

| مبيد النيماتودا |

| المحاصيل التجارية |

| فواكه خضار |

| الحبوب والحبوب |

| البقول والبذور الزيتية |

| العشب والزينة |

| كندا |

| المكسيك |

| الولايات المتحدة |

| بقية أمريكا الشمالية |

| وظيفة | فطريات |

| مبيد حشري | |

| مبيد النيماتودا | |

| نوع المحاصيل | المحاصيل التجارية |

| فواكه خضار | |

| الحبوب والحبوب | |

| البقول والبذور الزيتية | |

| العشب والزينة | |

| دولة | كندا |

| المكسيك | |

| الولايات المتحدة | |

| بقية أمريكا الشمالية |

تعريف السوق

- وظيفة - المبيدات الحشرية ومبيدات الفطريات ومبيدات النيماتودا هي مواد كيميائية لحماية المحاصيل تستخدم لمعالجة البذور أو الشتلات.

- وضع التطبيق - معالجة البذور هي طريقة لتطبيق المواد الكيميائية لحماية المحاصيل على البذور قبل البذر أو على الشتلات قبل زرعها في الحقل الرئيسي.

- نوع المحاصيل - ويمثل هذا استهلاك المواد الكيميائية لحماية المحاصيل من الحبوب والبقول والبذور الزيتية والفواكه والخضروات والعشب ومحاصيل الزينة.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. التضخم ليس جزءا من التسعير، ويظل متوسط سعر البيع (ASP) ثابتا طوال فترة التنبؤ.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك