حجم سوق بروتين الصويا في أمريكا الشمالية

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 3.58 مليار دولار أمريكي | |

| حجم السوق (2029) | 4.43 مليار دولار أمريكي | |

| أكبر حصة حسب المستخدم النهائي | طعام و مشروبات | |

| CAGR (2024 - 2029) | 4.12 % | |

| أكبر حصة حسب البلد | الولايات المتحدة | |

| تركيز السوق | واسطة | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق بروتين الصويا في أمريكا الشمالية

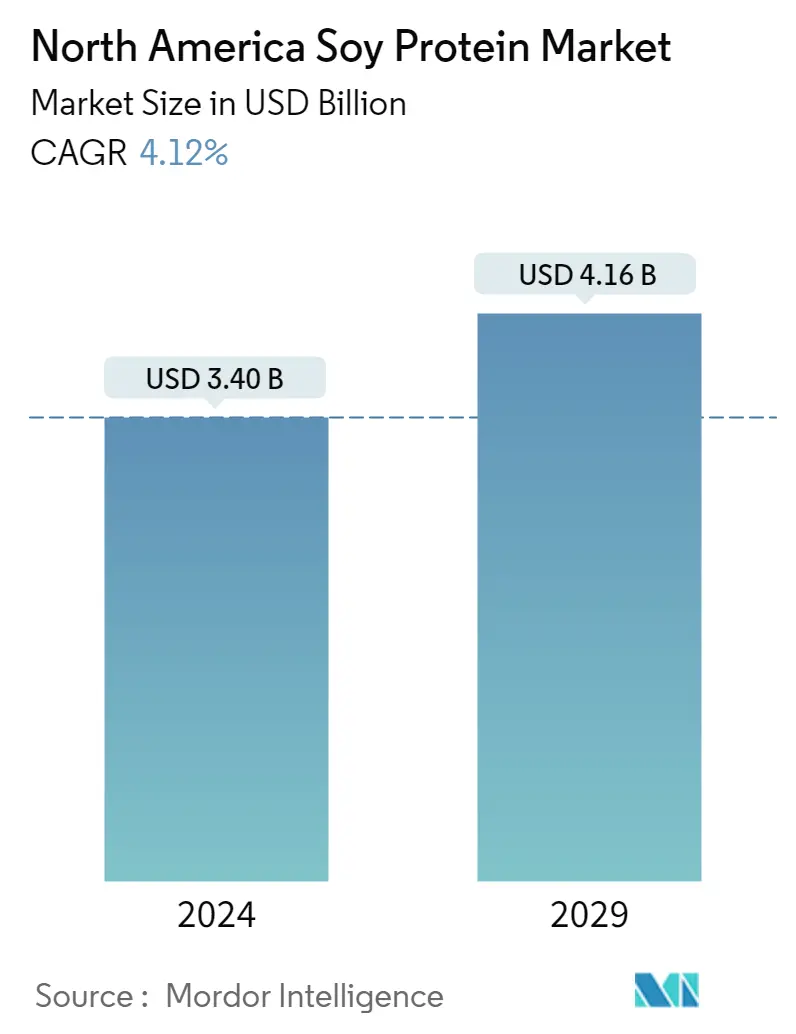

يُقدر حجم سوق بروتين الصويا في أمريكا الشمالية بـ 3.40 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 4.16 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.12٪ خلال الفترة المتوقعة (2024-2029).

استحوذ قطاع الأغذية والمشروبات على حصة كبيرة في استخدام بروتين الصويا بسبب الخصائص الغذائية العالية المرتبطة ببروتين الصويا

- يعد قطاع الأغذية والمشروبات شريحة المستخدم النهائي الرائدة من حيث حصة القيمة في عام 2022. وفي هذا القطاع، استحوذت اللحوم وبدائل اللحوم على الحصة الأكبر من حيث القيمة (46%) في عام 2022، ويرجع ذلك أساسًا إلى التطبيق الأوسع لبروتينات الصويا في اللحوم. البدائل. يتم استخدام بروتين الصويا كبديل للحوم لإنشاء قطع وأشلاء وشرائح تشبه اللحوم، مما يحسن تجربة تناول الطعام في التطبيقات الخالية من اللحوم. في عام 2021، استهلك حوالي 25% من الأمريكيين بدائل اللحوم النباتية لأسباب صحية وبيئية، مما دفع نمو هذا القطاع الفرعي.

- تعد صناعة الأعلاف الحيوانية قطاعًا مهمًا آخر لتطبيقات بروتينات الصويا في المنطقة. تستخدم بروتينات الصويا، بشكل أساسي في شكل مركزات، على نطاق واسع في صناعة الأعلاف الحيوانية. تعد سهولة هضمها ومدة صلاحيتها وإغناء البروتين من الوظائف الرئيسية التي تدفع تطبيقها في هذا القطاع. وغالبا ما يستخدم كمصدر مهيمن للبروتينات في حصص معظم حيوانات المزرعة، بما في ذلك الحيوانات المجترة والخنازير والدواجن وتربية الأحياء المائية، مما يلبي الوعي المتزايد بشأن أهمية بروتينات الصويا في العلف الحيواني في المنطقة. من المتوقع أن يسجل هذا القطاع معدل نمو سنوي مركب قدره 3.20% خلال فترة التوقعات.

- من المتوقع أن تشهد المكملات أسرع معدل نمو سنوي مركب بنسبة 5.92% من حيث القيمة خلال الفترة المتوقعة. يُعزى النمو الأسرع لهذا القطاع إلى زيادة اهتمام المستهلكين باللياقة البدنية الذي أدى إلى زيادة الرياضة وتغذية الأداء، حيث يعتمد عدد كبير من عشاق اللياقة البدنية ورواد الصالة الرياضية النباتيين على البروتينات لتلبية احتياجاتهم في بناء الأجسام. بالنسبة للرياضيات، يُستخدم مسحوق بروتين الصويا بشكل متكرر كمساعد لتعزيز الأداء وتسريع عملية تعافي العضلات، مما قد يساعد في علاج هشاشة العظام.

استحوذت الولايات المتحدة على حصة كبيرة في عام 2022 من خلال المبادرات الحكومية المواتية التي تعزز نمو القطاع في جميع أنحاء البلاد

- تهيمن الولايات المتحدة على سوق بروتين الصويا في أمريكا الشمالية، بدعم من العديد من المبادرات الحكومية والعروض الترويجية لتعزيز استهلاك بروتين الصويا. تساهم كل من صناعات الأغذية والمشروبات والأعلاف الحيوانية في السوق، حيث تمثل حصة قيمة تبلغ 51.1% و47.8% على التوالي. صناعة الدواجن المزدهرة التي تستخدم كمية كبيرة من بروتين الصويا تدعم السوق. على سبيل المثال، بلغ إجمالي استهلاك الدواجن، التي تشمل الفروج والدجاج الآخر والديك الرومي، حوالي 107.6 جنيهًا للفرد سنويًا في عام 2016، وارتفع إلى 113.4 جنيهًا للفرد سنويًا في عام 2021.

- وتهيمن اللحوم/الدواجن/المأكولات البحرية وبدائل اللحوم على قطاع المأكولات والمشروبات، بحصة سوقية تبلغ 42.5% في عام 2022. ويهتم المستهلكون بشدة بشراء المنتجات المعززة للصحة. ويعود هذا المستوى العالي من الوعي الصحي في المقام الأول إلى الوعي المتزايد بالآثار السلبية لتناول اللحوم ومنتجاتها المشتقة. ونتيجة لذلك، زاد الطلب على بدائل اللحوم ونظائرها بشكل ملحوظ في السنوات الأخيرة.

- تبعت السوق الأمريكية المهيمنة الأسواق الكندية والمكسيكية في عام 2022. ولا يزال سوق بروتين الصويا المكسيكي في مرحلته الناشئة ويحمل إمكانات نمو هائلة مع صناعة الأغذية والمشروبات الناشئة. تتمتع المكسيك بثقافة غذائية قوية ورغبة في استهلاك السلع التقليدية، التي يعتمد الكثير منها على اللحوم. ونتيجة لذلك، يقوم المصنعون بإنشاء منتجات تحاكي بدقة خصائص اللحوم وملمسها ونكهتها ورائحتها. لذلك، في المكسيك، من المتوقع أن يشهد قطاع الأغذية والمشروبات أسرع معدل نمو سنوي مركب يبلغ 5.40٪ خلال الفترة المتوقعة.

اتجاهات سوق بروتين الصويا في أمريكا الشمالية

- أغذية الأطفال العضوية لدفع السوق في المستقبل

- يقود اللاعبون التجاريون الكبار نمو صناعة المخابز

- المشروبات المدعمة تشهد ارتفاعا في المبيعات خلال فترة التوقعات

- يشكل تحول المستهلك نحو الأنظمة الغذائية منخفضة الكربوهيدرات تهديدًا لنمو السوق

- قد يؤدي الارتفاع في الطلب على الحزم ذات الخدمة الواحدة إلى زيادة الإنتاج

- اللاعبين الرئيسيين للتركيز على التحصين والإثراء الغذائي

- بدائل الألبان تشهد معدل نمو كبير

- التأكيد على الوعي والابتكار؛ القوة الدافعة وراء نمو سوق التغذية لكبار السن

- فرص كبيرة لمنتجات بديلة للحوم

- سوف تظهر التجارة الإلكترونية كواحدة من أكثر القنوات المفضلة

- يركز اللاعبون الرئيسيون بشكل أكبر على المكونات الصحية بعد كوفيد-19

- ستشهد التغذية الرياضية / الأداء نموًا كبيرًا خلال الفترة المتوقعة

- الطلب المستمر من الولايات المتحدة لدعم السوق

- صناعة مستحضرات التجميل مدفوعة بالتآزر بين الابتكار وتأثير وسائل التواصل الاجتماعي

نظرة عامة على صناعة بروتين الصويا في أمريكا الشمالية

يتم توحيد سوق بروتين الصويا في أمريكا الشمالية بشكل معتدل، حيث تشغل الشركات الخمس الكبرى 56.70٪. اللاعبون الرئيسيون في هذا السوق هم شركة Archer Daniels Midland Company وBunge Limited وCHS Inc. وInternational Flavours Fragrances, Inc. وKerry Group PLC (مرتبة أبجديًا).

قادة سوق بروتين الصويا في أمريكا الشمالية

Archer Daniels Midland Company

Bunge Limited

CHS Inc.

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Farbest-Tallman Foods Corporation, Foodchem International Corporation, The Scoular Company.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق بروتين الصويا في أمريكا الشمالية

- يوليو 2020 تقدم شركة DuPont Nutrition Biosciences (DuPont)، وهي شركة تابعة لـ IFF، أكبر تشكيلة من المكونات في الصناعة لتطوير المنتجات النباتية مع مجموعة Danisco Planit الجديدة. Danisco Planit هو إطلاق عالمي يتضمن خدمات وخبرات ومجموعة لا مثيل لها من المكونات للأغذية والمشروبات النباتية، بما في ذلك البروتينات النباتية والغرويات المائية والثقافات والبروبيوتيك والألياف وحماية الأغذية ومضادات الأكسدة والمستخلصات الطبيعية والمستحلبات والإنزيمات. وكذلك الأنظمة المخصصة.

- سبتمبر 2019 قامت شركة CHS Inc. بتوسيع مصنع معالجة فول الصويا التابع لها في فيرمونت، مينيسوتا. ويهدف التوسع إلى زيادة وصول مزارعي فول الصويا الإقليميين إلى الأسواق وإعادة القيمة إلى أصحابها من خلال زيادة إنتاج الأغذية عالية الطلب القائمة على الصويا ومكونات الأعلاف.

- مارس 2019 أطلقت شركة DuPont قطعًا جديدة من بروتين ناجتس تعتمد على فول الصويا تحت العلامة التجارية SUPRO. تهدف مجموعة منتجات الكتلة البروتينية بنسبة 90% إلى توسيع نطاق الشركة من خيارات البروتين النباتي التي تزيد من محتوى البروتين العالي والقوام الفريد.

تقرير سوق بروتين الصويا في أمريكا الشمالية – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. مقدمة

- 2.1 افتراضات الدراسة وتعريف السوق

- 2.2 نطاق الدراسة

- 2.3 مناهج البحث العلمي

3. اتجاهات الصناعة الرئيسية

- 3.1 حجم سوق المستخدم النهائي

- 3.1.1 أغذية الأطفال وصيغة الرضع

- 3.1.2 مخبز

- 3.1.3 المشروبات

- 3.1.4 حبوب الإفطار

- 3.1.5 التوابل / الصلصات

- 3.1.6 الحلويات

- 3.1.7 الألبان ومنتجات الألبان البديلة

- 3.1.8 تغذية المسنين والتغذية الطبية

- 3.1.9 اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

- 3.1.10 المنتجات الغذائية RTE/RTC

- 3.1.11 وجبات خفيفة

- 3.1.12 تغذية الرياضة/الأداء

- 3.1.13 الأعلاف الحيوانية

- 3.1.14 العناية الشخصية ومستحضرات التجميل

- 3.2 اتجاهات استهلاك البروتين

- 3.2.1 نبات

- 3.3 اتجاهات الإنتاج

- 3.3.1 نبات

- 3.4 الإطار التنظيمي

- 3.4.1 كندا

- 3.4.2 الولايات المتحدة

- 3.5 تحليل سلسلة القيمة وقنوات التوزيع

4. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 4.1 استمارة

- 4.1.1 يركز

- 4.1.2 يعزل

- 4.1.3 محكم/متحلل

- 4.2 المستخدم النهائي

- 4.2.1 الأعلاف الحيوانية

- 4.2.2 طعام و مشروبات

- 4.2.2.1 بواسطة المستخدم النهائي الفرعي

- 4.2.2.1.1 مخبز

- 4.2.2.1.2 المشروبات

- 4.2.2.1.3 حبوب الإفطار

- 4.2.2.1.4 التوابل / الصلصات

- 4.2.2.1.5 الألبان ومنتجات الألبان البديلة

- 4.2.2.1.6 اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

- 4.2.2.1.7 المنتجات الغذائية RTE/RTC

- 4.2.2.1.8 وجبات خفيفة

- 4.2.3 المكملات

- 4.2.3.1 بواسطة المستخدم النهائي الفرعي

- 4.2.3.1.1 أغذية الأطفال وصيغة الرضع

- 4.2.3.1.2 تغذية المسنين والتغذية الطبية

- 4.2.3.1.3 تغذية الرياضة/الأداء

- 4.3 دولة

- 4.3.1 كندا

- 4.3.2 المكسيك

- 4.3.3 الولايات المتحدة

- 4.3.4 بقية أمريكا الشمالية

5. مشهد تنافسي

- 5.1 التحركات الاستراتيجية الرئيسية

- 5.2 تحليل حصة السوق

- 5.3 المناظر الطبيعية للشركة

- 5.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Bunge Limited

- 5.4.4 CHS Inc.

- 5.4.5 Farbest-Tallman Foods Corporation

- 5.4.6 Foodchem International Corporation

- 5.4.7 International Flavors & Fragrances, Inc.

- 5.4.8 Kerry Group PLC

- 5.4.9 The Scoular Company

6. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لصناعة مكونات البروتين

7. زائدة

- 7.1 نظرة عامة عالمية

- 7.1.1 ملخص

- 7.1.2 إطار القوى الخمس لبورتر

- 7.1.3 تحليل سلسلة القيمة العالمية

- 7.1.4 ديناميكيات السوق (DROs)

- 7.2 المصادر والمراجع

- 7.3 قائمة الجداول والأشكال

- 7.4 رؤى أولية

- 7.5 حزمة البيانات

- 7.6 مسرد للمصطلحات

تجزئة صناعة بروتين الصويا في أمريكا الشمالية

يتم تغطية المركزات والمعزولات والمركبة/المتحللة كأجزاء حسب النموذج. تتم تغطية أعلاف الحيوانات والأغذية والمشروبات والمكملات الغذائية كشرائح بواسطة المستخدم النهائي. يتم تغطية كندا والمكسيك والولايات المتحدة كقطاعات حسب الدولة.

- يعد قطاع الأغذية والمشروبات شريحة المستخدم النهائي الرائدة من حيث حصة القيمة في عام 2022. وفي هذا القطاع، استحوذت اللحوم وبدائل اللحوم على الحصة الأكبر من حيث القيمة (46%) في عام 2022، ويرجع ذلك أساسًا إلى التطبيق الأوسع لبروتينات الصويا في اللحوم. البدائل. يتم استخدام بروتين الصويا كبديل للحوم لإنشاء قطع وأشلاء وشرائح تشبه اللحوم، مما يحسن تجربة تناول الطعام في التطبيقات الخالية من اللحوم. في عام 2021، استهلك حوالي 25% من الأمريكيين بدائل اللحوم النباتية لأسباب صحية وبيئية، مما دفع نمو هذا القطاع الفرعي.

- تعد صناعة الأعلاف الحيوانية قطاعًا مهمًا آخر لتطبيقات بروتينات الصويا في المنطقة. تستخدم بروتينات الصويا، بشكل أساسي في شكل مركزات، على نطاق واسع في صناعة الأعلاف الحيوانية. تعد سهولة هضمها ومدة صلاحيتها وإغناء البروتين من الوظائف الرئيسية التي تدفع تطبيقها في هذا القطاع. وغالبا ما يستخدم كمصدر مهيمن للبروتينات في حصص معظم حيوانات المزرعة، بما في ذلك الحيوانات المجترة والخنازير والدواجن وتربية الأحياء المائية، مما يلبي الوعي المتزايد بشأن أهمية بروتينات الصويا في العلف الحيواني في المنطقة. من المتوقع أن يسجل هذا القطاع معدل نمو سنوي مركب قدره 3.20% خلال فترة التوقعات.

- من المتوقع أن تشهد المكملات أسرع معدل نمو سنوي مركب بنسبة 5.92% من حيث القيمة خلال الفترة المتوقعة. يُعزى النمو الأسرع لهذا القطاع إلى زيادة اهتمام المستهلكين باللياقة البدنية الذي أدى إلى زيادة الرياضة وتغذية الأداء، حيث يعتمد عدد كبير من عشاق اللياقة البدنية ورواد الصالة الرياضية النباتيين على البروتينات لتلبية احتياجاتهم في بناء الأجسام. بالنسبة للرياضيات، يُستخدم مسحوق بروتين الصويا بشكل متكرر كمساعد لتعزيز الأداء وتسريع عملية تعافي العضلات، مما قد يساعد في علاج هشاشة العظام.

| يركز |

| يعزل |

| محكم/متحلل |

| الأعلاف الحيوانية | ||

| طعام و مشروبات | بواسطة المستخدم النهائي الفرعي | مخبز |

| المشروبات | ||

| حبوب الإفطار | ||

| التوابل / الصلصات | ||

| الألبان ومنتجات الألبان البديلة | ||

| اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة | ||

| المنتجات الغذائية RTE/RTC | ||

| وجبات خفيفة | ||

| المكملات | بواسطة المستخدم النهائي الفرعي | أغذية الأطفال وصيغة الرضع |

| تغذية المسنين والتغذية الطبية | ||

| تغذية الرياضة/الأداء | ||

| كندا |

| المكسيك |

| الولايات المتحدة |

| بقية أمريكا الشمالية |

| استمارة | يركز | ||

| يعزل | |||

| محكم/متحلل | |||

| المستخدم النهائي | الأعلاف الحيوانية | ||

| طعام و مشروبات | بواسطة المستخدم النهائي الفرعي | مخبز | |

| المشروبات | |||

| حبوب الإفطار | |||

| التوابل / الصلصات | |||

| الألبان ومنتجات الألبان البديلة | |||

| اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة | |||

| المنتجات الغذائية RTE/RTC | |||

| وجبات خفيفة | |||

| المكملات | بواسطة المستخدم النهائي الفرعي | أغذية الأطفال وصيغة الرضع | |

| تغذية المسنين والتغذية الطبية | |||

| تغذية الرياضة/الأداء | |||

| دولة | كندا | ||

| المكسيك | |||

| الولايات المتحدة | |||

| بقية أمريكا الشمالية | |||

تعريف السوق

- المستخدم النهائي - يعمل سوق مكونات البروتين على أساس B2B. يعتبر مصنعو الأغذية والمشروبات والمكملات الغذائية والأعلاف الحيوانية والعناية الشخصية ومستحضرات التجميل من المستهلكين النهائيين في السوق الذي تمت دراسته. يستثني النطاق الشركات المصنعة التي تشتري مصل اللبن السائل/الجاف لاستخدامه في التطبيق كعامل ربط أو مكثف أو تطبيقات أخرى غير بروتينية.

- معدل الاختراق - يتم تعريف معدل الاختراق على أنه النسبة المئوية لحجم سوق المستخدم النهائي المدعم بالبروتين من إجمالي حجم سوق المستخدم النهائي.

- متوسط محتوى البروتين - متوسط محتوى البروتين هو متوسط محتوى البروتين الموجود لكل 100 جرام من المنتج الذي تصنعه جميع شركات المستخدم النهائي التي تدخل ضمن نطاق هذا التقرير.

- حجم سوق المستخدم النهائي - حجم سوق المستخدم النهائي هو الحجم الموحد لجميع أنواع وأشكال منتجات المستخدم النهائي في البلد أو المنطقة.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.