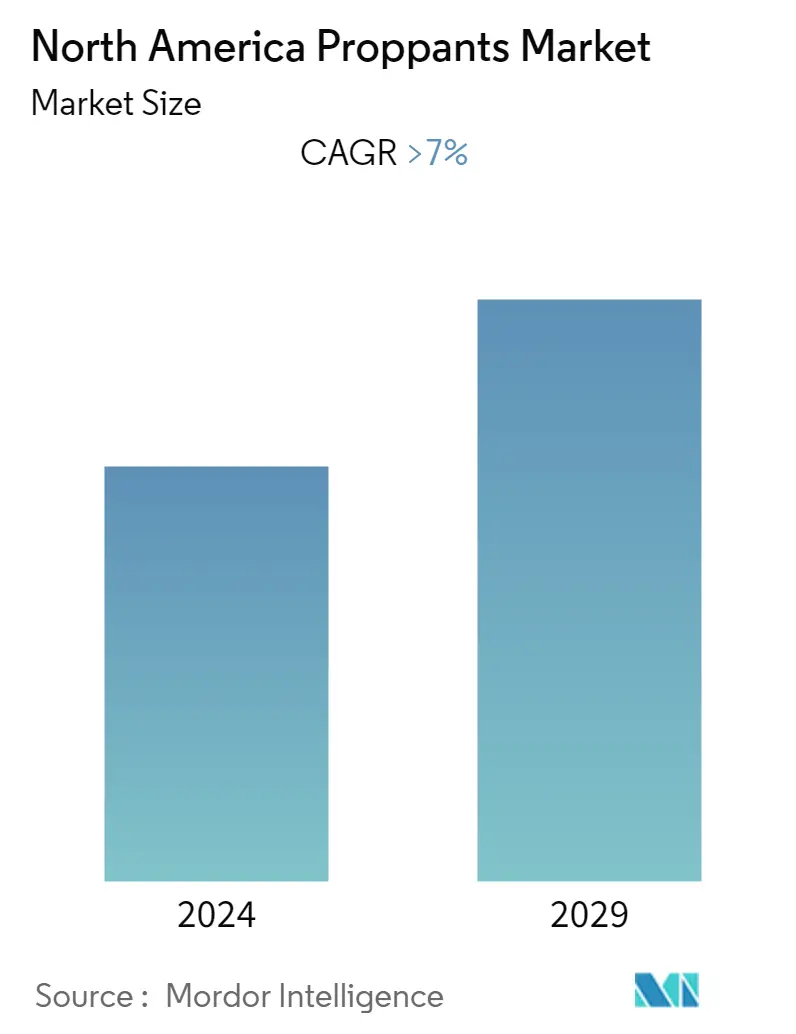

حجم سوق الداعمين في أمريكا الشمالية

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| فترة البيانات التاريخية | 2019 - 2022 |

| CAGR | > 7.00 % |

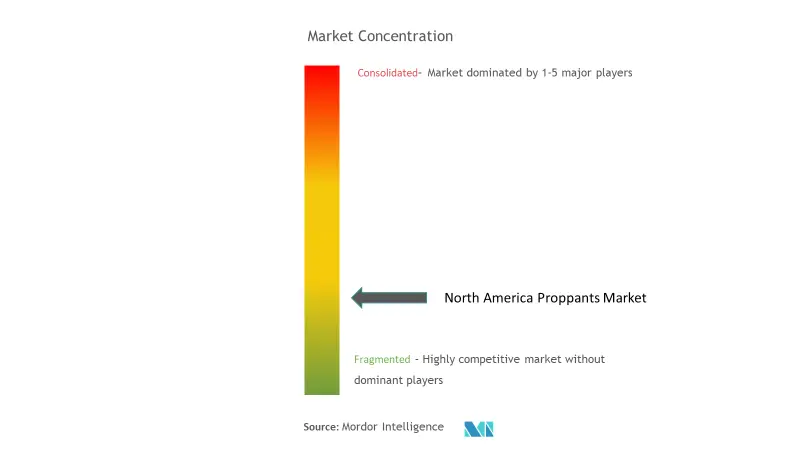

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الداعمين في أمريكا الشمالية

من المقدر أن يسجل سوق الدعامات في أمريكا الشمالية معدل نمو سنوي مركب يزيد عن 7٪ خلال الفترة المتوقعة.

أثناء تفشي فيروس كورونا (COVID-19)، أثرت عمليات الإغلاق على مستوى البلاد في جميع أنحاء العالم، وتعطل أنشطة التصنيع وسلاسل التوريد، وتوقف الإنتاج، وعدم توفر العمالة سلبًا على السوق. ومع ذلك، بدأت الظروف في التعافي في عام 2021، الأمر الذي من المرجح أن يستعيد مسار نمو السوق خلال الفترة المتوقعة.

- على المدى القصير، تعد التحسينات في تكنولوجيا التكسير الهيدروليكي، وزيادة استخدام رمل التكسير (الكمية لكل بئر)، وزيادة أنشطة إنتاج الغاز الصخري من العوامل الدافعة الرئيسية التي تزيد من نمو السوق المدروسة.

- على الجانب الآخر، من المتوقع أن تؤدي المخاوف والتشريعات البيئية إلى تقييد نمو الصناعة المستهدفة خلال الفترة المتوقعة.

- ومع ذلك، من المرجح أن يؤدي تحويل التركيز نحو استخدام دعامات السيراميك إلى خلق فرص نمو مربحة للسوق قريبًا.

- الولايات المتحدة هي أكبر سوق للمؤيدين. ومن المتوقع أن نشهد أعلى معدل نمو سنوي مركب خلال فترة التوقعات.

اتجاهات سوق الداعمين في أمريكا الشمالية

فراك ساند للسيطرة على السوق

- تعتبر دعامات رمل التكسير هي الفئة الأكثر استخدامًا في السوق للتكسير الهيدروليكي. دعامات رمل فراك مصنوعة من رمل عالي النقاء ومتين مع حبيبات مستديرة.

- وهي مصنوعة في الغالب من الحجر الرملي. ويتراوح حجمها من حوالي 0.1 ملم في القطر إلى 2 ملم في القطر، اعتمادًا على متطلبات مهمة التكسير الهيدروليكي. يتم استخراج جزء كبير من رمال فارك المنتجة في الولايات المتحدة من مناجم رمل سانت بيتر ساندستون وكامبري جوردان.

- يمثل رمل التكسير أكثر من 90% من إجمالي استخدام الدعامات في السوق نظرًا لكفاءته وتكلفته المنخفضة وتوافره. من المتوقع أن ينمو سوق دعامات رمل فارك بشكل مطرد خلال الفترة المتوقعة.

- هناك زيادة كبيرة في الطلب على هذه المواد الداعمة في المنطقة بسبب وجود العديد من أحواض الصخر الزيتي المواتية وزيادة الطلب على الغاز الطبيعي. علاوة على ذلك، يتم تصديرها.

- بالإضافة إلى ذلك، يوجد في أمريكا الشمالية والجرف القاري لخليج المكسيك العديد من حقول النفط التي على وشك الوصول إلى مرحلة النضج؛ ومن المتوقع أن يزيد هذا من الطلب على الداعمين في المناطق.

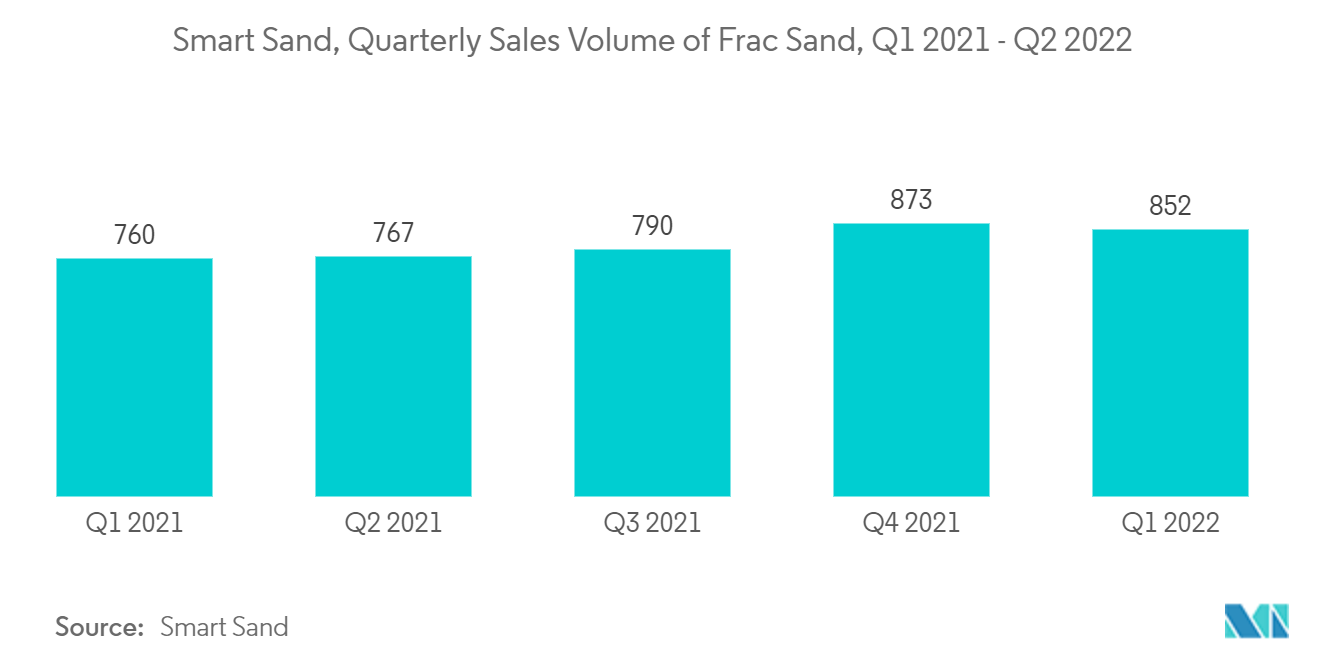

- Smart Sand هي إحدى الشركات الكبرى لتوريد رمل فارك والتي تدير حاليًا منشأتين لإنتاج رمل فارك في الولايات المتحدة، بقدرة معالجة سنوية مجمعة تبلغ حوالي 7.1 مليون طن. وأنتجت الشركة 852 ألف طن من رمل الفراك في الربع الأول من عام 2022.

- بشكل عام، مع تزايد عدد الحقول القديمة، إلى جانب زيادة أنشطة الحفر الأفقي وإنتاج الغاز الصخري، من المرجح أن تزيد كمية رمل التكسير المستخدمة لكل بئر خلال الفترة المتوقعة.

الولايات المتحدة تسيطر على السوق

- تعد الولايات المتحدة من الدول الرائدة عالمياً في مجال استكشاف احتياطيات النفط الخام غير التقليدية وتطبيق التكسير الهيدروليكي لها.

- وفقًا لهيئة المسح الجيولوجي الأمريكية، في عام 2021، تم استخدام ما يقرب من 64٪ من الحمولة الأمريكية كرمل للتكسير الهيدروليكي وتعبئة الآبار ورمل الأسمنت.

- تتزايد كمية النفط المنتج من الآبار المكسورة هيدروليكيًا بشكل ملحوظ مقارنة بالنفط المنتج من الآبار المكسورة تقليديًا. ومع تزايد تطبيقات التكسير الهيدروليكي في البلاد، وخاصة لأغراض الغاز الصخري والنفط المحكم، شهد الطلب على الدعامات تأثيرًا إيجابيًا.

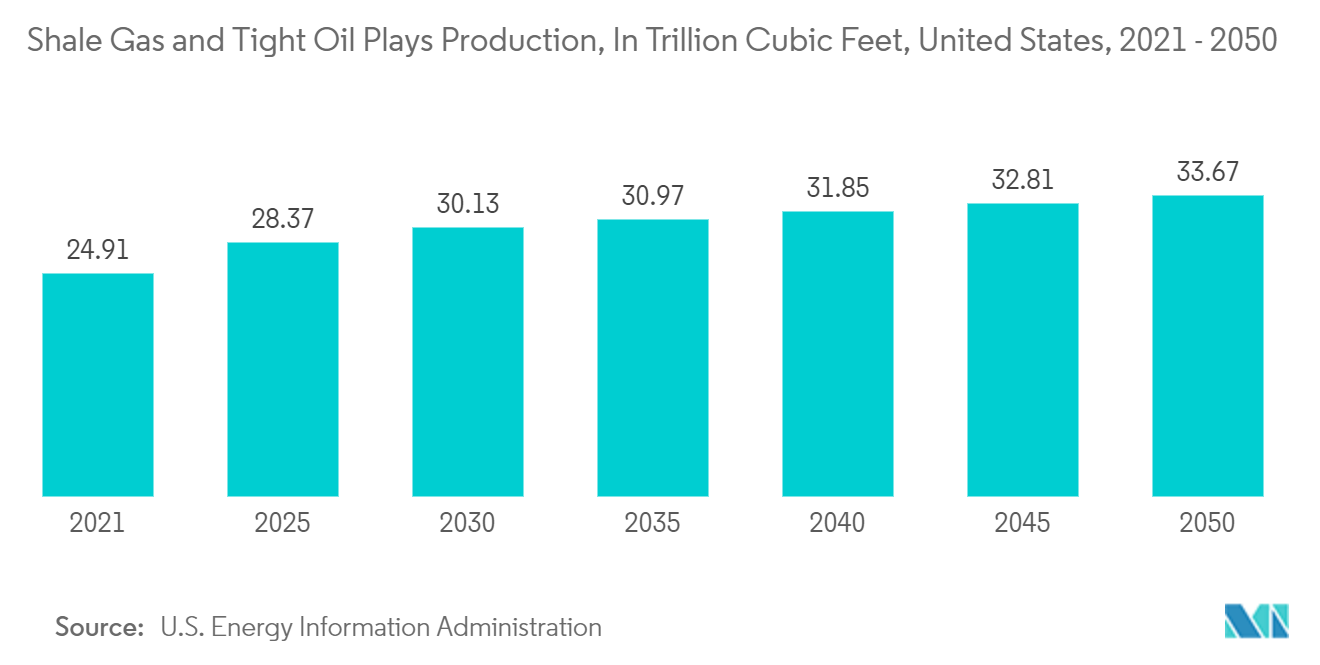

- وفقًا لإدارة معلومات الطاقة الأمريكية (EIA)، من المتوقع أن يرتفع إنتاج الغاز الصخري والنفط الصخري في الولايات المتحدة إلى ما يقرب من 34 تريليون قدم مكعب بحلول عام 2050، ارتفاعًا من 24.91 تريليون قدم مكعب في عام 2021.

- رمل الفراك هو المادة الداعمة الأكثر استخدامًا على نطاق واسع، في حين يتم استخدام الرمال المطلية بالراتنج والسيراميك لتطبيقات محددة تتضمن أعماق إنتاج أكبر ومقاومة حرارية.

- ومع الزيادة في عدد الحقول الناضجة وارتفاع الطلب على الطاقة، من المتوقع أن تشهد المواد الداعمة المستخدمة في التكسير الهيدروليكي نموا، وذلك بسبب استكشاف الموارد غير التقليدية، مثل ميثان طبقة الفحم، والنفط المحكم، وغيرها.

- ومن المتوقع أيضًا أن تكون الزيادة في الإنتاج من الحقول الناضجة هي السبب وراء الارتفاع الكبير في الطلب على دعامات السيراميك.

نظرة عامة على صناعة الداعمين في أمريكا الشمالية

تعد دعامات رمل فارك في أمريكا الشمالية سوقًا مجزأة. بعض اللاعبين الرئيسيين في السوق (بدون ترتيب معين) تشمل شركة Covia Holdings Corporation، وCarbo Ceramics Inc.، وImerys، وUS Silica، وSaint-Gobain.

قادة سوق الداعمين في أمريكا الشمالية

-

Covia Holdings Corporation

-

Carbo Ceramics Inc.

-

Imerys

-

U.S. Silica

-

Saint-Gobain

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الداعمين في أمريكا الشمالية

- في سبتمبر 2022، دخلت شركة Hexion Inc. وشركة Wayfinder Corp في شراكة لتقديم خدمة أفضل لمستخدمي الدعامات المغطاة بالراتنج في الحوض الرسوبي الغربي الكندي. انضمت هذه الشراكة الإستراتيجية إلى خبرة Hexion الرائدة في مجال الراتنجات والمواد الكيميائية مع منشأة التصنيع الحديثة والشبكة اللوجستية لشركة Wayfinder.

- في أكتوبر 2021، أعلنت شركة US Silica، أكبر مزود للدعائم والرمال لصناعة النفط والغاز، عن استكشاف فصل القسم غير النفطي والغاز بالشركة إلى شركة منفصلة وبيعه.

تقرير سوق الدعامات في أمريكا الشمالية – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 تحسينات في تكنولوجيا التكسير

4.1.2 زيادة استخدام رمل فارك (الكمية لكل بئر)

4.1.3 زيادة أنشطة إنتاج الغاز الصخري

4.2 القيود

4.2.1 الاهتمامات البيئية والتشريعات

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القدرة التفاوضية للموردين

4.4.2 القوة التفاوضية للمستهلكين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

4.5 نظرة عامة على سلسلة التوريد

4.6 لقطة تكنولوجية

4.7 تحليل الأسعار

5. تجزئة السوق (حجم السوق من حيث الحجم)

5.1 يكتب

5.1.1 فراك ساند

5.1.2 مطلي بالراتنج

5.1.3 سيراميك

5.2 جغرافية

5.2.1 الولايات المتحدة

5.2.2 كندا

5.2.3 المكسيك

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 حصة السوق (%)**/تحليل التصنيف

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 Badger Mining Corporation

6.4.2 CoorsTek Inc.

6.4.3 Covia Holdings Corporation

6.4.4 Eagle Materials Inc.

6.4.5 Fores LTD

6.4.6 Halliburton

6.4.7 Hexion

6.4.8 Hi-Crush

6.4.9 Imerys

6.4.10 Preferred Proppants LLC

6.4.11 Saint-Gobain

6.4.12 Schlumberger Limited

6.4.13 Superior Silica Sands (Emerge Energy Services)

6.4.14 US SILICA

6.4.15 WAYFINDER

7. فرص السوق والاتجاهات المستقبلية

7.1 تحويل التركيز نحو استخدام دعامات السيراميك

تجزئة صناعة الداعمين في أمريكا الشمالية

الدعامة عبارة عن مادة رملية ذات جزيئات ذات حجم موحد يمكن خلطها مع سائل التكسير أثناء عملية التكسير الهيدروليكي (التكسير) من أجل الاحتفاظ بالكسور المفتوحة المصنوعة في الأرض. هناك أنواع مختلفة من الدعامات بما في ذلك الرمل الطبيعي والدعامات التي يصنعها الإنسان. تشتمل الدعامات التي يصنعها الإنسان على مواد مثل الرمل المطلي بالراتنج أو المواد الخزفية القوية.

يتم تقسيم سوق الدعامات في أمريكا الشمالية حسب النوع (رمال فراك، والراتنج المطلي، والسيراميك) والجغرافيا (الولايات المتحدة وكندا والمكسيك). يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق الدعامات في ثلاثة بلدان عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات من حيث الحجم بمليون طن.

| يكتب | ||

| ||

| ||

|

| جغرافية | ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق الداعمين في أمريكا الشمالية

ما هو حجم سوق الدعامات الحالي في أمريكا الشمالية؟

من المتوقع أن يسجل سوق الدعامات في أمريكا الشمالية معدل نمو سنوي مركب يزيد عن 7٪ خلال الفترة المتوقعة (2024-2029)

من هم الباعة الرئيسيون في نطاق سوق الدعامات في أمريكا الشمالية؟

Covia Holdings Corporation، Carbo Ceramics Inc.، Imerys، U.S. Silica، Saint-Gobain هي الشركات الكبرى العاملة في سوق الدعامات في أمريكا الشمالية.

ما هي السنوات التي يغطيها سوق الدعامات في أمريكا الشمالية؟

يغطي التقرير حجم السوق التاريخي لسوق المواد البلاستيكية في أمريكا الشمالية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق المواد البلاستيكية في أمريكا الشمالية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الداعمين في أمريكا الشمالية

إحصائيات الحصة السوقية وحجم ومعدل نمو الإيرادات في أمريكا الشمالية لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل أمريكا الشمالية Proppants توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.