حجم سوق الحلويات المجمدة في أمريكا الشمالية

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 548.1 مليون دولار أمريكي | |

| حجم السوق (2029) | 610.7 مليون دولار أمريكي | |

| أكبر حصة حسب قناة التوزيع | خارج التجارة | |

| CAGR (2024 - 2029) | 2.08 % | |

| أكبر حصة حسب البلد | الولايات المتحدة | |

| تركيز السوق | قليل | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الحلويات المجمدة في أمريكا الشمالية

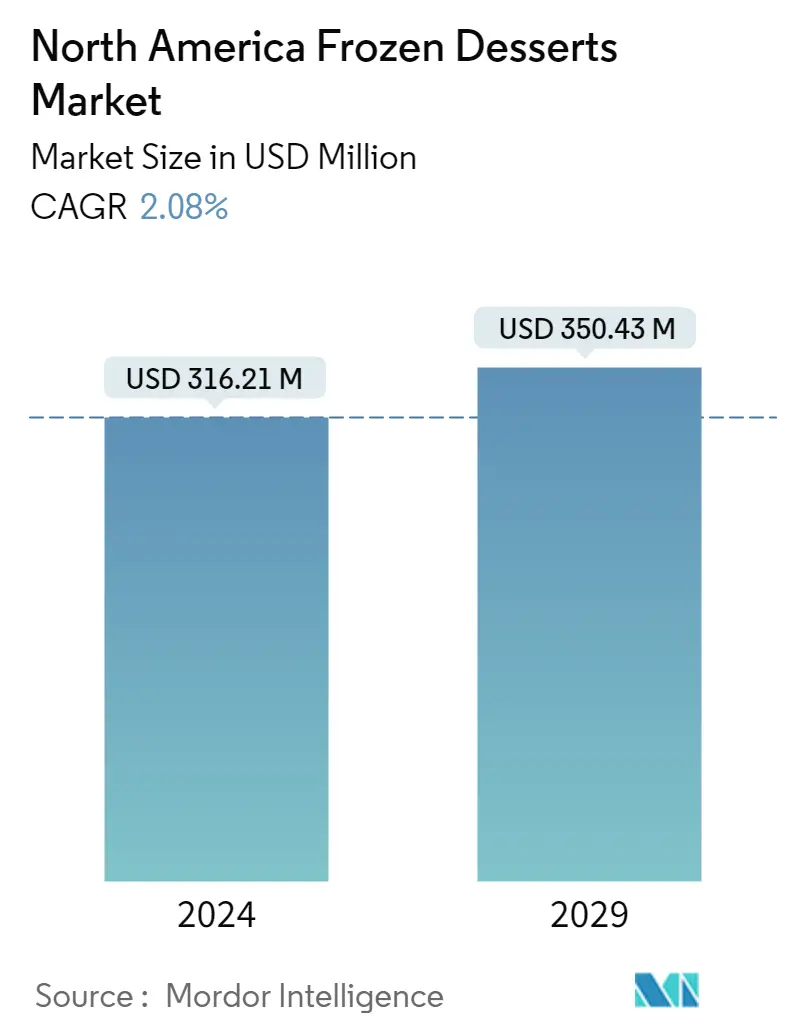

يُقدر حجم سوق الحلويات المجمدة في أمريكا الشمالية بـ 316.21 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 350.43 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 2.08٪ خلال الفترة المتوقعة (2024-2029).

أدى الارتفاع في تجارة التجزئة الحديثة للبقالة بما في ذلك محلات السوبر ماركت والمتاجر عبر الإنترنت إلى زيادة المبيعات من خلال القنوات خارج التجارة

- وسجل قطاع التجارة غير التجارية حصة سوقية عالية، مدفوعة في المقام الأول بمحلات السوبر ماركت ومحلات السوبر ماركت. حافظت محلات السوبر ماركت/الهايبر ماركت دائمًا على صدارة قوية من حيث مبيعات الحلويات المجمدة. إن عامل القرب لهذه القنوات، خاصة في المدن الكبيرة والمتقدمة، يمنحها ميزة إضافية تتمثل في التأثير على قرار المستهلك في الاختيار من بين مجموعة كبيرة ومتنوعة من المنتجات المتوفرة في السوق. على سبيل المثال، في الولايات المتحدة، استحوذت محلات السوبر ماركت والهايبر ماركت على أكثر من 66% من مبيعات الحلوى المجمدة من حيث القيمة في عام 2022.

- ومن المتوقع أن تكون القناة عبر الإنترنت هي قناة التوزيع الأسرع نموًا للحلويات المجمدة في أمريكا الشمالية. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 2.4٪ خلال فترة التوقعات. وفي كندا، سجلت مبيعات الحلويات المجمدة عبر الإنترنت نموًا بنسبة 17% من حيث الحجم من عام 2017 إلى عام 2022، ويُعزى ذلك إلى زيادة الاستثمار من قبل متاجر البقالة الحديثة في البنية التحتية للتوصيل عبر الإنترنت استجابة لسلوكيات الشراء المتغيرة للمستهلكين الكنديين. على سبيل المثال، أفاد الاستطلاع الذي تم إجراؤه في عام 2021 أن ما يقرب من 22% من الكنديين يخططون لشراء البقالة عبر الإنترنت بانتظام.

- في الولايات المتحدة، عقدت العلامات التجارية الكبرى شراكات مع تجار التجزئة عبر الإنترنت للمساعدة في راحة المستهلك. على سبيل المثال، يشمل تجار التجزئة البارزون عبر الإنترنت Instacart وAmazon Fresh وWalmart وKroger وShipt وThrive Market وWhole Foods وFreshDirect. العلامات التجارية الرئيسية للحلويات المجمدة المتوفرة في متاجر Walmart عبر الإنترنت تشمل Van Leeuwen وGreat Value وEdwars وMarie Callender's.

زيادة الطلب على الحلويات منخفضة السعرات الحرارية بين سكان أمريكا الشمالية

- ومقارنة بعام 2021، سجل سوق الحلويات المجمدة في أمريكا الشمالية زيادة بنسبة 1.18% في عام 2022. وفي السنوات الثلاث الماضية، فضل المستهلكون في أمريكا الشمالية الحلويات منخفضة السعرات الحرارية. يعتبر الشربات والكسترد المجمد هما القطاعان الرئيسيان في سوق الحلوى المجمدة. ويتزايد الطلب على الحلويات منخفضة السعرات الحرارية، مما يعزز سوق الحلويات المجمدة. يحتوي الشربات والكاسترد المجمد على نسب دهون أقل في الحليب مقارنة بحلويات الألبان الأخرى مثل الآيس كريم. ومن المتوقع أن ترتفع فئة الحلوى المجمدة في المنطقة بنسبة 3.93% بحلول عام 2025.

- وبالمقارنة مع الدول الأخرى، تمتلك الولايات المتحدة حصة تبلغ 15.38% من سوق أمريكا الشمالية. إن توفر الحلويات المجمدة في العديد من مواقع البيع بالتجزئة، مثل وول مارت وأمازون، يعزز نمو السوق. الحلويات المجمدة متوفرة بأسعار متنوعة (منخفضة، متوسطة، وعالية). سعر البيع الأساسي للحلويات المجمدة هو 2.45 دولارًا أمريكيًا، ويمكن أن يصل إلى 130 دولارًا أمريكيًا، مما يزيد من قدرة المستهلك على تحمل التكاليف. وبحصص بلغت 66.69%، كانت سلاسل المتاجر الكبرى/الهايبر ماركت أكثر نشاطًا بشكل كبير في توفير المنتجات مقارنة بأنواع البيع بالتجزئة الأخرى خلال فترة المراجعة.

- لاحظ السوق ارتفاع حجم الأفراد الذين يفضلون الآيس كريم بسبب الطلب المتزايد على حلويات الألبان قليلة الدسم. وفي المكسيك، استحوذ قطاع الآيس كريم على حصة قدرها 34.25% من حيث حجم الاستهلاك خلال فترة المراجعة.

اتجاهات سوق الحلويات المجمدة في أمريكا الشمالية

- يؤدي العدد المتزايد من الأبقار الحلوب في البلاد إلى دفع إنتاج الحليب الخام في أمريكا الشمالية إلى حد كبير

نظرة عامة على صناعة الحلويات المجمدة في أمريكا الشمالية

سوق الحلويات المجمدة في أمريكا الشمالية مجزأ، حيث تشغل الشركات الخمس الكبرى 39.53٪. اللاعبون الرئيسيون في هذا السوق هم شركة Dairy Farmers of America Inc.، وFroneri International Limited، وHP Hood LLC، وUnilever PLC، وWalmart Inc. (مرتبة أبجديًا).

قادة سوق الحلويات المجمدة في أمريكا الشمالية

Dairy Farmers of America Inc.

Froneri International Limited

HP Hood LLC

Unilever PLC

Walmart Inc.

Other important companies include Cedar Crest Specialties Inc., Double Rainbow Canada China Holdings Group Inc., Perry's Ice Cream, Turkey Hill Dairy, Wells Enterprises Inc..

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الحلويات المجمدة في أمريكا الشمالية

- أكتوبر 2022 حل كيمبس محل Dean Goods في جميع أنحاء ولاية أيوا حيث أكملت شركة Dairy Farmers of America عملية الاستحواذ على عقارات Dean Foods بقيمة 433 مليون دولار أمريكي. استحوذت الشركة على مصنع الحليب Le Mars، الذي يمكنه معالجة العديد من منتجات Kemps، من الجبن إلى الآيس كريم.

- أغسطس 2022 استحوذت شركة Dairy Farmers of America على منشأتين ممتدتين تابعتين لشركة SmithFoods. كانت استراتيجية هذا الاستحواذ هي مساعدة الشركة في الاستفادة من الطلب المتزايد في السوق على المنتجات ذات العمر الافتراضي الطويل.

- أبريل 2022 كشفت Haagen-Dazs عن تصميم متجرها الجديد مع الافتتاح الكبير لموقعها في وولنت كريك، كاليفورنيا.

تقرير سوق الحلويات المجمدة في أمريكا الشمالية – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 نصيب الفرد من الاستهلاك

- 4.2 إنتاج المواد الخام/السلع الأساسية

- 4.2.1 لبن

- 4.3 الإطار التنظيمي

- 4.3.1 كندا

- 4.3.2 المكسيك

- 4.3.3 الولايات المتحدة

- 4.4 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 قناة توزيع

- 5.1.1 خارج التجارة

- 5.1.1.1 عن طريق قنوات التوزيع الفرعية

- 5.1.1.1.1 المتاجر

- 5.1.1.1.2 البيع بالتجزئة أونلاين

- 5.1.1.1.3 تجار التجزئة المتخصصة

- 5.1.1.1.4 السوبر ماركت والهايبر ماركت

- 5.1.1.1.5 أخرى (نوادي المستودعات، محطات الوقود، الخ.)

- 5.1.2 على التجارة

- 5.2 دولة

- 5.2.1 كندا

- 5.2.2 المكسيك

- 5.2.3 الولايات المتحدة

- 5.2.4 بقية أمريكا الشمالية

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Cedar Crest Specialties Inc.

- 6.4.2 Dairy Farmers of America Inc.

- 6.4.3 Double Rainbow Canada China Holdings Group Inc.

- 6.4.4 Froneri International Limited

- 6.4.5 HP Hood LLC

- 6.4.6 Perry's Ice Cream

- 6.4.7 Turkey Hill Dairy

- 6.4.8 Unilever PLC

- 6.4.9 Walmart Inc.

- 6.4.10 Wells Enterprises Inc.

7. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين لمنتجات الألبان والألبان البديلة

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة الحلويات المجمدة في أمريكا الشمالية

تتم تغطية التجارة خارج التجارة والتداول كقطاعات حسب قناة التوزيع. يتم تغطية كندا والمكسيك والولايات المتحدة كقطاعات حسب البلد.

- وسجل قطاع التجارة غير التجارية حصة سوقية عالية، مدفوعة في المقام الأول بمحلات السوبر ماركت ومحلات السوبر ماركت. حافظت محلات السوبر ماركت/الهايبر ماركت دائمًا على صدارة قوية من حيث مبيعات الحلويات المجمدة. إن عامل القرب لهذه القنوات، خاصة في المدن الكبيرة والمتقدمة، يمنحها ميزة إضافية تتمثل في التأثير على قرار المستهلك في الاختيار من بين مجموعة كبيرة ومتنوعة من المنتجات المتوفرة في السوق. على سبيل المثال، في الولايات المتحدة، استحوذت محلات السوبر ماركت والهايبر ماركت على أكثر من 66% من مبيعات الحلوى المجمدة من حيث القيمة في عام 2022.

- ومن المتوقع أن تكون القناة عبر الإنترنت هي قناة التوزيع الأسرع نموًا للحلويات المجمدة في أمريكا الشمالية. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 2.4٪ خلال فترة التوقعات. وفي كندا، سجلت مبيعات الحلويات المجمدة عبر الإنترنت نموًا بنسبة 17% من حيث الحجم من عام 2017 إلى عام 2022، ويُعزى ذلك إلى زيادة الاستثمار من قبل متاجر البقالة الحديثة في البنية التحتية للتوصيل عبر الإنترنت استجابة لسلوكيات الشراء المتغيرة للمستهلكين الكنديين. على سبيل المثال، أفاد الاستطلاع الذي تم إجراؤه في عام 2021 أن ما يقرب من 22% من الكنديين يخططون لشراء البقالة عبر الإنترنت بانتظام.

- في الولايات المتحدة، عقدت العلامات التجارية الكبرى شراكات مع تجار التجزئة عبر الإنترنت للمساعدة في راحة المستهلك. على سبيل المثال، يشمل تجار التجزئة البارزون عبر الإنترنت Instacart وAmazon Fresh وWalmart وKroger وShipt وThrive Market وWhole Foods وFreshDirect. العلامات التجارية الرئيسية للحلويات المجمدة المتوفرة في متاجر Walmart عبر الإنترنت تشمل Van Leeuwen وGreat Value وEdwars وMarie Callender's.

| خارج التجارة | عن طريق قنوات التوزيع الفرعية | المتاجر |

| البيع بالتجزئة أونلاين | ||

| تجار التجزئة المتخصصة | ||

| السوبر ماركت والهايبر ماركت | ||

| أخرى (نوادي المستودعات، محطات الوقود، الخ.) | ||

| على التجارة |

| كندا |

| المكسيك |

| الولايات المتحدة |

| بقية أمريكا الشمالية |

| قناة توزيع | خارج التجارة | عن طريق قنوات التوزيع الفرعية | المتاجر |

| البيع بالتجزئة أونلاين | |||

| تجار التجزئة المتخصصة | |||

| السوبر ماركت والهايبر ماركت | |||

| أخرى (نوادي المستودعات، محطات الوقود، الخ.) | |||

| على التجارة | |||

| دولة | كندا | ||

| المكسيك | |||

| الولايات المتحدة | |||

| بقية أمريكا الشمالية |

تعريف السوق

- سمنة - الزبدة عبارة عن مستحلب صلب ذو لون أصفر إلى أبيض يتكون من كريات دهنية وماء وأملاح غير عضوية يتم إنتاجها عن طريق طحن الكريمة من حليب البقر

- ألبان - تشمل منتجات الألبان الحليب وأي من الأطعمة المصنوعة من الحليب، بما في ذلك الزبدة والجبن والآيس كريم والزبادي والحليب المكثف والمجفف.

- الحلويات المجمدة - حلوى الألبان المجمدة تعني وتشمل المنتجات التي تحتوي على حليب أو قشدة ومكونات أخرى مجمدة أو شبه مجمدة قبل الاستهلاك، مثل الحليب المثلج أو الشربات، بما في ذلك حلويات الألبان المجمدة لأغراض غذائية خاصة، والسوربيه

- مشروبات الحليب الحامض - اللبن الرائب هو حليب سميك ومتخثر، ذو طعم حامض، يتم الحصول عليه من تخمير الحليب. وقد تم أخذ مشروبات الحليب الحامض مثل الكفير واللبن واللبن في الاعتبار في الدراسة

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. التضخم ليس جزءًا من التسعير، ويظل متوسط سعر البيع (ASP) ثابتًا طوال فترة التوقعات لكل بلد.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. ويتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة عن السوق الذي تمت دراسته

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك