حجم سوق الأعلاف البروبيوتيك في أمريكا الشمالية

| فترة الدراسة | 2017 - 2029 | |

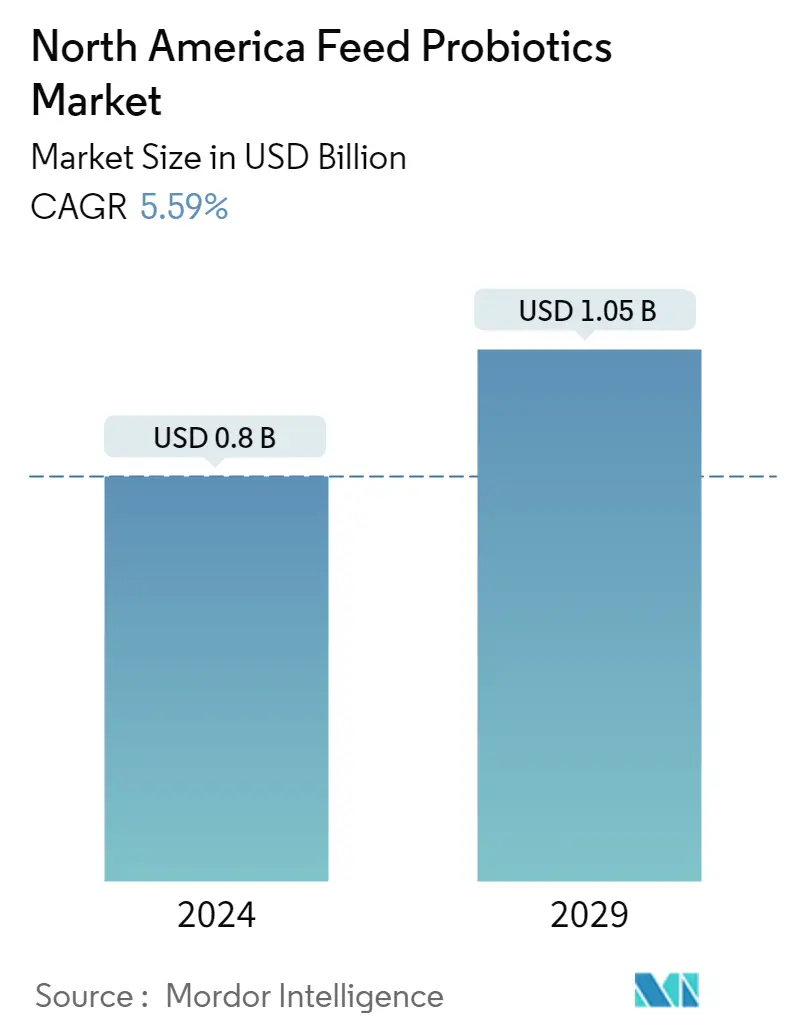

| حجم السوق (2024) | 0.85 مليار دولار أمريكي | |

| حجم السوق (2029) | 1.11 مليار دولار أمريكي | |

| أكبر حصة حسب المضاف الفرعي | العصيات اللبنية | |

| CAGR (2024 - 2029) | 5.59 % | |

| أكبر حصة حسب البلد | الولايات المتحدة | |

| تركيز السوق | واسطة | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الأعلاف البروبيوتيك في أمريكا الشمالية

يُقدر حجم سوق البروبيوتيك للأعلاف في أمريكا الشمالية بنحو 0.8 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 1.05 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.59٪ خلال الفترة المتوقعة (2024-2029).

- لقد ثبت أن البروبيوتيك له فوائد عديدة في الحيوانات، بما في ذلك تعزيز النمو والإنتاج، وحماية المضيف من مسببات الأمراض، وتحسين جهاز المناعة، وتقوية العظام، ومكافحة التطفل. وقد أدت هذه الفوائد إلى زيادة القيمة السوقية لبروبيوتيك الأعلاف في المنطقة، والتي ارتفعت بنسبة 10.1% بين عامي 2019 و2020.

- كانت البكتيريا Bifidobacteria والعصيات اللبنية أكبر إضافات بروبيوتيك فرعية للأعلاف في أمريكا الشمالية في عام 2022، حيث استحوذت على أكبر حصة في السوق. يمكن لهذه الكائنات الحية الدقيقة بروبيوتيك تعديل توازن وأنشطة الكائنات الحية الدقيقة في الجهاز الهضمي.

- تعد الولايات المتحدة أكبر دولة في سوق البروبيوتيك للأعلاف في أمريكا الشمالية نظرًا لارتفاع عدد الحيوانات فيها وارتفاع إنتاج الأعلاف. في الولايات المتحدة، تعد البكتيريا المشقوقة والعصيات اللبنية أكبر أنواع البروبيوتيك في الأعلاف، حيث تمثل أكثر من 66.4% من سوق البروبيوتيك في الأعلاف.

- تُستخدم بروبيوتيك الأعلاف في الغالب في الدواجن والحيوانات المجترة، بحصة سوقية تبلغ 48.1% و25.8% على التوالي في السوق في عام 2022. تعمل البروبيوتيك على تعزيز أداء النمو والصحة العامة للدواجن ويتم تضمينها بشكل متزايد في الأنظمة الغذائية للدواجن كبديل. للمضادات الحيوية حيث أن استخدام المضادات الحيوية محظور في أعلاف الحيوانات.

- تتمثل العوامل الدافعة الرئيسية لسوق البروبيوتيك للأعلاف خلال فترة التنبؤ في أمريكا الشمالية في زيادة الوعي بالفوائد المرتبطة باستهلاك الأعلاف البروبيوتيك والحظر المفروض على استخدام المضادات الحيوية. بشكل عام، من المتوقع أن يشهد سوق البروبيوتيك للأعلاف في أمريكا الشمالية نموًا مطردًا بسبب فوائد البروبيوتيك في الحيوانات والتحول نحو حلول بديلة، مثل البروبيوتيك، بدلاً من المضادات الحيوية.

- شهد سوق البروبيوتيك للأعلاف في أمريكا الشمالية نموًا كبيرًا في السنوات الأخيرة. وفي عام 2022، بلغت قيمة السوق 722.4 مليون دولار أمريكي، بزيادة أكثر من 39% خلال الأعوام 2017-2022. ويمكن أن يعزى هذا النمو إلى زيادة الوعي بأهمية البروبيوتيك في النظام الغذائي الحيواني في المنطقة

- وتمتلك الولايات المتحدة الحصة الأكبر من السوق في أمريكا الشمالية، بقيمة 505.8 مليون دولار أمريكي في عام 2022، تليها المكسيك وكندا بقيمة 102.6 مليون دولار أمريكي و77.3 مليون دولار أمريكي، على التوالي. يرجع الاستهلاك المرتفع في الولايات المتحدة إلى وجود عدد كبير من الحيوانات. وفي عام 2021، كان لدى البلاد ما يقرب من 1.78 مليار حيوان، وهو ما يمثل 59.7٪ من إجمالي عدد سكان المنطقة.

- وشكلت طيور الدواجن أكبر حصة استهلاكية من البروبيوتيك العلفي في أمريكا الشمالية، بنسبة 48.1%، في عام 2022، بسبب ارتفاع عدد الدواجن في المنطقة. وشكلت قطاعات المجترات والخنازير 25.7% و23.7% من حصة السوق على التوالي. ومن المتوقع أن ينمو قطاع الحيوانات المجترة بأسرع معدل خلال فترة التوقعات، مسجلاً معدل نمو سنوي مركب قدره 6.1%، وذلك بسبب زيادة الطلب على الصادرات والاستهلاك المحلي.

- أنتجت أمريكا الشمالية حوالي 280.7 مليون طن متري من الأعلاف المركبة في عام 2022، حيث استحوذت الولايات المتحدة على 76.1% من الحصة. ويعزى ارتفاع الإنتاج إلى العدد الكبير من الحيوانات في البلاد

- يتزايد الطلب على البروبيوتيك في الأعلاف في أمريكا الشمالية بسبب الطلب المتزايد على اللحوم والوعي بالأنظمة الغذائية الصحية للحيوانات. ومن المتوقع أن يشهد السوق نمواً قوياً، مسجلاً معدل نمو سنوي مركب قدره 5.5% خلال الفترة المتوقعة

أمريكا الشمالية تغذية اتجاهات السوق البروبيوتيك

- يتزايد عدد الحيوانات المجترة بسبب إمكانية تصدير لحوم البقر العالية لصناعات تجهيز الأغذية والولايات المتحدة تمثل 54.9% من سكان المنطقة

- ستساعد الولايات المتحدة التي تهيمن على أعداد الخنازير، وكندا كونها ثالث أكبر مصدر للخنازير الحية ولحم الخنزير، على زيادة أعداد الخنازير لتلبية الطلب على اللحوم الغنية بالبروتين.

- تعد أمريكا الشمالية ثاني أكبر منتج عالمي لأعلاف الدواجن مع ارتفاع ربحية إنتاج الدجاج اللاحم وزيادة الطلب على منتجات الدواجن مثل اللحوم والبيض.

- يؤدي ارتفاع الطلب على الأعلاف الغنية بالتغذية ذات الإنتاجية العالية وزيادة إنتاج أبقار اللحم إلى زيادة الطلب على الأعلاف المركبة للحيوانات المجترة

- من المتوقع أن تؤدي الولايات المتحدة، باعتبارها منتجًا مهمًا لأعلاف الخنازير ومنتجي الأعلاف المركبة الذين يستثمرون لزيادة الإنتاج، إلى دفع نمو إنتاج أعلاف الخنازير

نظرة عامة على صناعة الأعلاف البروبيوتيك في أمريكا الشمالية

تم توحيد سوق البروبيوتيك للأعلاف في أمريكا الشمالية بشكل معتدل، حيث تحتل الشركات الخمس الكبرى 53.67٪. اللاعبون الرئيسيون في هذا السوق هم Adisseo وDSM Nutritional Products AG وEvonik Industries AG وIFF (Danisco Animal Nutrition) وKerry Group PLC (مرتبة أبجديًا).

قادة سوق الأعلاف في أمريكا الشمالية للبروبيوتيك

Adisseo

DSM Nutritional Products AG

Evonik Industries AG

IFF(Danisco Animal Nutrition)

Kerry Group PLC

Other important companies include Cargill Inc., CHR. Hansen A/S, Kemin Industries, Lallemand Inc., Marubeni Corporation (Orffa International Holding B.V.).

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأعلاف البروبيوتيك في أمريكا الشمالية

- أكتوبر 2022 أتاحت الشراكة بين Evonik وBASF لشركة Evonik بعض حقوق الترخيص غير الحصرية لـ OpteinicsTM، وهو حل رقمي لتحسين الفهم وتقليل التأثير البيئي لصناعات البروتين الحيواني والأعلاف.

- يوليو 2022 قدمت شركة Kemin Industries منتجات Enterosure بروبيوتيك للتحكم في نمو البكتيريا المسببة للأمراض في الدواجن والماشية.

- مايو 2022 افتتحت شركة Kemin Industries مكاتب جديدة ومركز توزيع في المكسيك لخدمة شركة Kemin لتغذية الحيوان من خلال تقديم خدمات عالية الجودة وحلول مخصصة.

تقرير سوق البروبيوتيك للأعلاف في أمريكا الشمالية – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد رؤوس الحيوانات

- 4.1.1 دواجن

- 4.1.2 المجترات

- 4.1.3 انثي خنزير

- 4.2 إنتاج الأعلاف

- 4.2.1 تربية الأحياء المائية

- 4.2.2 دواجن

- 4.2.3 المجترات

- 4.2.4 انثي خنزير

- 4.3 الإطار التنظيمي

- 4.3.1 كندا

- 4.3.2 المكسيك

- 4.3.3 الولايات المتحدة

- 4.4 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 المضافة الفرعية

- 5.1.1 البيفيدوبكتريا

- 5.1.2 المكورات المعوية

- 5.1.3 العصيات اللبنية

- 5.1.4 المكورات القدمية

- 5.1.5 العقدية

- 5.1.6 البروبيوتيك الأخرى

- 5.2 حيوان

- 5.2.1 تربية الأحياء المائية

- 5.2.1.1 بواسطة الحيوان الفرعي

- 5.2.1.1.1 سمكة

- 5.2.1.1.2 جمبري

- 5.2.1.1.3 أنواع تربية الأحياء المائية الأخرى

- 5.2.2 دواجن

- 5.2.2.1 بواسطة الحيوان الفرعي

- 5.2.2.1.1 دجاج التسمين

- 5.2.2.1.2 طبقة

- 5.2.2.1.3 طيور الدواجن الأخرى

- 5.2.3 المجترات

- 5.2.3.1 بواسطة الحيوان الفرعي

- 5.2.3.1.1 الأبقار

- 5.2.3.1.2 ماشية الألبان

- 5.2.3.1.3 المجترات الأخرى

- 5.2.4 انثي خنزير

- 5.2.5 حيوانات أخرى

- 5.3 دولة

- 5.3.1 كندا

- 5.3.2 المكسيك

- 5.3.3 الولايات المتحدة

- 5.3.4 بقية أمريكا الشمالية

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Adisseo

- 6.4.2 Cargill Inc.

- 6.4.3 CHR. Hansen A/S

- 6.4.4 DSM Nutritional Products AG

- 6.4.5 Evonik Industries AG

- 6.4.6 IFF(Danisco Animal Nutrition)

- 6.4.7 Kemin Industries

- 6.4.8 Kerry Group PLC

- 6.4.9 Lallemand Inc.

- 6.4.10 Marubeni Corporation (Orffa International Holding B.V.)

7. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين العاملين في مجال إضافات الأعلاف

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 حجم السوق العالمية وDROs

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة البروبيوتيك في أمريكا الشمالية

تتم تغطية البكتيريا Bifidobacteria، Enterococcus، Lactobacilli، Pediococcus، Streptococcus كقطاعات بواسطة مادة مضافة فرعية. يتم تغطية تربية الأحياء المائية والدواجن والمجترات والخنازير كقطاعات حسب الحيوان. يتم تغطية كندا والمكسيك والولايات المتحدة كقطاعات حسب الدولة.

- لقد ثبت أن البروبيوتيك له فوائد عديدة في الحيوانات، بما في ذلك تعزيز النمو والإنتاج، وحماية المضيف من مسببات الأمراض، وتحسين جهاز المناعة، وتقوية العظام، ومكافحة التطفل. وقد أدت هذه الفوائد إلى زيادة القيمة السوقية لبروبيوتيك الأعلاف في المنطقة، والتي ارتفعت بنسبة 10.1% بين عامي 2019 و2020.

- كانت البكتيريا Bifidobacteria والعصيات اللبنية أكبر إضافات بروبيوتيك فرعية للأعلاف في أمريكا الشمالية في عام 2022، حيث استحوذت على أكبر حصة في السوق. يمكن لهذه الكائنات الحية الدقيقة بروبيوتيك تعديل توازن وأنشطة الكائنات الحية الدقيقة في الجهاز الهضمي.

- تعد الولايات المتحدة أكبر دولة في سوق البروبيوتيك للأعلاف في أمريكا الشمالية نظرًا لارتفاع عدد الحيوانات فيها وارتفاع إنتاج الأعلاف. في الولايات المتحدة، تعد البكتيريا المشقوقة والعصيات اللبنية أكبر أنواع البروبيوتيك في الأعلاف، حيث تمثل أكثر من 66.4% من سوق البروبيوتيك في الأعلاف.

- تُستخدم بروبيوتيك الأعلاف في الغالب في الدواجن والحيوانات المجترة، بحصة سوقية تبلغ 48.1% و25.8% على التوالي في السوق في عام 2022. تعمل البروبيوتيك على تعزيز أداء النمو والصحة العامة للدواجن ويتم تضمينها بشكل متزايد في الأنظمة الغذائية للدواجن كبديل. للمضادات الحيوية حيث أن استخدام المضادات الحيوية محظور في أعلاف الحيوانات.

- تتمثل العوامل الدافعة الرئيسية لسوق البروبيوتيك للأعلاف خلال فترة التنبؤ في أمريكا الشمالية في زيادة الوعي بالفوائد المرتبطة باستهلاك الأعلاف البروبيوتيك والحظر المفروض على استخدام المضادات الحيوية. بشكل عام، من المتوقع أن يشهد سوق البروبيوتيك للأعلاف في أمريكا الشمالية نموًا مطردًا بسبب فوائد البروبيوتيك في الحيوانات والتحول نحو حلول بديلة، مثل البروبيوتيك، بدلاً من المضادات الحيوية.

| البيفيدوبكتريا |

| المكورات المعوية |

| العصيات اللبنية |

| المكورات القدمية |

| العقدية |

| البروبيوتيك الأخرى |

| تربية الأحياء المائية | بواسطة الحيوان الفرعي | سمكة |

| جمبري | ||

| أنواع تربية الأحياء المائية الأخرى | ||

| دواجن | بواسطة الحيوان الفرعي | دجاج التسمين |

| طبقة | ||

| طيور الدواجن الأخرى | ||

| المجترات | بواسطة الحيوان الفرعي | الأبقار |

| ماشية الألبان | ||

| المجترات الأخرى | ||

| انثي خنزير | ||

| حيوانات أخرى |

| كندا |

| المكسيك |

| الولايات المتحدة |

| بقية أمريكا الشمالية |

| المضافة الفرعية | البيفيدوبكتريا | ||

| المكورات المعوية | |||

| العصيات اللبنية | |||

| المكورات القدمية | |||

| العقدية | |||

| البروبيوتيك الأخرى | |||

| حيوان | تربية الأحياء المائية | بواسطة الحيوان الفرعي | سمكة |

| جمبري | |||

| أنواع تربية الأحياء المائية الأخرى | |||

| دواجن | بواسطة الحيوان الفرعي | دجاج التسمين | |

| طبقة | |||

| طيور الدواجن الأخرى | |||

| المجترات | بواسطة الحيوان الفرعي | الأبقار | |

| ماشية الألبان | |||

| المجترات الأخرى | |||

| انثي خنزير | |||

| حيوانات أخرى | |||

| دولة | كندا | ||

| المكسيك | |||

| الولايات المتحدة | |||

| بقية أمريكا الشمالية | |||

تعريف السوق

- المهام - بالنسبة للدراسة، تعتبر إضافات الأعلاف من المنتجات المصنعة تجاريًا والتي تستخدم لتعزيز الخصائص مثل زيادة الوزن ونسبة تحويل الأعلاف وتناول الأعلاف عند تغذيتها بنسب مناسبة.

- الموزعين - تم استبعاد الشركات العاملة في إعادة بيع إضافات الأعلاف دون إضافة قيمة من نطاق السوق، لتجنب الحساب المزدوج.

- المستهلكون النهائيون - يعتبر مصنعو الأعلاف المركبة من المستهلكين النهائيين في السوق التي تمت دراستها. يستثني النطاق المزارعين الذين يشترون إضافات الأعلاف لاستخدامها مباشرة كمكملات غذائية أو خلطات مسبقة.

- الاستهلاك الداخلي للشركة - الشركات العاملة في إنتاج الأعلاف المركبة وكذلك تصنيع إضافات الأعلاف هي جزء من الدراسة. ومع ذلك، أثناء تقدير أحجام السوق، تم استبعاد الاستهلاك الداخلي لإضافات الأعلاف من قبل هذه الشركات.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.