| فترة الدراسة | 2021 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| CAGR | 2.00 % |

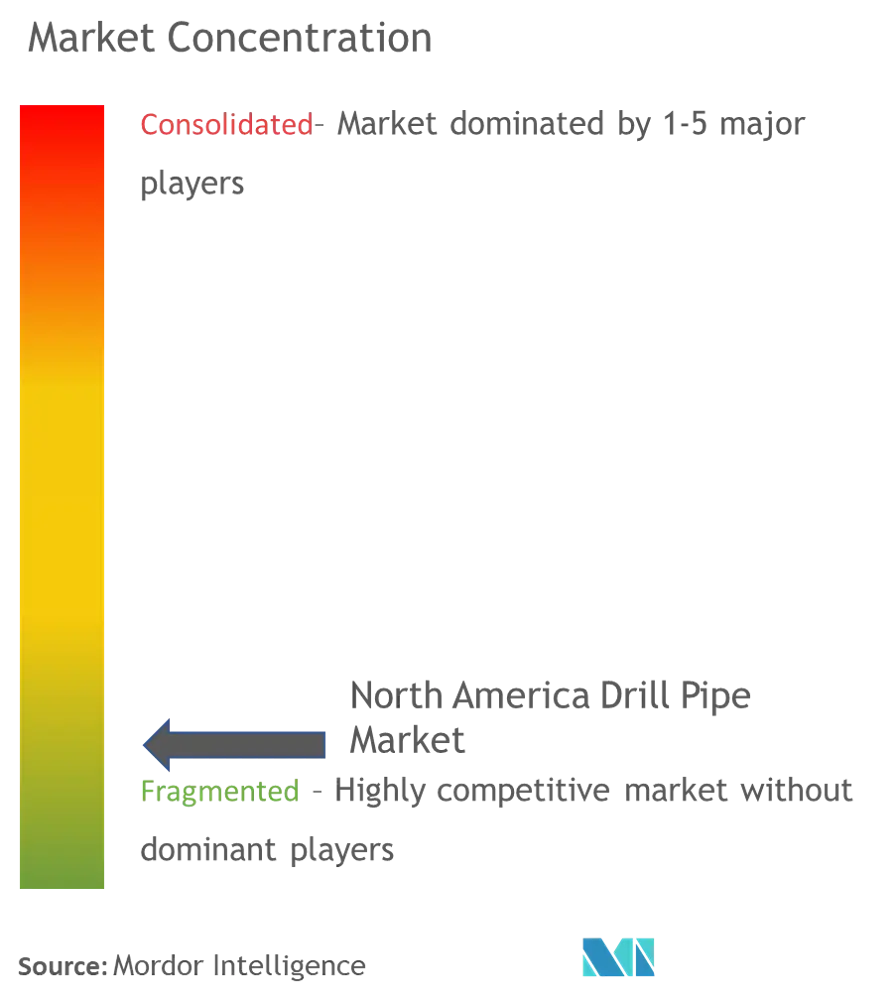

| تركيز السوق | قليل |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق أنابيب الحفر في أمريكا الشمالية

ومن المتوقع أن يسجل سوق أنابيب الحفر في أمريكا الشمالية معدل نمو سنوي مركب يزيد عن 2% خلال هذه الفترة.

تأثر السوق سلبًا بكوفيد-19 في عام 2020. وفي الوقت الحاضر، وصل السوق إلى مستويات ما قبل الوباء.

- على المدى الطويل، من المتوقع أن تساعد عوامل مثل زيادة نشاط الاستكشاف والتركيز على تطوير حقول النفط والغاز الجديدة في دفع سوق أنابيب الحفر.

- ومن ناحية أخرى، أدت الطبيعة المتقلبة لأسعار النفط في السنوات الأخيرة إلى انخفاض نشاط الاستكشاف، مما تسبب في تباطؤ سوق أنابيب الحفر.

- ومع ذلك، من المتوقع أن يخلق الارتفاع في مشاريع الاستكشاف والإنتاج البحرية فرصة ممتازة للاعبين في السوق، حيث تم بالفعل العثور على كل النفط السهل وتتجه الآبار نحو بيئات بحرية أعمق وأكثر تطرفًا.

- وتُعَد الولايات المتحدة أكبر سوق لأنابيب الحفر، نظراً لنشاط الحفر المتزايد في المنطقة في حقول الصخر الزيتي. وقد أدى التطور الأخير لمسرحيات الصخر الزيتي والحفر الأفقي والتكسير الهيدروليكي إلى زيادة الطلب على أنابيب الحفر في المنطقة.

اتجاهات سوق أنابيب الحفر في أمريكا الشمالية

البرية للسيطرة على السوق

- شهد السوق العالمي لأنابيب الحفر تباطؤًا في النمو بسبب أسعار النفط المتقلبة في السنوات الأخيرة، ولكن مع استقرار أسعار النفط، من المتوقع أن يظهر السوق نموًا في الفترة المتوقعة.

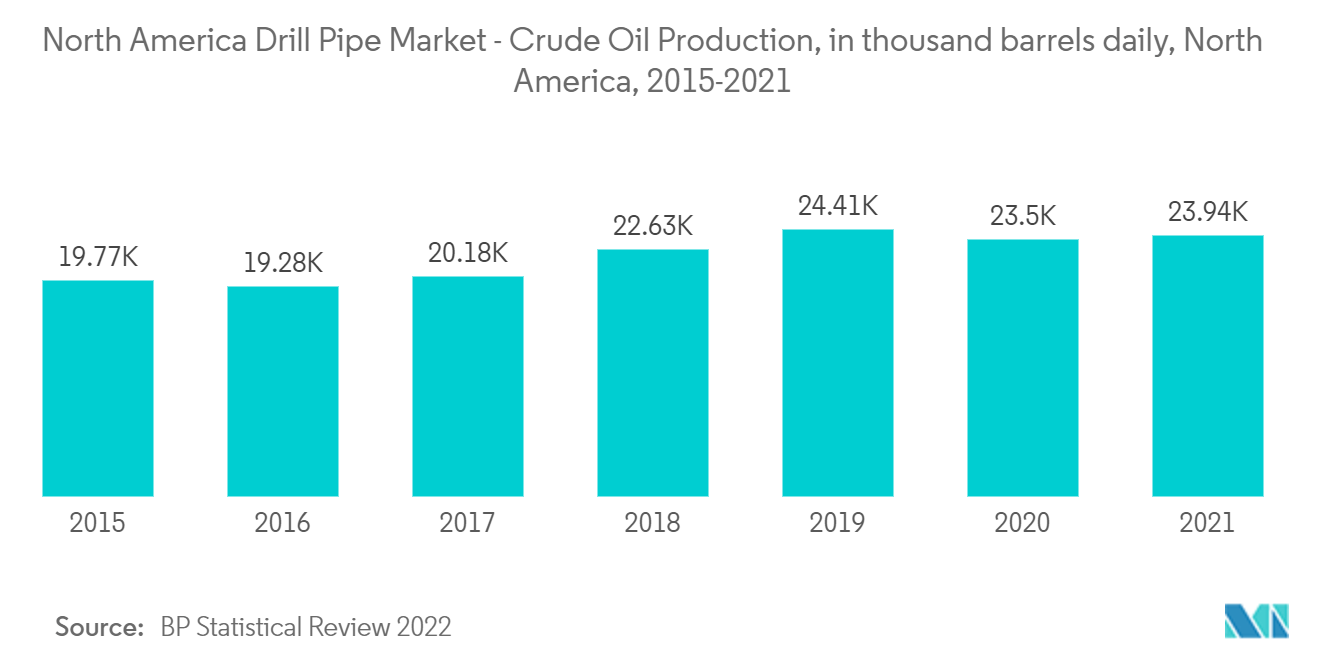

- وفي عام 2021، سيصل إنتاج النفط في أمريكا الشمالية إلى 23.9 مليون برميل يوميا، ارتفاعا من 23.5 مليون برميل يوميا في العام السابق. كما يمثل إنتاج النفط البري في الولايات المتحدة حوالي 84% من إنتاج النفط في البلاد و3% من إنتاج الغاز الطبيعي في البلاد اعتبارًا من عام 2021. ومن المتوقع أن تساعد زيادة نشاط الاستكشاف البري في الفترة المتوقعة على نمو سوق أنابيب الحفر..

- لقد تم بالفعل اكتشاف كل النفط السهل؛ فالآبار التي يتم حفرها الآن أصبحت أعمق وأكثر تعقيدًا من ذي قبل، مما أدى إلى نمو في سوق أنابيب الحفر.

- وأدت طفرة النفط الصخري الأخيرة في الولايات المتحدة إلى زيادة كبيرة في سوق أنابيب الحفر في المنطقة. تقدر إدارة معلومات الطاقة الأمريكية (EIA) أنه في عام 2021، سيتم إنتاج حوالي 2.64 مليار برميل (أو حوالي 7.23 مليون برميل يوميًا) من النفط الخام مباشرة من موارد النفط الضيقة في الولايات المتحدة. ويعادل ذلك نحو 64% من إجمالي إنتاج النفط الخام الأمريكي في 2021.

- علاوة على ذلك، في نوفمبر/تشرين الثاني 2022، منحت شركة النفط والغاز العملاقة إكسون موبيل في الولايات المتحدة صفقة للعمليات في كندا على منصة مملوكة لشركة SFL، والتي ستديرها شركة الحفر النرويجية، Odfjell Drilling. وستتوج عمليات الحفر المتنامية بدورها بنمو سوق أنابيب الحفر في جميع أنحاء المنطقة.

- لذلك، مع زيادة الطلب على النفط الخام، من المتوقع أن يرتفع التنقيب عن النفط والغاز، وبالتالي، من المتوقع أن ينمو سوق أنابيب الحفر في أمريكا الشمالية.

الولايات المتحدة تسيطر على السوق

- تعد الولايات المتحدة في المنطقة أكبر سوق لخدمات حقول النفط، ويرجع ذلك أساسًا إلى العدد المتزايد من الآبار التي يتم حفرها وتكسيرها في الصخر الزيتي والاحتياطيات الضيقة. ويدعم ذلك انخفاض سعر التعادل للأحواض. وقد أدى التطور الأخير لمنشآت الصخر الزيتي والحفر الأفقي والتكسير الهيدروليكي إلى زيادة هائلة في الطلب على خدمات حقول النفط في المنطقة.

- وعلى نفس المنوال، تمتلك كندا ثالث أكبر احتياطي من النفط الخام في العالم، بعد فنزويلا والمملكة العربية السعودية، والتي 96٪ منها عبارة عن احتياطيات من الرمال النفطية. النفط المتوفر في البلاد ذو كثافة عالية ويحتوي على نسبة عالية من جزيئات الرمال. ونتيجة لذلك فإن نقل النفط من الحفرة السفلية لبئر النفط إلى السطح يتطلب ضغطاً عالياً وتدخلاً في حفرة البئر، مما يزيد الطلب على أنابيب الحفر في البلاد.

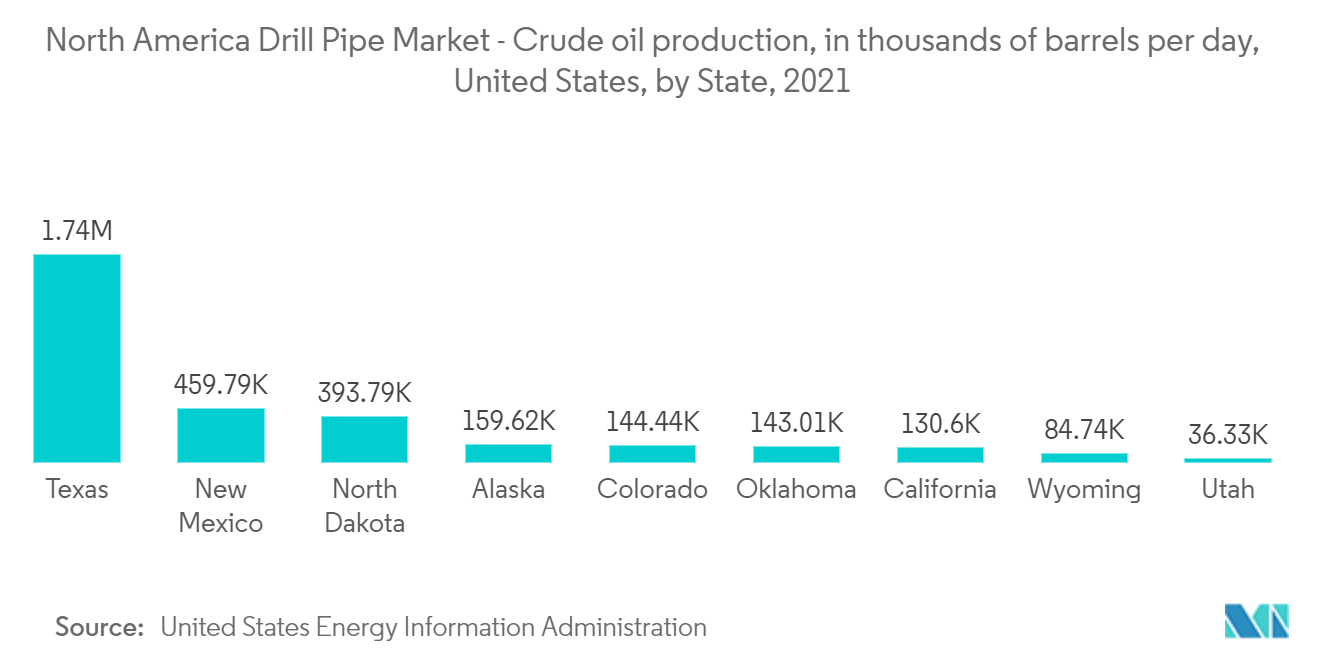

- وتعد الولايات المتحدة سوقا رئيسية لأنابيب الحفر، وذلك بسبب عمليات التنقيب الأخيرة عن الغاز الصخري في المنطقة في السنوات الأخيرة. كما أن عمليات التنقيب في خليج المكسيك آخذة في الارتفاع، مما يعزز سوق أنابيب الحفر في المنطقة. وفي عام 2021، وصل إنتاج النفط في الولايات المتحدة إلى 16.6 مليون برميل يوميا، بزيادة طفيفة عن العام السابق. تنتج الولايات المتحدة حاليًا كميات من النفط أكبر من أي دولة أخرى في العالم.

- وفي عام 2021، بلغ إجمالي إنتاج النفط الأمريكي حوالي 16.5 مليون برميل من النفط يوميًا، أو إجمالي إنتاج النفط السنوي 713 مليون طن متري. أنتجت تكساس ما مجموعه 1.7 مليار برميل. وتأتي ولاية نيو مكسيكو في المركز الثاني، حيث أنتجت 459.8 مليون برميل في نفس العام. وفرجينيا هي أصغر ولاية منتجة في البلاد بثلاثة آلاف برميل.

- علاوة على ذلك، في يونيو/حزيران 2022، أعلنت حكومة الولايات المتحدة أنها تعقد أول مزادات لتأجير التنقيب عن النفط والغاز الطبيعي على اليابسة منذ تولى الرئيس جو بايدن منصبه بعد أن منعت محكمة فيدرالية محاولة الإدارة تعليق مثل هذه المبيعات بسبب مخاوف تغير المناخ.

- علاوة على ذلك، في ديسمبر 2022، أعلنت شركة Aquadrill، المالكة لجهاز الحفر البحري، أنها مددت عقد تأجير مع شركة الحفر Diamond Offshore لسفينة الحفر Vela الخاصة بها. وسيتم توفير سفينة الحفر Vela إلى عميل نهائي في خليج المكسيك الأمريكي مقابل 150- عقد الحفر اليومي كجزء من التمديد. وتبلغ قيمة العقد حوالي 60 مليون دولار أمريكي. إن Vela عبارة عن سفينة حفر من الجيل السابع مجهزة بـ MPD.

- من المرجح أن تؤدي جميع العوامل المذكورة أعلاه إلى دفع الطلب على أنابيب الحفر في البلاد خلال فترة التنبؤ.

نظرة عامة على صناعة أنابيب الحفر في أمريكا الشمالية

سوق أنابيب الحفر في أمريكا الشمالية مجزأ. بعض اللاعبين الرئيسيين (بترتيب معين) يشمل Hunting PLC، وNational-Oilwell Varco, Inc.، وHilong Holding Ltd، وTenaris SA، وTMK Group وغيرها.

قادة سوق أنابيب الحفر في أمريكا الشمالية

-

Hilong Holding Ltd

-

Hunting PLC

-

TMK Group

-

Tenaris SA

-

National-Oilwell Varco, Inc.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أنابيب الحفر في أمريكا الشمالية

- مارس 2022 أعلنت شركة Texas Steel Conversion (TSC) أنها اشترت براءات الاختراع والعلامات التجارية المرتبطة بها والتراخيص وتقنيات الاتصال الخيطي الأخرى المعروفة باسم اتصال الخيط PTECH+. تجمع مجموعة وصلات أنابيب الحفر PTECH+ بين الخصائص الالتوائية الاستثنائية ومقاومة التعب التي تعتبر ضرورية في عمليات الحفر الجانبية الممتدة للنفط والغاز.

- فبراير 2022 تلقت وكالة خدمات الحدود الكندية (CBSA) شكوى مكتوبة من شركة Command Drilling Products Ltd. (CDP) تزعم فيها أن واردات بعض أنابيب الحفر التي تنشأ في جمهورية الصين الشعبية أو المصدرة منها قد تم إغراقها ودعمها.

تجزئة صناعة أنابيب الحفر في أمريكا الشمالية

أنبوب الحفر عبارة عن أنابيب مجوفة ذات جدران رقيقة من الصلب أو سبائك الألومنيوم تستخدم في منصات الحفر. إنه مجوف لضخ سائل الحفر أسفل الحفرة من خلال لقمة الحفر وعمل نسخة احتياطية من الحلقة. يتم تقسيم سوق أنابيب الحفر في أمريكا الشمالية حسب النوع والدرجة. حسب النوع، يتم تقسيم السوق إلى أنابيب الحفر القياسية، وأنبوب الحفر ثقيل الوزن، وطوق الحفر. حسب الدرجة، يتم تقسيم السوق إلى الدرجة الممتازة ودرجة API. عن طريق النشر، يتم تقسيم السوق إلى البرية والبحرية. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق أنابيب الحفر في أمريكا الشمالية عبر المناطق أو البلدان الرئيسية. لكل شريحة، يقدم التقرير حجم السوق والتوقعات لسوق أنابيب الحفر في أمريكا الشمالية (بمليارات الدولارات الأمريكية).

| يكتب | أنابيب الحفر القياسية |

| أنابيب الحفر ذات الوزن الثقيل | |

| حفر طوق | |

| درجة | قسط الصف |

| درجة API | |

| تعيين | على الشاطئ |

| البحرية | |

| جغرافية | الولايات المتحدة |

| كندا | |

| المكسيك |

الأسئلة الشائعة حول أبحاث سوق أنابيب الحفر في أمريكا الشمالية

ما هو الحجم الحالي لسوق أنابيب الحفر في أمريكا الشمالية؟

من المتوقع أن يسجل سوق أنابيب الحفر في أمريكا الشمالية معدل نمو سنوي مركب يزيد عن 2٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق أنابيب الحفر في أمريكا الشمالية؟

Hilong Holding Ltd، Hunting PLC، TMK Group، Tenaris SA، National-Oilwell Varco, Inc. هي الشركات الكبرى العاملة في سوق أنابيب الحفر في أمريكا الشمالية.

ما هي السنوات التي يغطيها سوق أنابيب الحفر في أمريكا الشمالية؟

يغطي التقرير حجم السوق التاريخي لسوق أنابيب الحفر في أمريكا الشمالية للسنوات 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق أنابيب الحفر في أمريكا الشمالية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Oil and Gas Reports

Popular Energy & Power Reports

تقرير صناعة أنابيب الحفر في أمريكا الشمالية

إحصائيات الحصة السوقية لأنابيب الحفر في أمريكا الشمالية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل أنابيب الحفر في أمريكا الشمالية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.