حجم السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية

|

|

فترة الدراسة | 2017 - 2030 |

|

|

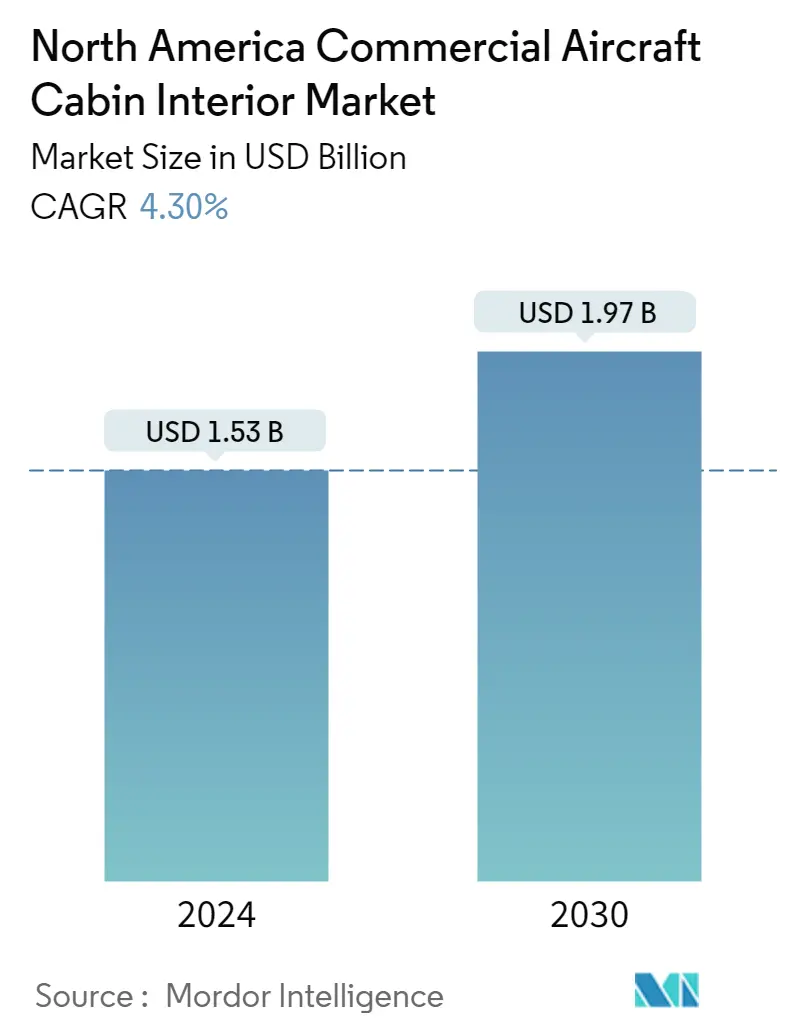

حجم السوق (2024) | USD 1.53 مليار دولار أمريكي |

|

|

حجم السوق (2030) | USD 1.97 مليار دولار أمريكي |

|

|

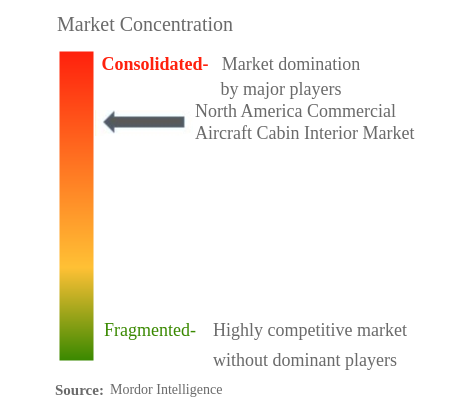

تركيز السوق | عالي |

|

|

أكبر حصة حسب نوع المنتج | مقاعد الركاب |

|

|

CAGR(2024 - 2030) | 4.30 % |

|

|

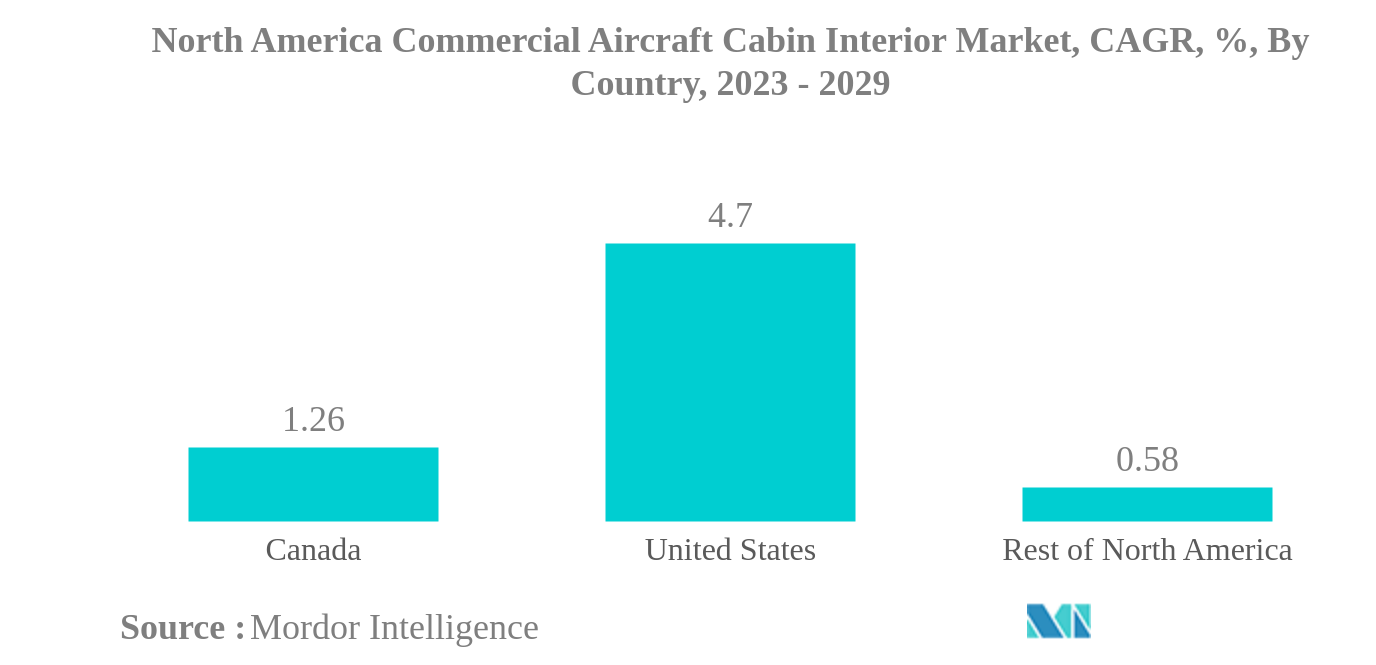

أكبر حصة حسب البلد | الولايات المتحدة |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية

يُقدر حجم السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية بـ 1.53 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 1.97 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 4.30٪ خلال الفترة المتوقعة (2024-2030).

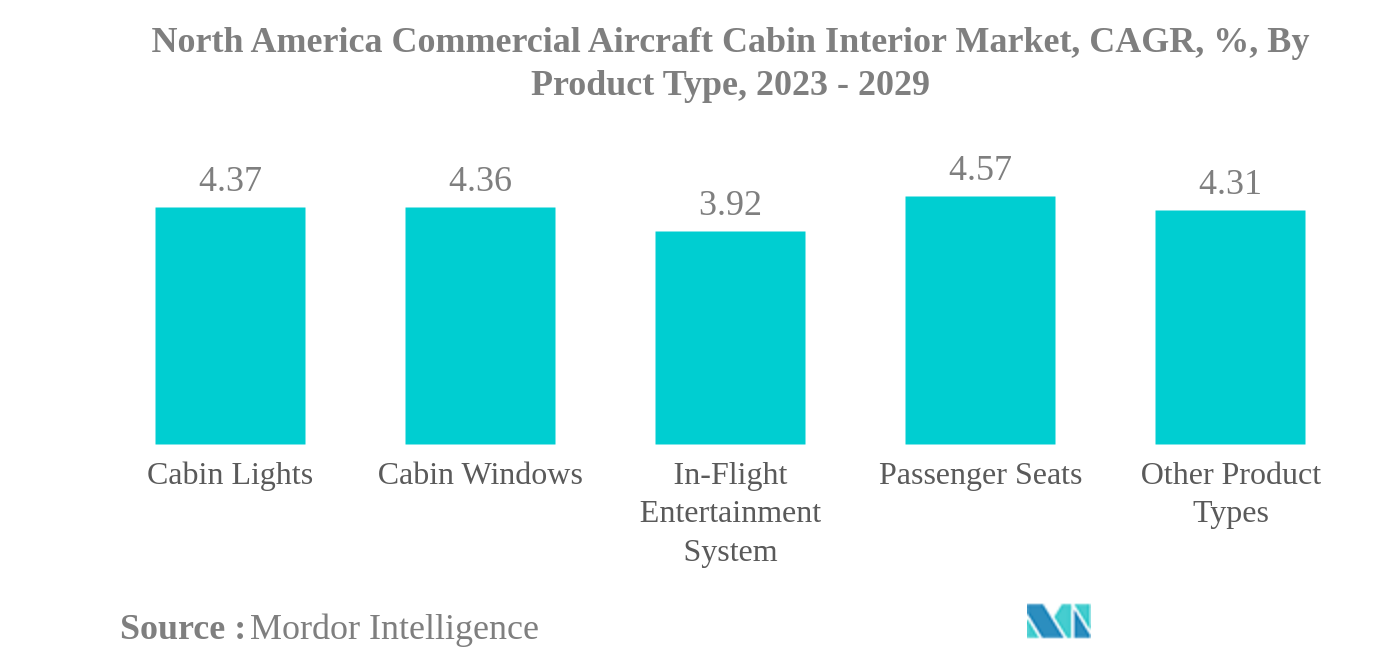

- مقاعد الركاب هي أكبر نوع من المنتجات فئة مقاعد الركاب تقود السوق الداخلية لكابينة الطائرات في أمريكا الشمالية. يعد الطلب على المقاعد المريحة ذات الميزات المحسنة اتجاهًا جديدًا وناشئًا في مجال طيران الركاب.

- مقاعد الركاب هي نوع المنتج الأسرع نموًا أدى العدد المتزايد لمشتريات الطائرات من قبل شركات الطيران منخفضة التكلفة والطيران الإقليمي المتزايد إلى تسهيل النمو الأسرع لفئة مقاعد الركاب.

- الطائرة ذات الجسم الضيق هي أكبر أنواع الطائرات يضيف أسطول الطائرات ذات الجسم الضيق المرونة فيما يتعلق بإدارة الأسطول ويساعد على تقليل تكاليف تشغيل شركات الطيران، مما يؤدي إلى اعتمادها بسرعة. وتؤدي حركة الركاب الجوية المحلية المتزايدة، على مستوى العالم، أيضًا إلى هيمنة الطائرات ضيقة البدن على السوق.

- الولايات المتحدة هي أكبر دولة أصبحت الولايات المتحدة أكبر سوق للديكورات الداخلية للمقصورة بسبب وجود العديد من شركات الطيران العاملة في المنطقة، إلى جانب الطلب الجيد على شراء طائرات جديدة.

مقاعد الركاب هي أكبر نوع من المنتجات

- وتركز شركات الطيران في المنطقة على زيادة فائدة المنتجات وتحسين راحة الركاب وتجربتهم بشكل عام. أصبح هيكل الجلوس المعزز بمساحة أكثر تطورًا من مقاعد الدرجة الاقتصادية أمرًا ضروريًا للغاية بسبب التفضيلات المتزايدة من المسافرين على درجة رجال الأعمال. يكثف مشغلو شركات الطيران في أمريكا الشمالية ومصنعو المعدات الأصلية جهودهم لتقليل الوزن وتطوير طريقة مستدامة لإدارة صناعة الطيران، بما يتماشى مع هدف انعدام الانبعاثات لعام 2050.

- يتجه عدد كبير من شركات الطيران في المنطقة نحو إضاءة LED المتقدمة للتخلص من العيوب المختلفة لمصابيح المقصورة الداخلية الحالية من حيث الكفاءة والموثوقية والمتانة والوزن. في الولايات المتحدة، تمتلك يونايتد إيرلاينز، وأمريكان إيرلاينز، وساوث ويست إيرلاينز، ودلتا إيرلاينز شاشات ترفيه على متن الطائرة (IFE) في أسطولها النشط من الطائرات التجارية، في حين أن طيران كندا، وويست جيت، وإير ترانسات في كندا لديها شاشات ترفيه في طائراتها. أسطول نشط من الطائرات التجارية.

- وشكلت الطائرات التجارية في أمريكا الشمالية نحو 30% من إجمالي الطائرات التجارية على مستوى العالم خلال الأعوام 2017-2022. من المتوقع أن يؤدي وجود عدد كبير من طائرات الركاب، إلى جانب استبدال الأسطول للأساطيل القديمة، إلى زيادة الطلب على المنتجات الداخلية لمقصورة الطائرات التجارية في قطاع طيران الركاب في أمريكا الشمالية خلال الفترة المتوقعة.

الولايات المتحدة هي أكبر دولة

- تؤدي حركة الركاب المتزايدة إلى زيادة عمليات شراء الطائرات الجديدة، مما يخلق الطلب على التصميمات الداخلية لمقصورة الطائرات. على سبيل المثال، تتعافى حركة الركاب الجوية المحلية في الولايات المتحدة بقوة مقارنة بحركة الركاب الدولية. وفي الوقت الحالي، تستثمر شركات الطيران بشكل أكبر في الطائرات ذات البدن الضيق. وشهد عدد الطائرات التي تم تسليمها عام 2021 زيادة بنسبة 52% مقارنة بعام 2020.

- يتعافى قطاع الطيران التجاري الكندي بمعدل أكثر صحة بعد الوباء. وارتفعت حركة الركاب الجوية في البلاد بنحو 270% خلال الفترة 2020-2021. وفي بقية أمريكا الشمالية، سافر حوالي 24.74 مليون مسافر جواً في عام 2021، مقارنة بـ 7.79 مليون في عام 2020.

- وبصرف النظر عن حركة الركاب، فإن التراكم الضخم لمصنعي المعدات الأصلية الرئيسيين قد يدفع السوق أيضًا. اعتبارًا من مايو 2022، كان لدى شركة الطيران الأمريكية بوينغ عدد طائرات متراكمة يبلغ 1296 طائرة، بينما كان لدى إيرباص 1561 طائرة تجارية. ومن المتوقع أيضًا أن تتعافى أعداد حركة الركاب بحلول عام 2024. وخلال الفترة 2022-2028، من المتوقع أن يتم تسليم حوالي 190 طائرة في كندا.

- مع ارتفاع أسعار الوقود، تفرض شركات الطيران رسوم الوقود الإضافية على بعض التذاكر لتغطية نفقات الوقود من خلال العملاء. ومع ذلك، من أجل تجنب هذا التحدي، تقوم شركات الطيران بدمج تصميمات داخلية أخف للمقصورة. تعمل العديد من الشركات المصنعة الأصلية على إنشاء منتجات داخلية جديدة وواسعة وخفيفة الوزن وجذابة بصريًا مثل المقاعد الأخف وزنًا والصناديق العلوية ومصابيح LED وشاشات IFE الأخف وزنًا ونوافذ المقصورة، والتي قد تلبي طلب العملاء وشركات الطيران.

نظرة عامة على الصناعة الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية

تم توحيد السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية إلى حد ما، حيث احتلت الشركات الخمس الكبرى 85.54٪. اللاعبون الرئيسيون في هذا السوق هم Collins Aerospace وJamco Corporation وPanasonic Avionics Corporation وRecaro Group وSafran (مرتبة أبجديًا).

رواد السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية

Collins Aerospace

Jamco Corporation

Panasonic Avionics Corporation

Recaro Group

Safran

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية

- يونيو 2022 أطلقت شركة Collins Aerospace نظام الإضاءة Hypergamut™ الذي من المقرر أن يدخل الخدمة في أوائل عام 2024.

- يونيو 2022 عقدت شركة Recaro Aircraft Seating شراكة مع شركة Panasonic Avionics Corporation (Panasonic Avionics) للكشف عن حل جديد للترفيه على متن الطائرة مثبت على مقعد الدرجة الاقتصادية CL3810.

- مايو 2022 تطلق Thompson Aero Seating الجيل القادم من VantageXL.

تقرير السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية - جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

عروض التقرير

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. مجال الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. حركة الركاب الجوية

2.2. تسليمات الطائرات الجديدة

2.3. نصيب الفرد من الناتج المحلي الإجمالي (السعر الحالي)

2.4. إيرادات الشركات المصنعة للطائرات

2.5. تراكم الطائرات

2.6. إجمالي الطلبات

2.7. الإنفاق على مشاريع بناء المطارات (مستمرة)

2.8. إنفاق شركات الطيران على الوقود

2.9. الإطار التنظيمي

2.10. تحليل سلسلة القيمة وقنوات التوزيع

3. تجزئة السوق

3.1. نوع المنتج

3.1.1. أضواء المقصورة

3.1.2. نوافذ المقصورة

3.1.3. نظام الترفيه على متن الطائرة

3.1.4. مقاعد الركاب

3.1.5. أنواع المنتجات الأخرى

3.2. نوع الطائرة

3.2.1. الجسم الضيق

3.2.2. هيئة واسعة

3.3. فئة المقصورة

3.3.1. رجال الأعمال والدرجة الأولى

3.3.2. الدرجة الاقتصادية والدرجة الاقتصادية المميزة

3.4. دولة

3.4.1. كندا

3.4.2. الولايات المتحدة

3.4.3. بقية أمريكا الشمالية

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملف الشركة

4.4.1. Adient Aerospace

4.4.2. Astronics Corporation

4.4.3. Collins Aerospace

4.4.4. Diehl Aerospace GmbH

4.4.5. Expliseat

4.4.6. FACC AG

4.4.7. GKN Aerospace Service Limited

4.4.8. Jamco Corporation

4.4.9. Luminator Technology Group

4.4.10. Panasonic Avionics Corporation

4.4.11. Recaro Group

4.4.12. Safran

4.4.13. SCHOTT Technical Glass Solutions GmbH

4.4.14. STG Aerospace

4.4.15. Thales Group

4.4.16. Thompson Aero Seating

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للتصميم الداخلي لمقصورة الطائرات التجارية

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- السوق الداخلي لمقصورات الطائرات التجارية في أمريكا الشمالية، حركة الركاب الجوية، عدد الركاب المنقولين، 2017 - 2029

- شكل 2:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، تسليمات الطائرات الجديدة، 2017 - 2029

- شكل 3:

- السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية، الناتج المحلي الإجمالي للفرد (السعر الحالي)، الدولار الأمريكي، 2017 - 2029

- شكل 4:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، إيرادات الشركات المصنعة للطائرات، بالدولار الأمريكي، 2017 - 2022

- شكل 5:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، قائمة الطائرات، عدد الطائرات، 2017 - 2022

- شكل 6:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، إجمالي الطلبيات، عدد الطائرات، 2017 - 2022

- شكل 7:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، الإنفاق على مشاريع بناء المطارات (جارية)، النسبة المئوية، 2022

- شكل 8:

- السوق الداخلية لمقصورات الطائرات التجارية في أمريكا الشمالية، إنفاق شركات الطيران على الوقود، النسبة المئوية، 2017 - 2022

- شكل 9:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 10:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب نوع المنتج، القيمة، الدولار الأمريكي، 2017 - 2029

- شكل 11:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب نوع المنتج، القيمة، %، 2017 مقابل 2023 مقابل 2029

- شكل 12:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب أضواء المقصورة، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 13:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، أضواء المقصورة، حسب نوع الطائرة، القيمة، %، 2022 مقابل 2029

- شكل 14:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب نوافذ المقصورة، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 15:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، نوافذ المقصورة، حسب نوع الطائرة، القيمة، %، 2022 مقابل 2029

- شكل 16:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب نظام الترفيه على متن الطائرة، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 17:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، نظام الترفيه على متن الطائرة، حسب نوع الطائرة، القيمة، %، 2022 مقابل 2029

- شكل 18:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب مقاعد الركاب، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 19:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، مقاعد الركاب، حسب نوع الطائرة، القيمة، %، 2022 مقابل 2029

- شكل 20:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب أنواع المنتجات الأخرى، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 21:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، أنواع المنتجات الأخرى، حسب نوع الطائرة، القيمة، %، 2022 مقابل 2029

- شكل 22:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب نوع الطائرة، القيمة، الدولار الأمريكي، 2017 - 2029

- شكل 23:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب نوع الطائرة، القيمة، %، 2017 مقابل 2023 مقابل 2029

- شكل 24:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب الجسم الضيق، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 25:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، الجسم الضيق، حسب فئة المقصورة، القيمة، %، 2022 مقابل 2029

- شكل 26:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب الجسم العريض، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 27:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، الجسم العريض، حسب فئة المقصورة، القيمة، %، 2022 مقابل 2029

- شكل 28:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب فئة المقصورة، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 29:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب فئة المقصورة، القيمة، %، 2017 مقابل 2023 مقابل 2029

- شكل 30:

- السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب رجال الأعمال والدرجة الأولى، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 31:

- السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية، والأعمال التجارية والدرجة الأولى، حسب نوع المنتج، القيمة، %، 2022 مقابل 2029

- شكل 32:

- السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب الدرجة الاقتصادية والدرجة الاقتصادية الممتازة، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 33:

- السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية، والاقتصاد والفئة الاقتصادية المتميزة، حسب نوع المنتج، القيمة، %، 2022 مقابل 2029

- شكل 34:

- السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب البلد، القيمة، الدولار الأمريكي، 2017 - 2029

- شكل 35:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب البلد، القيمة، %، 2017 مقابل 2023 مقابل 2029

- شكل 36:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب كندا، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 37:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، كندا، حسب نوع الطائرة، القيمة، %، 2022 مقابل 2029

- شكل 38:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب الولايات المتحدة، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 39:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، الولايات المتحدة، حسب نوع الطائرة، القيمة، %، 2022 مقابل 2029

- شكل 40:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، حسب بقية أمريكا الشمالية، القيمة بالدولار الأمريكي، 2017 - 2029

- شكل 41:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، بقية أمريكا الشمالية، حسب نوع الطائرة، القيمة، %، 2022 مقابل 2029

- شكل 42:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، أفضل 5 شركات، حسب عدد التحركات الإستراتيجية، 2019 - 2022

- شكل 43:

- السوق الداخلي لمقصورة الطائرات التجارية في أمريكا الشمالية، الاستراتيجيات الأكثر اعتماداً، 2019 - 2021

- شكل 44:

- حصة السوق الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية (%)، حسب اللاعبين الرئيسيين، 2022

تجزئة الصناعة الداخلية لمقصورة الطائرات التجارية في أمريكا الشمالية

يتم تغطية مصابيح المقصورة، ونوافذ المقصورة، ونظام الترفيه على متن الطائرة، ومقاعد الركاب كقطاعات حسب نوع المنتج. يتم تغطية الجسم الضيق والجسم العريض كقطاعات حسب نوع الطائرة. يتم تغطية درجة رجال الأعمال والدرجة الأولى والدرجة الاقتصادية والدرجة الاقتصادية المميزة كقطاعات حسب درجة المقصورة. يتم تغطية كندا والولايات المتحدة كقطاعات حسب الدولة.| نوع المنتج | |

| أضواء المقصورة | |

| نوافذ المقصورة | |

| نظام الترفيه على متن الطائرة | |

| مقاعد الركاب | |

| أنواع المنتجات الأخرى |

| نوع الطائرة | |

| الجسم الضيق | |

| هيئة واسعة |

| فئة المقصورة | |

| رجال الأعمال والدرجة الأولى | |

| الدرجة الاقتصادية والدرجة الاقتصادية المميزة |

| دولة | |

| كندا | |

| الولايات المتحدة | |

| بقية أمريكا الشمالية |

تعريف السوق

- نوع الطائرة - تم تضمين جميع طائرات الركاب مثل طائرات الجسم الضيق والعريض ذات الممر الواحد والممرين في هذه الدراسة.

- فئة المقصورة - درجة رجال الأعمال والدرجة الأولى والاقتصاد والاقتصاد المتميز هي فئات السفر الجوي التي تقدمها شركات الطيران التي تقدم خدمات متنوعة للركاب.

- نوع المنتج - تم تضمين المنتجات الداخلية لمقصورة الطائرات التجارية مثل مقاعد الركاب وإضاءة المقصورة ونظام الترفيه على متن الطائرة ونوافذ المقصورة والمراحيض والمطبخ وصناديق التخزين ضمن نوع المنتج في هذه الدراسة.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تم تقديم تقديرات حجم السوق للسنوات التاريخية والمتوقعة من حيث الإيرادات والحجم. بالنسبة لتحويل المبيعات إلى حجم، يظل متوسط سعر البيع (ASP) ثابتًا طوال فترة التنبؤ لكل بلد، ولا يعد التضخم جزءًا من التسعير.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك