تحليل سوق نيوتام

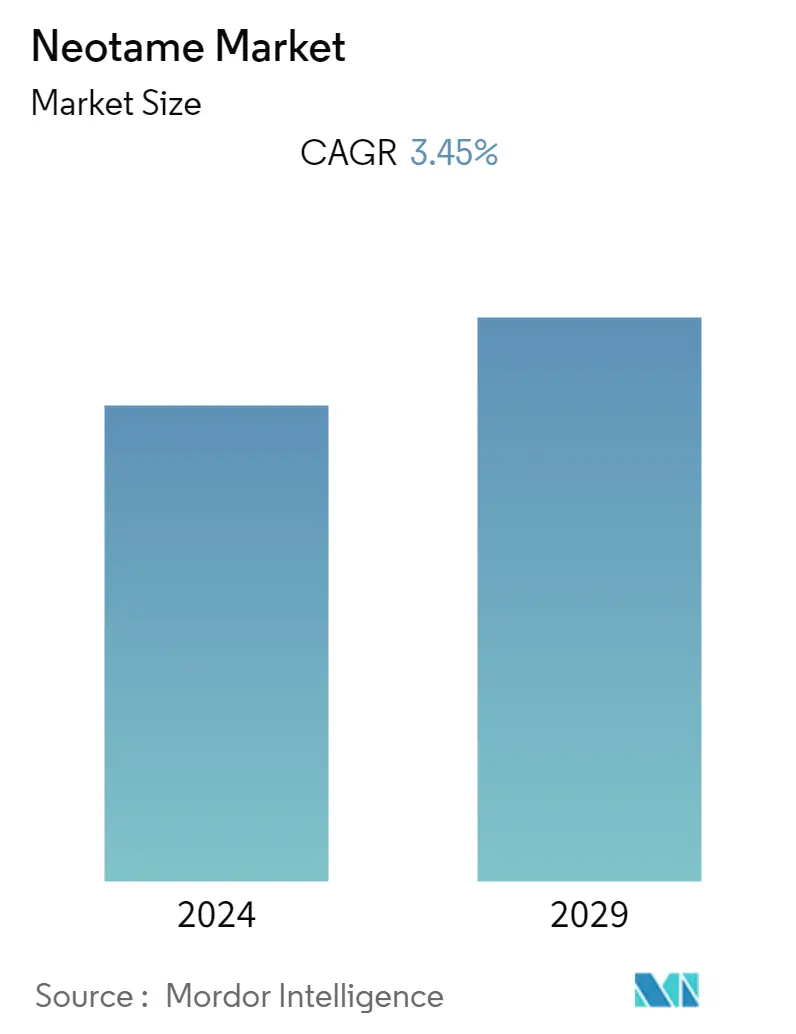

من المتوقع أن يسجل سوق النيوتام العالمي معدل نمو سنوي مركب قدره 3.45٪ خلال الفترة المتوقعة 2020-2025.

- تستخدم صناعة الأغذية والمشروبات النيوتام بشكل متزايد لتصنيع مجموعة متنوعة من المنتجات، وذلك بسبب تكلفته المنخفضة وكفاءته العالية، فضلاً عن موافقة السلطات الغذائية (مثل إدارة الغذاء والدواء الأمريكية). من المتوقع أن يعزز هذا العامل الطلب على النيوتام خلال فترة التنبؤ.

- ومن المتوقع أيضًا أن يولد السوق الأوروبي طلبًا كبيرًا على النيوتام، وذلك بسبب التطبيقات المتزايدة في صناعة المخابز في أوروبا. بالإضافة إلى ذلك، نظرًا لأنه مُحلي منخفض السعرات الحرارية، فقد أصبح مفضلاً بشكل متزايد من قبل المستهلكين المهتمين بالصحة في المنطقة.

اتجاهات سوق نيوتام

زيادة تفضيل النيوتام كمحلي خالي من السعرات الحرارية

زاد الطلب على المُحليات منخفضة السعرات الحرارية والمشروبات منخفضة السعرات الحرارية، مثل فحم الكوك الدايت والمشروبات منخفضة السعرات الحرارية، وكذلك الأطعمة منخفضة السعرات الحرارية، مثل الزبادي والآيس كريم والحلويات القائمة على الحبوب، في جميع أنحاء العالم. إن استبدال السكر بالمحليات منخفضة السعرات الحرارية، مثل النيوتام والأسبارتام والسكرالوز، يمكن أن يقلل من تناول السعرات الحرارية، وبالتالي يساعد في إدارة الوزن ومستوى السكر في الدم. يرتبط استخدام المحليات الخالية من السعرات الحرارية في الأطعمة والمشروبات باستقرار التركيبة، وقضايا النكهة، والتسعير، وأذواق المستهلكين وتفضيلاتهم. تشير اتجاهات السوق العالمية إلى أن المستهلكين يتجهون نحو المحليات الصحية والطبيعية والخالية من السعرات الحرارية، حيث أن المحليات ذات السعرات الحرارية العالية لها آثار متدهورة على الصحة، وتأثيرها على المدى الطويل قاتل.

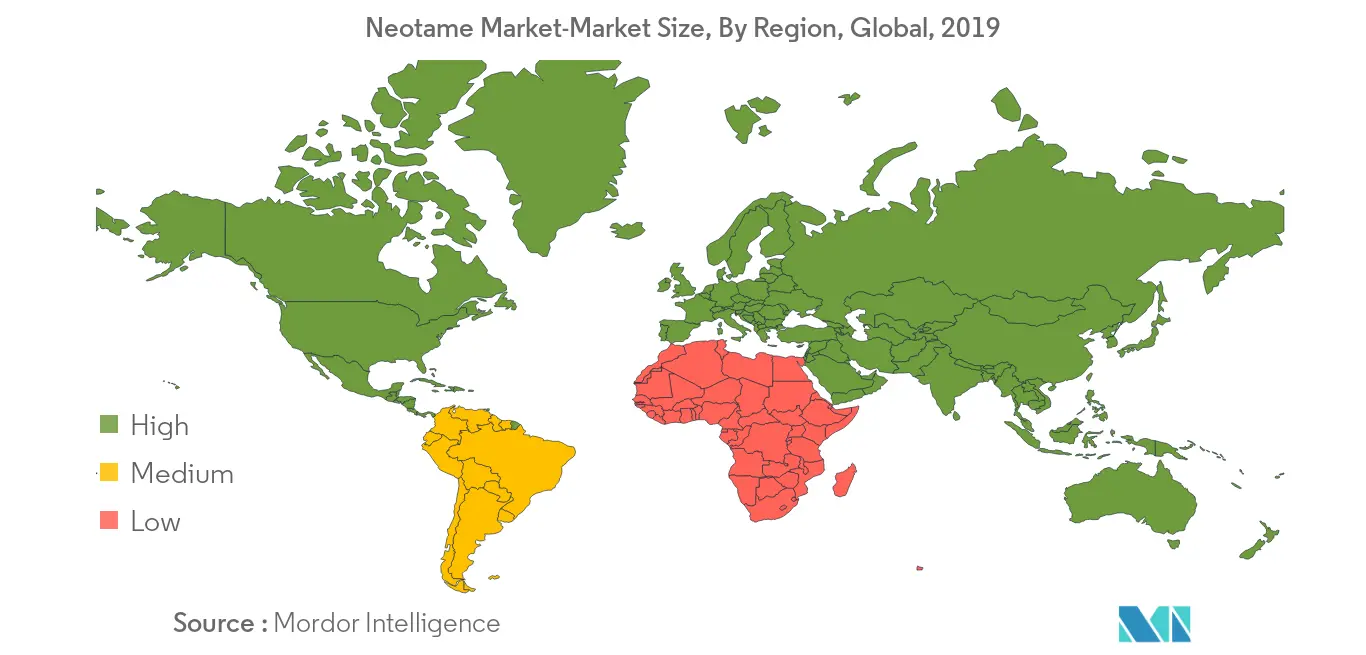

منطقة آسيا والمحيط الهادئ هي المنطقة الأسرع نموا

يعد الوعي المتزايد بالنيوتام وتطبيقاته المختلفة من العوامل المتوقعة لتعزيز الطلب على النيوتام في منطقة آسيا والمحيط الهادئ خلال الفترة المتوقعة. ومن المتوقع أن يؤدي التوسع في صناعة الأغذية والمشروبات، بسبب زيادة قدرة المستهلك على تحمل التكاليف والتركيز على أسلوب الحياة الصحي، إلى دفع السوق في منطقة آسيا والمحيط الهادئ. كما أن المنتج مؤهل لجميع الفحوصات التنظيمية في سوق المُحليات في أستراليا ونيوزيلندا والشرق الأوسط وأفريقيا. من المتوقع أن يكون سوق التحلية مدفوعًا بالعدد المتزايد من المطاعم والمقاهي في الإمارات العربية المتحدة وقطر والدول الآسيوية (خاصة الهند). ومن المتوقع أيضًا أن يشهد السوق الأوروبي نموًا كبيرًا، وذلك بسبب السياسات التنظيمية لسلامة المنتجات. يمثل سوق المخابز البارز في أوروبا، والذي يعتبر سوق المواد الغذائية الأساسية، طلبًا كبيرًا على المواد المضافة.

نظرة عامة على صناعة نيوتام

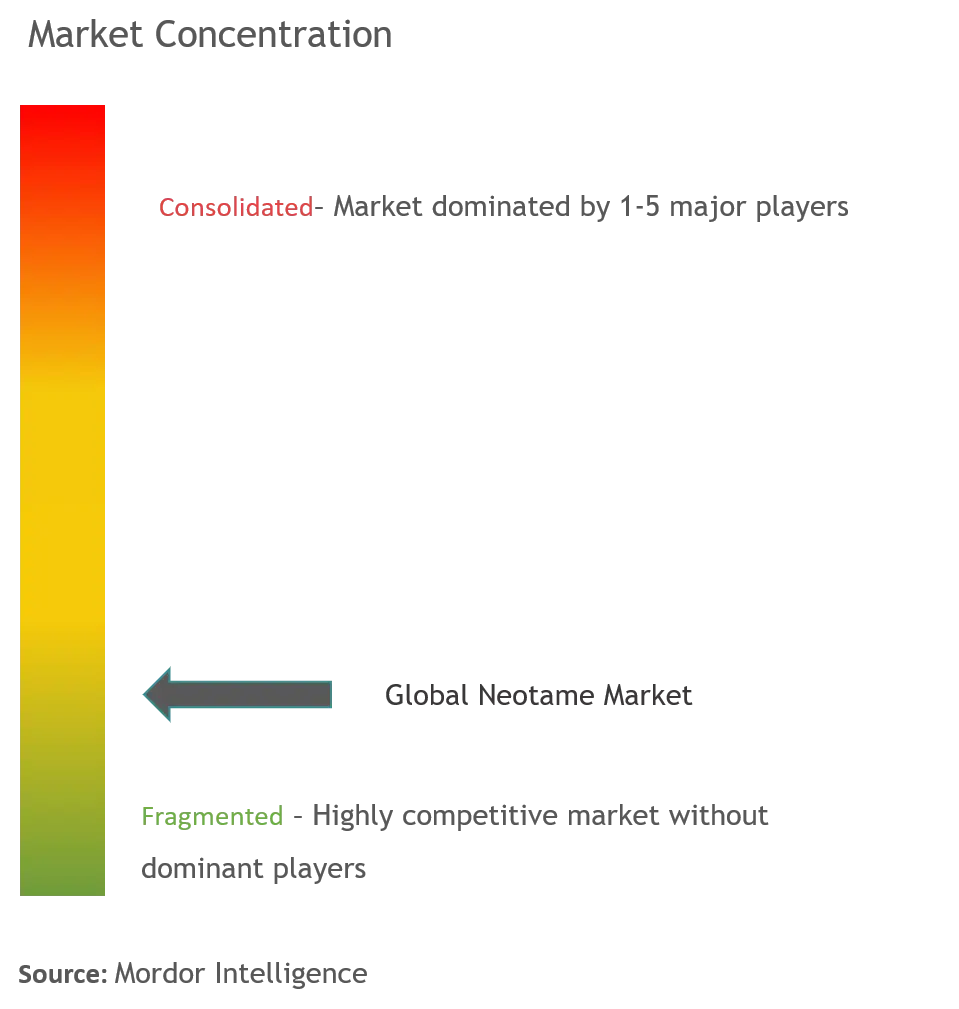

وتركز هذه الشركات على توسيع المرافق ومحفظة المنتجات، وذلك بسبب الطلب المتزايد على حمض الأسبارتيك في صناعة الأغذية والمشروبات. تشارك الشركات بنشاط في تطوير المنتجات المبتكرة. يشجع هذا العامل مصنعي الأغذية والمشروبات على استخدام نيوتام، من أجل تحسين جودة المنتجات. بعض اللاعبين الرئيسيين في سوق النيوتام العالمي يشمل Foodchem International Corporation، Fooding Group Limited، Sweetner Holdings Inc. Prinova Group LLC، JJD Enterprises، HA Canada Inc.، إلخ.

رواد السوق نيوتام

-

Foodchem International Corporation

-

Fooding Group Limited

-

Prinova Group LLC

-

NutraSweet Co

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة نيوتام

يتم تقسيم سوق النيوتام العالمي حسب التطبيق والجغرافيا. حسب التطبيق، يتم تقسيم السوق الذي تمت دراسته إلى الأغذية والمشروبات والأدوية والتطبيقات الأخرى. يتم تقسيم قطاع الأغذية والمشروبات بشكل فرعي إلى المخبوزات والحلويات ومنتجات الألبان والمشروبات والقطاعات الفرعية الأخرى. ويقدم التقرير أيضًا تحليلاً للسوق في الاقتصادات الناشئة والراسخة في جميع أنحاء العالم، بما في ذلك أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وبقية العالم.

| الأغذية والمشروبات | منتجات المخبز |

| الحلويات | |

| منتجات الألبان | |

| المشروبات | |

| منتجات غذائية ومشروبات أخرى | |

| المستحضرات الصيدلانية | |

| تطبيقات أخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| روسيا | |

| إيطاليا | |

| إسبانيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الهند |

| الصين | |

| اليابان | |

| أستراليا | |

| بقية منطقة آسيا والمحيط الهادئ | |

| بقية العالم | أمريكا الجنوبية |

| أفريقيا | |

| الشرق الأوسط |

| عن طريق التطبيق | الأغذية والمشروبات | منتجات المخبز |

| الحلويات | ||

| منتجات الألبان | ||

| المشروبات | ||

| منتجات غذائية ومشروبات أخرى | ||

| المستحضرات الصيدلانية | ||

| تطبيقات أخرى | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| روسيا | ||

| إيطاليا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الهند | |

| الصين | ||

| اليابان | ||

| أستراليا | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| بقية العالم | أمريكا الجنوبية | |

| أفريقيا | ||

| الشرق الأوسط | ||

الأسئلة الشائعة حول أبحاث السوق الخاصة بـ Neotame

ما هو حجم سوق Neotame الحالي؟

من المتوقع أن يسجل سوق Neotame معدل نمو سنوي مركب قدره 3.45٪ خلال الفترة المتوقعة (2024-2029)

من هم اللاعبون الرئيسيون في نطاق سوق Neotame؟

تعد شركة Foodchem International Corporation وFooding Group Limited وPrinova Group LLC وNutraSweet Co من الشركات الكبرى العاملة في سوق Neotame.

ما هي المنطقة الأسرع نمواً في سوق نيوتام؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق Neotame؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق Neotame.

ما هي السنوات التي يغطيها سوق Neotame؟

يغطي التقرير حجم سوق Neotame التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق Neotame للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة نيوتام

إحصائيات لحصة سوق Neotame وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence ™ Industry Reports. يتضمن تحليل Neotame توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.