حجم وحصة سوق الصيانة والإصلاح والعمرة للسفن البحرية

تحليل سوق الصيانة والإصلاح والعمرة للسفن البحرية من قبل Mordor Intelligence

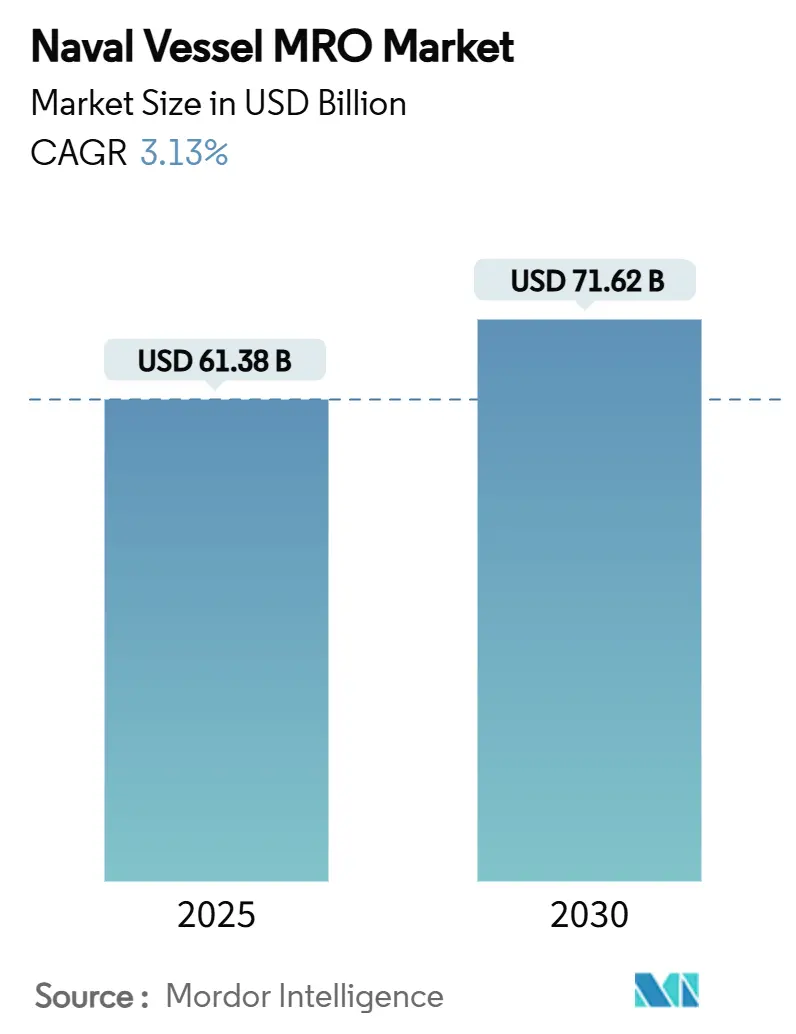

يبلغ حجم سوق الصيانة والإصلاح والعمرة للسفن البحرية 61.38 مليار دولار أمريكي في عام 2025. ومن المتوقع أن يصل إلى 71.62 مليار دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب قدره 3.13%، مما يؤكد على النمو المستقر المدفوع بأولويات الدفاع الحكومية أكثر من الديناميات التجارية. تستمر برامج التحديث المستدامة والوتيرة التشغيلية الأعلى في المياه المتنازع عليها والتحول نحو عقود الخدمات اللوجستية القائمة على الأداء (PBL) في ترسيخ الطلب. تبقى صيانة السفن التي تعمل بالطاقة النووية وعمليات الإصلاح في الأحواض الجافة أكثر المجالات ربحية حيث تتطلب بنية تحتية متخصصة وخبرة تقنية عميقة، مما يضمن تسعيراً ممتازاً. تمثل منطقة آسيا والمحيط الهادئ أكبر إنفاق إقليمي، مدفوعة بتوسع الأسطول الصيني السريع والاستجابات المضادة من الحلفاء، بينما تتسارع أوروبا بشكل أسرع على خلفية الالتزامات المتجددة لحلف الناتو. تطرح هشاشة سلسلة التوريد ونقص العمالة الماهرة عوائق قابلة للقياس، إلا أن تحليلات التوأم الرقمي والتصنيع الإضافي يخففان من فترات التوقف ويفتحان مدخرات إضافية.

النقاط الرئيسية للتقرير

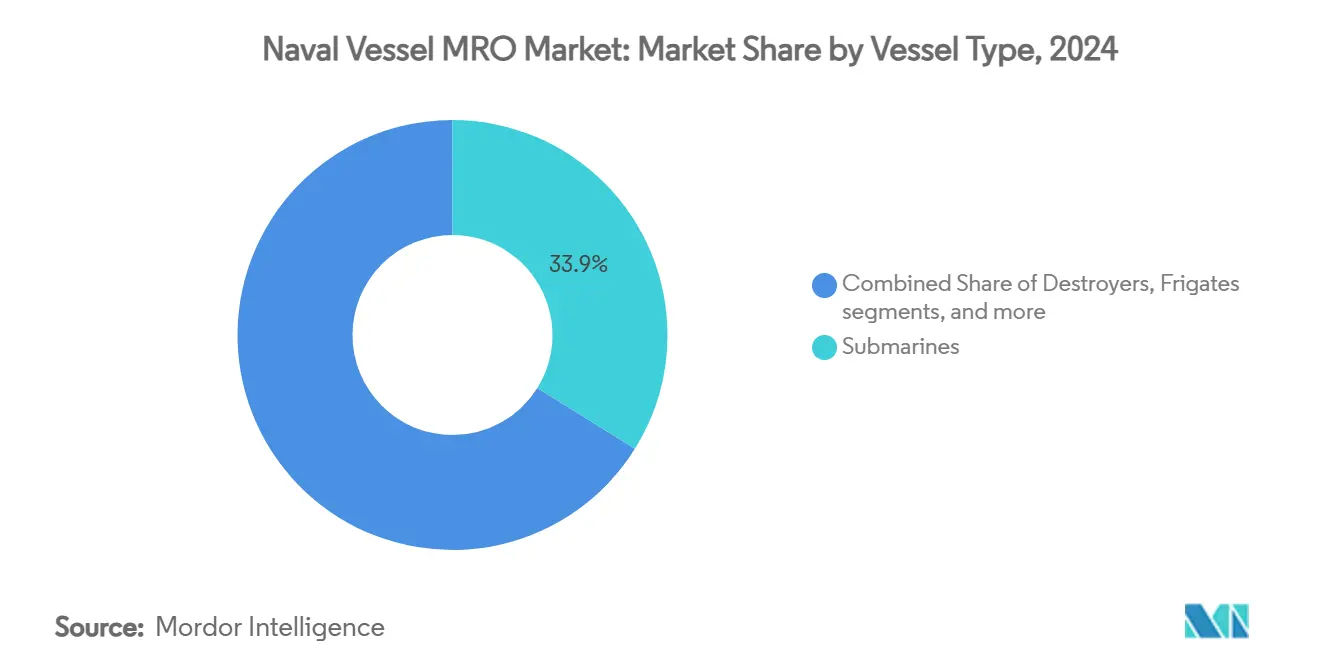

- حسب نوع السفينة، قادت الغواصات حصة سوق الصيانة والإصلاح والعمرة للسفن البحرية بنسبة 33.88% في عام 2024؛ ومن المتوقع أن تتوسع الفرقاطات بمعدل نمو سنوي مركب قدره 5.26% حتى عام 2030.

- حسب نوع الدفع، استحوذت السفن التي تعمل بالطاقة النووية على 53.58% من حجم سوق الصيانة والإصلاح والعمرة للسفن البحرية في عام 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 4.23% حتى عام 2030.

- حسب نوع الصيانة والإصلاح والعمرة، مثلت خدمات الحوض الجاف 39.22% من حجم سوق الصيانة والإصلاح والعمرة للسفن البحرية في عام 2024؛ وتتقدم خدمات التعديل والترقية بمعدل نمو سنوي مركب قدره 3.71% حتى 2030.

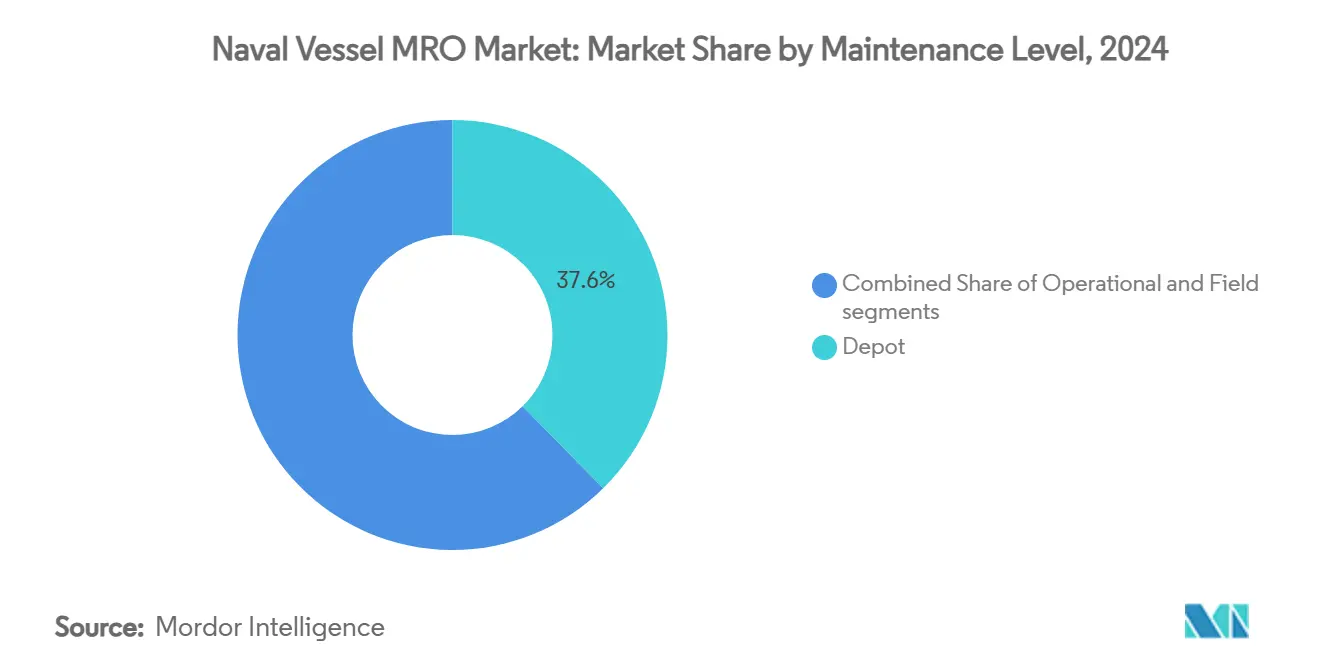

- حسب مستوى الصيانة، سيطرت أعمال مستوى المستودعات على 37.63% من حجم سوق الصيانة والإصلاح والعمرة للسفن البحرية في عام 2024، ترتفع بمعدل نمو سنوي مركب قدره 4.86% حتى عام 2030.

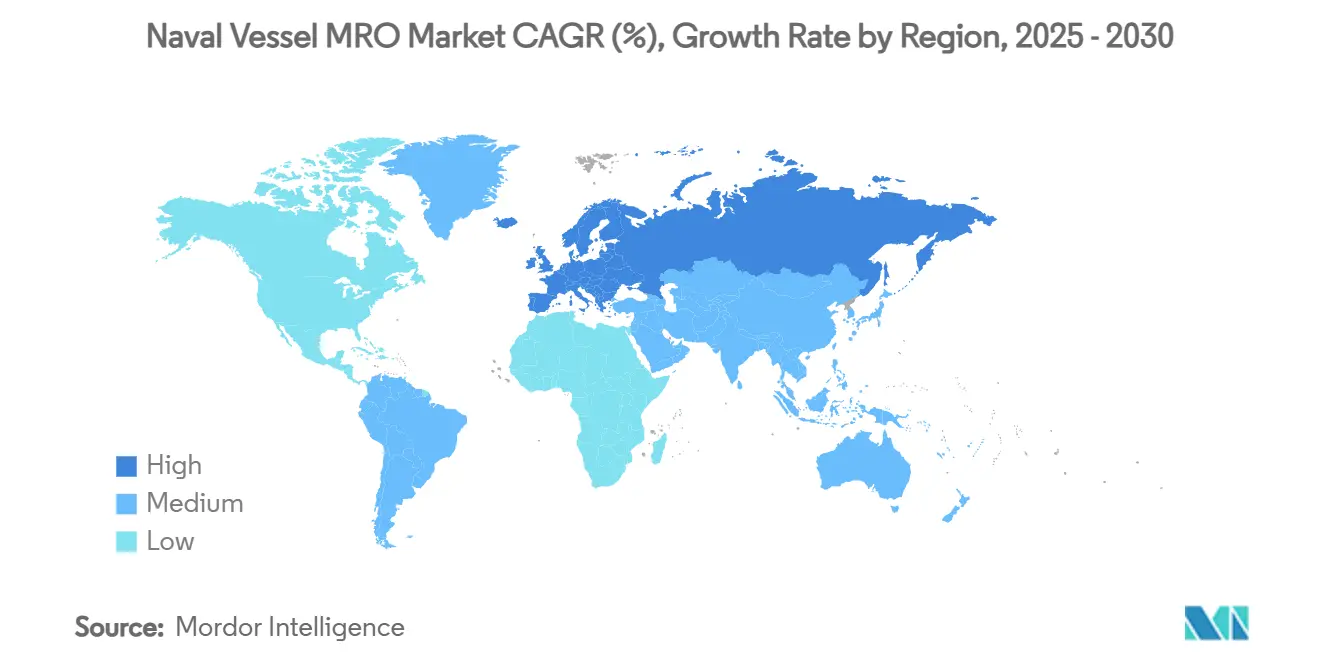

- جغرافياً، احتلت منطقة آسيا والمحيط الهادئ حصة 37.59% من سوق الصيانة والإصلاح والعمرة للسفن البحرية في عام 2024، بينما سجلت أوروبا أعلى معدل نمو سنوي مركب إقليمي بنسبة 4.00% حتى 2030.

اتجاهات ورؤى سوق الصيانة والإصلاح والعمرة للسفن البحرية العالمي

تحليل تأثير المحركات

| المحرك | % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| برامج تحديث الأسطول | +0.80% | عالمي؛ الأعلى في آسيا والمحيط الهادئ وأوروبا | المدى المتوسط (2-4 سنوات) |

| تمديد عمر الأساطيل الموروثة | +0.60% | أمريكا الشمالية وأوروبا؛ انتشار في آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| تصاعد التوترات الأمنية البحرية | +0.50% | عالمي؛ التركيز على المحيط الهندي-الهادئ والشرق الأوسط | المدى القصير (≤ 2 سنوات) |

| اعتماد عقود الخدمات اللوجستية القائمة على الأداء | +0.40% | أمريكا الشمالية وأوروبا؛ التوسع في آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| الصيانة والإصلاح والعمرة التنبؤية القائمة على التوأم الرقمي | +0.30% | أمريكا الشمالية وأوروبا؛ ناشئة في آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| قطع الغيار المصنعة إضافياً | +0.20% | أمريكا الشمالية وأوروبا؛ مشاريع تجريبية في آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

برامج تحديث الأسطول

تعيد خطط الترقية الوطنية تشكيل الطلب في سوق الصيانة والإصلاح والعمرة للسفن البحرية حيث تهدف الحكومات إلى توسيع القدرات بدلاً من مجرد زيادة عدد الأساطيل. يخصص برنامج التحديث الفلبيني البالغ 35 مليار دولار أمريكي ومبادرة تعزيز الأسطول التركية لثلاث سنوات حصصاً كبيرة للبنية التحتية للصيانة وترقيات المنصات بدلاً من الاستحواذ فقط. تظهر الاستراتيجيات المماثلة في الدنمارك وأستراليا أن القوات البحرية متوسطة المستوى يمكنها تحقيق مكاسب قدرة غير متناسبة من خلال تمويل عمليات الترميم والإصلاح والترقيات الوحدوية. تضيف تمديدات عمر هيكل الغواصة 10-15 سنة من الخدمة بحوالي ربع تكلفة البناء الجديد، مما يولد إيرادات دائمة للصيانة والإصلاح والعمرة. تتحسن القابلية للتنبؤ لأن حزم العمل المرحلية تسمح للمقاولين بتخطيط العمالة والمخزون مسبقاً، مما يقلل من انزلاق الجدولة.

تمديد عمر الأساطيل الموروثة

لقد انتقل الحفاظ على جاهزية السفن القديمة للقتال من التوفير إلى الضرورة حيث تصل الهياكل من الجيل التالي متأخرة. يوضح برنامج إصلاح الطرادات للبحرية الأمريكية وجهود تمديد عمر فرقاطات Type 23 للبحرية الملكية كيف تحقق القوات البحرية 70-80% من القدرة الحديثة مقابل 15-25% فقط من تكلفة الاستبدال. تتعامل الطلاءات المحسنة ومراقبة صحة الهياكل وتبديل أنظمة القتال في منتصف العمر مع التعب والتقادم بينما تشدد التحليلات التنبؤية فترات التفتيش. يؤدي الاعتماد المتزايد على السفن الموروثة إلى استقرار الطلب على عمليات الترميم على مستوى المستودعات التي لا تستطيع الأحواض المستقلة تكرارها بسهولة، مما يعزز التسعير المميز للمقاولين الحاليين.

تصاعد التوترات الأمنية البحرية

يؤدي الاحتكاك المتزايد في البحر الأحمر وبحر الصين الجنوبي وشرق البحر المتوسط إلى بقاء مجموعات المهام في البحر لفترات أطول. نفذت حاملة الطائرات USS Dwight D. Eisenhower أكثر من 13,000 طلعة جوية خلال انتشار استمر سبعة أشهر والذي يستمر عادة ستة أشهر، مما ضغط بشدة على نوافذ الإصلاح وزاد من استهلاك قطع الغيار.[1]معهد البحرية الأمريكية، "مجموعة الضربة لحاملة الطائرات IKE وأزمة البحر الأحمر،" usni.org تضاعف الاستجابات من الحلفاء - من نقل مرافقة المدمرات اليابانية إلى الفلبين إلى خطة أستراليا لمضاعفة الأسطول - الطلب الإقليمي على إصلاحات الدفع وفحوصات أنظمة القتال ومعايرات الحرب الإلكترونية. والنتيجة هي أن عبء العمل يرفع الاستخدام عبر فتحات الأحواض الجافة وخطوط إصلاح المكونات، مما يدعم سوق الصيانة والإصلاح والعمرة للسفن البحرية حتى عندما تنخفض دورات البناء الجديد.

اعتماد عقود الخدمات اللوجستية القائمة على الأداء

تعيد نماذج الخدمات اللوجستية القائمة على الأداء توزيع مخاطر التوفر على المقاولين في مقابل إيرادات أكثر استقراراً وحرية في الابتكار. تظهر صفقة دعم P-8A Poseidon للبحرية الأمريكية البالغة 1.2 مليار دولار أمريكي واتفاقية محرك T56 لشركة StandardAero البالغة 315 مليون دولار أمريكي كيف تدفع القوات البحرية الآن مقابل مستويات جاهزية محددة مسبقاً بدلاً من أوامر العمل الفردية. يستجيب المقاولون من خلال دمج التوائم الرقمية والتصنيع الإضافي والصيانة القائمة على الحالة في تقديم الخدمات، مما يقلل من تكلفة دورة الحياة بينما يلبي مقاييس وقت التشغيل. يتجاوز اختراق الخدمات اللوجستية القائمة على الأداء 60% في البرامج الأمريكية الجديدة وينتشر عبر أطر المشتريات الأوروبية.

تحليل تأثير القيود

| القيد | % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تجاوزات فتحات الحوض الجاف والتكاليف | −0.4% | عالمي؛ الأكثر حدة في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| نقص العمالة الماهرة | −0.3% | أمريكا الشمالية وأوروبا؛ ناشئ في آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| المخاطر السيبرانية على أحواض السفن المتصلة | −0.2% | عالمي؛ أعلى في المناطق المتقدمة رقمياً | المدى القصير (≤ 2 سنوات) |

| تكلفة التخلص من النفايات للامتثال البيئي | −0.1% | أوروبا وأمريكا الشمالية؛ التوسع عالمياً | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تجاوزات فتحات الحوض الجاف والتكاليف

تدفع المرافق المتقادمة وزحف المشاريع بميزانيات الإصلاح إلى ما هو أعلى بكثير من المخطط له. انتفخ تحديث الحوض الجاف في بيرل هاربر من 6.1 مليار دولار أمريكي إلى 16 مليار دولار أمريكي، بينما تضاعفت تكاليف حوض بورتسماوث البحري أربع مرات، مما حجب القدرة لأعمال أخرى عاجلة. يحقن برنامج تحسين البنية التحتية لأحواض السفن 21 مليار دولار أمريكي، إلا أنه لا يمكن أن يزيل الفجوات قريبة المدى التي تؤخر إصلاحات الغواصات بـ 12-18 شهراً. ترفض الأحواض التجارية في كثير من الأحيان العقود البحرية لأن التجاوزات تهدد الربحية، مما يشدد عنق الزجاجة أكثر.

نقص العمالة الماهرة

تؤدي الديموغرافيا والاستنزاف العالي إلى تقليص مجموعة المواهب للحام وتركيب الأنابيب والصيانة النووية. تواجه هامبتون رودز وحدها نقصاً قدره 10,000 شخص قد يتضاعف أربع مرات بحلول 2030، بينما تتصارع الأحواض الأوروبية مع محدودية الحركة عبر الحدود بعد البريكست. تنتج خطوط التوظيف أقل من 15,000 يد مؤهلة سنوياً مقابل متطلب 174,000 خلال العقد. يؤدي نقص العمالة إلى تضخيم فواتير الأجور وتمديد تواريخ التسليم وتقليص خطط التوسع، مما يخفف من نمو سوق الصيانة والإصلاح والعمرة للسفن البحرية رغم التمويل الوفير.

تحليل القطاعات

حسب نوع السفينة: الغواصات تقود الردع الاستراتيجي

مثلت الغواصات 33.88% من سوق الصيانة والإصلاح والعمرة للسفن البحرية لعام 2024، مما يعكس تعقيد الدفع النووي وقيمة الردع التي ترسي عقود الخدمة متعددة السنوات. تقيد الحواجز التنظيمية العالية المنافسة وتدعم الأسعار المميزة. تمثل الفرقاطات الشريحة الأسرع نمواً بمعدل نمو سنوي مركب قدره 5.26% بفضل دورها في عمليات السطح الموزعة ودورات البناء السريعة نسبياً التي تدخل قريباً مراحل الاستدامة. تقع المدمرات والكورفيتات في منتصف المجموعة؛ تستفيد الأولى من صيانة نظام Aegis، بينما تجذب الأخيرة القوات البحرية الساحلية الناشئة التي تسعى إلى سفن دورية صديقة للميزانية.

تتطلب المنصات تحت السطح إعادة تزويد المفاعل بالوقود على نطاق واسع وفحوصات التوقيع الصوتي واختبارات ضغط الهيكل وأعباء عمل مستوى المستودعات المغلقة. تستفيد برامج الفرقاطات من كتل نظام القتال الوحدوية، مما يبسط ترقيات منتصف العمر ويغري القوات البحرية بالاستثمار في مسارات القدرة التدريجية بدلاً من الهياكل الجديدة. أظهرت التجارب التجريبية للتوأم الرقمي في إطار مشروع ISOPRENE الإسباني انخفاضاً بنسبة 15-20% في فترات التوقف غير المجدولة لكلا فئتي السفن، مما يشير إلى اعتماد أوسع خلال فترة التوقع.

حسب نوع الصيانة والإصلاح والعمرة: خدمات الحوض الجاف تهيمن على الصيانة المعقدة

احتلت أعمال الحوض الجاف 39.22% من سوق الصيانة والإصلاح والعمرة للسفن البحرية في عام 2024 بسبب عمليات التفتيش الإلزامية للهياكل واستبدال خطوط الأعمدة وإصلاحات أنظمة الدفع التي تتطلب الإرساء. يتمتع القطاع برؤية ثابتة لأن الدورية الإلزامية تدعم الجداول الرئيسية متعددة السنوات. تنمو خدمات التعديل والترقية بنسبة 3.71% سنوياً حيث تقوم القوات البحرية بتعديل أجهزة الاستشعار والأسلحة ومجموعات الحرب الإلكترونية بدلاً من انتظار المباني الجديدة.

يعيد التصنيع الإضافي تشكيل اقتصاديات إصلاح المكونات. تنتج الطابعات المعدنية ثلاثية الأبعاد على حاملة الطائرات USS Bataan قطع غيار معتمدة في البحر بالفعل، مما يقلل من تأخير اللوجستيات ويحرر مساحة الرصيف للمهام الأثقل. تحفز أطر الخدمات اللوجستية القائمة على الأداء الموردين للاستثمار أكثر في هذه القدرة، حيث تعزز دوريات قطع الغيار الأسرع مقاييس أداء العقد.

حسب مستوى الصيانة: خدمات مستوى المستودعات تحكم التسعير المميز

شكلت أعمال مستوى المستودعات 37.63% من سوق الصيانة والإصلاح والعمرة للسفن البحرية لعام 2024 وترتفع بمعدل نمو سنوي مركب قدره 4.86%، الأسرع بين مستويات الصيانة، لأن أنظمة القتال المتقدمة تتجاوز مجموعات مهارات طاقم السفينة الأساسية. تتطلب المهن المؤهلة نووياً سنوات من التصريح والتعليم، مما يشد العرض ويرفع الأسعار بالساعة. تحسن تحليلات التوأم الرقمي جداول الأحواض من خلال التنبؤ بأنماط التآكل، مما يقلل من وقت الخمول ويزيد من استخدام الرصيف كثيف رأس المال.

تملأ الصيانة المتوسطة فجوة القدرة بين الطاقم والمستودعات، خاصة للإصلاحات الطارئة خلال الانتشارات الممتدة. تبقى الصيانة التنظيمية أساسية لكنها محدودة بالميزانية؛ تفضل القوات البحرية إعادة تخصيص العمل المعقد للمقاولين الذين يضمنون وقت التشغيل في إطار ترتيبات الخدمات اللوجستية القائمة على الأداء.

حسب نوع الدفع: السفن التي تعمل بالطاقة النووية تقود الطلب المميز

استحوذت المنصات النووية على 53.58% من سوق الصيانة والإصلاح والعمرة للسفن البحرية لعام 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 4.23%، متجاوزة الدفع التقليدي بسبب أولويتها الاستراتيجية ومعايير الأمان الصارمة. تملك حفنة من الشركات فقط التصاريح والمرافق والأدوات المطلوبة، مما يخلق حواجز دخول عالية وهوامش دائمة. تملأ السفن التي تعمل بالديزل والتوربينات الغازية أدوار الدوريات الساحلية والاستجابة السريعة، مستفيدة من قواعد الموردين الأوسع لكنها تفتقر إلى قوة التسعير لبرامج الطاقة النووية.

تبقى هشاشة سلسلة التوريد حادة للقطاعات النووية. دفعت شركة General Dynamics Electric Boat جداول التسليم لتتأخر حتى 16 شهراً بعد تأخير المكونات الحرجة، مما يوضح الاعتماد على الموردين المتخصصين. تبقى ميزانيات الصيانة النووية مرنة رغم هذه التحديات لأن الحتميات الاستراتيجية نادراً ما تواجه تخفيضات.

تحليل الجغرافيا

احتلت منطقة آسيا والمحيط الهادئ 37.59% من إنفاق سوق الصيانة والإصلاح والعمرة للسفن البحرية لعام 2024، مرتكزة على نمو الأسطول الصيني نحو 435 سفينة بحلول 2030 والتحركات المضادة من الحلفاء مثل خطة أستراليا لمضاعفة قوتها السطحية. تقدم عمالقة بناء السفن كوريا الجنوبية واليابان قدرة رصيف فائضة؛ أصبحت Hanwha Ocean أول حوض كوري يفوز بعمل إصلاح للبحرية الأمريكية، مما يؤكد على التعاون المتحالف الأعمق.

أوروبا هي المنطقة الأسرع نمواً بمعدل نمو سنوي مركب قدره 4.00% حيث ترفع دول الناتو نفقات الدفاع إلى ما لا يقل عن 2% من الناتج المحلي الإجمالي. يؤدي توسع الأسطول الدنماركي على نطاق واسع وتشغيل غواصة Tourville الفرنسية وإعادة تسليح اليونان بقيمة 27 مليار دولار أمريكي إلى ضخ هياكل جديدة في خطوط أنابيب الاستدامة. يوسع ترقية قاعدة أكساز البحرية التركية بقيمة 350 مليون يورو من خيارات الصيانة الإقليمية أكثر ويعكس اهتمامات أمنية متوسطية أوسع.

تحافظ أمريكا الشمالية على طلب قوي لكن مستقر حيث توازن البحرية الأمريكية التحديث مع قيود الأحواض المتقادمة. تسلط المكملات الطارئة البالغة 5.7 مليار دولار أمريكي لعمالة الغواصات وميزانية بناء السفن السنوية البالغة 40.1 مليار دولار أمريكي الضوء على الالتزام المالي، إلا أن مستويات القوة المتوقعة تنخفض إلى 283 سفينة بحلول 2027 قبل إعادة البناء نحو 381 بحلول 2054. تبقى أمريكا الجنوبية والشرق الأوسط/أفريقيا مساهمين أصغر، رغم أن برامج مثل إصلاح الغواصة بقيمة 1.4 مليار راند جنوب أفريقي (78.90 مليون دولار أمريكي) تشير إلى زيادات تدريجية.[2]غاي مارتن، "تخصيص 1.4 مليار راند جنوب أفريقي لإصلاح غواصة وفرقاطة البحرية الجنوب أفريقية،" DefenceWeb، defenceweb.co.za

المشهد التنافسي

يتركز سوق الصيانة والإصلاح والعمرة للسفن البحرية في حفنة من الشركات الدفاعية الرائدة التي تتحكم في المرافق المؤهلة نووياً والتصاريح الأمنية والعمالة المتخصصة. تتصدر شركة Huntington Ingalls Industries (HII) المجال مع تراكم طلبات بقيمة 47.1 مليار دولار أمريكي والاستحواذ الأخير على W International الذي يوسع قدرة Newport News Shipbuilding لغواصات AUKUS.[3]روبرت دبليو براوخل، "HII لتقوية سلسلة توريد الغواصات التي تعمل بالطاقة النووية،" HII، hii.com تبقى شركة General Dynamics Electric Boat محورية لكنها خففت من وتيرة الإنتاج بسبب نقص المكونات، مما يسلط الضوء على اعتماديات الموردين.

تتوسع الشراكات الاستراتيجية في القدرة وتشارك المخاطر. تسعى مذكرة التفاهم لعام 2025 بين HII وHyundai Heavy Industries إلى مزج الخبرة النووية الأمريكية مع الإنتاجية الكورية الجنوبية، مما قد يضاعف إنتاج مدمرات Aegis. تتميز الشركات المقاولة من خلال التكنولوجيا: قلل مشروع التوأم الرقمي الإسباني SOPRENE من فترات التوقف غير المجدولة بنسبة 15-20%، بينما تهدف التجارب التجريبية للتصنيع الإضافي للبحرية الأمريكية إلى توفير 250 مليون دولار أمريكي سنوياً.

رواد صناعة الصيانة والإصلاح والعمرة للسفن البحرية

-

شركة جنرال دايناميكس

-

شركة لوكهيد مارتن

-

شركة BAE Systems plc

-

شركة Huntington Ingalls Industries, Inc.

-

المجموعة البحرية

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الأخيرة في الصناعة

- مارس 2025: سعت خطة بناء السفن للسنة المالية 2025 للبحرية الأمريكية إلى 381 سفينة قتالية و134 سفينة غير مأهولة بحلول 2054، مدعومة بميزانية سنوية قدرها 40.1 مليار دولار أمريكي.

- مارس 2025: حصلت شركة Huntington Ingalls Industries على صفقة بقيمة 147 مليون دولار أمريكي لتوفير خدمات التدريب القتالي للبحرية، على متن السفن وعلى الشاطئ. دخلت قسم تكنولوجيات المهام في أمر مهمة لخمس سنوات مع البحرية. سيقدم القسم دعماً هندسياً لأنظمة التدريب في قسم دالغرين لمركز حرب السطح البحرية.

- فبراير 2025: وقعت شركة أبوظبي لبناء السفن (ADSB)، جزء من مجموعة EDGE ورائدة إقليمية في تصميم وبناء وصيانة السفن البحرية والتجارية، مذكرة تفاهم مع Intermarine (مجموعة IMMSI الصناعية-IMS.MI). Intermarine هي سلطة عالمية تصنع سفن كاسحات الألغام لحرب الألغام ومراقبة قاع البحر وسفن المسح وقوارب الدورية والعبارات السريعة. تهدف الجهتان إلى استكشاف سبل التعاون وتعزيز النمو التجاري المتبادل.

- نوفمبر 2024: حصلت شركة General Dynamics NASSCO-Norfolk على عقد لصيانة وتحديث وإصلاح USS Porter (DDG 78). يشمل هذا الاستحواذ جميع العمالة والإشراف والمعدات والإنتاج والاختبار والمرافق وضمان الجودة اللازمة للتحضير وتنفيذ توفر رئيس العمليات البحرية (CNO)، مع التركيز على برامج التحديث والصيانة الأساسية.

- نوفمبر 2024: حصلت شركة BAE Systems plc على عقد بقيمة 212 مليون دولار أمريكي لصيانة وتحديث وإصلاح سفينة النقل البرمائية من فئة سان أنطونيو التابعة للبحرية، USS Green Bay (LPD 20)، المقرة في سان دييغو. ستقدم BAE Systems العمالة والإشراف والمعدات والإنتاج والاختبار والمرافق وضمان الجودة لدعم برامج التحديث والصيانة الحرجة لرئيس العمليات البحرية. من المقرر إكمال المشروع بحلول أكتوبر 2026.

- أكتوبر 2024: حصلت شركة BAE Systems plc على عقدين من البحرية الأمريكية، يبلغ مجموعهما حوالي 222.6 مليون دولار أمريكي، لتقديم خدمات الصيانة والإصلاح والتحديث لمدمرة موجهة بالصواريخ من فئة Arleigh Burke وسفينة هجوم برمائية متعددة الأغراض. تشمل العقود جميع العمالة والمعدات والإنتاج والإشراف والاختبار وضمان الجودة والمرافق اللازمة لدعم مبادرات الصيانة والإصلاح والتحديث الأساسية.

نطاق تقرير سوق الصيانة والإصلاح والعمرة للسفن البحرية العالمي

عمليات الصيانة والإصلاح والعمرة التي تجرى بشكل دوري على السفن البحرية أمر بالغ الأهمية لاستدامة وتمديد عمر السفينة. وهي تتضمن جميع الوظائف المتعلقة بصيانة وإصلاح وفحوصات روتينية وتفتيش وإصلاح وتعديل السفينة ومكوناتها. يساعد أداء خدمات الصيانة والإصلاح والعمرة في ضمان سلامة وصلاحية السفن البحرية.

يتم تقسيم سوق صيانة وإصلاح وعمرة السفن البحرية (MRO) حسب نوع السفينة إلى غواصات وفرقاطات وكورفيتات وحاملات طائرات ومدمرات وأنواع سفن أخرى. يشمل قطاع أنواع السفن الأخرى سفن الحرب البرمائية وسفن القتال الساحلي والطرادات وسفن مكافحة الألغام وسفن الدورية. يتم تقسيم السوق حسب نوع الصيانة والإصلاح والعمرة إلى صيانة وإصلاح وعمرة المحرك وصيانة وإصلاح وعمرة الحوض الجاف وصيانة وإصلاح وعمرة المكونات والتعديل. يغطي التقرير أيضاً أحجام السوق والتوقعات لسوق الصيانة والإصلاح والعمرة للسفن البحرية في البلدان الرئيسية عبر مناطق مختلفة. لكل قطاع، يتم توفير حجم السوق من حيث القيمة (بالدولار الأمريكي).

| حاملات الطائرات |

| المدمرات |

| الفرقاطات |

| الكورفيتات |

| الغواصات |

| أنواع السفن الأخرى (سفن الدعم والمساعدة، والسفن السطحية غير المأهولة، والسفن تحت الماء) |

| صيانة وإصلاح وعمرة المحرك |

| صيانة وإصلاح وعمرة الحوض الجاف |

| صيانة وإصلاح وعمرة المكونات |

| التعديل والترقية |

| التنظيمية/التشغيلية |

| الوسطى/الميدانية |

| المستودعات |

| السفن التي تعمل بالطاقة النووية |

| التقليدية (الديزل/التوربين الغازي) |

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | المملكة المتحدة | |

| فرنسا | ||

| ألمانيا | ||

| إيطاليا | ||

| إسبانيا | ||

| روسيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية |

| الإمارات العربية المتحدة | ||

| تركيا | ||

| باقي الشرق الأوسط | ||

| أفريقيا | مصر | |

| جنوب أفريقيا | ||

| باقي أفريقيا | ||

| حسب نوع السفينة | حاملات الطائرات | ||

| المدمرات | |||

| الفرقاطات | |||

| الكورفيتات | |||

| الغواصات | |||

| أنواع السفن الأخرى (سفن الدعم والمساعدة، والسفن السطحية غير المأهولة، والسفن تحت الماء) | |||

| حسب نوع الصيانة والإصلاح والعمرة | صيانة وإصلاح وعمرة المحرك | ||

| صيانة وإصلاح وعمرة الحوض الجاف | |||

| صيانة وإصلاح وعمرة المكونات | |||

| التعديل والترقية | |||

| حسب مستوى الصيانة | التنظيمية/التشغيلية | ||

| الوسطى/الميدانية | |||

| المستودعات | |||

| حسب نوع الدفع | السفن التي تعمل بالطاقة النووية | ||

| التقليدية (الديزل/التوربين الغازي) | |||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أوروبا | المملكة المتحدة | ||

| فرنسا | |||

| ألمانيا | |||

| إيطاليا | |||

| إسبانيا | |||

| روسيا | |||

| باقي أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| أستراليا | |||

| باقي آسيا والمحيط الهادئ | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| باقي أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |||

| تركيا | |||

| باقي الشرق الأوسط | |||

| أفريقيا | مصر | ||

| جنوب أفريقيا | |||

| باقي أفريقيا | |||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هي القيمة المتوقعة لنشاط الصيانة والإصلاح والعمرة للسفن البحرية العالمي بحلول 2030؟

من المتوقع أن يصل سوق الصيانة والإصلاح والعمرة للسفن البحرية إلى 71.62 مليار دولار أمريكي بحلول 2030 بمعدل نمو سنوي مركب قدره 3.13%.

أي منطقة تنفق حالياً الأكثر على الصيانة والإصلاح البحري؟

تتصدر منطقة آسيا والمحيط الهادئ بنسبة 37.59% من إنفاق 2024، مما يعكس توسع الأسطول الصيني وبرامج الاستجابة من الحلفاء.

لماذا تكتسب عقود الخدمات اللوجستية القائمة على الأداء إقبالاً؟

تنقل عقود الخدمات اللوجستية القائمة على الأداء مخاطر التوفر إلى المقاولين بينما تضمن الجاهزية، مما يمكّن القوات البحرية من التحكم في التكاليف وتحسين وقت التشغيل، كما يظهر في صفقة P-8A Poseidon البالغة 1.2 مليار دولار أمريكي.

ما حجم قطاع الطاقة النووية ضمن الصيانة والإصلاح والعمرة للسفن البحرية؟

تمثل السفن التي تعمل بالطاقة النووية 53.58% من إنفاق 2024 ومن المتوقع أن تنمو بنسبة 4.23% سنوياً حتى 2030.

ما هي عنق الزجاجة الرئيسي الذي يحد من نمو الصيانة والإصلاح والعمرة للسفن البحرية؟

نقص فتحات الحوض الجاف وتصاعد تكاليف الإصلاح يؤخران البرامج الرئيسية بما يصل إلى 18 شهراً، مما يقيد القدرة قريبة المدى.

أي مستوى صيانة يظهر أسرع نمو؟

تتوسع خدمات مستوى المستودعات بمعدل نمو سنوي مركب قدره 4.86% لأن الأنظمة المعقدة بشكل متزايد تتطلب مرافق ومهارات متخصصة تتجاوز قدرة طاقم السفينة.

آخر تحديث للصفحة في: