تحليل سوق MRO للطائرات العسكرية

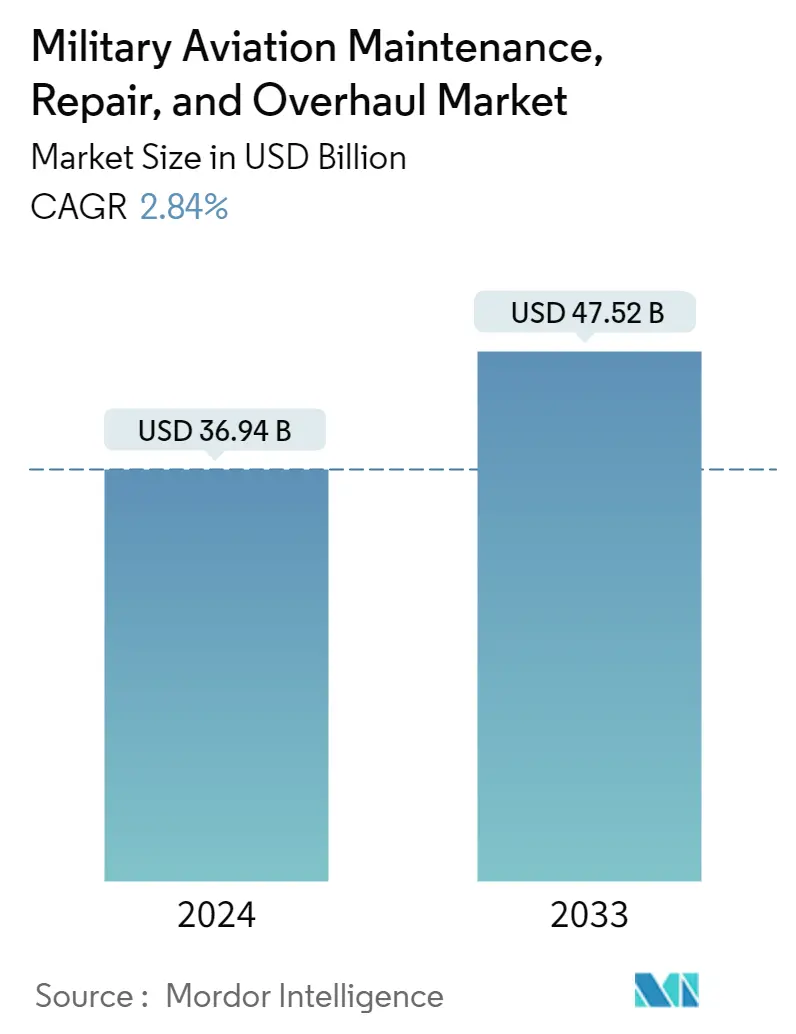

يقدر حجم سوق صيانة وإصلاح وتجديد الطيران العسكري بنحو 36.94 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 47.52 مليار دولار أمريكي بحلول عام 2033، بمعدل نمو سنوي مركب قدره 2.84٪ خلال الفترة المتوقعة (2024-2033).

شهد قطاع الطيران العسكري تأثيرًا طفيفًا لجائحة كوفيد-19. أدى تزايد الإنفاق الدفاعي وارتفاع عقود الشراء للطائرات المقاتلة إلى نمو مطرد في السوق. إن اضطرابات سلسلة التوريد، وتوقف الإنتاج من قبل مشغلي MRO، والتباطؤ الاقتصادي، يعيق نمو السوق أثناء الوباء. أظهر السوق تعافيًا قويًا بعد الوباء بسبب العدد المتزايد من برامج التحديث العسكري.

يشهد سوق MRO للطيران العسكري نموًا مطردًا بسبب الطلب المتزايد على خدمات الصيانة والإصلاح والتجديد للطائرات العسكرية. ويتأثر الطلب بعوامل مثل توسيع الأساطيل العسكرية، والحاجة إلى تمديد دورة حياة الطائرات الحالية، والتعقيد المتزايد لأنظمة الطائرات. يؤدي شراء طائرات عسكرية جديدة إلى زيادة حجم الأسطول، وبالتالي زيادة الطلب على خدمات الصيانة والإصلاح والعمرة لدعم هذه الطائرات طوال عمرها التشغيلي.

تسعى المنظمات الدفاعية إلى تعظيم قيمة أصول طائراتها وطول عمرها. يشهد سوق خدمات MRO نموًا، مدفوعًا بالحاجة إلى الإصلاحات الهيكلية، وتحديث إلكترونيات الطيران، وإصلاح المحرك، وتعديلات النظام. يساهم تطور التكنولوجيا في الطائرات العسكرية، مثل المواد المتقدمة وإلكترونيات الطيران وأنظمة المهام، في نمو سوق MRO. ومع تطور الطائرات، أصبحت هناك حاجة إلى خبرات متخصصة وأدوات تشخيصية متقدمة لصيانة وإصلاح هذه الأنظمة المعقدة بشكل فعال.

اتجاهات سوق MRO للطائرات العسكرية

سيشهد قطاع الطائرات ذات الأجنحة الثابتة أعلى نمو خلال فترة التوقعات

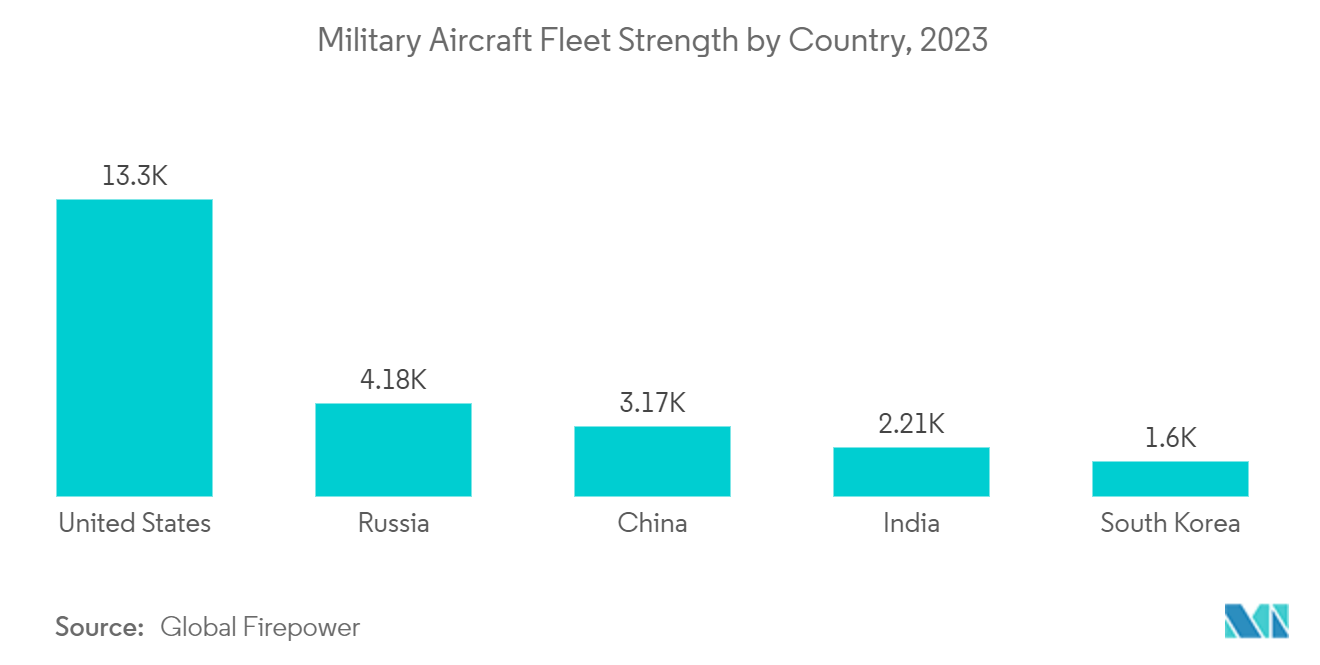

من المتوقع أن يُظهر قطاع الطائرات ذات الأجنحة الثابتة نموًا كبيرًا في سوق MRO للطيران العسكري خلال فترة التنبؤ. ويعزى هذا النمو إلى الطلب المتزايد على الطائرات المقاتلة وزيادة الإنفاق على تحسين قدرات الطيران العسكري من قوات الدفاع. تمتلك الولايات المتحدة وروسيا أكبر عدد من الطائرات العسكرية بسبب ارتفاع النفقات على شراء الطائرات المقاتلة من الجيل التالي. يؤدي تصاعد حالات الحرب، والنزاعات السياسية بين الدول المجاورة، والعدد المتزايد من الصراعات عبر الحدود إلى زيادة الإنفاق على قطاع الدفاع. وتمتلك الولايات المتحدة أعلى أسطول طائرات عسكرية بواقع 13232 طائرة في عام 2021، تليها روسيا بأسطول مكون من 4143 طائرة. تلعب الطائرات ذات الأجنحة الثابتة في القوات المسلحة أدوارًا حاسمة أثناء الحرب أو المهام الخاصة. يتطلب هذا دائمًا إجراء صيانة مناسبة لهذه الطائرة ويتطلب إجراء ترقيات بعد سنوات معينة من التشغيل لإطالة عمر الخدمة.

في يونيو 2023، وقعت وكالة العتاد الدفاعية النرويجية (NDMA) عقد تمديد مع شركة Kongsberg لخدمات صيانة الطيران لإصلاح إجمالي 32 طائرة مقاتلة من طراز F-16 وجعلها جاهزة للبيع. يتضمن العقد أيضًا المساعدة الفنية والدعم لتدريب الموظفين الفنيين الرومانيين. وبلغت قيمة العقد أكثر من 63.61 مليون دولار أمريكي. وفي أبريل 2023، وقعت شركة GE Aerospace اتفاقية مع شركة Lockheed Martin Corporation لدعم إلكترونيات الطيران وأنظمة الطاقة الكهربائية على الطائرات العسكرية من طراز F-35. وبموجب الاتفاقية التي تمتد لأربع سنوات، ستوفر الشركة خدمات الصيانة والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح لأنظمة GE Aerospace على طائرات F-35 Lightning II. ستقوم الشركة بخدمة أنظمة F-35 في مواقع الإصلاح والصيانة التابعة لها في كاليفورنيا وجورجيا ويوتا. وبالتالي، فإن تزايد شراء الطائرات المقاتلة وارتفاع الإنفاق على برامج تحديث الطائرات العسكرية يدفع نمو السوق خلال الفترة المتوقعة.

أمريكا الشمالية للسيطرة على حصة السوق

استحوذت أمريكا الشمالية على أعلى الأسهم في السوق وواصلت هيمنتها خلال فترة التوقعات. ويرجع هذا النمو إلى وجود أكبر أسطول من الطائرات العسكرية، والإنفاق المتزايد على تعزيز قدرات القوات الجوية الأمريكية (USAF)، وارتفاع برامج تحديث الطائرات.

وتمتلك الولايات المتحدة حاليا أكبر أسطول من الطائرات العسكرية في العالم. في عام 2023، ستشغل البلاد أسطولًا مكونًا من 2757 طائرة مقاتلة، و731 طائرة مهام خاصة، و632 طائرة ناقلة، و962 طائرة نقل، و5584 طائرة هليكوبتر قتالية، و2634 طائرة تدريب/مروحية. إن العامل الدافع الرئيسي لشركة MRO في هذا البلد هو الطلب الكبير على ترقية هذا الأسطول الضخم بأحدث التقنيات والأنظمة. تخطط وزارة الدفاع الأمريكية (DoD) لإنفاق 61.1 مليار دولار أمريكي على الطائرات والأنظمة ذات الصلة في عام 2024. وتخطط وزارة الدفاع لشراء مزيج متنوع من 270 طائرة، تتراوح ما بين قاذفات الشبح B-21 التي تبلغ قيمتها حوالي 700 مليون دولار أمريكي للقوات الجوية الأمريكية إلى قاذفات القنابل المزدوجة. -محرك طائرات التدريب King Air 200 المشتقة من البحرية الأمريكية.

في السنة المالية 2021، تلقت وزارة الدفاع الأمريكية 32.5 مليار دولار أمريكي للمشتريات والبحث والعمليات والصيانة والتطوير والاختبار والتقييم لأنشطة صيانة المستودعات. وصلت طلبات ميزانية وزارة الدفاع الأمريكية لصيانة المستودعات للسنة المالية 2022 والسنة المالية 2023 إلى 32.6 مليار دولار أمريكي و35.1 مليار دولار أمريكي على التوالي. وفقًا لوزارة الدفاع، فإن طلب ميزانية السنة المالية 2023 سيمول 50% من إجمالي متطلبات صيانة مستودعات الجيش القابلة للتنفيذ، و85% من متطلبات القوات الجوية، و80% من متطلبات مشاة البحرية، و71% من متطلبات البحرية، و83% من متطلبات القوة الفضائية. تنفق غالبية نفقات الصيانة والإصلاح والعمرة على الأسطول الكبير في البلاد من الطائرات متعددة الأدوار، وطائرات النقل، وطائرات المراقبة التي تتطلب صيانة عالية للمحركات وهياكل الطائرات، إلى جانب خدمات الصيانة الميدانية ومكوناتها.

نظرة عامة على صناعة MRO للطائرات العسكرية

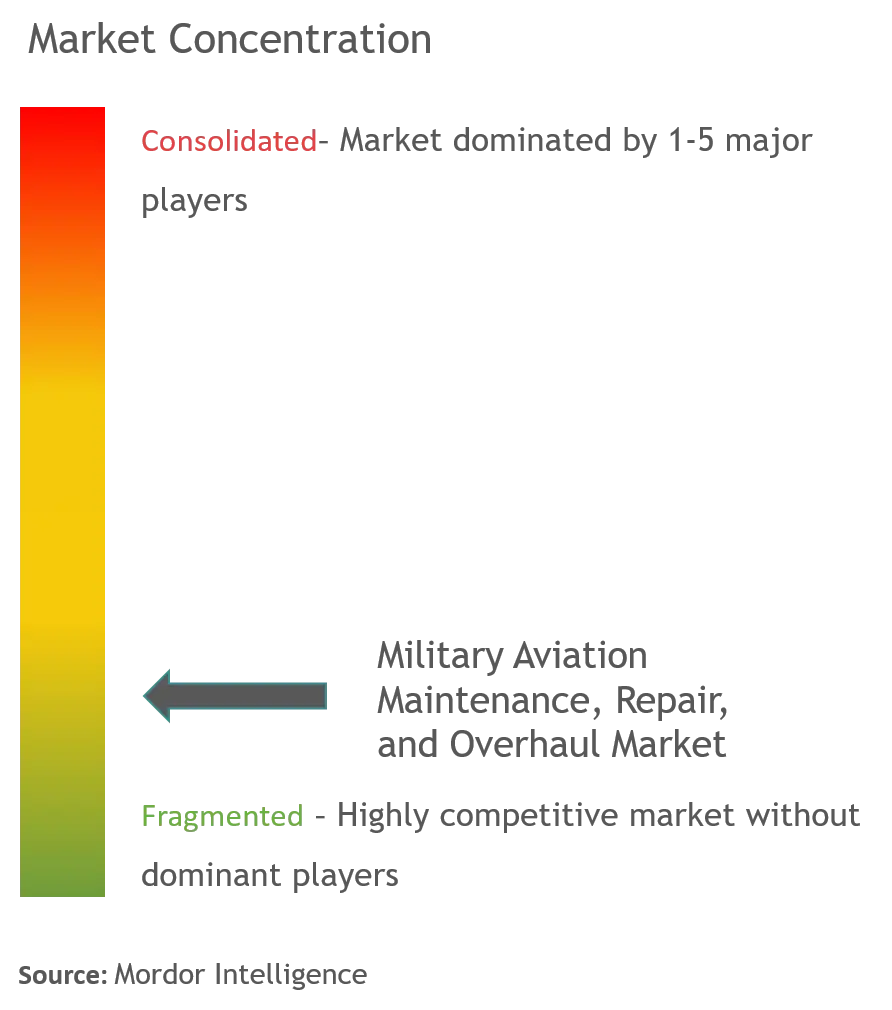

السوق مجزأ، حيث يقدم العديد من اللاعبين المحليين والدوليين خدمات الصيانة والإصلاح والإصلاح والإصلاح المتنوعة لأسطول الطائرات العسكرية الحالي. اللاعبون الرئيسيون في سوق MRO للطيران العسكري هم شركة Lockheed Martin، وSafran، وThe Boeing Company، وRaytheon Technologies Corporation، وBAE Systems plc.

قد تساعدهم الشراكات الإستراتيجية بين اللاعبين في الحصول على المزيد من العقود مع توسيع نطاق وصولهم إلى الأسواق غير المستغلة على المدى الطويل. نظرًا لأن معظم عقود MRO تكون طويلة الأجل، فقد يستغرق الأمر وقتًا طويلاً بالنسبة للاعبين الجدد لتأسيس أنفسهم في السوق من خلال التنافس مع اللاعبين الحاليين. من المتوقع أيضًا أن تشهد تقنيات الصيانة التنبؤية القائمة على الذكاء الاصطناعي (AI) اعتمادًا جماعيًا خلال فترة التنبؤ. وستكون هناك حاجة إلى استثمارات محتملة لتعزيز قدرات تكنولوجيا المعلومات لدى مشغلي MRO لتنفيذ الصيانة، وإدارة سلسلة التوريد، وتعزيز التنقل، واعتماد التوقيعات الإلكترونية. يتم أيضًا استخدام تحليلات البيانات المتقدمة بواسطة MROs لتحسين المخزون لتخطيط قطع الغيار وتخزينها وتحسينها عند الاقتضاء وبأقل تكاليف شراء. تتيح مثل هذه الأدوات للمشغلين العمل بكفاءة وتحقيق أقصى قدر من الأرباح ودعم رقمنة عمليات الصيانة والإصلاح والعَمرة للطائرات على مستوى العالم.

رواد سوق صيانة وإصلاح الطائرات العسكرية

BAE Systems plc

Lockheed Martin Corporation

The Boeing Company

Raytheon Technologies Corporation

Safran

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق MRO للطائرات العسكرية

أبريل 2023 اختارت القوات الجوية البرازيلية شركة StandardAero لتقديم خدمات الصيانة والإصلاح والتجديد الشاملة (MRO) لمحركات Rolls-Royce AE 3007 التي تشغل أسطولها من طائرات Embraer ERJ-145. وبموجب الاتفاقية الحصرية متعددة السنوات، ستوفر StandardAero خدمات الصيانة والإصلاح والتشغيل لأسطول FAB المجهز بمحركات AE 3007A من منشأتها الواقعة في ماريفيل بالولايات المتحدة، وهي مركز صيانة معتمد (AMC) معتمد من قبل OEM لعائلة محركات AE 3007.

مارس 2023 منحت شركة GE Aerospace تمديدًا لعقد الخدمة لشركة ITP Aero لإجراء خدمات الصيانة والإصلاح والتجديد لمحركات CT7 في منشأتها في الباسيتي بإسبانيا. يعد CT7-8 محركًا قويًا مصممًا لتلبية احتياجات المهام الصعبة لطائرات الهليكوبتر التجارية الثقيلة والمروحيات العسكرية المتوسطة الحديثة في جميع أنحاء العالم.

تجزئة صناعة MRO للطائرات العسكرية

تتضمن صيانة وإصلاح الطائرات المهام التي يتم إجراؤها لضمان استمرار صلاحية الطائرة للطيران وأجزائها. يقوم مقدمو خدمات الصيانة والإصلاح والإصلاح بإجراء عمليات الإصلاح والفحص والاستبدال وتصحيح العيوب وتجسيد التعديلات وفقًا لتوجيهات صلاحية الطيران والإصلاح.

يغطي التقرير شركات واتجاهات سوق MRO للطيران العسكري، ويتم تقسيمه حسب نوع MRO (محرك MRO، مكونات وتعديلات MRO، هيكل الطائرة MRO، والصيانة الميدانية)، ونوع الطائرة (الطائرات ذات الأجنحة الثابتة والطائرات العمودية)، والجغرافيا (شمال). أمريكا (الولايات المتحدة وكندا)، وأوروبا (المملكة المتحدة، وفرنسا، وألمانيا، وروسيا، وبقية أوروبا)، وآسيا والمحيط الهادئ (الصين والهند واليابان وكوريا الجنوبية وبقية دول آسيا والمحيط الهادئ)، وأمريكا اللاتينية (البرازيل) وبقية أمريكا اللاتينية)، والشرق الأوسط وأفريقيا (الإمارات العربية المتحدة، والمملكة العربية السعودية، وقطر، ومصر، وبقية دول الشرق الأوسط وأفريقيا)). يقدم التقرير حجم السوق من حيث القيمة بالدولار الأمريكي (مليار) لجميع القطاعات المذكورة أعلاه.

| الصيانة والإصلاح والإصلاح للمحرك |

| المكونات والتعديلات MRO |

| MRO هيكل الطائرة |

| الصيانة الميدانية |

| الطائرات ذات الأجنحة الثابتة |

| الطائرات العمودية |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| أوروبا | المملكة المتحدة |

| فرنسا | |

| ألمانيا | |

| روسيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا اللاتينية | البرازيل |

| بقية أمريكا اللاتينية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| دولة قطر | |

| مصر | |

| بقية دول الشرق الأوسط وأفريقيا |

| حسب نوع MRO | الصيانة والإصلاح والإصلاح للمحرك | |

| المكونات والتعديلات MRO | ||

| MRO هيكل الطائرة | ||

| الصيانة الميدانية | ||

| حسب نوع الطائرة | الطائرات ذات الأجنحة الثابتة | |

| الطائرات العمودية | ||

| بواسطة الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| أوروبا | المملكة المتحدة | |

| فرنسا | ||

| ألمانيا | ||

| روسيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا اللاتينية | البرازيل | |

| بقية أمريكا اللاتينية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | ||

| دولة قطر | ||

| مصر | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق MRO للطائرات العسكرية

ما هو حجم سوق صيانة وإصلاح وتجديد الطيران العسكري؟

من المتوقع أن يصل حجم سوق صيانة وإصلاح وتجديد الطيران العسكري إلى 36.94 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 2.84٪ ليصل إلى 47.52 مليار دولار أمريكي بحلول عام 2033.

ما هو حجم السوق الحالي لصيانة وإصلاح وتجديد الطيران العسكري؟

وفي عام 2024، من المتوقع أن يصل حجم سوق صيانة وإصلاح وتجديد الطيران العسكري إلى 36.94 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق صيانة وإصلاح وتجديد الطيران العسكري؟

BAE Systems plc، Lockheed Martin Corporation، The Boeing Company، Raytheon Technologies Corporation، Safran هي الشركات الكبرى العاملة في سوق صيانة وإصلاح وتجديد الطيران العسكري.

ما هي المنطقة الأسرع نموًا في سوق صيانة وإصلاح وتجديد الطيران العسكري؟

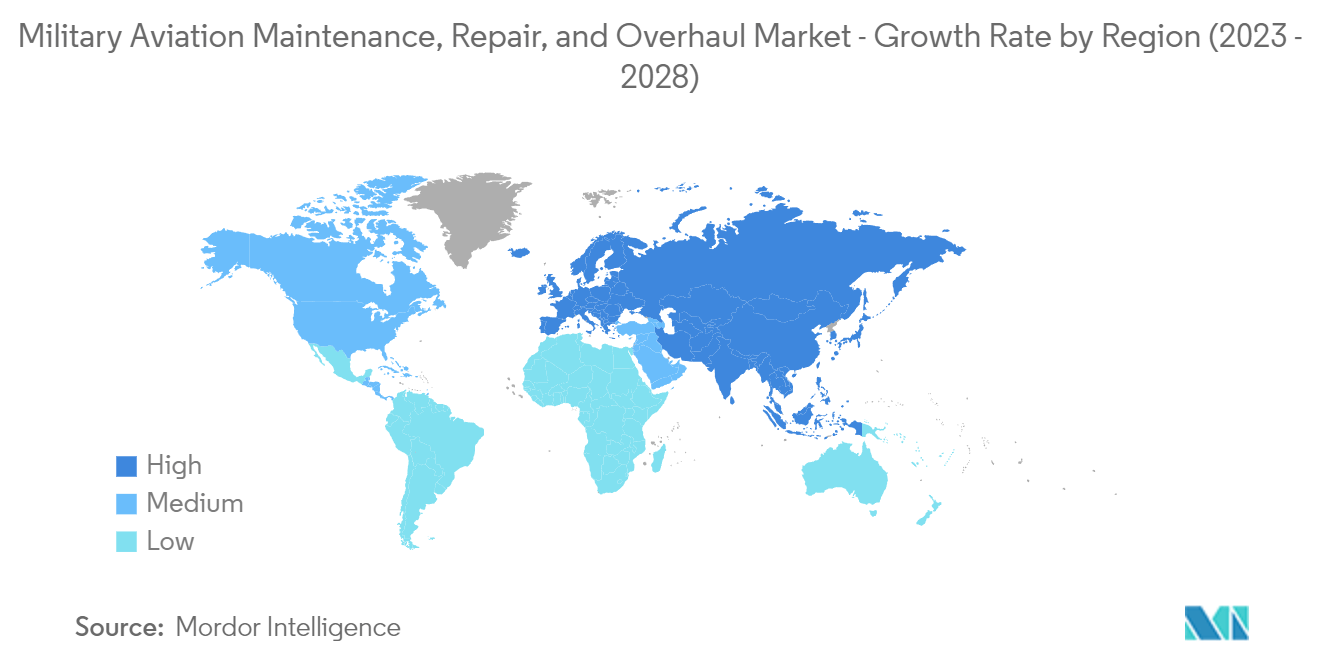

من المتوقع أن تنمو أوروبا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2033).

ما هي المنطقة التي لديها أكبر حصة في سوق صيانة وإصلاح وتجديد الطيران العسكري؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق صيانة وإصلاح وتجديد الطيران العسكري.

ما هي السنوات التي يغطيها سوق صيانة وإصلاح وتجديد الطيران العسكري وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق صيانة وإصلاح وتجديد الطيران العسكري بنحو 35.92 مليار دولار أمريكي. يغطي التقرير حجم سوق صيانة وإصلاح وتجديد الطيران العسكري الحجم التاريخي للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق صيانة وإصلاح وتجديد الطيران العسكري للسنوات 2024 و2025 ، 2026، 2027، 2028، 2029، 2030، 2031، 2032 و 2033.

آخر تحديث للصفحة في:

تقرير صناعة MRO للطائرات العسكرية

إحصائيات حصة سوق صيانة وإصلاح وتجديد الطيران العسكري وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل صيانة وإصلاح وتجديد الطيران العسكري توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.