حجم سوق البروتين في الشرق الأوسط

|

|

فترة الدراسة | 2017 - 2029 |

|

|

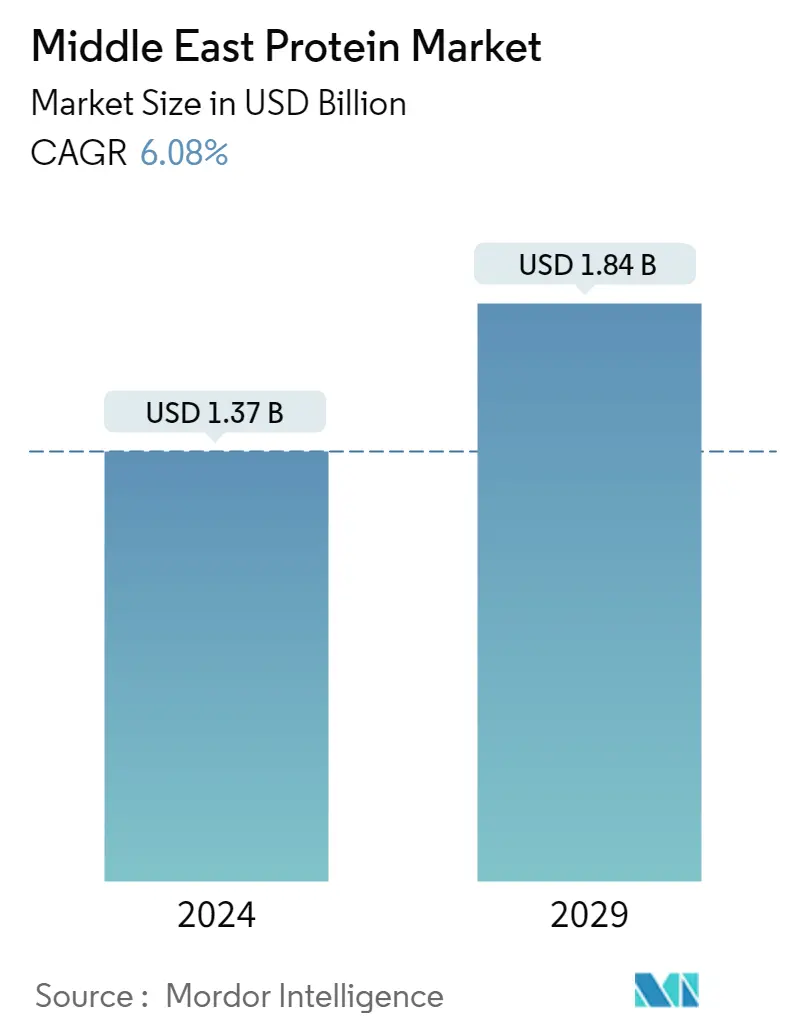

حجم السوق (2024) | USD 1.37 مليار دولار أمريكي |

|

|

حجم السوق (2029) | USD 1.84 مليار دولار أمريكي |

|

|

تركيز السوق | قليل |

|

|

أكبر مشاركة من قبل المستخدم النهائي | طعام و مشروبات |

|

|

CAGR(2024 - 2029) | 6.08 % |

|

|

أكبر حصة حسب البلد | المملكة العربية السعودية |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق البروتين في الشرق الأوسط

يقدر حجم سوق البروتين في الشرق الأوسط بـ 1.37 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 1.84 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.08٪ خلال الفترة المتوقعة (2024-2029).

أدى ارتفاع عدد المستهلكين النباتيين والمرنين في الشرق الأوسط إلى زيادة الحصة السوقية لقطاع الأغذية والمشروبات في المنطقة

- قاد قطاع الأغذية والمشروبات استخدام البروتينات في المنطقة، وهو ما يمثل حصة كبيرة من الحجم. وتأثرت الحصة بشكل كبير بصناعات الألبان وبدائل اللحوم والمخبوزات، والتي شكلت 42% من حصة القيمة من إجمالي البروتينات المستهلكة في الشرق الأوسط في عام 2022. وترجع هذه الحصة في المقام الأول إلى ارتفاع عدد البروتينات النباتية والحيوانية. المستهلكون المرنون الذين يعتمدون بشكل متزايد على عروض المنتجات الخالية من الحيوانات في السوق أو هم منفتحون عليها.

- يتبع هذا الجزء قطاع الأعلاف الحيوانية، والذي يعتمد إلى حد كبير على استخدام البروتينات النباتية. إن إدراج مصادر البروتين النباتي المستدامة، وخاصة بروتينات الصويا والقمح، يدفع هذا القطاع إلى حد كبير بسبب تكلفته المنخفضة، وقابلية هضمه الممتازة، ونكهته المحايدة. وبالتالي، يتمتع بروتين البازلاء بفرص لتطبيقات واسعة النطاق في الأعلاف الحيوانية ومن المتوقع أن يكون نوع البروتين الأسرع نموًا في قطاع الأعلاف الحيوانية، بمعدل نمو سنوي مركب يبلغ 8.8٪ من حيث الحجم خلال الفترة المتوقعة.

- يعد قطاع العناية الشخصية ومستحضرات التجميل هو الأسرع نموًا، حيث يبلغ معدل النمو السنوي المركب المتوقع 7.12٪ من حيث القيمة خلال الفترة المتوقعة. تُستخدم البروتينات في مجموعة من مستحضرات التجميل، بما في ذلك المستحلبات والمواد الهلامية والشامبو والبلسم والكريمات. تكتسب البروتينات مثل الكولاجين والإيلاستين والكيراتين شعبية أيضًا نظرًا لفعاليتها العالية في تقوية نسيج الجلد والشعر بشكل طبيعي. تستثمر شركات مثل Estee Lauder وNeu Cosmetics DMCC وGuerlain بشكل متزايد في البحث والتطوير لتطوير مصادر بروتين بديلة أكثر فعالية واستدامة. ويعمل هذا العامل على تعزيز نطاق المكونات وتطبيقها في منتجات العناية الشخصية، مما قد يساعد على نمو السوق في المستقبل.

مع رغبة أكثر من نصف سكانها في تناول مكملات البروتين، سجلت المملكة العربية السعودية أكبر حصة سوقية في سوق البروتين بالمنطقة

- أحد أهم الاتجاهات الغذائية والاستهلاكية في المنطقة هو التحول نحو الأنظمة الغذائية النباتية أو المرنة أو الاختزالية. وقد أدى ذلك إلى الحصول على أعلى حصة من البروتينات النباتية. وشكلت البروتينات النباتية حجمًا تطبيقيًا بنسبة 82٪ في عام 2022.

- قادت المملكة العربية السعودية السوق في عام 2022. واستحوذت قطاعات الأغذية والمشروبات والأعلاف الحيوانية على حصص حجمية بلغت 52% و41% على التوالي في عام 2022، مما ساهم إلى حد كبير في نمو السوق. ويعود ذلك إلى المستوى العالي لتكامل المنتجات في المملكة العربية السعودية والبيئة التنافسية الشديدة. تعمل الشركات على تعزيز وجودها المحلي من خلال الاستحواذ على شركات صغيرة، وبالتالي توسيع وحدات إنتاج البروتين ومحافظ المنتجات الخاصة بها.

- ومن المتوقع أن يؤدي ارتفاع أنماط الحياة النشطة في المملكة العربية السعودية إلى زيادة استهلاك البروتين. وفي عام 2021، شارك 48.2% من الأشخاص في جميع أنحاء المملكة العربية السعودية في أنشطة بدنية ورياضية لمدة 30 دقيقة على الأقل يوميًا. بلغ استهلاك البروتين في المملكة العربية السعودية حجم 8,234.4 طن في عام 2022. واستهلك حوالي 50% من الأشخاص النشطين بدنياً مكملات البروتين في عام 2020. ويستهلك حوالي 56.1% من الأشخاص النشطين مكملات البروتين لاكتساب العضلات، يليهم 28.6% من الأشخاص الذين يستخدمون مكملات البروتين. مكملات البروتين لتعويض نقص البروتين.

- إيران هي ثاني أكبر مستهلك للبروتين. ومن المتوقع أن تسجل إيران أسرع معدل نمو سنوي مركب يبلغ 8.4% من حيث الحجم خلال الفترة المتوقعة. وهيمن البروتين النباتي على السوق الإيرانية، مدفوعًا بالطلب من قطاعات الأغذية والمشروبات والأعلاف الحيوانية.

- تعد دولة الإمارات العربية المتحدة سوقًا رئيسيًا آخر للبروتين في المنطقة، بقيادة بروتين الصويا. ويمثل بروتين الصويا 55.90% من حصة القيمة في سوق البروتين في دولة الإمارات العربية المتحدة في عام 2022. ويعتمد بروتين الصويا بشكل أساسي على صناعات الأعلاف الحيوانية والأغذية والمشروبات.

اتجاهات سوق البروتين في الشرق الأوسط

- يؤدي انخفاض مستوى التغذية لدى الأطفال إلى زيادة الطلب على مكملات الأطفال

- مبيعات منتجات المخابز الحرفية تقود سوق المخابز

- يؤدي انخفاض استهلاك الكحول إلى زيادة الطلب على المشروبات الصحية

- حبوب الإفطار أثناء التنقل عند ارتفاع الطلب

- المكونات الوظيفية والصلصات الغنية والضمادات والتوابل تجذب انتباه المستهلكين

- الطلب على الشوكولاتة يقود قطاع الحلويات

- الوعي الصحي يؤثر بشكل كبير على السوق

- ارتفاع شيخوخة السكان يقود السوق

- ارتفاع الميل نحو لحوم الإبل

- تكتسب أطعمة العشاء الجاهزة للأكل (RTE) أهمية كبيرة

- تتزايد الوجبات الخفيفة الصحية في دول الشرق الأوسط

- مبادرات حكومات الشرق الأوسط تعمل على تعزيز النمو

- الأعلاف المركبة لعقد حصة كبيرة

- زيادة الإنفاق على العناية الشخصية تقود السوق

- استهلاك البروتين النباتي يشهد نمواً مطرداً

- ولا تزال المنطقة تعتمد على الاستيراد لتلبية الطلب

نظرة عامة على صناعة البروتين في الشرق الأوسط

يعتبر سوق البروتين في الشرق الأوسط مجزأ، حيث تستحوذ الشركات الخمس الكبرى على 17.13%. اللاعبون الرئيسيون في هذا السوق هم Cargill، Incorporated، Fonterra Co-operative Group Limited، International Flavours Fragrances Inc.، Kerry Group PLC وRoyal FrieslandCampina NV (مرتبة أبجديًا).

قادة سوق البروتين في الشرق الأوسط

Cargill, Incorporated

Fonterra Co-operative Group Limited

International Flavors & Fragrances Inc.

Kerry Group PLC

Royal FrieslandCampina NV

Other important companies include Croda International Plc, Hilmar Cheese Company Inc., Lactoprot Deutschland GmbH, MEGGLE GmbH & Co.KG, Prolactal, Wilmar International Ltd.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البروتين في الشرق الأوسط

- أبريل 2021 أطلقت شركة FrieslandCampina إنغرينتس محفظة جديدة، بما في ذلك Excellion Calcium Caseinate S، للمساعدة في إنتاج ألواح البروتين الأكثر ليونة. وتشمل المنتجات الأخرى التي تم إطلاقها Nutri Whey 800F، وNutri Whey Isolate، وBiotis GOS، وExcellion EM9، بالإضافة إلى Excellion Textpro الجديد. تم إنشاء المحفظة كحل رئيسي لمعالجة مشكلة التصلب التي يواجهها العديد من التركيبات حاليًا.

- فبراير 2021 أطلقت شركة NZMP، وهي شركة مكونات الألبان التابعة لشركة Fonterra، مكونًا بروتينيًا جديدًا يوفر بروتينًا أكثر بنسبة 10% من عروض بروتين مصل اللبن القياسية الأخرى.

- فبراير 2021 أعلنت شركة DuPont's Nutrition Biosciences وشركة المكونات IFF عن اندماجهما في عام 2021. وستواصل الشركة المندمجة العمل تحت اسم IFF. تمنح المحافظ التكميلية للشركة مناصب قيادية ضمن مجموعة من المكونات، بما في ذلك بروتين الصويا.

تقرير سوق البروتين في الشرق الأوسط – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. حجم سوق المستخدم النهائي

2.1.1. أغذية الأطفال وصيغة الرضع

2.1.2. مخبز

2.1.3. المشروبات

2.1.4. حبوب الإفطار

2.1.5. التوابل / الصلصات

2.1.6. الحلويات

2.1.7. الألبان ومنتجات الألبان البديلة

2.1.8. تغذية المسنين والتغذية الطبية

2.1.9. اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

2.1.10. المنتجات الغذائية RTE/RTC

2.1.11. وجبات خفيفة

2.1.12. تغذية الرياضة/الأداء

2.1.13. الأعلاف الحيوانية

2.1.14. العناية الشخصية ومستحضرات التجميل

2.2. اتجاهات استهلاك البروتين

2.2.1. حيوان

2.2.2. نبات

2.3. اتجاهات الإنتاج

2.3.1. حيوان

2.3.2. نبات

2.4. الإطار التنظيمي

2.4.1. الإمارات العربية المتحدة والمملكة العربية السعودية

2.5. تحليل سلسلة القيمة وقنوات التوزيع

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. مصدر

3.1.1. حيوان

3.1.1.1. حسب نوع البروتين

3.1.1.1.1. الكازين والكازينات

3.1.1.1.2. الكولاجين

3.1.1.1.3. بروتين البيض

3.1.1.1.4. الجيلاتين

3.1.1.1.5. بروتين الحشرات

3.1.1.1.6. بروتين الحليب

3.1.1.1.7. بروتين مصل اللبن

3.1.1.1.8. بروتينات حيوانية أخرى

3.1.2. ميكروبية

3.1.2.1. حسب نوع البروتين

3.1.2.1.1. بروتين الطحالب

3.1.2.1.2. البروتين الفطري

3.1.3. نبات

3.1.3.1. حسب نوع البروتين

3.1.3.1.1. بروتين القنب

3.1.3.1.2. بروتين البازلاء

3.1.3.1.3. بروتين البطاطس

3.1.3.1.4. بروتين الأرز

3.1.3.1.5. أنا بروتين

3.1.3.1.6. بروتين القمح

3.1.3.1.7. بروتينات نباتية أخرى

3.2. المستخدم النهائي

3.2.1. الأعلاف الحيوانية

3.2.2. طعام و مشروبات

3.2.2.1. بواسطة المستخدم النهائي الفرعي

3.2.2.1.1. مخبز

3.2.2.1.2. المشروبات

3.2.2.1.3. حبوب الإفطار

3.2.2.1.4. التوابل / الصلصات

3.2.2.1.5. الحلويات

3.2.2.1.6. الألبان ومنتجات الألبان البديلة

3.2.2.1.7. اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

3.2.2.1.8. المنتجات الغذائية RTE/RTC

3.2.2.1.9. وجبات خفيفة

3.2.3. العناية الشخصية ومستحضرات التجميل

3.2.4. المكملات

3.2.4.1. بواسطة المستخدم النهائي الفرعي

3.2.4.1.1. أغذية الأطفال وصيغة الرضع

3.2.4.1.2. تغذية المسنين والتغذية الطبية

3.2.4.1.3. تغذية الرياضة/الأداء

3.3. دولة

3.3.1. إيران

3.3.2. المملكة العربية السعودية

3.3.3. الإمارات العربية المتحدة

3.3.4. بقية الشرق الأوسط

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Cargill, Incorporated

4.4.2. Croda International Plc

4.4.3. Fonterra Co-operative Group Limited

4.4.4. Hilmar Cheese Company Inc.

4.4.5. International Flavors & Fragrances Inc.

4.4.6. Kerry Group PLC

4.4.7. Lactoprot Deutschland GmbH

4.4.8. MEGGLE GmbH & Co.KG

4.4.9. Prolactal

4.4.10. Royal FrieslandCampina NV

4.4.11. Wilmar International Ltd

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لصناعة مكونات البروتين

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- حجم سوق أغذية الأطفال وتركيبات الرضع، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 2:

- حجم سوق المخبوزات، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 3:

- حجم سوق المشروبات، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 4:

- حجم سوق حبوب الإفطار، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 5:

- حجم سوق التوابل/الصلصات، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 6:

- حجم سوق الحلويات، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 7:

- حجم سوق الألبان ومنتجات الألبان البديلة، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 8:

- حجم سوق تغذية المسنين والتغذية الطبية، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 9:

- حجم سوق اللحوم/الدواجن/الأطعمة البحرية ومنتجات اللحوم البديلة، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 10:

- حجم سوق المنتجات الغذائية RTE/RTC، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 11:

- حجم سوق الوجبات الخفيفة، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 12:

- حجم سوق التغذية الرياضية/الأداء، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 13:

- حجم سوق الأعلاف الحيوانية، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 14:

- حجم سوق منتجات العناية الشخصية ومستحضرات التجميل، بالطن المتري، الشرق الأوسط، 2017 - 2029

- شكل 15:

- استهلاك الفرد من البروتين الحيواني، جرام، الشرق الأوسط، 2017 - 2029

- شكل 16:

- نصيب الفرد من استهلاك البروتين النباتي، جرام، الشرق الأوسط، 2017 - 2029

- شكل 17:

- إنتاج المواد الخام من البروتين الحيواني، بالطن المتري، الشرق الأوسط، 2017 - 2021

- شكل 18:

- إنتاج المواد الخام من البروتين النباتي، بالطن المتري، الشرق الأوسط، 2017 - 2021

- شكل 19:

- حجم سوق البروتين، بالأطنان، الشرق الأوسط، 2017 - 2029

- شكل 20:

- قيمة سوق البروتين بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 21:

- حجم سوق البروتين حسب المصدر، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 22:

- قيمة سوق البروتين حسب المصدر، الدولار الأمريكي، الشرق الأوسط، 2017 - 2029

- شكل 23:

- حصة قيمة سوق البروتين حسب المصدر، النسبة المئوية، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 24:

- حصة حجم سوق البروتين حسب المصدر، %، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 25:

- حجم سوق البروتين الحيواني حسب نوع البروتين والأطنان المترية في الشرق الأوسط، 2017 - 2029

- شكل 26:

- قيمة سوق البروتين الحيواني حسب نوع البروتين، بالدولار الأمريكي، في الشرق الأوسط، 2017 - 2029

- شكل 27:

- حصة القيمة من سوق البروتين الحيواني حسب نوع البروتين، النسبة المئوية، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 28:

- حصة حجم سوق البروتين الحيواني حسب نوع البروتين، %، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 29:

- حجم سوق الكازين والكازينات، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 30:

- قيمة سوق الكازين والكازين بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 31:

- حصة القيمة من سوق الكازين والكازينات من قبل المستخدم النهائي، نسبة الكازين والكازينات، الشرق الأوسط، 2022 مقابل 2029

- شكل 32:

- حجم سوق الكولاجين، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 33:

- قيمة سوق الكولاجين بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 34:

- حصة القيمة من سوق الكولاجين من قبل المستخدم النهائي، نسبة الكولاجين في الشرق الأوسط، 2022 مقابل 2029

- شكل 35:

- حجم سوق بروتين البيض، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 36:

- قيمة سوق بروتين البيض بالدولار الأمريكي في الشرق الأوسط 2017-2029

- شكل 37:

- حصة القيمة من سوق بروتين البيض من قبل المستخدم النهائي، النسبة المئوية لبروتين البيض، الشرق الأوسط، 2022 مقابل 2029

- شكل 38:

- حجم سوق الجيلاتين، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 39:

- قيمة سوق الجيلاتين بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 40:

- حصة القيمة من سوق الجيلاتين من قبل المستخدم النهائي، نسبة الجيلاتين، الشرق الأوسط، 2022 مقابل 2029

- شكل 41:

- حجم سوق بروتين الحشرات، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 42:

- قيمة سوق بروتين الحشرات بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 43:

- حصة القيمة من سوق بروتين الحشرات من قبل المستخدم النهائي، النسبة المئوية لبروتين الحشرات، الشرق الأوسط، 2022 مقابل 2029

- شكل 44:

- حجم سوق بروتين الحليب، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 45:

- قيمة سوق بروتين الحليب بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 46:

- حصة القيمة من سوق بروتين الحليب من قبل المستخدم النهائي، النسبة المئوية لبروتين الحليب، الشرق الأوسط، 2022 مقابل 2029

- شكل 47:

- حجم سوق بروتين مصل اللبن، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 48:

- قيمة سوق بروتين مصل اللبن، بالدولار الأمريكي، في الشرق الأوسط، 2017 - 2029

- شكل 49:

- حصة القيمة من سوق بروتين مصل الحليب من قبل المستخدم النهائي، النسبة المئوية لبروتين مصل اللبن، الشرق الأوسط، 2022 مقابل 2029

- شكل 50:

- حجم سوق البروتين الحيواني الآخر، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 51:

- قيمة سوق البروتين الحيواني الآخر بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 52:

- حصة القيمة من سوق البروتين الحيواني الآخر حسب المستخدم النهائي، النسبة المئوية للبروتين الحيواني الآخر، الشرق الأوسط، 2022 مقابل 2029

- شكل 53:

- حجم سوق البروتين الميكروبي حسب نوع البروتين والأطنان المترية في الشرق الأوسط، 2017 - 2029

- شكل 54:

- قيمة سوق البروتين الميكروبي حسب نوع البروتين، بالدولار الأمريكي، في الشرق الأوسط، 2017 - 2029

- شكل 55:

- حصة القيمة من سوق البروتين الميكروبي حسب نوع البروتين، النسبة المئوية، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 56:

- حصة حجم سوق البروتين الميكروبي حسب نوع البروتين،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 57:

- حجم سوق بروتين الطحالب، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 58:

- قيمة سوق بروتين الطحالب بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 59:

- حصة القيمة من سوق بروتين الطحالب من قبل المستخدم النهائي، النسبة المئوية لبروتين الطحالب، الشرق الأوسط، 2022 مقابل 2029

- شكل 60:

- حجم سوق الميكوبروتين، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 61:

- قيمة سوق الميكوبروتين بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 62:

- حصة القيمة من سوق الميكوبروتين من قبل المستخدم النهائي، النسبة المئوية للميكوبروتين، الشرق الأوسط، 2022 مقابل 2029

- شكل 63:

- حجم سوق البروتين النباتي حسب نوع البروتين والأطنان المترية في الشرق الأوسط، 2017 - 2029

- شكل 64:

- قيمة سوق البروتين النباتي حسب نوع البروتين بالدولار الأمريكي في الشرق الأوسط، 2017-2029

- شكل 65:

- حصة القيمة من سوق البروتين النباتي حسب نوع البروتين، النسبة المئوية، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 66:

- الحصة الحجمية لسوق البروتين النباتي حسب نوع البروتين،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 67:

- حجم سوق بروتين القنب، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 68:

- قيمة سوق بروتين القنب بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 69:

- حصة القيمة من سوق بروتين القنب من قبل المستخدم النهائي، النسبة المئوية لبروتين القنب، الشرق الأوسط، 2022 مقابل 2029

- شكل 70:

- حجم سوق بروتين البازلاء، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 71:

- قيمة سوق بروتين البازلاء بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 72:

- حصة القيمة من سوق بروتين البازلاء من قبل المستخدم النهائي، النسبة المئوية لبروتين البازلاء، الشرق الأوسط، 2022 مقابل 2029

- شكل 73:

- حجم سوق بروتين البطاطس، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 74:

- قيمة سوق بروتين البطاطس بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 75:

- حصة القيمة من سوق بروتين البطاطس من قبل المستخدم النهائي، النسبة المئوية لبروتين البطاطس، الشرق الأوسط، 2022 مقابل 2029

- شكل 76:

- حجم سوق بروتين الأرز، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 77:

- قيمة سوق بروتين الأرز بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 78:

- حصة القيمة من سوق بروتين الأرز من قبل المستخدم النهائي، النسبة المئوية لبروتين الأرز، الشرق الأوسط، 2022 مقابل 2029

- شكل 79:

- حجم سوق بروتين الصويا، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 80:

- قيمة سوق بروتين الصويا بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 81:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي، النسبة المئوية لبروتين الصويا، الشرق الأوسط، 2022 مقابل 2029

- شكل 82:

- حجم سوق بروتين القمح، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 83:

- قيمة سوق بروتين القمح بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 84:

- حصة القيمة من سوق بروتين القمح من قبل المستخدم النهائي، النسبة المئوية لبروتين القمح، الشرق الأوسط، 2022 مقابل 2029

- شكل 85:

- حجم سوق البروتينات النباتية الأخرى، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 86:

- قيمة سوق البروتينات النباتية الأخرى بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 87:

- حصة القيمة من سوق البروتينات النباتية الأخرى حسب المستخدم النهائي، النسبة المئوية للبروتينات النباتية الأخرى، الشرق الأوسط، 2022 مقابل 2029

- شكل 88:

- حجم سوق البروتين حسب المستخدم النهائي، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 89:

- قيمة سوق البروتين حسب المستخدم النهائي، دولار أمريكي، الشرق الأوسط، 2017 - 2029

- شكل 90:

- حصة القيمة من سوق البروتين من قبل المستخدم النهائي،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 91:

- حصة حجم سوق البروتين من قبل المستخدم النهائي،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 92:

- حجم سوق البروتين والأعلاف الحيوانية في الشرق الأوسط، 2017 - 2029

- شكل 93:

- قيمة سوق البروتين والأعلاف الحيوانية في الشرق الأوسط، 2017 - 2029

- شكل 94:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة العلف الحيواني، الشرق الأوسط، 2022 مقابل 2029

- شكل 95:

- حجم سوق البروتين، المستخدم النهائي للأغذية والمشروبات، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 96:

- قيمة سوق البروتين والأغذية والمشروبات للمستخدم النهائي، بالدولار الأمريكي، في الشرق الأوسط، 2017 - 2029

- شكل 97:

- حصة القيمة من سوق البروتين حسب المستخدم النهائي للأغذية والمشروبات،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 98:

- الحصة الحجمية لسوق البروتين حسب المستخدم النهائي للأغذية والمشروبات،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 99:

- حجم سوق البروتين، المخابز، الأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 100:

- قيمة سوق البروتين، المخبوزات، الدولار الأمريكي، الشرق الأوسط، 2017 - 2029

- شكل 101:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة المخابز، الشرق الأوسط، 2022 مقابل 2029

- شكل 102:

- حجم سوق البروتين والمشروبات والأطنان المترية في الشرق الأوسط، 2017 - 2029

- شكل 103:

- قيمة سوق البروتين والمشروبات بالدولار الأمريكي والشرق الأوسط 2017 - 2029

- شكل 104:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة المشروبات، الشرق الأوسط، 2022 مقابل 2029

- شكل 105:

- حجم سوق البروتين، حبوب الإفطار، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 106:

- قيمة سوق البروتين وحبوب الإفطار بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 107:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية لحبوب الإفطار، الشرق الأوسط، 2022 مقابل 2029

- شكل 108:

- حجم سوق البروتين، التوابل/الصلصات، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 109:

- قيمة سوق البروتين، التوابل/الصلصات، الدولار الأمريكي، الشرق الأوسط، 2017 - 2029

- شكل 110:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية للتوابل/الصلصات، الشرق الأوسط، 2022 مقابل 2029

- شكل 111:

- حجم سوق البروتين، الحلويات، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 112:

- قيمة سوق البروتين والحلويات بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 113:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة الحلويات، الشرق الأوسط، 2022 مقابل 2029

- شكل 114:

- حجم سوق البروتين ومنتجات الألبان ومنتجات الألبان البديلة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 115:

- قيمة سوق البروتين ومنتجات الألبان ومنتجات الألبان البديلة بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 116:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة منتجات الألبان ومنتجات الألبان البديلة، الشرق الأوسط، 2022 مقابل 2029

- شكل 117:

- حجم سوق البروتين واللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 118:

- قيمة سوق البروتين واللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة، بالدولار الأمريكي، الشرق الأوسط، 2017 - 2029

- شكل 119:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة، الشرق الأوسط، 2022 مقابل 2029

- شكل 120:

- حجم سوق البروتين، المنتجات الغذائية الجاهزة للاستهلاك/التسليم، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 121:

- قيمة سوق البروتين، المنتجات الغذائية الجاهزة للاستخدام/المنتجات الغذائية الجاهزة للاستخدام، بالدولار الأمريكي، الشرق الأوسط، 2017 - 2029

- شكل 122:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية للمنتجات الغذائية RTE/RTC، الشرق الأوسط، 2022 مقابل 2029

- شكل 123:

- حجم سوق البروتين، الوجبات الخفيفة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 124:

- قيمة سوق البروتين والوجبات الخفيفة بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 125:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة الوجبات الخفيفة، الشرق الأوسط، 2022 مقابل 2029

- شكل 126:

- حجم سوق البروتين والعناية الشخصية ومستحضرات التجميل في الشرق الأوسط، 2017 - 2029

- شكل 127:

- قيمة سوق البروتين والعناية الشخصية ومستحضرات التجميل في الشرق الأوسط، 2017 - 2029

- شكل 128:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة العناية الشخصية ومستحضرات التجميل، الشرق الأوسط، 2022 مقابل 2029

- شكل 129:

- حجم سوق البروتين، المكملات الغذائية للمستخدم النهائي، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 130:

- قيمة سوق البروتين، المكملات الغذائية للمستخدم النهائي، دولار أمريكي، الشرق الأوسط، 2017 - 2029

- شكل 131:

- حصة القيمة من سوق البروتين حسب المستخدم النهائي للمكملات الغذائية،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 132:

- الحصة الحجمية لسوق البروتين حسب المستخدم النهائي للمكملات الغذائية،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 133:

- حجم سوق البروتين، أغذية الأطفال وتركيبات الرضع، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 134:

- قيمة سوق البروتين وأغذية الأطفال وتركيبة الرضع بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 135:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية لأغذية الأطفال وتركيبات الرضع، الشرق الأوسط، 2022 مقابل 2029

- شكل 136:

- حجم سوق البروتين، تغذية المسنين والتغذية الطبية، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 137:

- قيمة سوق البروتين وتغذية المسنين والتغذية الطبية بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 138:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية لتغذية المسنين والتغذية الطبية، الشرق الأوسط، 2022 مقابل 2029

- شكل 139:

- حجم سوق البروتين، التغذية الرياضية/الأداء، الأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 140:

- قيمة سوق البروتين، التغذية الرياضية/الأداء، الدولار الأمريكي، الشرق الأوسط، 2017 - 2029

- شكل 141:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية للتغذية الرياضية/الأداء، الشرق الأوسط، 2022 مقابل 2029

- شكل 142:

- حجم سوق البروتين حسب الدولة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 143:

- قيمة سوق البروتين حسب البلد والدولار والشرق الأوسط 2017 - 2029

- شكل 144:

- حصة القيمة من سوق البروتين حسب البلد، النسبة المئوية، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 145:

- حصة حجم سوق البروتين حسب الدولة،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 146:

- حجم سوق البروتين، بالأطنان المترية، إيران، 2017 - 2029

- شكل 147:

- قيمة سوق البروتين، بالدولار الأمريكي، وإيران، 2017 - 2029

- شكل 148:

- حصة القيمة من سوق البروتين حسب المصدر،٪، إيران، 2022 مقابل 2029

- شكل 149:

- حجم سوق البروتين، بالأطنان المترية، المملكة العربية السعودية، 2017 - 2029

- شكل 150:

- قيمة سوق البروتين، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 151:

- حصة القيمة من سوق البروتين حسب المصدر،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 152:

- حجم سوق البروتين، بالأطنان المترية، الإمارات العربية المتحدة، 2017 - 2029

- شكل 153:

- قيمة سوق البروتين بالدولار الأمريكي، الإمارات العربية المتحدة، 2017 - 2029

- شكل 154:

- حصة القيمة من سوق البروتين حسب المصدر،٪، الإمارات العربية المتحدة، 2022 مقابل 2029

- شكل 155:

- حجم سوق البروتين، بالأطنان المترية، في بقية دول الشرق الأوسط، 2017 - 2029

- شكل 156:

- قيمة سوق البروتين بالدولار الأمريكي وبقية دول الشرق الأوسط، 2017 - 2029

- شكل 157:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية، بقية منطقة الشرق الأوسط، 2022 مقابل 2029

- شكل 158:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، سوق البروتين في الشرق الأوسط، 2017 - 2022

- شكل 159:

- الإحصائيات الأكثر اعتماداً في الشرق الأوسط، 2017 - 2022

- شكل 160:

- حصة القيمة من اللاعبين الرئيسيين،٪، سوق البروتين في الشرق الأوسط، 2021

تقسيم صناعة البروتين في الشرق الأوسط

تتم تغطية الحيوانات والميكروبات والنباتات كقطاعات حسب المصدر. تتم تغطية أعلاف الحيوانات والأغذية والمشروبات والعناية الشخصية ومستحضرات التجميل والمكملات الغذائية كقطاعات من قبل المستخدم النهائي. يتم تغطية إيران والمملكة العربية السعودية والإمارات العربية المتحدة كقطاعات حسب الدولة.

- قاد قطاع الأغذية والمشروبات استخدام البروتينات في المنطقة، وهو ما يمثل حصة كبيرة من الحجم. وتأثرت الحصة بشكل كبير بصناعات الألبان وبدائل اللحوم والمخبوزات، والتي شكلت 42% من حصة القيمة من إجمالي البروتينات المستهلكة في الشرق الأوسط في عام 2022. وترجع هذه الحصة في المقام الأول إلى ارتفاع عدد البروتينات النباتية والحيوانية. المستهلكون المرنون الذين يعتمدون بشكل متزايد على عروض المنتجات الخالية من الحيوانات في السوق أو هم منفتحون عليها.

- يتبع هذا الجزء قطاع الأعلاف الحيوانية، والذي يعتمد إلى حد كبير على استخدام البروتينات النباتية. إن إدراج مصادر البروتين النباتي المستدامة، وخاصة بروتينات الصويا والقمح، يدفع هذا القطاع إلى حد كبير بسبب تكلفته المنخفضة، وقابلية هضمه الممتازة، ونكهته المحايدة. وبالتالي، يتمتع بروتين البازلاء بفرص لتطبيقات واسعة النطاق في الأعلاف الحيوانية ومن المتوقع أن يكون نوع البروتين الأسرع نموًا في قطاع الأعلاف الحيوانية، بمعدل نمو سنوي مركب يبلغ 8.8٪ من حيث الحجم خلال الفترة المتوقعة.

- يعد قطاع العناية الشخصية ومستحضرات التجميل هو الأسرع نموًا، حيث يبلغ معدل النمو السنوي المركب المتوقع 7.12٪ من حيث القيمة خلال الفترة المتوقعة. تُستخدم البروتينات في مجموعة من مستحضرات التجميل، بما في ذلك المستحلبات والمواد الهلامية والشامبو والبلسم والكريمات. تكتسب البروتينات مثل الكولاجين والإيلاستين والكيراتين شعبية أيضًا نظرًا لفعاليتها العالية في تقوية نسيج الجلد والشعر بشكل طبيعي. تستثمر شركات مثل Estee Lauder وNeu Cosmetics DMCC وGuerlain بشكل متزايد في البحث والتطوير لتطوير مصادر بروتين بديلة أكثر فعالية واستدامة. ويعمل هذا العامل على تعزيز نطاق المكونات وتطبيقها في منتجات العناية الشخصية، مما قد يساعد على نمو السوق في المستقبل.

| مصدر | ||||||||||||

| ||||||||||||

| ||||||||||||

|

| المستخدم النهائي | |||||||||||||

| الأعلاف الحيوانية | |||||||||||||

| |||||||||||||

| العناية الشخصية ومستحضرات التجميل | |||||||||||||

|

| دولة | |

| إيران | |

| المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |

| بقية الشرق الأوسط |

تعريف السوق

- المستخدم النهائي - يعمل سوق مكونات البروتين على أساس B2B. يعتبر مصنعو الأغذية والمشروبات والمكملات الغذائية والأعلاف الحيوانية والعناية الشخصية ومستحضرات التجميل من المستهلكين النهائيين في السوق الذي تمت دراسته. يستثني النطاق الشركات المصنعة التي تشتري مصل اللبن السائل/الجاف لاستخدامه في التطبيق كعامل ربط أو مكثف أو تطبيقات أخرى غير بروتينية.

- معدل الاختراق - يتم تعريف معدل الاختراق على أنه النسبة المئوية لحجم سوق المستخدم النهائي المدعم بالبروتين من إجمالي حجم سوق المستخدم النهائي.

- متوسط محتوى البروتين - متوسط محتوى البروتين هو متوسط محتوى البروتين الموجود لكل 100 جرام من المنتج الذي تصنعه جميع شركات المستخدم النهائي التي تدخل ضمن نطاق هذا التقرير.

- حجم سوق المستخدم النهائي - حجم سوق المستخدم النهائي هو الحجم الموحد لجميع أنواع وأشكال منتجات المستخدم النهائي في البلد أو المنطقة.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.