حجم سوق لحوم الدواجن في الشرق الأوسط

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | USD 16.25 Billion |

|

|

حجم السوق (2029) | USD 17.83 Billion |

|

|

أكبر حصة حسب قناة التوزيع | على التجارة |

|

|

CAGR (2024 - 2029) | 1.90 % |

|

|

أكبر حصة حسب البلد | المملكة العربية السعودية |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق لحوم الدواجن في الشرق الأوسط

يقدر حجم سوق لحوم الدواجن في الشرق الأوسط بـ 15.93 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 17.51 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 1.90٪ خلال الفترة المتوقعة (2024-2029).

ارتفاع معدل انتشار الإنترنت والتسويق عبر وسائل التواصل الاجتماعي يعزز نمو السوق

- ويهيمن القطاع التجاري على قنوات توزيع لحوم الدواجن، حيث يتم استهلاك ما يقرب من ثلثي منتجات لحوم الدواجن في البلاد. تعمل صناعة الخدمات الغذائية المتنامية على زيادة مبيعات لحوم الدواجن في القنوات التجارية. فضل حوالي 76% من المستهلكين في الشرق الأوسط تناول طعام صحي في عام 2021. وبدأ العديد من المستهلكين في تجربة أطعمة جديدة تم اختبارها واختراعها من خلال العديد من القنوات التجارية عبر مؤسسات الخدمات الغذائية في الشرق الأوسط، مما أدى إلى زيادة الحصة السوقية للحوم الدواجن. لجأت شركات الخدمات الغذائية إلى منصات التوصيل لتعويض حركة المرور المفقودة في متاجرها بعد تأثير الوباء.

- قطاع التوزيع الأسرع نموًا هو قطاع التجارة غير التجارية، والذي من المتوقع أن يسجل معدل نمو سنوي مركب قدره 2.20٪ من حيث القيمة خلال الفترة المتوقعة. وسيتم تعزيز نمو هذا القطاع من خلال انتشار قناة التجارة عبر الإنترنت، والتي ظلت مزدهرة تماشيا مع التوسع واسع النطاق للتجارة الإلكترونية. يتزايد انتشار الإنترنت بسرعة في المنطقة. اعتبارًا من عام 2022، كان لدى الشرق الأوسط أكثر من 200 مليون مستخدم للإنترنت، أي ما يعادل 79% من إجمالي السكان. ومن بين هؤلاء، كان 145.441 مليونًا من مستخدمي منصات التواصل الاجتماعي، حيث تقوم معظم تطبيقات توصيل اللحوم عبر الإنترنت بتسويق خدماتها واكتساب العملاء من خلال التسويق الرقمي.

- شهدت محلات السوبر ماركت والهايبر ماركت نموًا دراسيًا بمعدل نمو سنوي مركب قدره 6.21% من حيث القيمة من عام 2017 إلى عام 2022. وتقدم محلات السوبر ماركت والهايبر ماركت عروضًا وخصومات ترويجية. ويعود النمو في هذا القطاع إلى وجود مجموعة واسعة من المنتجات، بما في ذلك المنتجات المستوردة، والتي تعتبر أسعارها تنافسية مقارنة بالمنتجات المحلية.

On-Trade هي أكبر قناة توزيع

- يهيمن قطاع التجارة على قنوات توزيع لحوم الدواجن، حيث يتم استهلاك ما يقرب من ثلثي منتجات لحوم الدواجن في البلاد. تعد المطاعم والفنادق من المساهمين الرئيسيين في اقتصاد المنطقة وقد تأثرت بشدة بسبب إغلاق قطاع الضيافة خلال جائحة COVID-19. لجأت شركات الخدمات الغذائية إلى منصات التوصيل لتعويض حركة المرور المفقودة في متاجرها. نتيجة لذلك ، شهدت منصات توصيل الطعام نموا فلكيا في عام 2020. وكانت المملكة العربية السعودية (173٪) والإمارات العربية المتحدة (61٪) والبحرين (54٪) هي البلدان الثلاثة التي شهدت أكبر نمو في إيرادات توصيل الطعام في المنطقة في عام 2020.

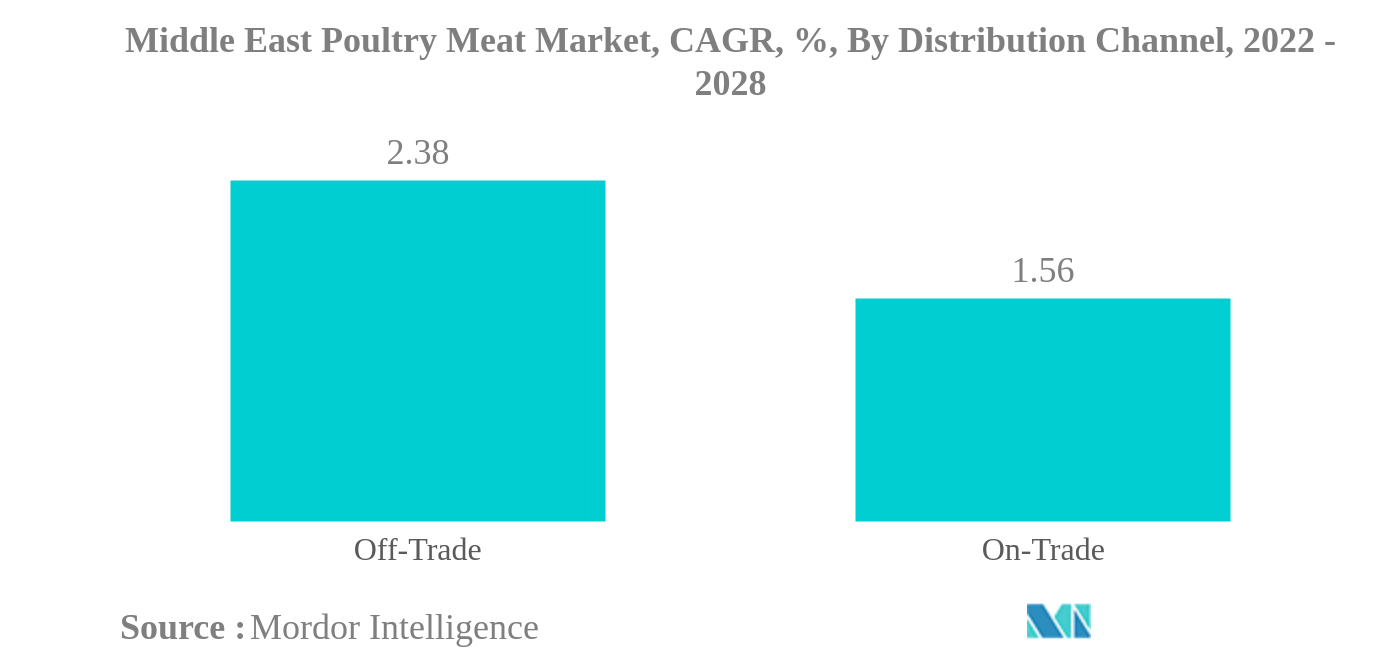

- قطاع التوزيع الأسرع نموا هو القطاع خارج التجارة، والذي من المتوقع أن يسجل معدل نمو سنوي مركب قدره 2.38٪ خلال فترة التوقعات. وسيعزز نمو هذا القطاع انتشار قناة التجارة عبر الإنترنت، التي ازدهرت تماشيا مع التوسع الواسع النطاق في التجارة الإلكترونية. يتزايد انتشار الإنترنت بسرعة في المنطقة. في مارس 2021 ، كان لدى الشرق الأوسط 199.845 مليون مستخدم للإنترنت ، وهو ما يمثل 75.2٪ من إجمالي السكان. من بين هؤلاء ، كان145.441 مليون مستخدم لمنصات التواصل الاجتماعي ، حيث تقوم معظم تطبيقات توصيل اللحوم عبر الإنترنت بتسويق خدماتها واكتساب العملاء من خلال التسويق الرقمي.

- أظهرت قناة المتاجر الصغيرة اتجاهات هبوطية في السنوات الأخيرة، حيث انخفضت بمعدل 6.61٪ في عام 2021 مقارنة بالعام السابق. ومع ذلك ، سيشهد القطاع بعض التقدم في المستقبل ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 1.43٪ من حيث القيمة خلال فترة التوقعات. كان الاتجاه الهبوطي يرجع أساسا إلى القيود المفروضة بسبب جائحة COVID-19 ، مما أدى إلى سفر الأشخاص أقل من ذي قبل.

المملكة العربية السعودية هي أكبر دولة

- شهد سوق لحوم الدواجن نموا خلال السنوات الأخيرة. من عام 2018 إلى عام 2021 ، سجلت معدل نمو قدره 10.79٪ ، من حيث القيمة ، في الشرق الأوسط. مع زيادة الطلب على لحوم الدواجن بسبب زيادة عدد الرعاة السابقين ، قدمت الحكومة الدعم لتوسيع إنتاج الدواجن ، مما أدى إلى نمو السوق. معرض الشرق الأوسط للدواجن هو أكبر معرض في صناعة الدواجن ، يتم تنظيمه في المملكة العربية السعودية. يعزز فرص الاستثمار في صناعة الدواجن ويوفر منصة تداول مثالية تجمع المستثمرين المحليين والموردين وبيوت الخبرة العالمية معا لتطوير صناعة الدواجن وتحقيق الاكتفاء الذاتي من الدواجن. undefined

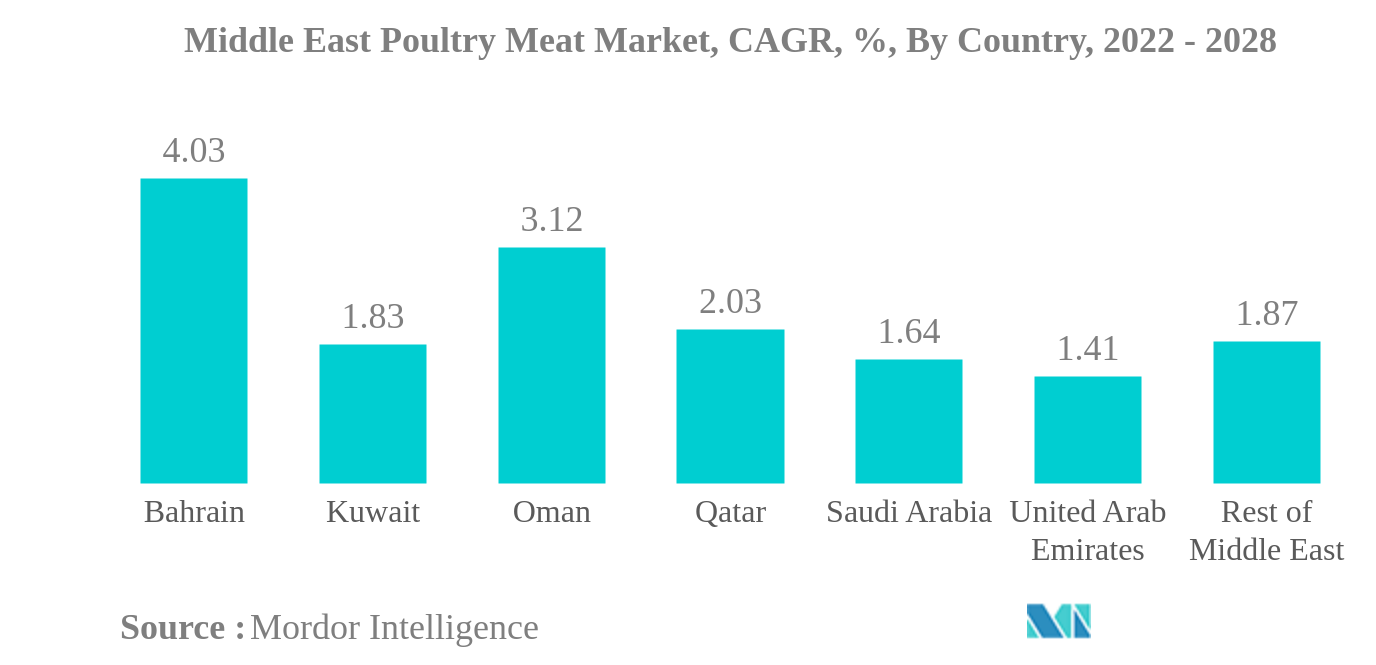

- في سوق لحوم الدواجن، من المتوقع أن تكون البحرين المنطقة الأسرع نموا خلال فترة التوقعات. سجلت معدل نمو سنوي مركب قدره 4.03٪ من حيث القيمة. يمثل الإنفاق على الدواجن النسبة الأكبر من إجمالي الإنفاق الغذائي في البحرين، ومن المتوقع أن يزداد أكثر، مما يوثق عادات الإنفاق الغذائي المتغيرة في البحرين. شهدت البحرين تدفقا للرعاة السابقين من آسيا والدول الغربية، مما أدى إلى أن تصبح تفضيلات الطعام أكثر عالمية وأصبحت الأطعمة مثل الهامبرغر والدجاج المقلي شائعة لدى المستهلكين البحرينيين.

- يتم استهلاك لحوم الدواجن بشكل رئيسي في المملكة العربية السعودية.undefined من المتوقع أن يسجل معدل نمو قدره 1.64٪ ، من حيث القيمة ، خلال فترة التوقعات. يخطط وزير البيئة السعودي لزيادة معدل الاكتفاء الذاتي من لحوم الدواجن في المملكة بنسبة 80٪ بحلول عام 2025. وستبلغ قيمة الاستثمارات الجديدة في قطاع إنتاج الدواجن في المملكة العربية السعودية 4.5 مليار دولار أمريكي بحلول عام 2025، مع خطط لزيادة الطاقة الإنتاجية إلى 1.3 مليون طن متري من الدجاج اللاحم سنويا. undefined

نظرة عامة على صناعة لحوم الدواجن في الشرق الأوسط

يعتبر سوق لحوم الدواجن في الشرق الأوسط مجزأ، حيث تستحوذ الشركات الخمس الكبرى على 5.71%. واللاعبون الرئيسيون في هذا السوق هم دواجن الوطنية، وشركة المراعي للأغذية، وشركة BRF SA، وشركة التنمية للأغذية، ومجموعة صافولا (مرتبة أبجديًا).

قادة سوق لحوم الدواجن في الشرق الأوسط

Al-Watania Poultry

Almarai Food Company

BRF S.A.

Tanmiah Food Company

The Savola Group

Other important companies include Arabian Agricultural Services Company, Emirates National Food CC LLC, JBS SA.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق لحوم الدواجن في الشرق الأوسط

- يوليو 2022 افتتحت شركة بي آر إف ساديا مصنع الجودي الجديد في المملكة العربية السعودية بعد الاستحواذ عليه في عام 2021. ويساعد المصنع الجديد في زيادة الطاقة الإنتاجية إلى 1200 طن متري شهريًا.

- يوليو 2022 وقعت شركة التنمية الغذائية وشركة تايسون فودز شراكة استراتيجية لتوسيع الطاقة الإنتاجية للدواجن. ويتماشى هذا الاستثمار مع أجندة التوسع الاستراتيجي لشركة تنمية ومن المتوقع أن يؤدي إلى مضاعفة الطاقة الإنتاجية للشركة في المنتجات ذات القيمة المضافة.

- مايو 2022 استحوذت JBS على مصنعين في منطقة الشرق الأوسط وشمال أفريقيا لإنتاج الأطعمة الجاهزة. تقع هذه الشركات في المملكة العربية السعودية والإمارات العربية المتحدة وتنتج منتجات ذات قيمة مضافة. ويساعد هذا التوسع على زيادة اختراق السوق وتعزيز قنوات التوزيع والعلاقات مع العملاء.

تقرير سوق لحوم الدواجن في الشرق الأوسط – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. مقدمة

- 2.1 افتراضات الدراسة وتعريف السوق

- 2.2 نطاق الدراسة

- 2.3 مناهج البحث العلمي

3. اتجاهات الصناعة الرئيسية

-

3.1 اتجاهات الأسعار

- 3.1.1 دواجن

-

3.2 اتجاهات الإنتاج

- 3.2.1 دواجن

-

3.3 الإطار التنظيمي

- 3.3.1 البحرين

- 3.3.2 الكويت

- 3.3.3 خاصتي

- 3.3.4 دولة قطر

- 3.3.5 المملكة العربية السعودية

- 3.3.6 الإمارات العربية المتحدة

- 3.4 تحليل سلسلة القيمة وقنوات التوزيع

4. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

4.1 استمارة

- 4.1.1 المعلبة

- 4.1.2 طازجة / مبردة

- 4.1.3 المجمدة

- 4.1.4 تمت معالجتها

- 4.1.4.1 حسب الأنواع المعالجة

- 4.1.4.1.1 اللحوم الباردة

- 4.1.4.1.2 متبل / تندرز

- 4.1.4.1.3 الكفتة

- 4.1.4.1.4 شذرات

- 4.1.4.1.5 السجق

- 4.1.4.1.6 دواجن مصنعة أخرى

-

4.2 قناة توزيع

- 4.2.1 خارج التجارة

- 4.2.1.1 المتاجر

- 4.2.1.2 قناة على الانترنت

- 4.2.1.3 السوبر ماركت والهايبر ماركت

- 4.2.1.4 آحرون

- 4.2.2 على التجارة

-

4.3 دولة

- 4.3.1 البحرين

- 4.3.2 الكويت

- 4.3.3 خاصتي

- 4.3.4 دولة قطر

- 4.3.5 المملكة العربية السعودية

- 4.3.6 الإمارات العربية المتحدة

- 4.3.7 بقية الشرق الأوسط

5. مشهد تنافسي

- 5.1 التحركات الاستراتيجية الرئيسية

- 5.2 تحليل حصة السوق

- 5.3 المناظر الطبيعية للشركة

-

5.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة)

- 5.4.1 Al-Watania Poultry

- 5.4.2 Almarai Food Company

- 5.4.3 Arabian Agricultural Services Company

- 5.4.4 BRF S.A.

- 5.4.5 Emirates National Food CC LLC

- 5.4.6 JBS SA

- 5.4.7 Tanmiah Food Company

- 5.4.8 The Savola Group

6. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لصناعة اللحوم

7. زائدة

-

7.1 نظرة عامة عالمية

- 7.1.1 ملخص

- 7.1.2 إطار القوى الخمس لبورتر

- 7.1.3 تحليل سلسلة القيمة العالمية

- 7.1.4 ديناميكيات السوق (DROs)

- 7.2 المصادر والمراجع

- 7.3 قائمة الجداول والأشكال

- 7.4 رؤى أولية

- 7.5 حزمة البيانات

- 7.6 مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- سعر الدواجن للطن المتري، بالدولار الأمريكي، الشرق الأوسط، 2017 - 2023

- شكل 2:

- إنتاج الدواجن، طن متري، الشرق الأوسط، 2017 - 2029

- شكل 3:

- حجم سوق لحوم الدواجن، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 4:

- قيمة سوق لحوم الدواجن بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 5:

- حجم سوق لحوم الدواجن حسب الشكل والأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 6:

- قيمة سوق لحوم الدواجن حسب الشكل، الدولار الأمريكي، الشرق الأوسط، 2017 - 2029

- شكل 7:

- الحصة الحجمية لسوق لحوم الدواجن مقسمة حسب الشكل، النسبة المئوية، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 8:

- حصة القيمة من سوق لحوم الدواجن مقسمة حسب الشكل، النسبة المئوية، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 9:

- حجم سوق لحوم الدواجن المعلبة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 10:

- قيمة سوق لحوم الدواجن المعلبة بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 11:

- حصة القيمة من سوق لحوم الدواجن المعلبة مقسمة حسب قناة التوزيع، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 12:

- حجم سوق لحوم الدواجن الطازجة والمبردة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 13:

- قيمة سوق لحوم الدواجن الطازجة والمبردة بالدولار الأمريكي في الشرق الأوسط 2017-2029

- شكل 14:

- حصة القيمة من سوق لحوم الدواجن الطازجة/المبردة مقسمة حسب قناة التوزيع، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 15:

- حجم سوق لحوم الدواجن المجمدة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 16:

- قيمة سوق لحوم الدواجن المجمدة بالدولار الأمريكي في الشرق الأوسط 2017-2029

- شكل 17:

- حصة القيمة من سوق لحوم الدواجن المجمدة حسب قناة التوزيع،٪، الشرق الأوسط، 2022 مقابل 2029

- شكل 18:

- حجم سوق لحوم الدواجن حسب الأنواع المصنعة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 19:

- قيمة سوق لحوم الدواجن حسب الأنواع المصنعة، دولار أمريكي، الشرق الأوسط، 2017 - 2029

- شكل 20:

- الحصة الحجمية لسوق لحوم الدواجن مقسمة حسب الأنواع المصنعة،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 21:

- حصة القيمة لسوق لحوم الدواجن مقسمة حسب الأنواع المصنعة،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 22:

- حجم سوق اللحوم الجاهزة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 23:

- قيمة سوق اللحوم اللذيذة بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 24:

- حصة القيمة من سوق اللحوم الجاهزة ولحوم الدواجن مقسمة حسب قناة التوزيع، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 25:

- حجم سوق المخللات/المناقصات، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 26:

- قيمة سوق المنتجات المتبلة/العطاءات، بالدولار الأمريكي، في الشرق الأوسط، 2017 - 2029

- شكل 27:

- حصة القيمة من سوق لحوم الدواجن المتبلة/المناقصة حسب قناة التوزيع، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 28:

- حجم سوق كرات اللحم، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 29:

- قيمة سوق كرات اللحم بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 30:

- حصة القيمة من سوق كرات اللحم ولحوم الدواجن مقسمة حسب قناة التوزيع، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 31:

- حجم سوق الناغتس، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 32:

- قيمة سوق الناغتس بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 33:

- حصة القيمة من سوق لحوم الدواجن ناجتس مقسمة حسب قناة التوزيع، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 34:

- حجم سوق النقانق، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 35:

- قيمة سوق النقانق بالدولار الأمريكي في الشرق الأوسط 2017 - 2029

- شكل 36:

- حصة القيمة من سوق لحوم الدواجن النقانق مقسمة حسب قناة التوزيع، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 37:

- حجم سوق الدواجن المصنعة الأخرى، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 38:

- قيمة سوق الدواجن المصنعة الأخرى بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 39:

- حصة القيمة لسوق لحوم الدواجن المصنعة الأخرى مقسمة حسب قناة التوزيع،٪، الشرق الأوسط، 2022 مقابل 2029

- شكل 40:

- حجم سوق لحوم الدواجن حسب قناة التوزيع، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 41:

- قيمة سوق لحوم الدواجن حسب قناة التوزيع، الدولار الأمريكي، الشرق الأوسط، 2017 - 2029

- شكل 42:

- الحصة الحجمية لسوق لحوم الدواجن مقسمة حسب قناة التوزيع، %، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 43:

- حصة القيمة لسوق لحوم الدواجن مقسمة حسب قناة التوزيع، %، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 44:

- حجم سوق لحوم الدواجن المباعة خارج التجارة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 45:

- قيمة سوق لحوم الدواجن المباعة عن طريق التجارة الخارجية، بالدولار الأمريكي، في الشرق الأوسط، 2017 - 2029

- شكل 46:

- حجم سوق لحوم الدواجن المباعة عبر القنوات غير التجارية،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 47:

- قيمة سوق لحوم الدواجن المباعة عبر القنوات غير التجارية،٪، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 48:

- حجم سوق لحوم الدواجن المباعة عبر المتاجر الصغيرة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 49:

- قيمة سوق لحوم الدواجن المباعة عبر المتاجر الصغيرة، بالدولار الأمريكي، في الشرق الأوسط، 2017 - 2029

- شكل 50:

- حصة القيمة من سوق لحوم الدواجن المباعة عبر المتاجر الصغيرة مقسمة حسب الشكل، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 51:

- حجم سوق لحوم الدواجن المباعة عبر القنوات الإلكترونية، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 52:

- قيمة سوق لحوم الدواجن المباعة عبر القنوات الإلكترونية، بالدولار الأمريكي، في الشرق الأوسط، 2017 - 2029

- شكل 53:

- حصة القيمة من سوق لحوم الدواجن التي يتم بيعها عبر قناة عبر الإنترنت مقسمة حسب النموذج، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 54:

- حجم سوق لحوم الدواجن المباعة عبر محلات السوبر ماركت والهايبرماركت، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 55:

- قيمة سوق لحوم الدواجن المباعة عبر محلات السوبر ماركت والهايبر ماركت، بالدولار الأمريكي، في الشرق الأوسط، 2017 - 2029

- شكل 56:

- حصة القيمة من سوق لحوم الدواجن المباعة عبر محلات السوبر ماركت والهايبر ماركت مقسمة حسب الشكل، النسبة المئوية، الشرق الأوسط، 2022 مقابل 2029

- شكل 57:

- حجم سوق لحوم الدواجن المباعة عبر شركات أخرى، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 58:

- قيمة سوق لحوم الدواجن المباعة عبر الآخرين، دولار أمريكي، الشرق الأوسط، 2017 - 2029

- شكل 59:

- حصة القيمة من سوق لحوم الدواجن المباعة عبر شركات أخرى مقسمة حسب الشكل، %، الشرق الأوسط، 2022 مقابل 2029

- شكل 60:

- حجم سوق لحوم الدواجن المباعة عبر التجارة، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 61:

- قيمة سوق لحوم الدواجن المباعة عبر التجارة بالدولار الأمريكي في الشرق الأوسط، 2017 - 2029

- شكل 62:

- حجم سوق لحوم الدواجن حسب البلد، بالأطنان المترية، الشرق الأوسط، 2017 - 2029

- شكل 63:

- قيمة سوق لحوم الدواجن حسب البلد والدولار والشرق الأوسط 2017 - 2029

- شكل 64:

- الحصة الحجمية لسوق لحوم الدواجن مقسمة حسب البلد، %، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 65:

- حصة القيمة لسوق لحوم الدواجن مقسمة حسب البلد، النسبة المئوية، الشرق الأوسط، 2017 مقابل 2023 مقابل 2029

- شكل 66:

- حجم سوق لحوم الدواجن، بالأطنان المترية، البحرين، 2017 - 2029

- شكل 67:

- قيمة سوق لحوم الدواجن بالدولار الأمريكي، البحرين، 2017 - 2029

- شكل 68:

- حصة القيمة من سوق لحوم الدواجن مقسمة حسب قناة التوزيع، %، البحرين، 2022 مقابل 2029

- شكل 69:

- حجم سوق لحوم الدواجن، بالأطنان المترية، الكويت، 2017 - 2029

- شكل 70:

- قيمة سوق لحوم الدواجن بالدولار الأمريكي، الكويت، 2017 - 2029

- شكل 71:

- حصة القيمة من سوق لحوم الدواجن مقسمة حسب قناة التوزيع،٪، الكويت، 2022 مقابل 2029

- شكل 72:

- حجم سوق لحوم الدواجن، بالأطنان المترية، سلطنة عمان، 2017 - 2029

- شكل 73:

- قيمة سوق لحوم الدواجن، دولار أمريكي، عمان، 2017 - 2029

- شكل 74:

- حصة القيمة من سوق لحوم الدواجن مقسمة حسب قناة التوزيع،٪، عمان، 2022 مقابل 2029

- شكل 75:

- حجم سوق لحوم الدواجن، بالأطنان المترية، قطر، 2017 - 2029

- شكل 76:

- قيمة سوق لحوم الدواجن بالدولار الأمريكي، قطر، 2017 - 2029

- شكل 77:

- حصة القيمة من سوق لحوم الدواجن مقسمة حسب قناة التوزيع،٪، قطر، 2022 مقابل 2029

- شكل 78:

- حجم سوق لحوم الدواجن، بالأطنان المترية، المملكة العربية السعودية، 2017 - 2029

- شكل 79:

- قيمة سوق لحوم الدواجن بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 80:

- حصة القيمة من سوق لحوم الدواجن مقسمة حسب قناة التوزيع،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 81:

- حجم سوق لحوم الدواجن، بالأطنان المترية، الإمارات العربية المتحدة، 2017 - 2029

- شكل 82:

- قيمة سوق لحوم الدواجن بالدولار الأمريكي، الإمارات العربية المتحدة، 2017 - 2029

- شكل 83:

- حصة القيمة من سوق لحوم الدواجن مقسمة حسب قناة التوزيع،٪، الإمارات العربية المتحدة، 2022 مقابل 2029

- شكل 84:

- حجم سوق لحوم الدواجن، بالأطنان المترية، في بقية دول الشرق الأوسط، 2017 - 2029

- شكل 85:

- قيمة سوق لحوم الدواجن بالدولار الأمريكي وبقية دول الشرق الأوسط، 2017 - 2029

- شكل 86:

- حصة القيمة من سوق لحوم الدواجن مقسمة حسب قناة التوزيع، %، بقية دول الشرق الأوسط، 2022 مقابل 2029

- شكل 87:

- الشركات الأكثر نشاطا حسب عدد التحركات الإستراتيجية، العدد، الشرق الأوسط، 2020 - 2023

- شكل 88:

- الاستراتيجيات الأكثر اعتماداً، العدد، الشرق الأوسط، 2020 - 2023

- شكل 89:

- حصة القيمة من اللاعبين الرئيسيين،٪، الشرق الأوسط، 2022

تقسيم صناعة لحوم الدواجن في الشرق الأوسط

يتم تغطية المنتجات المعلبة والطازجة / المبردة والمجمدة والمعالجة كشرائح حسب النموذج. تتم تغطية التجارة خارج التجارة والتداول كقطاعات حسب قناة التوزيع. يتم تغطية البحرين والكويت وعمان وقطر والمملكة العربية السعودية والإمارات العربية المتحدة كقطاعات حسب الدولة.

- ويهيمن القطاع التجاري على قنوات توزيع لحوم الدواجن، حيث يتم استهلاك ما يقرب من ثلثي منتجات لحوم الدواجن في البلاد. تعمل صناعة الخدمات الغذائية المتنامية على زيادة مبيعات لحوم الدواجن في القنوات التجارية. فضل حوالي 76% من المستهلكين في الشرق الأوسط تناول طعام صحي في عام 2021. وبدأ العديد من المستهلكين في تجربة أطعمة جديدة تم اختبارها واختراعها من خلال العديد من القنوات التجارية عبر مؤسسات الخدمات الغذائية في الشرق الأوسط، مما أدى إلى زيادة الحصة السوقية للحوم الدواجن. لجأت شركات الخدمات الغذائية إلى منصات التوصيل لتعويض حركة المرور المفقودة في متاجرها بعد تأثير الوباء.

- قطاع التوزيع الأسرع نموًا هو قطاع التجارة غير التجارية، والذي من المتوقع أن يسجل معدل نمو سنوي مركب قدره 2.20٪ من حيث القيمة خلال الفترة المتوقعة. وسيتم تعزيز نمو هذا القطاع من خلال انتشار قناة التجارة عبر الإنترنت، والتي ظلت مزدهرة تماشيا مع التوسع واسع النطاق للتجارة الإلكترونية. يتزايد انتشار الإنترنت بسرعة في المنطقة. اعتبارًا من عام 2022، كان لدى الشرق الأوسط أكثر من 200 مليون مستخدم للإنترنت، أي ما يعادل 79% من إجمالي السكان. ومن بين هؤلاء، كان 145.441 مليونًا من مستخدمي منصات التواصل الاجتماعي، حيث تقوم معظم تطبيقات توصيل اللحوم عبر الإنترنت بتسويق خدماتها واكتساب العملاء من خلال التسويق الرقمي.

- شهدت محلات السوبر ماركت والهايبر ماركت نموًا دراسيًا بمعدل نمو سنوي مركب قدره 6.21% من حيث القيمة من عام 2017 إلى عام 2022. وتقدم محلات السوبر ماركت والهايبر ماركت عروضًا وخصومات ترويجية. ويعود النمو في هذا القطاع إلى وجود مجموعة واسعة من المنتجات، بما في ذلك المنتجات المستوردة، والتي تعتبر أسعارها تنافسية مقارنة بالمنتجات المحلية.

| استمارة | المعلبة | |||

| طازجة / مبردة | ||||

| المجمدة | ||||

| تمت معالجتها | حسب الأنواع المعالجة | اللحوم الباردة | ||

| متبل / تندرز | ||||

| الكفتة | ||||

| شذرات | ||||

| السجق | ||||

| دواجن مصنعة أخرى | ||||

| قناة توزيع | خارج التجارة | المتاجر | ||

| قناة على الانترنت | ||||

| السوبر ماركت والهايبر ماركت | ||||

| آحرون | ||||

| على التجارة | ||||

| دولة | البحرين | |||

| الكويت | ||||

| خاصتي | ||||

| دولة قطر | ||||

| المملكة العربية السعودية | ||||

| الإمارات العربية المتحدة | ||||

| بقية الشرق الأوسط | ||||

تعريف السوق

- لحمة - يتم تعريف اللحوم على أنها اللحم أو الأجزاء الأخرى الصالحة للأكل من الحيوان المستخدم في الغذاء. الاستخدام النهائي لصناعة اللحوم يتكون من الاستهلاك البشري فقط. يتم شراء اللحوم عمومًا من منافذ البيع بالتجزئة لأغراض الطهي والاستهلاك المنزلي. بالنسبة للسوق التي تمت دراستها، تم أخذ اللحوم غير المطبوخة فقط في الاعتبار. ويمكن معالجة ذلك بأشكال مختلفة، والتي تم تغطيتها ضمن النموذج معالج. تتم مشتريات اللحوم الأخرى من خلال استهلاك اللحوم في منافذ تقديم الخدمات الغذائية (المطاعم، الفنادق، تقديم الطعام، إلخ).

- اللحوم الأخرى - أما شريحة اللحوم الأخرى فتشمل لحم الجمال والحصان والأرانب وما إلى ذلك. وهذه أنواع اللحوم ليست شائعة الاستخدام ولكنها لا تزال موجودة في أجزاء مختلفة من العالم. بغض النظر عن كونها جزءًا من اللحوم الحمراء، فقد قمنا بدراسة أنواع اللحوم هذه بشكل منفصل لفهم السوق بشكل أفضل.

- لحوم الدواجن - لحوم الدواجن، والتي تسمى أيضًا اللحوم البيضاء، تأتي من الطيور التي يتم تربيتها تجاريًا أو محليًا للاستهلاك البشري. وهذا يشمل الدجاج والديك الرومي والبط والإوز

- لحم أحمر - عادةً ما يكون للحوم الحمراء لون أحمر عندما تكون نيئة ولونًا داكنًا عند طهيها. ويشمل أي لحوم تأتي من الثدييات، مثل لحم البقر والضأن ولحم الخنزير والماعز ولحم العجل ولحم الضأن.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. التضخم ليس جزءًا من التسعير، ويظل متوسط سعر البيع (ASP) ثابتًا طوال فترة التوقعات لكل بلد.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. ويتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة عن السوق الذي تمت دراسته

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك.