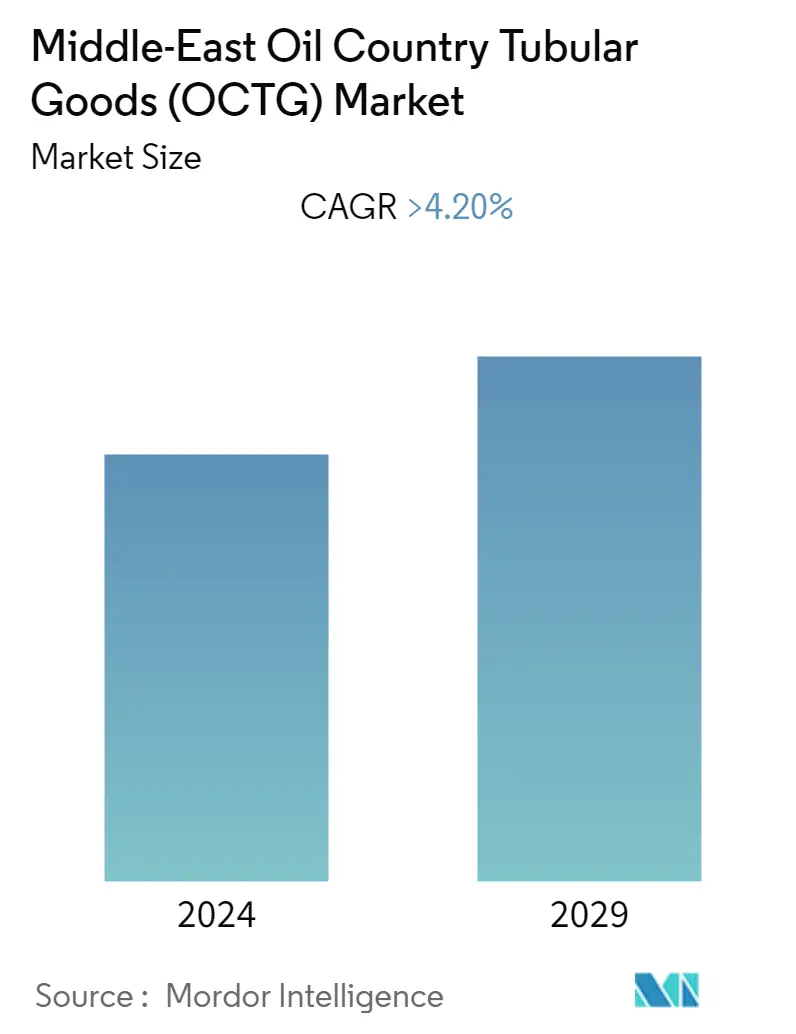

حجم سوق السلع الأنبوبية في بلدان النفط في الشرق الأوسط

| فترة الدراسة | 2021 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| CAGR | 4.20 % |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق السلع الأنبوبية في بلدان النفط في الشرق الأوسط

من المتوقع أن يسجل سوق السلع الأنبوبية (OCTG) في دول الشرق الأوسط معدل نمو سنوي مركب يزيد عن 4.2٪ خلال الفترة المتوقعة.

أثر جائحة كوفيد-19 سلبًا على السوق في عام 2020. وفي الوقت الحالي، وصل السوق إلى مستويات ما قبل الوباء.

- على المدى المتوسط، من المتوقع أن تدفع السوق عوامل مثل تقليص الفجوة بين العرض والطلب، وانخفاض أسعار التعادل للنفط بسبب التقدم التكنولوجي وانخفاض تكلفة الخدمات النفطية، وزيادة الحفر الموجه.

- من ناحية أخرى، من المتوقع أن تعيق عوامل مثل العقوبات المفروضة على عدة دول في المنطقة، إلى جانب التوترات الجيوسياسية، نمو السوق المدروسة.

- ومع ذلك، فإن تحرير صناعة النفط والغاز من قبل الدول الكبرى في الشرق الأوسط لزيادة الاستثمار الأجنبي ومساعدة صناعة النفط والغاز قد يوفر فرصة لسوق OCTG في المنطقة.

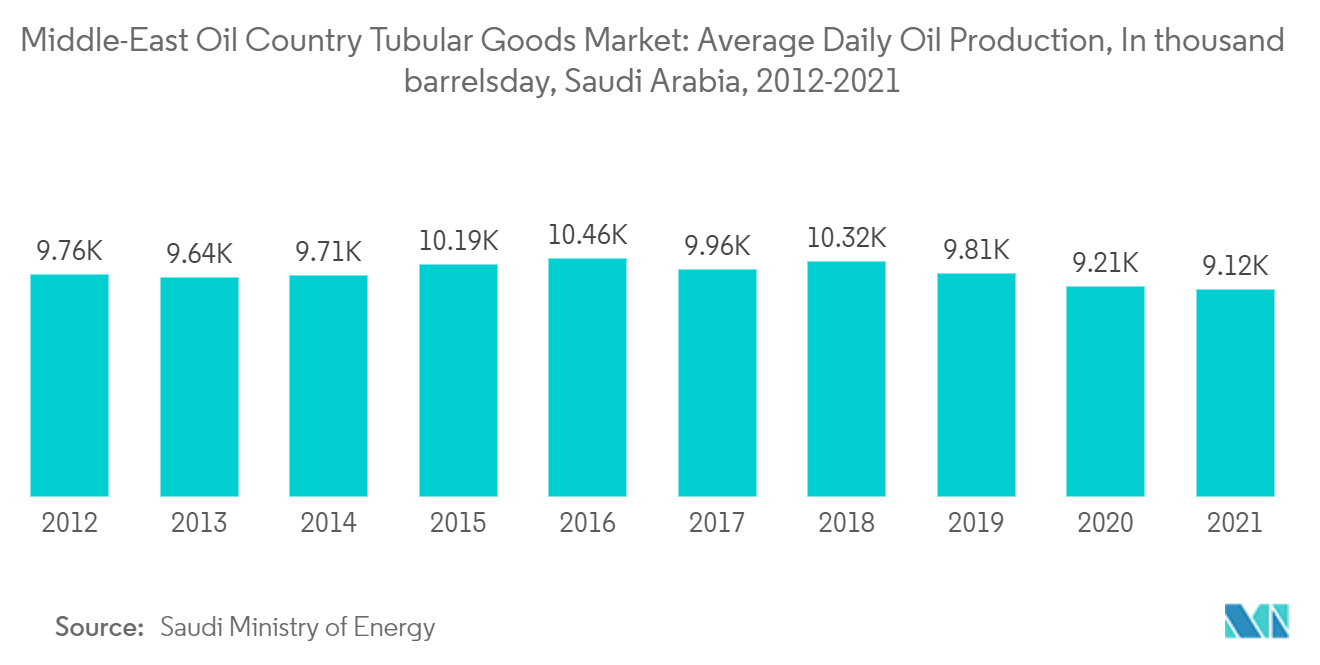

- تعد المملكة العربية السعودية أحد منتجي النفط الرئيسيين على مستوى العالم، واحتلت البلاد المركز الثاني في إنتاج النفط الخام في عام 2021. ويعتمد اقتصاد المملكة العربية السعودية بشكل كبير على قطاع التنقيب عن النفط والغاز، وتمثل صادرات النفط 40% من إجمالي الناتج المحلي. الناتج المحلي الإجمالي للبلاد. وبالتالي، من المتوقع أن تكون المملكة العربية السعودية أكبر سوق في المنطقة لشركة OCTG.

اتجاهات سوق السلع الأنبوبية في بلدان النفط في الشرق الأوسط

OCTG من الدرجة الممتازة تشهد نموًا كبيرًا

- يمر سوق OCTG عالي الجودة بمرحلة نمو بسبب الطلب المتزايد من أنشطة المنبع. تنتشر التطبيقات عالية الجودة على نطاق واسع في آبار الغاز وآبار الضغط العالي ودرجة الحرارة.

- ويحظى التنقيب عن الغاز الطبيعي بزخم كبير مع زيادة تطوير احتياطيات الصخر الزيتي. أدى الحفر الأفقي إلى إنتاج الغاز الطبيعي من احتياطيات الصخر الزيتي، مما أعطى دفعة كبيرة لسوق OCTG عالي الجودة في الشرق الأوسط.

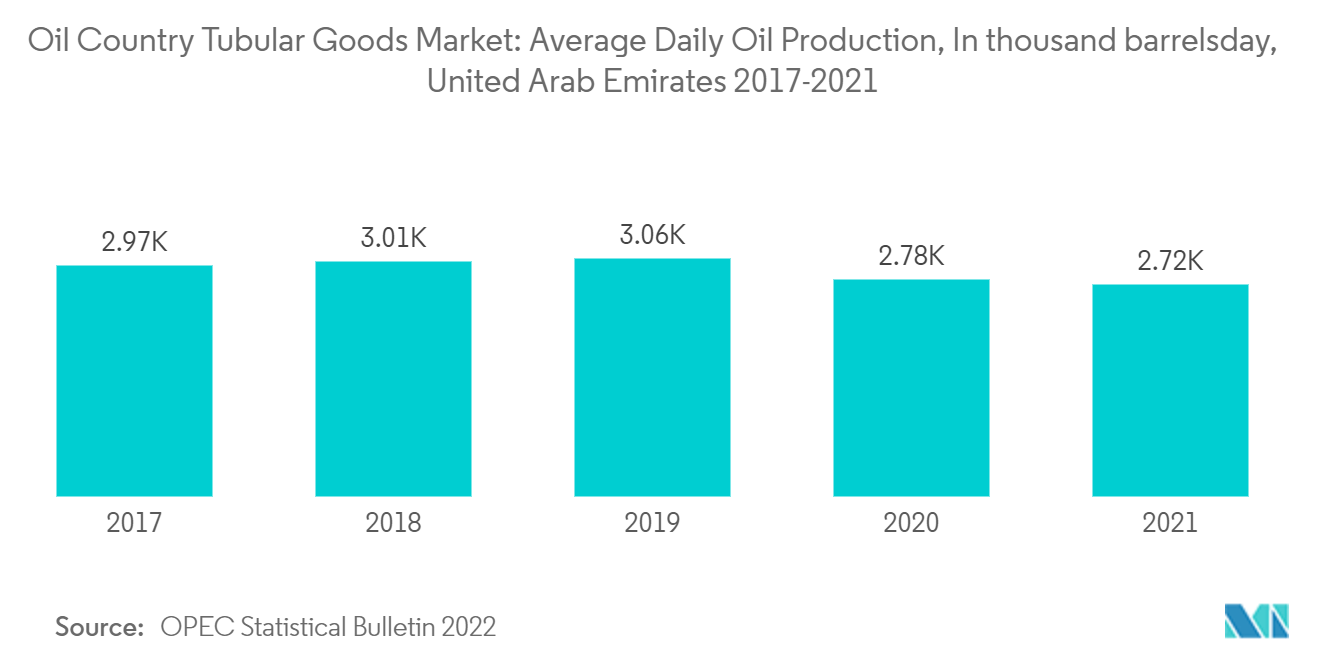

- الإمارات العربية المتحدة هي رابع أكبر منتج للنفط الخام في منطقة الشرق الأوسط وشمال أفريقيا. ووفقا لإحصائيات أوبك، أنتجت البلاد ما متوسطه 2718 ألف برميل يوميا من النفط في عام 2021. ووفقا لنشرة أوبك الإحصائية السنوية 2022، أنتجت البلاد أيضا 54.49 مليار متر مكعب من الغاز الطبيعي في عام 2021.

- ومثل جيرانها في دول مجلس التعاون الخليجي، يعتمد اقتصاد البلاد بشكل كبير على صادرات الطاقة كمصدر رئيسي للإيرادات الأجنبية. واعتبارًا من عام 2021، وفقًا للنشرة الإحصائية السنوية لمنظمة أوبك لعام 2022، بلغت احتياطيات الغاز الطبيعي المؤكدة 8.2 تريليون متر مكعب، في حين بلغت احتياطيات النفط المؤكدة 111 مليار برميل.

- وتوجد نحو 90% من إجمالي الاحتياطيات في أبوظبي، تليها دبي والشارقة ورأس الخيمة. وتعد أم الشيف، وبوحصا، وزاكوم العلوي، وزاكوم السفلي، وحبشون أكبر حقول النفط في أبوظبي، بينما يوجد في دبي حقول الفاتح وراشد والفالح. وتمتلك الشارقة ورأس الخيمة وأم القيوين حقول غاز في المقام الأول. وقد تم استكشاف معظم المساحات البرية والبحرية بشكل جيد نسبيًا، في حين أسفرت عمليات الحفر الأخيرة عن بعض الاكتشافات المهمة.

- وفي أغسطس 2022، عرضت أدنوك خمس اتفاقيات إطارية على شركات خدمات حقول النفط الكبرى، والتي تشمل شركة الغيث لتجهيزات وخدمات حقول النفط، والمنصوري لخدمات الحفر الاتجاهي (المنصوري)، وشركة شلمبرجير الشرق الأوسط إس إيه (شلمبرجير)، وهاليبرتون العالمية المحدودة أبوظبي (هاليبرتون). )، وشركة ويذرفورد بن حمودة ذ.م.م (ويذرفورد). هذه الاتفاقيات الإطارية مخصصة لخدمات الحفر الموجه وقطع الأشجار أثناء الحفر (LWD) لكل من الأصول البرية والبحرية، وستستمر لمدة خمس سنوات، مع خيار تمديد العقود لمدة عامين آخرين.

- تعد الكويت أحد منتجي النفط والغاز الرئيسيين في الشرق الأوسط، حيث أنتجت ما يقرب من 2.71 مليون برميل يوميًا من النفط الخام و12.88 مليار متر مكعب قياسي من الغاز الطبيعي في عام 2021. وتمتلك البلاد احتياطيًا مؤكدًا من النفط الخام يبلغ نحو 101.5 مليار برميل و1784 مليار متر مكعب من الغاز الطبيعي في نفس العام.

- وفي مارس 2022، وافقت الكويت على تطوير حقل الدرة البحري للغاز مع المملكة العربية السعودية. ويقع حقل الغاز في المنطقة المحايدة المشتركة بين البلدين، وبالتالي فإن البلدين حريصان على تطوير المنطقة لإنتاج مليار قدم مكعب يوميا من الغاز و84 ألف برميل يوميا من المكثفات. وتركز الحكومتان بشكل أكبر على استهلاك الغاز الطبيعي لتقليل انبعاثات الكربون، وبالتالي دعم البلاد لتصدير المزيد من النفط الخام إلى السوق الدولية. ومن المرجح أن يتم تطوير مشروع حقل غاز الدرة بشكل مشترك بين شركة أرامكو لأعمال الخليج ومقرها السعودية والشركة الكويتية لنفط الخليج. وسيتم تقاسم الناتج بالتساوي بين البلدين.

- تمتلك دول مثل إيران والعراق ومصر احتياطيات ضخمة من النفط الخام والغاز الطبيعي. ومع انتعاش أسعار النفط الخام، من المتوقع أن تشهد أنشطة التنقيب والإنتاج في المنطقة نمواً خلال الفترة المتوقعة، مما قد يزيد من الطلب على OCTG عالي الجودة.

المملكة العربية السعودية تقود الطلب في السوق

- تعد المملكة العربية السعودية أكبر منتج للنفط الخام في منطقة الشرق الأوسط وشمال أفريقيا، وكانت البلاد رائدة عالميًا في مجال تكنولوجيا التنقيب والإنتاج. وبحسب وزارة الطاقة السعودية، أنتجت البلاد 9124.72 ألف برميل يوميا من الخام خلال عام 2021، مما يجعلها ثالث أكبر منتج للنفط الخام. وفي عام 2021، أنتجت البلاد 120.46 مليار متر مكعب من الغاز، مما يجعلها ثامن أكبر منتج على مستوى العالم.

- تعد الدولة أكبر منتج للنفط الخام في منطقة الشرق الأوسط وشمال إفريقيا ولديها ثاني أكبر احتياطي مؤكد من النفط الخام على مستوى العالم. وتهيمن شركة النفط والغاز المملوكة للدولة أرامكو السعودية على قطاع التنقيب والإنتاج في البلاد، وهي أكبر مصدر للنفط الخام في العالم.

- يركز قطاع التنقيب والإنتاج في المملكة العربية السعودية على تطوير خزانات ضخمة من الحجر الجيري في المناطق البرية والبحرية في البلاد، مثل أكبر حقل نفط بري تقليدي في العالم (الغوار) وأكبر حقل بحري تقليدي (السفانية). لقد تم إنتاج هذه الحقول الضخمة لفترة طويلة وما زالت تحتوي على احتياطيات كبيرة قابلة للاستخراج. وبدأت المملكة العربية السعودية أيضًا في تطوير حقل الجافورة للصخر الزيتي، وهو أكبر حقل للصخر الزيتي غير التقليدي في البلاد، والذي يُقدر أنه يحتوي على ما يقرب من 200 تريليون قدم مكعب من الغاز الصخري، مما يعزز الطلب على OCTG في المنطقة.

- يعد حفر واستكمال الآبار الجديدة استثمارًا كبيرًا. ومع ذلك، فإن المملكة العربية السعودية لديها واحدة من أقل تكاليف الحفر على مستوى العالم. وفقًا لشركة أرامكو السعودية، بلغ متوسط تكلفة الرفع 11.3 ريال سعودي (3 دولارات) للبرميل المنتج في عامي 2021 و2020.

- في يونيو 2022، منحت أرامكو السعودية عقدًا بقيمة 16 مليون دولار أمريكي لتوريد أنابيب الصلب للنفط والغاز إلى الشركة السعودية لأنابيب الصلب. وفي مايو 2022، منحت أرامكو السعودية أيضًا الشركة السعودية لأنابيب الصلب عقدًا بقيمة 26 مليون دولار أمريكي لتوريد النفط. وأنابيب الصلب الغاز. وبالمثل، في يناير 2022، منحت أرامكو السعودية عقدًا بقيمة 71 مليون دولار أمريكي لشركة الأنابيب العربية لتوفير أنابيب الصلب. وتسلط مثل هذه التطورات الضوء على هيمنة الشركات السعودية المحلية على توريد معدات الآبار ذات التقنية المنخفضة، والتي من المتوقع أن تزداد خلال فترة التوقعات.

- تمتلك المملكة العربية السعودية أحد أكبر احتياطيات الهيدروكربون على مستوى العالم، وعلى الرغم من التحركات التي اتخذتها الحكومة لزيادة الاستثمار في الحلول المستدامة والطاقة المتجددة، فإن صناعة الهيدروكربون تشكل العمود الفقري للاقتصاد، وفي بيئة مرتفعة الأسعار، تهدف الحكومة إلى تعظيم أرباحها على مدى العقد المقبل. كشفت أرامكو السعودية عن خططها لزيادة نفقاتها الرأسمالية إلى 40-50 مليار دولار أمريكي في عام 2022، بزيادة تقارب 50% عن عام 2021، مع توقع مزيد من النمو حتى عام 2025.

- وتخطط الشركة لزيادة طاقتها الإنتاجية من النفط الخام إلى 13 مليون برميل يومياً بحلول عام 2027، وتهدف إلى زيادة إنتاج الغاز بنسبة 50% تقريباً بحلول عام 2030. وتعد خطط التوسع الطموحة هذه، إلى جانب أهداف العصر الجديد المتمثلة في الالتزام بمعايير الاستدامة والبيئة، بمثابة ومن المتوقع أن يجذب استثمارات كبيرة ويتطلب ابتكارات كبيرة في هذا القطاع. من المتوقع أن تقود هذه العوامل سوق التنقيب في البلاد، إلى جانب الطلب على OCTG، خلال الفترة المتوقعة.

نظرة عامة على صناعة السلع الأنبوبية في بلدان النفط في الشرق الأوسط

إن سوق السلع الأنبوبية في بلدان الشرق الأوسط النفطية (OCTG) مجزأة إلى حد ما. بعض اللاعبين الرئيسيين في السوق (بدون ترتيب معين) يشمل شركة National-Oilwell Varco Inc.، وNippon Steel Corporation، وTenaris SA، وArcelorMittal SA، وVallourec SA.

قادة سوق السلع الأنبوبية في بلدان النفط في الشرق الأوسط

-

National-Oilwell Varco Inc

-

Nippon Steel Corporation

-

Tenaris SA

-

ArcelorMittal SA

-

Vallourec SA

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق السلع الأنبوبية في بلد النفط في الشرق الأوسط

- في يونيو 2022، فازت شركة Vallourec SA بعقد مدته 10 سنوات لتوفير خدمات التغليف المتميزة وإدارة المخزون. وتخطط أيضًا لتغطية جزء من احتياجات أرامكو السعودية من حلول Premium OCTG (السلع الأنبوبية لدول النفط) لعمليات الحفر الخاصة بها. تم توقيع العقد على أساس الاستدعاء، ويتم وضعه كل ثلاثة أشهر خلال مدة الاتفاقية. وقد تم بالفعل استلام أول طلبين تحت الطلب، ومن المقرر التسليم في أوائل عام 2023.

- في يناير 2022، أعلنت شركة Hunting PLC عن مشروع مشترك مع شركة Jindal Saw Ltd، وهي شركة عالمية لتصنيع الأنابيب، لإنشاء أول مصنع خيوط OCTG المتميز والمتطور في الهند. ومن المتوقع أن يقوم المصنع الجديد بتوريد أنابيب الحفر وأجزاء الحفر لتطبيقات حفر النفط والغاز في منطقة الشرق الأوسط وشمال أفريقيا.

تقرير سوق السلع الأنبوبية في بلدان النفط في الشرق الأوسط – جدول المحتويات

1. مقدمة

1.1 مجال الدراسة

1.2 تعريف السوق

1.3 افتراضات الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. نظرة عامة على السوق

4.1 مقدمة

4.2 حجم السوق وتوقعات الطلب بمليار دولار أمريكي، حتى عام 2027

4.3 الاتجاهات والتطورات الأخيرة

4.4 السياسات واللوائح الحكومية

4.5 ديناميات السوق

4.5.1 السائقين

4.5.2 القيود

4.6 تحليل سلسلة التوريد

4.7 تحليل القوى الخمس لبورتر

4.7.1 القدرة التفاوضية للموردين

4.7.2 القوة التفاوضية للمستهلكين

4.7.3 تهديد الوافدين الجدد

4.7.4 تهديد المنتجات والخدمات البديلة

4.7.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 عملية التصنيع

5.1.1 سلس

5.1.2 المقاومة الكهربائية ملحومة

5.2 درجة

5.2.1 قسط الصف

5.2.2 درجة API

5.3 جغرافية

5.3.1 المملكة العربية السعودية

5.3.2 الإمارات العربية المتحدة

5.3.3 الكويت

5.3.4 بقية الشرق الأوسط

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.3 ملف الشركة

6.3.1 National-Oilwell Varco Inc.

6.3.2 Nippon Steel Corporation

6.3.3 Tenaris SA

6.3.4 ArcelorMittal SA

6.3.5 Vallourec SA

6.3.6 ILJIN Steel Co.

6.3.7 TPCO Enterprise Inc.

6.3.8 U.S. Steel Tubular Products Inc.

6.3.9 Halima Pipe Company

6.3.10 ITECO

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة السلع الأنبوبية في دول الشرق الأوسط النفطية

إن السلع الأنبوبية في الدول النفطية عبارة عن مزيج من منتجات الأنابيب الفولاذية المختلفة، بما في ذلك أغلفة الآبار وأنابيب الإنتاج وأنابيب الحفر. يتم استخدام هذه المنتجات الأنبوبية لتسهيل الحفر بطريقة مستمرة. قد يكون الأنبوب الأنبوبي عبارة عن أنبوب غير ملحوم أو أنبوب ملحوم يتم تصنيعه بدرجات وأحجام مختلفة. ويتكون غلاف البئر من هيكل على شكل أنبوب يوضع داخل البئر للحفاظ على الفتحة بين المياه الجوفية المستهدفة والسطح. جنبا إلى جنب مع الجص، يمنع الغلاف الأوساخ من الدخول إلى البئر.

يتم تقسيم سوق السلع الأنبوبية في دول الشرق الأوسط النفطية حسب عملية التصنيع والدرجة والجغرافيا. من خلال عملية التصنيع، يتم تقسيم السوق إلى ملحومة بالمقاومة الكهربائية وغير الملحومة. حسب الدرجة، يتم تقسيم السوق إلى الدرجة الممتازة ودرجة API. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق السلع الأنبوبية لدول النفط (OCTG) عبر الدول الرئيسية في المنطقة. تم تحديد حجم السوق والتوقعات لكل قطاع من حيث الإيرادات (مليار دولار أمريكي).

| عملية التصنيع | ||

| ||

|

| درجة | ||

| ||

|

| جغرافية | ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق السلع الأنبوبية في بلدان النفط في الشرق الأوسط

ما هو حجم سوق السلع الأنبوبية لدول النفط في الشرق الأوسط (OCTG) الحالي؟

من المتوقع أن يسجل سوق السلع الأنبوبية لدول النفط في الشرق الأوسط (OCTG) معدل نمو سنوي مركب يزيد عن 4.20٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في سوق السلع الأنبوبية لدول النفط في الشرق الأوسط (OCTG)؟

National-Oilwell Varco Inc، Nippon Steel Corporation، Tenaris SA، ArcelorMittal SA، Vallourec SA هي الشركات الكبرى العاملة في سوق السلع الأنبوبية لدول النفط في الشرق الأوسط (OCTG).

ما هي السنوات التي يغطيها سوق السلع الأنبوبية لدول النفط في الشرق الأوسط (OCTG)؟

يغطي التقرير حجم السوق التاريخي لسوق السلع الأنبوبية في بلدان النفط في الشرق الأوسط (OCTG) للأعوام 2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق السلع الأنبوبية في بلدان النفط في الشرق الأوسط (OCTG) للسنوات 2024 و2025 ، 2026، 2027، 2028 و 2029.

تقرير صناعة السلع الأنبوبية في بلدان النفط في الشرق الأوسط (OCTG).

إحصائيات الحصة السوقية وحجم البضائع الأنبوبية لدول النفط في الشرق الأوسط (OCTG) لعام 2024، ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل السلع الأنبوبية لدول الشرق الأوسط النفطية (OCTG) توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.