تحليل سوق الطاقة الحرارية في منطقة الشرق الأوسط وأفريقيا

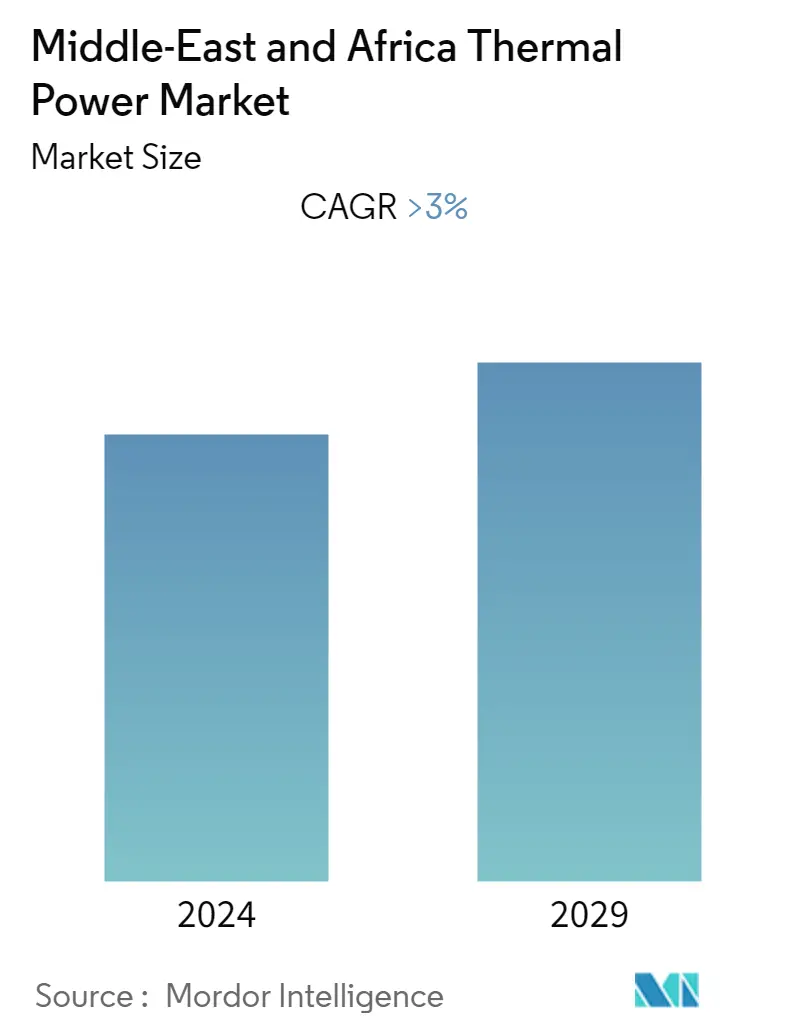

من المتوقع أن ينمو سوق الطاقة الحرارية في الشرق الأوسط وأفريقيا بمعدل نمو سنوي مركب يزيد عن 3٪ خلال الفترة المتوقعة 2020-2025. تؤدي عوامل مثل زيادة عدد السكان واستهلاك الطاقة إلى نمو الطلب على الطاقة. ومع تزايد الطلب على الطاقة، يتم إنشاء مشاريع جديدة للطاقة الحرارية، والتي بدورها تقود السوق. ومن المتوقع أيضًا أن يؤدي وجود احتياطيات هائلة من النفط والغاز في المنطقة إلى تعزيز الطاقة الحرارية. ومع ذلك، مع زيادة حصة مصادر الطاقة المتجددة والأثر السلبي لجائحة كوفيد-19، من المتوقع حدوث تأخير في مشاريع متعددة وانخفاض الطلب على الطاقة على المدى القصير، مما يؤدي إلى بطء نمو السوق.

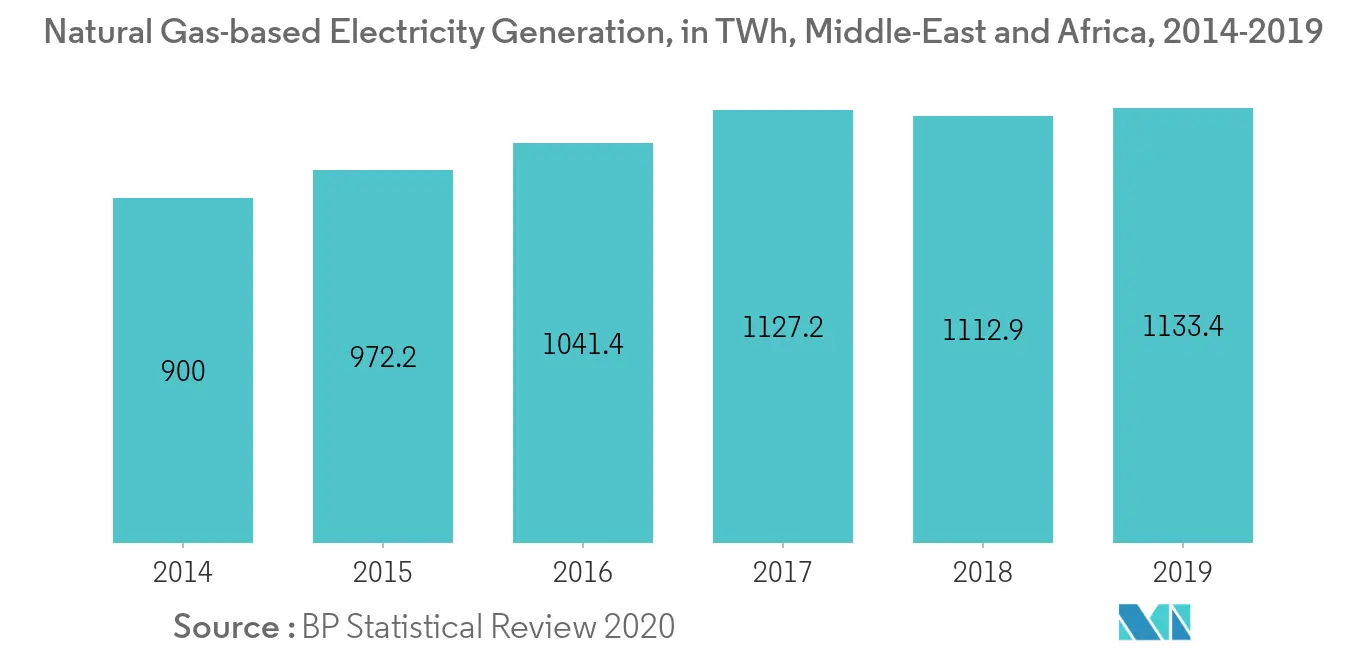

- مع الحصة الأكبر في توليد الكهرباء، يتصدر الغاز الطبيعي السوق. ونظرًا للاحتياطيات الهائلة من الغاز الطبيعي، من المتوقع أن يستمر توليد الطاقة المعتمد على الغاز الطبيعي في هيمنته خلال فترة التوقعات.

- بحلول عام 2050، من المتوقع أن يتضاعف الطلب على الكهرباء في الشرق الأوسط ثلاث مرات مقارنة بعام 2018. علاوة على ذلك، مع وجود حصة كبيرة في البلدان الأفريقية التي لا توجد بها كهرباء، من المتوقع وجود فرص هائلة في مستقبل سوق الطاقة الحرارية.

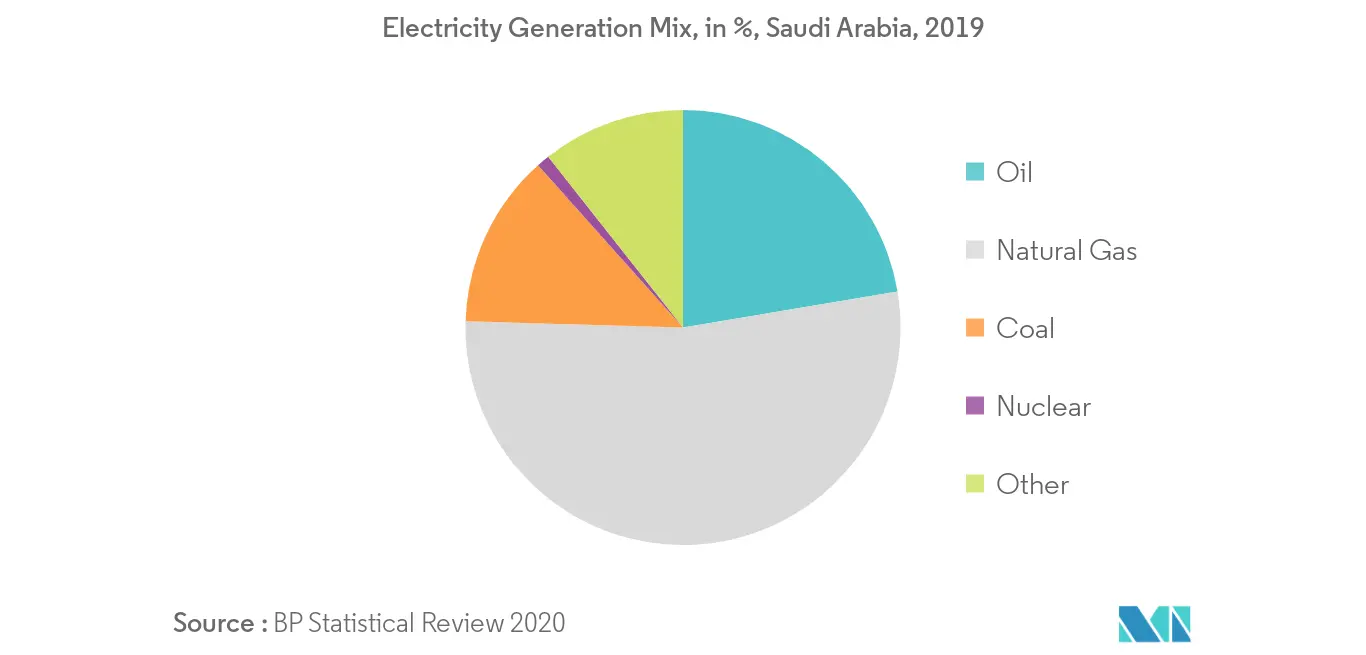

- شهدت المملكة العربية السعودية أعلى معدلات توليد للطاقة في عام 2019. ومع المشاريع المخطط لها خلال الفترة المتوقعة، من المتوقع أن تهيمن المملكة على السوق.

اتجاهات سوق الطاقة الحرارية في منطقة الشرق الأوسط وأفريقيا

محطات حرارية تعتمد على الغاز الطبيعي تسيطر على السوق

- يؤدي الطلب المتزايد على الطاقة في مختلف دول الشرق الأوسط وأفريقيا وتوافر المواد الهيدروكربونية لتوليد الطاقة إلى هيمنة الغاز لتوليد الطاقة خلال الفترة المتوقعة.

- وفي عام 2019، وقعت مصر اتفاقية مع شركة أكوا للمياه لبناء محطة كهرباء تعمل بالغاز الطبيعي بقيمة 23 مليار دولار بقدرة 2250 ميجاوات. ومن المتوقع أن يتم تشغيل المحطة بحلول عام 2023. ومن المتوقع أن يحدث هذا النمو الكبير في توليد الطاقة الحرارية خلال الفترة المتوقعة.

- في فبراير 2020، شكلت مؤسسة أبوظبي للطاقة (ADPower) وشركة ماروبيني اليابانية ائتلافاً لتطوير مشروع الفجيرة F3 المستقل لإنتاج الطاقة (IPP)، والذي سيكون أكبر محطة مستقلة للطاقة الحرارية في دولة الإمارات العربية المتحدة.

- تخطط شركة البترول الوطنية السودانية لبناء محطة للطاقة الحرارية مع شركة مونيتور باور سيستم النرويجية بتكلفة 800 مليون دولار أمريكي. وبموجب الاتفاقية سيتم إنشاء خطوط أنابيب لنقل الغاز لتزويد محطة الكهرباء الحرارية المزمع إنشاؤها بولاية غرب كردفان بقدرة 460 ميجاوات.

- أنتج الغاز الطبيعي 1112 تيراواط ساعة من الكهرباء في المنطقة في عام 2019. ومع المشاريع القادمة، من المرجح أن تنمو حصة توليد الطاقة المعتمدة على الغاز الطبيعي خلال الفترة المتوقعة.

السعودية تسيطر على السوق

- تتصدر المملكة العربية السعودية منطقة الشرق الأوسط وأفريقيا بأكملها من حيث توليد الكهرباء. ارتفع إنتاج الكهرباء من 311 تيراواط ساعة في عام 2014 إلى 357 تيراواط ساعة في عام 2019.

- مع تزايد الطلب على الطاقة وزيادة الاستثمار في مصادر الطاقة الحرارية بالتوازي، لدى المملكة العربية السعودية العديد من المشاريع التي من المتوقع أن يتم تشغيلها خلال الفترة المتوقعة.

- في عام 2019، تم الانتهاء من محطة الفاضلي المشتركة للحرارة والكهرباء التي تعمل بالغاز، وهي محطة توليد مشترك للطاقة، في المنطقة الشرقية من المملكة بالقرب من الفاضلي (FGP)، والتي تبلغ طاقتها المركبة 1507 ميجاوات.

- وفي عام 2019، وقعت شركة Power China عقد إنشاءات للمشتريات الهندسية مع الشركة السعودية للكهرباء لمحطة توليد الطاقة PP13 التي تعمل بالغاز الطبيعي. ويتضمن المشروع ستة توربينات غازية، وستة غلايات للحرارة المهدرة، وتوربينين بخاريين، وجزيرتين لتبريد الهواء. وتبلغ قدرتها التوليدية 1960 ميجاوات.

- تعمل المملكة العربية السعودية على زيادة توليد الطاقة من خلال المصادر الحرارية والمتجددة. ونظرًا للاعتماد الكبير على الوقود الأحفوري والنمو المتوقع في السوق النووية أيضًا، فمن المتوقع أن تستمر الدولة في هيمنتها خلال الفترة المتوقعة.

نظرة عامة على صناعة الطاقة الحرارية في منطقة الشرق الأوسط وأفريقيا

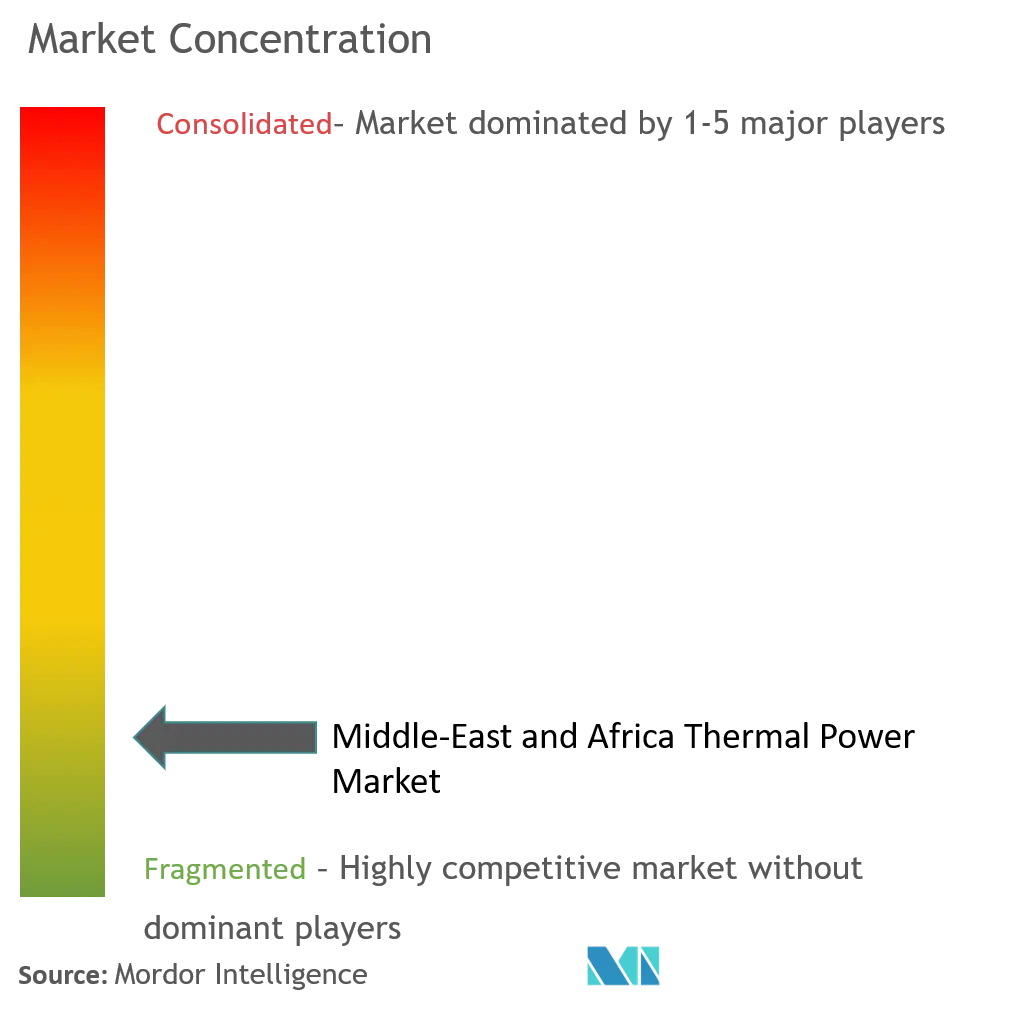

سوق الطاقة الحرارية في الشرق الأوسط وأفريقيا مجزأ إلى حد ما. ومن بين اللاعبين الرئيسيين هيئة كهرباء ومياه دبي، وشركة إسكوم القابضة المحدودة، وسيمنز إيه جي، وأكوا باور بركاء ش.م.ع.ع، والشركة السعودية للكهرباء.

قادة سوق الطاقة الحرارية في منطقة الشرق الأوسط وأفريقيا

Dubai Electricity and Water Authority

Eskom Holdings SOC Ltd

Siemens AG

Acwa Power Barka SAOG

Saudi Electricity Company

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تقسيم صناعة الطاقة الحرارية في منطقة الشرق الأوسط وأفريقيا

عرض تقرير سوق الطاقة الحرارية في الشرق الأوسط وأفريقيا بالتفصيل:.

| زيت |

| غاز طبيعي |

| النووية |

| فحم |

| الإمارات العربية المتحدة |

| المملكة العربية السعودية |

| جنوب أفريقيا |

| مصر |

| دولة قطر |

| بقية دول الشرق الأوسط وأفريقيا |

| مصدر | زيت |

| غاز طبيعي | |

| النووية | |

| فحم | |

| جغرافية | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| جنوب أفريقيا | |

| مصر | |

| دولة قطر | |

| بقية دول الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث سوق الطاقة الحرارية في منطقة الشرق الأوسط وأفريقيا

ما هو الحجم الحالي لسوق الطاقة الحرارية في الشرق الأوسط وأفريقيا؟

من المتوقع أن يسجل سوق الطاقة الحرارية في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب يزيد عن 3٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في سوق الطاقة الحرارية في الشرق الأوسط وأفريقيا؟

Dubai Electricity and Water Authority، Eskom Holdings SOC Ltd، Siemens AG، Acwa Power Barka SAOG، Saudi Electricity Company هي الشركات الكبرى العاملة في سوق الطاقة الحرارية في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق الطاقة الحرارية في الشرق الأوسط وأفريقيا؟

يغطي التقرير الحجم التاريخي لسوق الطاقة الحرارية في الشرق الأوسط وأفريقيا للسنوات 2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق الطاقة الحرارية في الشرق الأوسط وأفريقيا للسنوات 2024 و2025 و2026 و2027 ، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الطاقة الحرارية في الشرق الأوسط وأفريقيا

إحصائيات لحصة سوق الطاقة الحرارية في الشرق الأوسط وأفريقيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الطاقة الحرارية في الشرق الأوسط وأفريقيا توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.