تحليل سوق أجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا

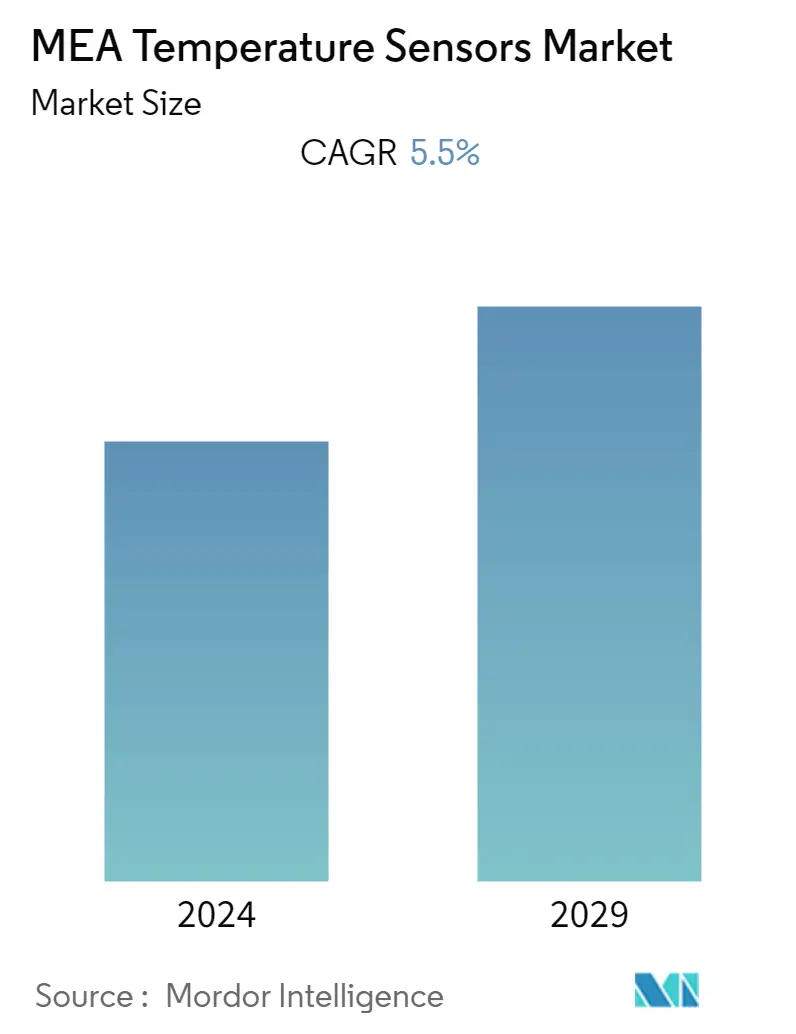

بلغت قيمة سوق أجهزة استشعار درجة الحرارة في الشرق الأوسط وأفريقيا 674.8 مليون دولار أمريكي في عام 2020، ومن المتوقع أن تبلغ قيمتها 931.6 مليون دولار أمريكي بحلول عام 2026، مسجلة معدل نمو سنوي مركب قدره 5.5٪ خلال الفترة 2021-2026.

- تعد المنطقة واحدة من أسرع الصناعات التحويلية نموًا في المنطقة. ونظرًا للمشاريع الحكومية الرئيسية، والضرائب المنخفضة، واللوائح الملائمة للأعمال التجارية، من المتوقع أن تستثمر شركات تصنيع كبيرة لأجهزة استشعار درجة الحرارة في البلاد.

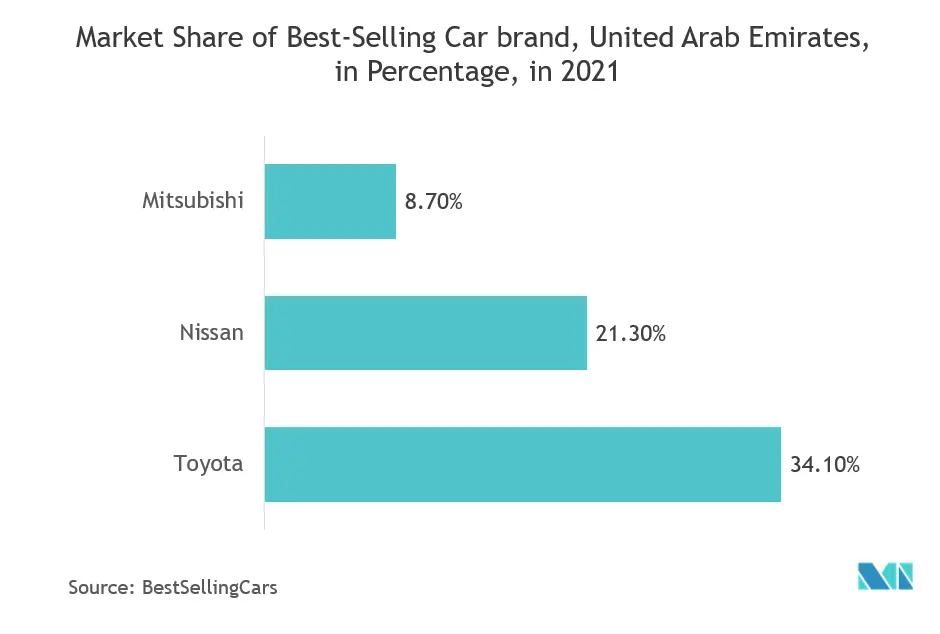

- تتمتع دولة الإمارات العربية المتحدة بأحد قطاعات السيارات القوية في دول مجلس التعاون الخليجي بسبب عوامل مثل انخفاض تعريفات الاستيراد وانخفاض تكاليف الوقود. ومن المتوقع أن تنفق دبي ملايين الدراهم على الحوافز للحصول على 42 ألف سيارة كهربائية في شوارعها بحلول عام 2030. وتتوقع جنرال موتورز أن تشهد زيادة في المبيعات في المنطقة مع إطلاق سيارتها الكهربائية شيفروليه. علاوة على ذلك، تدير شرطة دبي أيضًا أسطولًا صغيرًا من سيارات بولت EVs.

- علاوة على ذلك، تهدف المملكة العربية السعودية إلى التحول من اقتصادها المعتمد على النفط، وتجري محادثات مع الأردن ومصر لإنشاء منطقة صناعية تعمل بالطاقة المتجددة بقيمة 500 مليار دولار. وستركز المنطقة المعروفة باسم نيوم على الصناعات، بما في ذلك الطاقة والمياه والتكنولوجيا الحيوية والأغذية والتصنيع المتقدم، مما يزيد الطلب على الأتمتة ويشجع اللاعبين في الصناعة على الاستثمار في المنطقة.

- بسبب تفشي فيروس كورونا (COVID-19)، تعطلت سلسلة التوريد العالمية والطلب على العديد من المنتجات بشكل كبير، ومن المتوقع أن يتأثر اعتماد أجهزة استشعار درجة الحرارة اللاسلكية حتى نهاية عام 2020. ومع ذلك، فإن الطلب المتزايد على المنتجات الطبية التطبيقات تقود نمو السوق. يستثمر العديد من اللاعبين ويتعاونون لتلبية المتطلبات.

اتجاهات سوق أجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا

صناعة السيارات تظهر نمواً كبيراً

- تتمتع دولة الإمارات العربية المتحدة بأحد قطاعات السيارات القوية في دول مجلس التعاون الخليجي بسبب عوامل مثل انخفاض تعريفات الاستيراد وانخفاض تكاليف الوقود. ومن المتوقع أن تنفق دبي ملايين الدراهم على الحوافز للحصول على 42 ألف سيارة كهربائية في شوارعها بحلول عام 2030. وتتوقع جنرال موتورز أن تشهد زيادة في المبيعات في المنطقة مع إطلاق سيارتها الكهربائية شيفروليه. علاوة على ذلك، تدير شرطة دبي أيضًا أسطولًا صغيرًا من سيارات بولت EVs.

- أعلنت الحكومة أنها تهدف إلى استثمار 75 مليار دولار أمريكي بحلول عام 2025 في قطاع التصنيع الصناعي الجديد في البلاد وأن قطاع التصنيع سيساهم بنسبة 25٪ في الناتج المحلي الإجمالي للبلاد بحلول عام 2025. وتخطط جنرال موتورز لإطلاق 20 طرازًا جديدًا من السيارات الكهربائية على مستوى العالم بحلول عام 2025. 2023 وتعتزم تسويق خط إنتاج دولة الإمارات العربية المتحدة. وتهدف حكومة الإمارات العربية المتحدة إلى خفض انبعاثات الكربون بنسبة تصل إلى 15% بحلول عام 2020 واعتماد المركبات الكهربائية بنسبة 20% ضمن أسطولها، مما يجعل قطاع السيارات أحد المستخدمين البارزين لأجهزة استشعار درجة الحرارة في المنطقة.

- علاوة على ذلك، دفعت صناعة السيارات الحكومة إلى إنشاء سوق للسيارات الكهربائية في جنوب إفريقيا. وتضغط شركتا نيسان وبي إم دبليو على حكومة جنوب إفريقيا لتخفيض رسوم الاستيراد على السيارات الكهربائية لجعلها في متناول الجميع. في سبتمبر 2019، أكملت GridCars، إحدى أكبر شركات تركيب محطات شحن السيارات الكهربائية العامة في جنوب إفريقيا، إطلاق الطريق السريع الوطني للمركبات الكهربائية الذي يربط المدن المهمة على طول بعض الطرق السريعة الأكثر ازدحامًا في جنوب إفريقيا. في نوفمبر 2019، أعلنت شركة المطارات بجنوب أفريقيا (ACSA)، بالشراكة مع BMW SA، عن محطات شحن للسيارات الكهربائية عبر ثلاثة مطارات تابعة لشركة ACSA في البلاد. ومن شأن مثل هذه التطورات أن تجعل قطاع السيارات مستخدمًا نهائيًا مهمًا لأجهزة استشعار درجة الحرارة.

النفط والغاز يحتفظان بأعلى حصة في السوق

- وتشهد المنطقة باستمرار اكتشاف آبار جديدة للنفط والغاز، في حين يتم تجديد الآبار القديمة وغير المستغلة. على سبيل المثال، في نوفمبر/تشرين الثاني 2019، أعلنت شركة بترول أبوظبي الوطنية (أدنوك)، المملوكة للحكومة، عن برنامج كبير لتوسيع أسطول الحفارات، والذي من المتوقع أن يضيف عشرات الحفارات بحلول عام 2025. وتدعي الشركة أيضًا أنها زادت حجمها احتياطيات الغاز إلى نحو 273 تريليون قدم مكعب، نتيجة اكتشاف مكامن الغاز غير التقليدي في المنطقة. مثل هذه التطورات المتزايدة تدفع الطلب على أجهزة استشعار درجة الحرارة.

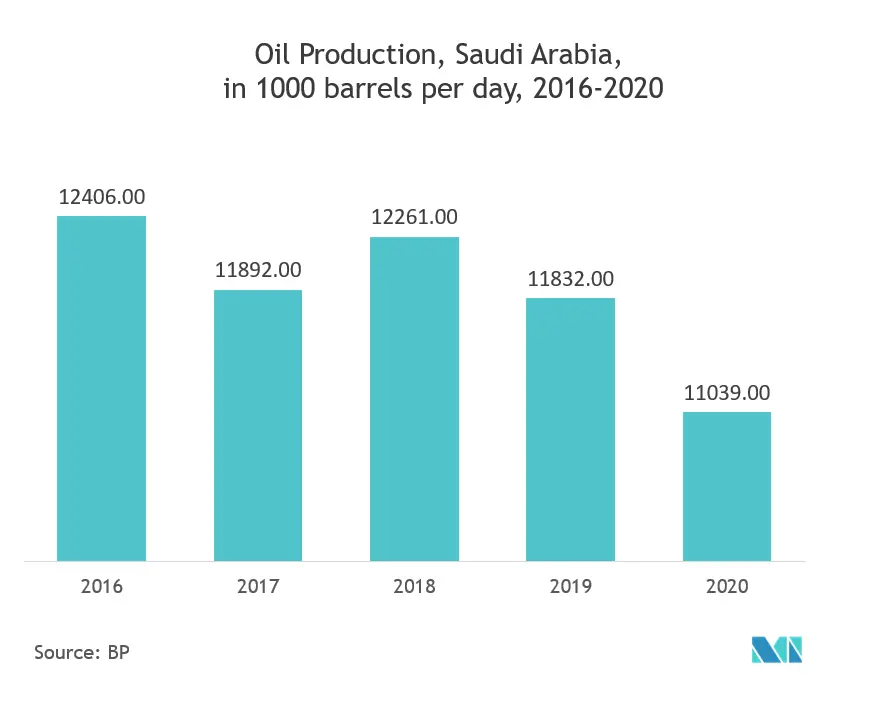

- ومن ناحية أخرى، تعد المملكة العربية السعودية من أكبر منتجي ومصدري السوائل البترولية في العالم، وهي حاليًا ثاني أكبر منتج للنفط الخام في العالم، بعد روسيا مباشرة. لا يزال اقتصاد المملكة العربية السعودية يعتمد بشكل كبير على الصناعات النفطية والصناعات المرتبطة بالنفط، بما في ذلك البتروكيماويات وتكرير البترول، مما يجعل قطاع النفط والغاز أحد المستخدمين البارزين لأجهزة استشعار درجة الحرارة في البلاد.

- علاوة على ذلك، وقعت الكويت عقد استكشاف بحري بقيمة 600 مليون دولار أمريكي مع شركة هاليبرتون لحفر ستة آبار استكشافية ذات ضغط عالٍ ودرجة حرارة عالية (HP/HT) خلال السنتين أو الثلاث سنوات القادمة. ومن الممكن أن يساعد مشروع التنقيب البحري الجديد هذا مع شركة هاليبرتون في إضافة حوالي 100 ألف برميل من النفط يوميًا في المستقبل. وكان من المتوقع أن تبدأ أعمال التنقيب البحرية في منتصف عام 2020، ومن المتوقع أن يأتي الحفار الأول بحلول يوليو 2020 والثاني بحلول يناير 2021. ومن المتوقع أن تدفع مثل هذه التطورات نمو السوق بشكل إيجابي.

- وتشهد سلطنة عمان أنشطة استكشاف جديدة، ومن المتوقع أن يكون لها تأثير إيجابي على السوق. على سبيل المثال، وقعت شركتي BP وEni اتفاقية التنقيب والإنتاج في المنطقة 77. ومن المتوقع أن يؤدي ذلك إلى زيادة بنسبة 8.0% في نشاط الحفر. في ديسمبر/كانون الأول 2020، أنشأت عُمان شركة جديدة للنفط والغاز تُعرف باسم شركة تنمية الطاقة العمانية (EDO)، والتي ستستحوذ على حصة في شركة الطاقة الأكثر رسوخًا في البلاد، شركة تنمية نفط عمان (PDO)، وستقوم بتطوير مشاريعها.

نظرة عامة على صناعة أجهزة استشعار درجة الحرارة في شركة طيران الشرق الأوسط

يتميز سوق أجهزة استشعار درجة الحرارة في الشرق الأوسط وأفريقيا بقدرة تنافسية معتدلة ويتألف من عدد قليل من اللاعبين الرئيسيين. ومن حيث الحصة السوقية، يهيمن بعض اللاعبين حاليًا على السوق. ومع ذلك، مع التقدم في قياس وتقييم المكونات الإلكترونية، يعمل اللاعبون الجدد على زيادة تواجدهم في السوق، وبالتالي توسيع بصمة أعمالهم عبر الاقتصادات الناشئة.

- أغسطس 2021 - ابتكر تلاميذ إحدى مدارس دبي جهازًا مفيدًا ومواد تعقيم يمكن استخدامها على مقابض أبواب المؤسسة لمنع انتشار تفشي مرض كوفيد-19 الهائج وتعزيز سلامة الصحة العامة لأقرانهم بشكل أكبر. واعتمد التلاميذ على أن الباب مزود بمعدات تنتج الطاقة الحركية. لقد أضافوا أيضًا أجهزة استشعار لدرجة الحرارة تعتمد على Arduino وشاشة LED في محاولة لمراقبة درجة حرارة جميع المارة عبر الباب.

قادة سوق أجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا

-

Siemens AG

-

PANASONIC CORPORATION

-

ABB LIMITED

-

DENSO CORPORATION

-

Omron CORPORATION

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا

- أغسطس 2021 - أعلن وزير الاتصالات يوعز هندل وممثلون عن جوجل عن الإطلاق الرسمي لطريق بلو رامان الذي سيربط بين البلدين، وهو جزء من مشروع أكبر للبنية التحتية للإنترنت سيربط في النهاية أوروبا بالهند عبر الألياف الضوئية.

تجزئة صناعة أجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا

أجهزة استشعار درجة الحرارة هي أجهزة لقياس قراءات درجة الحرارة من خلال الإشارات الكهربائية. يتكون المستشعر من معدنين يولدان جهدًا كهربائيًا أو مقاومة بمجرد ملاحظة تغير في درجة الحرارة. أجهزة استشعار درجة الحرارة لها أنواع مختلفة حسب نوع التقنية، مثل الأشعة تحت الحمراء، والمزدوجة الحرارية، وكاشفات درجة الحرارة المقاومة (RTD)، والثرمستور، وغيرها.

ويصف التقرير نوع أجهزة الاستشعار مثل السلكية واللاسلكية، كما يقدم دراسة الإخراج وهي التناظرية والرقمية. تتكون صناعة المستخدم النهائي من تطبيقات أجهزة استشعار درجة الحرارة، وتشمل بشكل رئيسي المواد الكيميائية والبتروكيماويات والنفط والغاز والمعادن والتعدين وتوليد الطاقة والأغذية والمشروبات والسيارات والطب والفضاء والعسكرية وغيرها. يتم تقديم الدراسة أيضًا بناءً على تأثير فيروس كورونا (COVID-19).

| حسب النوع | سلكي |

| لاسلكي | |

| بواسطة التكنولوجيا | الأشعة تحت الحمراء |

| الحرارية | |

| المقاومة للكشف عن درجة الحرارة | |

| الثرمستور | |

| جهاز إرسال درجة الحرارة | |

| الألياف الضوئية | |

| آحرون | |

| بواسطة صناعة المستخدم النهائي | الكيميائية والبتروكيماوية |

| النفط والغاز | |

| المعادن والتعدين | |

| توليد الطاقة | |

| الأغذية والمشروبات | |

| السيارات | |

| طبي | |

| الفضاء والعسكرية | |

| مستهلكى الكترونيات | |

| صناعات المستخدم النهائي الأخرى | |

| حسب البلد | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| بقية دول الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث سوق أجهزة استشعار درجة الحرارة في شركة MEA

ما هو حجم السوق الحالي لأجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا؟

من المتوقع أن يسجل سوق أجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 5.5٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق أجهزة استشعار درجة الحرارة في MEA؟

Siemens AG، PANASONIC CORPORATION، ABB LIMITED، DENSO CORPORATION، Omron CORPORATION هي الشركات الكبرى العاملة في سوق أجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق أجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا؟

يغطي التقرير الحجم التاريخي لسوق أجهزة قياس درجة الحرارة في منطقة الشرق الأوسط وأفريقيا للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق أجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Automation Reports

Popular Technology, Media and Telecom Reports

تقرير صناعة أجهزة استشعار درجة الحرارة في شركة طيران الشرق الأوسط

إحصائيات الحصة السوقية لأجهزة استشعار درجة الحرارة في منطقة الشرق الأوسط وأفريقيا لعام 2023 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل مستشعر درجة الحرارة في شركة MEA توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.