حجم سوق الأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| فترة البيانات التاريخية | 2019 - 2022 |

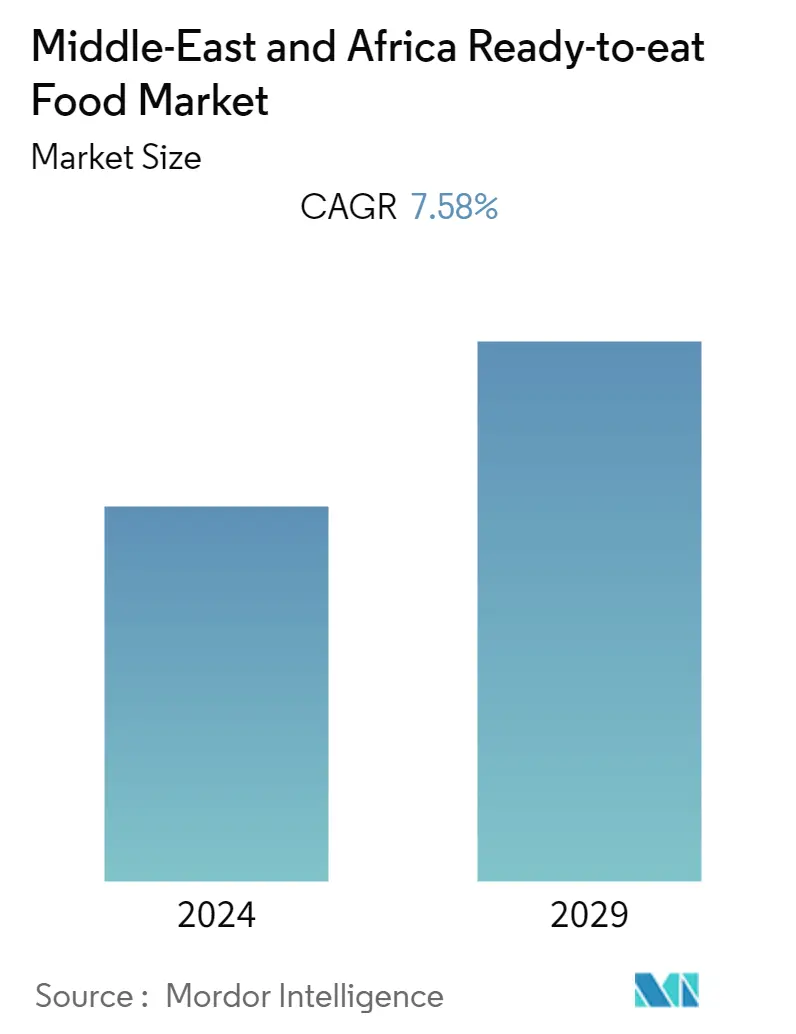

| CAGR | 7.58 % |

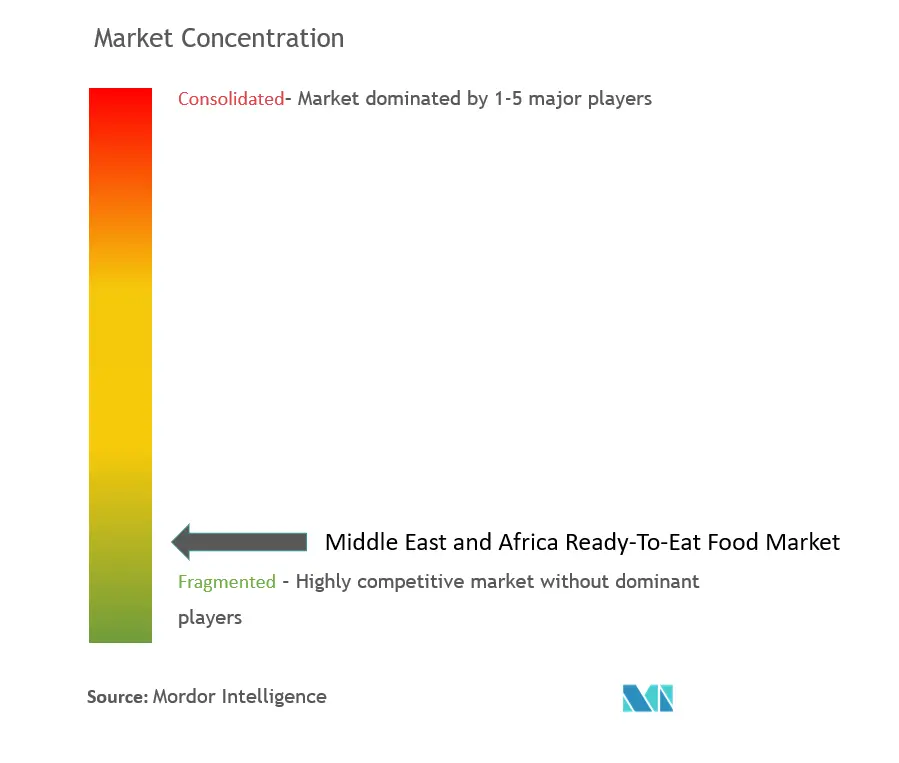

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا

على مدى السنوات القليلة المقبلة، من المتوقع أن يسجل سوق الأغذية الجاهزة للأكل في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 7.58%.

العامل الرئيسي الذي يدفع نمو سوق المواد الغذائية الجاهزة للأكل هو الراحة. ينفق المستهلكون الشباب معظم دخلهم على المنتجات الغذائية المريحة والجاهزة للأكل. ومن العوامل الأخرى التي تؤثر على السوق هي أنماط استهلاك الغذاء المتغيرة بسبب زيادة التحضر، الأمر الذي يدفع سوق المواد الغذائية الجاهزة للأكل في المنطقة. بالإضافة إلى ذلك، التركيز بشكل كبير على الصادرات، وتكييف التقنيات الجديدة، والتقنيات الترويجية المبتكرة، واكتساب اهتمام خاص في متاجر البيع بالتجزئة، وتوجه تجار التجزئة إلى الوجبات الجاهزة للأكل ذات العلامات التجارية الخاصة، وإطلاق منتجات مبتكرة وخاصة بالمنطقة، والأطعمة الجاهزة المجمدة. -تكتسب المنتجات القابلة للأكل شعبية من العوامل الأخرى التي تغذي نمو السوق.

يتزايد الطلب على الأطعمة الصحية الجاهزة والأطعمة المصنعة مثل الأطعمة الجاهزة للأكل. وللاستفادة من هذه الفرص في السوق، دخل إليها لاعبون جدد. على سبيل المثال، في مارس 2022، أطلقت الشركة الناشئة Nowadays Trading منتجات FatBroccoli، التي تقدم أطعمة مجمدة مغذية من مصادر طبيعية ومصنعة محليًا. تم بيع الوجبات السريعة الصحية في البداية في الأماكن ذات الحركة الكثيفة، مثل المدارس والصالات الرياضية والجامعات والمستشفيات ومحطات الوقود والمباني الحكومية ومراكز الخدمة والمطارات وغيرها. ولتعزيز انتشارها خارج دولة الإمارات العربية المتحدة، كشفت FatBroccoli عن خططها لافتتاح 20 موقعًا إضافيًا في مناطق أخرى من دول مجلس التعاون الخليجي. ومع تزايد التحضر، وتزايد عدد سكان الطبقة المتوسطة، وزيادة عدد النساء العاملات، وارتفاع الدخل المتاح، تشهد المنطقة طلبا متزايدا على المنتجات الجاهزة للأكل مثل البسكويت والكعك والحلويات. حبوب الإفطار وغيرها من العناصر لأنها أكثر ملاءمة من العناصر التقليدية المعقدة المصنوعة في المنزل، والتي تستغرق وقتًا أطول بكثير للتحضير. علاوة على ذلك، تشير أنماط العمل الهجين الجديدة والاستثمارات الكبيرة التي قام بها الناس في منازلهم في حقبة ما بعد الوباء إلى استهلاك عدد أكبر من المنتجات الغذائية الجاهزة للأكل في المنزل في المستقبل المنظور.

اتجاهات سوق الأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا

الميل نحو المنتجات الصحية والعضوية الجاهزة للأكل

على الرغم من تزايد الطلب على الأطعمة الجاهزة أثناء التنقل، إلا أن عدة مجموعات من المستهلكين أصبحوا أكثر وعيًا بصحتهم. إنهم يميلون نحو منتجات الوجبات الخفيفة الصحية، مما يساعد على نمو المنتجات الغذائية الصحية الجاهزة للأكل. أدى الانتشار المتزايد لاضطرابات نمط الحياة مثل تصلب الشرايين والسكتة الدماغية والسكري والسمنة إلى زيادة الميل نحو المنتجات الصحية الجاهزة للأكل مثل المكسرات والوجبات الخفيفة من الفاكهة وألواح الوجبات الخفيفة وغيرها من منتجات الحلويات الخفيفة. ومن ثم، قام اللاعبون في السوق بإدخال منتجات غذائية صحية لتلبية الطلب على الأطعمة الصحية الجاهزة. على سبيل المثال، في فبراير/شباط 2022، أعلنت شركة الأغذية Freakin Healthy، ومقرها الإمارات العربية المتحدة، أنها ستضيف نوعًا جديدًا من الجبن النباتي إلى خط منتجاتها من الأطعمة الصحية.

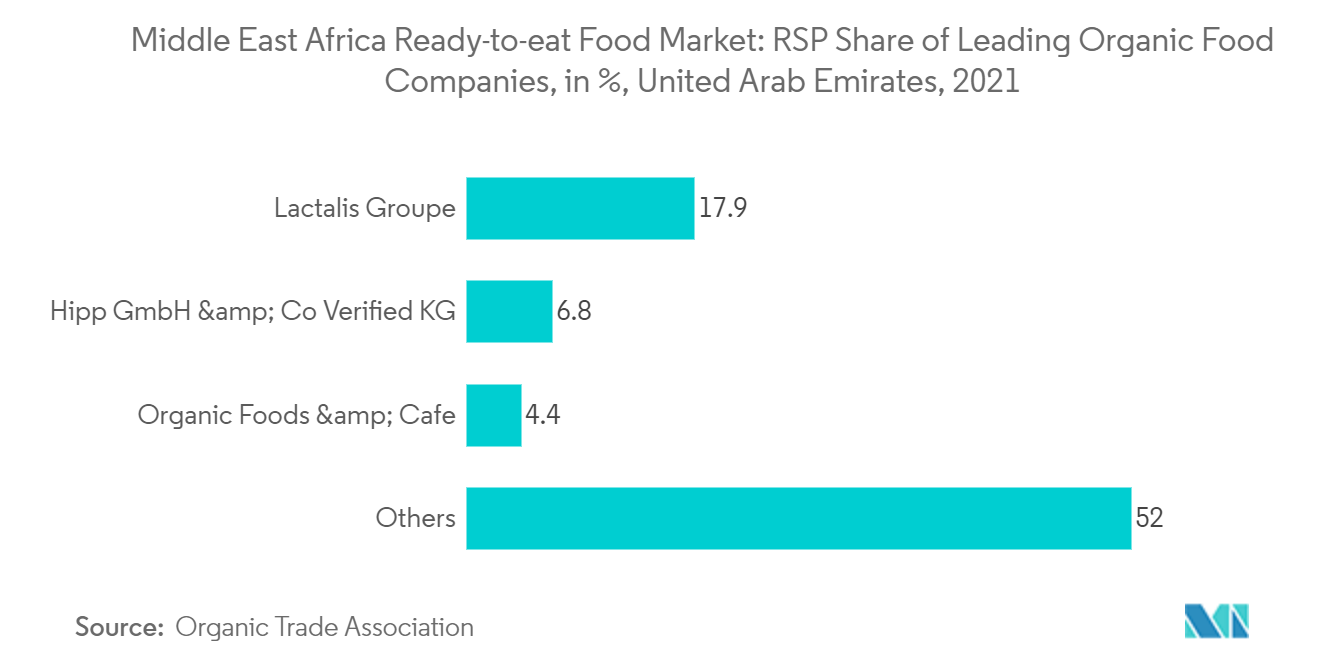

كان لدى المستهلكين طلب كبير على المنتجات الغذائية الطبيعية والعضوية في السنوات الأخيرة. أصبح المستهلكون أكثر وعياً بالتأثيرات الصحية الضارة المرتبطة باستهلاك مختلف المكونات الغذائية الاصطناعية، مثل الملونات، والنكهات، والمواد التركيبية، وبدائل الدهون، والمحليات، وذلك بسبب المشاريع البحثية المتعددة والحظر الذي فرضته الحكومات. وقد أدت هذه القضايا الصحية إلى تحول المستهلك نحو المضافات الطبيعية. وفقًا لغرفة تجارة وصناعة دبي، ستصل قيمة مبيعات المواد الغذائية الخالية من المواد الغذائية في دولة الإمارات العربية المتحدة إلى أكثر من 33 مليون دولار أمريكي في عام 2020. ومن المتوقع أن يصل معدل النمو السنوي المركب إلى 10٪ بين عامي 2020 و2025.

ارتفاع الطلب على السلع المخبوزة في المنطقة

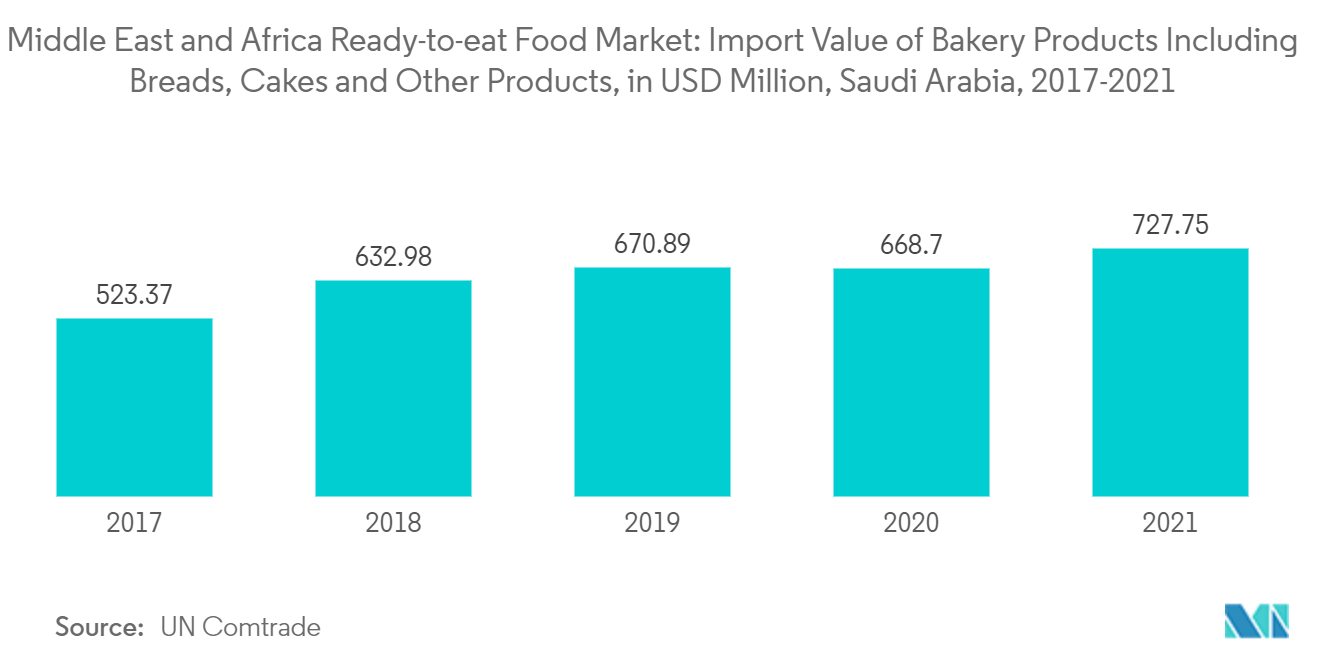

إن سوق منتجات المخابز الجاهزة للأكل في الشرق الأوسط وأفريقيا مدفوع باهتمام الناس المتزايد بمنتجات القمح ورغبتهم في الحصول على سلع مخبوزة سهلة الأكل. كما توفر الشركات المصنعة للعملاء ملصقات نظيفة لتحسين الشفافية.. وهذا يوفر للعملاء صورة واضحة عما يستخدم في صنع المنتجات التي يستهلكونها. بالإضافة إلى ذلك، يتم إطلاق منتجات مثل المنتجات الخالية من المواد الحافظة والغلوتين والكوليسترول والكائنات المعدلة وراثيًا والمنتجات منخفضة الصوديوم بشكل متكرر من قبل أبرز اللاعبين في مجال السلع المخبوزة المناسبة لمرضى السكر والغنية بالألياف والبروتين والألياف. الكالسيوم لتلبية طلب المستهلكين، وخاصة أولئك الذين لديهم وعي صحي. وبحسب بيانات كومتريد للأمم المتحدة، ارتفعت واردات منتجات المخابز، مثل الخبز والكعك وغيرها من المنتجات، إلى المملكة العربية السعودية من 668.7 مليون دولار أمريكي في عام 2020 إلى 727.75 مليون دولار أمريكي في عام 2021.

علاوة على ذلك، فإن إدراج البقول والبذور والفاصوليا، مثل الفاصوليا العريضة والفول والفاصوليا، في ملفات تعريف الارتباط يوفر للمستهلكين البروتينات الضرورية. ويهيمن اللاعبون المحليون على السوق، حيث تتنافس العديد من الشركات الصغيرة والمتوسطة الحجم على حصة في السوق. على سبيل المثال، تمتلك شركة الميرة، إحدى أكبر شركات البيع بالتجزئة في محلات السوبر ماركت والهايبر ماركت في قطر، مصنعًا لتصنيع منتجات المخابز في شركة مخابز الأمراء ذ.م.م. ونظرًا لنمو الطلب على السلع المخبوزة في السوق، دخل لاعبون جدد إلى السوق الاستفادة من الفرص التي يوفرها سوق المنطقة. على سبيل المثال، في مارس 2022، قامت شركة مبيعات القنوات عبر الإنترنت التابعة لشركة Yldz Holding بتوسيع أعمالها من خلال دخول الإمارات العربية المتحدة بمنتجات العلامة التجارية للبسكويت الرائدة في صناعة الحلويات التركية Ülker.

نظرة عامة على صناعة الأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا

تعتبر أسواق المواد الغذائية الجاهزة للأكل في الشرق الأوسط وأفريقيا مجزأة للغاية، حيث يتنافس عدد كبير من الشركات المحلية والمتعددة الجنسيات على حصة السوق. وكانت ابتكارات المنتجات والشراكات بمثابة النهجين الاستراتيجيين اللذين اعتمدتهما الشركات الرائدة على نطاق واسع في جميع أنحاء المنطقة لتعزيز حضور علامتها التجارية بين المستهلكين. ومن بين اللاعبين الرئيسيين الذين يهيمنون على السوق الإقليمية شركة Mondelez International, Inc. شركة كوناجرا براندز، إنك؛ جروبو بيمبو؛ وشركة ماكين للأغذية المحدودة. بالإضافة إلى ذلك، فإن الشركات العاملة في السوق التي تمت دراستها، مثل Siwar Foods، وRhodes Food Group، وغيرها، تبني قيمة علاماتها التجارية بمرور الوقت من خلال التسويق القوي الموجه للمستهلك، والمنتجات الجديدة المبتكرة، والترويج الفعال. وبما أن هذه الشركات تؤمن بأن نهج بناء العلامة التجارية هو المفتاح للفوز والحفاظ على مناصب قيادية في الأسواق في جميع أنحاء المنطقة، فقد كانت تستثمر باستمرار في نفقات الإعلان لزيادة نشر المعرفة بالأغذية الجاهزة للأكل وفئات الأغذية الأخرى بين المستهلكين.

قادة سوق الأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا

-

Mondelēz International, Inc.

-

General Mills, Inc.

-

Grupo Bimbo

-

Conagra Brands, Inc.

-

McCain Foods Limited

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا

- ديسمبر 2022 أعلنت شركة DELY Waffles وSiwar Foods عن توقيعهما اتفاقية لتقديم الفطائر المجمدة في المملكة العربية السعودية ومنطقة مجلس التعاون الخليجي. وكان المقصود من الصفقة أن تقوم سوار بإطلاق مجموعة من الفطائر المجمدة تحت علامتها التجارية الخاصة في المملكة العربية السعودية وأسواق دول مجلس التعاون الخليجي. وكانت المنتجات متاحة من خلال قنوات توزيع خدمات البيع بالتجزئة والخدمات الغذائية.

- أكتوبر 2022 كجزء من استراتيجيتها للنمو في إفريقيا، حصلت شركة Britannia Industries Ltd.، إحدى أشهر الشركات المصنعة لملفات تعريف الارتباط في الهند، على صفقة للعمليات في كينيا. دخلت الشركة في شراكة مع شركة Kenafric Industries ومقرها نيروبي لدفع 20 مليون دولار أمريكي لشركة Britannia Foods Ltd.، التي مولتها شركة Catalyst Capital، بالإضافة إلى شراء عقارات ومنشأة تصنيع.

- يونيو 2022 تم تقديم خط جديد من الوجبات المجمدة والحلويات الجاهزة للأكل من قبل شركة سوار للأغذية، وهي علامة تجارية سعودية للسلع الاستهلاكية سريعة الحركة. تم بيع خط الإنتاج السهل، والذي يتضمن أطباق الأرز والمعكرونة، في البداية في متاجر الطوب وقذائف الهاون، عبر الإنترنت، في آلات البيع Chef in a Box، وفي عدد قليل من قنوات البيع بالتجزئة الأخرى.

تقرير سوق الأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 العوامل المحركة للسوق

4.2 قيود السوق

4.3 تحليل القوى الخمس لبورتر

4.3.1 تهديد الوافدين الجدد

4.3.2 القدرة التفاوضية للمشترين / المستهلكين

4.3.3 القدرة التفاوضية للموردين

4.3.4 تهديد المنتجات البديلة

4.3.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 نوع المنتج

5.1.1 وجبة الإفطار الفورية/الحبوب

5.1.2 الحساء الفوري والوجبات الخفيفة

5.1.3 وجبات جاهزة

5.1.4 السلع المخبوزة

5.1.5 منتجات اللحوم

5.1.6 أنواع المنتجات الأخرى

5.2 قناة توزيع

5.2.1 هايبر ماركت/سوبر ماركت

5.2.2 المتاجر

5.2.3 متاجر متخصصة

5.2.4 متاجر البيع بالتجزئة على الإنترنت

5.2.5 قنوات التوزيع الأخرى

5.3 جغرافية

5.3.1 جنوب أفريقيا

5.3.2 المملكة العربية السعودية

5.3.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.2 تحليل موقف السوق

6.3 ملف الشركة

6.3.1 Unilever PLC

6.3.2 McCain Foods Limited

6.3.3 Rhodes Food Group

6.3.4 The Kraft Heinz Company

6.3.5 Grupo Bimbo, S.A.B. de C.V.

6.3.6 Saahtain Group

6.3.7 Conagra Brands, Inc.

6.3.8 General Mills, Inc.

6.3.9 Britannia Industries Limited

6.3.10 Siwar Foods

6.3.11 Mondelēz International, Inc.

6.3.12 Nestlé S.A.

7. فرص السوق والاتجاهات المستقبلية

تقسيم صناعة الأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا

الأطعمة الجاهزة للأكل (RTE) هي مجموعة من المنتجات الغذائية التي يتم تنظيفها مسبقًا، وطهيها مسبقًا، ومعبأة في الغالب، وجاهزة للاستهلاك دون تحضير أو طبخ مسبق. يتم تقسيم سوق الأطعمة الجاهزة للأكل في الشرق الأوسط وإفريقيا حسب نوع المنتج وقناة التوزيع والبلد. حسب نوع المنتج، يتم تقسيم السوق إلى وجبات الإفطار/الحبوب الفورية، والحساء الفوري والوجبات الخفيفة، والوجبات الجاهزة، والسلع المخبوزة، ومنتجات اللحوم، وأنواع المنتجات الأخرى. من خلال قناة التوزيع، يتم تقسيم السوق إلى محلات السوبر ماركت ومحلات السوبر ماركت والمتاجر والمتاجر المتخصصة ومتاجر البيع بالتجزئة عبر الإنترنت وقنوات التوزيع الأخرى. وتقدم الدراسة أيضًا تحليلاً لسوق المواد الغذائية الجاهزة للأكل في الأسواق الناشئة والراسخة في منطقة الشرق الأوسط وأفريقيا، بما في ذلك جنوب أفريقيا والمملكة العربية السعودية وبقية منطقة الشرق الأوسط وأفريقيا. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (بملايين الدولارات الأمريكية).

| نوع المنتج | ||

| ||

| ||

| ||

| ||

| ||

|

| قناة توزيع | ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق الأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا

ما هو الحجم الحالي لسوق الأطعمة الجاهزة للأكل في الشرق الأوسط وأفريقيا؟

من المتوقع أن يسجل سوق الأغذية الجاهزة للأكل في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 7.58% خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في سوق الأطعمة الجاهزة للأكل في الشرق الأوسط وأفريقيا؟

Mondelēz International, Inc.، General Mills, Inc.، Grupo Bimbo، Conagra Brands, Inc.، McCain Foods Limited هي الشركات الكبرى العاملة في سوق المواد الغذائية الجاهزة للأكل في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق الأطعمة الجاهزة للأكل في الشرق الأوسط وأفريقيا؟

يغطي التقرير حجم سوق الأغذية الجاهزة للأكل في الشرق الأوسط وأفريقيا الحجم التاريخي للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق الأغذية الجاهزة للأكل في الشرق الأوسط وأفريقيا. للأعوام 2024، 2025، 2026، 2027، 2028، 2029.

تقرير شركة طيران الشرق الأوسط عن صناعة الأغذية الجاهزة للأكل

إحصائيات الحصة السوقية للأغذية الجاهزة للأكل في منطقة الشرق الأوسط وأفريقيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الأطعمة الجاهزة للأكل في شركة طيران الشرق الأوسط توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.