حجم سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

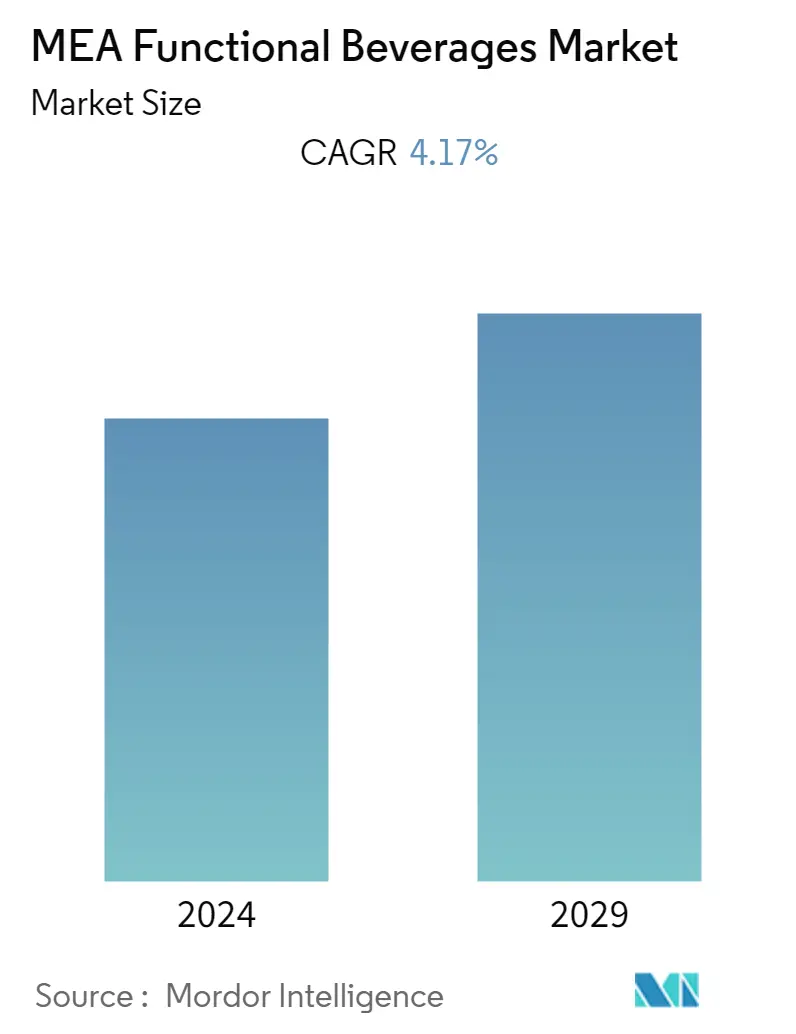

| CAGR | 4.17 % |

| تركيز السوق | قليل |

اللاعبين الرئيسيين.webp)

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا

من المتوقع أن ينمو حجم سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا من 8.22 مليار دولار أمريكي في عام 2023 إلى 10.08 مليار دولار أمريكي بحلول عام 2028، بمعدل نمو سنوي مركب قدره 4.17٪ خلال الفترة المتوقعة (2023-2028).

- أصبحت المشروبات الوظيفية ذات شعبية متزايدة بين جيل الألفية بسبب ارتفاع الإعلانات والإنفاق الترويجي، ويرجع ذلك إلى حد كبير إلى المبادرات التسويقية العدوانية التي تستهدف هذه الفئة الديموغرافية. بالإضافة إلى ذلك، تصور إعلانات مشروبات الطاقة أنها مشروبات تنشط العقل وتنشط الجسم وتحسن الأداء والقدرة على التحمل. على سبيل المثال، في عام 2021، بلغ إجمالي استهلاك المشروبات المعبأة في أفريقيا والشرق الأوسط ما يقرب من 118 مليار لتر، وفقًا لكرونيس.

- يشهد سوق المشروبات الوظيفية في الشرق الأوسط وأفريقيا مرحلة نمو مع تركيبات نكهات جديدة وسكر منخفض وسعرات حرارية وابتكارات في المكونات مثل النباتات والأعشاب. بالنسبة لشركة كوكا كولا، تقدم جنوب أفريقيا مشروب طاقة يسمى كوكا كولا للطاقة. يحتوي المشروب المتوفر في علبة سعة 300 مل على الكافيين ومستخلصات الجوارانا وفيتامينات ب ولا يحتوي على توراين.

- علاوة على ذلك، أصبح المستهلكون أكثر وعياً بالصحة واهتماماً بتجربة خيارات غذائية جديدة وأفضل مع تزايد المخاوف بشأن السمنة والأمراض المزمنة وغيرها من المشاكل الصحية. يعد دمج المشروبات الوظيفية في الروتين اليومي للفرد طريقة بسيطة وسهلة لزيادة تناول الفرد للعناصر الغذائية الأساسية والفيتامينات والمعادن. بالإضافة إلى ذلك، تحتوي المشروبات الوظيفية في كثير من الأحيان على مكونات طبيعية ونباتية، والتي أصبحت جذابة بشكل متزايد للمستهلكين.

- ومن المرجح أيضًا أن تكتسب المشروبات منخفضة السكر شعبية حيث يقوم الناس بتغيير نمط الاستهلاك لتجنب أعراض مرض السكري. ومن المتوقع أيضًا أن يشهد قطاع مشروبات البروبيوتيك العديد من المشترين الجدد بسبب القلق المتزايد بشأن تقوية المناعة. من المتوقع أن يتحول مصنعو المشروبات الوظيفية بشكل متزايد نحو القنوات عبر الإنترنت مع ازدياد عدد العملاء الذين يألفون ويشعرون بالراحة مع طرق التوزيع عبر الإنترنت وDTC في السنوات القادمة. بالإضافة إلى ذلك، يقوم الطلاب وموظفو المكاتب بشكل متزايد باستبدال مشروبات الطاقة بالقهوة. بالإضافة إلى ذلك، تكتسب مشروبات الطاقة هذه شعبية كخلاطات كوكتيل كحولية.

اتجاهات سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا

تزايد الطلب على المنتجات النباتية والخالية من اللاكتوز

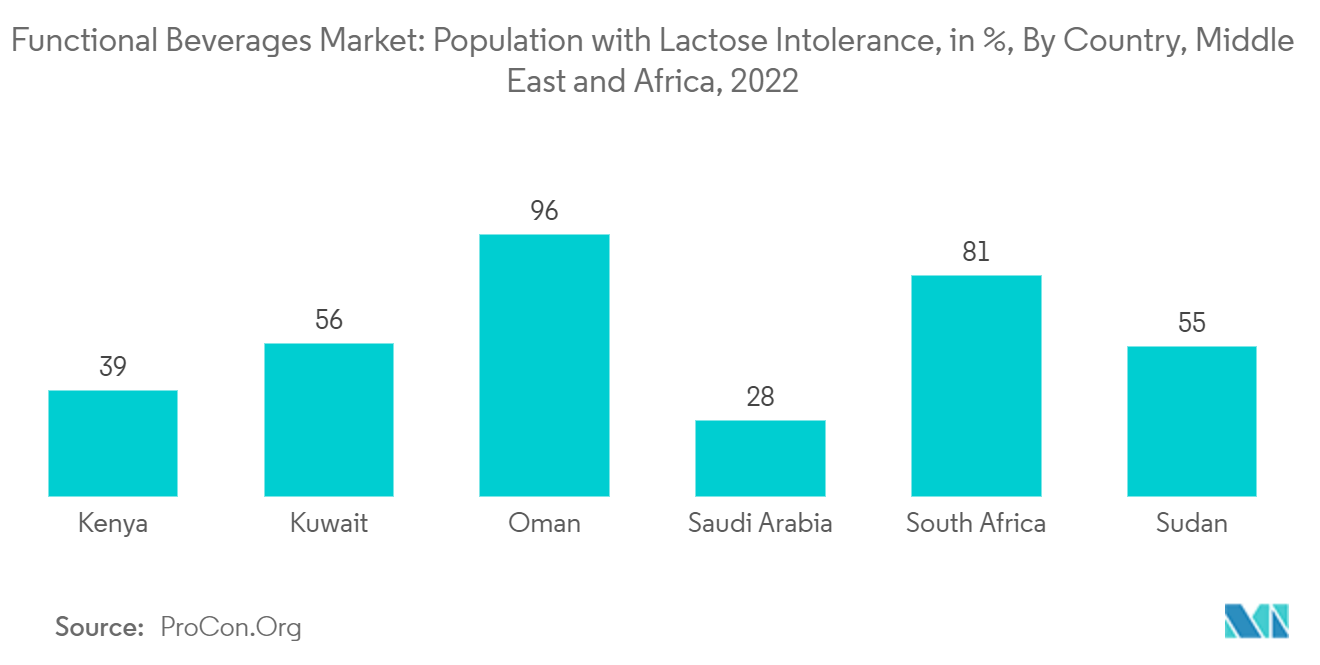

- مع تزايد عدد السكان الذين يعانون من عدم تحمل اللاكتوز، ارتفع الطلب على المشروبات الخالية من اللاكتوز في السنوات الماضية. ومن ثم يتزايد الطلب على المشروبات الوظيفية الخالية من اللاكتوز في هذا القسم من العملاء من وقت لآخر. أفضل بديل لهذه المنتجات تم الحصول عليه وتصنيعه من النباتات.

- غالبًا ما يتم تقديم المشروبات الوظيفية جنبًا إلى جنب مع الزبادي الصالح للشرب والحليب المخفوق وغيرها من المنتجات المرتبطة بالألبان. وتشمل هذه المشروبات مشروبات الطاقة والمشروبات الرياضية وأنواع العصائر الأخرى. يتم تقديم غالبية المنتجات النباتية في المشروبات التي تحتوي على منتجات الألبان مثل اللبن المخفوق والزبادي الصالح للشرب والمشروبات الأخرى. كما أن ارتفاع دخل الفرد في دول الشرق الأوسط قد يساهم في نمو سوق المشروبات الوظيفية. زاد الطلب على المشروبات الخالية من اللاكتوز مؤخرًا بسبب تزايد عدد السكان الذين يعانون من حساسية اللاكتوز.

- وفقًا للمقال الذي نشره المركز الوطني لمعلومات التقنية الحيوية في يونيو 2022، حول التوعية باضطراب عدم تحمل اللاكتوز لدى سكان المملكة العربية السعودية، يقال إن واحدًا من كل ثلاثة أشخاص في المملكة العربية السعودية يعاني من عدم تحمل اللاكتوز. ولهذا السبب، فإن الطلب على المشروبات الوظيفية الخالية من اللاكتوز بين قاعدة المستهلكين يتزايد باستمرار. وتشمل هذه المشروبات العصائر بمختلف أنواعها، والمشروبات الرياضية، ومشروبات الطاقة.

- يتوفر الجزء الأكبر من الأطعمة والسلع النباتية في المشروبات المعتمدة على منتجات الألبان، بما في ذلك مخفوق الحليب والزبادي الصالح للشرب. وأيضًا، بسبب فرض الضرائب على المشروبات الغازية ومشروبات الطاقة في عام 2017، ظهرت المزيد من المشروبات الوظيفية، حيث يفضل المستهلكون المشروبات الخالية من السكر المضاف، ومحتوى العصير العالي، والمدعمة بالفيتامينات والمعادن.

- بالإضافة إلى ذلك، فإن التغييرات التنظيمية في إعلان الملونات الاصطناعية مثل allura red AC (INS 129)، Sunset Yellow (INS 110)، وما إلى ذلك، ستحتوي على ملصقات على العبوة. ومن ثم، ومن أجل إضفاء القدرة التنافسية، كان المصنعون يستبدلون الأصباغ الاصطناعية بالمحاليل الطبيعية، مثل الألوان الطبيعية المصنوعة حصريا من الفواكه والخضروات والأعشاب.

القضايا الصحية مثل السمنة تزيد الطلب على المشروبات الصحية

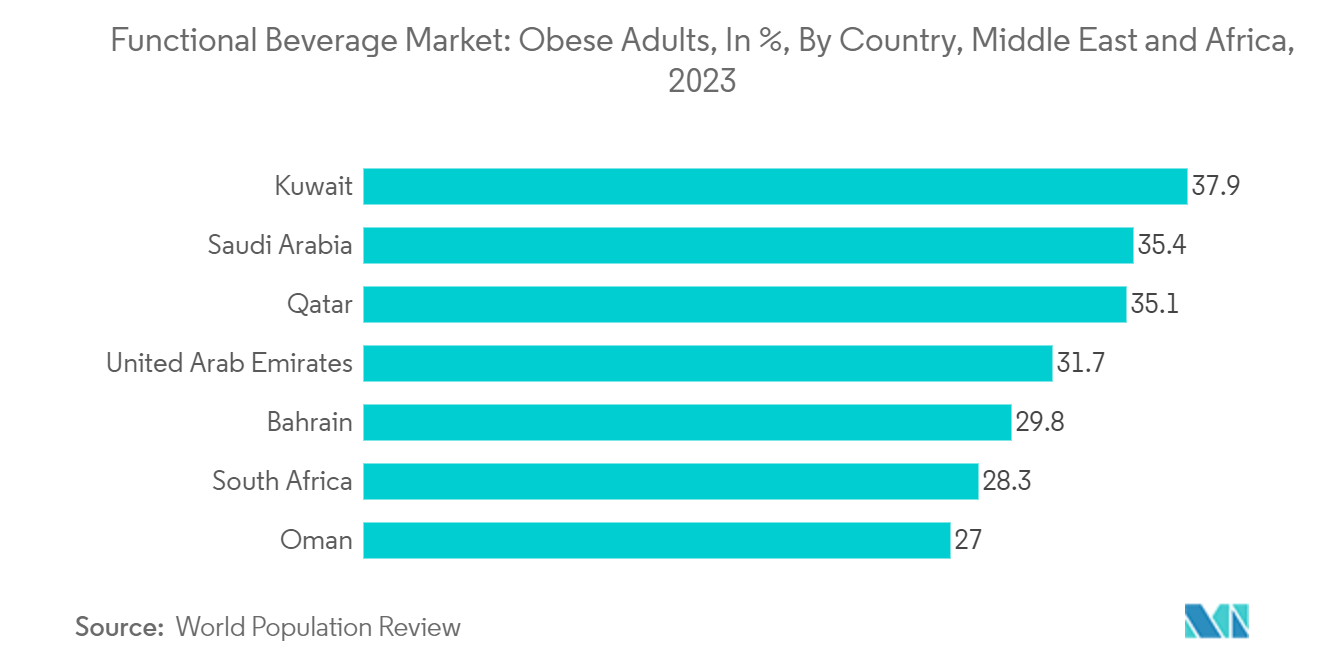

- مع تبني الناس لعقلية الانغماس أكثر في الأنشطة البدنية والفوائد الصحية الأخرى، أصبحت المشروبات الوظيفية تحظى بشعبية متزايدة في المنطقة. لأنه يتم طرح العديد من المنتجات ذات الأذواق والأشكال المختلفة في السوق. يحظى الزبادي الصالح للشرب والكفير واللبن وغيرها من مشروبات البروبيوتيك المخمرة والوظيفية بشعبية كبيرة بين المستهلكين في المنطقة، في حين أن تعزيز ثقافات البروبيوتيك في عصير الفاكهة والخضروات يعد أحد العناصر الأساسية التي تدفع السوق.

- لا يزال الزبادي القابل للشرب هو الخيار الأكثر شعبية بين المستهلكين في الشرق الأوسط. يحاول المصنعون أيضًا دمج البروبيوتيك في العناصر الكلاسيكية مثل اللبنة. ومع تزايد الوعي باللياقة البدنية ونمط الحياة الصحي، فضلاً عن الرغبة في المشاركة في الألعاب الرياضية، لوحظ أيضًا زيادة الطلب على المشروبات الرياضية ومشروبات الطاقة بين الشباب.

- علاوة على ذلك، فإن شرب المشروبات التي تحتوي على مواد التحلية الاصطناعية يمكن أن يؤدي أيضًا إلى زيادة الوزن ومشاكل صحية أخرى، بما في ذلك مرض السكري من النوع الثاني وأمراض القلب وغيرها. ولهذا السبب، أصبحت المشروبات الطبيعية، مثل عصائر الفاكهة الخالية من المواد الحافظة المضافة، ذات شعبية متزايدة.

- وتقول جمعية التجارة العضوية أن المستهلكين في دول مجلس التعاون الخليجي أصبحوا أكثر وعياً بالصحة بسبب ارتفاع معدل انتشار السمنة في مختلف دول مجلس التعاون الخليجي. وكان هذا صحيحا بشكل خاص في دولة الإمارات العربية المتحدة، حيث كان 40٪ من السكان يعانون من السمنة المفرطة اعتبارا من عام 2022، وفقا للاتحاد العالمي للسمنة. يفرض كل شيء تقريبًا في المنطقة الآن ضريبة على المشروبات الغازية والمشروبات السكرية الأخرى لحمل المستهلكين على اختيار خيارات صحية. هناك طلب متزايد على المشروبات الوظيفية العضوية الخالية من السكر في المنطقة بسبب هذه الاعتبارات.

- تتوفر العديد من مشروبات البروبيوتيك في سوق جنوب إفريقيا، بما في ذلك خلطات المشروبات الصحية والمشروبات المرتبطة بصحة الجهاز الهضمي، مثل الكفير والكومبوتشا. على سبيل المثال، في ديسمبر 2021، تم إطلاق مزيج مشروب الطاقة FENIX CXT في جنوب إفريقيا. هذا المنتج مملوء بـ Lactospore Bacillus coagulans، الذي يدعم وظيفة الأمعاء والدماغ، ويعزز صحة الجهاز الهضمي، ويقوي بطانة المعدة، ويعزز صحة المناعة، كما تدعي الشركة.

نظرة عامة على صناعة المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا

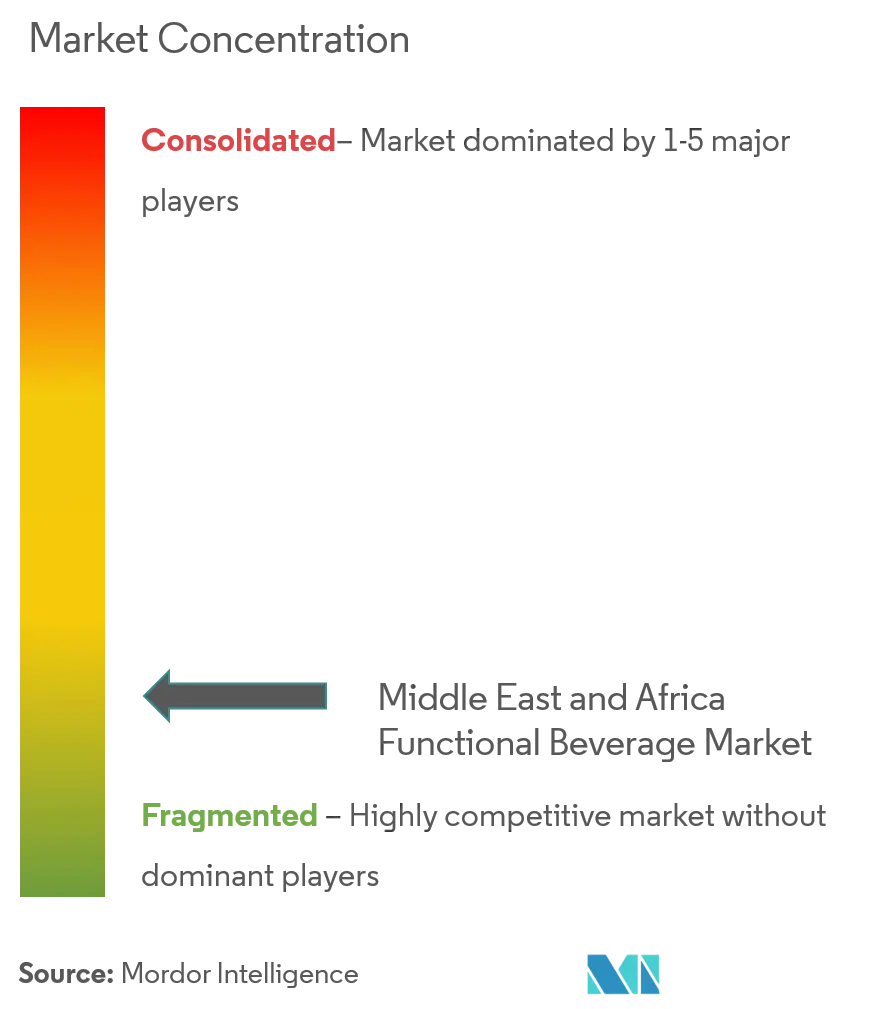

سوق المشروبات الوظيفية في المنطقة مجزأ إلى حد ما بسبب النهج المحدود الذي يتبعه اللاعبون تجاه المشروبات المصنفة بشكل متنوع من حيث الوظيفة. ومع ذلك، فقد قام بعض اللاعبين الرئيسيين بتقدير مستوى السوق وتوصلوا إلى ابتكارات قد تجتذب قاعدة كبيرة من المستهلكين، وتنظم السوق العام للمشروبات الوظيفية في المنطقة. تعد بدائل المشروبات الوظيفية القائمة على منتجات الألبان أحد القطاعات التي يتزايد الطلب عليها بسبب تحول المستهلك نحو النظام الغذائي النباتي. تعد شركة Nestle SA وشركة Coca-Cola وPepsiCo من الشركات الرائدة في السوق في المنطقة. يزيد مصنعو المشروبات الوظيفية تركيزهم على الابتكار وتطوير المنتجات الجديدة لتلبية المتطلبات المتغيرة للجمهور.

رواد سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا

-

Nestle SA

-

PepsiCo Inc.

-

The Coca Cola Company

-

Red Bull GmbH

-

Monster Beverage Corporation

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا

- أكتوبر 2022 أطلقت شركة iPRO مجموعة من المشروبات الرياضية في متاجر كارفور في جميع أنحاء دولة الإمارات العربية المتحدة. تدعي الشركة أنها تحتوي على 100% من الكمية اليومية الموصى بها من فيتامين C، بالإضافة إلى فيتامينات B المضافة.

- فبراير 2022 أطلقت شركة PepsiCo مجموعتها الجديدة من مشروبات الطاقة المعتمدة على القنب في الشرق الأوسط تحت اسم Rockstar Energy. يأتي بثلاث نكهات مختلفة ويحتوي على كمية أقل من الكافيين مقارنة بمنتجات Rockstar الأخرى. تحتوي كل علبة سعة 12 أونصة من Rockstar Energy على 80 ملغ من الكافيين.

- مارس 2021 أطلقت شركة Perrier أول مشروبات طاقة غازية لها على الإطلاق مع Perrier Energize في المملكة العربية السعودية. إنه مصنوع من مستخلصات القهوة والمتة، وهو عضوي معتمد، ومنخفض السعرات الحرارية، ولا يحتوي على مواد تحلية صناعية. يأتي بثلاث نكهات مختلفة الرمان والجريب فروت واليوسفي.

تقرير سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 العوامل المحركة للسوق

4.2 قيود السوق

4.3 تحليل القوى الخمس لبورتر

4.3.1 تهديد الوافدين الجدد

4.3.2 القدرة التفاوضية للمشترين / المستهلكين

4.3.3 القدرة التفاوضية للموردين

4.3.4 تهديد المنتجات البديلة

4.3.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 نوع المنتج

5.1.1 مشروبات الطاقة

5.1.2 عصير مدعم

5.1.3 المشروبات الرياضية

5.1.4 المشروبات التي تحتوي على منتجات الألبان

5.1.5 أنواع المنتجات الأخرى

5.2 قناة توزيع

5.2.1 سوبر ماركت/هايبر ماركت

5.2.2 الصيدليات والمخازن الصحية

5.2.3 المتاجر

5.2.4 متاجر البيع بالتجزئة على الإنترنت

5.2.5 قنوات التوزيع الأخرى

5.3 جغرافية

5.3.1 جنوب أفريقيا

5.3.2 المملكة العربية السعودية

5.3.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 الاستراتيجيات الأكثر اعتماداً

6.2 تحليل حصة السوق

6.3 ملف الشركة

6.3.1 Nestle SA

6.3.2 PepsiCo Inc.

6.3.3 The Coca-Cola Company

6.3.4 Red Bull GmbH

6.3.5 Monster Beverage Corporation

6.3.6 Mutalo Group

6.3.7 Herbalife International of America Inc.

6.3.8 Viju Industries Nigeria Ltd.

6.3.9 Sapporo Holdings

6.3.10 Dr Pepper Snapple

6.3.11 iPRO Sport Distribution Limited

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا

المشروبات الوظيفية هي مشروبات غير كحولية تحتوي على الفيتامينات والمعادن والبروبيوتيك والألياف الغذائية وما إلى ذلك. وهي توفر فوائد صحية للمستهلكين، مثل تعزيز الطاقة ومكافحة الإجهاد.

يتم تقسيم سوق المشروبات الوظيفية في الشرق الأوسط وأفريقيا إلى نوع المنتج وقناة التوزيع والجغرافيا. حسب نوع المنتج، يتم تقسيم السوق إلى مشروبات الطاقة والعصائر المدعمة والمشروبات الرياضية والمشروبات القائمة على الألبان والمشروبات الأخرى. بناءً على قناة التوزيع، يتم تصنيف السوق من خلال محلات السوبر ماركت/الهايبر ماركت والصيدليات والمتاجر الصحية والمتاجر الصغيرة ومتاجر البيع بالتجزئة عبر الإنترنت وقنوات التوزيع الأخرى. كما تحلل الدراسة سوق المشروبات الوظيفية في الأسواق الناشئة والراسخة في جميع أنحاء منطقة الشرق الأوسط وأفريقيا، بما في ذلك جنوب أفريقيا والمملكة العربية السعودية وبقية منطقة الشرق الأوسط وأفريقيا.

لقد تم تحديد حجم السوق من حيث القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| نوع المنتج | ||

| ||

| ||

| ||

| ||

|

| قناة توزيع | ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق المشروبات الوظيفية في شركة طيران الشرق الأوسط

ما هو حجم سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا حاليًا؟

من المتوقع أن يسجل سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 4.17٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا؟

Nestle SA، PepsiCo Inc.، The Coca Cola Company، Red Bull GmbH، Monster Beverage Corporation هي الشركات الكبرى العاملة في سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا؟

يغطي التقرير حجم سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا للأعوام 2024 و2025 و2026 و2027 و2028 و2029.

تقرير صناعة المشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا

إحصائيات الحصة السوقية للمشروبات الوظيفية في منطقة الشرق الأوسط وأفريقيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل المشروبات الوظيفية لشركة MEA توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.