تحليل سوق الشوكولاتة في منطقة الشرق الأوسط وأفريقيا

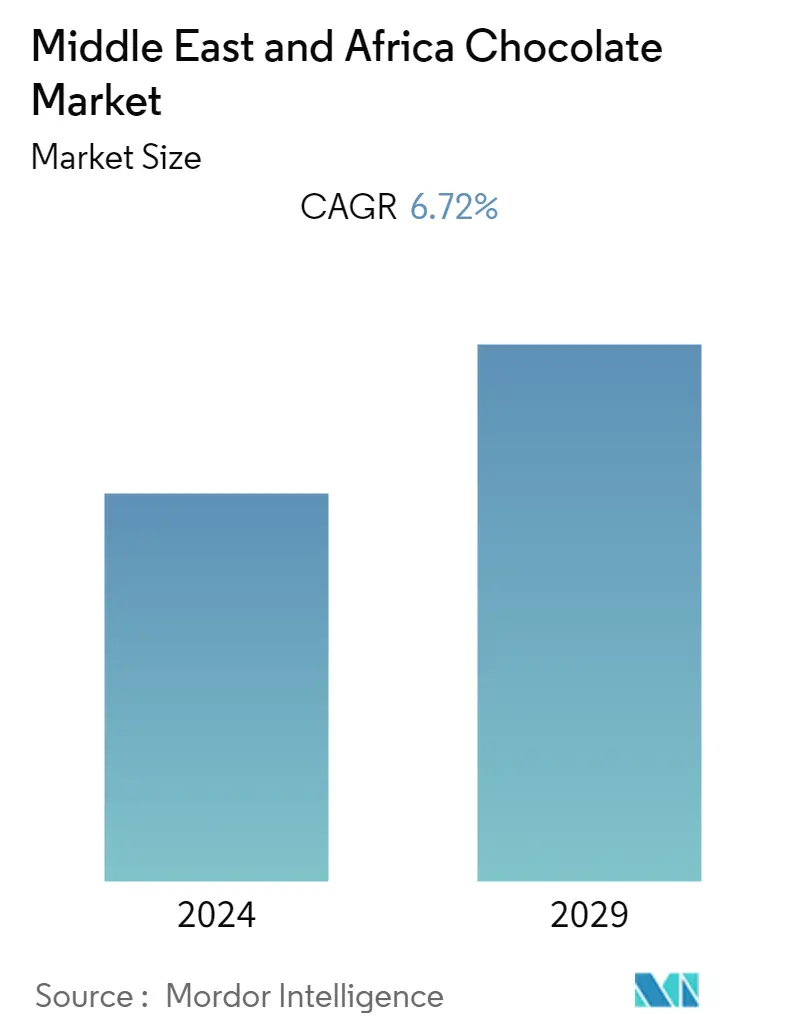

ومن المتوقع أن يسجل سوق الشوكولاتة في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 6.72% على مدى السنوات الخمس المقبلة.

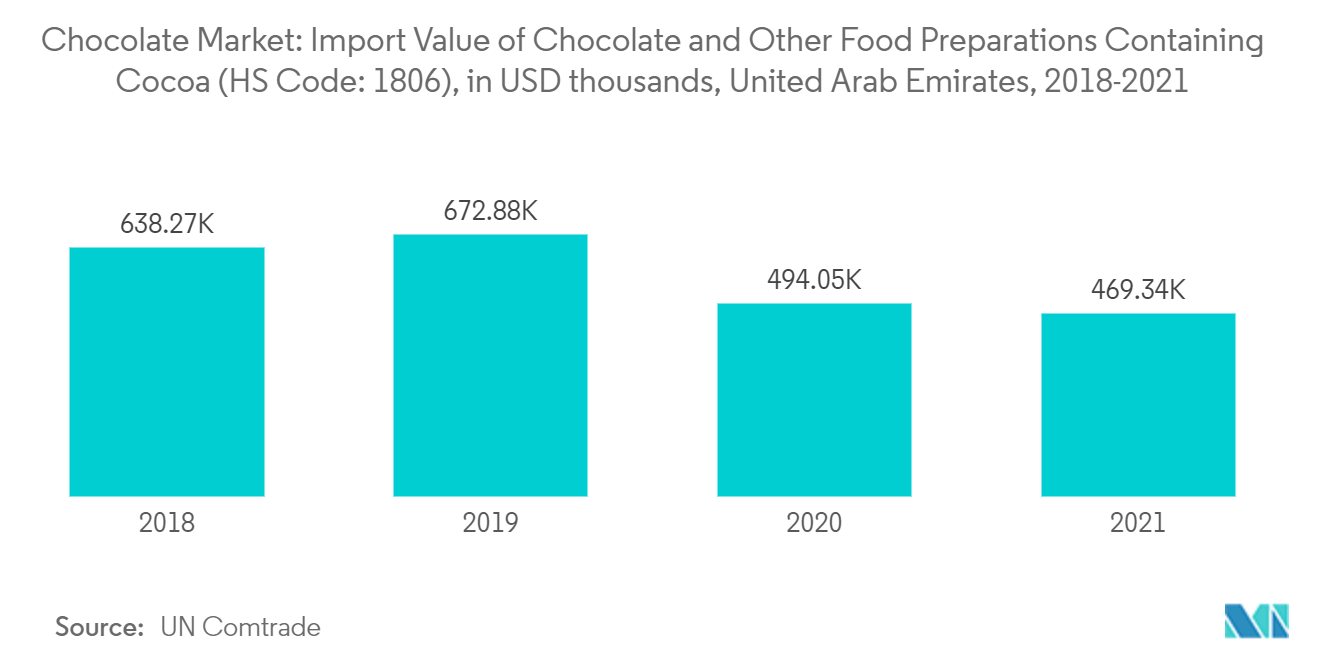

تحقق الشوكولاتة والمنتجات القائمة على الشوكولاتة معظم مبيعاتها في المنطقة من خلال المتاجر الصغيرة والمنافذ المتخصصة. تعتمد دولة الإمارات العربية المتحدة ومعظم دول الشرق الأوسط على الواردات من العلامات التجارية الأجنبية الكبرى، مثل باري كاليبوت، وفيريرو، وليندت، بدلاً من الإنتاج المحلي. كما أدى التطور في تجارة التجزئة الحديثة إلى زيادة الطلب على الشوكولاتة في الشرق الأوسط. علاوة على ذلك، فإن العدد الكبير من المغتربين في دول الشرق الأوسط وأفريقيا، مثل الإمارات العربية المتحدة والمملكة العربية السعودية ونيجيريا، يساهم في زيادة الطلب على الشوكولاتة في المنطقة. لهذا السبب، تتمتع الشوكولاتة المستوردة بفرصة كبيرة في هذه المنطقة، حيث يمكن لشبكة التوزيع المناسبة أن تساعد في تحسين السوق القابلة للتوجيه في دول الشرق الأوسط.

يؤدي الطلب المتزايد على الشوكولاتة المصنوعة يدويًا إلى زيادة الطلب في هذه المنطقة، حيث بدأت العديد من الشركات إنشاء مؤسساتها واستخدامها للترويج لعلامتها التجارية. مع الاتجاه نحو الجودة، يتم التركيز بشكل خاص على النكهة المتأصلة لحبوب الكاكاو. يتم تحضير المنتجات في هذا القطاع باستخدام حبوب الكاكاو الطازجة ويتم نحتها في الشوكولاتة بواسطة صانعي الشوكولاتة الصغيرة. يعمل سوق الكاكاو الفاخر، الحاصل على شهادة الاستدامة والأصل الواحد، على تسريع النمو الإجمالي للسوق. هذا التطور مدفوع بالاتجاه الصحي والبحث عن المزيد من المنتجات الحصرية. يركز المستهلكون بشكل أكبر على جودة الشوكولاتة، وذلك بسبب المخاوف الصحية المتزايدة التي تنطوي على الشوكولاتة الرخيصة في المنطقة وزيادة شعبية الكاكاو الفاخر. ولذلك، فإن المستهلكين على استعداد لدفع المزيد مقابل منتجات الشوكولاتة التي تلبي احتياجاتهم.

اتجاهات سوق الشوكولاتة في منطقة الشرق الأوسط وأفريقيا

تمتلك خطوط الكونت والشوكولاتة الداكنة المميزة حصة كبيرة في السوق

تحظى شوكولاتة الكونت لاين بشعبية كبيرة بين المراهقين والمستهلكين الذين تقل أعمارهم عن 25 عامًا، نظرًا لعوامل الراحة التي توفرها حيث أنها مصممة لتناولها كوجبة خفيفة وأثناء التنقل. أدى ارتفاع استهلاك الشوكولاتة في منطقة الإمارات العربية المتحدة إلى تحفيز نمو السوق، حيث تبرز دولة الإمارات العربية المتحدة كواحدة من أكثر الأسواق المحتملة للشوكولاتة، وذلك بسبب الزيادة في عدد شركات الشوكولاتة العالمية، إلى جانب اللاعبين المحليين، إلى جانب تغيير تفضيلات العملاء لتناول الوجبات الخفيفة. ويتضمن أيضًا المنتجات المباعة بتنسيقات متنوعة، مثل الحزم المتعددة أو الأحجام الممتعة الصغيرة. كما أن التغليف المستدام المريح مع العروض الجذابة يدفع سوق الشوكولاتة خلال فترة التوقعات.

تحتوي الشوكولاتة الداكنة على مضادات أكسدة قوية موجودة فيها. أحد أفضل مركبات الفلافونول يسمى يبيكاتشين. تحتوي النباتات على مركبات تسمى الفلافونول التي تقلل الالتهاب وتحمي من تلف الخلايا الناجم عن الجذور الحرة. تحتوي الشوكولاتة ذات المحتوى العالي من الكاكاو على مركبات الفلافونول المفيدة أكثر. ترتبط معظم الفوائد التي أشارت إليها العديد من الأبحاث بالشوكولاتة التي تحتوي على 70٪ كاكاو على الأقل. أيضًا، على سبيل المثال، وجدت دراسة ظهرت في مجلة Appetite أن الأشخاص الذين تناولوا الشوكولاتة، وخاصة الشوكولاتة الداكنة، مرة واحدة على الأقل في الأسبوع، كان لديهم معدل انتشار أقل لمرض السكري وكانوا أقل عرضة للإصابة بالمرض بعد أربع إلى خمس سنوات. كان الأشخاص الذين تناولوا الشوكولاتة الداكنة أقل من مرة واحدة في الأسبوع لديهم فرصة أعلى بمرتين للإصابة بمرض السكري من أولئك الذين تناولوها بشكل متكرر، وفقًا للبحث الذي أجري على 908 بالغين غير مصابين بالسكري و45 شخصًا مصابًا بالسكري. وبسبب هذه الفوائد، ينجذب المستهلكون نحو المنتجات التي يزعم أنها مصنوعة من الشوكولاتة الداكنة. ولذلك، فإن هذه العوامل هي التي تحرك السوق في هذه المنطقة.

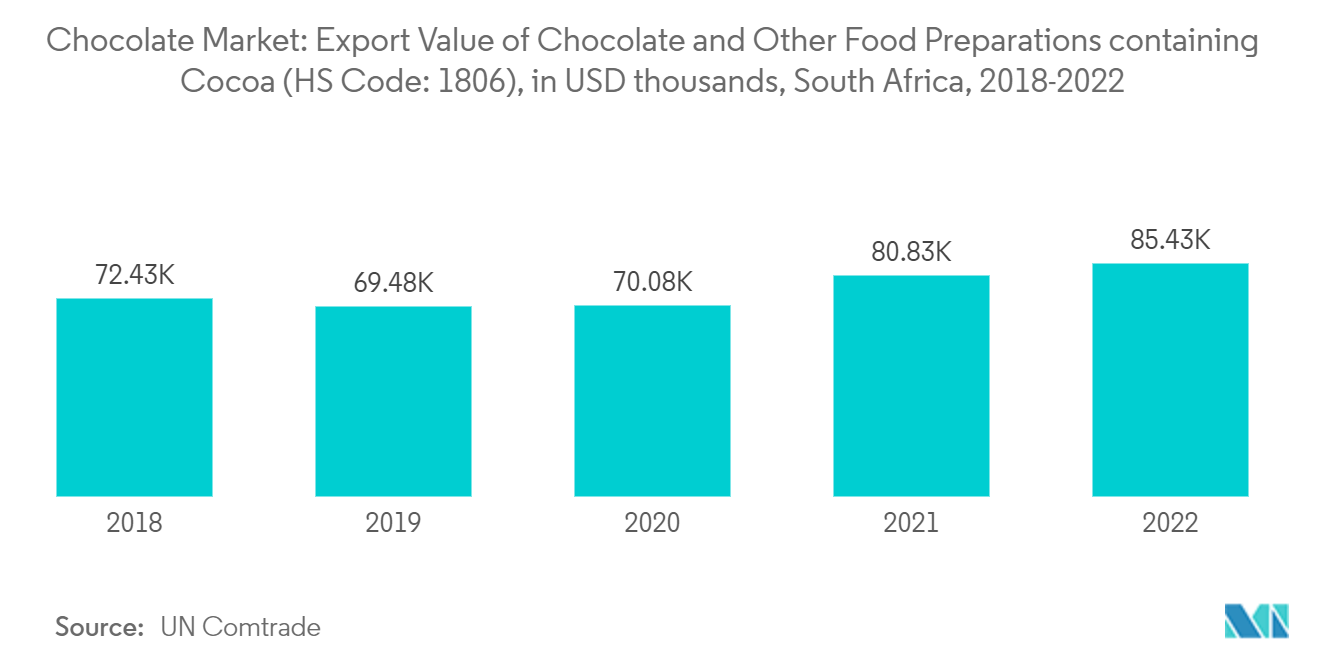

جنوب أفريقيا هي الدولة الأسرع نموا

تسجل جنوب أفريقيا نمواً سريعاً، مما يساهم في إجمالي مبيعات سوق الشوكولاتة في الشرق الأوسط وأفريقيا. على سبيل المثال، في عام 2021، وفقًا لـ IFIC (المجلس الدولي لمعلومات الأغذية)، بلغ إنتاج الكاكاو السنوي في إفريقيا حوالي 4400 مليون طن متري. يُعزى معظم نمو المبيعات في سوق الشوكولاتة في جنوب إفريقيا إلى التجار الشاملين، مثل محلات السوبر ماركت ومحلات السوبر ماركت. يعد ارتفاع وعي المستهلك وزيادة الدخل المتاح بين المستهلكين من ذوي الدخل المتوسط، وابتكار المنتجات، فضلاً عن تطوير القنوات من قبل الشركات المصنعة للوصول إلى قاعدة مستهلكين أوسع، من بين العوامل الرئيسية التي من المتوقع أن تعزز مبيعات سوق الشوكولاتة في جنوب إفريقيا. ، خلال فترة التوقعات. وبالتالي، وبسبب ارتفاع القدرة الشرائية للمستهلكين وتصاعد الجهود التسويقية والترويجية، كانت هناك زيادة في الطلب على الشوكولاتة الفاخرة. وأيضًا، بسبب الاتجاه المتزايد لتقديم الهدايا، تتزايد مبيعات المجموعات المتنوعة المعبأة بسرعة أكبر. علاوة على ذلك، يتم دمج المجموعات الفاخرة مع مكونات أخرى، مثل اللوز، أو قطع التوت، أو الكحول، وتصف عبواتها شعورًا أكثر تطورًا. تقدم محلات السوبر ماركت/الهايبر ماركت خصومات على منتجات الشوكولاتة الفاخرة باهظة الثمن، والتي من المتوقع أن تعزز المبيعات بشكل أكبر. ولذلك، فإن جميع العوامل المذكورة أعلاه هي التي تحرك سوق الشوكولاتة في الشرق الأوسط وأفريقيا.

نظرة عامة على صناعة الشوكولاتة في منطقة الشرق الأوسط وأفريقيا

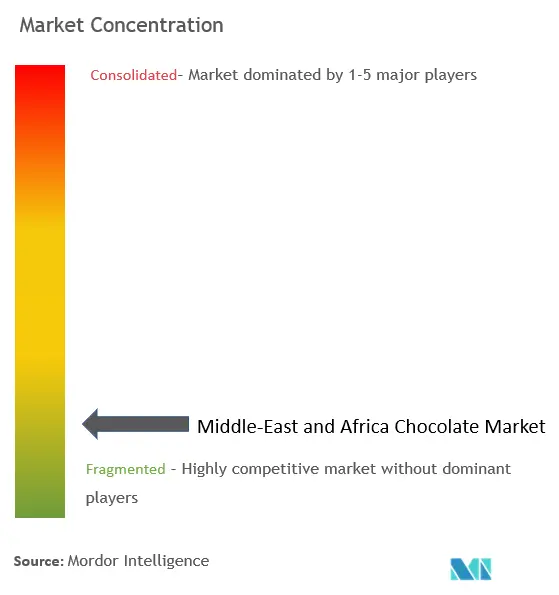

يعتبر سوق الشوكولاتة في الشرق الأوسط وأفريقيا مجزأ للغاية، حيث تمتلك شركات مختلفة من جميع أنحاء العالم حصة سوقية في المنطقة. يتميز سوق الشوكولاتة في الشرق الأوسط وأفريقيا بقدرة تنافسية عالية، مع وجود كبير للاعبين العالميين والإقليميين. يحرص اللاعبون البارزون في السوق التي تمت دراستها على بناء شهية للشوكولاتة ذات الأسعار الأعلى بين المستهلكين الشباب من خلال زيادة إمكانية الوصول وإطلاق منتجات مبتكرة. تركز الشركات أيضًا على توسيع قنوات التوزيع الخاصة بها للوصول إلى قاعدة أكبر من المستهلكين. تعد ابتكارات المنتجات الجديدة والشراكات وعمليات الدمج والاستحواذ والتوسعات من الأساليب الإستراتيجية الرئيسية التي تفضلها الشركات في السوق التي تمت دراستها. تعد كل من Mars Incorporated وLindt Sprungli AG وNestle من أكثر الشركات نشاطًا في سوق الشوكولاتة في الشرق الأوسط وأفريقيا. على مدى السنوات القليلة الماضية، كان توسيع التواجد في الأسواق في الاقتصادات الناشئة وابتكارات المنتجات بمثابة استراتيجية نمو رئيسية للشركات الكبرى.

قادة سوق الشوكولاتة في منطقة الشرق الأوسط وأفريقيا

Nestle S.A.

Mondelez International Inc.

Tiger Brands Limited

Chocoladefabriken Lindt & Sprüngli AG

Mars Incorporated

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الشوكولاتة في منطقة الشرق الأوسط وأفريقيا

- في مارس 2022، أطلقت Barry Callebaut خطها من شوكولاتة الفاكهة الكاملة تحت العلامة التجارية Cacao Barry في الإمارات العربية المتحدة. يحتوي المنتج على نسبة سكر أقل بنسبة 40% من الشوكولاتة الداكنة التقليدية، وهو مصنوع من فاكهة الكاكاو النقية بنسبة 100%. دخلت الشركة في شراكة مع Cabosse Naturals، الذين يعملون بشكل وثيق مع مزارعي فاكهة الكاكاو المحليين في الإكوادور، للحصول على لب وقشور فاكهة الكاكاو المُعاد تدويرها للمنتج.

- في فبراير 2022، أطلق متجر الشوكولاتة الحرفي Made By Two، ومقره دبي، مجموعته من الشوكولاتة الفاخرة المزججة. يتأثر خط الإنتاج بالفن والشكل والتصميم، وله نكهات جديدة وألوان نابضة بالحياة وحرفية معقدة.

- في أكتوبر 2021، افتتح باري كاليبو أكاديمية الشوكولاتة الجديدة عند سفح برج خليفة في دبي، الإمارات العربية المتحدة. وسيكون الموقع والمنشأة الجديدان بمثابة منصة إبداعية للطهاة والحرفيين لعرض قدراتهم ومواهبهم وتطويرها. وتمتلك الشركة 24 مؤسسة من هذا القبيل في جميع أنحاء العالم. وتهدف هذه الخطوة إلى دفع الابتكار حيث أن هناك تحول في تفضيل المستهلك نحو المنتجات المتميزة والأصناف الجديدة في سوق الشوكولاتة.

تقسيم صناعة الشوكولاتة في منطقة الشرق الأوسط وأفريقيا

الشوكولاتة عبارة عن سائل أو صلب أو عجينة مكونة من حبوب الكاكاو المحمصة والمطحونة والتي يمكن استهلاكها بمفردها أو استخدامها كعنصر منكه في وجبات أخرى. يتم تقسيم أسواق الشوكولاتة في الشرق الأوسط وأفريقيا حسب النوع والمنتج وقناة التوزيع والجغرافيا. بناءً على النوع، يتم تقسيم السوق إلى الشوكولاتة الداكنة والشوكولاتة بالحليب/البيضاء. حسب المنتج، يتم تقسيم السوق إلى خطوط ناعمة/خطوط ذاتية، وتشكيلات معلبة، وخطوط كونت، والشوكولاتة الموسمية، والشوكولاتة المقولبة، وأنواع المنتجات الأخرى. استنادًا إلى قناة التوزيع، يتم تقسيم السوق إلى محلات السوبر ماركت/هايبر ماركت، وتجار التجزئة المتخصصين، ومتاجر البقالة/البقالة، ومتاجر البيع بالتجزئة عبر الإنترنت، وقنوات التوزيع الأخرى. واستنادًا إلى الجغرافيا، يشمل التقرير جنوب أفريقيا والمملكة العربية السعودية والإمارات العربية المتحدة وبقية دول الشرق الأوسط وأفريقيا. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على القيمة (بملايين الدولارات الأمريكية).

| الشوكولاته الداكنة |

| حليب / شوكولاتة بيضاء |

| الخطوط الناعمة / الخطوط الذاتية |

| تشكيلة محاصر |

| خطوط العد |

| الشوكولاتة الموسمية |

| الشوكولاتة المقولبة |

| أنواع المنتجات الأخرى |

| سوبر ماركت/هايبر ماركت |

| متاجر متخصصة |

| الراحة / محلات البقالة |

| متاجر البيع بالتجزئة على الإنترنت |

| قنوات التوزيع الأخرى |

| جنوب أفريقيا |

| المملكة العربية السعودية |

| الإمارات العربية المتحدة |

| بقية دول الشرق الأوسط وأفريقيا |

| منتج | الشوكولاته الداكنة |

| حليب / شوكولاتة بيضاء | |

| يكتب | الخطوط الناعمة / الخطوط الذاتية |

| تشكيلة محاصر | |

| خطوط العد | |

| الشوكولاتة الموسمية | |

| الشوكولاتة المقولبة | |

| أنواع المنتجات الأخرى | |

| قناة توزيع | سوبر ماركت/هايبر ماركت |

| متاجر متخصصة | |

| الراحة / محلات البقالة | |

| متاجر البيع بالتجزئة على الإنترنت | |

| قنوات التوزيع الأخرى | |

| جغرافية | جنوب أفريقيا |

| المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |

| بقية دول الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث سوق الشوكولاتة في منطقة الشرق الأوسط وأفريقيا

ما هو الحجم الحالي لسوق الشوكولاتة في الشرق الأوسط وأفريقيا؟

من المتوقع أن يسجل سوق الشوكولاتة في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 6.72% خلال الفترة المتوقعة (2024-2029)

من هم الباعة الرئيسيون في سوق الشوكولاتة في الشرق الأوسط وأفريقيا؟

Nestle S.A.، Mondelez International Inc.، Tiger Brands Limited، Chocoladefabriken Lindt & Sprüngli AG، Mars Incorporated هي الشركات الكبرى العاملة في سوق الشوكولاتة في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق الشوكولاتة في الشرق الأوسط وأفريقيا؟

يغطي التقرير حجم سوق الشوكولاتة في الشرق الأوسط وأفريقيا التاريخي للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق الشوكولاتة في الشرق الأوسط وأفريقيا للسنوات 2024 و2025 و2026 و2027 و2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الشوكولاتة في منطقة الشرق الأوسط وأفريقيا

إحصائيات حصة الشوكولاتة في السوق وحجمها ومعدل نمو الإيرادات لعام 2024 في منطقة الشرق الأوسط وأفريقيا، والتي أعدتها Mordor Intelligence™ Industry Reports. يتضمن تحليل الشوكولاتة في منطقة الشرق الأوسط وأفريقيا توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.