| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

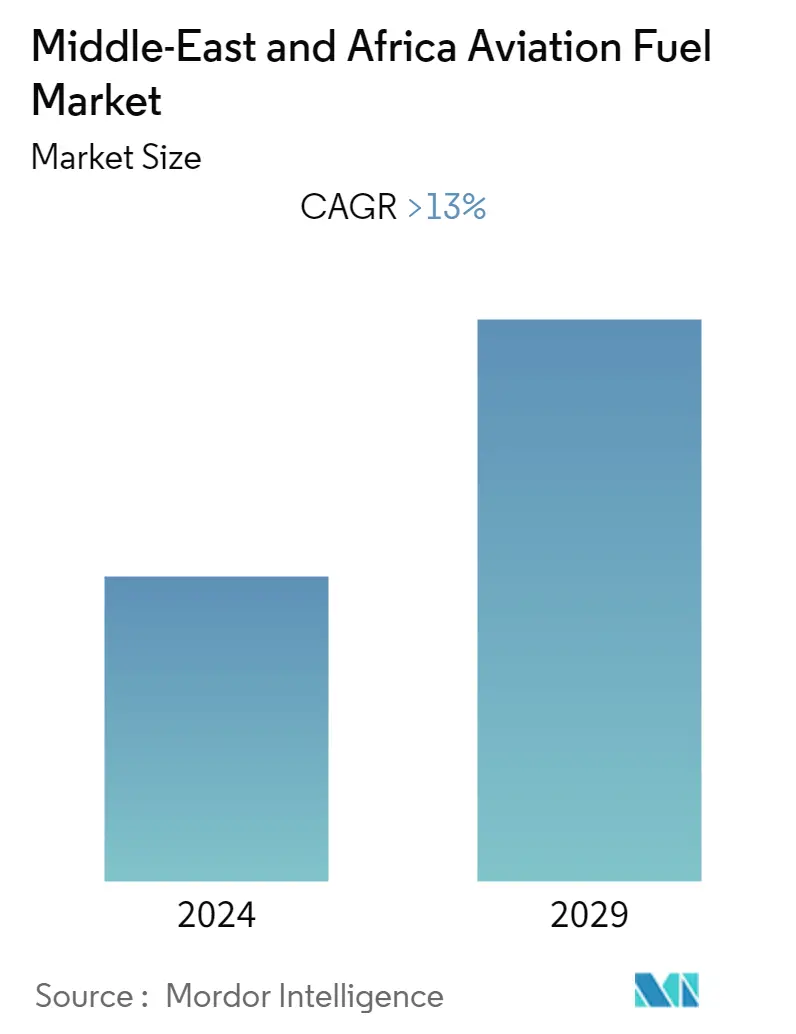

| CAGR | 13.00 % |

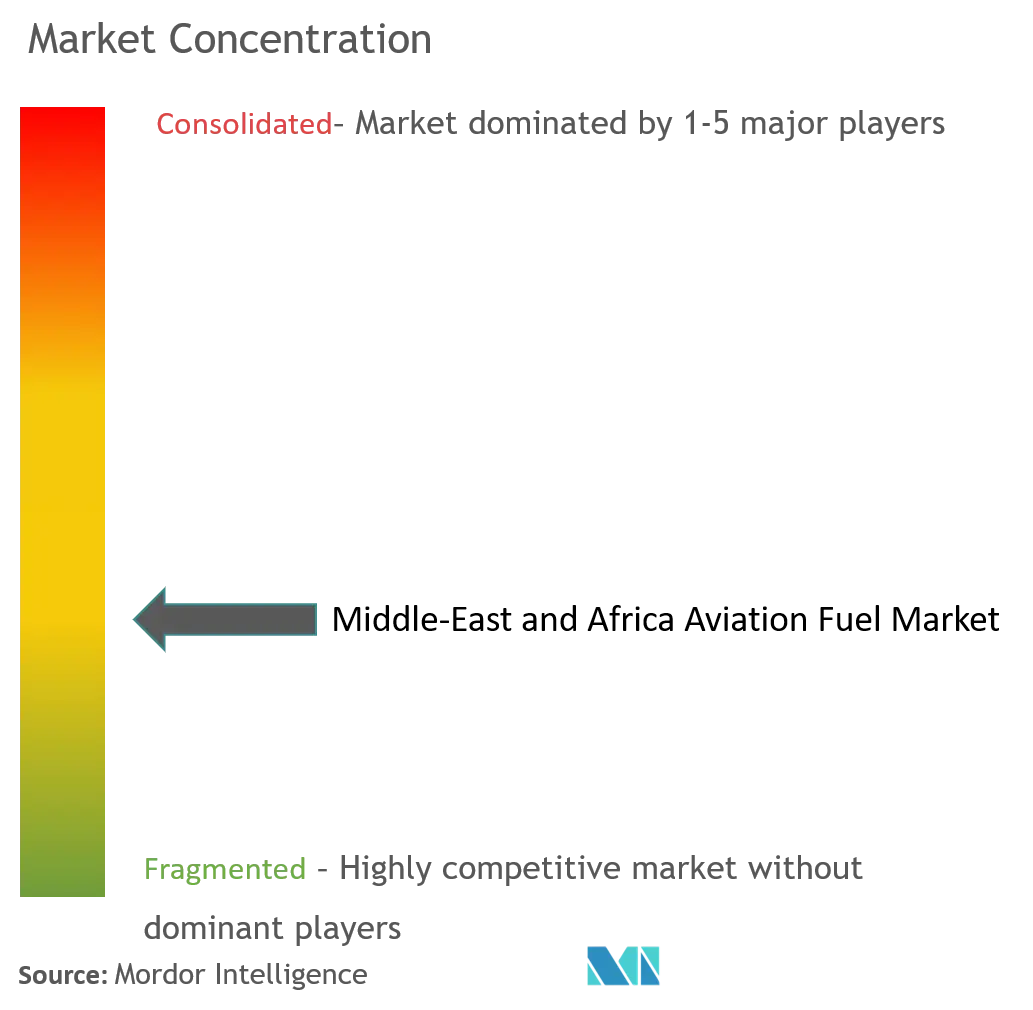

| تركيز السوق | قليل |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق وقود الطيران في شركة طيران الشرق الأوسط

من المتوقع أن يسجل سوق وقود الطيران في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب يزيد عن 13% خلال الفترة المتوقعة.

تأثر السوق سلبًا بتفشي فيروس كورونا (COVID-19) بسبب عمليات الإغلاق الإقليمية وقيود الطيران. حاليًا، وصل السوق إلى مستويات ما قبل الوباء.

- يعد العدد المتزايد من المسافرين جواً، بسبب انخفاض أسعار تذاكر الطيران في الآونة الأخيرة، والظروف الاقتصادية القوية، وزيادة الدخل المتاح، من بين العوامل الدافعة الرئيسية للسوق. ومن المتوقع أيضًا أن تؤدي صفقات الطائرات المقاتلة الجارية والقادمة في مختلف دول المنطقة إلى زيادة الطلب على وقود الطائرات بشكل أكبر.

- ومع ذلك، من المتوقع أن تؤدي التكلفة المرتفعة والمتقلبة لوقود الطائرات إلى تقييد السوق.

- تحتاج دول منطقة الشرق الأوسط إلى أكثر من 2600 طائرة جديدة خلال العشرين سنة القادمة لتلبية الأعداد المتزايدة من المسافرين جواً في المنطقة. ومع هذا النطاق الواسع، من المتوقع وجود فرص أمام اللاعبين في سوق وقود الطيران.

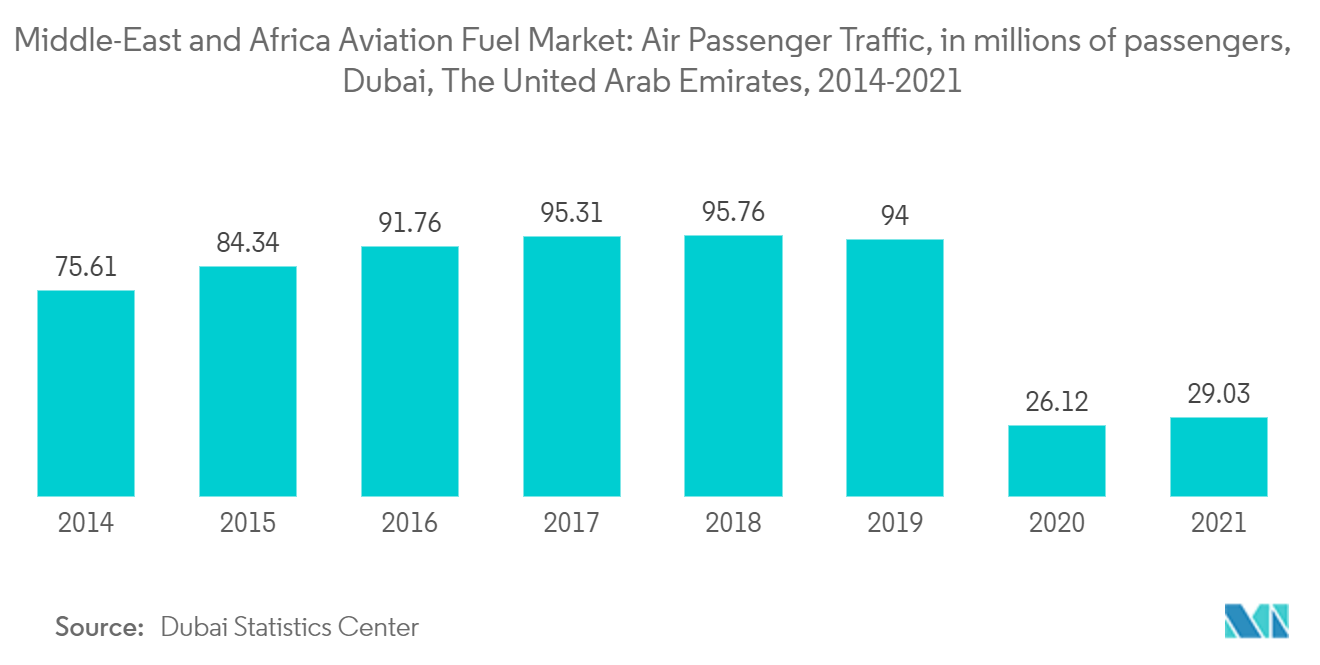

- ومع كونها أكبر حجم للسوق في منطقة الشرق الأوسط وأفريقيا، فإن دولة الإمارات العربية المتحدة تقود السوق في المنطقة ومن المرجح أن تستمر في هيمنتها.

اتجاهات سوق وقود الطيران في منطقة الشرق الأوسط وأفريقيا

القطاع التجاري هو المسيطر على السوق

- يشمل الطيران التجاري تشغيل الطائرات المجدولة وغير المجدولة، والذي يتضمن النقل الجوي التجاري للركاب أو البضائع. يعد القطاع التجاري أحد أكبر مستهلكي وقود الطائرات، ويمثل ربع إجمالي نفقات التشغيل لمشغل الخطوط الجوية.

- وقد أدى الصراع الروسي الأوكراني إلى تفاقم مشكلة ارتفاع أسعار النفط، والتي ظلت أعلى من أسعارها الأصلية بسبب تخفيضات العرض من قبل دول أوبك +. ستؤثر الزيادة في أسعار النفط الخام سلبًا على متطلبات وقود الطيران في قطاع الطيران التجاري، وهو المستخدم الرئيسي للسلعة في البلاد.

- وفي عام 2021، وقعت المملكة العربية السعودية اتفاقية تمويل بقيمة 3 مليارات دولار أمريكي لتمويل متطلبات الطائرات التي طلبتها جزئيًا. وقالت الشركة في بيان إن المبلغ يغطي متطلبات تمويل الطائرات الخاصة بشركة الطيران حتى منتصف عام 2024، مما يساعد في تمويل شراء 73 طائرة طلبتها سابقًا. طلبت شركة الطيران طائرات إيرباص A320neo وA321neo وA321XLR وبوينغ 787-10.

- وبلغ عدد المسافرين الذين مروا عبر مطارات السعودية عام 2022 8.7 مليون مسافر. وتهدف الحكومة السعودية إلى الوصول إلى 330 مليون مسافر و250 وجهة دولية و100 مليون سائح سنويًا بحلول عام 2030.

- وفي يناير 2022، وقعت قطر طلبًا لشراء 34 طائرة من طراز 777X، وهي طائرة عملاقة ذات محركين تعمل بشركة جنرال إلكتريك، بالإضافة إلى خيارات لشراء 16 طائرة أخرى. كما طلبت شركة الطيران أيضًا طائرتين من طرازات بوينج 777 للشحن الحالية. وتتوقع بوينغ أن تدخل طائرة الركاب 777X الخدمة في أواخر عام 2023، أي متأخرة حوالي ثلاث سنوات عن الموعد المحدد.

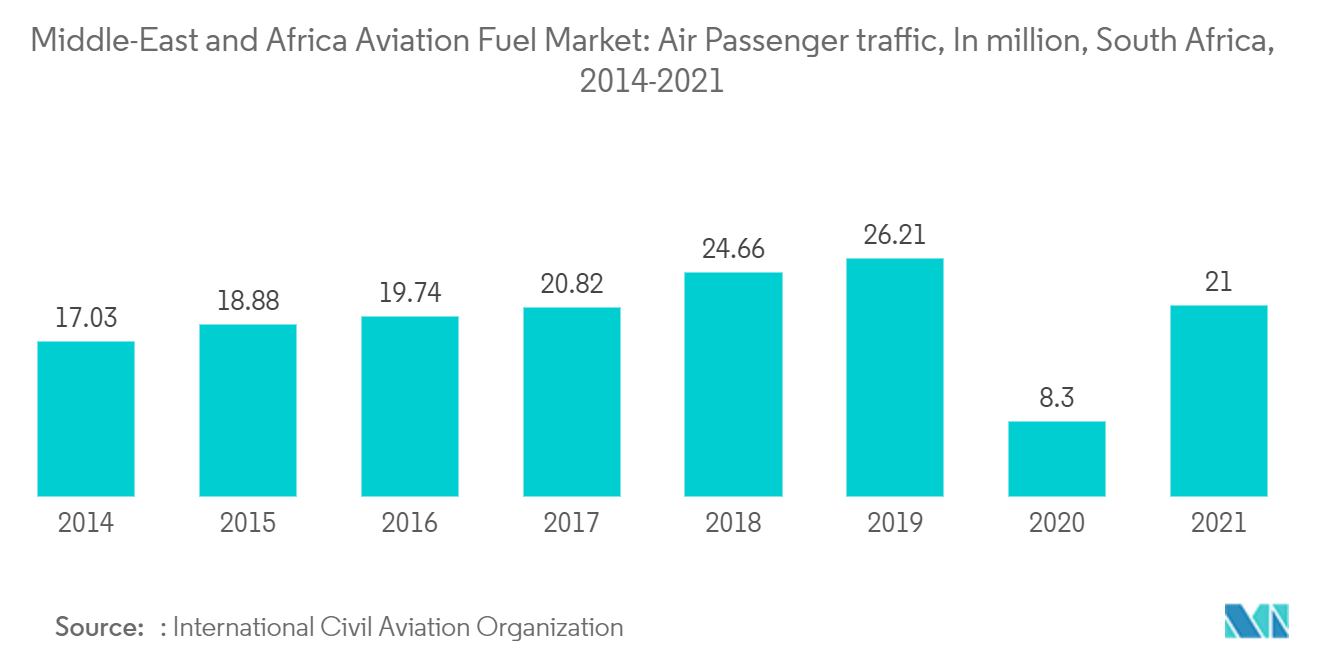

- وفي عام 2021، شهدت جنوب أفريقيا أعلى حركة جوية في أفريقيا، حيث بلغ إجمالي عدد المسافرين جواً حوالي 21 مليون مسافر.

- بسبب العوامل المذكورة أعلاه، من المتوقع أن يهيمن القطاع التجاري على السوق خلال فترة التوقعات.

الإمارات العربية المتحدة تسيطر على السوق

- وتسيّر الناقلات الوطنية لدولة الإمارات رحلات إلى 108 دول و224 مدينة حول العالم، وبلغت قيمة استثمارات الإمارات في قطاع الطيران 270 مليار دولار أمريكي حتى أكتوبر 2021 (إيكاو).

- تعد دولة الإمارات العربية المتحدة واحدة من الدول الرئيسية في قطاع وقود الطيران في الشرق الأوسط بسبب الحركة الجوية الكبيرة، والإنتاج الكبير من النفط الخام، وقدرة التكرير الكبيرة، وتوافر إمدادات كبيرة من وقود الطيران المحلي، وشركتي الطيران الرئيسيتين، الإمارات العربية المتحدة طيران الإمارات والاتحاد.

- استقبلت مطارات أبوظبي 2,563,297 مسافراً خلال الأشهر الثلاثة الأولى من عام 2022، بزيادة قدرها 218% عن نفس الفترة من عام 2021. وسجلت المطارات 22,689 رحلة جوية خلال الربع، بزيادة قدرها 38% عن عام 2021.

- علاوة على ذلك، فمن المتوقع أن يصبح مطار آل مكتوم الدولي في دبي، بمجرد اكتماله، أكبر مطار في العالم، بقدرة استيعابية تصل إلى 160 مليون مسافر و12 مليون طن متري من حجم الشحن الجوي سنوياً.

- تم التعامل مع إجمالي 883 ألف رحلة طيران في المطارات الإماراتية، حيث احتل مطار دبي المرتبة السادسة عالميًا من حيث الشحن، حيث نقل 68.65 مليون كجم من البضائع (صحيفة حقائق مطار دبي). وتمتلك دولة الإمارات العربية المتحدة أحد أكبر أساطيل طائرات بوينغ في العالم، حيث يبلغ عددها 191 طائرة، كما تمتلك 119 طائرة إيرباص 380. تمتلك شركات الطيران الوطنية الأربع ما يقرب من 498 طائرة.

- وبسبب العوامل المذكورة أعلاه، من المتوقع أن تهيمن دولة الإمارات العربية المتحدة على السوق خلال فترة التوقعات.

نظرة عامة على صناعة وقود الطيران في شركة طيران الشرق الأوسط

يتم توحيد سوق وقود الطيران في الشرق الأوسط وأفريقيا بشكل معتدل. بعض الشركات الكبرى (بدون ترتيب معين) تشمل شركة بترول الإمارات الوطنية، وشركة شيفرون، وشركة شل بي إل سي، وتوتال إنيرجيز إس إي، وشركة بترول أبوظبي الوطنية، وغيرها.

قادة سوق وقود الطيران في منطقة الشرق الأوسط وأفريقيا

-

Emirates National Oil Company

-

Chevron Corporation

-

Abu Dhabi National Oil Company

-

Royal Dutch Shell PLC

-

Shell Plc

-

TotalEnergies SE

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق وقود الطيران في شركة طيران الشرق الأوسط

- يناير 2022 وقعت مصدر وسيمنز للطاقة وتوتال إنيرجي اتفاقية شراكة تركز على الهيدروجين الأخضر لإنتاج وقود الطيران المستدام (SAF).

- يناير 2023 وقعت AviLease والشركة السعودية الاستثمارية لإعادة التدوير (SIRC) مذكرة تفاهم لإطلاق إنتاج وتوزيع وقود الطيران المستدام (SAF) على شبكة AviLease.

تقسيم صناعة وقود الطيران في شركة طيران الشرق الأوسط

وقود الطيران هو وقود قائم على البترول أو خليط من الوقود البترولي والوقود الاصطناعي الذي يستخدم لتشغيل الطائرات. وهي تخضع لأنظمة أكثر صرامة من الوقود المستخدم للأغراض الثابتة، مثل التدفئة والقيادة. أنها تحتوي على مواد مضافة لتحسين أو الحفاظ على الخصائص الحيوية لإدارة الوقود أو الأداء.

في الشرق الأوسط وأفريقيا، يتم تقسيم سوق وقود الطيران حسب نوع الوقود والتطبيق والجغرافيا. حسب نوع الوقود، يتم تقسيم السوق إلى وقود التوربينات الهوائية، والوقود الحيوي للطيران، وAVGAS. حسب التطبيق، يتم تقسيم السوق إلى الطيران التجاري والدفاعي والطيران العام. ويغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق وقود الطيران عبر الدول الرئيسية في المنطقة. لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الإيرادات (مليار دولار أمريكي).

| نوع الوقود | وقود التوربينات الهوائية (ATF) |

| الوقود الحيوي للطيران | |

| العادم | |

| طلب | تجاري |

| دفاع | |

| الطيران العام | |

| جغرافية | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| دولة قطر | |

| مصر | |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث سوق وقود الطائرات في شركة طيران الشرق الأوسط

ما هو الحجم الحالي لسوق وقود الطيران في الشرق الأوسط وأفريقيا؟

من المتوقع أن يسجل سوق وقود الطيران في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب يزيد عن 13٪ خلال الفترة المتوقعة (2024-2029)

من هم اللاعبون الرئيسيون في سوق وقود الطيران في الشرق الأوسط وأفريقيا؟

Emirates National Oil Company، Chevron Corporation، Abu Dhabi National Oil Company، Royal Dutch Shell PLC، Shell Plc، TotalEnergies SE هي الشركات الكبرى العاملة في سوق وقود الطيران في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق وقود الطيران في الشرق الأوسط وأفريقيا؟

يغطي التقرير الحجم التاريخي لسوق وقود الطيران في الشرق الأوسط وأفريقيا للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق وقود الطيران في الشرق الأوسط وأفريقيا للسنوات 2024 و2025 و2026 ، 2027، 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Oil and Gas Reports

Popular Energy & Power Reports

تقرير صناعة وقود الطيران في الشرق الأوسط وأفريقيا

إحصائيات الحصة السوقية لوقود الطيران في الشرق الأوسط وأفريقيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل وقود الطيران في الشرق الأوسط وأفريقيا توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.