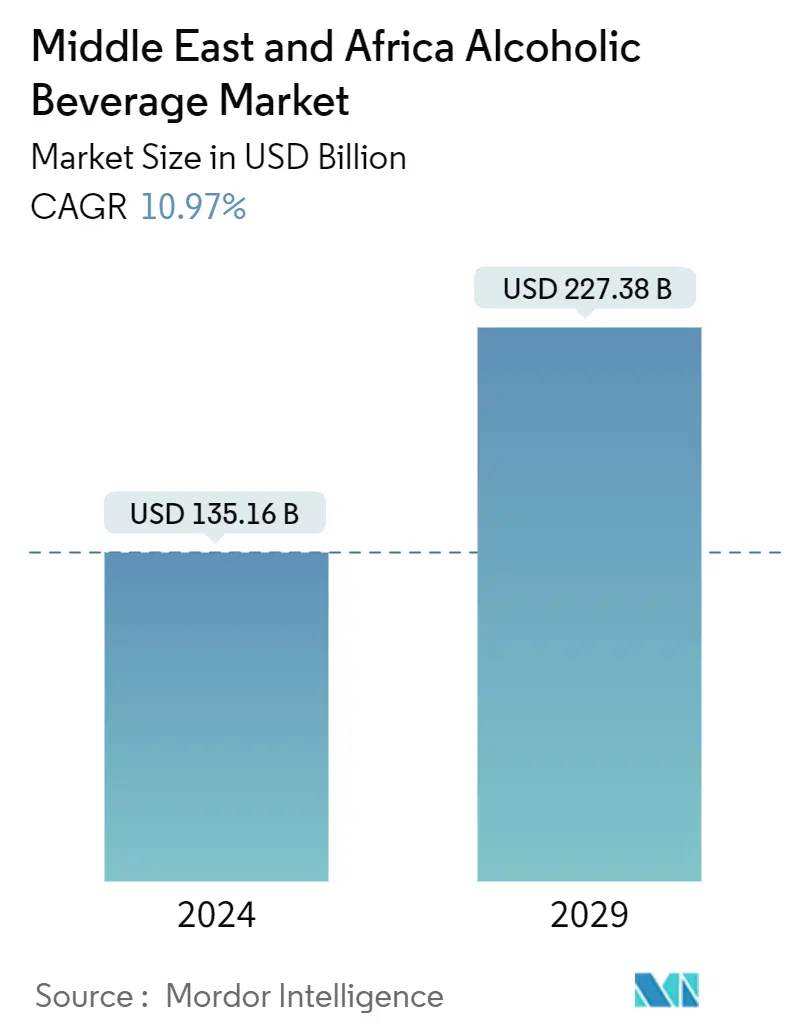

حجم سوق المشروبات الكحولية في منطقة الشرق الأوسط وأفريقيا

| فترة الدراسة | 2019-2029 |

| حجم السوق (2024) | USD 135.16 مليار دولار أمريكي |

| حجم السوق (2029) | USD 227.38 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 10.97 % |

| أسرع سوق نمواً | أفريقيا |

| أكبر سوق | أفريقيا |

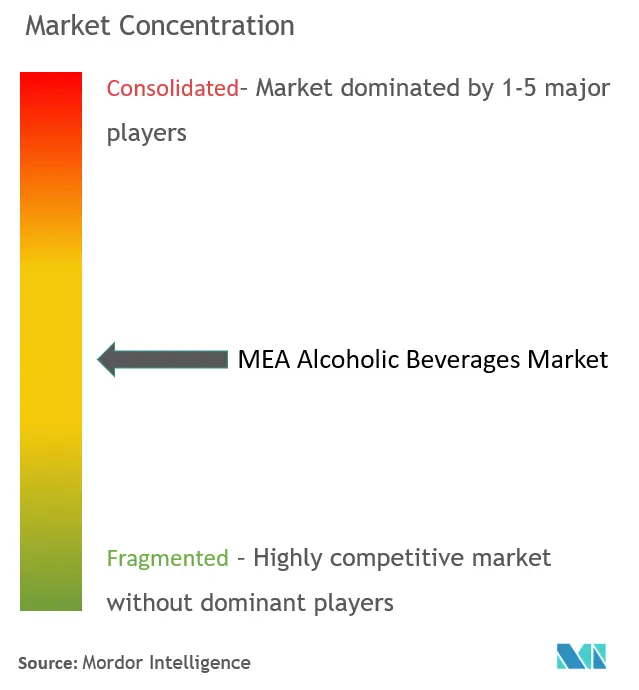

| تركيز السوق | واسطة |

اللاعبين الرئيسيين.webp)

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق المشروبات الكحولية في منطقة الشرق الأوسط وأفريقيا

يُقدر حجم سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا بـ 135.16 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 227.38 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 10.97٪ خلال الفترة المتوقعة (2024-2029).

- تتزايد مبيعات المشروبات الكحولية بسبب الاتجاه الاجتماعي المتزايد في جميع أنحاء العالم. بالإضافة إلى ذلك، من المتوقع أن تؤدي شعبية الحانات والمطاعم خلال فترة التوقعات إلى تعزيز توسع السوق. من المرجح أن يكون نمو سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا مدفوعًا بزيادة استهلاك الكحول بين التركيبة السكانية للشباب البالغين في المستقبل القريب.

- بالإضافة إلى ذلك، فإن الطلب المتزايد على المشروبات الكحولية الفاخرة والفضول بين المستهلكين، وتحديدًا بين جيل الألفية، يدفعهم إلى تجربة المنتجات الكحولية. ومن المتوقع أن يؤثر هذا بشكل إيجابي على نمو صناعة المشروبات الكحولية في المنطقة. ومع ذلك، فمن المتوقع أن تؤدي القيود الصارمة وزيادة الضرائب والرسوم الجمركية التي تفرضها حكومات الشرق الأوسط وأفريقيا إلى إبطاء النمو في المنطقة.

- كما أن التفضيل المتزايد للمشروبات غير الكحولية يعيق توسع الصناعة. لتعزيز المبيعات، يركز اللاعبون الرئيسيون حاليًا على إطلاق العصائر والمشروبات الكحولية التي تحتوي على نسبة أقل من الكحول. ويقومون أيضًا بتحليل تجارة التجزئة عبر الإنترنت من منصة التجارة الإلكترونية للاستفادة من الطلب المتزايد على منتجات المياه الغازية المعقدة ذات القيمة المضافة بأسعار تنافسية. ومن المتوقع أن تؤدي مثل هذه الابتكارات إلى زيادة الإمكانات التجارية للمنتج، مما قد يؤدي لاحقًا إلى تحفيز التوسع في السوق.

اتجاهات سوق المشروبات الكحولية في منطقة الشرق الأوسط وأفريقيا

تزايد التفضيل للكحول المنخفض من حيث الحجم (ABV)

- يشهد سوق الشرق الأوسط وأفريقيا ارتفاعًا في الطلب على المشروبات منخفضة الكحول من حيث الحجم، خاصة بين جيل الألفية وأجيال طفرة المواليد. ويمكن أن يعزى ذلك إلى الوعي الصحي المتزايد بين الأفراد وتوافر مجموعة منتجات أوسع ذات مذاق محسن، مما يساعد المستهلكين على اختيار المنتجات حسب تفضيلاتهم بسهولة.

- غالبًا ما تحتوي المشروبات التي تحتوي على نسبة منخفضة من ABV على سعرات حرارية أقل وسكر أقل من نظيراتها التي تحتوي على نسبة عالية من الكحول. وهذا يجذب المستهلكين من منطقة الشرق الأوسط وأفريقيا، الذين يدركون مقدار السعرات الحرارية التي يتناولونها واستهلاكهم للسكر. بالإضافة إلى ذلك، يعطي العديد من المستهلكين الآن الأولوية للشرب المسؤول، وتمكنهم المشروبات ذات النسبة المنخفضة من ABV من الاستمتاع بالمشروبات الكحولية باعتدال، مما يقلل من خطر الاستهلاك المفرط وما يرتبط به من عواقب صحية واجتماعية.

- إلى جانب ذلك، يستفيد المصنعون من الاهتمام المتزايد للمستهلكين بالنبيذ والبيرة والبيرة المصنوعة يدويًا، وبالتالي تقديم منتجات تتماشى مع اهتمامات المستهلكين. على سبيل المثال، في أغسطس 2021، أطلقت شركة Leopard's Leap Wines نبيذًا يحتوي على نسبة منخفضة من الكحول يُدعى Chescato، وهو مزيج من Chenin Blanc وMoscato في سوق جنوب إفريقيا. يبلغ محتوى الكحول في نبيذ تشيسكاتو 8.5%، وفقًا لادعاءات الشركة، في حين أن محتوى الكحول النموذجي في النبيذ يبلغ حوالي 12.5-13.5%.

جنوب أفريقيا هي أكبر مالك للأسهم في سوق المشروبات الكحولية الإقليمية

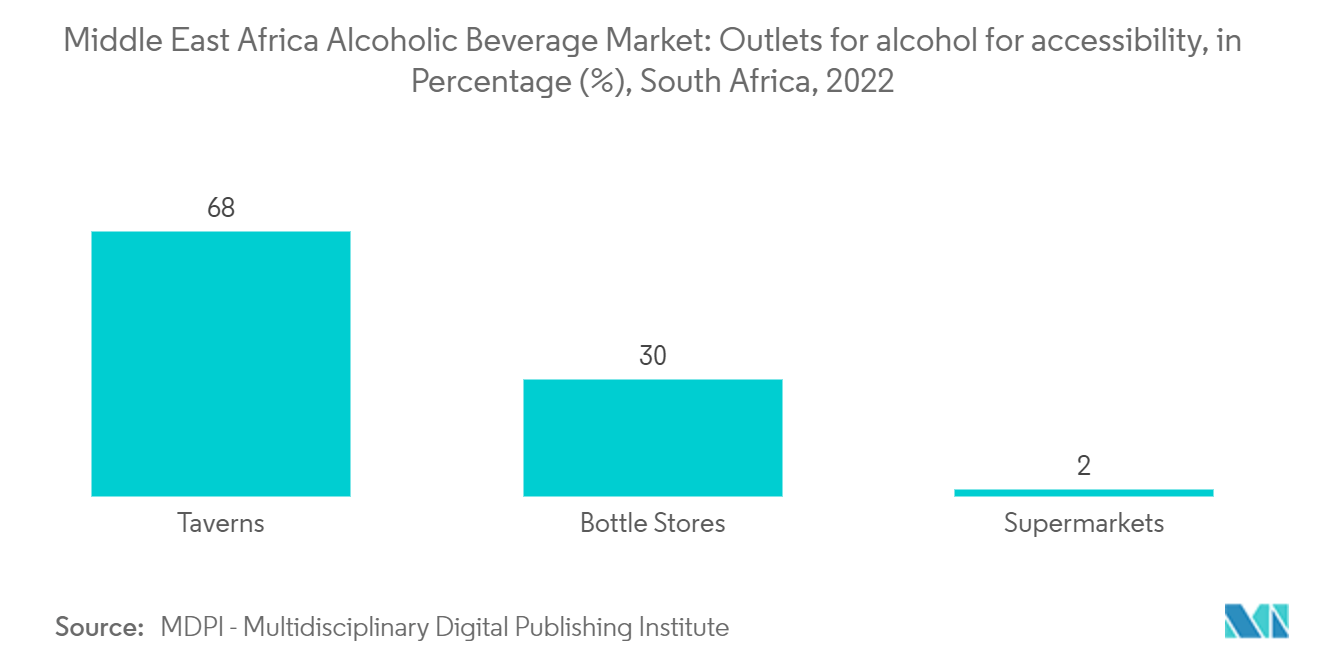

- جنوب أفريقيا هي أكبر مساهم من حيث استهلاك المشروبات الكحولية في المنطقة. ويرجع ذلك في المقام الأول إلى التأثير الغربي على عادات الأكل والشرب وزيادة اتجاهات التنشئة الاجتماعية. وفقًا لتقرير مراجعة سكان العالم في عام 2022، فإن مستهلكي الكحول في جنوب إفريقيا هم من أكثر من يشربون الكحول على مستوى العالم ويستهلكون 9.45 لترًا من الكحول للشخص الواحد سنويًا.

- ركزت الأدبيات المسببة وأسباب الشرب على سببين لاستهلاك الكحول يشرب الناس لتخفيف التوتر، ويشرب الناس نتيجة للضغوط الاجتماعية. كانت العوامل الرئيسية التي تدفع النمو في سوق المشروبات الكحولية على المدى المتوسط هي زيادة توافر العلامات التجارية والمنتجات في السوق، إلى جانب القوة المستمرة للعلامات التجارية ذات المكانة الجيدة.

- خلال الفترة المتوقعة، من المتوقع أن يؤدي الطلب على المشروبات المتميزة إلى زيادة إمكانات السوق. بالإضافة إلى ذلك، بدأ العديد من اللاعبين المحليين في إضافة قفزات الفاكهة لصنع البيرة لإزالة نكهتها المرة وإضفاء مذاق لطيف وعصير عليها. كما زاد الطلب على البيرة بسبب ارتفاع عدد شاربي الكحول الاجتماعي. أصبحت البيرة منخفضة الكحول أيضًا أكثر شيوعًا، خاصة بين العملاء الشباب الذين يهدفون إلى اتباع أنماط حياة صحية والحد من استهلاكهم للكحول. كما أن توسع التجارة الإلكترونية، وتغلغل الإنترنت، وظهور وسائل التواصل الاجتماعي، أتاح للمصنعين تطوير قنوات بيع بالتجزئة أكثر فعالية وحضور في السوق. لذلك، كل هذه العوامل هي التي تقود سوق المشروبات الكحولية في هذه المنطقة.

نظرة عامة على صناعة المشروبات الكحولية في منطقة الشرق الأوسط وأفريقيا

يعتبر سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا مجزأ إلى حد ما بسبب وجود العديد من الشركات الخاصة المشاركة في تصنيع المشروبات الروحية والنبيذ المحلي. يقوم اللاعبون الرئيسيون بالتوسع الجغرافي وعمليات الدمج والاستحواذ لتعزيز إيراداتهم. في المقابل، يركز القطاع الخاص على الاستمرار في إنتاج المشروبات التقليدية وتلك ذات الأصل الغربي. بعض اللاعبين الرئيسيين في هذه الصناعة هم Diageo PLC، وHeineken Holdings NV، وDelta Corporation Limited، وPernod Ricard SA، وAnheuser-Busch InBev.

قادة سوق المشروبات الكحولية في منطقة الشرق الأوسط وأفريقيا

-

Diageo PLC

-

Heineken Holdings NV

-

Pernod Ricard SA

-

Anheuser-Busch InBev

-

Delta Corporation Limited

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المشروبات الكحولية في منطقة الشرق الأوسط وأفريقيا

- أكتوبر 2023 أنشأت شركة Diageo شركة للمشروبات الروحية في غرب ووسط أفريقيا، بهدف تقديم العلامات التجارية Orijin وCaptain Morgan Gold وGordon's Moringa وSmirnoff إلى هذه المنطقة الجديدة.

- مارس 2022 أعلنت شركة Diageo عن طرح الويسكي الافتتاحي المصنوع محليًا، Godawan Single Malt. أصبح هذا المنتج متاحًا في دبي في أبريل 2022.

- يناير 2022 كشف Le Clos عن إصدار محدود من الويسكي الممزوج بعمر 50 عامًا. هذه الطبعة الحصرية عبارة عن مزيج نادر ومصنوع بدقة مصدره بعض معامل التقطير الأكثر شهرة في اسكتلندا. تقتصر المجموعة على 120 زجاجة ويتم تقديمها حصريًا في منافذ Le Clos في مطار دبي الدولي (DXB) ومن خلال منصتها عبر الإنترنت على leclos.net.

تقرير سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا – جدول المحتويات

1. مقدمة

1.1 مخرجات الدراسة وافتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 العوامل المحركة للسوق

4.1.1 تزايد التفضيل للكحول المنخفض من حيث الحجم (ABV)

4.1.2 السياحة ومجتمعات المغتربين تقود الاستهلاك

4.2 قيود السوق

4.2.1 الأطر التنظيمية الحكومية تحد من استهلاك الكحول

4.3 تحليل القوى الخمس لبورتر

4.3.1 تهديد الوافدين الجدد

4.3.2 القدرة التفاوضية للمشترين / المستهلكين

4.3.3 القوة التفاوضية للموردين

4.3.4 تهديد المنتجات البديلة

4.3.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 نوع المنتج

5.1.1 جعة

5.1.2 خمر

5.1.3 معنويات

5.2 قناة توزيع

5.2.1 على التجارة

5.2.2 خارج التجارة

5.2.2.1 سوبر ماركت/هايبر ماركت

5.2.2.2 متاجر متخصصة

5.2.2.3 متاجر البيع بالتجزئة على الإنترنت

5.2.2.4 قنوات أخرى خارج التجارة

5.3 جغرافية

5.3.1 جنوب أفريقيا

5.3.2 الإمارات العربية المتحدة

5.3.3 البحرين

5.3.4 خاصتي

5.3.5 دولة قطر

5.3.6 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 الاستراتيجيات الأكثر اعتماداً

6.2 تحليل حصة السوق

6.3 ملف الشركة

6.3.1 Diageo PLC

6.3.2 Heineken Holdings NV

6.3.3 Edward Snell & Co.

6.3.4 Pernod Ricard SA

6.3.5 Anheuser-Busch InBev

6.3.6 Suntory Beverage & Food Limited

6.3.7 Brown-Forman Corporation

6.3.8 Refriango LDA

6.3.9 Delta Corporation Limited

6.3.10 Molson Coors Beverage Company

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة المشروبات الكحولية في منطقة الشرق الأوسط وأفريقيا

المشروبات الكحولية هي مشروب يحتوي على الإيثانول، وهو نوع من الكحول ينتج عن تخمير الحبوب أو الفواكه أو مصادر السكر الأخرى.

يتم تقسيم سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا حسب نوع المنتج إلى البيرة والنبيذ والمشروبات الروحية. استنادًا إلى قناة التوزيع، تم تقسيم السوق إلى قنوات تجارية وقنوات خارج التجارة. يتم تقسيم قطاع التجارة غير التجارية بشكل فرعي إلى محلات السوبر ماركت/الهايبر ماركت، والمتاجر المتخصصة، ومتاجر البيع بالتجزئة عبر الإنترنت، وغيرها من القنوات خارج التجارة. يتم تقسيم السوق أيضًا حسب الجغرافيا إلى جنوب إفريقيا والإمارات العربية المتحدة والبحرين وعمان وقطر وبقية دول الشرق الأوسط وأفريقيا. وقد تم تحديد حجم السوق من حيث القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| نوع المنتج | ||

| ||

| ||

|

| قناة توزيع | ||||||||||

| ||||||||||

|

| جغرافية | ||

| ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا

ما هو حجم سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا؟

من المتوقع أن يصل حجم سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا إلى 135.16 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 10.97٪ ليصل إلى 227.38 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق المشروبات الكحولية في الشرق الأوسط وأفريقيا؟

وفي عام 2024، من المتوقع أن يصل حجم سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا إلى 135.16 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا؟

Diageo PLC، Heineken Holdings NV، Pernod Ricard SA، Anheuser-Busch InBev، Delta Corporation Limited هي الشركات الكبرى العاملة في سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا.

ما هي المنطقة الأسرع نموًا في سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا؟

من المتوقع أن تنمو أفريقيا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا؟

في عام 2024، ستستحوذ أفريقيا على أكبر حصة سوقية في سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا، وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا بنحو 120.33 مليار دولار أمريكي. يغطي التقرير الحجم التاريخي لسوق المشروبات الكحولية في الشرق الأوسط وأفريقيا للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق المشروبات الكحولية في الشرق الأوسط وأفريقيا للسنوات 2024 و2025 و2026 و2027 ، 2028 و 2029.

تقرير صناعة المشروبات الكحولية في الشرق الأوسط وأفريقيا

إحصائيات الحصة السوقية للمشروبات الكحولية في منطقة الشرق الأوسط وأفريقيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل المشروبات الكحولية في شركة MEA توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.