تحليل سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا

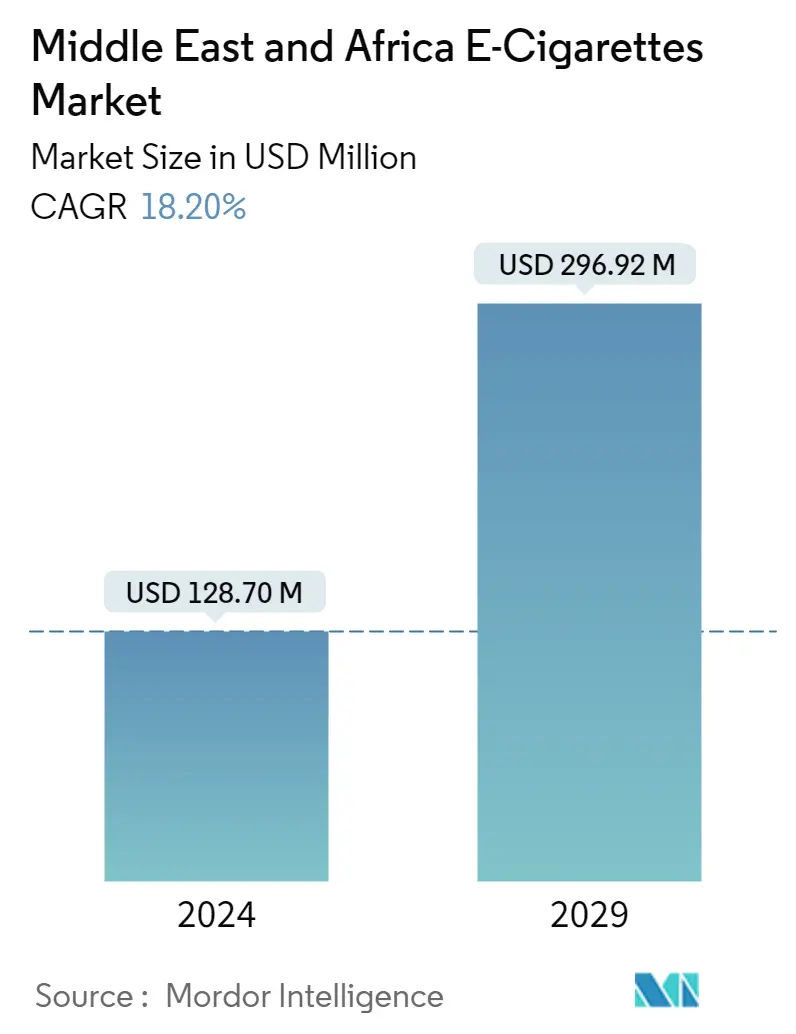

يُقدر حجم سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا بـ 128.70 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 296.92 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 18.20٪ خلال الفترة المتوقعة (2024-2029).

في السنوات القليلة الماضية، تزايد الوعي بالمخاطر الصحية المرتبطة بالتدخين. في بداية أزمة كوفيد-19، انهار السوق في المرحلة الأولية من خلال تقييد النقل وخفض المبيعات في المتاجر الفعلية، لكنه كان بمثابة نقطة التعادل. وقد أدى هذا الاتجاه إلى ارتفاع الطلب على بدائل السجائر التقليدية، مثل السجائر الإلكترونية؛ ونتيجة لذلك، زاد حجم المبيعات عبر الإنترنت مقارنة بالسابق. تم تقديم السجائر الإلكترونية كبديل للسجائر التقليدية. ووفقا للتقديرات التي قدمها البنك الدولي، يمكن تجنب 180 مليون حالة وفاة مبكرة إذا أمكن خفض تدخين السجائر إلى النصف بحلول عام 2027، وتشكل السجائر الإلكترونية خطوة كبيرة نحو هذا الإنجاز. مع تزايد شعبية أجهزة الـvaping، يقدم بائعو النكهات والعطور مجموعة واسعة من السوائل الإلكترونية لجذب المستهلكين.

النكهات المختلفة، مثل المنثول والنعناع والشوكولاتة والكولا والعلكة ومزيج الفواكه والمواد المنكهة الأخرى، تجذب العديد من المستهلكين إلى اعتماد أجهزة السجائر الإلكترونية هذه. يركز مصنعو التبغ على التطورات التكنولوجية والابتكارات لتحقيق التفوق على منافسيهم. وقد أقنع هذا الاتجاه البائعين بالاستثمار بكثافة في التكنولوجيا.

اتجاهات سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا

اختراق السجائر الإلكترونية في تجارة التجزئة المنظمة

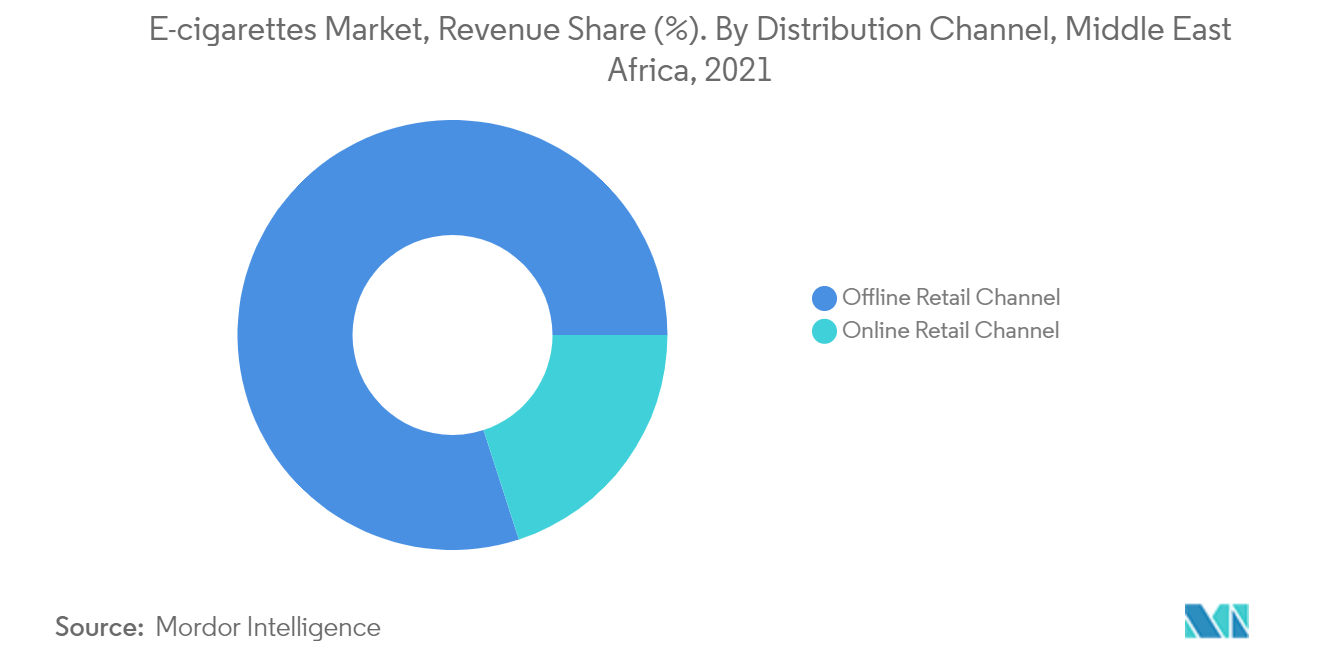

تتميز صناعة البيع بالتجزئة المتطورة، وخاصة في البلدان النامية، بظهور العديد من المتاجر في محلات السوبر ماركت ومحلات السوبر ماركت وأشكال المتاجر المتخصصة. ومن المتوقع أيضًا أن يؤدي انتشار تجارة التجزئة المنظمة إلى تمكين المستهلكين من الحصول على معلومات حول مختلف العلامات التجارية ومقارنة الأسعار والجودة، مما يؤدي إلى اتخاذ قرار شراء أفضل. يستفيد البائعون من منصات الوسائط التقليدية والاجتماعية للإعلان. تقوم الشركات بإنشاء حملات وعروض معارض للترويج لعلاماتها التجارية ومنتجاتها، والوصول إلى جمهورها المستهدف من خلال منصات التواصل الاجتماعي المختلفة. ومع تزايد الطلب، استثمرت العديد من الشركات بكثافة في إيجاد قنوات توزيع جديدة. وبالتالي، فإن السجائر الإلكترونية متاحة للمستخدمين عبر مجموعة من القنوات. مع نمو التجارة الإلكترونية وتخطيط العديد من متاجر البيع بالتجزئة لإدخال السجائر الإلكترونية في تشكيلتها لتتناسب مع المنافسة، أصبح شراء السجائر الإلكترونية سهلاً نسبيًا. ويؤدي هذا العامل إلى تسريع اعتماد المنتج، مما يؤدي إلى نمو صحي في السوق.

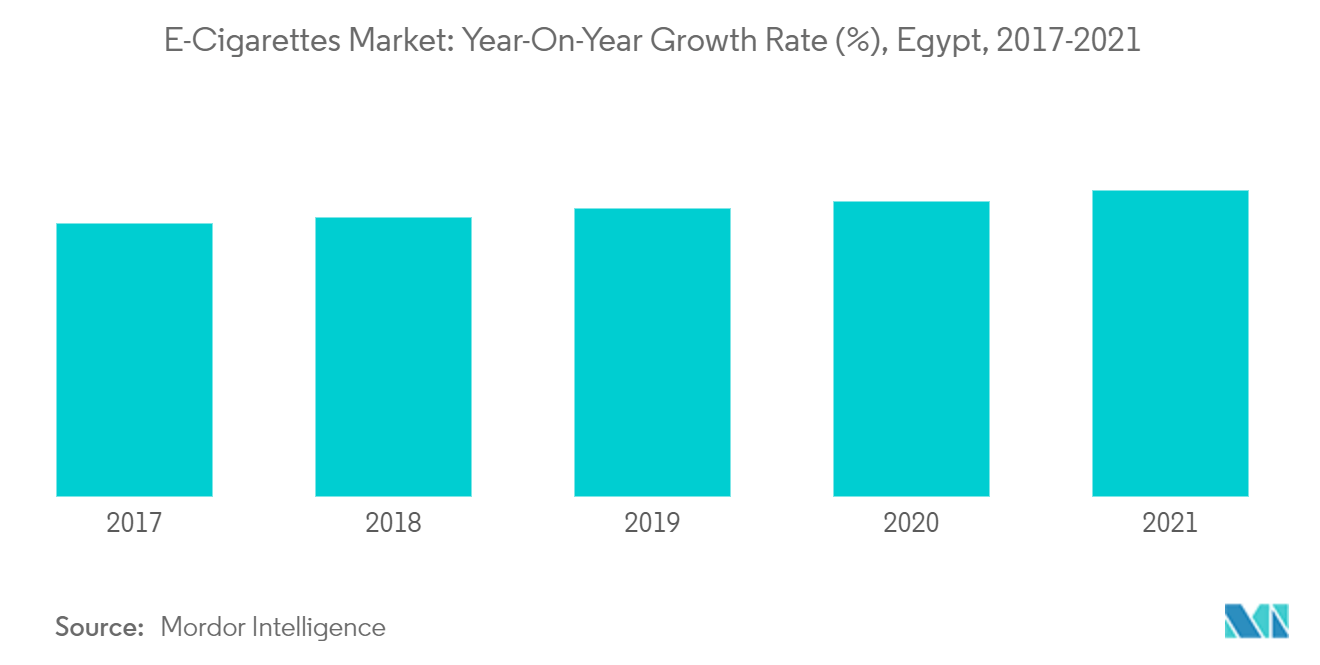

مصر تسيطر على السوق

الفيب هو اتجاه حديث، ولكن حتى الفيب الجديد له جذور في التاريخ القديم. تشتهر مصر بتقنيات الـvaping القديمة، مثل الأعشاب العلاجية والزيوت على الحجارة الساخنة من أجل الـvape. ويعتقد 41.6% أن السجائر الإلكترونية تساعد على الإقلاع عن التدخين، ويعتقد 31.9% أنها أقل ضرراً من السجائر التقليدية. يقدم البائعون العاملون في الدولة منتجات مبتكرة من حيث الوظائف والنكهات والمكونات والتعبئة والشكل. أدى ارتفاع وعي المستهلك ومعرفة المنتج حول السجائر الإلكترونية المختلفة إلى تقديم منتجات عالية الأداء والجودة في سوق السجائر الإلكترونية المصرية. أحدثت السيجارة الإلكترونية والسائل الإلكتروني من Intellicig Egypt ثورة في تجربة التدخين للمدخنين. Intellicig هي واحدة من أكبر الشركات المصنعة للسجائر الإلكترونية في السوق المصري والشركة الوحيدة التي تقدم لعملائها خدمة ما بعد البيع والرعاية. تعمل البلدان على الترويج للتحول نحو السجائر الإلكترونية بدلاً من السجائر التقليدية لوقف التلوث وقضايا الصحة وتعزيز الاستدامة.

الشرق الأوسط وأفريقيا نظرة عامة على صناعة السجائر الإلكترونية

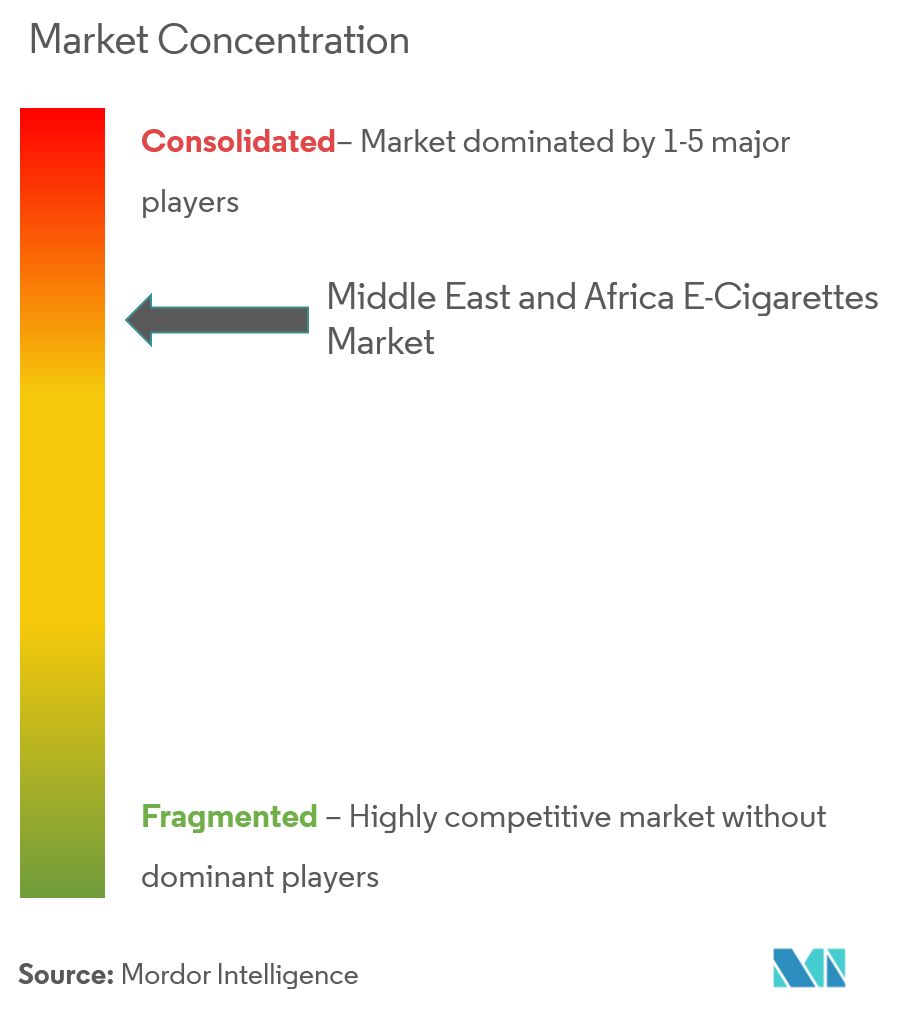

استحوذت شركة British American Tobacco Plc على أكبر حصة سوقية من إجمالي سوق السجائر الإلكترونية في عام 2020، بحصة سوقية تبلغ حوالي 39%. وبعض الشركات الأخرى مثل فيليب موريس إنترناشيونال، وشركة التبغ الشرقية (ETC)، وبعض الشركات المحلية. إن الدعم الحكومي ووعي المستهلك بالصحة والصداقة البيئية يقودان هذا السوق. يتم تقديمها في السوق لجذب شرائح متعددة من العملاء. يزيد الطلب على النكهات الإضافية الجديدة الاهتمام بالمصنعين. يساعد التواجد عبر الإنترنت السوق على الانتشار وزيادة منطقة العمليات وتوسيع قاعدة العملاء.

قادة سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا

British American Tobacco

Joyetech Changzhou Electronics Co.

VIP Electronic Cigarettes

Philip Morris Products S.A.

Aspire

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا

- في أبريل 2022، أشادت شركة RELX International، وهي شركة سجائر إلكترونية متعددة الجنسيات، بالقرار الأخير الذي اتخذته السلطات المصرية بالسماح بالاستيراد القانوني وتسويق منتجات السجائر الإلكترونية في البلاد. ويسلط رفع الحظر الضوء على النهج التقدمي الذي تتبعه السلطات المصرية تجاه السجائر الإلكترونية. إنه يمهد الطريق لإنشاء سوق منظم غني بفرص الأعمال من خلال تلبية الطلب على المنتجات عالية الجودة التي يسهل الوصول إليها من قبل المستهلكين في السن القانونية (البالغين) في جميع أنحاء البلاد.

- في نوفمبر 2019، طرحت دائرة التنمية الاقتصادية بدبي مؤخرًا نشاطًا جديدًا يسمى تجارة السجائر الإلكترونية ومستلزماتها ضمن مجموعة تجارة التبغ ومستلزمات التدخين. هذا النشاط متاح للشركات ذات المسؤولية المحدودة في البر الرئيسي وسيسمح للمستثمرين قانونًا بالمشاركة في تجارة السجائر الإلكترونية في السوق المحلية.

- سبتمبر 2019 قبل عام 2019، كان بيع السجائر الإلكترونية في دبي غير قانوني أيضًا؛ في أبريل 2019، أكدت هيئة الإمارات للرقابة على المستهلك وهيئة الإمارات للمواصفات والقياس (ESMA) اللوائح الجديدة للسجائر الإلكترونية طالما أن السجائر الإلكترونية للشركة المصنعة تستوفي المعايير الجديدة وتحمل تحذيرات صحية مماثلة لعبوات السجائر على المنتج. التعبئة والتغليف.

تجزئة صناعة السجائر الإلكترونية في الشرق الأوسط وأفريقيا

تُسمى السجائر الإلكترونية أحيانًا e-cigs وvapes وe-hookahs وvape pens وأنظمة توصيل النيكوتين الإلكترونية (ENDS). تسمى السجائر الإلكترونية أيضًا بأجهزة التبخير. يمكن أن تحتوي على سوائل إلكترونية ومجموعة متنوعة من الأجهزة التي تسمح للمستخدمين باستنشاق رذاذ يحتوي على النيكوتين والمنكهات والتوابل الأخرى. النكهات المختلفة، مثل النعناع والمنثول والشوكولاتة والكولا والعلكة ومزيج الفواكه الأخرى والمكونات المنكهة تجتذب العديد من المستهلكين لتبنيها. يتم تقسيم سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا حسب المنتج إلى أجهزة السجائر الإلكترونية وأجهزة السوائل الإلكترونية. استنادًا إلى قناة التوزيع، يتم تقسيم السوق إلى قنوات غير متصلة بالإنترنت وقنوات عبر الإنترنت. استنادا إلى الجغرافيا، يتم تقسيم السوق إلى جنوب أفريقيا ونيجيريا وكينيا ومصر والإمارات العربية المتحدة وبقية الشرق الأوسط وأفريقيا. يقدم التقرير حجم السوق وتوقعات لسوق السجائر الإلكترونية بقيمة (مليون دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| أجهزة السجائر الإلكترونية |

| أجهزة السائل الإلكتروني |

| قناة غير متصل |

| قناة على الانترنت |

| جنوب أفريقيا |

| نيجيريا |

| كينيا |

| غانا |

| الإمارات العربية المتحدة |

| مصر |

| بقية دول الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | أجهزة السجائر الإلكترونية |

| أجهزة السائل الإلكتروني | |

| بواسطة قناة التوزيع | قناة غير متصل |

| قناة على الانترنت | |

| جغرافية | جنوب أفريقيا |

| نيجيريا | |

| كينيا | |

| غانا | |

| الإمارات العربية المتحدة | |

| مصر | |

| بقية دول الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا

ما هو حجم سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا؟

من المتوقع أن يصل حجم سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا إلى 128.70 مليون دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 18.20٪ ليصل إلى 296.92 مليون دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا؟

وفي عام 2024، من المتوقع أن يصل حجم سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا إلى 128.70 مليون دولار أمريكي.

من هم البائعون الرئيسيون في سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا؟

British American Tobacco، Joyetech Changzhou Electronics Co.، VIP Electronic Cigarettes، Philip Morris Products S.A.، Aspire هي الشركات الكبرى العاملة في سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا بنحو 108.88 مليون دولار أمريكي. يغطي التقرير الحجم التاريخي لسوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا للسنوات 2024 و2025 و2026 ، 2027، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة السجائر الإلكترونية في الشرق الأوسط وأفريقيا

إحصائيات لحصة سوق السجائر الإلكترونية في الشرق الأوسط وأفريقيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الشرق الأوسط وأفريقيا Vape توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.