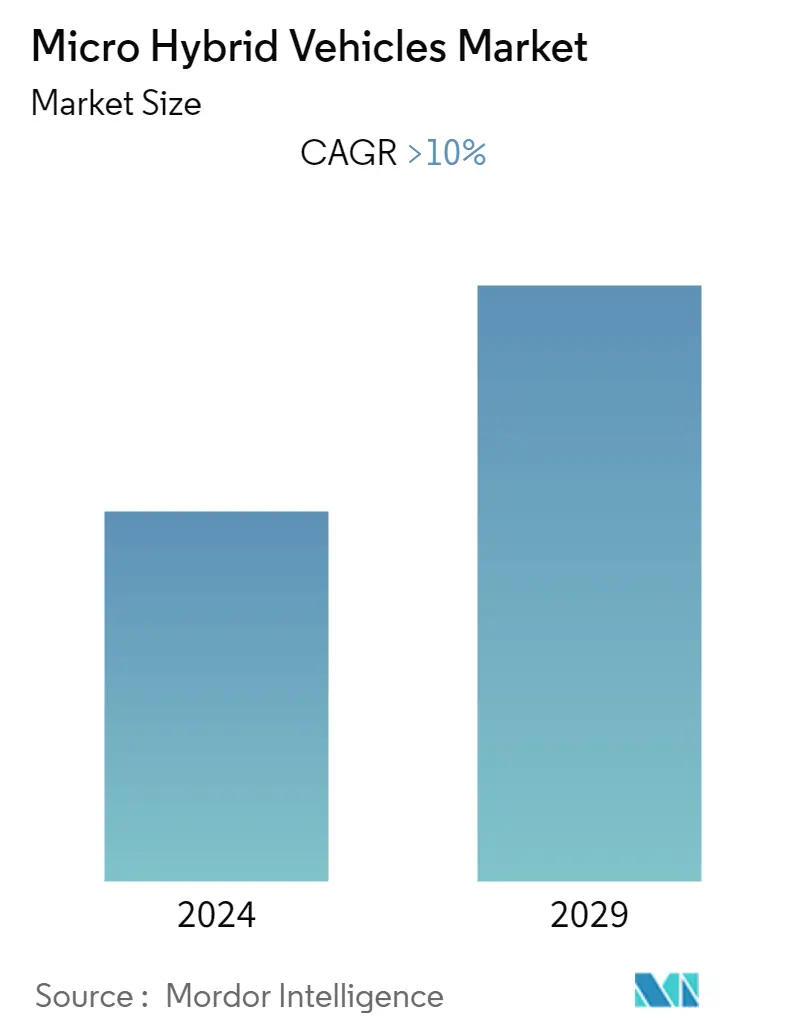

تحليل سوق المركبات الهجينة الصغيرة

من المتوقع أن يسجل سوق المركبات الهجينة الصغيرة معدل نمو سنوي مركب يزيد عن 10٪ خلال الفترة المتوقعة.

- أفادت جائحة كوفيد-19 سوق المركبات الهجينة (التي تشمل المركبات الهجينة الصغيرة) من خلال بلورة المواقف تجاه البيئة من خلال الكشف عن هواء أنظف وخفض مستويات التلوث أثناء الإغلاق. وقد أدى فيروس كوفيد-19 إلى رفع وعيهم البيئي، وتنعكس مخاوفهم الآن في خطط شراء المزيد من المركبات الكهربائية والهجينة الصديقة للبيئة. تخطط الشركات المصنعة لإطلاق نماذج جديدة لجذب العملاء، لذلك من المتوقع أن تكون فترة التوقعات متفائلة.

- على المدى الطويل، من المتوقع أن يساعد تطوير بطاريات الليثيوم أيون عالية الأداء في دفع سوق المركبات الهجينة الصغيرة بشكل كبير خلال الفترة المتوقعة. وتتميز هذه المركبات ببطاريات ومحركات صغيرة لا تحتاج إلى أي تعديل أو متطلبات فنية لتصنيع البطاريات بخلاف ما هو مطلوب للسيارات الهجين والكهربائية.

- مع معايير الانبعاثات الصارمة بشكل متزايد في جميع أنحاء العالم، يقوم صانعو السيارات بتحويل الإنتاج تدريجياً بعيداً عن المركبات ذات المحركات التقليدية إلى السيارات الهجينة والكهربائية. إن المخاوف بشأن حماية البيئة والحد من انبعاثات الغازات الدفيئة، وخاصة ثاني أكسيد الكربون، ستدفع نمو السوق بشكل كبير. ومع ذلك، فإن التكلفة المرتفعة للسيارات الهجينة والكهربائية والحاجة إلى البنية التحتية للشحن قد تؤدي إلى إبطاء نمو السوق، حيث يفضل العملاء المهتمون بالتكلفة المركبات ذات محركات IC التقليدية.

- علاوة على ذلك، فإن ارتفاع مبيعات السيارات الاستهلاكية في الاقتصادات النامية مثل الهند والصين يمثل فرص نمو هائلة لسوق السيارات الهجينة الصغيرة. وفي هذه البلدان، فإن تزايد عدد السكان من ذوي الدخل المرتفع والرغبة في إنفاق المزيد على السيارات الصديقة للبيئة يرغم شركات صناعة السيارات على تقديم مركبات هجينة صغيرة. وفي السنوات المقبلة، من المتوقع أن تمثل التكنولوجيا الهجينة جزءًا كبيرًا من إجمالي مبيعات السيارات في هذه البلدان.

اتجاهات سوق المركبات الهجينة الصغيرة

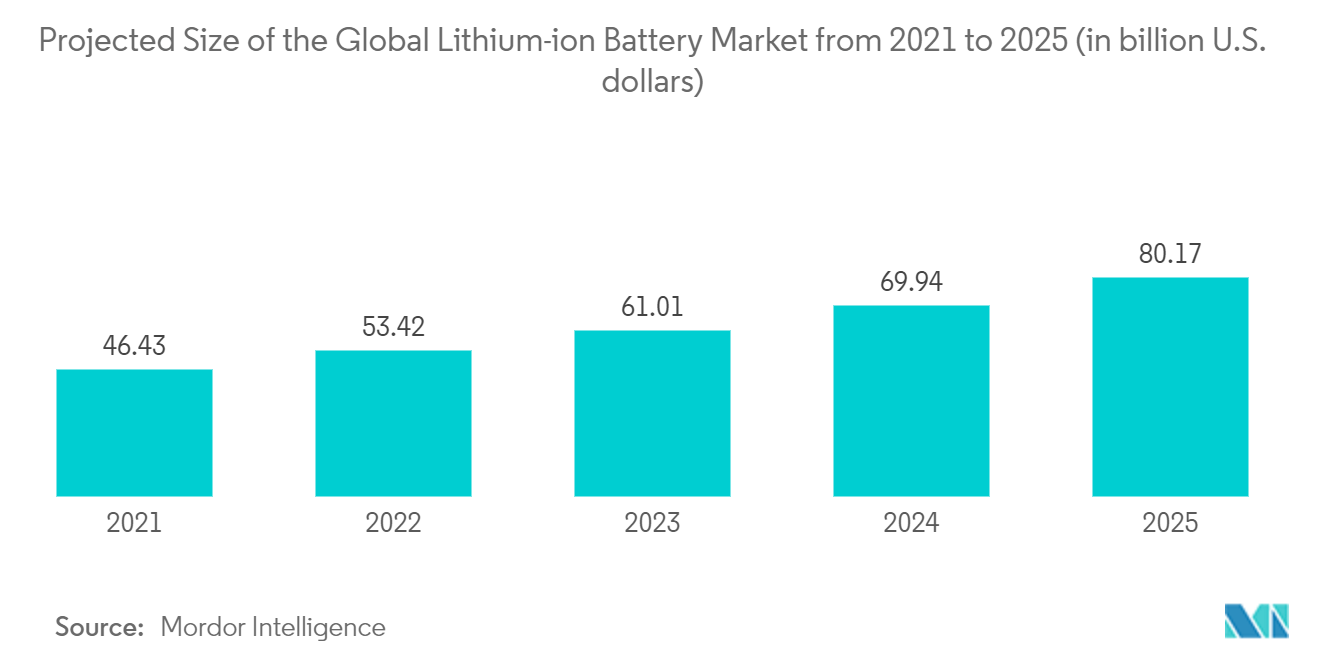

تزايد الطلب على بطاريات الليثيوم أيون

- حاليًا، يشهد قطاع بطاريات الليثيوم أيون طلبًا متزايدًا ومن المتوقع أن يكون نوع البطاريات الأسرع نموًا في السنوات القادمة، ويرجع ذلك أساسًا إلى زيادة المبيعات والطلب على السيارات الكهربائية التي تعمل بالبطاريات. ومع ذلك، تسبب السيارات الكهربائية تقييدًا في السوق، لكن مبيعاتها المتزايدة تدفع السوق. كما أن معايير الانبعاثات الصارمة، وكفاءة استهلاك الوقود الأفضل، والحوافز الحكومية هي بعض العوامل المهمة التي تدفع هذا القطاع. يتعاون مصنعو البطاريات مع مصنعي المعدات الأصلية، وهذا بدوره يؤدي إلى زيادة مبيعات المركبات أيضًا.

- فقد قامت معظم حكومات منطقة آسيا والمحيط الهادئ، مثل الصين واليابان وسنغافورة، برفع الضرائب أو منحت قدرا كبيرا من الإعفاء الضريبي على شراء السيارات الكهربائية. وقد اجتذبت هذه المبادرات الحكومية العديد من العملاء لشراء السيارات الكهربائية، ويُعزى ذلك إلى زيادة مبيعات بطاريات الليثيوم أيون.

- على سبيل المثال، في سبتمبر 2022، تم إصدار إعلان مشترك بشأن استمرار الإعفاءات الضريبية على مشتريات مركبات الطاقة الجديدة من قبل وزارة المالية (MOF)، وإدارة الضرائب الحكومية (STA)، ووزارة الصناعة وتكنولوجيا المعلومات (MIIT).. وسيتم إعفاء مشتريات مركبات الطاقة الجديدة (NEVs) التي تمت في الفترة ما بين 1 يناير 2023 و31 ديسمبر 2023، من ضريبة شراء المركبات إلى أجل غير مسمى، وفقًا للإعلان.

- وفي حين تستمر مركبات محركات الاحتراق الداخلي في الهيمنة، فقد استحوذت السيارات الكهربائية في شكل مركبات التشغيل والتوقف والهجين الصغير بالفعل على حصة كبيرة من السوق. وبحلول عام 2030، من المتوقع أن تكون حوالي 60% من السيارات الجديدة في جميع أنحاء العالم هجينة صغيرة، مع ما يقرب من 80% في أوروبا و75% في الولايات المتحدة. على مدى السنوات العشر الماضية، تحسن أداء بطارية الرصاص بشكل ملحوظ، مما أدى إلى الاستخدام على نطاق واسع في تطبيقات التشغيل والإيقاف والهجين الصغير. علاوة على ذلك، يعمل التصنيع السريع والتقدم التكنولوجي على دفع سوق المركبات الهجينة الصغيرة.

- وبالتالي، فإن الطلب المتزايد على بطاريات الليثيوم أيون ومثل هذه التطورات ستؤدي إلى زيادة الطلب على هذا القطاع.

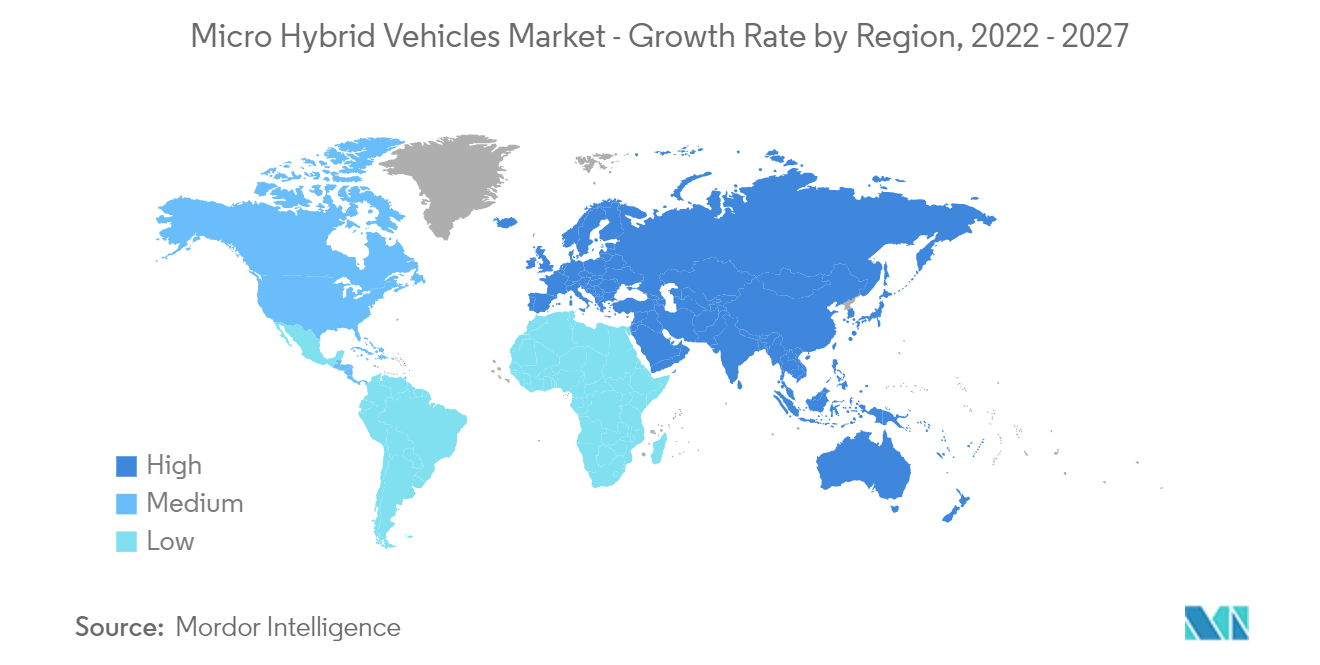

من المتوقع أن تحصل منطقة آسيا والمحيط الهادئ على أعلى حصة في السوق

- وفي جميع أنحاء مناطق آسيا والمحيط الهادئ، تمتلك الصين حصة كبيرة في حصة سوق المركبات الهجينة بسبب مبيعاتها الأعلى من السيارات. ويمكن أن يعزى ذلك إلى تزايد عدد السكان الذي يلبي النمو في مبيعات السيارات والمعايير الحكومية الصارمة للانبعاثات. على سبيل المثال، تقوم الحكومة الصينية بتنفيذ معايير الصين 6 لمكافحة التلوث في المنطقة والتي تعد أكثر صرامة من معايير الصين 5 السابقة وتستند إلى معايير EURO 6، اعتبارًا من يوليو 2020، مما يؤدي إلى دعم الطلب على المركبات الهجينة الصغيرة في هذا منطقة.

- العملاء الذين يشترون السيارات الكهربائية والهجينة في الصين مؤهلون للحصول على إعانات مالية مختلفة (الإعفاءات الضريبية والحوافز). وأعلنت الحكومة الصينية أيضًا عن إجراءات لمساعدة صناعة مركبات الطاقة الجديدة، التي تضررت بشدة من تفشي كوفيد-19، من خلال تمديد الإعفاءات الضريبية والإعانات التي كان من المقرر أن تنتهي في عام 2020 والتلميح إلى استثمارات جديدة يمكن أن تعزز سوق السيارات الكهربائية الهجينة في البلاد على المدى الطويل.

- سيطر مصنعو السيارات مثل تويوتا وهوندا على قطاع السيارات الهجين في الصين، مع نماذجهم مثل تويوتا كورولا هايبرد وهوندا أكورد هايبرد.

- وفي عام 2021، تم بيع ما يقرب من 603000 سيارة هجينة في الصين، بزيادة قدرها 140 بالمئة عن العام السابق. ومن المتوقع أيضًا أن ينخفض الطلب على السيارات الكهربائية والهجينة بشكل كبير مع انخفاض الدعم الحكومي لها. كما قام مصنعو بطاريات السيارات الكهربائية بتوقيع عقود أو صفقات مع شركات تصنيع البطاريات الصينية الأخرى بسبب زيادة مبيعات السيارات الكهربائية والهجينة.

- على سبيل المثال، في ديسمبر 2022، وقعت مجموعة GAC وشركة China Southern Power Grid Technology Co., Ltd. (CSPGT) اتفاقية تعاون استراتيجي للتعاون المستقبلي في السلسلة الصناعية البيئية للطاقة. ومن خلال التركيز على بناء بيئة طاقة جديدة والاستفادة من نقاط القوة والتقنيات الخاصة بكل منهما، سيعمل الطرفان على إجراء أعمال تعاونية في مجال تخزين الطاقة الجديدة والشبكات الصغيرة وإعادة تدوير البطاريات.

- علاوة على ذلك، أعلنت الحكومة الهندية أيضًا أن جميع المركبات المسجلة بعد الأول من أبريل 2020، يجب أن تكون متوافقة مع BS-VI. ومع ذلك، نظرًا لتفشي فيروس كورونا 2019 (COVID-19) في البلاد، تم إغلاق الوكلاء ومنشآت الإنتاج اعتبارًا من منتصف مارس، مما أدى إلى وجود مخزون كبير من مركبات BS-IV في المخزون. أعطت الحكومة تمديدا. ومن المؤكد أن هذا سيعزز السوق بعد انتهاء الإغلاق في البلاد.

نظرة عامة على صناعة المركبات الهجينة الصغيرة

يهيمن على سوق المركبات الهجينة الصغيرة العديد من اللاعبين الدوليين والإقليميين مثل Audi AG، وBMW AG، وDAIMLER AG، وSUBARU، وجنرال موتورز. على الرغم من تفوقها على منافسيها، إلا أن شركات السيارات الهجينة الصغيرة الكبرى تقوم بمشاريع مشتركة وشراكات لإطلاق منتجات أحدث.

لا تزال هذه المركبات في مراحلها الأولى، وتتضمن ميزات متقدمة مثل الحفاظ على تشغيل مكيف الهواء أثناء إيقاف تشغيل المحرك وإيقاف تشغيل المحرك أثناء السير. وبالتالي من المتوقع أن تؤدي التطورات التكنولوجية السريعة إلى تعزيز نمو سوق المركبات الهجينة الصغيرة العالمية خلال الفترة المتوقعة.

رواد سوق المركبات الهجينة الصغيرة

-

Daimler AG

-

Hyundai Motors Company

-

Nissan Motor Corporation

-

BMW

-

AUDI AG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المركبات الهجينة الصغيرة

- سبتمبر 2021 أعلنت شركة Birla Carbon عن دخولها سوق أنظمة الطاقة من خلال المشاركة في معرض البطاريات 2021 في الولايات المتحدة. يتزايد الطلب على بطاريات الرصاص الحمضية عالية الأداء حيث يسعى صانعو السيارات إلى تلبية متطلبات انبعاثات ثاني أكسيد الكربون الأكثر صرامة، خاصة بالنسبة للمركبات الهجينة الصغيرة أو البداية.

- مايو 2021 أعلنت رينو عن طرازات Clio E-TECH Hybrid وCaptur وMegane Estate E-TECH Plug-in Hybrid. وتقوم بتوسيع تشكيلة سياراتها الهجينة من خلال طرح ثلاث مركبات هجينة جديدة. بالإضافة إلى النظام الهجين الكامل، تقدم رينو أركانا ونيو كابتور الجديدتان حل تهجين صغير بجهد 12 فولت في محركي البنزين 1.3 TCe 140 و160، وهو الأول من نوعه بالنسبة لرينو.

تجزئة صناعة المركبات الهجينة الصغيرة

تستخدم السيارات الهجينة الخفيفة، والمعروفة أيضًا باسم السيارات الهجينة الصغيرة، بطارية ومحركًا كهربائيًا للمساعدة في تشغيل السيارة والسماح للمحرك بالتوقف عند توقف السيارة (على سبيل المثال، عند إشارات المرور أو في حركة المرور المتوقفة)، مما يؤدي إلى تحسين الأداء الاقتصاد في استهلاك الوقود إلى أبعد من ذلك.

تم تقسيم سوق المركبات الهجينة الصغيرة حسب السعة (12 فولت هجين صغير و48 فولت هجين صغير)، ونوع السيارة (سيارات الركاب والمركبات التجارية)، ونوع البطارية (حمض الرصاص والليثيوم أيون)، والجغرافيا (أمريكا الشمالية وأوروبا، آسيا والمحيط الهادئ وبقية العالم).

يقدم التقرير حجم السوق وتوقعات لسوق مرشحات وقود السيارات بقيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| 12 فولت ميكروهيبريد |

| 48 فولت مايكرو هايبرد |

| مركبة تجارية |

| سيارات الركاب |

| أيون الليثيوم |

| حمض الرصاص |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الهند |

| الصين | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| بقية العالم | البرازيل |

| المكسيك | |

| جنوب أفريقيا | |

| بلدان اخرى |

| سعة | 12 فولت ميكروهيبريد | |

| 48 فولت مايكرو هايبرد | ||

| نوع السيارة | مركبة تجارية | |

| سيارات الركاب | ||

| نوع البطارية | أيون الليثيوم | |

| حمض الرصاص | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الهند | |

| الصين | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| بقية العالم | البرازيل | |

| المكسيك | ||

| جنوب أفريقيا | ||

| بلدان اخرى | ||

الأسئلة الشائعة حول أبحاث سوق المركبات الهجينة الصغيرة

ما هو حجم سوق المركبات الهجينة الصغيرة الحالي؟

من المتوقع أن يسجل سوق المركبات الهجينة الصغيرة معدل نمو سنوي مركب يزيد عن 10٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق المركبات الهجينة الصغيرة؟

Daimler AG، Hyundai Motors Company، Nissan Motor Corporation، BMW، AUDI AG هي الشركات الكبرى العاملة في سوق المركبات الهجينة الصغيرة.

ما هي المنطقة الأسرع نموًا في سوق المركبات الهجينة الصغيرة؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق المركبات الهجينة الصغيرة؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق المركبات الهجينة الصغيرة.

ما هي السنوات التي يغطيها سوق المركبات الهجينة الصغيرة؟

يغطي التقرير حجم السوق التاريخي للمركبات الهجينة الصغيرة للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم السوق للمركبات الهجينة الدقيقة للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة المركبات الهجينة الصغيرة

إحصائيات الحصة السوقية للمركبات الهجينة الصغيرة وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل المركبات الهجينة الصغيرة توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.