| فترة الدراسة | 2020 - 2029 |

| السنة الأساسية للتقدير | 2023 |

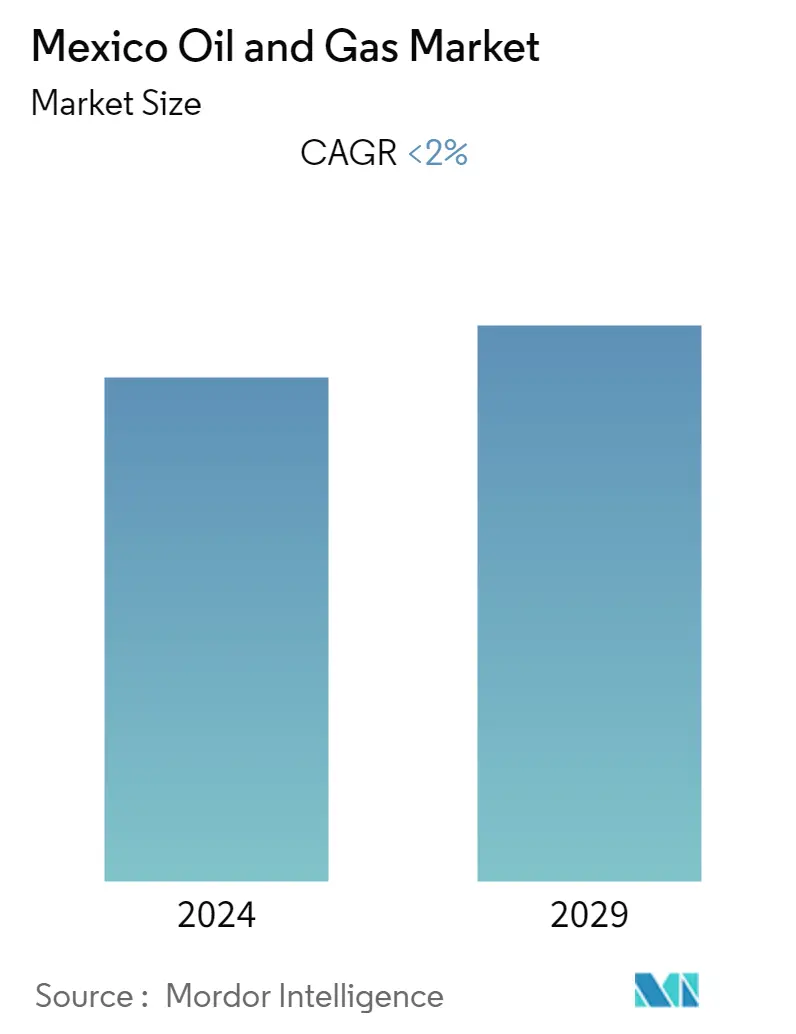

| CAGR | 2.00 % |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق النفط والغاز في المكسيك

من المتوقع أن يسجل سوق النفط والغاز المكسيكي معدل نمو سنوي مركب قدره 2٪ خلال الفترة المتوقعة (2022-2027). وفقًا لبيانات أمانة الطاقة المكسيكية (SENER)، انخفض الاستهلاك المحلي للبنزين في البلاد بنسبة 13.5٪ في عام 2020، بسبب قواعد الحجر الصحي. وتكبدت شركة PEMEX خسائر كبيرة وأعلنت منذ ذلك الحين أن الشركة منفتحة على المشاريع المشتركة أو المزارع. ، وهو الأمر الذي كانت الحكومة التي يقودها الرئيس أملو متشككة بشأنه في البداية. من المتوقع أن يؤدي الدعم الحكومي لشركات الهيدروكربون المملوكة للدولة إلى دفع السوق خلال فترة التوقعات. ومع ذلك، من المتوقع أن يؤدي نقص الاستثمارات الخاصة في صناعة النفط والغاز في البلاد إلى إعاقة نمو السوق خلال الفترة المتوقعة.

- ومن المتوقع أن يشهد قطاع التنقيب والإنتاج نمواً كبيراً بسبب السياسات الحكومية الداعمة.

- من المتوقع أن يمثل تطوير احتياطيات الصخر الزيتي البرية في منطقة خليج المكسيك الساحلية فرصة نمو كبيرة للسوق.

- أدى الطلب المتزايد على الغاز الطبيعي والغاز الطبيعي المسال في البلاد إلى دفع الحكومة إلى الاستثمار بكثافة في تطوير البنية التحتية الجديدة لنقل وتخزين الغاز الطبيعي، وبالتالي دفع سوق النفط والغاز في البلاد.

اتجاهات سوق النفط والغاز في المكسيك

من المتوقع أن يشهد قطاع المنبع نموًا كبيرًا

- كانت المكسيك واحدة من أكبر منتجي النفط في العالم. ومع ذلك، شهدت البلاد في العقد الماضي انخفاضًا في إنتاج النفط والغاز. كما انخفضت احتياطيات النفط المؤكدة في البلاد. في عام 2020، كان لدى البلاد أكثر من 6 مليارات برميل من احتياطيات النفط الخام المؤكدة (1P)، وهو انخفاض بنسبة 35٪ منذ عام 2014.

- وقد حدث الانخفاض الأبرز في إنتاج النفط في حقل أكال (كانتاريل) الأكثر إنتاجًا في البلاد. اعتبارًا من عام 2004، أنتجت أكال 2 مليون برميل يوميًا، واعتبارًا من عام 2020، أنتجت 40848 برميلًا يوميًا. ومع ذلك، يمثل الحقل حصة كبيرة من إنتاج الغاز في البلاد، ويحتل مكانة مهمة في السوق.

- ولمعالجة التدهور في جميع أنحاء الصناعة، أدخلت الحكومة السابقة إصلاحات في مجال الطاقة لجذب الاستثمار الأجنبي في مشاريع التنقيب والتطوير، وبالتالي إنهاء احتكار شركة بيميكس، وهي شركة النفط والغاز المملوكة للدولة، لمدة 75 عاما.

- منذ إصلاح الطاقة في عام 2014، شهدت صناعة النفط والغاز المكسيكية تحولًا عميقًا. تمتلك المكسيك عددًا كبيرًا من الموارد القابلة للاستخراج، بما في ذلك موارد المياه الضحلة والمياه العميقة، وموارد الصخر الزيتي، والموارد البرية التقليدية. ركز إصلاح الطاقة على تعزيز التنقيب البحري وإنتاج المزيد من النفط الخام من الحقول البحرية والبرية العديدة الناضجة في المكسيك، مع وجود نفط أصلي في مكانه (OOIP) يزيد عن 400 مليار برميل.

- منذ الإصلاح في عام 2014، شهد القطاع الخارجي تطورات كبيرة. في الآونة الأخيرة، في أغسطس 2021، بدأت شركة لوك أويل، وهي شركة نفط روسية مستقلة، في حفر أول بئر استكشاف لها في المنطقة 12 بخليج المكسيك، بواسطة منصة فالاريس 8505 شبه الغاطسة. علاوة على ذلك، في أغسطس 2021، أعلنت إيني عن اكتشاف للنفط في تسلسلات العصر الميوسيني العلوي في منطقة سايوليتا للاستكشاف في المنطقة 10 في حوض كوينكا سالينا سوريستي، قبالة ساحل المكسيك. وفقًا للتقديرات الأولية للشركة، قد يحتوي هذا الاكتشاف على ما بين 150 و200 مليون برميل من النفط في مكانه. في يوليو 2021، أعلنت شركة بتروناس، شركة النفط الوطنية الماليزية، عن حفر بئر التنقيب البحري لشهر أغسطس في المنطقة 12 بالمكسيك، وفقًا لشريكها في المشروع المشترك Medco Energi. وكان من المتوقع أن يتم حفر البئر الاستكشافي باكالار-1 في منتصف أغسطس 2021، وكانت الاستعدادات للحفر جارية اعتبارًا من يوليو 2021.

- بالإضافة إلى ذلك، شهد اليابسة تطورات جيدة. في مارس 2021، أعلنت شركة بيميكس المكسيكية أنها اكتشفت أكثر من 1.2 مليار برميل من النفط والغاز الطبيعي في مجمع بري في تاباسكو. وبهذا، تتوقع الشركة الوصول إلى مستويات إنتاج الغاز البالغة 4.287 مليار قدم مكعب يوميًا بحلول عام 2023.

- ومن بين تطورات الاستكشاف والإنتاج الأخرى، شهدت المكسيك أيضًا استثمارات متنوعة في السوق. على سبيل المثال، في يوليو 2021، وافقت شركة Lukoil على دفع 435 مليون دولار أمريكي وتكاليف تطوير إضافية غير محددة للحصول على حصة تشغيلية بنسبة 50% في منطقتين مكسيكيتين للمياه الضحلة من شركة Fieldwood Energy.

- ولذلك، وبسبب هذه العوامل، من المتوقع أن يشهد قطاع المنبع نموا كبيرا خلال فترة التوقعات.

ومن المتوقع أن يؤدي ارتفاع الطلب على الغاز الطبيعي والغاز الطبيعي المسال إلى دفع السوق

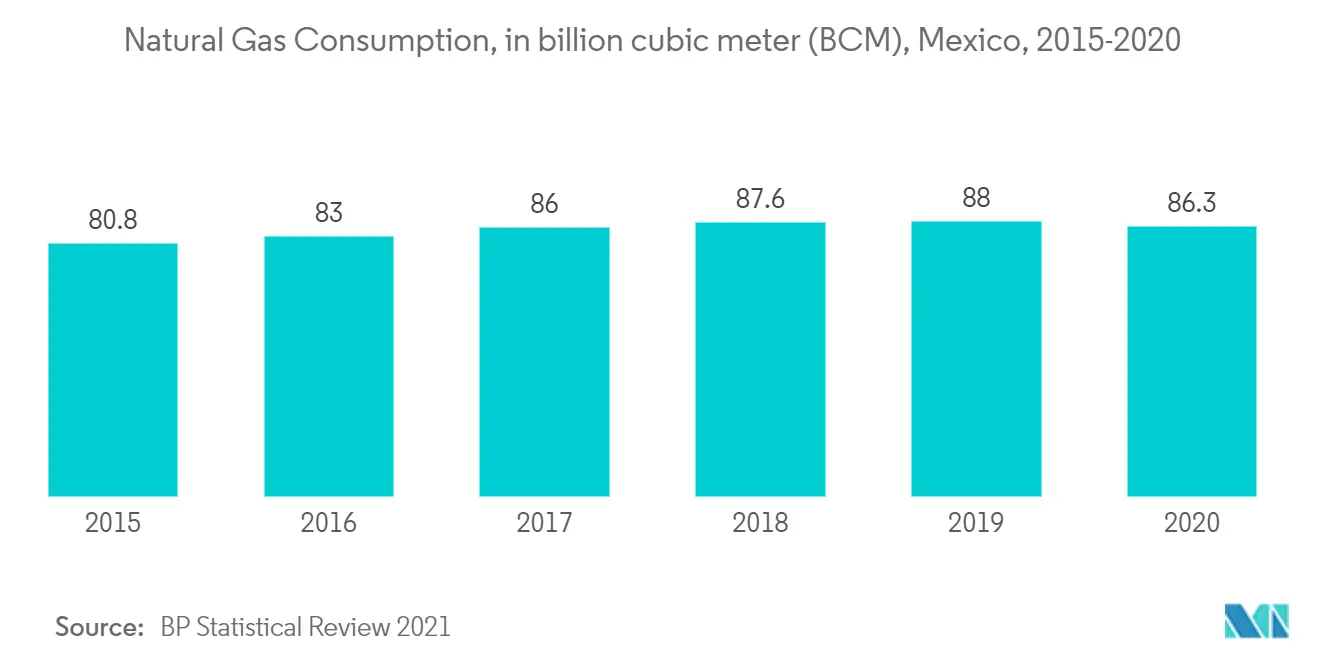

- ارتفع الاستهلاك المحلي من الغاز الطبيعي في المكسيك بشكل مطرد خلال السنوات القليلة الماضية. بسبب انخفاض الإنتاج المحلي، ارتفعت واردات الغاز الطبيعي من الولايات المتحدة في شكل غاز طبيعي مسال بشكل مطرد، حيث وصلت أحجام واردات الغاز الأمريكية إلى مستويات قياسية في يونيو 2021. وفي عام 2020، استهلكت البلاد 86.3 مليار متر مكعب ) من الغاز، والذي ارتفع بنسبة 21.89% من 70.8 مليار متر مكعب في عام 2011.

- ولتلبية الطلب المتزايد على الغاز الطبيعي، قررت الشركات المكسيكية المملوكة للدولة الاستثمار بكثافة في تطوير البنية التحتية الجديدة لنقل وتخزين الغاز الطبيعي. وتشمل هذه الاستثمارات تطوير البنية التحتية للغاز الطبيعي المسال، مثل محطات إعادة التغويز والتزويد بالوقود. ومن المتوقع أن تحفز هذه الاستثمارات واسعة النطاق نمو قطاع النقل وقطاع النفط والغاز المكسيكي خلال الفترة المتوقعة.

- ونظرًا لموقعها الجغرافي بين المحيط الأطلسي والمحيط الهادئ وقربها من احتياطيات الغاز الصخري الهائلة في جنوب الولايات المتحدة، فإن المكسيك لديها القدرة على أن تصبح مركزًا لتصدير الغاز الطبيعي المسال. ومع ذلك، اعتبارًا من أغسطس 2021، أصبح مشروع تسييل Energia Costa Azul التابع لشركة Sempra هو محطة تصدير الغاز الطبيعي المسال الرئيسية الوحيدة قيد الإنشاء في المكسيك في باجا كاليفورنيا، على طول ساحل المحيط الهادئ. في ديسمبر 2020، استحوذت TotalEnergies SE على حصة 16.6% في المرحلة الأولى من المشروع الذي تبلغ قيمته 2 مليار دولار أمريكي، بينما تمتلك شركتا Sempra LNG وIEnova 41.7% لكل منهما.

- سيتم بناء المشروع في منشأة إعادة تحويل الغاز الطبيعي المسال الموجودة في Energía Costa Azul إلى حالته الغازية في IEnova. وسيحتوي على منشأة تسييل أحادية القطار بقدرة إنتاجية تبلغ 3.25 مليون طن سنويًا من الغاز الطبيعي المسال. كما وقعت شركة TotalEnergies أيضًا اتفاقية بيع وشراء مدتها 20 عامًا لـ 1.7 مليون طن سنويًا من الغاز الطبيعي المسال من منشأة التصدير. ووقعت شركة ميتسوي اليابانية صفقة مماثلة مدتها 20 عامًا لشراء ما يقرب من 0.8 مليون طن سنويًا من الغاز الطبيعي المسال من المشروع.

- وتشمل مشاريع تصدير الغاز الطبيعي المسال الأخرى المقترحة منشأة شركة مكسيكو باسيفيك المحدودة البالغة 12.9 مليون طن سنويًا في بويرتو ليبرتاد في سونورا والمشروع الثاني لشركة سيمبرا المسمى فيستا باسيفيكو في توبولوبامبو في سينالوا. واقترحت الحكومة المكسيكية أيضًا إنشاء محطة لتصدير الغاز الطبيعي المسال في سالينا كروز على ساحل المحيط الهادئ.

نظرة عامة على صناعة النفط والغاز في المكسيك

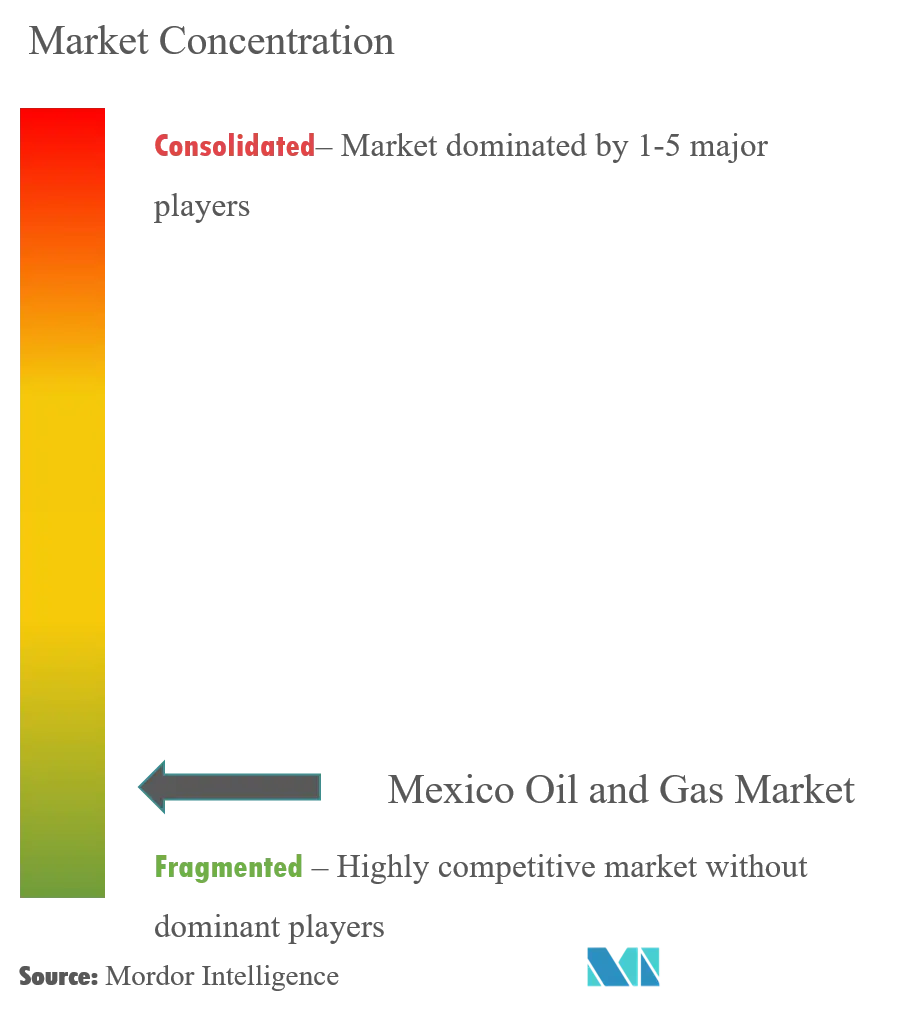

سوق النفط والغاز المكسيكي مجزأ إلى حد ما. ومن بين اللاعبين الرئيسيين في السوق شركة Petroleos Mexicanos (Pemex)، وRoyal Dutch Shell PLC، وTC Energy Corporation، وExxonMobil Corporation، وBP PLC.

قادة سوق النفط والغاز في المكسيك

-

Petroleos Mexicanos (Pemex)

-

Royal Dutch Shell PLC

-

TC Energy Corporation

-

BP PLC

-

ExxonMobil Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق النفط والغاز في المكسيك

- في يناير 2021، أعلنت شركة Braskem Idesa أنها استعادت جزئيًا العمليات في مجمع Etileno XXI للبتروكيماويات والبولي إيثيلين، والذي تم إغلاقه في ديسمبر 2020 بسبب قطع إمدادات الغاز الطبيعي من قبل شركة Cengas، وهي مشغل رئيسي لأنظمة الغاز الطبيعي في المكسيك. وذكرت شركة Braskem أيضًا أنها استأنفت عملياتها في نموذج أعمال تجريبي، مع الالتزام بجميع معايير السلامة لتقليل التأثير على سلسلة توريد صناعة البلاستيك في المكسيك.

- في أغسطس 2021، أبرمت مرافق الطاقة الحكومية في المكسيك صفقة مع شركة TC Energy الكندية لتطوير خط أنابيب للغاز الطبيعي في جنوب البلاد وتوحيد عقود الشركة في المنطقة الوسطى.

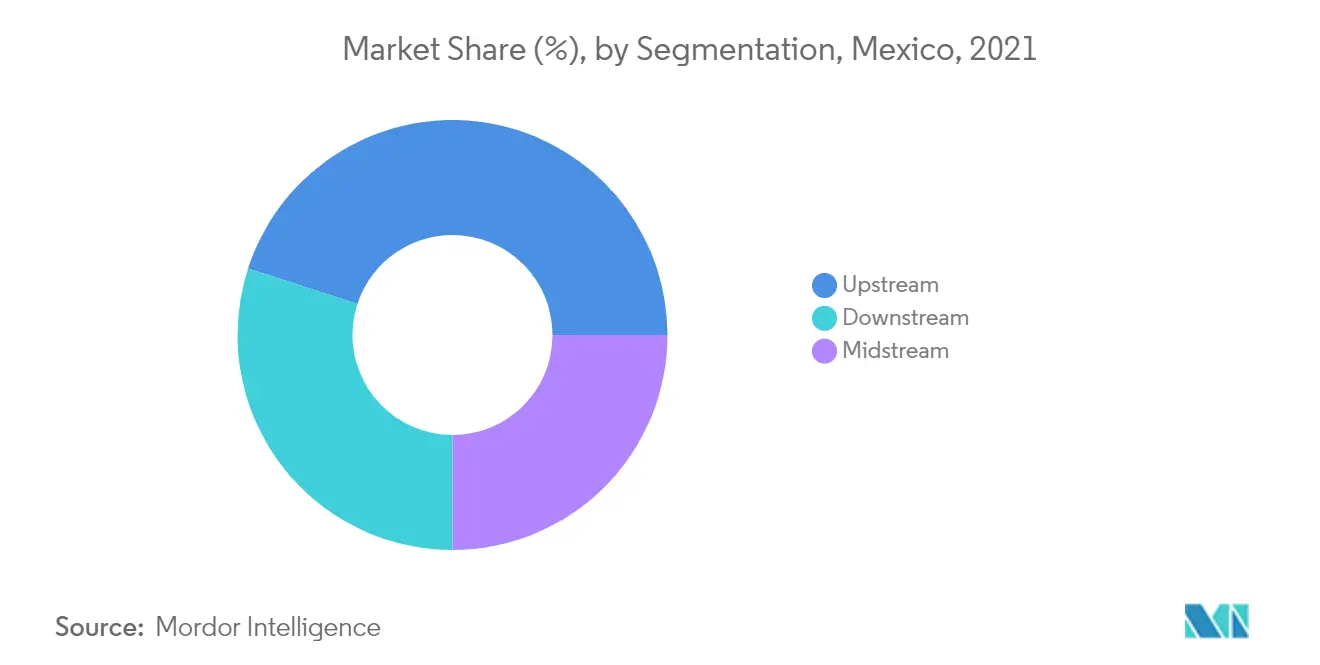

تجزئة صناعة النفط والغاز في المكسيك

نطاق تقرير سوق النفط والغاز المكسيكي يتضمن:.

الأسئلة الشائعة حول أبحاث سوق النفط والغاز في المكسيك

ما هو الحجم الحالي لسوق النفط والغاز في المكسيك؟

من المتوقع أن يسجل سوق النفط والغاز في المكسيك معدل نمو سنوي مركب أقل من 2٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في سوق النفط والغاز في المكسيك؟

Petroleos Mexicanos (Pemex)، Royal Dutch Shell PLC، TC Energy Corporation، BP PLC، ExxonMobil Corporation هي الشركات الكبرى العاملة في سوق النفط والغاز في المكسيك.

ما هي السنوات التي يغطيها سوق النفط والغاز في المكسيك؟

يغطي التقرير حجم سوق النفط والغاز في المكسيك الحجم التاريخي للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق النفط والغاز في المكسيك للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Oil and Gas Reports

Popular Energy & Power Reports

تقرير صناعة النفط والغاز في المكسيك

إحصائيات لحصة سوق النفط والغاز في المكسيك لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير الصناعة Mordor Intelligence™. يتضمن تحليل النفط والغاز في المكسيك توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.