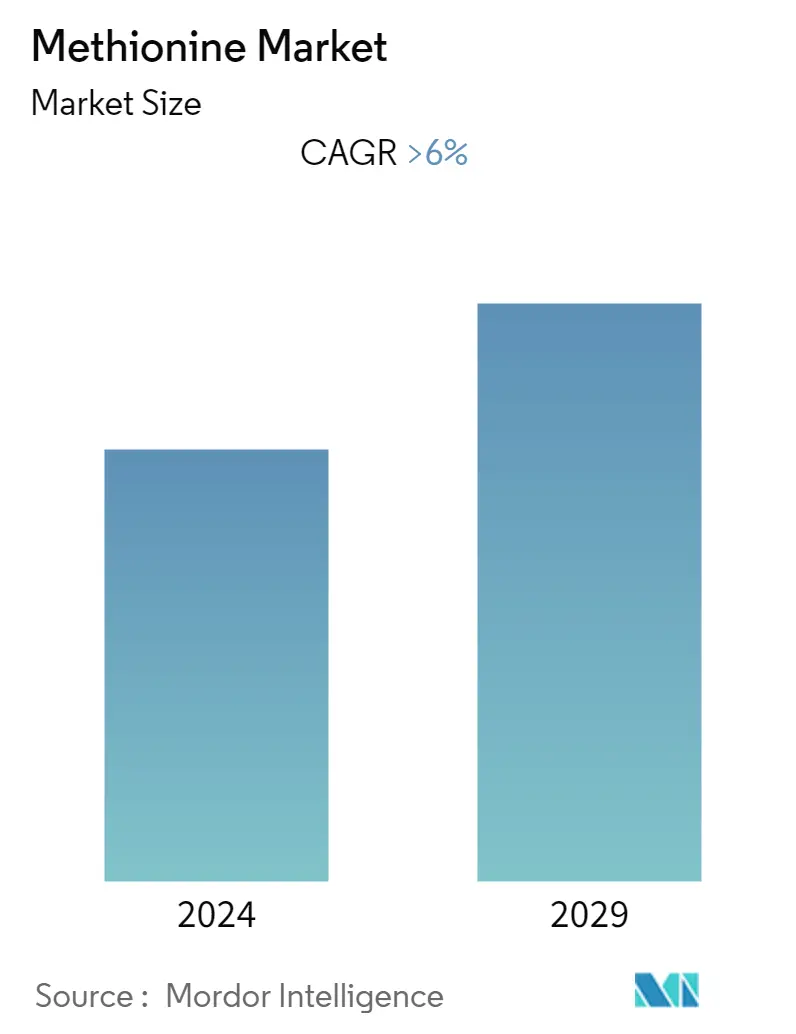

حجم سوق الميثيونين

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| CAGR | > 6.00 % |

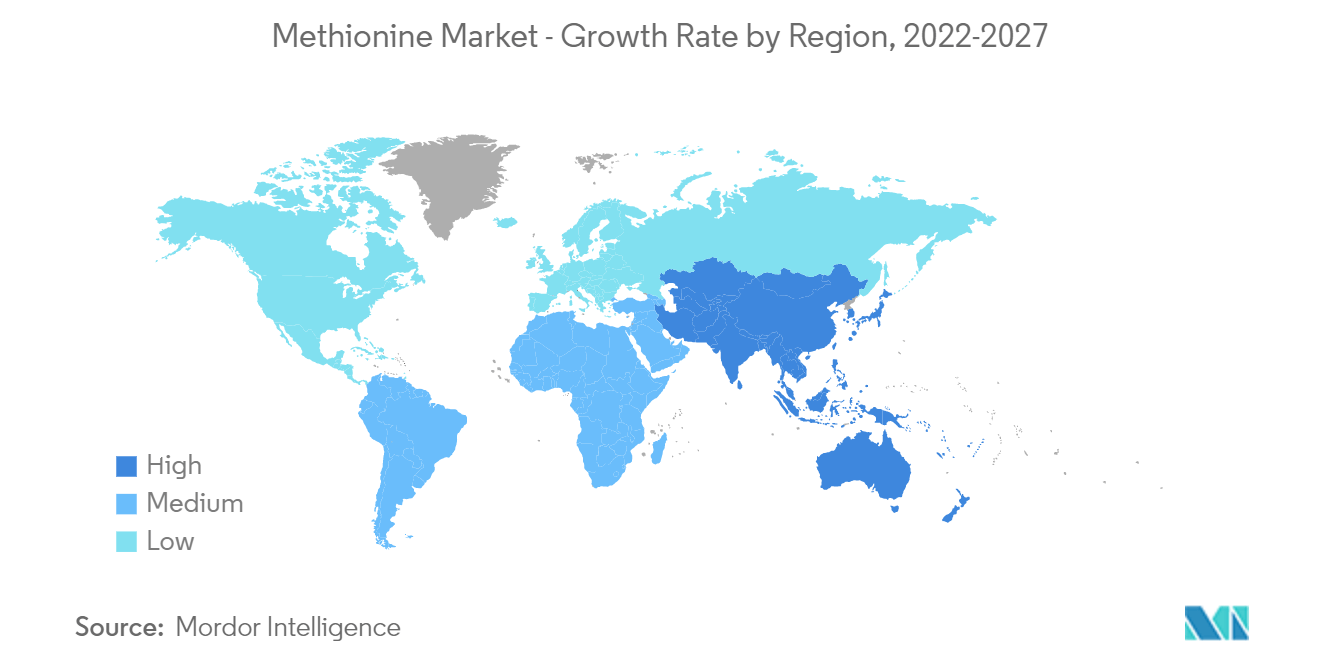

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

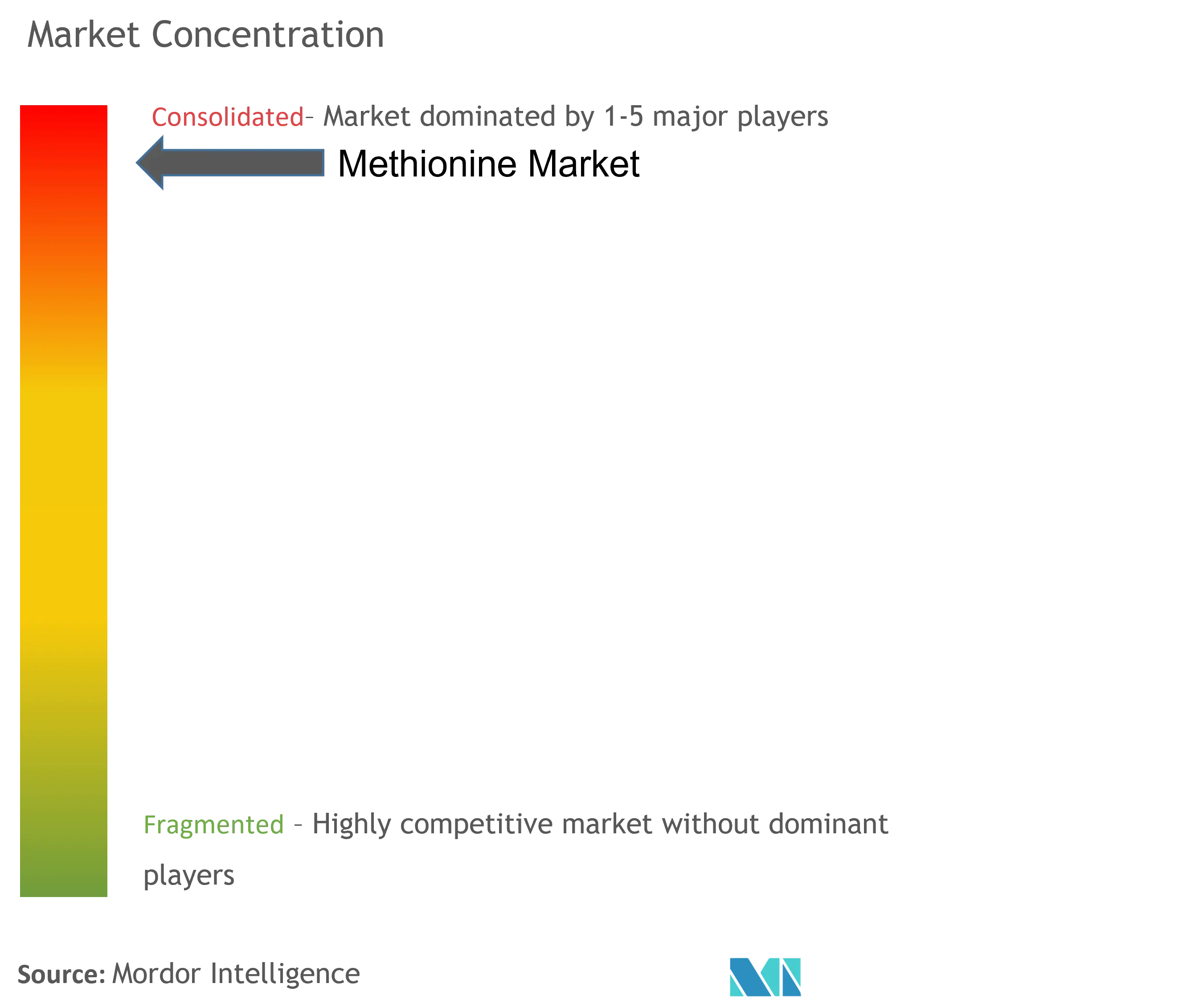

| تركيز السوق | عالي |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الميثيونين

من المتوقع أن يصل سوق الميثيونين العالمي إلى أكثر من 1500 كيلو طن بحلول نهاية هذا العام ومن المتوقع أن يسجل معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة.

تأثر السوق سلبًا بـCOVID-19 في عام 2020 وحتى منتصف عام 2021. أدت قيود النقل المطبقة في جميع أنحاء العالم استجابة للوباء إلى تعطيل سلسلة التوريد للمواد الخام الرئيسية اللازمة لإنتاج الميثيونين مثل الكبريت والميثانول والأمونيا والبروبيلين، وما إلى ذلك. وقد أدى ذلك إلى تباطؤ إنتاج الميثيونين في العديد من البلدان. كما أدى الإغلاق أيضًا إلى تباطؤ عمليات العديد من صناعات المستخدم النهائي في السوق التي تمت دراستها، مما أدى إلى انخفاض الطلب على الميثيونين مقارنة بفترة ما قبل كوفيد-19. ومع ذلك، بدأ السوق في التعافي في أوائل عام 2021، بسبب زيادة أنشطة الأعلاف الحيوانية والأدوية.

- على المدى المتوسط، يؤدي الطلب الناشئ من صناعة تربية الأحياء المائية والطلب المتزايد من صناعة الدواجن إلى دفع نمو السوق. يتزايد الطلب على الأطعمة المصنعة والجاهزة للأكل، وخاصة الأطعمة المجمدة، على مستوى العالم مع تزايد اقبال المستهلكين الذين يعانون من ضغط الوقت على سهولة الطهي بالتجميد والميكروويف. مثل هذه الطلبات تدفع نمو صناعة الدواجن، والتي بدورها تدفع نمو السوق.

- ومع ذلك، فإن العملية المعقدة لتصنيع الميثيونين هي عامل رئيسي من المتوقع أن يعيق نمو الصناعة المستهدفة خلال الفترة المتوقعة.

- ومع ذلك، فإن ديناميكيات السوق المتغيرة تدريجيًا نحو الوسائل الصديقة للبيئة لاستخراج الميثيونين من المرجح أن تخلق فرص نمو مربحة للسوق العالمية قريبًا.

اتجاهات سوق الميثيونين

زيادة الطلب من قطاع الأعلاف الحيوانية

- سيطر قطاع العلف الحيواني على سوق الميثيونين. بالنسبة للماشية والدواجن والخنازير وتربية الأحياء المائية، يتم استخدام الميثيونين كمادة مضافة في العلف. الميثيونين ضروري لجميع الحيوانات ويستخدم كمكون لمساعدة الحيوانات على تلبية المتطلبات الصحية اللازمة. لا تستطيع الحيوانات إنتاج الميثيونين في أجسامها، لذلك يتم توفيره لها في علفها كمضافات غذائية.

- يساعد الميثيونين على تحسين كفاءة استخدام البروتين في الحيوانات. كما أنه يساعد على عملية التمثيل الغذائي، والنمو السريع، ونمو كتلة العضلات. وتساعد هذه المنتجات أيضًا في الإنتاج المستدام وتحسين البيئة.

- أدى ارتفاع حالات الإصابة بالأمراض الحيوانية إلى زيادة استخدام الميثيونين في أعلاف الحيوانات في مختلف الأسواق الإقليمية. تتمتع منطقة آسيا والمحيط الهادئ وأمريكا الشمالية بمتطلبات أعلى للحفاظ على معدلات التمثيل الغذائي الكافية في الماشية. كما نما وعي المستهلك في هذا القطاع، مما أدى إلى زيادة الطلب على الأعلاف الحيوانية.

- وتشير تقديرات منظمة الأغذية والزراعة (الفاو) إلى أنه سيتعين على العالم إنتاج المزيد من الغذاء بنسبة 60% بحلول عام 2050، ويعتقد أن إنتاج البروتين الحيواني سوف ينمو بشكل أكبر، كما ستتضاعف اللحوم (الدواجن/ الخنازير/ الأبقار)، فضلاً عن إنتاج الألبان والأسماك، والذي سيتضاعف ثلاث مرات تقريبًا بحلول عام 2050.

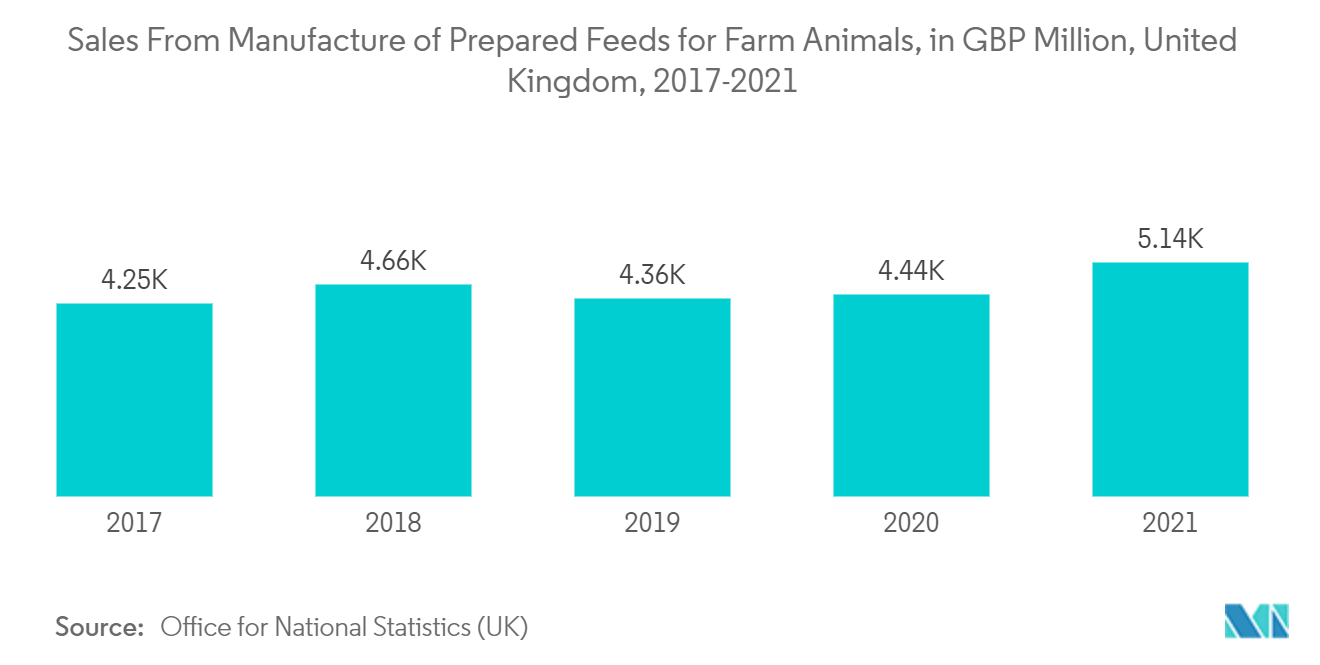

- وفقًا لمكتب الإحصاءات الوطنية، بلغت القيمة الإجمالية للمبيعات من تصنيع الأعلاف الجاهزة لحيوانات المزرعة في المملكة المتحدة 5,141 مليون جنيه إسترليني (6308.78 مليون دولار أمريكي) في عام 2021.

- وتقول وزارة الزراعة الأمريكية إن قيمة إنتاج الدجاج اللاحم وصلت إلى 21.21 مليار دولار أمريكي، ومن المتوقع أن تنمو إلى 31.52 مليار دولار أمريكي في عام 2021.

الصين تهيمن على سوق آسيا والمحيط الهادئ

- ويرتفع الطلب على الميثيونين في الصين بوتيرة أسرع من المتوسط العالمي بسبب الطلب المتزايد على منتجات اللحوم من الطبقة المتوسطة الثرية في الصين. ويمكن تفسير هذا النمو الهائل بالطلب المتزايد على الأعلاف الحيوانية المستخدمة في صناعات الثروة الحيوانية والزراعة. ومنذ أن تضاعف عدد السكان تقريبًا إلى 1.4 مليار نسمة، تزايد الطلب في البلاد على اللحوم والأعلاف الحيوانية.

- في الآونة الأخيرة، تسارعت وتيرة تطوير صناعة تربية الأحياء المائية في الصين بشكل كبير. كما كانت سعة بيض لحم الخنزير والماشية هي الأولى في العالم. ووفقًا لوزارة الزراعة الصينية، سيصل إجمالي حجم إنتاج الصين من الأسماك المستزرعة والحيوانات المائية الأخرى من تربية الأحياء المائية البحرية والساحلية إلى حوالي 19.4 مليون طن متري في عام 2021. تعد الصين أكبر منتج للرخويات من تربية الأحياء المائية في العالم.

- علاوة على ذلك، تعد الصين ثاني أكبر سوق للأدوية على مستوى العالم. وفقًا لجمعية شركات الأدوية الصينية، تبلغ قيمة إيرادات الأدوية في البلاد 3304.93 مليار يوان صيني (473.47 مليار دولار أمريكي) في عام 2021. وتمتلك البلاد صناعة أدوية محلية كبيرة ومتنوعة، تضم حوالي 5000 مصنع، العديد منها صغيرة أو صغيرة. الشركات المتوسطة الحجم.

- وينمو أيضًا مستخدم نهائي آخر لصناعة الأغذية والمشروبات في الصين بوتيرة سريعة. تمثل الصين ما يقرب من ربع إجمالي سكان العالم، وتستضيف البلاد واحدة من أسرع الأسواق الاستهلاكية نموا في العالم. وفقًا للمكتب الوطني للإحصاء الصيني، تقدر قيمة أرباح البلاد من صناعة المواد الغذائية بـ 618.71 مليار يوان صيني (88.64 مليار دولار أمريكي) في عام 2021.

نظرة عامة على صناعة الميثيونين

إن سوق الميثيونين العالمي موحد للغاية بطبيعته. ومن بين اللاعبين الرئيسيين في سوق الميثيونين شركة Adisseo، وEvonik Industries AG، وNOVUS INTERNATIONAL، وSumitomo Chemical Co. Ltd.، وChongqing Unisplendour Chemical Co. Ltd.، وغيرها.

قادة السوق الميثيونين

-

Adisseo

-

Evonik Industries AG

-

Sumitomo Chemical Co. Ltd

-

NOVUS INTERNATIONAL

-

Chongqing Unisplendour Chemical Co., Ltd.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الميثيونين

- سبتمبر 2022 بدأت شركة Adisseo في إنتاج الميثيونين السائل من خلال مصنعها الجديد الذي تبلغ طاقته 180 ألف طن في نانجينغ بالصين. وقد قامت الشركة بمضاعفة طاقتها الإنتاجية من الميثيونين إلى 350 ألف طن من خلال مصنعها التشغيلي الجديد مما يعزز مكانتها الرائدة في العالم.

- مارس 2022 أعلنت شركة Evonik عن مشروعها التوسعي في منشأة تصنيع المنطقة المتنقلة التابعة لها في تيودور، ألاباما لتعزيز خط أعمالها في مجال التغذية الحيوانية الذي ينتج ميثيل مركابتان لتصنيع منتج MetAmino (DL-methionine). وقد استثمرت الشركة 176.5 مليون دولار أمريكي في مشروع التوسعة.

تقرير سوق الميثيونين – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 الطلب المتزايد من صناعة الدواجن

4.1.2 الطلب الناشئ من صناعة تربية الأحياء المائية

4.2 القيود

4.2.1 عملية معقدة لتصنيع الميثيونين

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القدرة التفاوضية للموردين

4.4.2 القوة التفاوضية للمستهلكين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

4.5 لقطة تكنولوجية

5. تجزئة السوق (حجم السوق من حيث الحجم)

5.1 يكتب

5.1.1 سائل

5.1.2 مسحوق

5.2 صناعة المستخدم النهائي

5.2.1 الأغذية والمشروبات

5.2.2 الأدوية

5.2.3 الأعلاف الحيوانية

5.2.4 صناعات المستخدم النهائي الأخرى

5.3 جغرافية

5.3.1 آسيا والمحيط الهادئ

5.3.1.1 الصين

5.3.1.2 الهند

5.3.1.3 اليابان

5.3.1.4 كوريا الجنوبية

5.3.1.5 بقية منطقة آسيا والمحيط الهادئ

5.3.2 أمريكا الشمالية

5.3.2.1 الولايات المتحدة

5.3.2.2 كندا

5.3.2.3 المكسيك

5.3.3 أوروبا

5.3.3.1 ألمانيا

5.3.3.2 المملكة المتحدة

5.3.3.3 إيطاليا

5.3.3.4 فرنسا

5.3.3.5 بقية أوروبا

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 تحليل حصة السوق (٪).

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 Adisseo

6.4.2 Chongqing Unisplendour Chemical Co. Ltd

6.4.3 CJ CheilJedang Corp.

6.4.4 Evonik Industries AG

6.4.5 NOVUS INTERNATIONAL

6.4.6 Sumitomo Chemical Co. Ltd

6.4.7 Volzhsky Orgsynthese JSC

6.4.8 Zhejiang NHU Co. Ltd

7. فرص السوق والاتجاهات المستقبلية

7.1 وسائل صديقة للبيئة لاستخلاص الميثيونين

تجزئة صناعة الميثيونين

الميثيونين هو حمض أميني أساسي له أهمية كبيرة لجسم الإنسان والحيوان. يساعد في تكوين العديد من المواد التي تحتوي على البروتين، إلى جانب الأحماض الأمينية التي تحتوي على الكبريت. يتم تقسيم سوق الميثيونين حسب النوع وصناعة المستخدم النهائي والجغرافيا. حسب النوع، يتم تقسيم السوق إلى سائل ومسحوق. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى صناعات الأغذية والمشروبات والأدوية والأعلاف الحيوانية وصناعات المستخدم النهائي الأخرى. ويقدم التقرير أيضًا حجم السوق وتوقعاته لـ 15 دولة عبر المناطق الرئيسية. بالنسبة لجميع القطاعات المذكورة أعلاه، تم تحديد حجم السوق والتوقعات على أساس الحجم (بالكيلو طن).

| يكتب | ||

| ||

|

| صناعة المستخدم النهائي | ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الميثيونين

ما هو حجم سوق الميثيونين الحالي؟

من المتوقع أن يسجل سوق الميثيونين معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق الميثيونين؟

Adisseo، Evonik Industries AG، Sumitomo Chemical Co. Ltd، NOVUS INTERNATIONAL، Chongqing Unisplendour Chemical Co., Ltd. هي الشركات الكبرى العاملة في سوق الميثيونين.

ما هي المنطقة الأسرع نمواً في سوق الميثيونين؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الميثيونين؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الميثيونين.

ما هي السنوات التي يغطيها سوق الميثيونين؟

يغطي التقرير حجم سوق الميثيونين التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الميثيونين للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الميثيونين

إحصائيات الحصة السوقية للميثيونين وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الميثيونين توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.