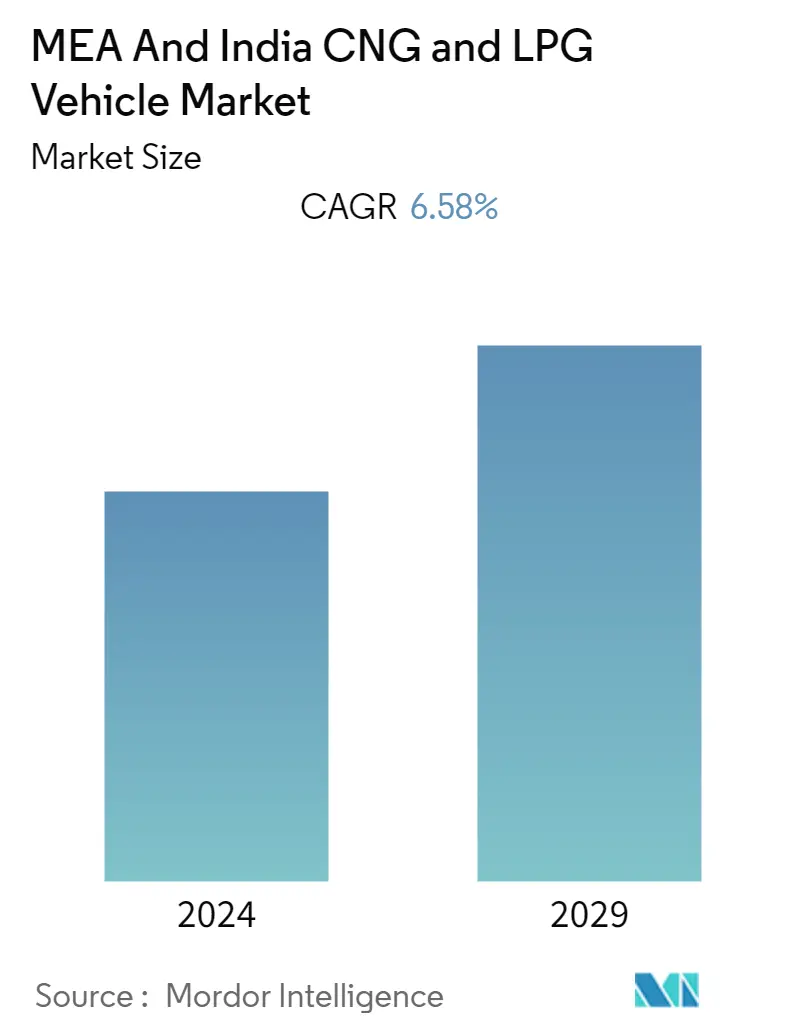

حجم سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| فترة البيانات التاريخية | 2019 - 2022 |

| CAGR | 6.58 % |

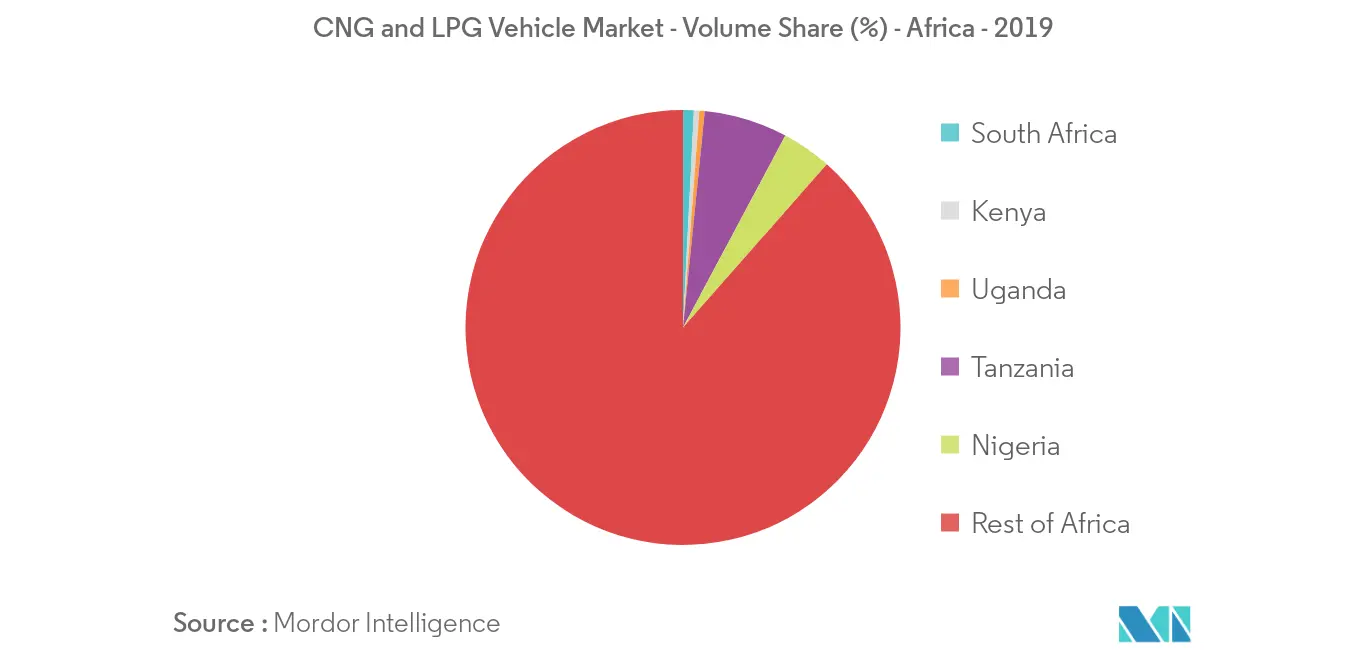

| أسرع سوق نمواً | أفريقيا |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند

ومن المتوقع أن ينمو إجمالي سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في الشرق الأوسط وأفريقيا والهند بمعدل 6.58% خلال الفترة المتوقعة.

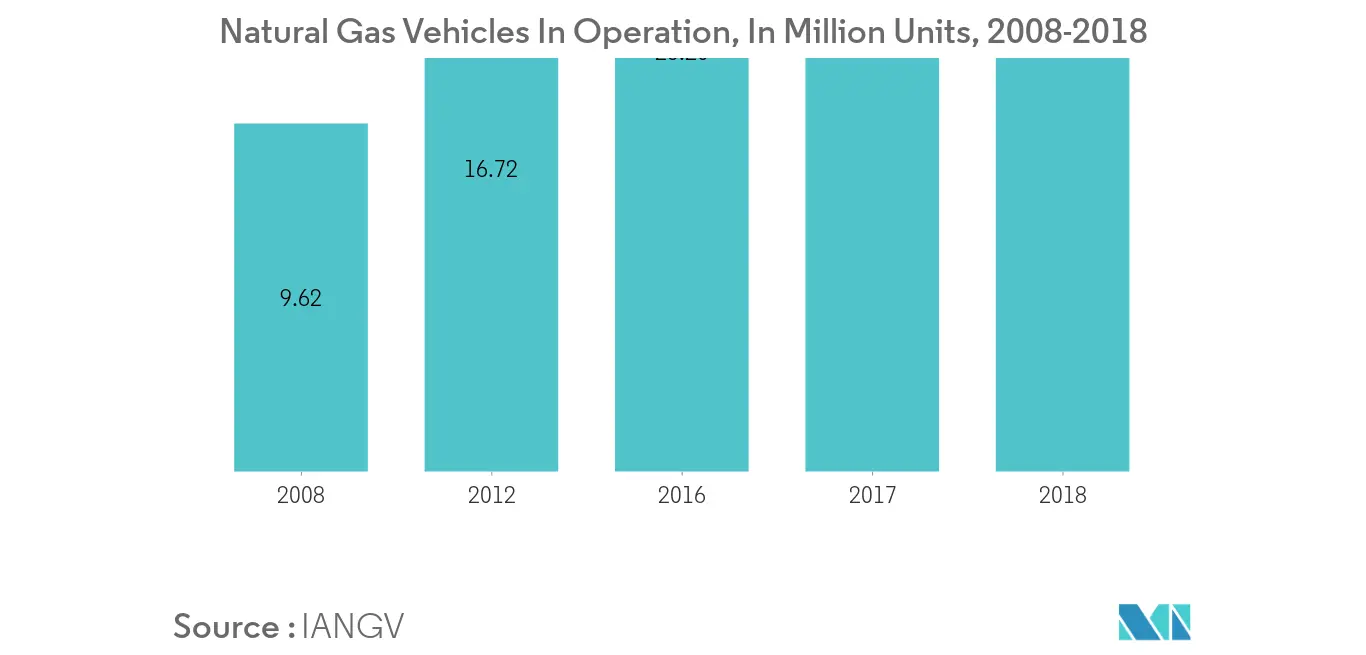

العوامل الدافعة لنمو السوق هي الفوائد البيئية والتكلفة المرتبطة باستخدام مركبات الغاز الطبيعي (NGVs). تعتبر المركبات التي تعمل بالغاز الطبيعي أقل تلويثًا مقارنةً بالبنزين أو الديزل. كما أنها أرخص مقارنة بأنواع الوقود المذكورة أعلاه. لكن التقدم في تكنولوجيا المحركات يؤدي إلى إنتاج سيارات تعمل بالبنزين والديزل بشكل أنظف، مما قد يعيق مبيعات المركبات الجديدة التي تعمل بالغاز الطبيعي. علاوة على ذلك، من المتوقع أيضًا أن يعيق نموذج السوق تجاه التنقل الكهربائي، خاصة في الهند، نمو السوق.

يعد الشرق الأوسط أكبر سوق بسبب العدد الهائل من المركبات الموجودة في الأسواق البارزة، مثل إيران وتركيا. الهند هي أيضا سوق كبيرة بالمقارنة. يحتل قطاع سيارات الركاب الحصة الأكبر من حيث القيمة والحجم. وهو أيضًا القطاع الأسرع نموًا. علاوة على ذلك، فإن المركبات التي تعمل بالغاز الطبيعي المضغوط هي أكثر عددا من المركبات التي تعمل بالغاز المسال.

السوق ليس مجزأ أو موحدا مع وجود عدد كبير من اللاعبين العالميين والمحليين (خاصة في حالة الهند).

اتجاهات سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند

الفوائد البيئية والتكلفة المرتبطة بمركبات الغاز الطبيعي

كانت التدابير الحكومية في جميع أنحاء العالم للحد من التأثير البيئي لحركة المرور على الطرق بمثابة دفعة كبيرة لاعتماد مركبات أنظف منذ العقود القليلة الماضية. تم وضع التشريعات لتحسين كفاءة استهلاك الوقود (وخفض ثاني أكسيد الكربون) والحد من تلوث الغلاف الجوي في عدد من البلدان والمدن.

في وقت سابق، كان التركيز الرئيسي لتدابير كفاءة استهلاك الوقود على المركبات الصغيرة. ولكن الآن أصبحت المركبات التجارية ومركبات البضائع الثقيلة تخضع أيضًا لمثل هذه الهياكل، مما أدى إلى تغلغل غاز البترول المسال والغاز الطبيعي المضغوط في هذه الفئة من المركبات. وفي دراسة حديثة أجراها معهد الغاز المستدام عام 2019، لوحظ أن الانبعاثات الصادرة عن الشاحنات التي تعمل بالغاز الطبيعي أقل بنسبة 15% من انبعاثات شاحنات الديزل. لكن حجم هذه المركبات التجارية لا يزال أقل بكثير، حيث يبلغ حوالي 1% من إجمالي الحجم العالمي لمركبات الغاز الطبيعي.

على الرغم من أن مركبات الغاز الطبيعي الجديدة أكثر تكلفة من نظيراتها التي تعمل بالبنزين (وأحيانًا الديزل)، إلا أن هذه المقايضة الأولية تبطل على المدى المتوسط إلى الطويل بعد شراء السيارة، حيث يوجد فرق كبير في السعر بين المركبات التي تعمل بالغاز وتلك التي تعمل بالغاز. التي تعمل بالبنزين والديزل.

وتقدر وكالة الطاقة الدولية (IEA) فترة الاسترداد تتراوح بين سنتين إلى أربع سنوات في المناطق التي يوجد فيها اختلاف كبير في أسعار الوقود. كما أن تكلفة إنشاء البنية التحتية للتزود بالوقود مدعومة في بعض البلدان، مما سيؤدي إلى ظهور المزيد من محطات الوقود، وبالتالي سيؤدي إلى تفضيل المزيد من الأشخاص لشراء أو استخدام مركبات الغاز الطبيعي. سيؤدي ذلك أيضًا إلى استخدام كميات كبيرة من المركبات التي تعمل بالغاز الطبيعي، والتي ستكون متوافقة مع التشريعات لتحسين الظروف البيئية.

إن تكنولوجيا تطوير محركات الغاز الطبيعي وتحويل المحركات لتعمل بالغاز الطبيعي هي تكنولوجيا راسخة، وتتوفر المعدات المناسبة بسهولة في أسواق ما بعد البيع. في أجزاء قليلة جدًا حول العالم، يقوم الأشخاص الذين يشترون مركبات تعمل بالبنزين في البداية بتحويلها لاحقًا إلى محركات تعمل بالوقود المزدوج وتشغيل سياراتهم بالوقودين على أساس الضرورة.

وقد حددت شركات صناعة السيارات هذا باعتباره عرضًا جذابًا وتقدم سيارات تأتي في المصنع مزودة بمعدات NGV. ويفضل العملاء أيضًا هذا النوع من الإعداد حيث أن السيارة الجديدة مشمولة بالضمان ويمكن صيانتها في المراكز المعتمدة.

يقدم السوق الذي يضم العديد من الشركات المصنعة محركات تعمل بالغاز الطبيعي، إما كمحركات دورة أوتو مخصصة (أحادية الوقود) أو كمحركات تعمل بدورة الديزل بالوقود المزدوج. قامت شركات، مثل فولفو، وسكانيا، وإيفيكو، بإدخال مركبات تجارية جديدة تعمل بالغاز.

في الهند، توفر شركة ماروتي سوزوكي، أكبر شركة مصنعة للسيارات في البلاد، خيار الغاز الطبيعي المضغوط لثمانية من طرازاتها، والتي تشمل سيارات الركاب والمركبات التجارية الخفيفة. كما أصبحت محركات الغاز الطبيعي المضغوط ذات الثلاث عجلات ذات شعبية كبيرة في البلاد على مر السنين ويتم تقديمها من قبل الشركات المصنعة، مثل باجاج، وماهيندرا، وبياجيو، وما إلى ذلك.

أيضًا، في بعض الحالات، تكون تكلفة صيانة المركبات التي تعمل بالغاز الطبيعي أقل مقارنةً بمركبات ICE التقليدية. على سبيل المثال، كشفت دراسة شاملة استمرت لمدة 12 شهرًا بين حافلات النقل العاملة بالغاز الطبيعي المضغوط والديزل أن الحافلات التي تعمل بالوقود الغازي أرخص في الصيانة بنسبة 12% مقارنة بحافلات الديزل.

من المتوقع أن تؤدي جميع العوامل المذكورة أعلاه إلى دفع سوق المركبات التي تعمل بالغاز الطبيعي خلال الفترة المتوقعة.

من المتوقع أن تكون تنزانيا السوق الرئيسية في أفريقيا

تمتلك تنزانيا احتياطيات كبيرة من الغاز الطبيعي، ولهذا السبب لا تحتاج إلى الاستيراد من الدول المجاورة، على عكس النفط.

للاستفادة من احتياطياتها، قامت الحكومة، منذ السنوات القليلة الماضية، بالاستثمار بنشاط في تشغيل مركبات الغاز الطبيعي على الطرق. وفي وقت سابق، استثمرت الحكومة ما يقرب من 65 مليون دولار أمريكي لبدء مشروع لتزويد ما يقرب من 30 ألف أسرة بالغاز الطبيعي المضغوط وتشغيل 8000 سيارة في مدينة دار السلام.

على الرغم من أن تحويل سيارة في البلاد إلى سيارة تعمل بالغاز يكلف حوالي 1000 إلى 1500 دولار أمريكي، إلا أن العديد من سائقي السيارات التنزانيين يتبنون هذا التحول الأكثر كفاءة والأرخص والأنظف.

ولمزيد من دعم هذا التحول، أصدرت شركة تنمية البترول التنزانية (TPDC) في يوليو 2019، إعلانًا عن الاهتمام للاستثمارات في بناء محطات التزود بالوقود بالغاز الطبيعي المضغوط (CNG) لتزويد المركبات.

كما نفذت شركة TPDC مشروعًا في عام 2018 لتحويل ما لا يقل عن 800 حافلة إلى الغاز الطبيعي لتقليل استخدام الوقود بنسبة 50٪ تقريبًا. أيضًا، يخطط عدد قليل من سائقي Uber وTaxify أيضًا لتحويل سياراتهم. وبدلاً من كل هذه التطورات، من المتوقع أن ينمو السوق بوتيرة كبيرة خلال الفترة المتوقعة.

نظرة عامة على صناعة مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند

إن سوق المركبات التي تعمل بالغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند ليست مجزأة أو موحدة بسبب وجود لاعبين محليين ودوليين. بعض اللاعبين، مثل Maruti سوزوكي الهند المحدودة، وMAN SE، وIVECO SpA، وBajaj Auto Limited، وTATA Motor Limited، غطوا أكثر من 50% من السوق الذي تمت دراسته في عام 2019.

نجحت ماروتي سوزوكي في إرضاء العملاء الهنود من خلال تقديم تقنيات معاصرة، مثل ناقل الحركة الأوتوماتيكي، والمنتجات الأنيقة، مثل بريزا، والخيارات الصديقة للبيئة، مثل مركبات الغاز الطبيعي المضغوط المجهزة في المصنع بالسعر الذي يختاره العميل.

وتظل شركة MAN SE رائدة في سوق الغاز الطبيعي المضغوط للمركبات التجارية، وخاصة في سوق الشرق الأوسط وأفريقيا.

رواد سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند

-

Maruti Suzuki India Ltd.

-

MAN Truck & Bus SE

-

IVECO S.p.A.,

-

Bajaj Auto Limited

-

TATA Motor Limited

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تقرير سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند – جدول المحتويات

-

1. مقدمة

-

1.1 افتراضات الدراسة وتعريف السوق

-

1.2 مجال الدراسة

-

-

2. مناهج البحث العلمي

-

3. ملخص تنفيذي

-

4. ديناميكيات السوق

-

4.1 العوامل المحركة للسوق

-

4.2 قيود السوق

-

4.3 تحليل القوى الخمس لبورتر

-

4.3.1 تهديد الوافدين الجدد

-

4.3.2 القدرة التفاوضية للمشترين / المستهلكين

-

4.3.3 القوة التفاوضية للموردين

-

4.3.4 تهديد المنتجات البديلة

-

4.3.5 شدة التنافس تنافسية

-

-

-

5. تجزئة السوق

-

5.1 حسب نوع السيارة

-

5.1.1 ثلاث عجلات

-

5.1.2 سيارات الركاب

-

5.1.3 الشاحنات (الخفيفة والمتوسطة والثقيلة)

-

5.1.4 الباصات

-

-

5.2 حسب نوع الوقود

-

5.2.1 الغاز الطبيعي المضغوط

-

5.2.2 غاز البترول المسال

-

-

5.3 جغرافية

-

5.3.1 الشرق الأوسط

-

5.3.1.1 المملكة العربية السعودية

-

5.3.1.2 الإمارات العربية المتحدة

-

5.3.1.3 ديك رومى

-

5.3.1.4 مصر

-

5.3.1.5 دولة قطر

-

5.3.1.6 بقية الشرق الأوسط

-

-

5.3.2 أفريقيا

-

5.3.2.1 جنوب أفريقيا

-

5.3.2.2 كينيا

-

5.3.2.3 أوغندا

-

5.3.2.4 تنزانيا

-

5.3.2.5 نيجيريا

-

5.3.2.6 بقية أفريقيا

-

-

5.3.3 الهند

-

-

-

6. مشهد تنافسي

-

6.1 حصة سوق البائع

-

6.2 ملف الشركة

-

6.2.1 IVECO S.p.A

-

6.2.2 Eicher Motors Limited

-

6.2.3 Maruti Suzuki India Limited

-

6.2.4 Tata Motors Limited

-

6.2.5 The Hyundai Motor Company

-

6.2.6 Ford Motor Company

-

6.2.7 Bajaj Auto Limited

-

6.2.8 Mahindra & Mahindra Limited

-

6.2.9 MAN SE

-

-

-

7. فرص السوق والاتجاهات المستقبلية

تقسيم صناعة مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند

تأخذ هذه الدراسة في الاعتبار نوع المركبات القابلة للتشغيل في المناطق الجغرافية المختلفة وفئتي الوقود الغازي، أي الغاز الطبيعي المضغوط والغاز الطبيعي المسال.

.

يتم توفير حجم السوق (من حيث الإيرادات مليار دولار أمريكي) والحجم (بمليون وحدة) لجميع أنواع التجزئة. حجم السوق هو عدد المركبات العاملة (على الطريق/المسجلة).

| حسب نوع السيارة | ||

| ||

| ||

| ||

|

| حسب نوع الوقود | ||

| ||

|

| جغرافية | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند

ما هو الحجم الحالي لسوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند؟

من المتوقع أن يسجل سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند معدل نمو سنوي مركب قدره 6.58٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند؟

Maruti Suzuki India Ltd.، MAN Truck & Bus SE، IVECO S.p.A.,، Bajaj Auto Limited، TATA Motor Limited هي الشركات الكبرى العاملة في سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند.

ما هي المنطقة الأسرع نموًا في سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند؟

من المتوقع أن تنمو أفريقيا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي السنوات التي يغطيها سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند؟

يغطي التقرير الحجم التاريخي لسوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند للسنوات 2024 و2025 و2026 ، 2027، 2028 و 2029.

تقرير صناعة مركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند

إحصائيات الحصة السوقية لمركبات الغاز الطبيعي المضغوط وغاز البترول المسال في منطقة الشرق الأوسط وأفريقيا والهند لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل MEA And India CNG وLPG Vehicle توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.