| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

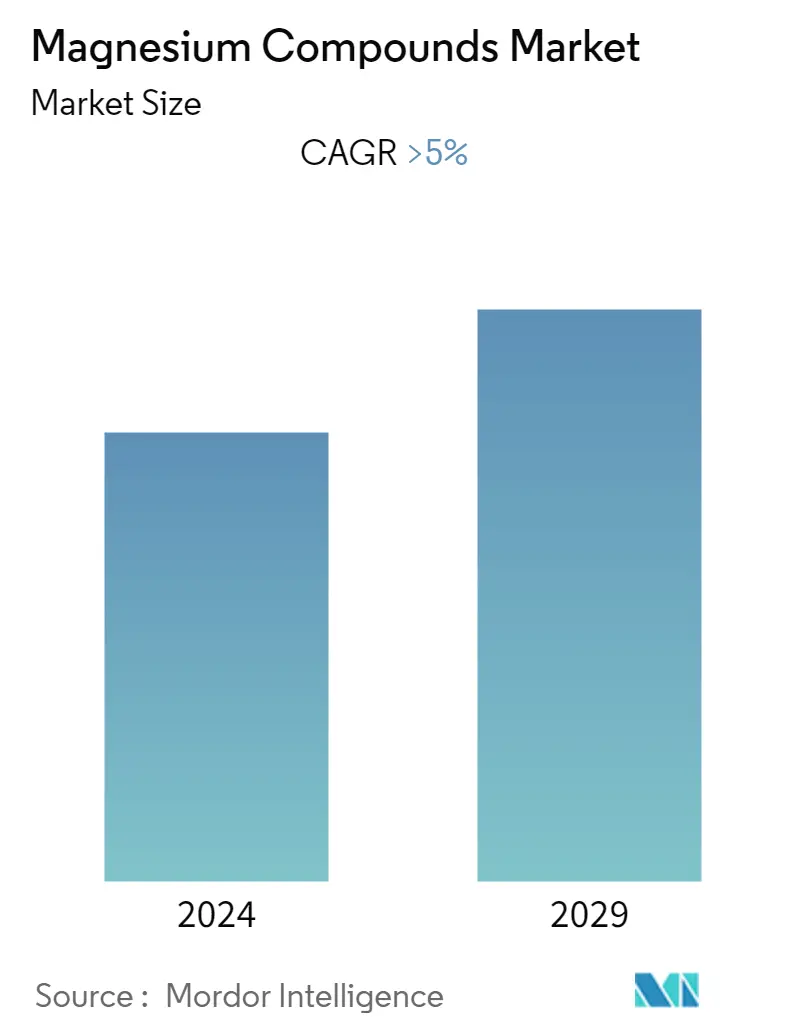

| CAGR | 5.00 % |

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | منخفض |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق مركبات المغنيسيوم

من المتوقع أن يسجل سوق مركبات المغنيسيوم معدل نمو سنوي مركب يزيد عن 5٪ خلال فترة التنبؤ. تأثر السوق سلبا ب COVID-19 في عام 2020. ومع ذلك ، تشير التقديرات الآن إلى أن السوق قد وصل إلى مستويات ما قبل الوباء ومن المتوقع أن ينمو بشكل مطرد في المستقبل.

- من المتوقع أن يؤدي الاستخدام المتزايد لمركبات المغنيسيوم في صناعة البناء إلى تعزيز نمو السوق.

- من المتوقع أن يؤدي توافر البدائل مثل الألومينا والكروميت وغيرها إلى إعاقة نمو السوق.

- من المتوقع أن يوفر الاستخدام المتزايد للمغنيسيوم في الأدوية فرصا لازدهار السوق.

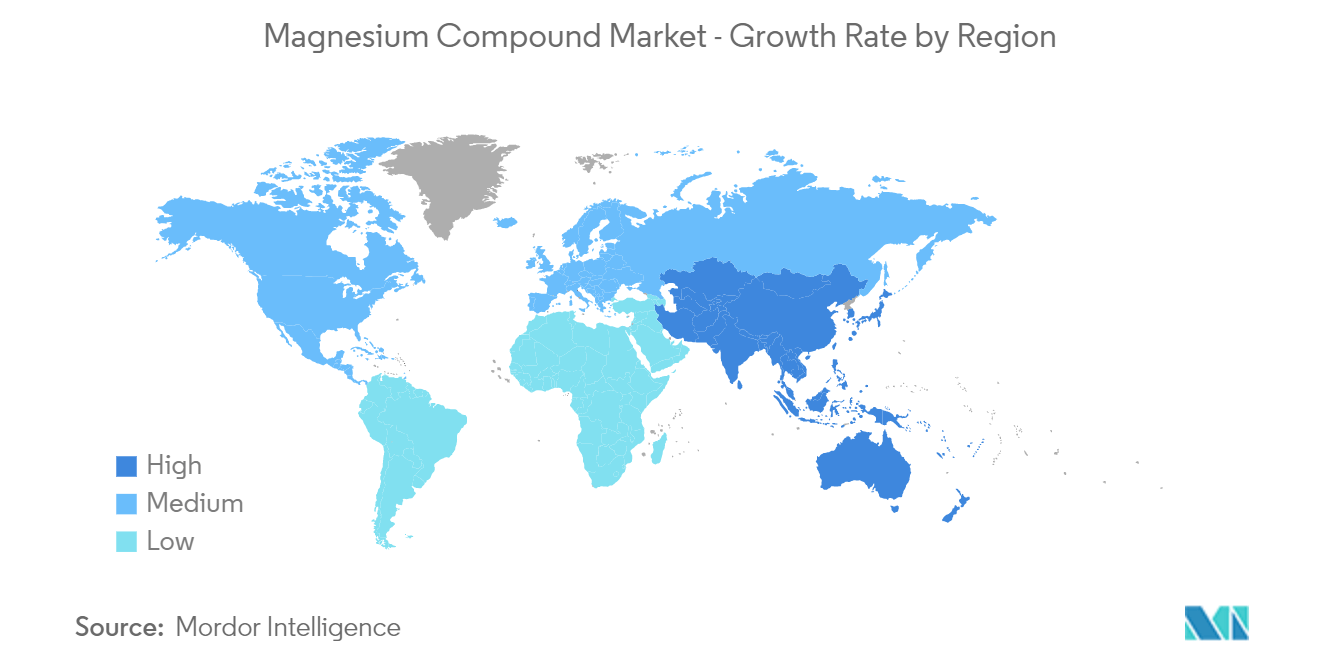

- هيمنت منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم ، حيث كانت دول مثل الصين والهند واليابان أكبر المستهلكين.

اتجاهات سوق مركبات المغنيسيوم

ارتفاع الطلب من قطاع البناء

- تستخدم مركبات المغنيسيوم ، وخاصة أكسيد المغنيسيوم ، إلى حد كبير كمواد مقاومة للحرارة في بطانات الأفران لإنتاج الحديد والصلب والمعادن غير الحديدية والزجاج والأسمنت ، والتي تستخدم بشكل أكبر في صناعة البناء والتشييد.

أيضا ، يجد محلول كلوريد المغنيسيوم أكبر تطبيق في مواقع البناء.

مركبات المغنيسيوم الموجودة في مياه البحر لديها مجموعة واسعة من التطبيقات في صناعة البناء والتشييد. سبائك الألومنيوم والمغنيسيوم ، على سبيل المثال ، تستخدم على نطاق واسع في قطاع البناء.

التوسع السريع في المباني السكنية والتجارية هو المحرك الرئيسي لنمو الصين. ووفقا للبنك الدولي، تشجع الصين وتتحمل عملية التحضر المستمرة، بمعدل متوقع يبلغ 70٪ بحلول عام 2030.

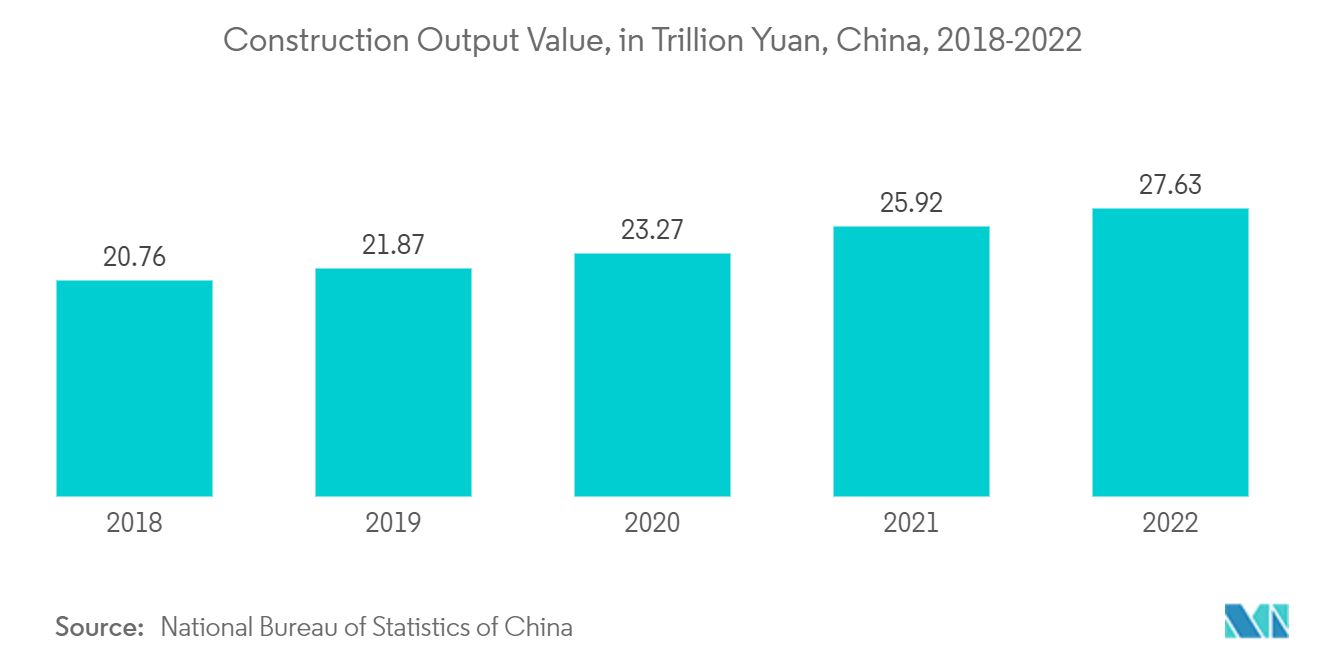

أيضا ، وفقا للمكتب الوطني للإحصاء في الصين ، بلغ إنتاج البناء في الصين ذروته في عام 2022 بقيمة حوالي 4.11 تريليون دولار أمريكي. نتيجة لذلك ، تميل هذه العوامل إلى زيادة الطلب على مركبات المغنيسيوم في قطاع البناء.

أيضا ، تقوم الهند بتوسيع قطاعها التجاري. وهناك عدة مشاريع جارية في البلد. على سبيل المثال ، بدأ بناء مجمع المكاتب التجارية CommerzIII ، بقيمة 900 مليون دولار أمريكي ، في الربع الأول من عام 2022.

يتضمن المشروع بناء مجمع مكاتب تجاري مكون من 43 طابقا بمساحة أرضية مسموح بها تبلغ 2،60،128 م 2 في جورجاون ، مومباي. ومن المتوقع أن يكتمل المشروع في الربع الرابع من عام 2027. وبالتالي دعم نمو السوق.

وبالتالي ، نظرا للعوامل المذكورة أعلاه ، من المتوقع أن ينمو السوق بشكل كبير خلال فترة التنبؤ.

آسيا والمحيط الهادئ تهيمن على السوق

- من المتوقع أن تمثل منطقة آسيا والمحيط الهادئ أكبر سوق لمركبات المغنيسيوم خلال فترة التنبؤ بسبب التوسع في صناعات البناء والسيارات وما إلى ذلك في البلدان الرئيسية مثل الصين والهند واليابان ، إلخ.

- وفقا للمسح الجيولوجي الأمريكي ، تعد الصين أكبر منتج في العالم للمغنيسيا والمغنسيت والمصدر الرئيسي للمغنيسيا إلى الولايات المتحدة وبقية العالم.

- أكبر منتج للأسمنت في العالم هو الصين ، وبفضل التوسع في قطاع البناء ، فإن الطلب على الأسمنت يرتفع باستمرار. ارتفع الاستثمار في البنية التحتية في الصين بنسبة 8.7٪ على أساس سنوي في الأشهر العشرة الأولى من عام 2022 ، وهو ما يزيد بنسبة 0.1٪ عن الأرباع الثلاثة الأولى ، وفقا للمكتب الوطني للإحصاء الصيني. وبالتالي تعزيز الطلب على السوق المدروسة.

- أيضا ، يستخدم المغنيسيوم بشكل كبير في صناعة السيارات ، لأنه أخف معدن هيكلي في قطاع السيارات.

- في الهند ، خلال السنة المالية 2021-22 (أبريل 2021 - مارس 2022) ، وفقا لجمعية مصنعي السيارات الهندية (SIAM) ، أنتجت صناعة السيارات في البلاد ما مجموعه 22,933,230 سيارة ، مقارنة ب 22,655,609 وحدة من أبريل 2020 إلى مارس 2021. وبالتالي دعم نمو السوق في قطاع السيارات.

- وبالتالي ، نظرا للعوامل المذكورة أعلاه ، من المتوقع أن تستفيد منطقة آسيا والمحيط الهادئ من نمو السوق بشكل كبير خلال فترة التنبؤ.

نظرة عامة على صناعة مركبات المغنيسيوم

سوق مركبات المغنيسيوم مجزأة بطبيعتها. بعض اللاعبين الرئيسيين في السوق تشمل إسرائيل للكيماويات المحدودة ، وشركة إيواتاني ، وريجال إم جي ، وشركة كونوشيما للكيماويات المحدودة ، وكيوا للصناعات الكيماوية المحدودة ، من بين آخرين (بدون ترتيب معين).

قادة سوق مركبات المغنيسيوم

-

Israel Chemicals Ltd.

-

Iwatani Corporation

-

regal-mg

-

Konoshima Chemical Co., Ltd.

-

Kyowa Chemical Industry Co., Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

مركبات المغنيسيوم أخبار السوق

- يناير 2023 قدم المغنسيت الإغريقي خط إنتاج جديد لسيليكات المغنيسيوم تحت علامته التجارية OLIDUN.

- يناير 2023 حصلت Akdeniz Mineral Kaynaklari A.S. ، وهي شركة تابعة لشركة Grecian Magnesite ، على شهادة ممارسات التصنيع الجيدة (GMP +) من شركة SGS للاعتماد. تضمن شهادة GMP + سلامة منتجات أكسيد المغنيسيوم المستخدمة في تغذية.

تجزئة صناعة مركبات المغنيسيوم

يشكل المغنيسيوم عددا من المركبات المفيدة في الصناعة والبيولوجيا ، مثل كربونات المغنيسيوم وكلوريد المغنيسيوم وسترات المغنيسيوم وهيدروكسيد المغنيسيوم وغيرها. يتم إنتاج مركبات المغنيسيوم والمغنيسيوم من المياه المالحة والمحاليل الملحية للآبار والمحاليل الملحية في البحيرات والمر والمعادن. مركبات المغنيسيوم لديها مجموعة واسعة من التطبيقات في الزراعة والرعاية الصحية والمواد الكيميائية والبناء وغيرها من الصناعات. يتم تقسيم سوق مركبات المغنيسيوم حسب المصدر ونوع المنتج وصناعة المستخدم النهائي والجغرافيا (آسيا والمحيط الهادئ وأمريكا الشمالية وأوروبا وأمريكا الجنوبية والشرق الأوسط وأفريقيا). حسب المصدر ، يتم تقسيم السوق إلى مياه البحر والمحاليل الملحية الطبيعية ومصادر أخرى. حسب نوع المنتج ، يتم تقسيم السوق إلى مواد كيميائية غير عضوية ومواد كيميائية عضوية. حسب صناعة المستخدم النهائي ، يتم تقسيم السوق إلى الزراعة والكهرباء والإلكترونيات والسيارات والفضاء والبناء والحراريات وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضا حجم السوق والتوقعات في 15 دولة عبر المناطق الرئيسية. لكل قطاع ، تم إجراء حجم السوق والتوقعات على أساس الإيرادات (مليون دولار أمريكي).

| مصدر | مياه البحر | ||

| المحاليل الملحية الطبيعية | |||

| مصادر أخرى | |||

| نوع المنتج | المواد الكيميائية غير العضوية | ||

| المواد الكيميائية العضوية | |||

| صناعة المستخدم النهائي | زراعة | ||

| الكهرباء والالكترونيات | |||

| السيارات | |||

| الفضاء الجوي | |||

| بناء | |||

| المواد المقاومة للحرارة | |||

| صناعات المستخدم النهائي الأخرى | |||

| بواسطة الجغرافيا | آسيا والمحيط الهادئ | الصين | |

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| بقية دول آسيا والمحيط الهادئ | |||

| أمريكا الشمالية | الولايات المتحدة | ||

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| إيطاليا | |||

| بقية أوروبا | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | ||

| جنوب أفريقيا | |||

| بقية دول الشرق الأوسط وأفريقيا | |||

الأسئلة المتكررة

ما هو حجم سوق مركبات المغنيسيوم الحالي؟

من المتوقع أن يسجل سوق مركبات المغنيسيوم معدل نمو سنوي مركب يزيد عن 5٪ خلال فترة التنبؤ (2024-2029)

من هم اللاعبون الرئيسيون في سوق مركبات المغنيسيوم؟

Israel Chemicals Ltd. ، Iwatani Corporation ، regal-mg ، Konoshima Chemical Co., Ltd. ، Kyowa Chemical Industry Co., Ltd. هي الشركات الكبرى العاملة في سوق مركبات المغنيسيوم.

ما هي المنطقة الأسرع نموا في سوق مركبات المغنيسيوم؟

تشير التقديرات إلى أن منطقة آسيا والمحيط الهادئ ستنمو بأعلى معدل نمو سنوي مركب خلال فترة التنبؤ (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق مركبات المغنيسيوم؟

في عام 2024 ، تمثل منطقة آسيا والمحيط الهادئ أكبر حصة سوقية في سوق مركبات المغنيسيوم.

ما هي السنوات التي يغطيها سوق مركبات المغنيسيوم هذا؟

يغطي التقرير حجم السوق التاريخي لسوق مركبات المغنيسيوم لسنوات 2019 و 2020 و 2021 و 2022 و 2023. يتوقع التقرير أيضا حجم سوق مركبات المغنيسيوم لسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

تقرير صناعة مركبات المغنيسيوم

إحصائيات لحصة سوق مركبات المغنيسيوم لعام 2024 وحجمها ومعدل نمو الإيرادات ، التي أنشأتها تقارير صناعة موردور إنتليجنس™. يتضمن تحليل مركبات المغنيسيوم نظرة مستقبلية للسوق ونظرة عامة تاريخية. حصل عينة من تحليل الصناعة هذا كتقرير مجاني تنزيل PDF.