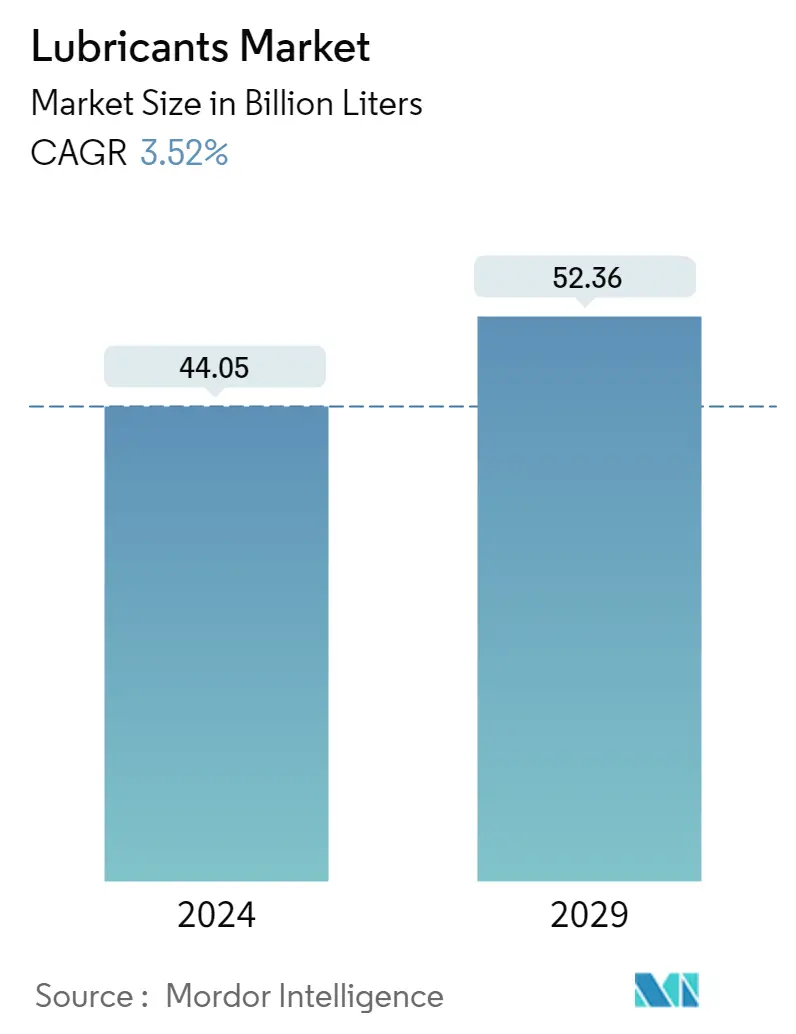

حجم سوق مواد التشحيم

| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | 44.05 مليار لتر |

| حجم السوق (2029) | 52.36 مليار لتر |

| CAGR(2024 - 2029) | 3.52 % |

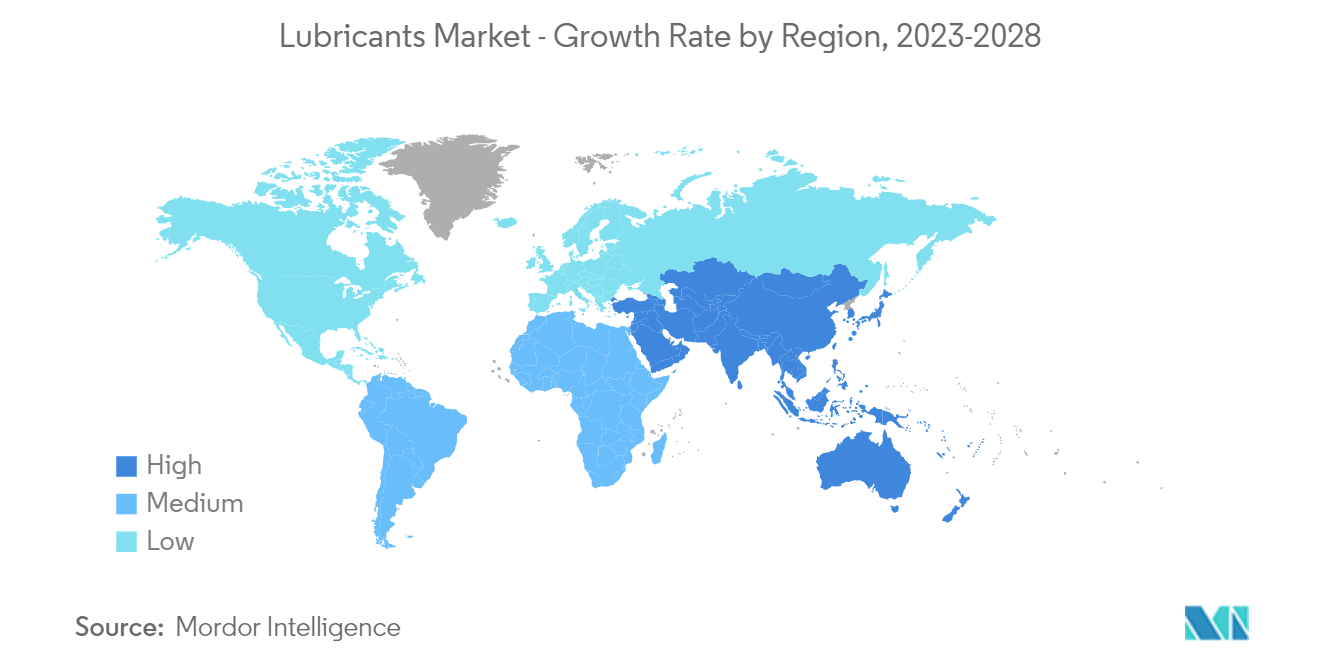

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | عالي |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق مواد التشحيم

يقدر حجم سوق زيوت التشحيم بـ 44.05 مليار لتر في عام 2024، ومن المتوقع أن يصل إلى 52.36 مليار لتر بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.52٪ خلال الفترة المتوقعة (2024-2029).

أثرت أزمة كوفيد-19 بشكل كبير على صناعة توريد السيارات العالمية، حيث توقف إنتاج ومبيعات السيارات فجأة في معظم المناطق. وأدت هذه التوقفات عن العمل إلى خسارة إنتاج ملايين المركبات في جميع أنحاء العالم. في صناعة السيارات، تُستخدم مواد التشحيم على نطاق واسع للتحكم في الاحتكاك والتآكل في المحرك، ولحماية المحرك من الصدأ وزيت المحرك المخزن في الحوض من غازات الاحتراق، ولتبريد المكابس.

- على المدى القصير، أحد العوامل الرئيسية التي تحرك السوق المدروسة هو الطلب المتزايد على مواد التشحيم عالية الأداء (بسبب خصائصها الأفضل والمحسنة، مثل انخفاض القابلية للاشتعال، وتقليل تآكل التروس، وزيادة عمر الخدمة).

- على الجانب الآخر، من المتوقع أن تؤدي فترات الاستنزاف المتزايدة في قطاعي السيارات والصناعة والتأثير المتواضع للمركبات الكهربائية قريبًا إلى إعاقة نمو السوق الذي تمت دراسته خلال فترة التوقعات.

- ويهيمن زيت المحركات على السوق ومن المتوقع أن ينمو خلال فترة التوقعات، حيث يستخدم على نطاق واسع لتشحيم محركات الاحتراق الداخلي.

- من المرجح أن تكون الأهمية المتزايدة لمواد التشحيم الحيوية بمثابة فرصة في المستقبل.

- وهيمنت منطقة آسيا والمحيط الهادئ على السوق العالمية، حيث يأتي الاستهلاك الأكبر من دول مثل الصين والهند.

اتجاهات سوق مواد التشحيم

قطاع السيارات ووسائل النقل الأخرى يسيطر على السوق

- تعد السيارات ووسائط النقل الأخرى، مثل الطائرات والسفن البحرية، أكبر أسواق مواد التشحيم.

- تم تحسين تصميمات المحرك باستمرار لتحسين الأداء وزيادة الكفاءة، وفي الوقت نفسه، تلبية لوائح الانبعاثات البيئية.

- تشمل المركبات الخفيفة ذات العجلتين وسيارات الركاب. تعد زيوت المحركات وزيوت التروس وزيوت ناقل الحركة والشحوم وزيوت الضاغط من أكثر مواد التشحيم استخدامًا في هذه السيارات. تحتوي مواد التشحيم على حصة جيدة في كل من الشركات المصنعة الأصلية وما بعد البيع.

- تشمل الشاحنات النموذجية المتوسطة الخدمة، وشاحنات البريد السريع، وشاحنات توصيل الطرود، وسيارات الإسعاف، والحافلات المكوكية، والحافلات المدرسية، والمركبات الترفيهية. ومع ذلك، لا تزال الشاحنات المستقيمة هي الهيكل السائد للخدمة المتوسطة.

- تُستخدم مواد التشحيم المتوسطة والعالية الأداء على نطاق واسع في هذه المركبات، حيث تتعرض المكونات، مثل التروس وأنظمة نقل الحركة والمحركات، لأحمال عالية واحتكاك سريع، مما ينتج عنه حرارة وافرة.

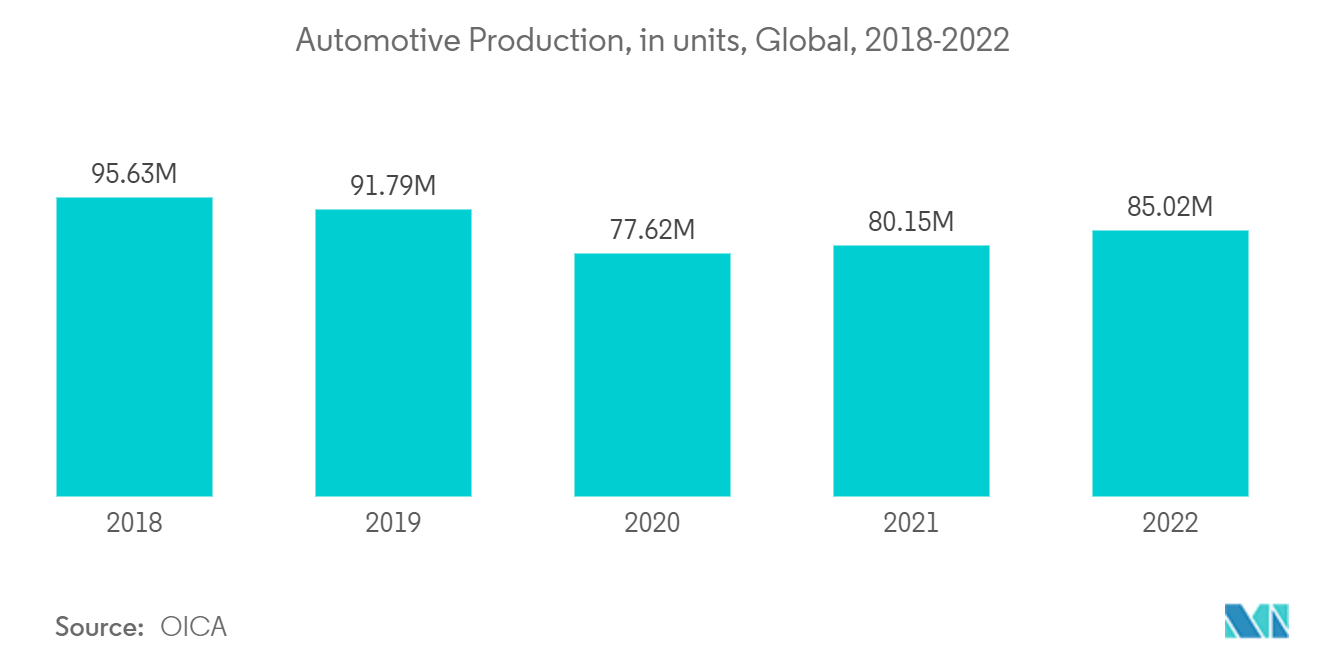

- في الأرباع الثلاثة الأولى من عام 2022، تم تصنيع حوالي 50 مليون سيارة ركاب في جميع أنحاء العالم، بزيادة 9٪ تقريبًا مقارنة بالربع نفسه من عام 2021. ومع ذلك، لا يزال هذا أقل بحوالي 5 ملايين وحدة عن مستويات ما قبل الوباء في عام 2019، وفقًا لـ تقرير رابطة مصنعي السيارات الأوروبية (ACEA)

- وبحسب البيانات التي نشرتها وكالة الطاقة الدولية، تم بيع أكثر من 10 ملايين سيارة كهربائية في جميع أنحاء العالم في عام 2022، ومن المتوقع أن تنمو المبيعات بنسبة 35٪ أخرى في عام 2023 لتصل إلى 14 مليونًا.

- وبحسب المنظمة الدولية لمصنعي المركبات (OICA)، بلغ إجمالي وحدات المركبات المنتجة في عام 2022 85,016,728 مقارنة بـ 82,684,788 في عام 2021.

- من المتوقع أن تؤدي جميع العوامل المذكورة أعلاه إلى زيادة نمو السوق بشكل كبير خلال الفترة المتوقعة.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على حصة السوق العالمية. ومع تزايد الحاجة إلى طاقة الرياح وقاعدة إنتاج السيارات الكبيرة في دول مثل الصين والهند واليابان، يتزايد استخدام زيوت التشحيم في المنطقة.

- وتعد الصين أكبر مستهلك لزيوت التشحيم في المنطقة والعالم، تليها الولايات المتحدة. وإلى جانب السيارات وطاقة الرياح، يعد التصنيع الكيميائي صناعة بارزة أخرى للمستخدم النهائي في الصين.

- 20 شركة تصنيع سيارات من الهند، بما في ذلك Tata Motors Ltd، وSuzuki Motor Gujarat، وMahindra، وMahindra، وHyundai، وKia India Pvt. تم اختيار شركة Ltd في فبراير 2020 لتلقي الحوافز المرتبطة بالإنتاج (PLI) كجزء من خطة الحكومة لزيادة تصنيع المركبات المحلية وجذب استثمارات جديدة.

- ومع ذلك، من المتوقع أن تنمو صناعة السيارات الكهربائية في كوريا الجنوبية بمعدل سريع. ويدعم نمو صناعة السيارات الكهربائية أيضًا هدف الحكومة المتمثل في كهربة 33٪ من جميع المركبات بحلول عام 2030. ومن المتوقع أن يرتفع عدد محطات شحن السيارات الكهربائية إلى 15000 بحلول عام 2025 لتحقيق هذا الهدف.

- ومن المتوقع أن تؤدي العوامل المذكورة أعلاه بدورها إلى زيادة استهلاك مواد التشحيم في المنطقة خلال فترة التنبؤ.

نظرة عامة على صناعة مواد التشحيم

تم دمج السوق الذي تمت دراسته بين أفضل 10 لاعبين. تستخدم الشركات الكبرى استراتيجيات واستثمارات تنافسية للاحتفاظ بأسهمها وتوسيعها. أكبر خمسة لاعبين في السوق هم (ليسوا بترتيب معين) شركة إكسون موبيل، وشركة شيفرون، وبي بي بي إل سي، وشيل بي إل سي، وتوتال إنيرجييز.

قادة سوق مواد التشحيم

-

Exxon Mobil Corporation

-

Chevron Corporation

-

BP p.l.c.

-

Shell plc

-

TotalEnergies

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق زيوت التشحيم

- يناير 2022: اعتبارًا من 1 أبريل، تم تنظيم شركة ExxonMobil عبر ثلاثة خطوط عمل - شركة ExxonMobil Upstream Company، وExxonMobil Product Solutions، وExxonMobil Low Carbon Solutions.

- يناير 2022: أعلنت شركة Chevron Lubricants Lanka PLC، وهي شركة تابعة لشركة Chevron Corporation، عن صفقة تسويق مع شركة Rock Energy في بنغلاديش لمنتجاتها من زيوت التشحيم.

تقرير سوق مواد التشحيم – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 زيادة استخدام مواد التشحيم عالية الأداء

4.1.2 الطلب من قطاع طاقة الرياح المتنامي

4.1.3 توسيع سوق سلسلة التبريد العالمية

4.2 القيود

4.2.1 زيادة فترات التصريف في قطاعي السيارات والصناعة

4.2.2 التأثير المتواضع للسيارات الكهربائية في المستقبل

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القدرة التفاوضية للموردين

4.4.2 القوة التفاوضية للمشترين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

4.5 تحليل السياسات التنظيمية

5. تجزئة السوق (حجم السوق من حيث الحجم)

5.1 مجموعة

5.1.1 المجموعة الأولى

5.1.2 المجموعة الثانية

5.1.3 المجموعة الثالثة

5.1.4 المجموعة الرابعة

5.1.5 المجموعة الخامسة

5.2 قاعدة الأسهم

5.2.1 زيوت التشحيم المعدنية

5.2.2 مواد التشحيم الاصطناعية

5.2.3 زيوت التشحيم شبه الاصطناعية

5.2.4 مواد التشحيم الحيوية

5.3 نوع المنتج

5.3.1 زيت المحرك

5.3.2 ناقل الحركة والسوائل الهيدروليكية

5.3.3 سائل تشغيل المعادن

5.3.4 الزيوت الصناعية العامة

5.3.5 معدات النفط

5.3.6 شحم

5.3.7 زيت المعالجة

5.3.8 أنواع المنتجات الأخرى

5.4 صناعة المستخدم النهائي

5.4.1 توليد الطاقة

5.4.2 السيارات ووسائل النقل الأخرى

5.4.3 معدات ثقيلة

5.4.4 الأغذية والمشروبات

5.4.5 تعدين وتشغيل المعادن

5.4.6 التصنيع الكيميائي

5.4.7 صناعات المستخدم النهائي الأخرى (التعبئة والتغليف والنفط والغاز)

5.5 جغرافية

5.5.1 آسيا والمحيط الهادئ

5.5.1.1 الصين

5.5.1.2 الهند

5.5.1.3 اليابان

5.5.1.4 كوريا الجنوبية

5.5.1.5 فيلبيني

5.5.1.6 إندونيسيا

5.5.1.7 ماليزيا

5.5.1.8 تايلاند

5.5.1.9 فيتنام

5.5.1.10 بقية منطقة آسيا والمحيط الهادئ

5.5.2 أمريكا الشمالية

5.5.2.1 الولايات المتحدة

5.5.2.2 كندا

5.5.2.3 المكسيك

5.5.3 أوروبا

5.5.3.1 ألمانيا

5.5.3.2 المملكة المتحدة

5.5.3.3 إيطاليا

5.5.3.4 فرنسا

5.5.3.5 روسيا

5.5.3.6 ديك رومى

5.5.3.7 إسبانيا

5.5.3.8 بقية أوروبا

5.5.4 أمريكا الجنوبية

5.5.4.1 البرازيل

5.5.4.2 الأرجنتين

5.5.4.3 شيلي

5.5.4.4 كولومبيا

5.5.4.5 بقية أمريكا الجنوبية

5.5.5 الشرق الأوسط

5.5.5.1 المملكة العربية السعودية

5.5.5.2 إيران

5.5.5.3 العراق

5.5.5.4 الإمارات العربية المتحدة

5.5.5.5 الكويت

5.5.5.6 بقية دول الشرق الأوسط

5.5.6 أفريقيا

5.5.6.1 مصر

5.5.6.2 جنوب أفريقيا

5.5.6.3 نيجيريا

5.5.6.4 الجزائر

5.5.6.5 المغرب

5.5.6.6 بقية أفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 حصة السوق (%)**/تحليل التصنيف

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 AMSOIL INC.

6.4.2 BASF SE

6.4.3 Bharat Petroleum Corporation Limited

6.4.4 BP p.l.c.

6.4.5 Blaser Swisslube

6.4.6 Carl Bechem GmbH

6.4.7 China National Petroleum Corporation (PetroChina)

6.4.8 China Petrochemical Corporation (Sinopec)

6.4.9 Chevron Corporation

6.4.10 Eni SpA

6.4.11 Exxon Mobil Corporation

6.4.12 FUCHS

6.4.13 Gazprom Neft PJSC

6.4.14 Gulf Oil Corporation Limited

6.4.15 Hindustan Petroleum Corporation Limited

6.4.16 Idemitsu Kosan Co. Ltd

6.4.17 Indian Oil Corporation Ltd

6.4.18 Illinois Tool Works Inc. (ROCOL)

6.4.19 ENEOS Corporation

6.4.20 Kluber Lubrication München GmbH & Co. KG

6.4.21 LUKOIL

6.4.22 Motul

6.4.23 PT Pertamina Lubricants

6.4.24 Petrobras

6.4.25 PETROFER CHEMIE H. R. Fischer GmbH + Co. KG

6.4.26 Petromin

6.4.27 Petroliam Nasional Berhad

6.4.28 Phillips 66 Company

6.4.29 Repsol

6.4.30 Shell plc

6.4.31 SK Lubricants Co. Ltd

6.4.32 Veedol International Limited

6.4.33 TotalEnergies

6.4.34 Valvoline LLC

7. فرص السوق والاتجاهات المستقبلية

7.1 تزايد أهمية مواد التشحيم الحيوية

7.2 فرص أخرى

تقسيم صناعة زيوت التشحيم

تصنع منتجات التشحيم من مزيج من الزيوت الأساسية والمواد المضافة. يتراوح تكوين الزيت الأساسي في تركيب مواد التشحيم بشكل أساسي بين 75-90٪. تمتلك الزيوت الأساسية خصائص تشحيم وتشكل ما يصل إلى 90% من منتج التشحيم النهائي. يتم تقسيم سوق مواد التشحيم حسب المجموعة والمخزون الأساسي ونوع المنتج وصناعة المستخدم النهائي والجغرافيا. حسب المجموعة، يتم تقسيم السوق إلى المجموعة الأولى، المجموعة الثانية، المجموعة الثالثة، المجموعة الرابعة، والمجموعة الخامسة. حسب المخزون الأساسي. يتم تقسيم السوق إلى مواد تشحيم الزيوت المعدنية ومواد التشحيم شبه الاصطناعية ومواد التشحيم الاصطناعية ومواد التشحيم الحيوية. يتم تقسيم السوق حسب نوع المنتج إلى زيت المحرك وناقل الحركة والسوائل الهيدروليكية وسوائل تشغيل المعادن والزيوت الصناعية العامة وزيت التروس والشحوم وزيوت العمليات وأنواع المنتجات الأخرى. تقوم صناعة المستخدم النهائي بتقسيم السوق إلى توليد الطاقة، والسيارات وغيرها من وسائل النقل، والمعدات الثقيلة، والأغذية والمشروبات، والمعادن وتشغيل المعادن، والتصنيع الكيميائي، وصناعات المستخدم النهائي الأخرى، بما في ذلك التعبئة والتغليف والنفط والغاز وما إلى ذلك. يغطي حجم السوق وتوقعات سوق مواد التشحيم في 33 دولة عبر المناطق الرئيسية. يعتمد حجم السوق والتوقعات لكل قطاع على الحجم (مليار لتر)).

| مجموعة | ||

| ||

| ||

| ||

| ||

|

| قاعدة الأسهم | ||

| ||

| ||

| ||

|

| نوع المنتج | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| صناعة المستخدم النهائي | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق مواد التشحيم

ما هو حجم سوق زيوت التشحيم؟

من المتوقع أن يصل حجم سوق زيوت التشحيم إلى 44.05 مليار لتر في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 3.52٪ ليصل إلى 52.36 مليار لتر بحلول عام 2029.

ما هو حجم سوق مواد التشحيم الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق زيوت التشحيم إلى 44.05 مليار لتر.

من هم البائعين الرئيسيين في نطاق سوق مواد التشحيم؟

Exxon Mobil Corporation، Chevron Corporation، BP p.l.c.، Shell plc، TotalEnergies هي الشركات الكبرى العاملة في سوق زيوت التشحيم.

ما هي المنطقة الأسرع نموا في سوق زيوت التشحيم؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق زيوت التشحيم؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق زيوت التشحيم.

ما هي السنوات التي يغطيها سوق زيوت التشحيم وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق زيوت التشحيم بنحو 42.55 مليار لتر. يغطي التقرير حجم سوق مواد التشحيم التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق مواد التشحيم للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة زيوت التشحيم

إحصائيات الحصة السوقية لزيوت التشحيم وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل زيوت التشحيم توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.