| فترة الدراسة | 2020 - 2029 |

| حجم السوق (2024) | USD 1.64 Billion |

| حجم السوق (2029) | USD 6.14 Billion |

| CAGR (2024 - 2029) | 30.20 % |

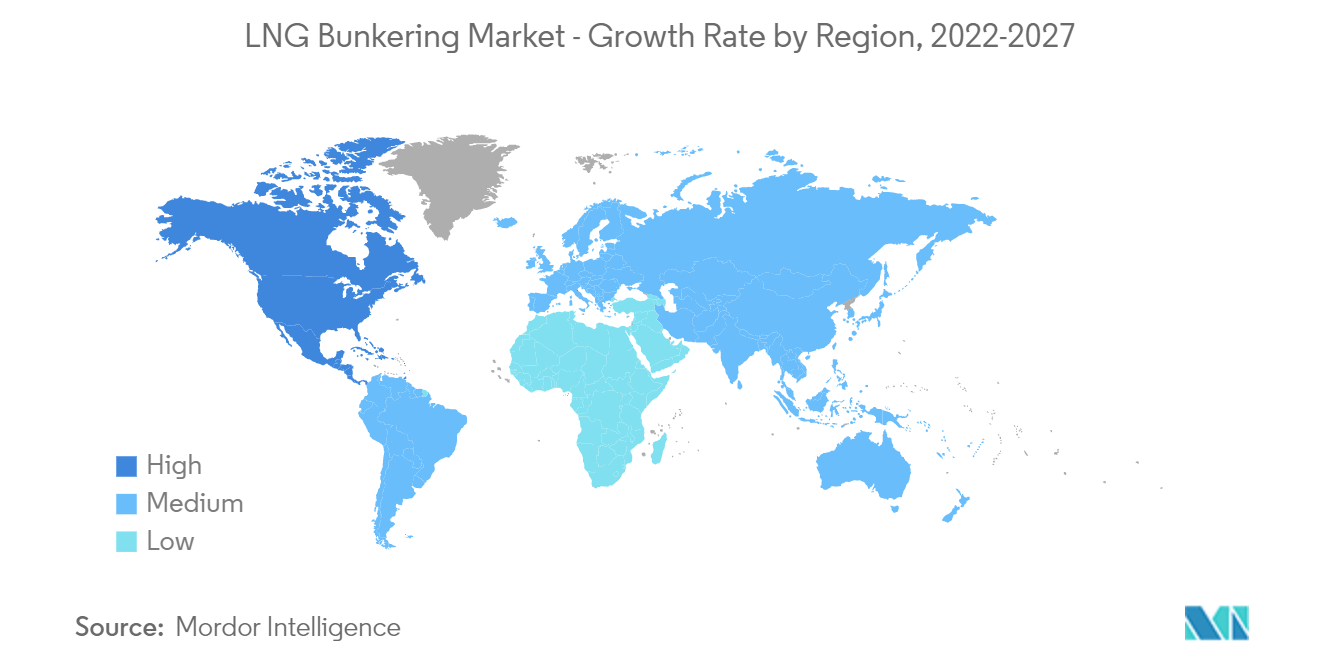

| أسرع سوق نمواً | أمريكا الشمالية |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | واسطة |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق التزويد بالوقود بالغاز الطبيعي المسال

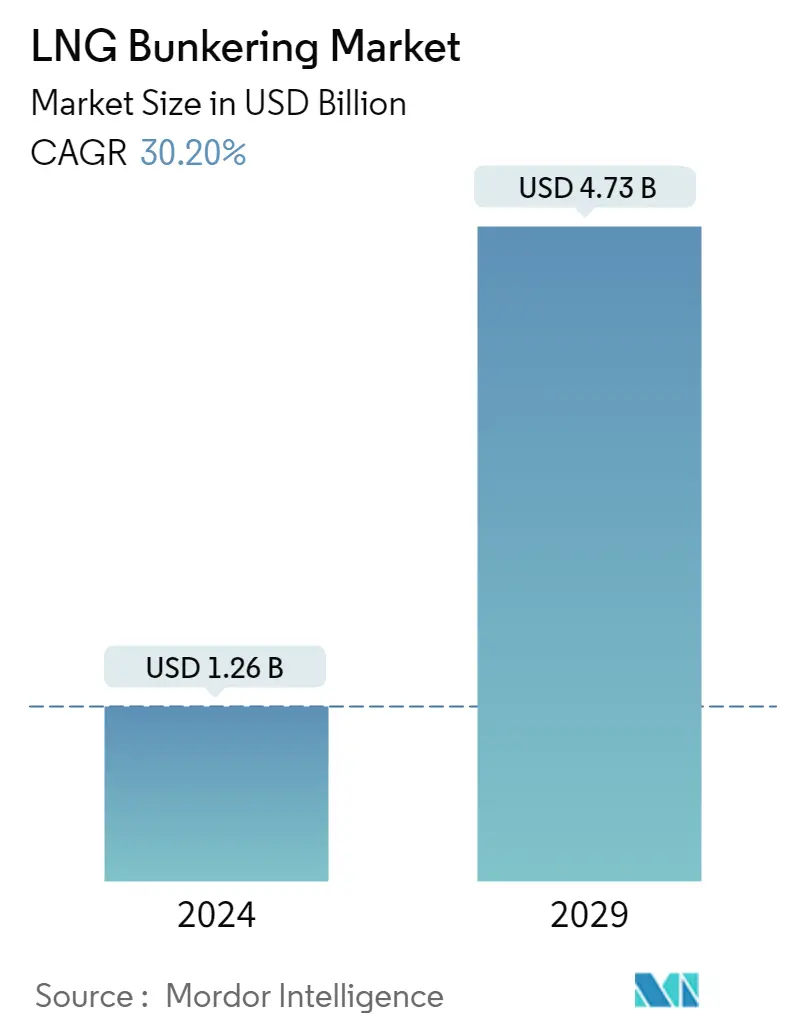

يُقدر حجم سوق تزويد السفن بالغاز الطبيعي المسال بـ 1.26 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 4.73 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 30.20٪ خلال الفترة المتوقعة (2024-2029).

خلال جائحة كوفيد-19، شهد السوق انخفاضًا بسبب الحظر المؤقت على التصدير والاستيراد. ومع ذلك، تعافت السوق من انخفاض الإيرادات في النصف الثاني من عام 2021، بسبب ارتفاع الطلب على الغاز الطبيعي المسال كوقود للوقود من النقل البحري. وفيما يتعلق بنمو السوق، فإن معايير تقييد محتوى الكبريت في الوقود التقليدي وزيادة الكفاءة هي التي تدفع الطلب على البنية التحتية لتزويد السفن بالغاز الطبيعي المسال. بدأت السفن في مختلف المناطق ببطء في اعتماد الغاز الطبيعي المسال كوقود للدفع. علاوة على ذلك، فإن تقليل محتوى الكبريت من الوقود التقليدي يتطلب تكاليف عالية، الأمر الذي من المرجح أن يعيق الجدوى الاقتصادية له.

- من المرجح أن يشهد قطاع أسطول الناقلات نموًا كبيرًا خلال فترة التوقعات.

- يقدم الغاز الطبيعي المسال كوقود للوقود فوائد هائلة مقارنة بوقود الوقود التقليدي، بدءًا من زيادة مدة الامتثال إلى تقليل انبعاثات الغازات الدفيئة. ومع تطبيق لوائح المنظمة البحرية الدولية، ستتحول السفن البحرية إلى وقود يحتوي على نسبة أقل من الكبريت، مما يجعل الغاز الطبيعي المسال خيارًا مثاليًا ويؤدي إلى فرص في سوق التزويد بالوقود.

- ومن المتوقع أن تهيمن أمريكا الشمالية على السوق، حيث يأتي معظم الطلب من الولايات المتحدة وكندا.

اتجاهات سوق التزويد بالوقود بالغاز الطبيعي المسال

أسطول الناقلات يشهد نمواً كبيراً

- تشمل أساطيل الناقلات الناقلات الصغيرة، والناقلات المتوسطة، وناقلات المدى المتوسط 1 (MR1)، وناقلات المدى المتوسط 2 (MR2)، وناقلات المدى الكبير 1 (LR1)، وناقلات المدى الكبير 2 (LR2)، وناقلات النفط الخام الكبيرة جدًا (VLCC)، والناقلات فائقة السرعة. ناقلات النفط الخام الكبيرة (ULCC)، والتي تختلف بناءً على سعة الناقلة.

- تُستخدم أساطيل الناقلات لتخزين أو نقل الغازات/السوائل بكميات كبيرة. تُستخدم لتخزين وحمل النفط والغاز والمواد الكيميائية وغيرها من المنتجات، مثل الزيوت النباتية والمياه العذبة والنبيذ ودبس السكر وما إلى ذلك.

- في عام 2020، فرضت المنظمة البحرية الدولية حدًا عالميًا جديدًا للكبريت بنسبة 0.5% على محتوى الوقود، بانخفاض عن النسبة السابقة البالغة 3.5% للحد من انبعاثات الغازات الدفيئة الناتجة عن الأنشطة البحرية. يقدم الغاز الطبيعي المسال كوقود للوقود مزايا كبيرة مقارنة بالأنواع الأخرى من وقود السفن، مثل تقليل انبعاثات أكاسيد النيتروجين بنسبة تصل إلى 80% والتخلص من جسيمات أكاسيد الكبريت، مما يؤدي إلى تقليل انبعاثات الغازات الدفيئة بنسبة تصل إلى 23% باستخدام تكنولوجيا المحرك الحديثة. تضمن السفن التي تعمل بالغاز الطبيعي المسال بتصميم تنافسي امتثالًا أطول من التصميمات التقليدية. وقد أدت هذه العوامل إلى زيادة اعتماد الغاز الطبيعي المسال كوقود للوقود وزيادة نقل الغاز الطبيعي المسال عبر الناقلات.

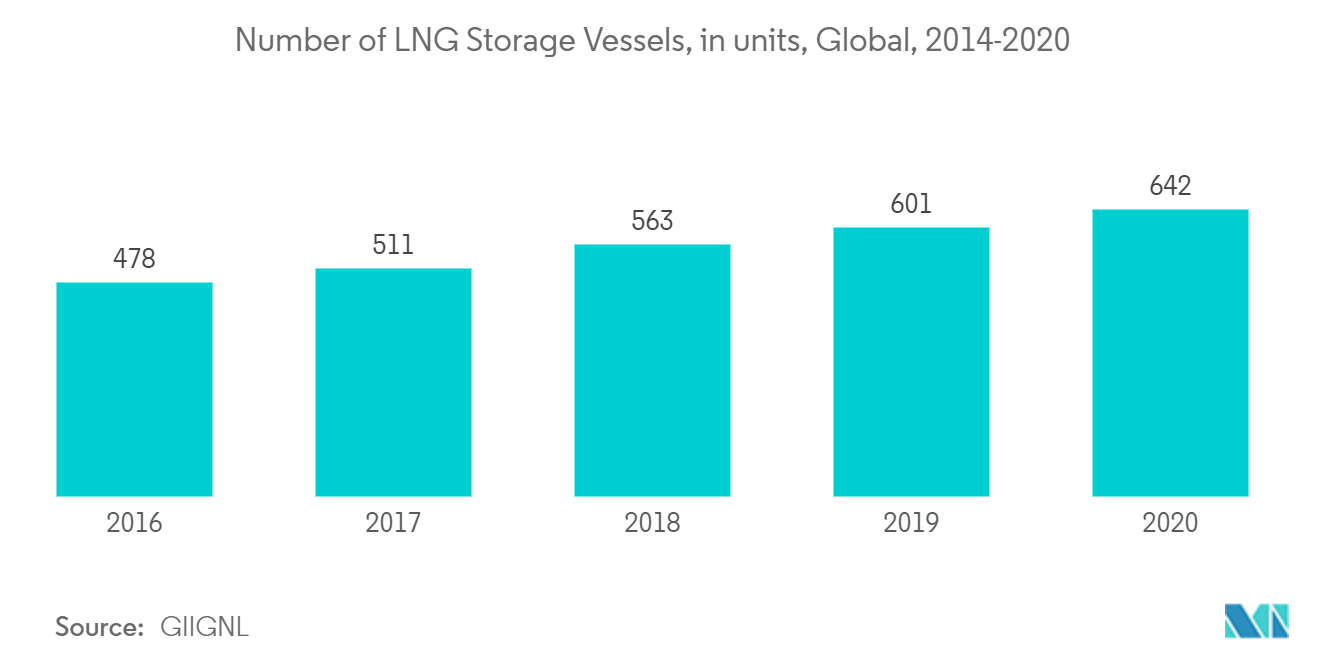

- وفي نهاية عام 2020، بلغ إجمالي أسطول ناقلات الغاز الطبيعي المسال 642 سفينة بسعة تشغيلية إجمالية تبلغ 93.4 مليون متر مكعب. وفي عام 2020، تم تسليم 47 سفينة إضافية من قبل الشركات المصنعة و40 طلبًا جديدًا للناقلات. يتكون دفتر الطلب من 147 وحدة بسعة 22.7 مليون متر مكعب بحلول عام 2020.

- وبالتالي، مع اللوائح المتعلقة بمحتوى الكبريت في الوقود، من المتوقع أن يصبح الغاز الطبيعي المسال وقودًا يعتمد عليه للنشاط البحري في السنوات القادمة، مما يؤدي إلى زيادة نقل وقود السفن للغاز الطبيعي المسال عبر الناقلات.

أمريكا الشمالية للسيطرة على السوق

- من المرجح أن تهيمن منطقة أمريكا الشمالية على سوق تزويد الغاز الطبيعي المسال بالوقود خلال الفترة المتوقعة، حيث يأتي معظم الطلب من الولايات المتحدة وكندا.

- العامل الرئيسي الذي يدفع سوق تزويد السفن بالغاز الطبيعي المسال هو زيادة الطلب على الغاز الطبيعي المسال لتقليل البصمة الكربونية في صناعة الشحن. علاوة على ذلك، يعد الغاز الطبيعي المسال وقودًا بديلاً أفضل، وقد اتخذت الحكومات مبادرات لتكييف الغاز الطبيعي المسال.

- في عام 2020، نفذت المنظمة البحرية الدولية محتوى الكبريت المخفض في وقود السفن لاحتواء انبعاثات الغازات الدفيئة الناتجة عن النشاط البحري. ونتيجة لهذا العامل، من المتوقع أن يشهد سوق تزويد السفن بالغاز الطبيعي المسال في الولايات المتحدة نموًا في السنوات القادمة، حيث من المرجح أن يكون الغاز الطبيعي المسال بديلاً اقتصاديًا للوقود البحري بعد تنظيم المنظمة البحرية الدولية.

- في يناير 2022، بدأت شركة بناء السفن الأمريكية Fincantieri Bay لبناء السفن في بناء أكبر بارجة لتزويد السفن بالغاز الطبيعي المسال بالوقود في الولايات المتحدة. ستتكون بارجة تزويد الغاز الطبيعي المسال من سفينة بطول 126.8 مترًا، والتي ستتمتع بقدرة استيعابية تبلغ 12000 متر مكعب من الغاز الطبيعي المسال. التاريخ المتوقع لإنجاز المشروع هو 2023.

- علاوة على ذلك، في سبتمبر 2021، وقعت شركة Stabilis Solutions Inc. مذكرة تفاهم مع محطة Port Isabel Logistical Offshore في تكساس وميناء Cameron Parish Port، Harbour Terminal District في لويزيانا لتطوير خدمات إعادة تزويد السفن بالغاز الطبيعي المسال بالوقود.

- وبالمثل، في أبريل 2021، حصلت شركة Wison Offshore Marine (Wison) على عقد التطوير الهندسي الأمامي (FEED) لمشروع ميناء Galveston LNG Bunker التابع لشركة Pilot LNG في كندا، ومن المقرر أن تبدأ العمليات في عام 2024.

- تعهدت الحكومة الكندية بالحد بشكل كبير من انبعاثات الغازات الدفيئة، وتتمتع البلاد بإمدادات وفيرة من الغاز الطبيعي. ينتج عن احتراق الغاز الطبيعي انبعاثات غازات دفيئة أقل، مما يجعل الغاز الطبيعي المسال وقودًا بحريًا بديلاً أفضل لصناعة الشحن الكندية.

- على الرغم من أن تكلفة التركيب الأولية للسفن التي تعمل بالغاز الطبيعي المسال مرتفعة، إلا أن التكلفة التشغيلية أقل مقارنة بتشغيل السفن القديمة المزودة بأجهزة غسل الغاز. لذلك، من المرجح أن تهيمن منطقة أمريكا الشمالية على سوق تزويد السفن بالغاز الطبيعي المسال بشكل عام خلال الفترة المتوقعة.

نظرة عامة على صناعة التزويد بالوقود بالغاز الطبيعي المسال

يتم توحيد سوق تزويد السفن بالغاز الطبيعي المسال بشكل معتدل. وتشمل الشركات الكبرى Shell PLC، وGazprom Neft PJSC، وTotalEnergies SE، وGasum Oy، وEngie SA.

رواد سوق التزويد بالوقود بالغاز الطبيعي المسال

-

Gazprom Neft PJSC

-

Shell PLC

-

TotalEnergies SE

-

Gasum Oy

-

Engie SA

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق التزويد بالوقود بالغاز الطبيعي المسال

- في يناير 2022، وقعت CMA CGM عقدًا مدته عشر سنوات مع مجموعة شنغهاي الدولية للموانئ لاستخدام الغاز الطبيعي المسال كوقود للوقود في منطقة ميناء يانغشان. سوف تتحصن سفن CMA CGM ذات الوقود المزدوج والتي تبلغ سعتها 15000 حاوية نمطية على طريق Pearl River Express من الصين إلى لوس أنجلوس في منطقة يانغشان.

- وفي أغسطس 2021، أكملت شركة غازبروم نفت بناء أول سفينة روسية لتزويد السفن بالغاز الطبيعي المسال. ستوفر سفينة التزويد بالوقود نقل الغاز الطبيعي المسال من سفينة إلى أخرى وإعادة التزود بالوقود في الموانئ في جميع أنحاء خليج فنلندا وبحر البلطيق.

تجزئة صناعة التزويد بالوقود بالغاز الطبيعي المسال

احصل على تقرير سوق التزويد بالوقود للغاز الطبيعي المسال بالتفصيل:.

| المستخدم النهائي | أسطول الناقلات |

| أسطول الحاويات | |

| أسطول البضائع السائبة والعامة | |

| العبارات وOSV | |

| المستخدمون النهائيون الآخرون | |

| جغرافية | أمريكا الشمالية |

| أوروبا | |

| آسيا والمحيط الهادئ | |

| الشرق الأوسط وأفريقيا | |

| أمريكا الجنوبية |

الأسئلة الشائعة حول أبحاث سوق التزويد بالوقود بالغاز الطبيعي المسال

ما هو حجم سوق تزويد السفن بالغاز الطبيعي المسال؟

من المتوقع أن يصل حجم سوق تزويد السفن بالغاز الطبيعي المسال إلى 1.26 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 30.20٪ ليصل إلى 4.73 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق تزويد السفن بالغاز الطبيعي المسال؟

وفي عام 2024، من المتوقع أن يصل حجم سوق تزويد السفن بالغاز الطبيعي المسال إلى 1.26 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق تخزين الغاز الطبيعي المسال؟

Gazprom Neft PJSC، Shell PLC، TotalEnergies SE، Gasum Oy، Engie SA هي الشركات الكبرى العاملة في سوق تخزين الغاز الطبيعي المسال.

ما هي المنطقة الأسرع نموًا في سوق تخزين الغاز الطبيعي المسال؟

من المتوقع أن تنمو أمريكا الشمالية بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق تخزين الغاز الطبيعي المسال؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق تزويد السفن بالغاز الطبيعي المسال.

ما هي السنوات التي يغطيها سوق تخزين الغاز الطبيعي المسال وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق تزويد السفن بالغاز الطبيعي المسال بنحو 0.97 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق تخزين الغاز الطبيعي المسال للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق وقود السفن للغاز الطبيعي المسال للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Oil and Gas Reports

Popular Energy & Power Reports

تقرير صناعة تزويد السفن بالغاز الطبيعي المسال

إحصائيات الحصة السوقية للغاز الطبيعي المسال وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل LNG Bunkering توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.