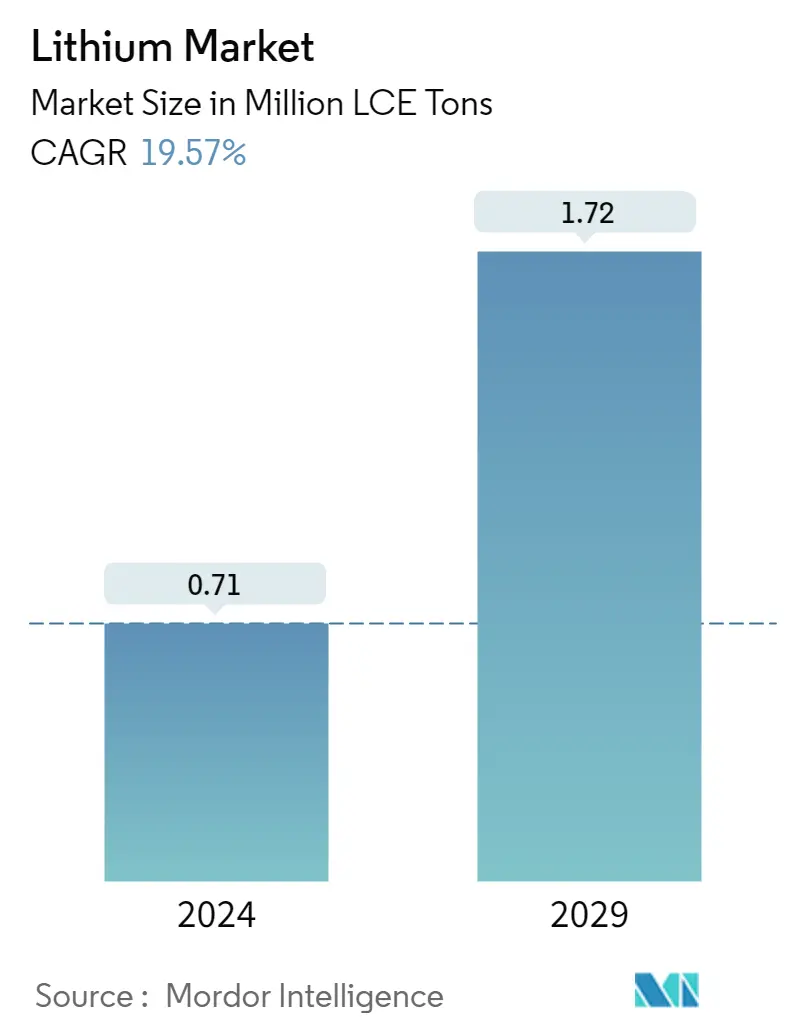

حجم سوق الليثيوم

| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | 0.71 مليون طن LCE |

| حجم السوق (2029) | 1.72 مليون طن LCE |

| CAGR(2024 - 2029) | 19.57 % |

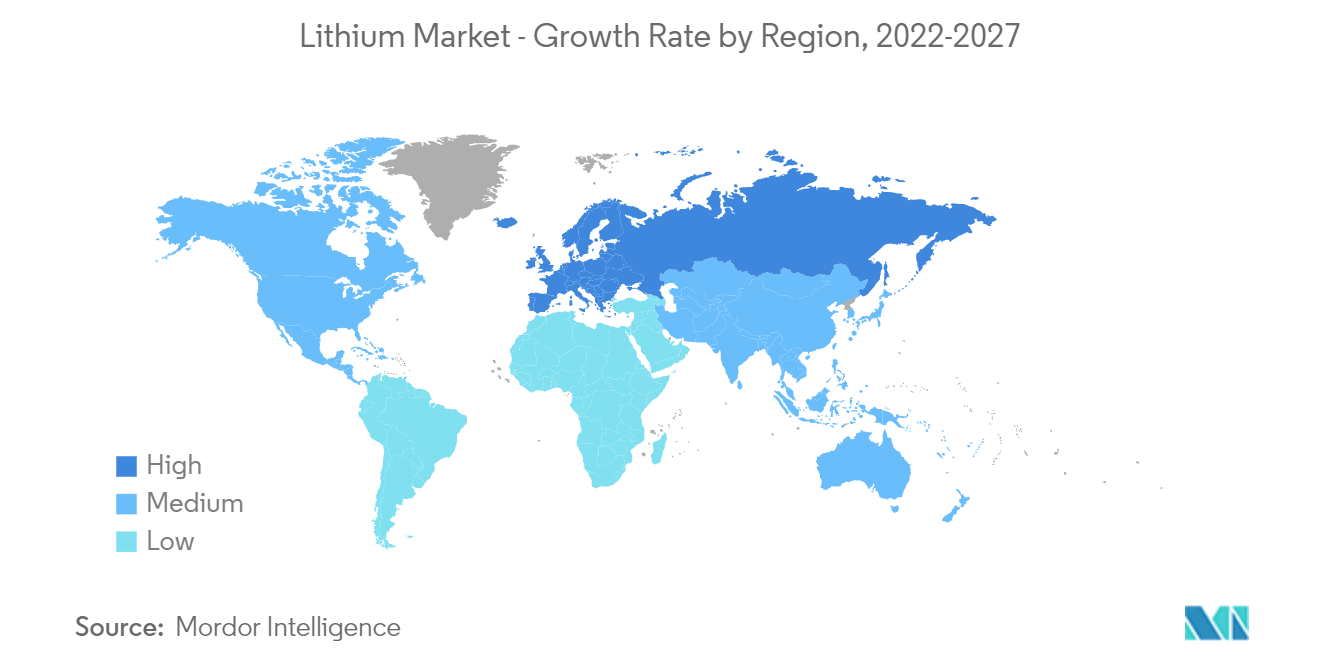

| أسرع سوق نمواً | أوروبا |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | عالي |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الليثيوم

يُقدر حجم سوق الليثيوم بـ 0.71 مليون طن LCE في عام 2024، ومن المتوقع أن يصل إلى 1.72 مليون طن LCE بحلول عام 2029، بمعدل نمو سنوي مركب قدره 19.57٪ خلال الفترة المتوقعة (2024-2029).

تأثر السوق سلبًا بجائحة كوفيد-19 في عام 2020، حيث تأثر النصف الأول من العام بعمليات الإغلاق، مما تسبب في انخفاضات غير مسبوقة في مبيعات السيارات الشهرية منذ فبراير. في الوقت الحاضر، وصل السوق إلى مستويات ما قبل الوباء.

- على المدى القصير، العوامل الرئيسية التي تحرك السوق التي تمت دراستها هي تسارع الطلب على السيارات الكهربائية وزيادة الاستخدام والطلب على الأجهزة الإلكترونية الاستهلاكية المحمولة.

- ومع ذلك، فإن القلق المتزايد بشأن الفجوة بين العرض والطلب في سوق الليثيوم قد يعيق نمو السوق.

- ومع ذلك، من المرجح أن يكون الاعتماد المتزايد لكهرباء الشبكة الذكية فرصة كبيرة في سوق الليثيوم العالمي خلال الفترة المتوقعة.

- وتهيمن منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، مع الاستهلاك الأكبر من دول مثل الصين وكوريا الجنوبية واليابان.

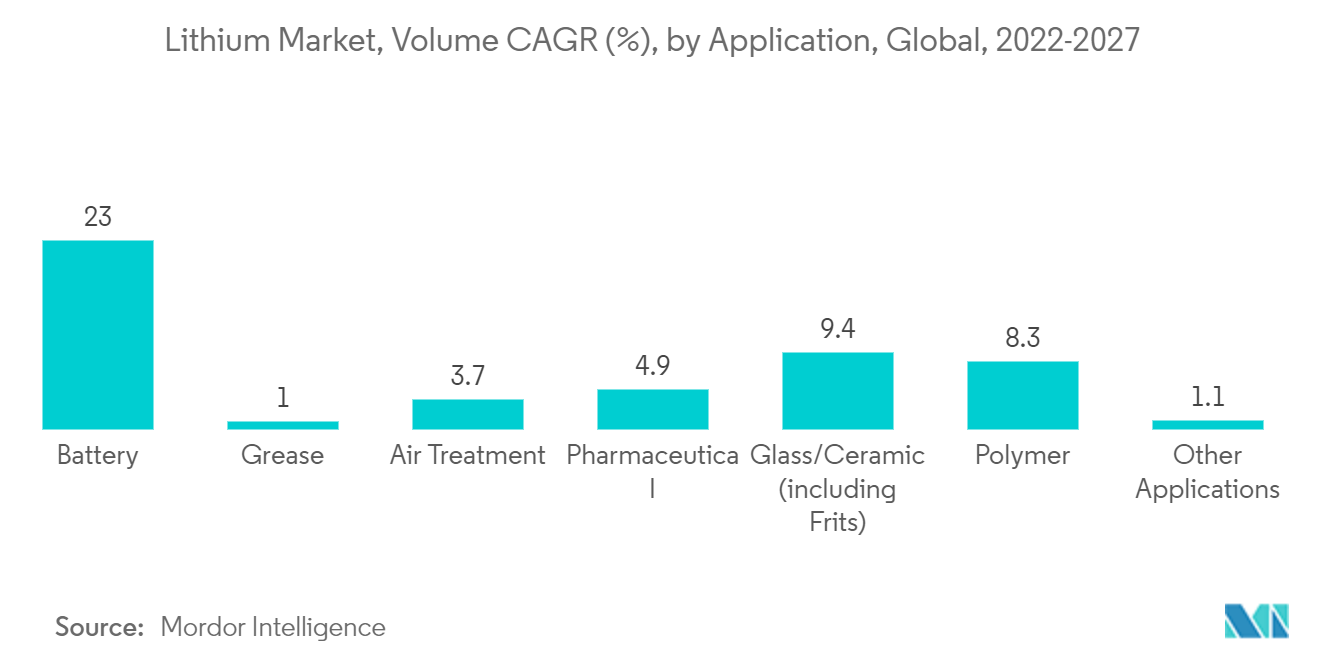

اتجاهات سوق الليثيوم

قطاع تطبيقات البطارية سيهيمن على السوق

- يستخدم الليثيوم بشكل رئيسي لإنتاج بطاريات الليثيوم. استحوذ قطاع تطبيقات البطاريات على الحصة الأكبر من سوق الليثيوم العالمي.

- يمكن تصنيف بطاريات الليثيوم إلى قسمين، يمكن التخلص منها وقابلة لإعادة الشحن. تستخدم بطاريات الليثيوم التي تستخدم لمرة واحدة الليثيوم في شكله المعدني كأنود. تتمتع هذه البطاريات بعمر أطول وكثافة شحن أعلى مقارنة بالبطاريات القياسية الأخرى. تجد هذه البطاريات تطبيقات في الأجهزة المهمة، مثل أجهزة تنظيم ضربات القلب وغيرها من الأجهزة الطبية الإلكترونية المخصصة للاستخدام على المدى الطويل.

- بطاريات الليثيوم القابلة لإعادة الشحن هي من نوعين، أي بطاريات ليثيوم أيون وبطاريات ليثيوم أيون بوليمر. يتم تعبئة بطارية Li-ion في علبة صلبة، في حين تأتي بطارية Li-po في غلاف بوليمر مرن. أيضًا، تتمتع بطارية Li-po بطاقة محددة أعلى قليلاً مقارنةً ببطارية Li-ion. تستخدم بطارية Li-po البوليمر كإلكتروليت بدلاً من المنحل بالكهرباء السائل القياسي المستخدم في بطارية Li-ion.

- في حالة بطارية ليثيوم أيون، يشكل معدن الليثيوم الكاثود، والتفاعلات الكيميائية للليثيوم عند ملامسته للإلكتروليت هي التي تجعل هذه البطاريات مميزة. ومع ذلك، فإن عنصر الليثيوم غير مستقر إلى حد كبير عند استخدامه داخل أجهزة البطارية. ومن ثم، يتم استخدام مزيج من الليثيوم والأكسجين معًا، يسمى أكسيد الليثيوم، ككاثود لأغراض عملية. وبالتالي، فإن أكسيد الليثيوم مركب أكثر استقرارًا مقارنةً بالليثيوم العنصري.

- تُستخدم بطاريات الليثيوم أيون في العديد من التطبيقات، بما في ذلك أجهزة الاتصالات السلكية واللاسلكية والإلكترونيات الاستهلاكية. إن الوزن الخفيف لبطاريات الليثيوم أيون، إلى جانب كثافتها العالية للطاقة وقابلية إعادة الشحن، يجعلها مناسبة تمامًا للإلكترونيات المحمولة. نظرًا لكثافة الطاقة وافتقارها إلى تأثير الذاكرة، تعد بطاريات الليثيوم أيون والليثيوم بوليمر القابلة لإعادة الشحن أكثر مصادر الطاقة كفاءة للهواتف المحمولة وأجهزة الكمبيوتر المحمولة وغيرها من الأجهزة الإلكترونية المحمولة.

- هناك طلب كبير على هذه البطاريات في منتجات مثل السيارات الكهربائية والهواتف المحمولة وأجهزة الكمبيوتر المحمولة وأجهزة الطاقة الاحتياطية/UPS والأجهزة اللوحية وأدوات الطاقة وألعاب الفيديو والألعاب والدراجات الإلكترونية. وبصرف النظر عن ذلك، تجد البطاريات المعتمدة على الليثيوم أحد تطبيقاتها في أنظمة تخزين الطاقة، وينمو الطلب على أنظمة تخزين الطاقة المعتمدة على بطاريات الليثيوم أيون بوتيرة كبيرة، مع الأخذ في الاعتبار النمو في مختلف قطاعات الطاقة المتجددة، بما في ذلك طاقة الرياح والطاقة المتجددة. آحرون.

- تكتسب بطاريات Li-ion شعبية أكبر مقارنة بأنواع البطاريات الأخرى، ويرجع ذلك أساسًا إلى نسبة قدرتها إلى وزنها الملائمة. تشمل العوامل الأخرى التي تساهم في اعتماده الأداء الأفضل (العمر الطويل والصيانة المنخفضة) وانخفاض السعر.

- بعض الشركات العالمية الرئيسية المصنعة لبطاريات الليثيوم أيون تشمل LG Chem، وContemporary Amperex Technology Co., Limited (CATL)، وPanasonic، وSamsung SDI، وBYD، من بين شركات أخرى.

- من المتوقع أن تؤدي جميع العوامل المذكورة أعلاه إلى زيادة الطلب على الليثيوم في قطاع تطبيقات البطاريات.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- وتبين أن منطقة آسيا والمحيط الهادئ هي السوق الرئيسية لاستهلاك الليثيوم، وذلك بسبب الاستهلاك المتزايد من دول مثل الصين وكوريا الجنوبية واليابان.

- تشهد صناعة السيارات في البلاد اتجاهات متغيرة حيث أن ميل المستهلك نحو المركبات التي تعمل بالبطاريات في الجانب الأعلى. تكتسب السيارات الكهربائية، بما في ذلك الدراجات البخارية وسيارات الركاب والمركبات التجارية الخفيفة مثل الحافلات، شعبية في البلاد. وفقًا لجمعية سيارات الركاب الصينية (CPCA)، باعت البلاد أكثر من 3.3 مليون وحدة في عام 2021، مما يشير إلى زيادة بنحو 169٪ مقارنة بعام 2020.

- وتقدر حكومة الصين معدل انتشار إنتاج السيارات الكهربائية بنسبة 20% على مدى السنوات الخمس المقبلة. وبالتالي، من المتوقع أن يؤدي ذلك إلى زيادة إنتاج واستهلاك بطاريات المركبات. تسيطر شركة تصنيع البطاريات الصينية CATL على أكثر من 30% من سوق بطاريات السيارات الكهربائية في العالم. وتشير تقديرات شركة دارتون كوموديتيز، المورد المتخصص للكوبالت، إلى أن المصافي الصينية توفر 85% من الكوبالت الجاهز للبطاريات في العالم، وهو المعدن الذي يساعد في تحسين استقرار بطاريات الليثيوم أيون.

- وفقا للمخطط الوطني لبطاريات الليثيوم، من المتوقع أن يكون لدى الصين 1811 جيجاواط ساعة من إنتاج خلايا الليثيوم بحلول عام 2025. وتعد الصين أكبر سوق عالمي للسيارات الكهربائية وتهيمن على سلسلة التوريد لتصنيع بطاريات الليثيوم أيون، بما في ذلك معالجة المعادن و مواد خام.

- أكبر الصناعات في كوريا الجنوبية هي الإلكترونيات، والسيارات، والاتصالات، وبناء السفن، والمواد الكيميائية، والصلب. تعد البلاد من بين أكبر الشركات المصنعة للسلع الإلكترونية وكذلك أشباه الموصلات، ولها علامات تجارية مشهورة عالميًا، مثل Samsung Electronics Co. Ltd وHynix Semiconductor.

- وفقًا للبيانات التي جمعها المعهد الكوري لتكنولوجيا السيارات (KAII)، ارتفعت مبيعات السيارات الكهربائية في البلاد بنسبة 96٪ إلى 71006 وحدة في الأشهر التسعة الأولى من عام 2021.

- من المرجح أن ترتفع مبيعات السيارات الكهربائية في اليابان في المستقبل مع ارتفاع طلب المستهلكين على تكنولوجيا الوقود البديل. ومع ذلك، انخفضت مبيعات السيارات المعتمدة على ICE في البلاد بأكثر من 3% إلى 4,448,340 وحدة في عام 2021. وأفادت جمعية تجار السيارات اليابانية أن مبيعات السيارات الجديدة الأكبر من 660 سم مكعب تراجعت بنسبة 2.9% إلى 2,795,818 وحدة. أفاد الاتحاد الياباني للسيارات الخفيفة والدراجات النارية أن مبيعات المركبات الصغيرة انخفضت بنسبة 3.8% إلى 1,652,522 وحدة في نفس العام.

- من المتوقع أن تسهل كل هذه العوامل نمو سوق الليثيوم خلال السنوات المتوقعة.

نظرة عامة على صناعة الليثيوم

إن سوق الليثيوم العالمي موحد بطبيعته، حيث يمتلك اللاعبون الخمسة الأوائل أكثر من 80٪ من مخرجات الإنتاج العالمية. بعض اللاعبين الرئيسيين في السوق يشملون (وليس في أي ترتيب معين) شركة Albemarle، وSQM SA، وTianqi Lithium، وLivent، وAllkem Limited، من بين شركات أخرى.

قادة سوق الليثيوم

-

Albemarle Corporation

-

SQM S.A.

-

Tianqi Lithium

-

Livent

-

Allkem Limited

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الليثيوم

- مايو 2022 سجلت شركة Mineral Resources علامة فارقة مهمة في إستراتيجية نمو الليثيوم الخاصة بها مع تسليم أول تركيز جديد من السبودومين في مشروع Wodgina Lithium في منطقة بيلبارا بغرب أستراليا.

- أبريل 2022 خططت شركة SQM SA لاستثمار 900 مليون دولار أمريكي في عام 2022 كجزء من خطتها لزيادة القدرة الإنتاجية لكربونات الليثيوم وهيدروكسيد. وتخطط الشركة لتعزيز الطاقة الإنتاجية لكربونات الليثيوم إلى 180 ألف طن متري سنويًا في المستقبل. علاوة على ذلك، من المرجح أن تصل القدرة الإنتاجية إلى 210.000 طن بحلول أوائل عام 2023.

- أبريل 2022 وقعت شركة Avalon Advanced Materials Inc. اتفاقية مع RenJoules International Ltd، إحدى شركات Essar، لتصبح شريكًا استراتيجيًا ومطورًا مشاركًا لدعم خطط Avalon لإنشاء سلسلة توريد مواد بطاريات الليثيوم الإقليمية. قد تلبي هذه الاتفاقية احتياجات الشركات المصنعة للسيارات الكهربائية والبطاريات القادمة في أونتاريو ومناطق أخرى.

تقرير سوق الليثيوم – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 تسارع الطلب على المركبات الكهربائية

4.1.2 زيادة الاستخدام والطلب من خلال الأجهزة الإلكترونية الاستهلاكية المحمولة

4.1.3 السائقين الآخرين

4.2 القيود

4.2.1 الفجوة بين العرض والطلب في سوق الليثيوم

4.2.2 قيود أخرى

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القوة التفاوضية للمشترين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

4.5 تحليل التسعير

4.6 لقطة تكنولوجية

5. تجزئة السوق

5.1 يكتب

5.1.1 معدن

5.1.2 مُجَمَّع

5.1.2.1 كربونات

5.1.2.2 كلوريد

5.1.2.3 هيدروكسيد

5.1.3 سبيكة

5.2 طلب

5.2.1 بطارية

5.2.2 شحم

5.2.3 معالجة الهواء

5.2.4 المستحضرات الصيدلانية

5.2.5 الزجاج/السيراميك (بما في ذلك فريتس)

5.2.6 البوليمر

5.2.7 تطبيقات أخرى

5.3 صناعة المستخدم النهائي

5.3.1 صناعي

5.3.2 مستهلكى الكترونيات

5.3.3 تخزين الطاقة

5.3.4 طبي

5.3.5 السيارات

5.3.6 صناعات المستخدم النهائي الأخرى

5.4 جغرافية

5.4.1 تحليل الإنتاج والاحتياطي

5.4.1.1 أستراليا

5.4.1.2 شيلي

5.4.1.3 الصين

5.4.1.4 الأرجنتين

5.4.1.5 زيمبابوي

5.4.1.6 الولايات المتحدة

5.4.1.7 مناطق أخرى

5.4.2 تحليل الاستهلاك

5.4.2.1 آسيا والمحيط الهادئ

5.4.2.1.1 الصين

5.4.2.1.2 الهند

5.4.2.1.3 اليابان

5.4.2.1.4 كوريا الجنوبية

5.4.2.1.5 أستراليا ونيوزيلندا

5.4.2.1.6 بقية منطقة آسيا والمحيط الهادئ

5.4.2.2 أمريكا الشمالية

5.4.2.2.1 الولايات المتحدة

5.4.2.2.2 كندا

5.4.2.2.3 المكسيك

5.4.2.3 أوروبا

5.4.2.3.1 ألمانيا

5.4.2.3.2 المملكة المتحدة

5.4.2.3.3 فرنسا

5.4.2.3.4 إيطاليا

5.4.2.3.5 دول الشمال

5.4.2.3.6 بقية أوروبا

5.4.2.4 أمريكا الجنوبية

5.4.2.4.1 البرازيل

5.4.2.4.2 الأرجنتين

5.4.2.4.3 بقية أمريكا الجنوبية

5.4.2.5 الشرق الأوسط وأفريقيا

5.4.2.5.1 المملكة العربية السعودية

5.4.2.5.2 جنوب أفريقيا

5.4.2.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 تحليل حصة السوق (٪).

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملفات الشركة (نظرة عامة، البيانات المالية، المنتجات والخدمات، والتطورات الأخيرة)

6.4.1 Albemarle Corporation

6.4.2 Allkem Limited

6.4.3 Ganfeng Lithium Co. Ltd

6.4.4 Lithium Australia NL

6.4.5 Livent

6.4.6 Mineral Resources

6.4.7 Morella Corporation Limited

6.4.8 Sichuan Yahua Industrial Group Co. Ltd

6.4.9 SQM SA

6.4.10 Tianqi Lithium

6.4.11 Avalon Advanced Materials Inc.

6.4.12 Pilbara Minerals

7. فرص السوق والاتجاهات المستقبلية

7.1 تزايد الاعتماد على كهرباء الشبكة الذكية

7.2 فرص أخرى

تجزئة صناعة الليثيوم

الليثيوم معدن قلوي ناعم، لونه أبيض فضي، له العدد الذري ثلاثة والرمز Li. المصادر الرئيسية للليثيوم هي الخزانات الملحية المحتوية على الليثيوم تحت الأرض والصخور المحتوية على الليثيوم، مثل السبودومين. يتم تقسيم سوق الليثيوم حسب النوع والتطبيق وصناعة المستخدم النهائي والجغرافيا. حسب النوع، يتم تقسيم السوق إلى المعادن والمركب والسبائك. حسب التطبيق، يتم تقسيم السوق إلى البطاريات، والشحوم، ومعالجة الهواء، والمواد الصيدلانية، والزجاج/السيراميك (بما في ذلك فريت)، والبوليمر، وغيرها من التطبيقات. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى صناعات صناعية، وإلكترونيات استهلاكية، وتخزين الطاقة، وصناعات طبية، وصناعات السيارات، وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق الليثيوم في 16 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تنفيذ حجم السوق والتوقعات على أساس الحجم (كيلو طن مكافئ كربونات الليثيوم).

| يكتب | ||||||||

| ||||||||

| ||||||||

|

| طلب | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| صناعة المستخدم النهائي | ||

| ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||||||||||||||||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الليثيوم

ما هو حجم سوق الليثيوم؟

من المتوقع أن يصل حجم سوق الليثيوم إلى 0.71 مليون طن LCE في عام 2024 وينمو بمعدل نمو سنوي مركب قدره 19.57٪ ليصل إلى 1.72 مليون طن LCE بحلول عام 2029.

ما هو حجم سوق الليثيوم الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الليثيوم إلى 0.71 مليون طن LCE.

من هم البائعين الرئيسيين في نطاق سوق الليثيوم؟

Albemarle Corporation، SQM S.A.، Tianqi Lithium، Livent، Allkem Limited هي الشركات الكبرى العاملة في سوق الليثيوم.

ما هي المنطقة الأسرع نمواً في سوق الليثيوم؟

من المتوقع أن تنمو أوروبا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الليثيوم؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الليثيوم.

ما هي السنوات التي يغطيها سوق الليثيوم وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق الليثيوم بـ 0.59 مليون طن LCE. يغطي التقرير حجم سوق الليثيوم التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الليثيوم للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الليثيوم

إحصائيات حصة سوق الليثيوم وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الليثيوم توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.