حجم وحصة سوق هيدروكسيد الليثيوم

تحليل سوق هيدروكسيد الليثيوم من قبل موردور إنتليجنس

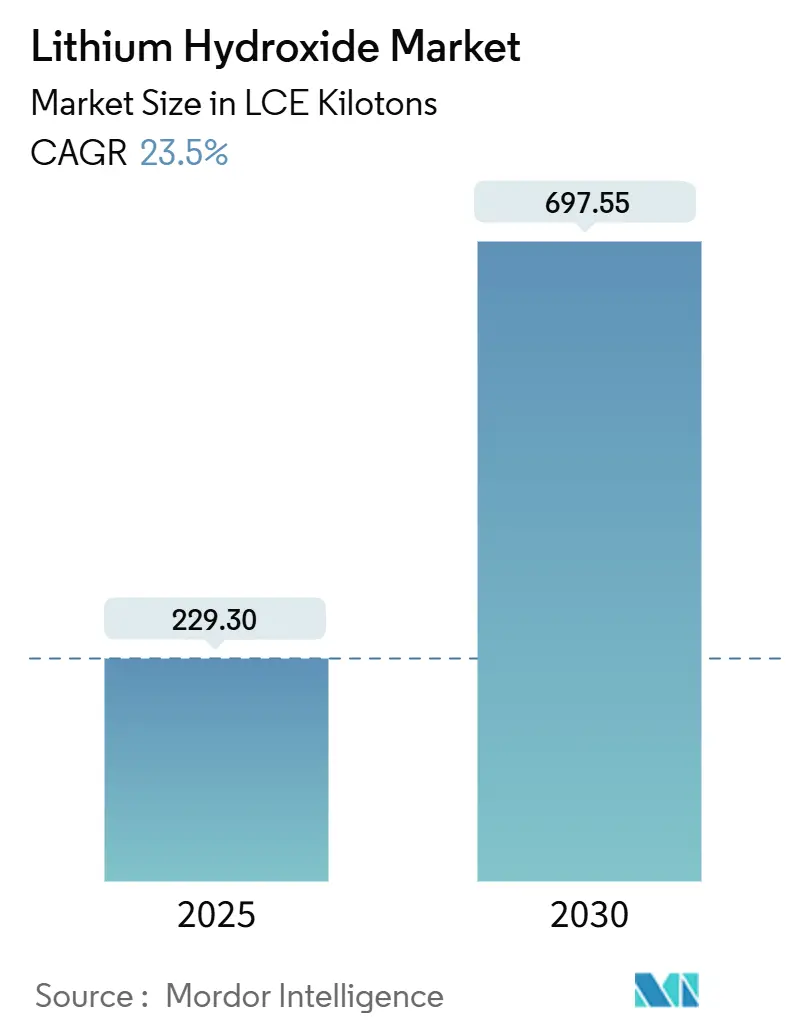

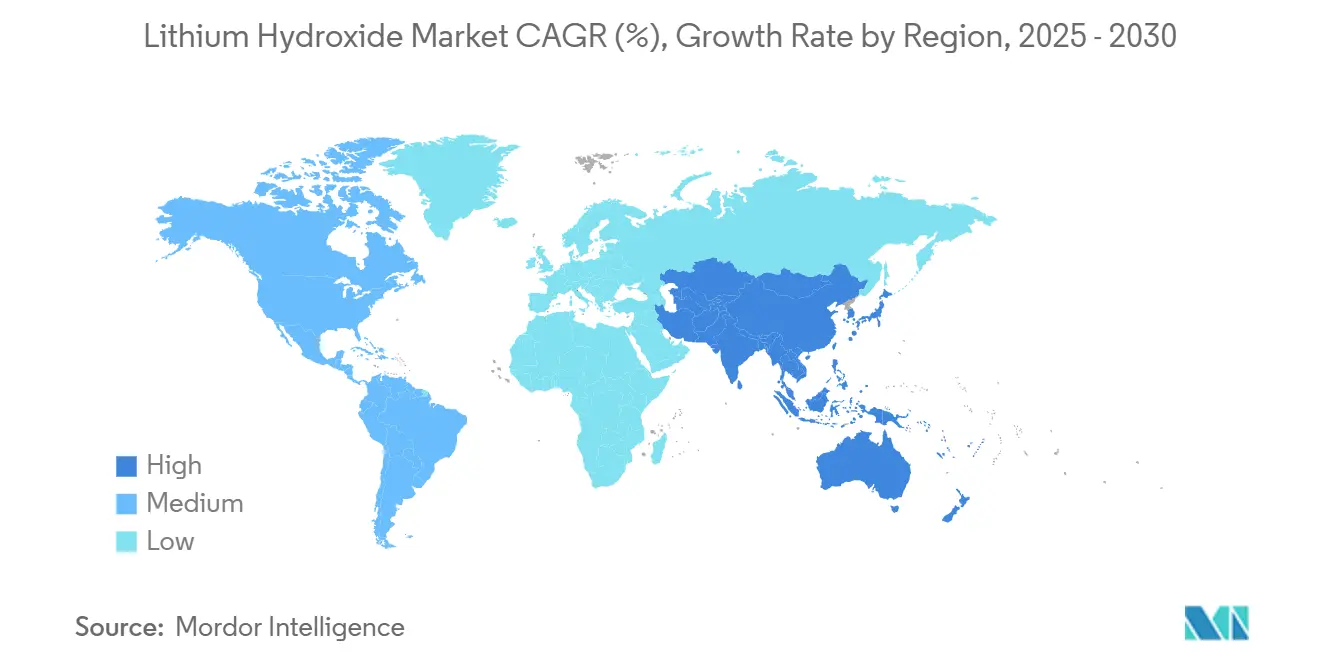

يُقدر حجم سوق هيدروكسيد الليثيوم بـ 229.30 ألف طن مكافئ كربونات ليثيوم في عام 2025، ومن المتوقع أن يصل إلى 697.55 ألف طن مكافئ كربونات ليثيوم بحلول عام 2030، بمعدل نمو سنوي مركب قدره 23.5% خلال فترة التوقعات (2025-2030). تعيد المنافسة المتزايدة على المواد الكيميائية لدرجة البطارية، والارتفاع السريع في مبيعات المركبات الكهربائية، والتوسع السريع في تقنيات الاستخراج المباشر للليثيوم تشكيل شبكات التوريد في جميع أنحاء العالم. تهيمن منطقة آسيا والمحيط الهادئ على أكبر موقع إقليمي بنسبة 40% من الاستهلاك العالمي، محققة أسرع معدل نمو بنسبة 27.66% حتى عام 2030. أبرم صانعو السيارات عقود شراء طويلة الأجل في عام 2024 لتأمين المواد الخام عالية النقاء، وسرعت عدة شركات تصنيع البطاريات استراتيجيات التكامل العمودي للحماية من تقلبات الأسعار. في الوقت نفسه، يستمر التقلب الحاد في أسعار المواد الخام - من 81,500 دولار أمريكي/طن إلى 22,500 دولار أمريكي/طن خلال عام 2023 - في تحدي نماذج تمويل المشاريع.

النقاط الرئيسية للتقرير

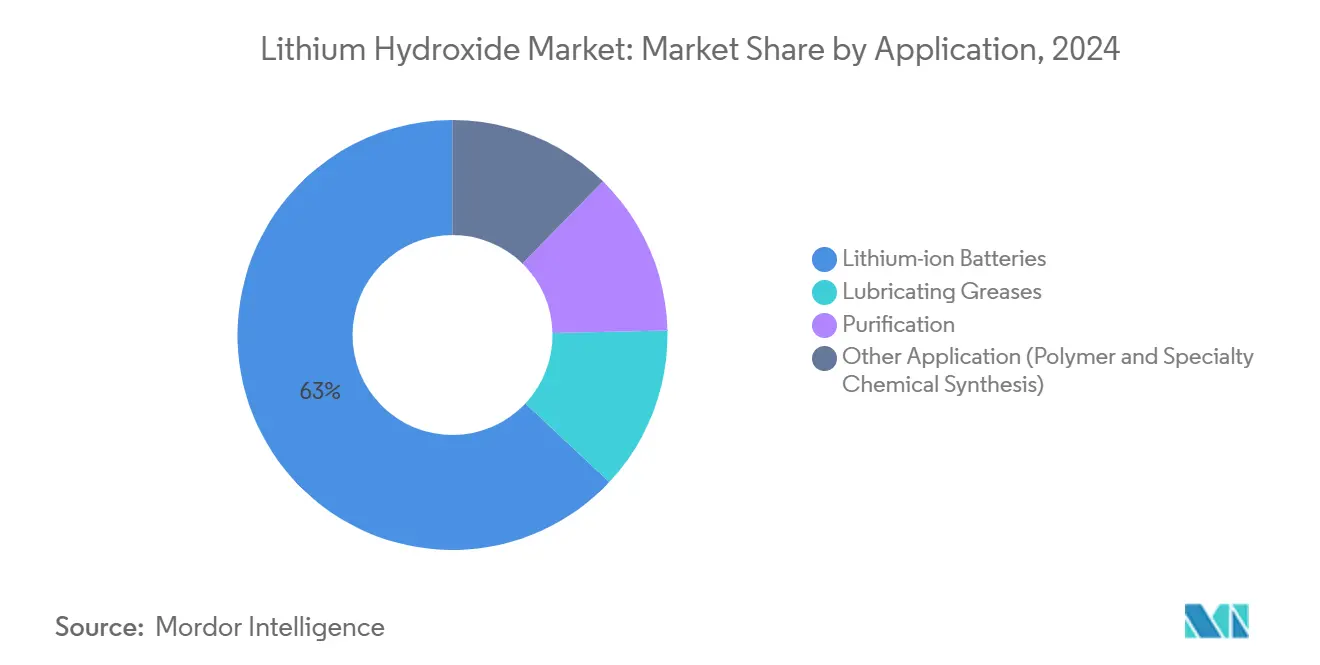

- حسب التطبيق، استحوذت بطاريات أيون الليثيوم على 63% من إيرادات عام 2024 ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب قدره 26.77% حتى عام 2030.

- حسب الدرجة، استحوذت مواد درجة البطارية على 70% من حصة عام 2024؛ ويتقدم نفس القطاع بمعدل نمو سنوي مركب قدره 25.55% حتى عام 2030.

- حسب الشكل، تصدر أحادي الهيدرات بنسبة 65% من إنتاج عام 2024؛ ويسجل اللامائي أسرع معدل نمو سنوي مركب قدره 25.77% خلال 2025-2030.

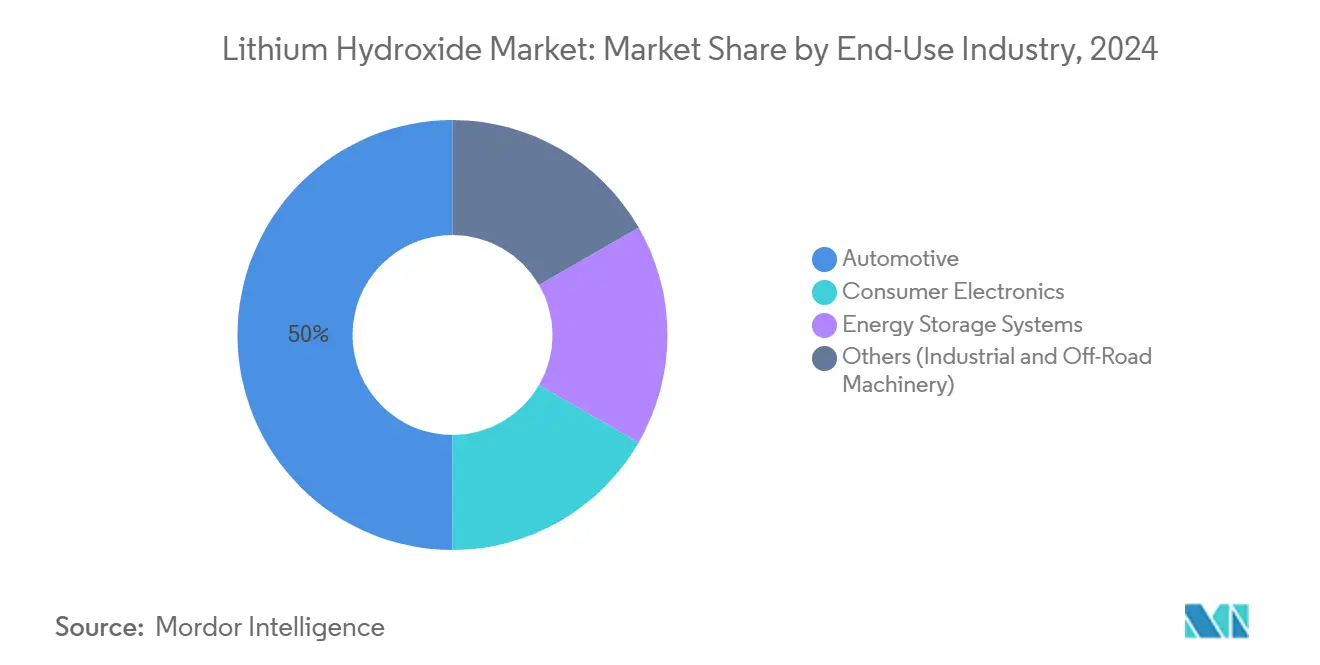

- حسب صناعة الاستخدام النهائي، استحوذت صناعة السيارات على 50% من إجمالي عام 2024؛ وتنمو أنظمة تخزين الطاقة بأسرع معدل نمو سنوي مركب قدره 25%.

- حسب الجغرافيا، هيمنت منطقة آسيا والمحيط الهادئ على 40% من حصة عام 2024 وتحقق أيضاً أعلى معدل نمو سنوي مركب قدره 27.66% حتى عام 2030.

اتجاهات ورؤى سوق هيدروكسيد الليثيوم العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد الطلب على المركبات الكهربائية | +8.50% | الصين، أوروبا، أمريكا الشمالية | المدى المتوسط (2-4 سنوات) |

| تزايد الطلب على الأدوات الكهربائية | +2.30% | أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ | المدى القصير (≤ سنتان) |

| تسويق الاستخراج المباشر للليثيوم لفتح مواد خام هيدروكسيد منخفضة التكلفة | +6.80% | أمريكا اللاتينية، أمريكا الشمالية | المدى المتوسط (2-4 سنوات) |

| العقود طويلة الأجل المدعومة من المصنعين الأصليين لتقليل المخاطر لقدرة هيدروكسيد جديدة في أمريكا اللاتينية | +3.20% | أمريكا اللاتينية (تأثير سلسلة التوريد العالمية) | المدى المتوسط (2-4 سنوات) |

| السياسات الحكومية الداعمة لسلاسل توريد البطاريات | +5.70% | أمريكا الشمالية، أوروبا، الهند، الصين | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد الطلب على الأدوات الكهربائية

تحل الأدوات الكهربائية اللاسلكية محل البدائل السلكية في البناء والصيانة الصناعية لأن حزم أيون الليثيوم توفر وقت تشغيل أطول ونسبة قوة إلى وزن فائقة. أطلقت الشركات المصنعة تنسيقات خلايا محسنة لدورات التفريغ العالية، وهو ملف تعريف يفضل الكاثودات النيكل-كوبالت-منغنيز الغنية بهيدروكسيد الليثيوم. يكون الاستيعاب الأقوى بين المقاولين المحترفين في أمريكا الشمالية وأوروبا، حيث تضع أسواق العمل الضيقة علاوة على مكاسب الإنتاجية. يؤدي التبني المستمر لتدفقات عمل نمذجة معلومات البناء إلى تسريع اختراق الأدوات اللاسلكية أكثر لأن الأطقم تتطلب حركة غير مقيدة في الموقع. على الرغم من كونها أصغر من طلب المركبات الكهربائية، إلا أن هذا المكان المتخصص يحقق إدراك سعر فوق المتوسط لمنتجي هيدروكسيد الذين يوردون خلائط الكاثود المتخصصة.

تسويق الاستخراج المباشر للليثيوم لفتح مواد خام منخفضة التكلفة

أثبت النجاح على نطاق ميداني في مصنع أيبات في يوتا، باستخدام أعمدة الامتزاز المعيارية، استخلاص الليثيوم بنسبة 80-90% في ساعات مقابل الشهور المطلوبة للتبخر التقليدي في البرك. حصل مشروع أطلس في كاليفورنيا على ضمانة قرض شرطية بقيمة 1.36 مليار دولار أمريكي لتوفير 20,000 طن/سنة من هيدروكسيد الليثيوم من محلول ملحي حراري أرضي، مما يؤكد ثقة المقرض في قابلية توسيع الاستخراج المباشر للليثيوم[1]U.S. Department of Energy, "Conditional Commitment for Project ATLiS," energy.gov . تقلل الغلات الأعلى من كثافة رأس المال لكل طن وتمكن العمليات في المناطق التي تعاني من الإجهاد المائي لأن العديد من متغيرات تبادل الأيونات والأغشية تستهلك مياه تعويض أقل من أنظمة البرك. تعزز هذه الاقتصاديات التوقعات طويلة الأجل للعرض لسوق هيدروكسيد الليثيوم مع تقليل البصمات البيئية.

العقود طويلة الأجل المدعومة من المصنعين الأصليين لتقليل المخاطر للقدرة الجديدة في أمريكا اللاتينية

وسع صانعو السيارات المشاركة المباشرة في الصفقات الأولية خلال عام 2024 لتأمين الكميات ووضوح التكلفة. تظهر صفقة هيونداي متعددة السنوات مع غانفنغ، واستحواذ ريو تينتو بقيمة 6.7 مليار دولار أمريكي على أركاديوم الليثيوم، واستثمارها اللاحق بقيمة 2.5 مليار دولار أمريكي في منجم أرجنتيني التحول الاستراتيجي. تحسن الالتزامات الملزمة القابلية المصرفية لتمويل المشروع، وتقصر فترات الاسترداد، وتدعم القطارات الأكبر القادرة على تحقيق وفورات الحجم - عوامل توسع مجتمعة سوق هيدروكسيد الليثيوم.

السياسات الحكومية الداعمة لسلاسل توريد البطاريات

تحول التمويل من القطاع العام بشكل حاسم نحو النظم البيئية للبطاريات المحلية. خصصت وزارة الطاقة الأمريكية 725 مليون دولار أمريكي لمنح معالجة مواد البطاريات و 88 مليون دولار أمريكي منفصلة لبحوث المركبات المتقدمة في عام 2025. تمنح خطة الهند لتصنيع السيارات الكهربائية رسوماً جمركية تنازلية لصانعي السيارات الذين يستثمرون 500 مليون دولار أمريكي في مصانع مركبات كهربائية جديدة بشرط 50% إضافة قيمة محلية[2]Investment Policy Monitor, "Incentives for EV Infrastructure," investmentpolicy.unctad.org . بالمقابل، تؤكد مسودة قيود التصدير في الصين على تقنيات البطاريات ومعالجة الليثيوم الحساسيات الجيوسياسية وقد تعزز تنويع التوريد الإقليمي. بشكل عام، تشجع هذه التحركات السياسية الاستثمار الأولي وتسرع منحنى القدرة المثبتة لسوق هيدروكسيد الليثيوم.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تكاليف الإنتاج المرتفعة | -4.20% | عالمي | المدى المتوسط (2-4 سنوات) |

| تقلبات أسعار المواد الخام تعيق تمويل المشاريع | -3.80% | عالمي (أعلى في الأسواق الناشئة) | المدى القصير (≤ سنتان) |

| القلق المتزايد حول السمية | -2.10% | أوروبا، أمريكا الشمالية، أسواق آسيا والمحيط الهادئ المتقدمة | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تكاليف الإنتاج المرتفعة

تتطلب مصانع هيدروكسيد الليثيوم بدرجة البطارية تحكماً متطوراً في الشوائب ودوائر تبلور مكلفة. أوقف ألبيمارل توسيع منشأة كيمرتون في أستراليا، مقلصاً القدرة الاسمية المخططة إلى النصف ومقللاً القوى العاملة في الموقع بنسبة 40%. تحافظ فترات الاسترداد متعددة السنوات، والترخيص البيئي الصارم، ومجموعة محدودة من المواهب الهيدرو-المعدنية على حواجز دخول عالية وتبطئ زخم البناء الجديد، خاصة في المناطق ذات التعريفات الجمركية المرتفعة للطاقة.

تقلبات أسعار المواد الخام تعيق تمويل المشاريع

انخفضت أسعار هيدروكسيد الليثيوم بنسبة 72% خلال عام 2023. انخفضت توجيهات النفقات الرأسمالية لألبيمارل من 2.1 مليار دولار أمريكي في عام 2023 إلى 1.6-1.8 مليار دولار أمريكي لعام 2024، وأبلغت الشركة عن خسارة صافية قدرها 188 مليون دولار أمريكي في الربع الثاني من عام 2024 مقابل ربح قدره 650 مليون دولار أمريكي قبل عام. تترجم هذه التقلبات إلى معدلات خصم أوسع يستخدمها المقرضون وتجبر المطورين على تأخير قرارات الاستثمار النهائية. إذا استمرت فجوة الاستثمار، يمكن أن يواجه سوق هيدروكسيد الليثيوم نقصاً في العرض في منتصف العقد عندما يتسارع اختراق المركبات الكهربائية مرة أخرى، مما يخلق حلقة تغذية راجعة أخرى من ارتفاعات الأسعار وتسارع المشاريع.

تحليل القطاعات

حسب التطبيق: قطاع البطاريات يعزز الهيمنة

حققت بطاريات أيون الليثيوم 63% من الطلب في عام 2024 ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب قدره 26.77% حتى عام 2030. يمثل هذا القطاع وحده أكبر شريحة من حجم سوق هيدروكسيد الليثيوم ويقدم أعلى طنّاج متزايد. تتطلب الكيميائيات المتوجهة للنطاق مثل نيكل-كوبالت-منغنيز وألومينا نيكل-كوبالت هيدروكسيد الليثيوم للتوليف بدلاً من الكربونات، مما يرسخ الطلب الهيكلي. في المقابل، تبقى الشحوم المزلقة وأنظمة الهواء المنقى والتركيب المتخصص مساهمات ثابتة ولكن متواضعة. من المتوقع أن تولد ولايات إعادة التدوير المتزايدة في الاتحاد الأوروبي قناة توريد ثانوية لاحقاً في فترة التوقعات، مما يخفف ولكن لا يزيح الطلب الأساسي.

تشكل نشر تخزين الطاقة التطبيق الفرعي الأسرع ارتفاعاً. تحتاج مزارع البطاريات واسعة النطاق المرتبطة بالأصول المتجددة إلى كيميائيات دورة حياة طويلة. تحدد المشاريع مثل منشآت كاليفورنيا متعددة الجيجاوات-ساعة بشكل متزايد كاثودات غنية بالنيكل، مما يعزز استهلاك هيدروكسيد الليثيوم. مع انخفاض التكاليف، تنضم أنظمة تجارية وصناعية أصغر خلف العداد إلى مجموعة الفرص، مما يضمن احتفاظ سوق هيدروكسيد الليثيوم بمحرك نمو متنوع عبر المجالات الثابتة والمتحركة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب الدرجة: علاوات نقاء درجة البطارية تتسع

احتفظت مواد درجة البطارية بحصة مهيمنة بنسبة 70% في عام 2024 وتحقق معدل نمو سنوي مركب متوقع قدره 25.55%، الأعلى ضمن هذا التقسيم. تدعم ضوابط الشوائب الصارمة على الصوديوم والكالسيوم والمعادن الثقيلة فروق الأسعار عن الدرجة التقنية. استثمرت الشركات المصنعة مثل ليفنت في وحدات إعادة تبلور وتبادل أيوني إضافية لتحقيق حدود شوائب إجمالية أقل من 100 جزء في المليون. يرفع هذا الاستثمار كثافة رأس المال ولكنه أيضاً يعمق الخنادق التنافسية. تخدم الدرجة التقنية أسواق الشحوم والسيراميك حيث عتبات التحمل أكثر مرونة، بينما تخاطب الدرجة الصناعية معالجة المياه ومسارات التوليف المختارة.

ستستمر حصة سوق هيدروكسيد الليثيوم لدرجة البطارية في الارتفاع مع استطالة أوراق مواصفات المصنعين الأصليين. تعتمد تصميمات الجيل التالي من الحالة الصلبة والأنود عالي السيليكون على القياس الكيميائي الدقيق ومحتوى الرطوبة المنخفض للغاية، عوامل تضخم علاوات الجودة. المنتجون الذين لديهم مواد خام محلول ملحي أو صخور صلبة متكاملة عمودياً بالإضافة إلى التنقية الداخلية في أفضل وضع للاستحواذ على مجموعة الهامش هذه.

حسب الشكل: أحادي الهيدرات يحافظ على الصدارة؛ اللامائي يتسارع

سيطر أحادي الهيدرات (LiOH·H₂O) على 65% من الإنتاج في عام 2024 بسبب استقراره النسبي وطبيعته غير المبتلة أثناء الشحن[3]ScienceDirect, "Lithium Hydroxide - an overview," sciencedirect.com . يتضمن الإنتاج عادة تفاعل كربونات الليثيوم مع هيدروكسيد الكالسيوم، مما ينتج بلورات تحتوي على حوالي 57% محتوى LiOH الفعال. تحتوي المادة اللامائية، الخالية من الماء الهيكلي، على LiOH أعلى لكل وحدة وزن وتُفضل لوصفات الكاثود أو الإلكتروليت الحساسة للرطوبة. على الرغم من كونها أكثر تحدياً في الإنتاج، إلا أنها تنمو بمعدل نمو سنوي مركب قدره 25.77% حتى عام 2030، متفوقة على أحادي الهيدرات مع ارتفاع الطلب على كيميائيات الخلايا المتقدمة.

تسهل ابتكارات العملية التحويل المرن بين الأشكال، مما يمكن المصانع من تحويل مزيج الإنتاج بما يتماشى مع دفاتر الطلبات. خلال 2025-2027 تخطط عدة مصافي صينية وكورية جنوبية لمشاريع إزالة الاختناقات تهدف إلى غلات لامائية أعلى، مما يوسع خيارات التوريد لسوق هيدروكسيد الليثيوم.

حسب صناعة الاستخدام النهائي: السيارات تتصدر، تخزين الطاقة يسابق للأمام

استهلك المصنعون الأصليون للسيارات 50% من الطنّاج في عام 2024، مما يعكس ارتفاع مبيعات المركبات الكهربائية وزيادة قدرات البطاريات المتوسطة. يدمج صانعو المركبات توريد الليثيوم في استراتيجيات الكهرباء الشاملة، مع ألبيمارل وSQM وغانفنغ جميعها تبرم اتفاقيات توريد متعددة السنوات مع العلامات التجارية العالمية. تبقى الإلكترونيات الاستهلاكية، التي تشمل الهواتف الذكية والحواسيب المحمولة والأجهزة القابلة للارتداء، المستخدم النهائي التالي الأكبر لكنها تحقق نمواً أبطأ حيث ترتفع كثافة طاقة حزمة البطارية أسرع من مجلدات مبيعات الأجهزة.

تسجل أنظمة تخزين الطاقة على مستوى الشبكة أقوى معدل نمو سنوي مركب قدره 25% حتى عام 2030، مدعومة بخطوط أنابيب المناقصات الحكومية وأهداف تكامل الطاقة المتجددة. يبدأ صانعو المعدات خارج الطريق السريع في كهربة شاحنات التعدين والآلات الزراعية، اتجاه سيضيف ساق طلب آخر في النصف الثاني من العقد. معاً تحافظ هذه التحولات على أساسيات متعددة القطاعات قوية لسوق هيدروكسيد الليثيوم.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

التحليل الجغرافي

منطقة آسيا والمحيط الهادئ، بحصة سوق هيدروكسيد الليثيوم بنسبة 40% في عام 2024، تستفيد من قدرة تصنيع الخلايا المنقطعة النظير ومجموعة كثيفة من مجمعي الكاثود والأنود والحزم اللاحقين. تفضل التوجيهات السياسية الصينية الآن التوريد المحلي، مما يدفع التطوير النشط للمحلول الملحي لبحيرة الملح الداخلية وكذلك حصص الملكية الخارجية، بينما تستفيد اليابان وكوريا الجنوبية من الخبرة طويلة الأمد في علوم المواد للبقاء تنافسية. دخلت الهند الميدان مع مهمة التصنيع الوطنية وإعفاءات الرسوم للمعادن الحيوية تحت ميزانية الاتحاد 2025-26، مما يحفز مقترحات تحويل هيدروكسيد محلية.

يرتكز توسع أمريكا الشمالية على حزم التمويل واسعة النطاق. دعمت منحة وزارة الطاقة البالغة 150 مليون دولار أمريكي لألبيمارل مركز سبودومين في جبل كينغز القادر على تغذية 1.6 مليون مركبة كهربائية سنوياً. وافقت مجموعة هيونداي موتور وSK On على مصنع خلايا بطارية بقيمة 5 مليارات دولار أمريكي في جورجيا، مما يرسخ الطلب الإقليمي على الكاثود للهيدروكسيد المنتج محلياً. تهدف هذه المبادرات إلى تقليل الاعتماد على سلاسل التوريد الآسيوية والوفاء بعتبات المصادر لقانون تخفيض التضخم الأمريكي.

تبقى أمريكا الجنوبية المركز الأساسي للمواد الخام. تدعو الاستراتيجية الوطنية للليثيوم في شيلي للمشاركة الخاصة مع حماية الرقابة الحكومية، ورفعت المسوحات الجيولوجية الجديدة الاحتياطيات المقدرة بنسبة 28%. جذبت الأرجنتين استثمار منجم ريو تينتو بقيمة 2.5 مليار دولار أمريكي وعقود شراء متعددة من المصنعين الأصليين. شهدت البرازيل قفزة في مبيعات المركبات الكهربائية بنسبة 85% في عام 2024، بقيادة BYD بحصة 70%، مما يلمح إلى متطلبات تحويل هيدروكسيد محلية مستقبلية.

تسرع أوروبا القدرة مع لوائح CO₂ الصارمة وولايات إعادة التدوير الشاملة. تتصدر ألمانيا البحث والتطوير على كاثودات الجيل التالي، بينما تضع لائحة البطاريات في الاتحاد الأوروبي حصص استخلاص ليثيوم دنيا من عام 2025 فصاعداً. من المقرر تشغيل عدة مصانع تحويل جديدة في فنلندا وفرنسا والبرتغال بحلول عام 2027، مما يضيف تنوعاً إلى قاعدة توريد سوق هيدروكسيد الليثيوم. قد تعيد دفعة الكتلة للاستقلال الاستراتيجي تشكيل تدفقات التجارة، خاصة إذا سنت الصين قيود تصدير التكنولوجيا المقترحة.

المشهد التنافسي

يُظهر سوق هيدروكسيد الليثيوم تركزاً موحداً للغاية، حيث يسيطر أكبر خمسة منتجين على أكثر من نصف القدرة الإجمالية على التحويل العالمي. نفذ ألبيمارل هيكلاً وظيفياً متكاملاً في أواخر عام 2024 وأعاد ترتيب أولويات النفقات الرأسمالية للأصول ذات منحنيات التكلفة القوية، خاصة في الولايات المتحدة وشيلي.

تكثف زخم التوحيد عندما عرض ريو تينتو 6.7 مليار دولار أمريكي لأركاديوم الليثيوم، مجمعاً أصول الصخور الصلبة والمحلول الملحي ومتوقعاً رفع القدرة بنسبة 130% بحلول عام 2028. التكامل العمودي موضوع مميز آخر: عدة مصنعين كاثود يشاركون الآن في استثمار خطوط هيدروكسيد أولية لتأمين الجودة والمجلدات. وقعت الشركات الصينية متوسطة المستوى مثل ياهوا الصناعية وتشينغشين الليثيوم عقوداً متعددة السنوات مع مجمعي البطاريات الكوريين، مما يعكس محورة نحو علاقات توريد إقليمية.

يبقى الابتكار مميزاً رئيسياً. ينتج المنتجون حرارة عملية منخفضة الكربون باستخدام الطاقة المتجددة ويستكشفون تثمين المنتجات الثانوية لكبريتات الصوديوم. ينتج لاعبون مختارون أوراق التدفق الهجينة للاستخراج المباشر للليثيوم والتحويل مزج استخراج المحلول الملحي والتكرير التقليدي لتقليل كثافة الطاقة، مما يشير إلى أن القيادة التكنولوجية ستشكل الهوامش طويلة الأجل عبر سوق هيدروكسيد الليثيوم.

قادة صناعة هيدروكسيد الليثيوم

-

شركة ألبيمارل

-

شركة SQM S.A.

-

مجموعة غانفنغ الليثيوم المحدودة

-

شركة تيانتشي الليثيوم

-

أركاديوم الليثيوم

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الأخيرة في الصناعة

- يناير 2025: أنتجت فولكان إنيرجي هيدروكسيد الليثيوم أحادي الهيدرات بدرجة البطارية للمرة الأولى في مصنع تحسين التحليل الكهربائي المركزي للليثيوم في فرانكفورت-هوخست، ألمانيا، باستخدام عملية خالية من الوقود الأحفوري.

- يناير 2024: وقعت مجموعة هيونداي موتور اتفاقية مدتها أربع سنوات مع مجموعة غانفنغ الليثيوم لمصادر هيدروكسيد الليثيوم بدرجة البطارية من عملياتها في الأرجنتين لإنتاج المركبات الكهربائية. من المتوقع أن تقوي هذه الشراكة سوق هيدروكسيد الليثيوم من خلال دفع الطلب وتعزيز استقرار سلسلة التوريد.

- يناير 2024: اندمج ليفنت وأليكيم لتشكيل أركاديوم الليثيوم، مؤسسين منتج عالمي رائد للكيماويات الليثيوم مع قدرات إنتاج هيدروكسيد الليثيوم الموسعة عبر مناطق متعددة. من المتوقع أن يعزز هذا التطور سلسلة التوريد ويدفع النمو في سوق هيدروكسيد الليثيوم.

نطاق تقرير سوق هيدروكسيد الليثيوم العالمي

هيدروكسيد الليثيوم مركب كيميائي غير عضوي يتكون من الليثيوم والهيدروجين والأكسجين. هيدروكسيد الليثيوم مادة صلبة بلورية بيضاء ذات قابلية ذوبان عالية في الماء. يُستخدم هيدروكسيد الليثيوم بشكل أساسي في إنتاج بطاريات أيون الليثيوم، وهي بطاريات قابلة للشحن موجودة بشكل شائع في المركبات الكهربائية والأجهزة الإلكترونية المحمولة (مثل الهواتف الذكية والحواسيب المحمولة والأجهزة اللوحية) وأنظمة تخزين الطاقة. يعمل كمكون رئيسي في مادة الكاثود لبطاريات أيون الليثيوم، مما يمكن تخزين وإطلاق الطاقة الكهربائية.

ينقسم سوق هيدروكسيد الليثيوم حسب التطبيقات والجغرافيا. على أساس التطبيق، ينقسم السوق إلى البطاريات والشحوم المزلقة والتنقية والتطبيقات الأخرى (إنتاج البوليمر). يغطي التقرير أيضاً حجم السوق والتوقعات لسوق هيدروكسيد الليثيوم في 27 دولة عبر المناطق الرئيسية.

لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الحجم (أطنان مكافئ كربونات ليثيوم).

| بطاريات أيون الليثيوم |

| الشحوم المزلقة |

| التنقية |

| تطبيقات أخرى (تركيب البوليمر والكيماويات المتخصصة) |

| السيارات |

| الإلكترونيات الاستهلاكية |

| أنظمة تخزين الطاقة |

| أخرى (الآلات الصناعية وخارج الطريق) |

| درجة البطارية (أكبر من أو تساوي 56.5% LiOH·H₂O) |

| الدرجة التقنية |

| الدرجة الصناعية |

| أحادي الهيدرات |

| اللامائي |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| كوريا الجنوبية | |

| الهند | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| بلدان الشمال | |

| باقي أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| شيلي | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب التطبيق | بطاريات أيون الليثيوم | |

| الشحوم المزلقة | ||

| التنقية | ||

| تطبيقات أخرى (تركيب البوليمر والكيماويات المتخصصة) | ||

| حسب صناعة الاستخدام النهائي | السيارات | |

| الإلكترونيات الاستهلاكية | ||

| أنظمة تخزين الطاقة | ||

| أخرى (الآلات الصناعية وخارج الطريق) | ||

| حسب الدرجة | درجة البطارية (أكبر من أو تساوي 56.5% LiOH·H₂O) | |

| الدرجة التقنية | ||

| الدرجة الصناعية | ||

| حسب الشكل | أحادي الهيدرات | |

| اللامائي | ||

| حسب الجغرافيا | آسيا والمحيط الهادئ | الصين |

| اليابان | ||

| كوريا الجنوبية | ||

| الهند | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| بلدان الشمال | ||

| باقي أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| شيلي | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق هيدروكسيد الليثيوم؟

يُقدر السوق بـ 229.30 ألف طن مكافئ كربونات ليثيوم في عام 2025 ومن المتوقع أن يرتفع إلى 697.55 ألف طن مكافئ كربونات ليثيوم بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 23.50%.

لماذا يُفضل هيدروكسيد الليثيوم على كربونات الليثيوم في البطاريات؟

تتطلب الكاثودات عالية النيكل مثل NCM وNCA هيدروكسيد الليثيوم لتحقيق كثافة طاقة أعلى وشحن أسرع، ولهذا السبب يفضلها صانعو السيارات بشكل متزايد.

كيف سيؤثر الاستخراج المباشر للليثيوم على العرض؟

تحقق مصانع الاستخراج المباشر للليثيوم التجارية استخلاص يصل إلى 90% وأوقات معالجة أقصر، مما يخفض التكاليف ويفتح الموارد التي كانت تعتبر سابقاً غير اقتصادية، وبالتالي توسيع العرض العالمي.

أي منطقة تقود نمو الطلب على هيدروكسيد الليثيوم؟

تتصدر منطقة آسيا والمحيط الهادئ في كل من حصة الاستهلاك في عام 2024 (40%) ومعدل النمو (معدل نمو سنوي مركب قدره 27.66% حتى عام 2030) بسبب قاعدة تصنيع البطاريات الواسعة.

ما هي التحديات الرئيسية التي تواجه منتجي هيدروكسيد الليثيوم؟

التكاليف الرأسمالية المرتفعة لنقاء درجة البطارية والتقلبات الشديدة في الأسعار تعقد تمويل المشاريع ويمكن أن تؤخر توسعات القدرة.

كيف تدعم الحكومات إنتاج هيدروكسيد الليثيوم المحلي؟

تشمل الإجراءات منح وزارة الطاقة الأمريكية متعددة المئات من ملايين الدولارات لمصانع المعالجة وحوافز الرسوم في الهند لصانعي المركبات الكهربائية، بينما تفكر بعض البلدان، وخاصة الصين، في قيود تصدير التكنولوجيا.

آخر تحديث للصفحة في: