حجم سوق سفن الدعم البحرية في أمريكا اللاتينية

| فترة الدراسة | 2021 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| فترة البيانات التاريخية | 2021 - 2022 |

| CAGR | > 2.00 % |

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق سفن الدعم البحري في أمريكا اللاتينية

من المتوقع أن يسجل سوق سفن الدعم البحرية في أمريكا اللاتينية معدل نمو سنوي مركب يزيد عن 2٪ خلال الفترة المتوقعة.

تأثر السوق سلبًا بـCOVID-19. في الوقت الحاضر، وصل السوق الآن إلى مستويات ما قبل الوباء.

على المدى المتوسط، من المرجح أن تدفع السوق عوامل مثل زيادة التنقيب عن النفط والغاز البحري ومشاريع مزارع الرياح في المحيط الأطلسي.

ومن ناحية أخرى، من المرجح أن تؤدي اللوائح الصارمة التي تفرضها الحكومات والغرامات الباهظة على أي قضية تتعلق بالبيئة إلى تقييد نمو السوق.

ومع ذلك، فإن زيادة أنشطة الاستكشاف والتطوير في أحواض المياه العميقة المكتشفة مؤخرًا، مثل حوض سانتوس وحوض كامبوس، من المرجح أن تخلق العديد من الفرص لسوق الدعم البحري في أمريكا اللاتينية في المستقبل.

نظرًا لأكبر عدد من الأنشطة في المياه العميقة في المحيط الأطلسي، من المتوقع أن تشهد البرازيل نموًا كبيرًا في السوق خلال الفترة المتوقعة.

اتجاهات سوق سفن الدعم البحرية في أمريكا اللاتينية

قطاع سفن إمداد المنصات (PSVs) سيهيمن على السوق

تعد أمريكا اللاتينية موطنًا لبعض أكبر دول العالم من حيث احتياطيات النفط والغاز المؤكدة. وتستضيف المنطقة أيضًا أحد أكبر أسواق النفط والغاز البحرية حول العالم. تعد البرازيل وفنزويلا والمكسيك والأرجنتين وكولومبيا من الدول الرئيسية في صناعة النفط والغاز في المنطقة.

تتمتع مشاريع النفط والغاز البحرية في أمريكا اللاتينية بأسعار تعادل أقل وأوقات سداد تنافسية مقارنة بالمشاريع المماثلة في جميع أنحاء العالم، مما يجعلها أكثر مرونة في الأوقات المضطربة الحالية. ومن المتوقع أن يبدأ حوالي 30 مشروعًا بحريًا للنفط والغاز في جميع أنحاء المنطقة بحلول عام 2023، الأمر الذي يتطلب استثمارات تراكمية تبلغ حوالي 50 مليار دولار أمريكي. يتم تشغيل هذه المشاريع من قبل مزيج من شركات النفط الوطنية والشركات المستقلة الكبرى.

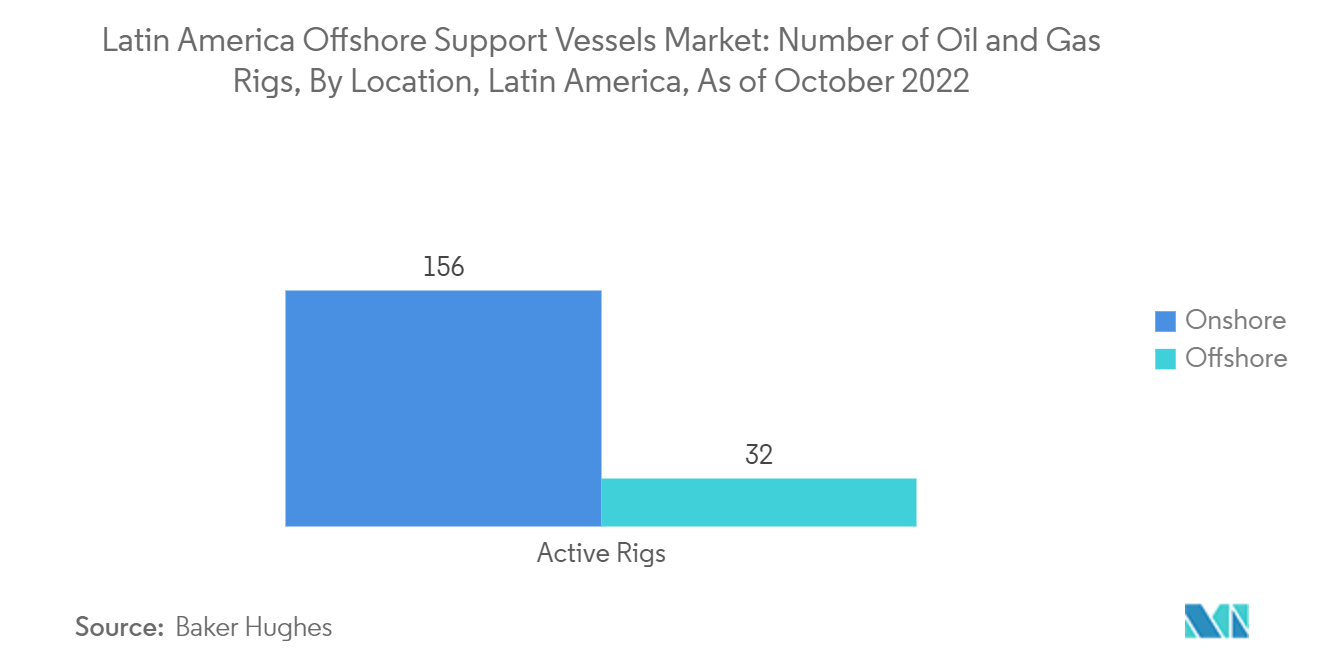

سفن إمداد المنصات (PSVs) هي السفن البحرية المستخدمة لنقل المعدات والطاقم والسلع الأخرى إلى منصة الحفر البحرية. في عام 2014، بعد انخفاض أسعار النفط، تباطأ سوق سفن الدعم البحرية، ولكن مع بدء أسعار النفط في الارتفاع، اكتسب سوق سفن الدعم البحرية أيضًا وتيرته. اعتبارًا من أكتوبر 2022، كان هناك 156 منصة حفر برية في المنطقة، بالإضافة إلى 32 منصة أخرى تقع في الخارج.

من المتوقع أن تكون غيانا مشاركًا جديدًا هذا العقد في قائمة مناطق الإنتاج البحرية الرئيسية بسبب اكتشاف أكثر من 8 مليارات BOE (برميل مكافئ النفط) في منطقة Stabroek التي تديرها شركة ExxonMobil. ومن المتوقع أن يتم فرض عقوبات على ما يقرب من 4 مليارات بنك إنجلترا من الاحتياطيات بحلول عام 2025، الأمر الذي سيتطلب استثمارات بقيمة 30 مليار دولار أمريكي والمساهمة بأكثر من 900 ألف برميل من النفط يوميًا في ذروة الإنتاج.

في يوليو 2022، أعلنت إكسون موبيل وشركاؤها عن اكتشافين نفطيين جديدين في بئري Seabob-1 وKiru-Kiru-1، الواقعين في منطقة Stabroek قبالة شاطئ غيانا. ونتيجة لهذه الاكتشافات في جنوب شرق مشروعي ليزا وبايارا، تمت زيادة الموارد القابلة للاستخراج المكتشفة سابقًا في منطقة ستابروك إلى ما يقرب من 11 مليار برميل من مكافئ النفط.

في أكتوبر 2022، وافقت هيئة تنظيم النفط في المكسيك على الخطة المعدلة التي قدمتها شركة بيميكس لتطوير مشروع لاكاش للغاز الطبيعي في المياه العميقة الذي كان مهجورًا.

ستتطلب مرحلة الاستكشاف والتطوير للمشروع المذكور أعلاه كميات هائلة من المعدات التي يمكن تسليمها بواسطة سفن إمداد المنصات (PSVs).

ومن ثم، تشير النقاط المذكورة أعلاه إلى أنه من المتوقع أن تهيمن سفن PSV على سوق سفن الدعم البحرية في أمريكا اللاتينية خلال الفترة المتوقعة.

البرازيل تسيطر على السوق

تؤثر أنشطة المياه العميقة والمياه العميقة بشكل مباشر على سوق سفن الدعم البحرية. وبعد انخفاض أسعار النفط في عام 2014، تحولت العديد من البلدان نحو المشاريع البرية. ومع ذلك، فقد تبين أن فترة العائد الاستثماري للمشاريع البرية تتراوح بين 10 إلى 15 سنة. لذلك، بدأت البرازيل عمليات الاستكشاف في المياه العميقة والمياه العميقة للغاية، وهي أكثر ربحية ولها فترة عائد استثماري تتراوح من 5 إلى 6 سنوات.

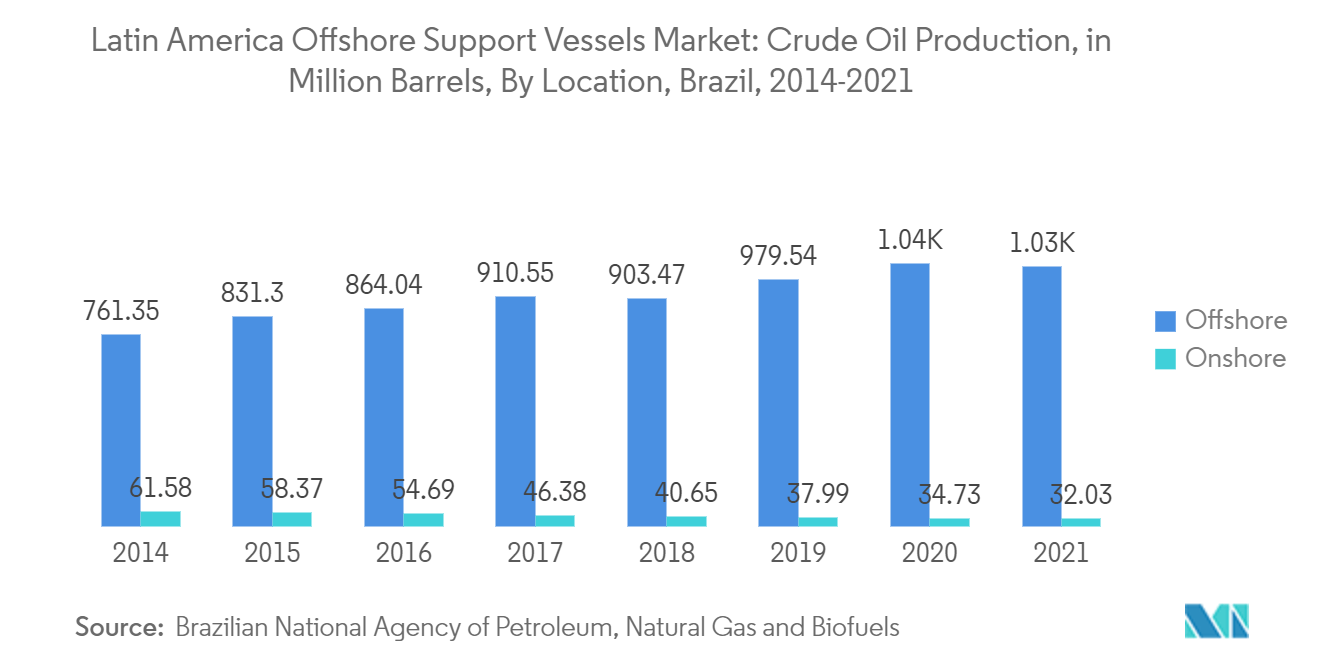

وفقًا للوكالة الوطنية للبترول والغاز الطبيعي والوقود الحيوي (ANP)، في عام 2021، من إجمالي إنتاج النفط الخام في البلاد، جاء 97٪ من النفط من الخارج، و3٪ فقط من البر. وبلغ إجمالي إنتاج النفط الخام في البلاد 1060.37 مليون برميل. من المرجح أن تؤدي المشاريع القادمة الأخرى في المياه العميقة إلى زيادة حصة البرازيل في سوق سفن الدعم البحرية في أمريكا اللاتينية.

وفي عام 2021، أصبحت البرازيل تاسع أكبر منتج للنفط والغاز في العالم، وأكبر منتج في أمريكا الجنوبية، وثامن أكبر مستهلك للمنتجات النفطية في العالم. يتم إنتاج معظم النفط والغاز في الخارج.

اعتبارًا من يونيو 2022، كان هناك حوالي سبع منصات نشطة تعمل في المناطق البحرية وثلاث منصات نشطة في المناطق البرية من البلاد. اعتبارًا من عام 2021، شكلت الأصول العائمة مثل تخزين وتفريغ الإنتاج العائم (FPSO)، وسفن الحفر، وشبه الغاطسة، والتخزين والتفريغ العائم (FSO) أكثر من 80٪ من المنصات البحرية النشطة في البلاد. ويشير هذا بدوره إلى هيمنة الأصول البحرية العائمة على صناعة النفط والغاز في البرازيل.

من المتوقع أن تلعب البرازيل دورًا رئيسيًا في انتعاش صناعة النفط والغاز البحرية بعد عام 2020 المضطرب، خاصة في سوق الإنتاج العائم. ومن المتوقع أن تنشر البلاد حوالي 18 سفينة FPSO بحلول عام 2025.

في مايو 2022، قدمت شركة Keppel Shipyard في سنغافورة أفضل العروض في مناقصة Petrobras لعقود الهندسة والمشتريات والبناء (EPC) لاثنين من وحدات FPSO المخطط لها في حقل Buzios البرازيلي. وعرضت شركة Keppel مبلغ 2.98 مليار دولار أمريكي لكل من الدفعة أ والمجموعة ب، متجاوزة عروض شركة سيمبكورب مارين التي عرضت 3.66 مليار دولار أمريكي و3.73 مليار دولار أمريكي. ورفض أربعة من مقدمي العروض المحتملين الآخرين تقديم مقترحاتهم. علاوة على ذلك، فإن شركات FPSO المشاركة هي P-80 وP-82، ومن المقرر أن تبدأ عملياتها في عام 2026 في أصول ما قبل الملح في حوض سانتوس.

تخطط بتروبراس لاستثمار حوالي 68 مليار دولار أمريكي في الفترة من 2022 إلى 2026. ومن إجمالي هذا الاستثمار، سيتم تخصيص 84٪ للتنقيب عن النفط والغاز الطبيعي وإنتاجهما. ومن إجمالي النفقات الرأسمالية للاستكشاف والإنتاج (57 مليار دولار أمريكي)، سيتم تخصيص حوالي 67% لأصول ما قبل الملح. ويشير هذا إلى أنه من المتوقع أن يشهد قطاع النفط والغاز، وخاصة أصول النفط والغاز البحرية في البرازيل، استثمارات كبيرة خلال الفترة المتوقعة. لذلك، من المتوقع أن تؤدي عوامل مثل خطط تطوير كتل النفط والغاز البحرية، خاصة في أحواض ما قبل الملح، إلى دفع سوق سفن الدعم البحرية في البرازيل خلال فترة التنبؤ.

ولذلك، ونظراً للنقاط المذكورة أعلاه، من المرجح أن تشهد البرازيل، مع معظم الأنشطة في المياه العميقة البحرية، نمواً كبيراً في سوق سفن الدعم البحرية في أمريكا اللاتينية خلال الفترة المتوقعة.

نظرة عامة على صناعة سفن الدعم البحرية في أمريكا اللاتينية

يتم توحيد سوق سفن الدعم البحرية في أمريكا اللاتينية بشكل معتدل. ومن بين اللاعبين الرئيسيين في السوق شركة Edison Chouest Offshore، وTidewater Inc.، وGulfMark Offshore, Inc.، وSEACOR Marine Holdings Inc.، وBourbon Corp، وغيرها.

رواد سوق سفن الدعم البحري في أمريكا اللاتينية

-

Edison Chouest Offshore

-

Tidewater Inc.

-

GulfMark Offshore, Inc

-

SEACOR Marine Holdings Inc

-

Bourbon Corp

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق سفن الدعم البحرية في أمريكا اللاتينية

- أكتوبر 2022 أطلقت شركة بتروبراس البرازيلية مناقصة عامة لشراء ما يصل إلى 20 سفينة دعم بحرية، مؤكدة حاجتها إلى الحمولة لدعم خطط النمو الطموحة.

- أغسطس 2022 وقعت مجموعة التكنولوجيا Wärtsilä اتفاقية مع شركة Companhia Brasileira de Offshore (CBO) ومقرها ريو دي جانيرو بشأن نمذجة إزالة الكربون. الهدف هو دعم وتسريع رحلة البنك المركزي العماني نحو عمليات خالية من الكربون لأسطولها من سفن الدعم البحرية، والتي تعد من بين الأكبر في البرازيل في فئتها. تستخدم منصة Wärtsilä المتقدمة كمية كبيرة من بيانات السفن وخوارزميات التعلم الآلي، تكملها خبرة الشركة الواسعة في نمذجة الأنظمة. في هذه الاتفاقية، سيتم إجراء تحليل تفصيلي للفوائد المحتملة التي تعود على البنك المركزي العماني من الحلول قصيرة وطويلة الأجل، بما في ذلك الرقمنة وكفاءة الطاقة وأجهزة توفير الطاقة والتهجين والوقود البحري البديل في المستقبل، مع تحديد محدد التركيز على جدوى وقود الإيثانول في المستقبل.

تقرير سوق سفن الدعم البحري في أمريكا اللاتينية – جدول المحتويات

1. مقدمة

1.1 مجال الدراسة

1.2 تعريف السوق

1.3 افتراضات الدراسة

2. ملخص تنفيذي

3. مناهج البحث العلمي

4. نظرة عامة على السوق

4.1 مقدمة

4.2 حجم السوق وتوقعات الطلب بمليار دولار أمريكي، حتى عام 2027

4.3 عدد منصات الحفر البحرية النشطة في أمريكا اللاتينية، حتى عام 2021

4.4 الاتجاهات والتطورات الأخيرة

4.5 السياسات واللوائح الحكومية

4.6 ديناميات السوق

4.6.1 السائقين

4.6.2 القيود

4.7 تحليل سلسلة التوريد

4.8 تحليل القوى الخمس لبورتر

4.8.1 القوة التفاوضية للموردين

4.8.2 القوة التفاوضية للمستهلكين

4.8.3 تهديد الوافدين الجدد

4.8.4 تهديد المنتجات والخدمات البديلة

4.8.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 نوع السفينة

5.1.1 مرساة التعامل مع سفينة القطر (AHTV)

5.1.2 سفن إمداد المنصات (PSVs)

5.1.3 أنواع السفن الأخرى

5.2 جغرافية

5.2.1 البرازيل

5.2.2 الأرجنتين

5.2.3 المكسيك

5.2.4 غيانا

5.2.5 بقية أمريكا اللاتينية

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والتعاون والمشاريع المشتركة

6.2 الاستراتيجيات المعتمدة من قبل اللاعبين الرئيسيين

6.3 الملف التعريفي للشركات الرئيسية

6.3.1 إديسون تشويست أوفشور

6.3.2 شركة مياه المد والجزر

6.3.3 شركة بوربون

6.3.4 شركة سيم البحرية

6.3.5 شركة جلف مارك أوفشور

6.3.6 ايه بي مولر ميرسك ايه/اس الفئة ب

6.3.7 شركة سيكور البحرية القابضة

6.3.8 شركة الشحن الشرقية الكبرى المحدودة

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة سفن الدعم البحري في أمريكا اللاتينية

سفن الدعم البحرية، والمعروفة أيضًا باسم سفن الإمداد البحرية، هي سفن مصممة خصيصًا للعمل في المحيط، وتخدم أغراضًا متعددة. وقد يقدمون دعم المنصة، والتعامل مع المرساة، والبناء، والصيانة، وما إلى ذلك.

يتم تقسيم سوق سفن الدعم البحرية في أمريكا اللاتينية حسب نوع السفينة (سفينة سحب المرساة (AHTV)، وسفن إمداد المنصات (PSVs)، وأنواع السفن الأخرى) والجغرافيا (البرازيل والأرجنتين والمكسيك وغيانا وبقية أمريكا اللاتينية). يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق سفن الدعم البحرية عبر البلدان الرئيسية في المنطقة. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الإيرادات بمليارات الدولارات الأمريكية.

الأسئلة الشائعة حول أبحاث سوق سفن الدعم البحرية في أمريكا اللاتينية

ما هو حجم سوق سفن الدعم البحرية الحالية في أمريكا اللاتينية؟

من المتوقع أن يسجل سوق سفن الدعم البحرية في أمريكا اللاتينية معدل نمو سنوي مركب يزيد عن 2٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعين الرئيسيين في نطاق سوق سفن الدعم البحرية في أمريكا اللاتينية؟

Edison Chouest Offshore، Tidewater Inc.، GulfMark Offshore, Inc، SEACOR Marine Holdings Inc، Bourbon Corp هي الشركات الكبرى العاملة في سوق سفن الدعم البحرية في أمريكا اللاتينية.

ما هي السنوات التي يغطيها سوق سفن الدعم البحرية في أمريكا اللاتينية؟

يغطي التقرير حجم السوق التاريخي لسوق سفن الدعم البحري في أمريكا اللاتينية للسنوات 2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق سفن الدعم البحري في أمريكا اللاتينية للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

تقرير صناعة سفن الدعم البحري في أمريكا اللاتينية

إحصائيات الحصة السوقية لسفن الدعم البحرية لأمريكا اللاتينية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل سفن الدعم البحرية في أمريكا اللاتينية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.