تحليل سوق الأثاث الياباني

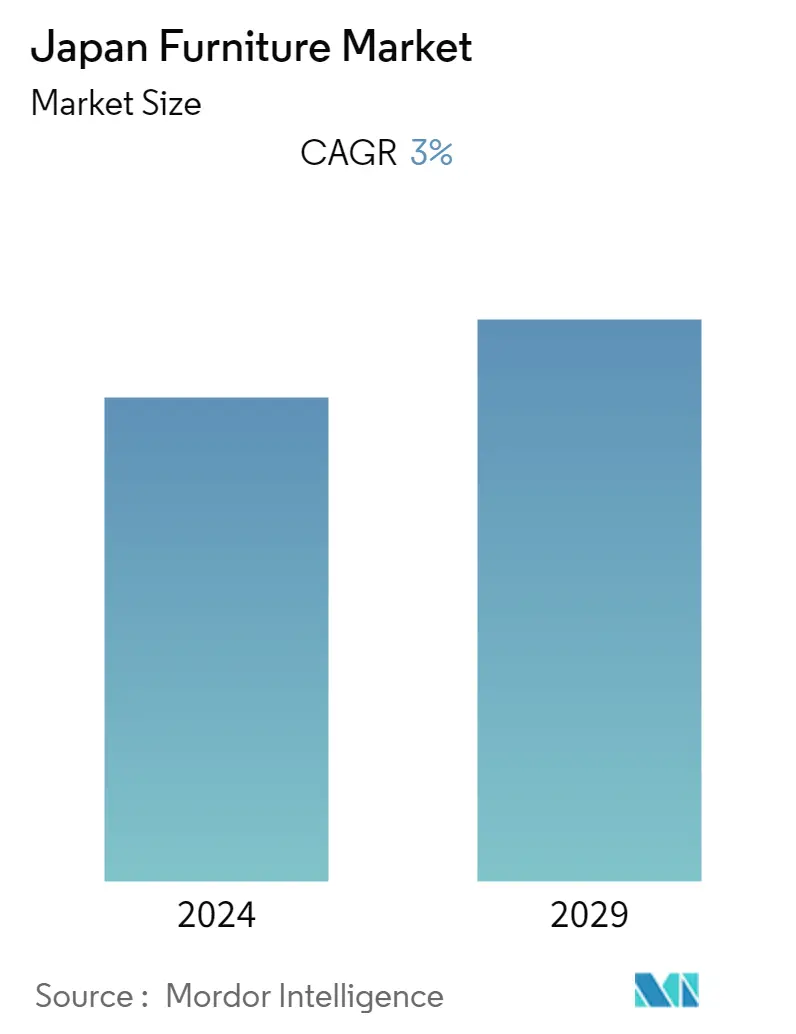

حقق سوق الأثاث الياباني إيرادات قدرها 21.40 مليار دولار أمريكي في العام الحالي، ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 3٪ خلال الفترة المتوقعة.

كان تفشي جائحة كوفيد-19 بمثابة قيد كبير على سوق الأثاث في عام 2020 حيث تعطلت سلاسل التوريد بسبب القيود التجارية وانخفض الاستهلاك بسبب عمليات الإغلاق التي فرضتها الحكومات على مستوى العالم. وأدت الخطوات التي اتخذتها الحكومات الوطنية لاحتواء انتقال الفيروس إلى توقف أنشطة التصنيع وتراجع النشاط الاقتصادي، مع دخول الدول في حالة الإغلاق. ومع ذلك، فإن سوق الأثاث يتعافى الآن ومن المتوقع أن ينمو بمعدل قوي.

تشمل بعض العوامل الرئيسية التي تدفع الطلب على منتجات الأثاث في البلاد ارتفاع الدخل المتاح، وزيادة المساحات المنزلية والتجارية، وزيادة التحضر. تطورت صناعة الأثاث اليابانية من سوق صغير يبلغ حوالي 50 مليار ين إلى ما يقرب من 3.5 تريليون ين في عام 2019. وتعد شعبية الأثاث الفاخر والراقي جزءًا كبيرًا من سبب شراء الشعب الياباني للكثير من الأثاث.

وتشهد البلاد زيادة في نشاط البناء، مما أدى إلى التوسع في العقارات السكنية وزيادة كبيرة في عدد الأسر في البلاد. وهذا يعزز الطلب على منتجات الأثاث مثل أثاث غرف المعيشة وغرف النوم. وتشهد البلاد أيضًا زيادة في الطلب على منتجات الأثاث المكتبي بسبب ارتفاع استهلاك المساحات المكتبية، مما يزيد الطلب في السوق. عندما يبدأ الناس في اليابان تكوين أسرة جديدة، يكون هناك أيضًا ارتفاع في الطلب على الأثاث الخشبي الصلب الجميل طويل الأمد. وهذا يساعد السوق على النمو.

ارتفعت الحصة السوقية للأثاث المستورد في اليابان بشكل ملحوظ في السنوات القليلة الماضية. ومن بين الأثاث المستورد، يحتل الأثاث الخشبي النسبة الأكبر، يليه إكسسوارات الأثاث، والأثاث المعدني، والأثاث البلاستيكي، وما إلى ذلك. ومع انخفاض تكاليف العمالة، أصبحت الصين أكبر مستورد للأثاث في اليابان، حيث تمثل ما يقرب من 40٪ من إجمالي واردات الأثاث الخشبي الياباني. بعض الدول الأخرى التي تستورد منتجات الأثاث من اليابان هي تايلاند وفيتنام وماليزيا والفلبين وإندونيسيا وألمانيا وإيطاليا.

اتجاهات سوق الأثاث الياباني

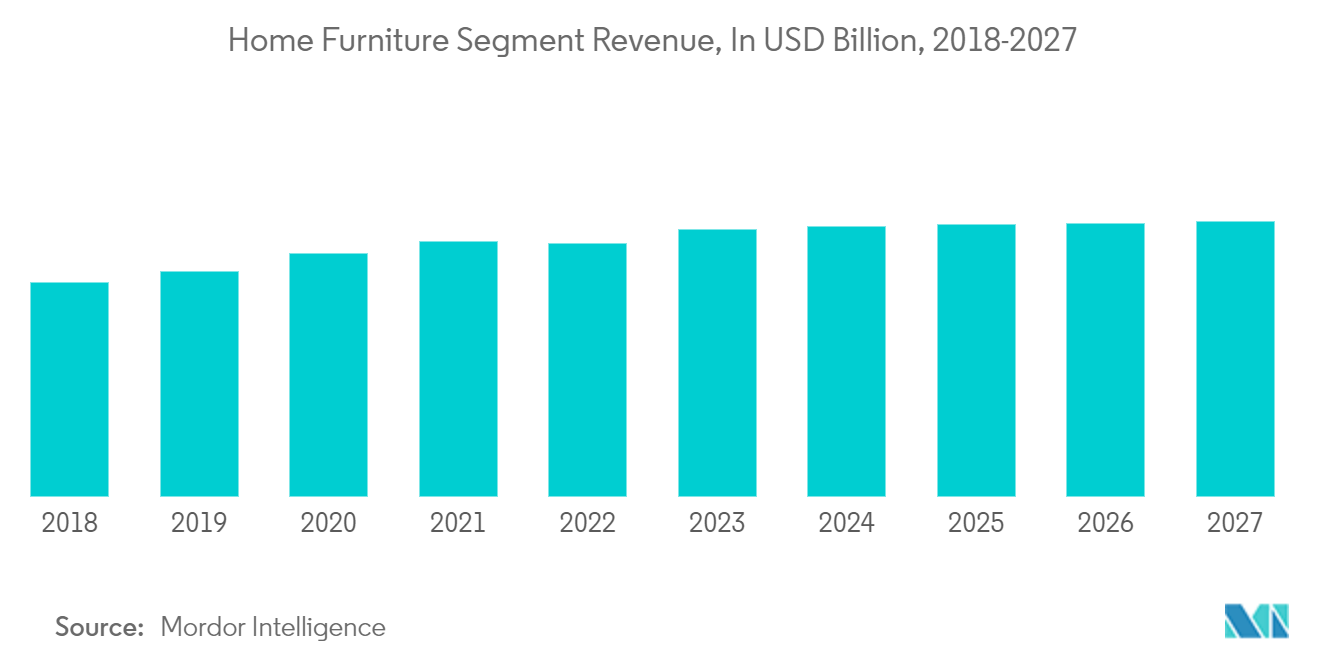

الأثاث المنزلي هو الجزء الأكبر

وتشهد اليابان حاليا ارتفاع الطلب على الأثاث المنزلي، بما في ذلك أثاث غرف المعيشة وغرفة الطعام، وأثاث غرف النوم، وأثاث المطبخ. وتشهد البلاد توسعًا في نشاط البناء مع بناء وحدات سكنية جديدة في جميع أنحاء البلاد وزيادة في الدخل الفردي المتاح للمستهلكين، مما يزيد الطلب على الأثاث المنزلي.

كما يساهم ارتفاع عدد الوحدات المنزلية وهجرة السكان في هذا النمو. كما أن إنفاق الأسر على أثاث غرف الطعام في البلاد مستقر نسبيًا، وإن كان صغيرًا مقارنة بالإنفاق على أثاث غرف النوم. تستورد اليابان جميع أثاث غرف النوم تقريبًا من الصين وفيتنام ودول جنوب شرق آسيا الأخرى.

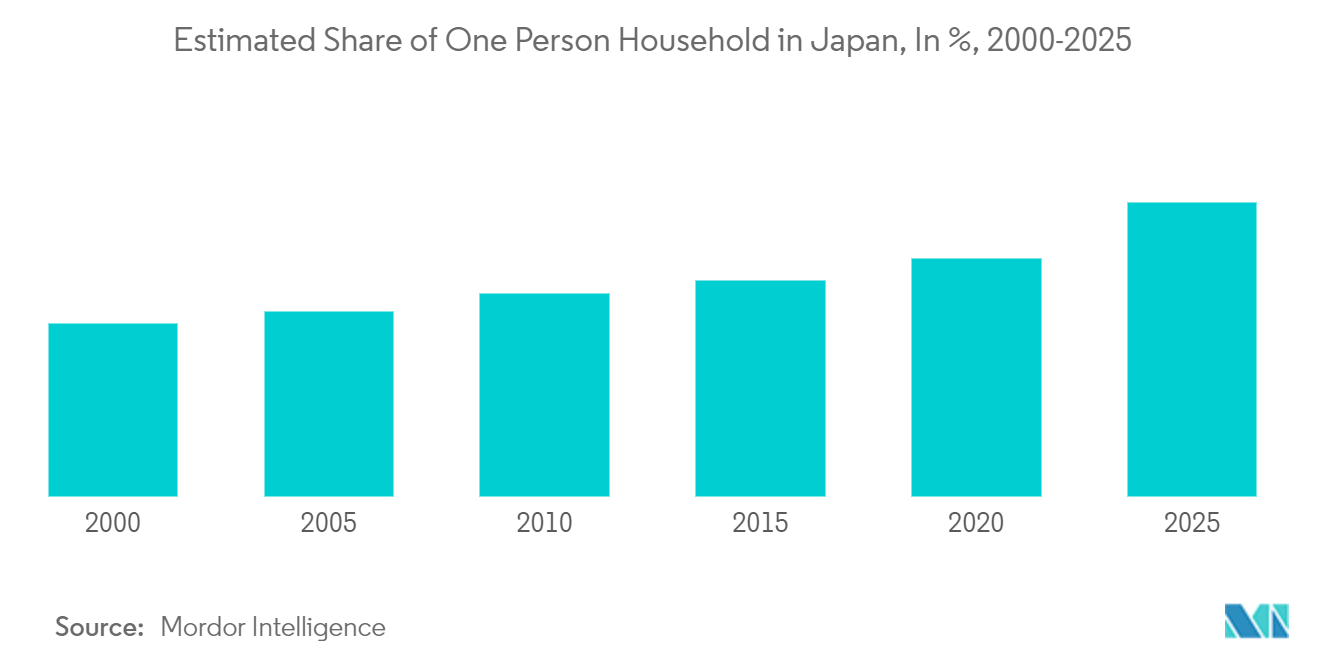

توسيع منازل الشخص الواحد يخلق الفرص

تعتبر الاتجاهات في قطاع الإسكان في اليابان أمرًا أساسيًا لمستقبل قطاع تصنيع الأثاث. الاتجاه التصاعدي الحالي في البلاد هو زيادة عدد الأسر المكونة من شخص واحد، مدفوعًا بالتغيرات في الثقافة وأنماط الحياة، والتي تعد إحدى القوى الرئيسية التي تؤثر على الطلب على الأثاث في البلاد.

تعد الأسر المكونة من شخص واحد هي المجموعة الأسرية الأسرع نموًا في البلاد وقد تصبح في النهاية أكبر مجموعة من نوعها في اليابان. يحتاج الأفراد إلى مساحة أقل، وبالتالي يمكنهم توفير تكاليف الإيجار وبناء المنزل. نظرًا للمساحة المحدودة، يجب أن يكون الأثاث ممتعًا وعمليًا. تحظى خزائن التخزين بشعبية كبيرة بين الأفراد في المنازل الصغيرة، وقد تشهد العديد من قطع الأثاث المحمولة الأخرى طلبًا متزايدًا. هناك إمكانية لنمو قطاعات سوق الأثاث الياباني، خاصة بالنسبة للعناصر ذات الأسعار التنافسية والمصممة للأفراد في المساحات الصغيرة، مثل الأدراج والخزائن وطاولات الطعام القابلة للطي وكراسي تناول الطعام، والتي من المتوقع أن تزيد الطلب على منتجات الأثاث. في البلاد.

نظرة عامة على صناعة الأثاث في اليابان

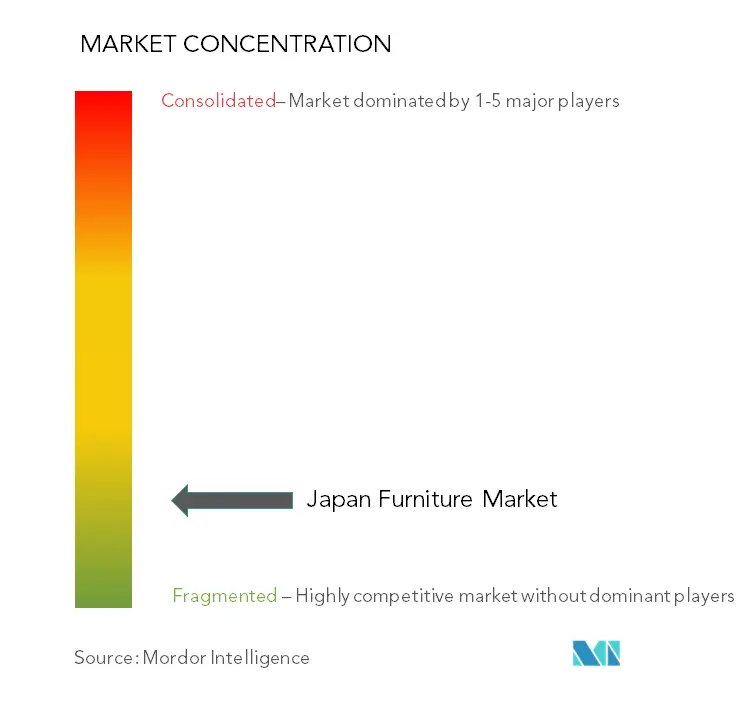

سوق الأثاث الياباني مجزأ بسبب وجود لاعبين محليين ودوليين، مثل نيتوري، وموجي، وكاريموكو، وسانكو، وإيكيا. تقدم الشركات المصنعة مجموعة من الأساليب، بدءًا من الأساليب اليابانية التقليدية وحتى الأساليب الاسكندنافية، وتركز على تقديم منتجات ذات خيارات ألوان متنوعة وتصميمات بسيطة بأسعار معقولة.

قادة سوق الأثاث الياباني

Nitori

Muji

Karimoku Furniture Co., Ltd.

IKEA Kobe

Cassina Ixc

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأثاث الياباني

- في عام 2022، افتتحت العلامة التجارية اليابانية للأثاث والمفروشات المنزلية Nitori Retail أول منفذ لها في سنغافورة في 31 مارس، بمساحة 31630 قدمًا مربعًا في الطابق الرابع من Courts Nojima The Heeren في Orchard.

- في عام 2022، تتعاون ايكيا وHM لإنشاء مصنع أفكار في الشارع الرئيسي يهدف إلى البحث عن المصممين والمصنعين الصغار وتوجيههم والترويج لهم في لندن.

تقسيم صناعة الأثاث في اليابان

يشمل سوق الأثاث أشياء مختلفة متحركة مثل الكراسي والطاولات والأسرة والخزائن وغيرها، والتي تم تصميمها لدعم الأنشطة البشرية المختلفة مثل النوم والجلوس وتخزين الأغراض. يتضمن التحليل الأساسي الكامل لصناعة الأثاث في اليابان تقييماً نوعيًا وكميًا للسوق، واتجاهات الأسواق الناشئة حسب القطاع، والتغيرات الكبيرة في ديناميكيات السوق، ونظرة عامة على السوق المشمولة في التقرير. يغطي التقرير أيضًا المشهد التنافسي لصناعة الأثاث في الصين، والذي يقدم تفاصيل حول اللاعبين الرئيسيين الموجودين في السوق. يتم تقسيم سوق الأثاث الياباني حسب المواد (الخشب والمعادن والبلاستيك وغيرها من الأثاث)، والتطبيق (الأثاث المنزلي، وأثاث المكاتب، وأثاث الضيافة، وغيرها من الأثاث)، وقناة التوزيع (محلات السوبر ماركت ومحلات السوبر ماركت، والمتاجر المتخصصة، عبر الإنترنت، و قنوات التوزيع الأخرى). يتم توفير حجم السوق والتوقعات من حيث القيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| خشب |

| معدن |

| الأثاث المنزلي |

| أثاث المكاتب |

| أثاث الضيافة |

| السوبر ماركت والهايبر ماركت |

| متاجر متخصصة |

| متصل |

| آحرون |

| نظرة عامة على المنافسة في السوق | |

| ملف الشركة | لأن |

| موجي | |

| شركة كاريموكو للأثاث المحدودة | |

| ايكيا كوبي | |

| كاسينا إكسك | |

| مجموعة هوا شنج للأثاث | |

| أرياك | |

| كونديهاوس | |

| هيدا سانجيو | |

| مصنع ميازاكي للكراسي |

| حسب المادة | خشب | |

| معدن | ||

| عن طريق التطبيق | الأثاث المنزلي | |

| أثاث المكاتب | ||

| أثاث الضيافة | ||

| بواسطة قناة التوزيع | السوبر ماركت والهايبر ماركت | |

| متاجر متخصصة | ||

| متصل | ||

| آحرون | ||

| مشهد تنافسي | نظرة عامة على المنافسة في السوق | |

| ملف الشركة | لأن | |

| موجي | ||

| شركة كاريموكو للأثاث المحدودة | ||

| ايكيا كوبي | ||

| كاسينا إكسك | ||

| مجموعة هوا شنج للأثاث | ||

| أرياك | ||

| كونديهاوس | ||

| هيدا سانجيو | ||

| مصنع ميازاكي للكراسي | ||

الأسئلة الشائعة حول أبحاث سوق الأثاث في اليابان

ما هو حجم سوق الأثاث الياباني الحالي؟

من المتوقع أن يسجل سوق الأثاث الياباني معدل نمو سنوي مركب قدره 3٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق الأثاث الياباني؟

Nitori، Muji، Karimoku Furniture Co., Ltd.، IKEA Kobe، Cassina Ixc هي الشركات الكبرى العاملة في سوق الأثاث الياباني.

ما هي السنوات التي يغطيها سوق الأثاث الياباني؟

يغطي التقرير حجم السوق التاريخي لسوق الأثاث الياباني لسنوات:. ويتوقع التقرير أيضًا حجم سوق الأثاث الياباني للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

آخر تحديث للصفحة في:

تقرير صناعة الأثاث في اليابان

إحصائيات حصة سوق الأثاث الياباني وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الأثاث الياباني توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.