حجم سوق البناء في اليابان

| فترة الدراسة | 2020 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| حجم السوق (2024) | USD 609.27 مليار دولار أمريكي |

| حجم السوق (2029) | USD 716.66 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 3.30 % |

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق البناء في اليابان

يقدر حجم سوق البناء في اليابان بـ 609.27 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 716.66 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.30٪ خلال الفترة المتوقعة (2024-2029).

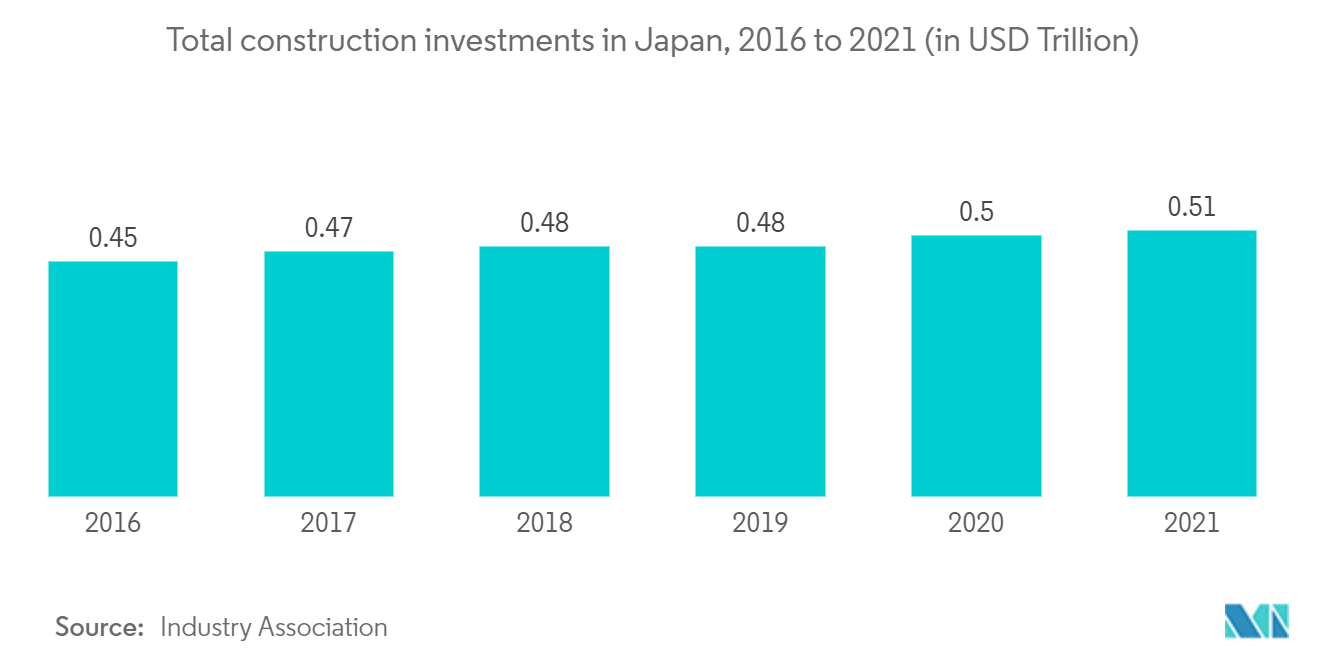

- تعد صناعة البناء والتشييد ركيزة مهمة للاقتصاد الياباني حيث أنتجت حوالي 5.5% من الناتج المحلي الإجمالي في عام 2021. وقد ساهمت إعادة الإعمار في أعقاب زلزال شرق اليابان الكبير ودورة الألعاب الأولمبية في طوكيو في الاتجاه الصعودي العام للصناعة خلال السنوات العشر الماضية. سنين. في حين أن هناك أكثر من 470 ألف شركة بناء مسجلة في اليابان، إلا أن شركة سوبر زينيكون تهيمن على الصناعة، وهي مجموعة من خمسة مقاولين عامين كبار، وهم شركة أوباياشي، وشركة تاسي، وشركة كاجيما، وشركة شيميزو، وشركة تانيكا. لقد جمعت مبيعاتها السنوية أكثر من تريليون ين ياباني وتعمل في صناعات مختلفة، بما في ذلك البناء والتصميم المعماري والبحث والتطوير.

- تعافت صناعة البناء اليابانية خلال السنوات العشر الماضية من فترة الركود التي استمرت منذ انفجار الفقاعة الاقتصادية في التسعينيات. وقد ساعد التعافي جزئيا في جهود إعادة الإعمار التي أعقبت زلزال شرق اليابان الكبير في عام 2011. وكانت دورة الألعاب الأولمبية في طوكيو عام 2021 بمثابة مولد رئيسي للطلب في السنوات الأخيرة. ومن المتوقع أن يكون لتطوير خط تشو شينكانسن ماجليف ومشاريع البناء الأخرى المقررة لمعرض أوساكا العالمي 2025 تأثير مماثل.

- ستستثمر الحكومة حوالي 15 تريليون ين ياباني (0.12 تريليون دولار أمريكي) كجزء من خطتها الخمسية لتسريع الوقاية من الكوارث والتخفيف من آثارها وتعزيز القدرة على الصمود الوطني، والتي من المرجح أن تعزز الطلب على أعمال البناء في السنوات المقبلة.

- يساعد الطلب الدولي القوي على الصادرات اليابانية وحزمة التحفيز المالي القياسية البالغة 55.7 تريليون ين ياباني (490 مليار دولار أمريكي) التي وافقت عليها الحكومة إنتاج البناء في البلاد. تستثمر حكومة اليابان 774 مليار ين ياباني (6.8 مليار دولار أمريكي) في قطاع أشباه الموصلات، مما يدعم النمو ويعطي الأولوية لتوسيع الإنتاج المحلي لأشباه الموصلات من الجيل التالي.

اتجاهات سوق البناء في اليابان

زيادة في تطوير البنية التحتية مما يعزز السوق

تعد البنية التحتية الحضرية في اليابان من بين الأفضل في العالم. لقد جاءت استراتيجية اليابان لتطوير البنية التحتية استجابة لمراحل عديدة، أكدت كل منها على أهمية تحقيق التوازن بين النمو الاقتصادي والاستدامة. وفي أغسطس 2022، أمرت الحكومة اليابانية ببناء محطة نووية جديدة. ومن الجدير بالذكر أن بناء وتطوير المحطة النووية الجديدة سيساعد البلاد على تقليل اعتمادها على واردات الطاقة وسط أزمة الطاقة العالمية.

وتدرس طوكيو الشراكة مع الهند في مبادرات تطوير البنية التحتية الدولية. إن التخطيط المشترك والتصميم والتنفيذ لمشاريع البنية التحتية في دول مثل نيبال، حيث يشارك البلدان بالفعل في مشاريع، قد يساعد نيودلهي وطوكيو في تعظيم تأثيرهما. إن الحلول الرقمية الأقل ابتكارا والأكثر تكلفة في الهند مناسبة للدول النامية، وخاصة تلك الموجودة في جنوب شرق آسيا. لقد كان تطوير البنية التحتية أولوية بالنسبة للشركات اليابانية والوكالات الحكومية في شرق أفريقيا وفيتنام وإندونيسيا وكمبوديا.

وزادت بكين من نفوذها في المنطقة من خلال استخدام المساعدة في البنية التحتية بفضل مبادرة الحزام والطريق الصينية. ومع ذلك، فقد ابتليت الرعاية الصينية بمزاعم دبلوماسية فخ الديون. أنشأت الرباعية المكونة من أربع دول مجموعة عمل بشأن البنية التحتية لأنها أصبحت الآن جانبًا حاسمًا في التنافس الدبلوماسي المتزايد في المنطقة.

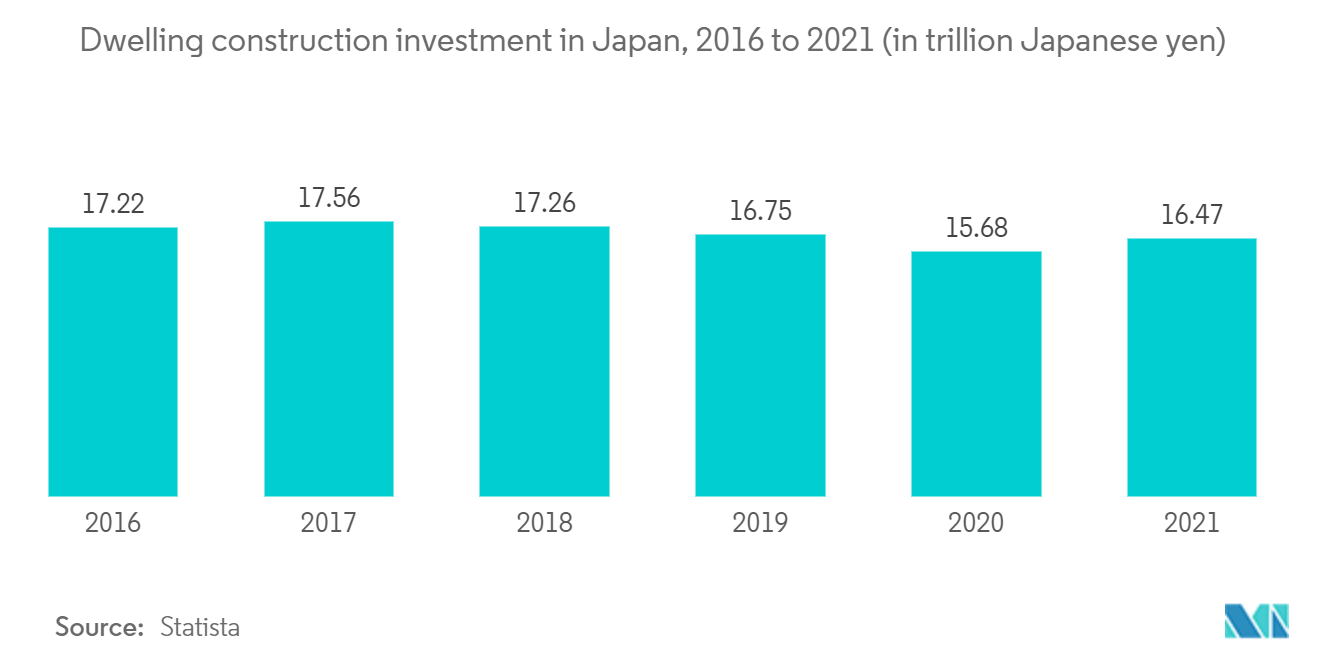

يتم استخدام التمويل الحكومي كمحرك لتنمية قطاع البناء السكني في اليابان

قدمت الحكومة اليابانية إعانات الإسكان للعائلات التي لديها أطفال خلال السنوات القليلة الماضية. وفي عام 2022، كان من المتوقع أن يشتد هذا الاتجاه. وتعتزم وزارة الأراضي توسيع مجموعة التدابير بعد وضع مجموعة متنوعة من السياسات والتدابير، مثل الحوافز الضريبية للأفراد الذين يحصلون على قروض عقارية للمساعدة في شراء المنازل، لتخفيف العبء المالي لملكية المنازل في اليابان.

اتخذت الحكومة إجراءات في عام 2021 لمساعدة الأسر التي لديها أطفال على شراء المنازل من خلال تقديم حوافز للبناء الجديد. والجدير بالذكر أن الحكومة قدمت حوافز للمخطط تراوحت بين 600000 ين ياباني إلى 1000000 ين ياباني لكل وحدة. بدأت المبادرة في نوفمبر 2021 بعد تلقي تمويل قدره 54.2 مليار ين ياباني (0.42 مليار دولار أمريكي) في إطار الميزانية الإضافية للعام المالي 2021.

خصصت الحكومة مبلغًا إضافيًا قدره 60 مليار ين ياباني (0.46 مليار دولار أمريكي) للبرنامج في عام 2022. كما مددت الحكومة الموعد النهائي من نهاية أكتوبر 2022 إلى نهاية مارس 2023 بسبب توقع تقديم 120 ألف طلب للحصول على الدعم.. وعلى مدى السنوات الثلاث إلى الأربع المقبلة، قد تؤدي هذه المبادرات الحكومية إلى زيادة التوسع في قطاع المباني السكنية من خلال تقليل الطلب من مشتري المنازل اليابانيين.

نظرة عامة على صناعة البناء والتشييد في اليابان

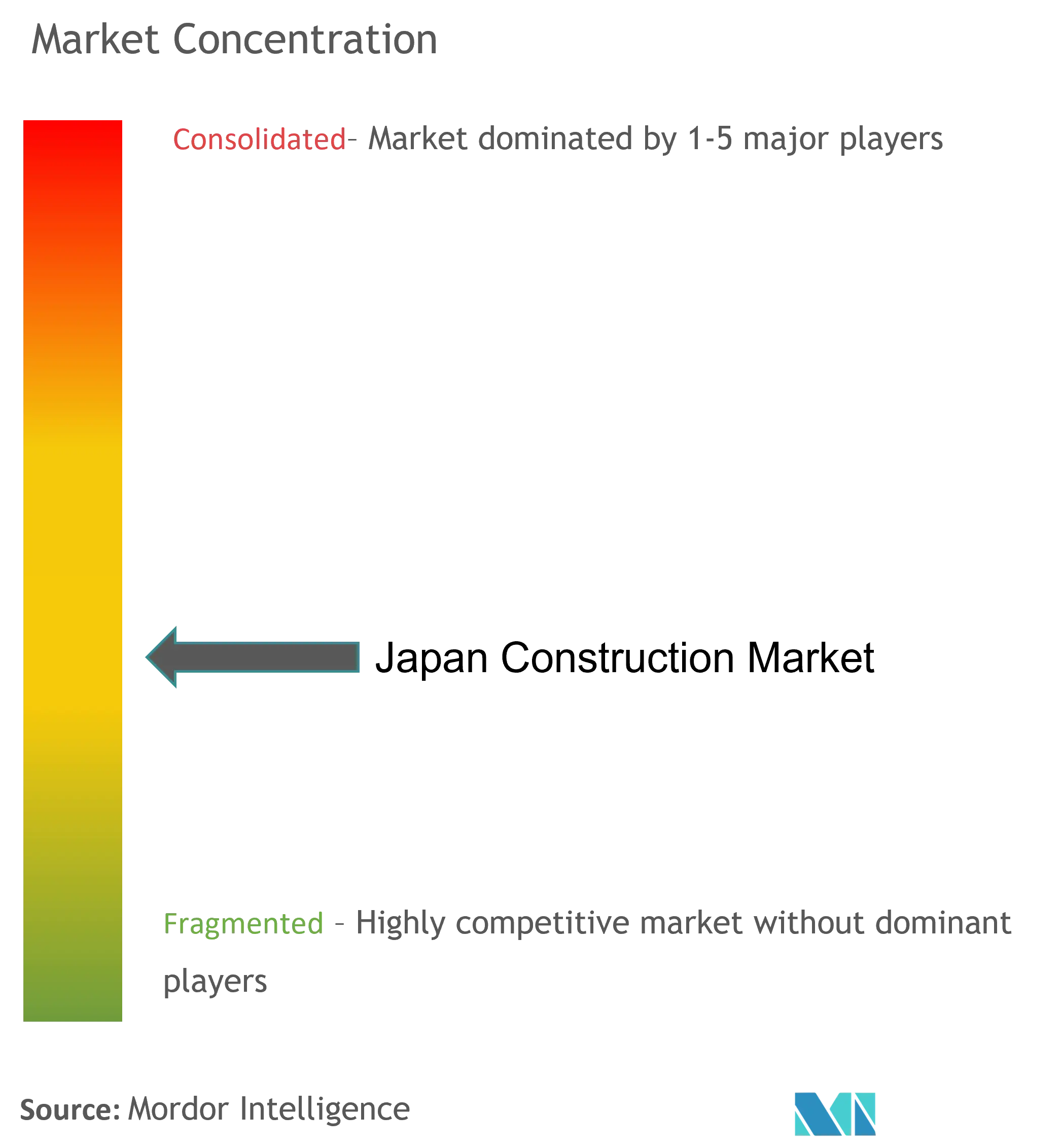

السوق مجزأ ومن المتوقع أن ينمو خلال الفترة المتوقعة بسبب الزيادة في استثمارات البناء والمشاريع الكبرى القادمة في البلاد. ومع ذلك، يوفر السوق فرصًا للشركات الصغيرة والمتوسطة بسبب ارتفاع الإنفاق الحكومي في الصناعة. خلال الفترة المتوقعة، يتمتع سوق البناء الياباني بإمكانية التوسع، مما قد يزيد من القدرة التنافسية للسوق.

اللاعبون الرئيسيون في سوق البناء الياباني هم شركة أوباياشي، وشركة ميتسوبيشي للصناعات الثقيلة المحدودة، وشركة نيبون للصناعات الخرسانية، وشركة تاكادا، وشركة زينيتاكا، وشركة سوميتومو ميتسوي للإنشاءات المحدودة، وشركة توشيبا.

قادة سوق البناء في اليابان

-

Obayashi Corp.

-

Mitsubishi Heavy Industries Ltd

-

Nippon Concrete Industries

-

Takada Corporation,

-

The Zenitaka Corp.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البناء في اليابان

أكتوبر 2022: مع شركة كانساي للطاقة الكهربائية، وشركة هوكايدو للطاقة الكهربائية، وشركة شيكوكو للطاقة الكهربائية، وشركة كيوشو للطاقة الكهربائية، أعلنت شركة Mitsubishi Heavy Industries Ltd عن خطط لإنشاء مفاعل نووي من الجيل التالي. وفي منشآتها النووية، تقوم جميع المرافق الأربع بتشغيل مفاعلات ميتسوبيشي الثقيلة. ستقوم الشركات الخمس بإنشاء شكل جديد من مفاعل الماء المضغوط (PWR) يسمى مفاعل الماء الخفيف المتقدم الذي يُعتقد أنه أكثر أمانًا من الأنواع الحالية، ومن المقرر استخدامه بحلول منتصف ثلاثينيات القرن الحالي.

يونيو 2022: بالنسبة لشركة Obayashi، أعلنت SafeAI وSiemens عن شراكة لتطوير أسطول من المركبات الثقيلة ذاتية القيادة عديمة الانبعاثات. ستتعاون SafeAI وSiemens مع شركة Obayashi Corp.، الشركة الرائدة عالميًا في مجال البناء والتي يقع مقرها الرئيسي في اليابان، لبناء مواقع بناء أكثر ذكاءً وأمانًا واستدامة وفعالية. في وقت سابق من عام 2022، تقرر أن أسطول شاحنات البناء التي تملكها وتديرها شركة أوباياشي، والتي يتراوح وزنها بين 45 و65 طنًا، بحاجة إلى تعديل من أجل القيادة الذاتية والانبعاثات الصفرية.

مايو 2022: حددت شراكة بين القطاعين العام والخاص لتصميم المشروع شركات الهندسة والبناء التي ستعمل على خط سكة حديد Uinta Basin بقيمة 1.35 مليار دولار أمريكي، مما يشير إلى تقدم الخطط التي طال انتظارها لقطار في ولاية يوتا. في 13 مايو، ذكرت شركة Rio Grande Pacific Corp أن شركة AECOM ستقدم التصميم النهائي بخلاف الأنفاق لخط السكة الحديد الذي يبلغ طوله 88 ميلًا. سيتم إنشاء خط السكة الحديد من خلال مشروع مشترك بين Skanska وWW Clyde، حيث تتولى شركة Obayashi Corp. التصميم النهائي وبناء الأنفاق.

تقرير سوق البناء في اليابان – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 العوامل المحركة للسوق

4.2 قيود السوق

4.3 تحليل القوى الخمس لبورتر

4.3.1 تهديد الوافدين الجدد

4.3.2 القدرة التفاوضية للمشترين / المستهلكين

4.3.3 القدرة التفاوضية للموردين

4.3.4 تهديد المنتجات البديلة

4.3.5 شدة التنافس تنافسية

4.4 سيناريو السوق الحالي

4.5 تحليل سلسلة القيمة/سلسلة التوريد

4.6 الابتكارات التكنولوجية في قطاع البناء

4.7 اللوائح والمبادرات الحكومية

4.8 تأثير كوفيد-19 على السوق

5. تجزئة السوق

5.1 حسب القطاع

5.1.1 سكني

5.1.2 تجاري

5.1.3 صناعي

5.1.4 البنية التحتية (النقل)

5.1.5 الطاقة والمرافق

6. مشهد تنافسي

6.1 نظرة عامة على تركيز السوق

6.2 ملف الشركة

6.2.1 Obayashi Corp.

6.2.2 Mitsubishi Heavy Industries Ltd

6.2.3 Nippon Concrete Industries

6.2.4 Takada Corporation

6.2.5 The Zenitaka Corp.

6.2.6 Sumitomo Mitsui Construction Co. Ltd

6.2.7 Kajima Corp.

6.2.8 Toshiba Corp.

6.2.9 Mori Building Co. Ltd

6.2.10 Shimizu Corp.*

7. فرص السوق والاتجاهات المستقبلية

8. زائدة

تجزئة صناعة البناء في اليابان

يشير البناء إلى بناء البنى التحتية التجارية أو المؤسسية أو السكنية مثل الجسور والمباني والطرق وغيرها من الهياكل. تشمل المواد المختلفة المستخدمة في البناء الحديث الطين والحجر والأخشاب والطوب والخرسانة والمعادن والبلاستيك وغيرها.

يتم تقسيم سوق البناء في اليابان حسب القطاع (السكني والتجاري والصناعي والبنية التحتية (النقل) والطاقة والمرافق).

يقدم التقرير أحجام السوق والتوقعات بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه. يغطي التقرير أيضًا تأثير COVID-19 على السوق.

| حسب القطاع | ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق البناء في اليابان

ما هو حجم سوق البناء في اليابان؟

من المتوقع أن يصل حجم سوق البناء في اليابان إلى 609.27 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 3.30٪ ليصل إلى 716.66 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق البناء في اليابان؟

وفي عام 2024، من المتوقع أن يصل حجم سوق البناء في اليابان إلى 609.27 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق البناء في اليابان؟

Obayashi Corp.، Mitsubishi Heavy Industries Ltd، Nippon Concrete Industries، Takada Corporation,، The Zenitaka Corp. هي الشركات الكبرى العاملة في سوق البناء الياباني.

ما هي السنوات التي يغطيها سوق البناء الياباني وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق البناء في اليابان بنحو 589.81 مليار دولار أمريكي. يغطي التقرير حجم سوق البناء الياباني التاريخي للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق البناء الياباني للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة البناء في اليابان

إحصائيات لحصة سوق البناء في اليابان وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence ™ Industry Reports. يتضمن تحليل البناء الياباني توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.