حجم سوق الخدمات الغذائية في إيطاليا

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | USD 105.17 مليار دولار أمريكي |

|

|

حجم السوق (2029) | USD 136.38 مليار دولار أمريكي |

|

|

تركيز السوق | قليل |

|

|

أكبر حصة حسب نوع الخدمة الغذائية | مطاعم الخدمة الكاملة |

|

|

CAGR(2024 - 2029) | 5.33 % |

|

|

الأسرع نموًا حسب نوع الخدمات الغذائية | مطاعم الخدمة السريعة |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الخدمات الغذائية في إيطاليا

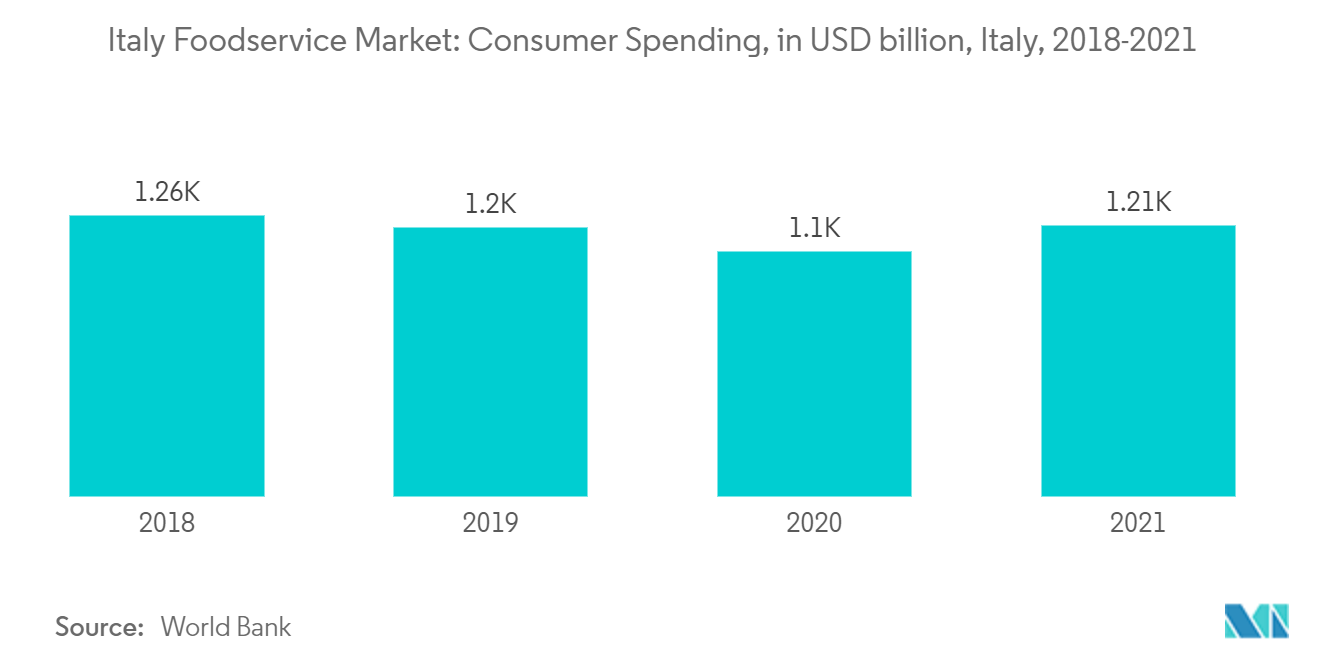

يقدر حجم سوق الخدمات الغذائية في إيطاليا بـ 105.17 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 136.38 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.33٪ خلال الفترة المتوقعة (2024-2029).

ارتفاع السياحة والتوسع في العقارات التجارية مما أدى إلى زيادة المبيعات في البلاد

- يمثل سوق خدمات الطعام الإيطالية حصة قدرها 13.67%، من حيث القيمة، من إجمالي سوق الخدمات الغذائية في أوروبا في عام 2022. ونما السوق الإيطالي بمعدل نمو سنوي مركب قدره 1.65% من حيث القيمة من عام 2017 إلى عام 2022. ويعتمد السوق على الخدمات الكاملة قطاعات المطاعم والمقاهي والحانات الفرعية، والتي تعتمد على تطوير العقارات السياحية والتجارية في الدولة.

- تهيمن المطاعم ذات الخدمة الكاملة على السوق الإيطالية. من حيث المطبخ، يتكون القطاع بشكل رئيسي من المطاعم الأوروبية، تليها المطاعم الآسيوية ومطاعم أمريكا الشمالية. نظرًا لأن المطاعم الأوروبية، ومعظمها من المأكولات الإيطالية، تمتلك حصة أغلبية في السوق، فإن المؤشر الجيد لفهم تطور سوق FSR في إيطاليا هو إنتاج واستهلاك الجبن الإيطالي المتخصص في البلاد. يستخدم جبن PDO الإيطالي في غالبية أطباق المطبخ الإيطالي الأصيل. يوجد 42 نوعًا من أجبان PDO (تسمية المنشأ المحمية) في إيطاليا، وقد وصل حجم إنتاجها إلى 596.67 طنًا متريًا في عام 2021، وهو ما يمثل نموًا بنسبة 11.1% عن الحجم المنتج في عام 2016. وتراوح استهلاك الفرد من الجبن في إيطاليا بين 22 و22 عامًا. 23 كيلوغراما في العقد الماضي.

- من المتوقع أن يشهد القطاع الفرعي للمقاهي والحانات تقدمًا كبيرًا ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 4.51٪ من حيث القيمة خلال الفترة المتوقعة. يعتمد السوق الإيطالي على استهلاك المشروبات مثل القهوة والمشروبات الكحولية والحلويات. تتميز الحانات الإيطالية في الغالب بالكوكتيلات بالإضافة إلى مجموعة واسعة من المشروبات الكحولية. يوجد في إيطاليا العديد من الأسماء المشهورة في فئة المشروبات الكحولية، والتي تشمل أمارو فيرنت برانكا، وأماريتو دي سارونو، وكامباري، وغرابا نارديني، وليمونسيلو، وسامبوكا موليناري.

زيادة الطلب على المقاهي والحانات

تعد المقاهي والبارات واحدة من أكبر القطاعات المتنامية في السوق ، مع تفضيلات متزايدة باستمرار للقهوة والمشروبات الغازية والمشروبات الكحولية. من المتوقع أن تكون زيادة التعرض العالمي والثقافة الغربية واختراق العلامات التجارية الراسخة للقهوة هي العوامل الرئيسية التي تدفع توسع سلاسل القهوة ، بما في ذلك المقاهي. علاوة على ذلك ، فإن المقاهي التي تقدم منتجات غذائية بأسعار معقولة تتراوح من الوجبات الباردة إلى الساخنة تزيد من رغبة المستهلكين في الإنفاق. تستثمر العديد من الشركات في إطلاق منافذها في البلاد. على سبيل المثال ، في عام 2022 ، افتتحت شركة ستاربكس كوفي العملاقة أول سيارة لها في إيطاليا في إربوسكو في منطقة لومبارديا الشمالية. مع تزايد التحضر وتحسين نمط الحياة ، يفضل الإيطاليون النبيذ بشكل متزايد على المشروبات الكحولية الأخرى ، مما يرفع من أعمال حانات النبيذ في البلاد. يعد الاختراق المتزايد للمقاهي والحانات المقيدة بالسلاسل والاتجاه التصاعدي للتواصل الاجتماعي في الحانات والمقاهي بين جيل الألفية من العوامل الرئيسية التي تساهم في نمو قطاعات المقاهي والحانات. بالإضافة إلى ذلك ، المستهلكون على استعداد للإنفاق على النكهات الغريبة للمشروبات والحلويات. وهذا بدوره يدفع العدد المتزايد من المقاهي المتخصصة في جميع أنحاء إيطاليا.

زيادة وتيرة تناول الطعام بالخارج

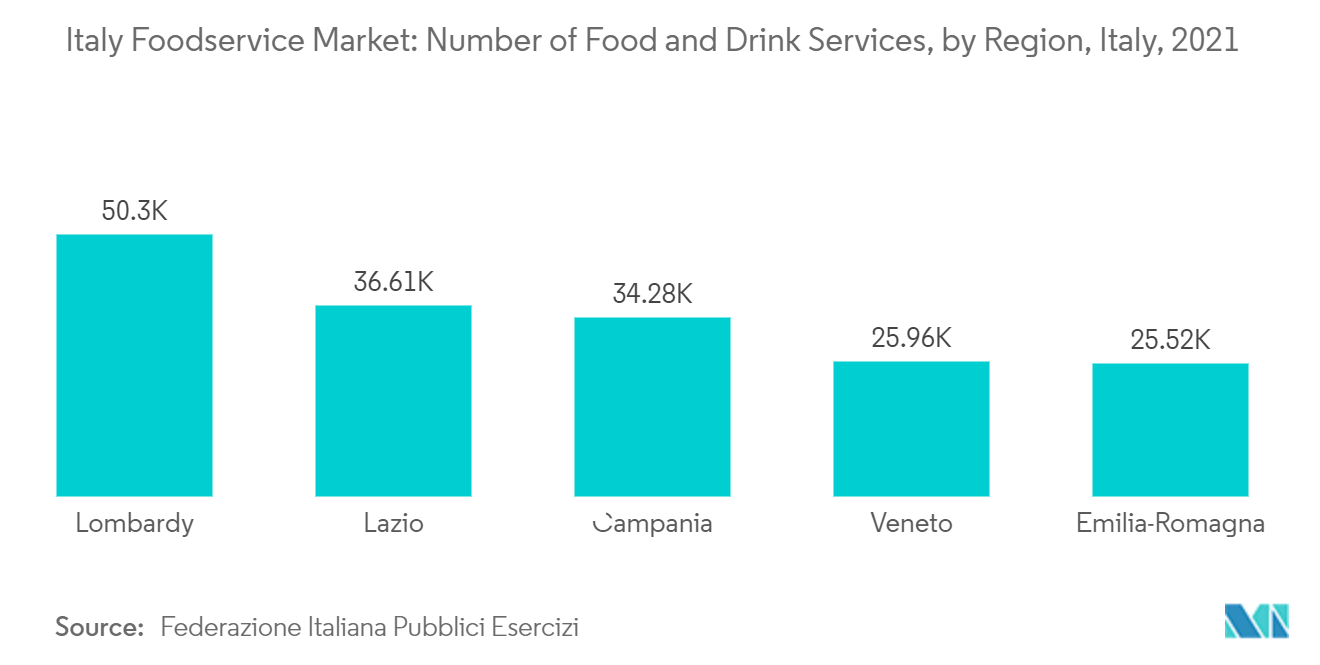

إن الوتيرة المتزايدة لتناول الطعام في الخارج من الإيطاليين تفيد بشكل كبير قطاع الخدمات الغذائية في البلاد. وفقا ل Federazione Italiana Pubblici Esercizi ، ارتفع استهلاك الطعام خارج المنزل من 30,367 مليون يورو في عام 2020 إلى 57,626 مليون يورو في عام 2021. بالإضافة إلى ذلك ، تمتلك إيطاليا المزيد من شركات تقديم الطعام لكل كيلومتر مربع مقارنة بأي بلد آخر في العالم ، مما يصور سوق الخدمات الغذائية المزدهر في البلاد.

في السنوات الأخيرة ، شهد السوق تغلغلا كبيرا في مطاعم الخدمة الكاملة (FSRs) مع توسع العلامات التجارية الرائدة في أجزاء رئيسية من البلاد. تعد FSRs أيضا واحدة من أسرع القطاعات نموا حيث يفضل المستهلكون بشكل متزايد تجارب تناول الطعام المريحة والمثيرة. يعد النمو في عدد النساء العاملات وتطوير البنية التحتية والنمو في سكان الطبقة المتوسطة العليا من العوامل الرئيسية التي تؤثر على زيادة الإنفاق على خدمات المطاعم الفاخرة.

نظرة عامة على صناعة الخدمات الغذائية في إيطاليا

سوق الخدمات الغذائية في إيطاليا مجزأ، حيث تشغل الشركات الخمس الكبرى 2.82%. اللاعبون الرئيسيون في هذا السوق هم Autogrill SpA وCompagna Generale Ristorazione SpA وCremonini SpA وLa Piadineria Group وMcDonald's Corporation (مرتبة أبجديًا).

قادة سوق الخدمات الغذائية في إيطاليا

Autogrill SpA

Compagna Generale Ristorazione SpA

Cremonini SpA

La Piadineria Group

McDonald's Corporation

Other important companies include Alice Pizza SpA, Camst Group, Gruppo Sebeto, Lagardère Group, QSR Platform Holding SCA, Starhotels SpA, Yum! Brands Inc..

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في إيطاليا

- ديسمبر 2022 أعلنت كنتاكي أن KFC Drive في مركز التسوق La Corte del Sole هو أحدث منفذ للشركة في سيستو.

- نوفمبر 2022 وقعت Lagardère Travel Retail اتفاقية للاستحواذ على 100% من أسهم Marché International AG، الشركة القابضة لمجموعة Marché.

- نوفمبر 2022 أعلنت كنتاكي أنها استثمرت 21.81 مليون دولار أمريكي لفتح المزيد من المطاعم في إيطاليا. وكانت العلامة التجارية للدجاج المقلي قد خططت لإطلاق 25 منفذًا جديدًا في عام 2022.

تقرير سوق الخدمات الغذائية في إيطاليا – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

عروض التقرير

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. عدد المنافذ

2.2. متوسط قيمة الطلب

2.3. الإطار التنظيمي

2.3.1. إيطاليا

2.4. تحليل القائمة

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. نوع الخدمة الغذائية

3.1.1. المقاهي والحانات

3.1.1.1. حسب المطبخ

3.1.1.1.1. الحانات والحانات

3.1.1.1.2. المقاهي

3.1.1.1.3. ألواح العصير/العصائر/الحلويات

3.1.1.1.4. محلات القهوة والشاي المتخصصة

3.1.2. المطبخ السحابي

3.1.3. مطاعم الخدمة الكاملة

3.1.3.1. حسب المطبخ

3.1.3.1.1. الآسيوية

3.1.3.1.2. الأوروبية

3.1.3.1.3. أمريكي لاتيني

3.1.3.1.4. شرق اوسطي

3.1.3.1.5. امريكي شمالي

3.1.3.1.6. مطابخ FSR الأخرى

3.1.4. مطاعم الخدمة السريعة

3.1.4.1. حسب المطبخ

3.1.4.1.1. مخابز

3.1.4.1.2. برجر

3.1.4.1.3. بوظة

3.1.4.1.4. المأكولات القائمة على اللحوم

3.1.4.1.5. بيتزا

3.1.4.1.6. مطابخ مطاعم QSR الأخرى

3.2. مَنفَذ

3.2.1. منافذ متسلسلة

3.2.2. منافذ مستقلة

3.3. موقع

3.3.1. فراغ

3.3.2. إقامة

3.3.3. بيع بالتجزئة

3.3.4. مستقل

3.3.5. يسافر

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Alice Pizza SpA

4.4.2. Autogrill SpA

4.4.3. Camst Group

4.4.4. Compagna Generale Ristorazione SpA

4.4.5. Cremonini SpA

4.4.6. Gruppo Sebeto

4.4.7. La Piadineria Group

4.4.8. Lagardère Group

4.4.9. McDonald's Corporation

4.4.10. QSR Platform Holding SCA

4.4.11. Starhotels SpA

4.4.12. Yum! Brands Inc.

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- عدد وحدات المنافذ حسب قنوات الخدمات الغذائية، إيطاليا، 2017 - 2029

- شكل 2:

- متوسط قيمة الطلب حسب قنوات خدمات الأغذية، بالدولار الأمريكي، وإيطاليا، 2017 مقابل 2022 مقابل 2029

- شكل 3:

- سوق الخدمات الغذائية الإيطالية، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 4:

- قيمة سوق الخدمات الغذائية حسب نوع الخدمات الغذائية، الدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 5:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب نوع الخدمات الغذائية، إيطاليا، 2017 مقابل 2023 مقابل 2029

- شكل 6:

- قيمة المقاهي والحانات سوق خدمات الأغذية حسب المطبخ، الدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 7:

- حصة القيمة من المقاهي والحانات سوق خدمات الأغذية حسب المطبخ،٪، إيطاليا، 2017 مقابل 2023 مقابل 2029

- شكل 8:

- قيمة سوق الخدمات الغذائية عبر الحانات والحانات، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 9:

- حصة القيمة من سوق خدمات الأغذية للحانات والحانات من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 10:

- قيمة سوق الخدمات الغذائية عبر المقاهي، الدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 11:

- حصة القيمة من سوق خدمات المقاهي الغذائية من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 12:

- قيمة سوق الخدمات الغذائية عبر ألواح العصائر/المرطبات/الحلويات، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 13:

- حصة القيمة من سوق خدمات الطعام والعصائر والمشروبات والحلويات حسب المنافذ،٪، إيطاليا، 2022 مقابل 2029

- شكل 14:

- قيمة سوق الخدمات الغذائية من خلال متاجر القهوة والشاي المتخصصة، بالدولار الأمريكي، وإيطاليا، 2017 - 2029

- شكل 15:

- حصة القيمة من المقاهي المتخصصة ومحلات الشاي سوق خدمات الأغذية حسب منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 16:

- قيمة سوق خدمات أغذية المطبخ السحابية، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 17:

- حصة القيمة من سوق خدمات أغذية المطبخ السحابية من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 18:

- قيمة سوق خدمات المطاعم ذات الخدمة الكاملة حسب المطبخ، الدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 19:

- حصة القيمة من سوق خدمات المطاعم ذات الخدمة الكاملة حسب المطبخ، %، إيطاليا، 2017 مقابل 2023 مقابل 2029

- شكل 20:

- قيمة سوق الخدمات الغذائية الآسيوية، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 21:

- حصة القيمة من سوق الخدمات الغذائية الآسيوية من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 22:

- قيمة سوق الخدمات الغذائية الأوروبية، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 23:

- حصة القيمة من سوق الخدمات الغذائية الأوروبية من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 24:

- قيمة سوق الخدمات الغذائية في أمريكا اللاتينية، بالدولار الأمريكي، وإيطاليا، 2017 - 2029

- شكل 25:

- حصة القيمة من سوق الخدمات الغذائية في أمريكا اللاتينية من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 26:

- قيمة سوق الخدمات الغذائية في الشرق الأوسط، دولار أمريكي، إيطاليا، 2017 - 2029

- شكل 27:

- حصة القيمة من سوق خدمات الأغذية في الشرق الأوسط من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 28:

- قيمة سوق الخدمات الغذائية في أمريكا الشمالية، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 29:

- حصة القيمة من سوق الخدمات الغذائية في أمريكا الشمالية من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 30:

- قيمة سوق مطابخ FSR الأخرى، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 31:

- حصة القيمة لسوق خدمات الأغذية الأخرى من مطابخ FSR حسب منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 32:

- قيمة سوق خدمات الأغذية لمطاعم الخدمة السريعة حسب المطبخ، بالدولار الأمريكي، بإيطاليا، 2017 - 2029

- شكل 33:

- حصة القيمة من مطاعم الخدمة السريعة سوق خدمات الأغذية حسب المطبخ، %، إيطاليا، 2017 مقابل 2023 مقابل 2029

- شكل 34:

- قيمة سوق الخدمات الغذائية للمخابز، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 35:

- حصة القيمة من سوق خدمات الأغذية للمخابز من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 36:

- قيمة سوق خدمات الأطعمة البرجر، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 37:

- حصة القيمة من سوق خدمات طعام البرجر من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 38:

- قيمة سوق خدمات الأغذية بالآيس كريم، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 39:

- حصة القيمة من سوق خدمات الأغذية الآيس كريم من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 40:

- قيمة سوق خدمات الأطعمة التي تعتمد على اللحوم، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 41:

- حصة القيمة من سوق خدمات الأطعمة التي تعتمد على اللحوم من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 42:

- قيمة سوق خدمات البيتزا الغذائية، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 43:

- حصة القيمة من سوق خدمات البيتزا الغذائية من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 44:

- قيمة مطابخ مطاعم الخدمة السريعة الأخرى في سوق خدمات الأغذية، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 45:

- حصة القيمة من مطابخ مطاعم الخدمة السريعة الأخرى في سوق خدمات الأغذية من خلال منافذ البيع،٪، إيطاليا، 2022 مقابل 2029

- شكل 46:

- قيمة سوق الخدمات الغذائية حسب المنفذ، الدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 47:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب OUTLET، إيطاليا، 2017 مقابل 2023 مقابل 2029

- شكل 48:

- قيمة سوق الخدمات الغذائية عبر منافذ البيع المتسلسلة، الدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 49:

- حصة القيمة من منافذ البيع المتسلسلة لسوق خدمات الأغذية حسب نوع خدمة الأغذية،٪، إيطاليا، 2022 مقابل 2029

- شكل 50:

- قيمة سوق الخدمات الغذائية عبر منافذ البيع المستقلة، الدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 51:

- حصة القيمة من منافذ البيع المستقلة في سوق خدمات الأغذية حسب نوع خدمة الأغذية،٪، إيطاليا، 2022 مقابل 2029

- شكل 52:

- قيمة سوق الخدمات الغذائية حسب الموقع، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 53:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب الموقع، إيطاليا، 2017 مقابل 2023 مقابل 2029

- شكل 54:

- قيمة سوق الخدمات الغذائية عبر الموقع الترفيهي، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 55:

- حصة القيمة من سوق خدمات الأغذية الترفيهية حسب نوع خدمة الأغذية،٪، إيطاليا، 2022 مقابل 2029

- شكل 56:

- قيمة سوق الخدمات الغذائية عبر موقع السكن، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 57:

- حصة القيمة من سوق خدمات الأغذية السكنية حسب نوع خدمة الأغذية،٪، إيطاليا، 2022 مقابل 2029

- شكل 58:

- قيمة سوق الخدمات الغذائية عبر موقع البيع بالتجزئة، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 59:

- حصة القيمة من سوق خدمات الأغذية بالتجزئة حسب نوع خدمة الأغذية،٪، إيطاليا، 2022 مقابل 2029

- شكل 60:

- قيمة سوق الخدمات الغذائية عبر موقع مستقل، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 61:

- حصة القيمة من سوق خدمات الأغذية المستقلة حسب نوع خدمة الأغذية،٪، إيطاليا، 2022 مقابل 2029

- شكل 62:

- قيمة سوق الخدمات الغذائية عبر موقع السفر، بالدولار الأمريكي، إيطاليا، 2017 - 2029

- شكل 63:

- حصة القيمة من سوق خدمات الأغذية أثناء السفر حسب نوع خدمة الأغذية،٪، إيطاليا، 2022 مقابل 2029

- شكل 64:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، إيطاليا، 2019 - 2023

- شكل 65:

- الاستراتيجيات الأكثر اعتماداً، إحصاء، إيطاليا، 2019 - 2023

- شكل 66:

- حصة القيمة من اللاعبين الرئيسيين،٪، إيطاليا، 2022

تجزئة صناعة الخدمات الغذائية في إيطاليا

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- يمثل سوق خدمات الطعام الإيطالية حصة قدرها 13.67%، من حيث القيمة، من إجمالي سوق الخدمات الغذائية في أوروبا في عام 2022. ونما السوق الإيطالي بمعدل نمو سنوي مركب قدره 1.65% من حيث القيمة من عام 2017 إلى عام 2022. ويعتمد السوق على الخدمات الكاملة قطاعات المطاعم والمقاهي والحانات الفرعية، والتي تعتمد على تطوير العقارات السياحية والتجارية في الدولة.

- تهيمن المطاعم ذات الخدمة الكاملة على السوق الإيطالية. من حيث المطبخ، يتكون القطاع بشكل رئيسي من المطاعم الأوروبية، تليها المطاعم الآسيوية ومطاعم أمريكا الشمالية. نظرًا لأن المطاعم الأوروبية، ومعظمها من المأكولات الإيطالية، تمتلك حصة أغلبية في السوق، فإن المؤشر الجيد لفهم تطور سوق FSR في إيطاليا هو إنتاج واستهلاك الجبن الإيطالي المتخصص في البلاد. يستخدم جبن PDO الإيطالي في غالبية أطباق المطبخ الإيطالي الأصيل. يوجد 42 نوعًا من أجبان PDO (تسمية المنشأ المحمية) في إيطاليا، وقد وصل حجم إنتاجها إلى 596.67 طنًا متريًا في عام 2021، وهو ما يمثل نموًا بنسبة 11.1% عن الحجم المنتج في عام 2016. وتراوح استهلاك الفرد من الجبن في إيطاليا بين 22 و22 عامًا. 23 كيلوغراما في العقد الماضي.

- من المتوقع أن يشهد القطاع الفرعي للمقاهي والحانات تقدمًا كبيرًا ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 4.51٪ من حيث القيمة خلال الفترة المتوقعة. يعتمد السوق الإيطالي على استهلاك المشروبات مثل القهوة والمشروبات الكحولية والحلويات. تتميز الحانات الإيطالية في الغالب بالكوكتيلات بالإضافة إلى مجموعة واسعة من المشروبات الكحولية. يوجد في إيطاليا العديد من الأسماء المشهورة في فئة المشروبات الكحولية، والتي تشمل أمارو فيرنت برانكا، وأماريتو دي سارونو، وكامباري، وغرابا نارديني، وليمونسيلو، وسامبوكا موليناري.

| نوع الخدمة الغذائية | ||||||||||

| ||||||||||

| المطبخ السحابي | ||||||||||

| ||||||||||

|

| مَنفَذ | |

| منافذ متسلسلة | |

| منافذ مستقلة |

| موقع | |

| فراغ | |

| إقامة | |

| بيع بالتجزئة | |

| مستقل | |

| يسافر |

تعريف السوق

- مطاعم متكاملة الخدمات - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك