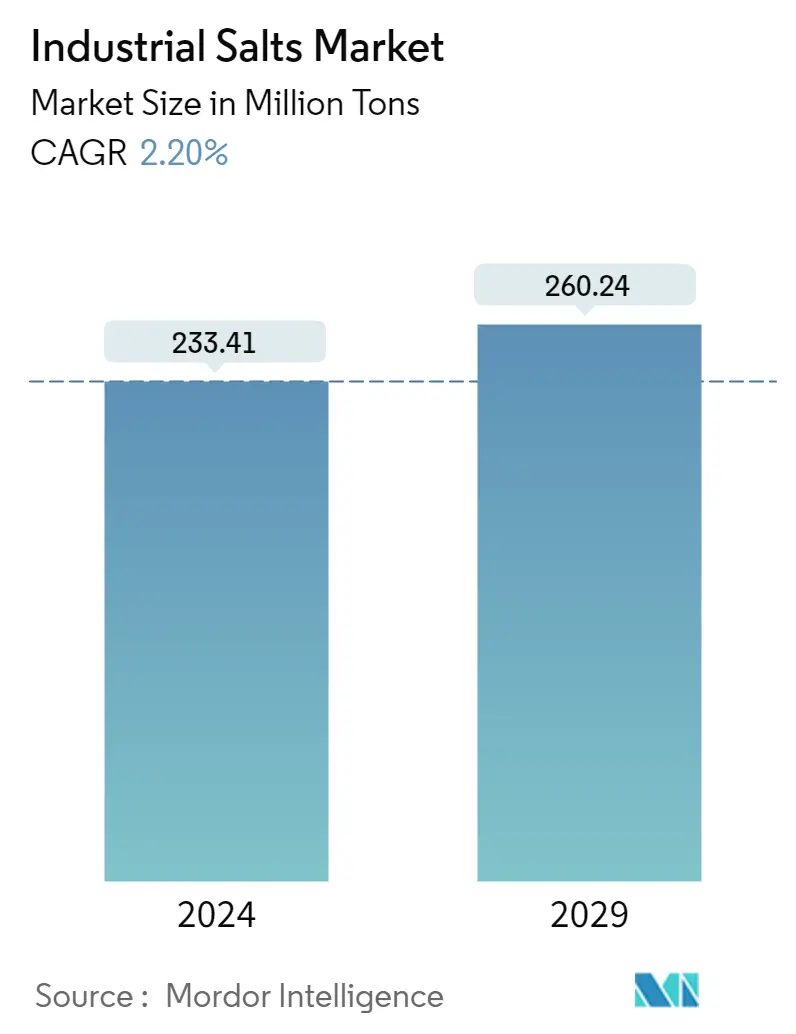

حجم سوق الأملاح الصناعية

| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | 233.41 Million tons |

| حجم السوق (2029) | 260.24 Million tons |

| CAGR (2024 - 2029) | 2.20 % |

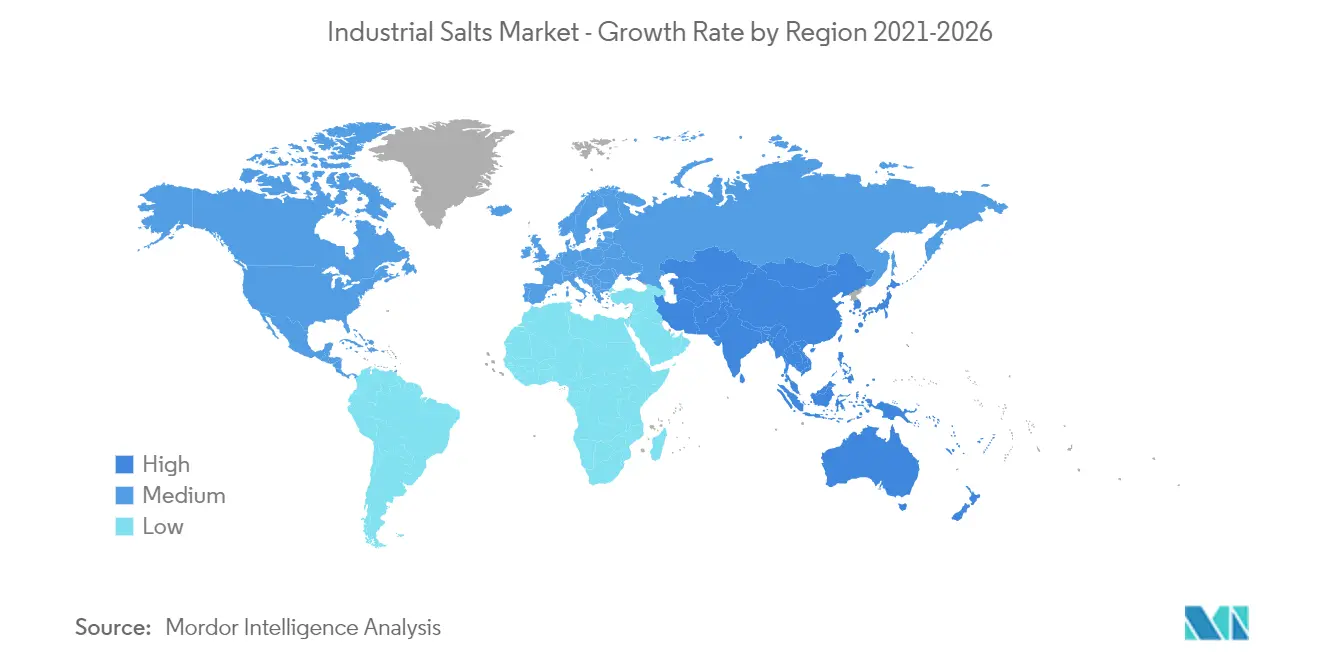

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

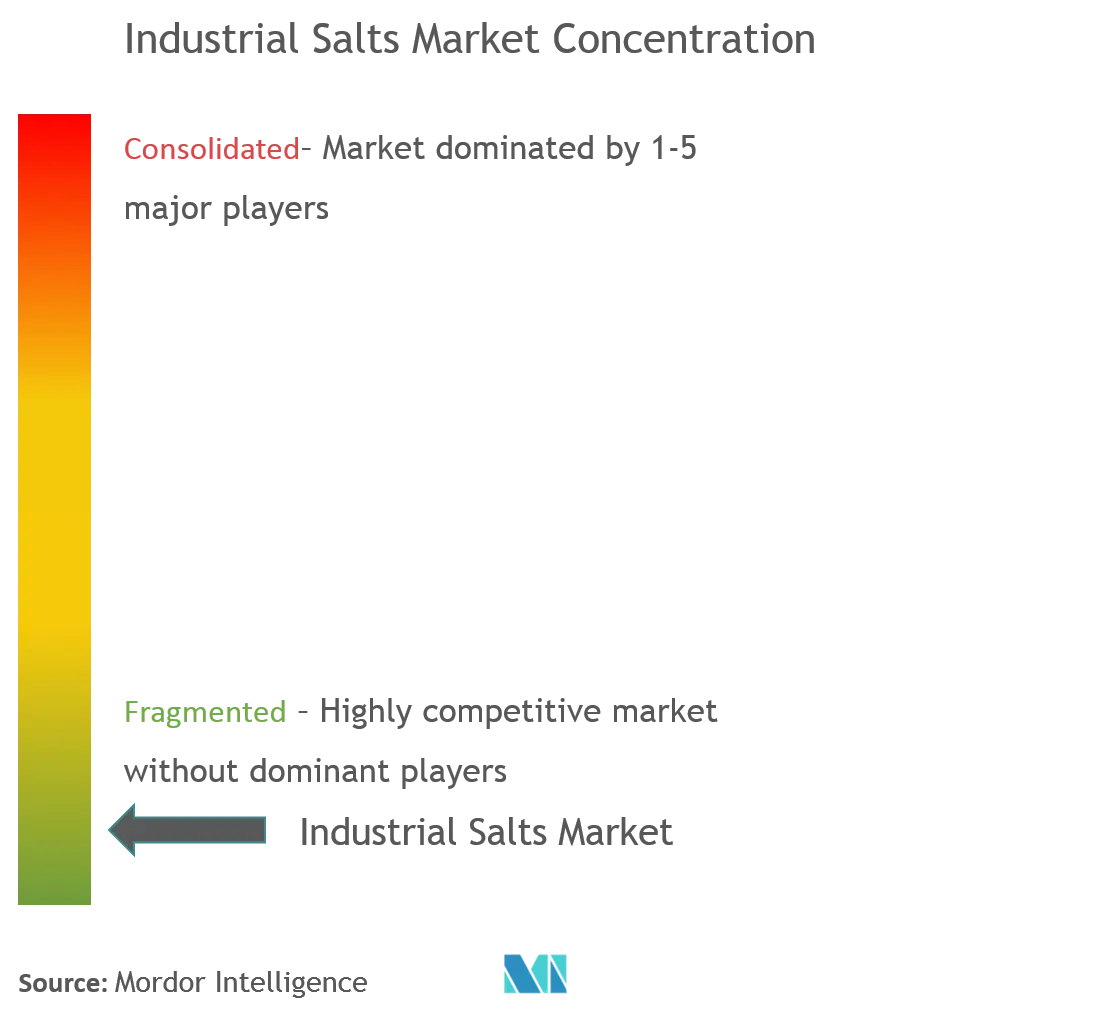

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الأملاح الصناعية

يقدر حجم سوق الأملاح الصناعية بـ 233.41 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 260.24 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 2.20٪ خلال الفترة المتوقعة (2024-2029).

تأثر السوق سلبًا بسبب فيروس كورونا (COVID-19) في عام 2020. وتستخدم الأملاح الصناعية لإنتاج مواد كيميائية مثل الكلور والصودا الكاوية. بسبب سيناريو الوباء، توقفت وحدات تصنيع المواد الكيميائية مؤقتًا أثناء الإغلاق الذي فرضته الحكومة، مما أدى إلى انخفاض الطلب على المواد الخام اللازمة في المعالجة الكيميائية. علاوة على ذلك، يتم استهلاك الأملاح الصناعية أيضًا في صناعة الورق. وفقًا لاتحاد صناعات الورق الأوروبية (CEPA)، انخفض إنتاج الورق والكرتون في الدول الأعضاء في Cepi بنسبة 5% في عام 2020 مقارنة بالعام السابق، ويرجع ذلك أساسًا إلى تأثر الطلب العالمي بجائحة فيروس كورونا (COVID-19)، والذي بدوره تأثر بشكل سلبي. يؤثر على الطلب في السوق المدروسة. إلا أن استخدام الصابون والمنظفات التي تستخدم الأملاح الصناعية كمادة أولية أثناء الإنتاج قد زاد بشكل كبير خلال هذا الوضع، مع الأخذ في الاعتبار النظافة الشخصية ونظافة المحيط، مما يحفز بدوره الطلب على سوق الأملاح الصناعية.

- على المدى القصير، من المتوقع أن يؤدي الطلب المتزايد على الأملاح الصناعية للمعالجة الكيميائية وتطبيقات معالجة المياه إلى دفع نمو السوق.

- على الجانب الآخر، من المتوقع أن تعيق اللوائح الصارمة التي تفرضها وكالة حماية البيئة (EPA) نمو السوق.

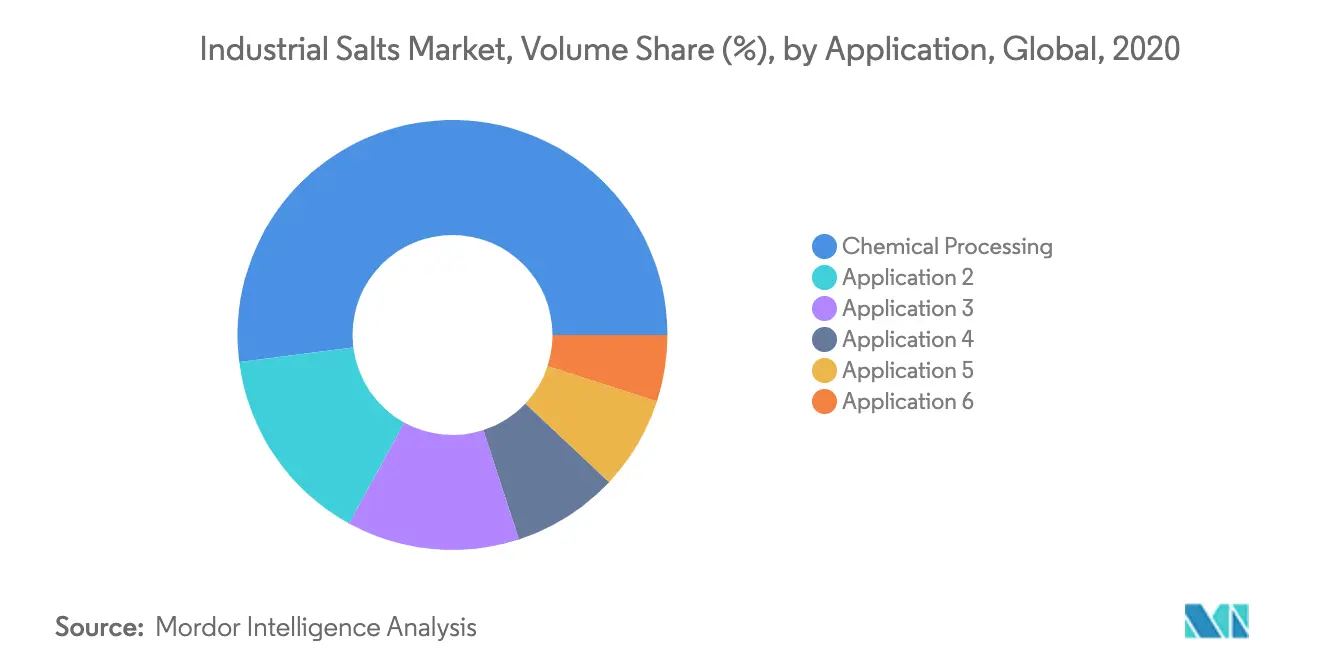

- من خلال التطبيق، من المتوقع أن يهيمن قطاع المعالجة الكيميائية على السوق، وذلك بسبب الاستخدام المتزايد في تصنيع رماد الصودا والصودا الكاوية والكلور.

- وهيمنت منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، مع أكبر استهلاك من دول مثل الصين والهند.

اتجاهات سوق الأملاح الصناعية

زيادة الطلب من تطبيقات معالجة المواد الكيميائية

- يتم تصنيع الأملاح الصناعية من الملح الصخري أو المياه المالحة الطبيعية عن طريق التعدين التقليدي، والتبخر الشمسي، والتبخر الفراغي.

- تمثل تطبيقات المعالجة الكيميائية أكثر من 50% من إجمالي الطلب على الأملاح الصناعية. وتستخدم الأملاح الصناعية على نطاق واسع لتصنيع الكلور، ورماد الصودا، والصودا الكاوية، وذلك بسبب توفرها بكميات كبيرة وفعاليتها من حيث التكلفة.

- ونظرًا لعدم وجود بدائل فعالة من حيث التكلفة، يتم استخدام الأملاح الصناعية بشكل نشط في عملية الكلور القلوي لتصنيع منتجات مثل ثنائي كلوريد الإيثيلين، مما يحفز الطلب على الأملاح الصناعية.

- ووفقا لمجلس الكيمياء الأمريكي، من المرجح أن يرتفع نمو الإنتاج السنوي للصناعة الكيميائية في الولايات المتحدة بنحو 12.3% في عام 2021 مقارنة بالعام السابق. ومن المرجح أن يرتفع إجمالي الإنفاق الرأسمالي الكيميائي إلى 33.5 مليار دولار أمريكي بحلول عام 2021، بمعدل نمو 15.7% مقارنة بالعام السابق، والذي بدوره من المتوقع أن يحفز طلب السوق على الأملاح الصناعية.

- تُستخدم الأملاح الصناعية في إنتاج البلاستيك، بما في ذلك كلوريد البوليفينيل والصابون والمنظفات ومبيدات الأعشاب والمبيدات الحشرية. كما أنه يستخدم في إنتاج المواد الكيميائية غير العضوية مثل ثاني أكسيد التيتانيوم، مما يعزز نمو سوق الأملاح الصناعية.

- يستهلك قطاع العناية بالغسيل أيضًا الأملاح الصناعية لتصنيع المنظفات والصابون ومنتجات العناية بالغسيل الأخرى. وقد بلغت قيمة سوق العناية بالغسيل في الولايات المتحدة حوالي 12.8 مليار دولار أمريكي في عام 2019 ووصلت إلى حوالي 13.1 مليار دولار أمريكي في عام 2020، بمعدل نمو حوالي 2%، مما يحفز الطلب على السوق المدروسة.

- ولذلك، من المتوقع أن تؤثر العوامل المذكورة أعلاه بشكل كبير على السوق في السنوات القادمة.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق الأملاح الصناعية خلال فترة التوقعات، وذلك بسبب التصنيع المتزايد في المنطقة. في بلدان مثل الصين والهند واليابان، وبسبب استخدام الأملاح الصناعية في صناعة معالجة المواد الكيميائية، تزايد الطلب على الأملاح الصناعية.

- وقدرت قيمة الصناعة الكيميائية اليابانية بحوالي 200 مليار دولار أمريكي في عام 2019، بمعدل نمو حوالي 2.5% مقارنة بالعام السابق، وهو ما يحفز بدوره طلب السوق على الأملاح الصناعية.

- تستخدم الأملاح الصناعية على نطاق واسع لإزالة الجليد لتطهير الطرق في البلدان التي تتساقط فيها الثلوج بغزارة. تساعد خاصية إزالة الجليد للأملاح الصناعية أيضًا على تأخير إعادة تشكيل الجليد لفترة معينة من الزمن.

- وفي محطات معالجة المياه، تستخدم الأملاح الصناعية في عملية تليين المياه وتنقيتها. وفي دول مثل الهند والصين، يتم إنشاء العديد من مشاريع معالجة المياه، والتي من المرجح أن تساعد في تحفيز نمو الأملاح الصناعية خلال الفترة المتوقعة.

- يستخدم قطاع البلاستيك الأملاح الصناعية لإنتاج كلوريد البولي فينيل (PVC)، والذي يستخدم على نطاق واسع في صناعة البناء لتطبيقات مختلفة، بما في ذلك الأنابيب والألواح البلاستيكية وغيرها. وكانت الصين تقود صناعة البناء والتشييد بحجم سوق بلغ 1,092.9 مليار دولار أمريكي في عام 2019، مسجلة معدل نمو قدره 14.71٪ مقارنة بالعام السابق.

- كما بلغ إجمالي البناء الجديد في اليابان نحو 127.55 مليون متر مربع عام 2019، ووصل إلى نحو 113.74 مليون متر مربع عام 2020، بنسبة انخفاض بلغت نحو 10.5%. وأدى ذلك إلى انخفاض استهلاك مواد البناء المصنوعة من مادة PVC، مما أدى بدوره إلى تحفيز الطلب على سوق الأملاح الصناعية.

- بعض الشركات الكبرى العاملة في منطقة آسيا والمحيط الهادئ تشمل Cargill Incorporated، وK+S Aktiengesellschaft، وTata Chemicals Ltd.

- ولذلك، من المتوقع أن تؤثر العوامل المذكورة أعلاه بشكل كبير على السوق في السنوات القادمة.

نظرة عامة على صناعة الأملاح الصناعية

سوق الأملاح الصناعية مجزأ، حيث يمثل أكبر خمسة لاعبين حصة هامشية من السوق. ومن بين اللاعبين الرئيسيين في السوق شركة Cargill Incorporated، وK+S Aktiengesellschaft، وTata Chemicals Ltd، وINEOS، وNouryon.

قادة سوق الأملاح الصناعية

-

Cargill, Incorporated

-

K+S Aktiengesellschaft

-

Tata Chemicals Ltd.

-

INEOS

-

Nouryon

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأملاح الصناعية

- وفي يناير 2021، تعتزم شركة Tata Chemicals Ltd الاستحواذ على وحدة الملح الصناعي بطاقة إنتاجية سنوية تبلغ 3 ملايين طن تابعة لمجموعة Archean Group، الأمر الذي من شأنه تعزيز أعمال الشركة.

- في يونيو 2018، قامت شركة Ajax Equipment بتوفير نظام جديد لمعالجة الملح لتحسين إنتاج أقراص الملح في منشأة Runcorn التابعة لشركة INEOS، والذي يتألف من ناقلين لولبيين ووحدة تغذية لولبية. تنتج شركة INEOS Salt ما يصل إلى 500 كيلو طن من الملح سنويًا، بما في ذلك أملاح الطعام وأقراص تخفيف المياه والأعلاف الحيوانية والأملاح الصناعية والكيميائية وأملاح إزالة الجليد.

تقرير سوق الأملاح الصناعية – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 زيادة الطلب على المعالجة الكيميائية

4.1.2 الطلب المتزايد على معالجة المياه

4.2 القيود

4.2.1 اللوائح الحكومية الصارمة

4.2.2 الظروف غير المواتية الناشئة عن تأثير فيروس كورونا (COVID-19).

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القوة التفاوضية للمستهلكين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

5. تجزئة السوق

5.1 مصدر

5.1.1 الملح الصخري

5.1.2 محلول ملحي طبيعي

5.2 عملية التصنيع

5.2.1 التبخر الشمسي

5.2.2 التبخر الفراغي

5.2.3 التعدين التقليدي

5.3 طلب

5.3.1 المعالجة الكيميائية

5.3.2 معالجة المياه

5.3.3 إزالة الجليد

5.3.4 زراعة

5.3.5 معالجة الغذاء

5.3.6 النفط والغاز

5.3.7 تطبيقات أخرى

5.4 جغرافية

5.4.1 آسيا والمحيط الهادئ

5.4.1.1 الصين

5.4.1.2 الهند

5.4.1.3 اليابان

5.4.1.4 كوريا الجنوبية

5.4.1.5 بقية منطقة آسيا والمحيط الهادئ

5.4.2 أمريكا الشمالية

5.4.2.1 الولايات المتحدة

5.4.2.2 كندا

5.4.2.3 المكسيك

5.4.3 أوروبا

5.4.3.1 ألمانيا

5.4.3.2 المملكة المتحدة

5.4.3.3 فرنسا

5.4.3.4 إيطاليا

5.4.3.5 بقية أوروبا

5.4.4 أمريكا الجنوبية

5.4.4.1 البرازيل

5.4.4.2 الأرجنتين

5.4.4.3 بقية أمريكا الجنوبية

5.4.5 الشرق الأوسط وأفريقيا

5.4.5.1 المملكة العربية السعودية

5.4.5.2 جنوب أفريقيا

5.4.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 حصة السوق**/تحليل التصنيف

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 Archean Group

6.4.2 Cargill Incorporated

6.4.3 Compass Minerals

6.4.4 Delmon Group of Companies

6.4.5 Dominion Salt Limited

6.4.6 Donald Brown Group

6.4.7 Exportadora de Sal de CV

6.4.8 INEOS

6.4.9 K+S Aktiengesellschaft

6.4.10 MITSUI & CO. LTD

6.4.11 Morton Salt Inc.

6.4.12 Nouryon

6.4.13 Rio Tinto

6.4.14 Salins IAA

6.4.15 Tata Chemicals Ltd

7. فرص السوق والاتجاهات المستقبلية

7.1 التقدم التكنولوجي لإنتاج أملاح عالية النقاء

7.2 فرص أخرى

تجزئة صناعة الأملاح الصناعية

تستهلك الأملاح الصناعية بشكل رئيسي من قبل الصناعات الكيميائية لإنتاج الصودا الكاوية ومنتجات الكلور القلوي الأخرى، كما تستخدم في صناعة البوليستر والزجاج والورق والإطارات ومبيض النحاس، كما تستخدم في تثبيت الصبغة في القماش. تتوفر الأملاح الصناعية بمستويات مختلفة من النقاء، اعتمادًا على التطبيقات. يتم تقسيم سوق الأملاح الصناعية حسب المصدر وعملية التصنيع والتطبيق والجغرافيا. حسب المصدر، يتم تقسيم السوق إلى الملح الصخري والمحلول الملحي الطبيعي. من خلال عملية التصنيع، يتم تقسيم السوق إلى التبخر الشمسي، والتبخر الفراغي، والتعدين التقليدي. حسب التطبيق، يتم تقسيم السوق إلى المعالجة الكيميائية ومعالجة المياه وإزالة الجليد والزراعة والنفط والغاز والتطبيقات الأخرى. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق الأملاح الصناعية في 15 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الحجم (كيلو طن).

| مصدر | ||

| ||

|

| عملية التصنيع | ||

| ||

| ||

|

| طلب | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الأملاح الصناعية

ما هو حجم سوق الأملاح الصناعية؟

من المتوقع أن يصل حجم سوق الأملاح الصناعية إلى 233.41 مليون طن في عام 2024 وينمو بمعدل نمو سنوي مركب قدره 2.20٪ ليصل إلى 260.24 مليون طن بحلول عام 2029.

ما هو حجم سوق الأملاح الصناعية الحالي؟

من المتوقع أن يصل حجم سوق الأملاح الصناعية إلى 233.41 مليون طن في عام 2024.

من هم الباعة الرئيسيون في نطاق سوق الأملاح الصناعية؟

Cargill, Incorporated، K+S Aktiengesellschaft، Tata Chemicals Ltd.، INEOS، Nouryon هي الشركات الكبرى العاملة في سوق الأملاح الصناعية.

ما هي المنطقة الأسرع نمواً في سوق الأملاح الصناعية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الأملاح الصناعية؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الأملاح الصناعية.

ما هي السنوات التي يغطيها سوق الأملاح الصناعية وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق الأملاح الصناعية بـ 228.39 مليون طن. يغطي التقرير حجم السوق التاريخي لسوق الأملاح الصناعية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأملاح الصناعية للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الملح الصناعي

إحصائيات حصة سوق الملح الصناعي وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الملح الصناعي توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.