تحليل سوق اليوريا

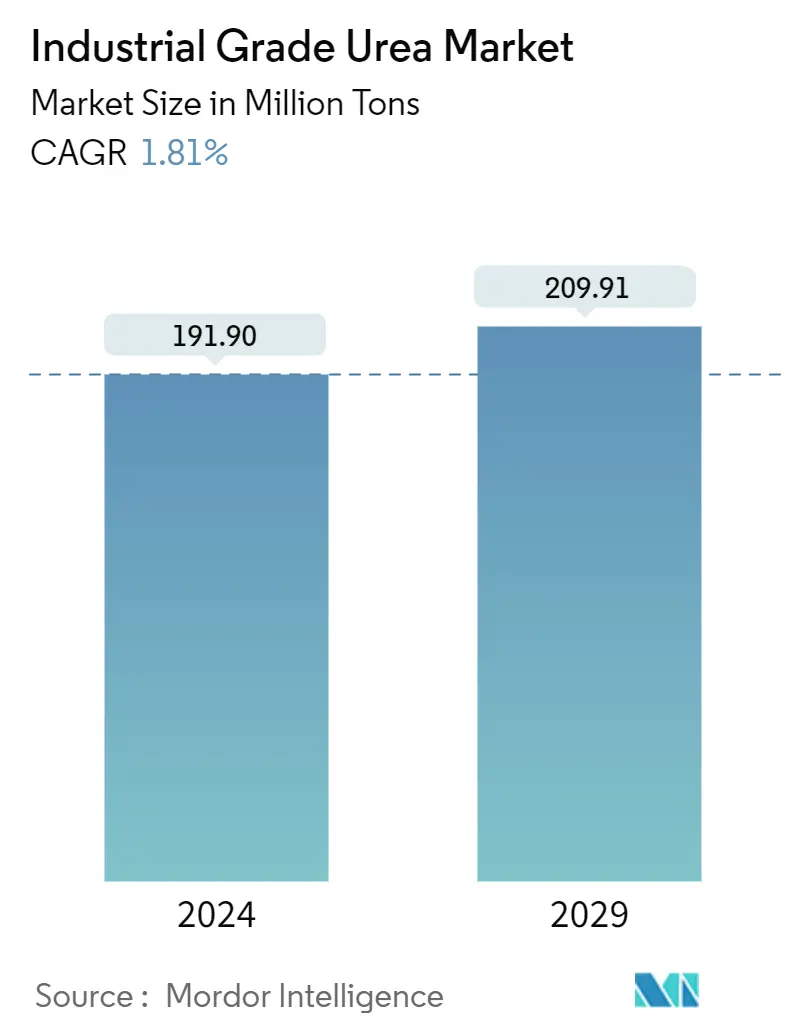

يقدر حجم سوق اليوريا الصناعية ب 191.90 مليون طن في عام 2024 ، ومن المتوقع أن يصل إلى 209.91 مليون طن بحلول عام 2029 ، بمعدل نمو سنوي مركب قدره 1.81٪ خلال فترة التنبؤ (2024-2029).

بالنظر إلى حالة جائحة COVID-19 ، اضطرت العديد من البلدان إلى الإغلاق ، مما دفع الناس إلى تقليل استخدام المركبات الشخصية. بالإضافة إلى ذلك ، توقفت مصانع تصنيع السيارات مؤقتا ، مما أدى إلى انخفاض استهلاك المحفزات القائمة على اليوريا. ومع ذلك ، تعافى السوق في عام 2021. ومن المتوقع أن ينمو بمعدل كبير خلال السنوات القادمة.

- على المدى القصير ، من المتوقع أن يؤدي التطبيق العالي لليوريا من الدرجة الفنية ، وزيادة الطلب من قطاع السيارات ، وزيادة الاستخدام في قطاع الأسمدة إلى دفع نمو السوق.

- ومن المرجح أن يؤدي الاستخدام العشوائي لليوريا في المناطق الحرجة وتقلب الأسعار إلى إعاقة نمو السوق.

- من المرجح أن يؤدي استخدام اليوريا الصناعية في البناء الصديق للبيئة إلى خلق فرص للسوق في السنوات القادمة.

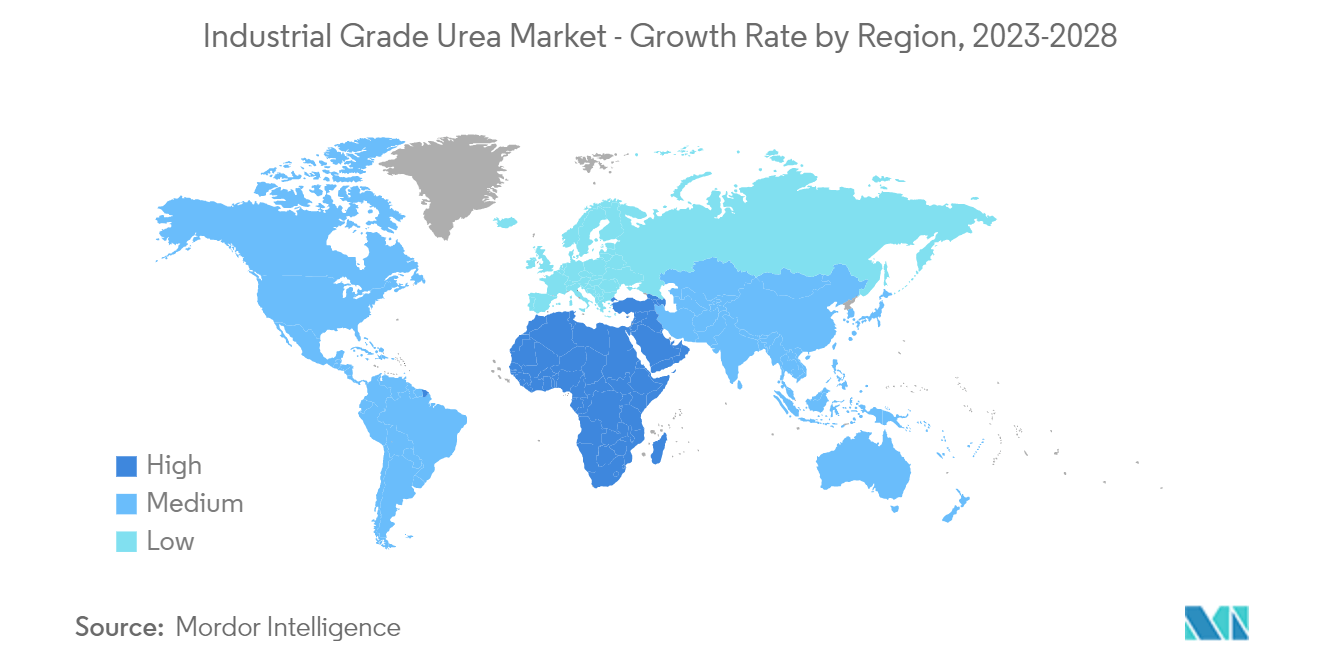

- من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق. ومع ذلك، من المرجح أن تشهد منطقة الشرق الأوسط وأفريقيا أعلى معدل نمو سنوي مركب خلال فترة التوقعات.

اتجاهات سوق اليوريا

قطاع الزراعة للسيطرة على السوق

- اليوريا (NH2) 2CO هو مركب كيميائي عضوي عديم اللون يعرف باسم الكارباميد. إنه قابل للذوبان بدرجة عالية في الماء وله pKa قريب من الصفر. يستخدم أكثر من 90٪ من إنتاج اليوريا في العالم كسماد لإطلاق النيتروجين. تحتوي اليوريا على أعلى محتوى نيتروجين لجميع الأسمدة النيتروجينية الصلبة الشائعة الاستخدام (46.7٪). لذلك ، لديها أقل تكاليف النقل لكل وحدة من مغذيات النيتروجين.

- في التربة ، يتحلل مرة أخرى إلى الأمونيا وثاني أكسيد الكربون. تعمل البكتيريا على أكسدة الأمونيا في التربة إلى نترات ، والتي يمكن أن تمتصها النباتات. تستخدم اليوريا أيضا في العديد من تركيبات الأسمدة الصلبة متعددة المكونات. اليوريا قابلة للذوبان بدرجة عالية في الماء ، وبالتالي فهي مناسبة جدا للاستخدام في محاليل الأسمدة (بالاشتراك مع نترات الأمونيوم UAN) ، على سبيل المثال ، في الأسمدة العلفية الورقية. لاستخدام الأسمدة ، تفضل الحبيبات بسبب توزيع حجم الجسيمات الأضيق ، وهي ميزة للتطبيق الميكانيكي.

- الأسمدة النيتروجينية هي طرق قابلة للتطبيق لتوسيع غلة المحاصيل وربحيتها ، لا سيما في المنطقة غير chernozem والمناطق الرطبة. تستخدم الأسمدة النيتروجينية بشكل خاص كمكملات للمحاصيل وتستخدم بشكل أساسي في الصناعة الزراعية للحصاد.

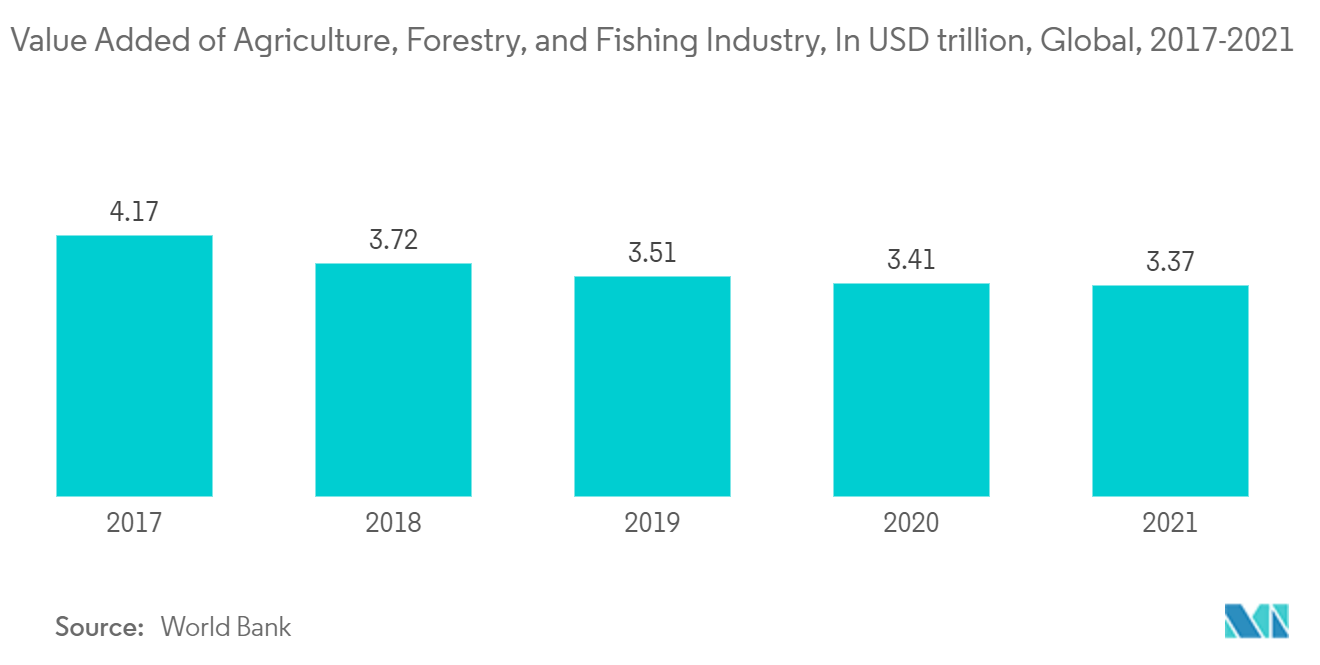

- وفقا للبنك الدولي ، بلغت القيمة الإجمالية لصناعات الزراعة والغابات وصيد الأسماك 4.17 تريليون دولار أمريكي في عام 2021 ، مقارنة ب 3.72 تريليون دولار أمريكي في العام السابق.

- تعتمد منطقة آسيا والمحيط الهادئ اعتمادا كبيرا على الأسمدة النيتروجينية في الوقت الحاضر. ومع ذلك ، فإن استخدام الأسمدة النيتروجينية ، وسوء إدارة التغذية ، وانخفاض خصوبة التربة ، ونقص المدخلات التكميلية ، وضعف أنظمة التسويق والتوزيع هي بعض المخاوف في قطاع الزراعة في آسيا والمحيط الهادئ. وبغض النظر عن ذلك، لا يزال من المرجح أن يهيمن الطلب على الأسمدة النيتروجينية على سوق الأسمدة في المنطقة خلال السنوات القليلة المقبلة، والتي من المرجح أن تستمر في دفع استهلاك سوق اليوريا.

- علاوة على ذلك ، فإن الزراعة هي المصدر الرئيسي لكسب العيش في جميع أنحاء العالم. تشهد دول مثل الهند والولايات المتحدة ، من بين دول أخرى ، نموا إيجابيا في قطاع الزراعة. وبالتالي ، من المتوقع أن يقود الطلب على الأمونيا السوق خلال فترة التنبؤ.

- بالنسبة للسنة المالية 22 ، حددت الحكومة الهندية هدفا قياسيا للمزارعين لزيادة إنتاج الحبوب الغذائية بنسبة 2٪ ، مع 307.31 مليون طن من الحبوب الغذائية. في السنة المالية 21 ، تم تسجيل الإنتاج عند 303.34 مليون طن مقابل هدف 301 مليون طن. وبالتالي ، من المتوقع أن تؤدي هذه العوامل إلى زيادة الطلب على الأسمدة ، مما يدفع السوق المدروسة.

- بالإضافة إلى ذلك ، شهدت الصناعة الزراعية الأمريكية أعلى مستويات تصدير سنوية تم تسجيلها على الإطلاق في عام 2021. تظهر بيانات التجارة لعام 2021 التي نشرتها وزارة التجارة أن صادرات المنتجات الزراعية والغذائية الأمريكية إلى العالم بلغت 177 مليار دولار أمريكي ، متجاوزة إجمالي عام 2020 بنسبة 18٪ ، مدفوعة بارتفاع الأسعار وكميات أكبر مع تعزيز الطلب العالمي.

- وشهد قطاع الزراعة في أمريكا اللاتينية ومنطقة البحر الكاريبي نموا كبيرا في الماضي القريب. وفقا لمنظمة التعاون الاقتصادي والتنمية (OECD) ومنظمة الأغذية والزراعة للأمم المتحدة (FAO) ، من المتوقع أن ينمو الإنتاج الزراعي والسمكي بنسبة 17٪ خلال فترة التوقعات. ومن المتوقع أن يأتي حوالي 53٪ من هذا النمو من زيادة إنتاج المحاصيل.

منطقة آسيا والمحيط الهادئ تهيمن على السوق

- تمثل منطقة آسيا والمحيط الهادئ أعلى حصة في السوق ، تليها أمريكا الشمالية.

- مع الزيادة في عدد السكان ، تحدث التطورات في الصناعات الزراعية في دول مثل الهند والصين. هذا يزيد من استهلاك الأسمدة النيتروجينية ، وبالتالي دفع السوق.

- بصرف النظر عن الصناعة الزراعية ، يتزايد الاستهلاك أيضا مع التقدم في الصناعات الكيميائية والسيارات والطبية.

- تفرض السلطات الصينية عقبات جديدة أمام مصدري الأسمدة وسط مخاوف متزايدة بشأن ارتفاع أسعار الطاقة وإنتاج الغذاء ، مما قد يؤدي إلى تفاقم صدمة الأسعار العالمية وتضخم أسعار الغذاء.

- الصين هي واحدة من أكبر منتجي راتنج اليوريا فورمالدهايد في العالم. تستخدم راتنجات اليوريا فورمالدهايد في البناء كمواد لاصقة لربط الخشب الرقائقي والحبيبي والمنتجات الخشبية الأخرى.

- وفقا للمكتب الوطني للإحصاء، في عام 2021، بلغ إجمالي إنتاج الحبوب 682.9 مليون طن، ارتفاعا من 650 مليون طن العام الماضي، مسجلا زيادة بنسبة 2٪. ارتفعت مساحة الذرة بنسبة 5 في المائة عن العام الماضي ، وارتفع الإنتاج بنسبة 4.6 في المائة. من المتوقع أن يؤدي الاستخدام المتزايد للأسمدة لزيادة الإنتاجية لمواكبة انخفاض المساحة المزروعة إلى دفع السوق في البلاد.

- صدرت الصين 849,000 طن من اليوريا من يوليو 2022 إلى سبتمبر 2022 ، ارتفاعا من 303,000 طن و 421,000 طن خلال الربع الأول من عام 2022 والربع الثاني من عام 2022 على التوالي.

- وفقا لمنظمة التعاون الدولي للسيارات ، تمتلك الصين أهم قاعدة لإنتاج السيارات في العالم ، حيث بلغ إجمالي إنتاج السيارات 26.08 مليون وحدة في عام 2021 ، مسجلة زيادة بنسبة 3٪ مقارنة ب 25.23 مليون وحدة تم إنتاجها العام الماضي.

- في عام 2021 ، انخفضت مبيعات التجزئة للأسمدة في الهند بنسبة 12.4٪ في أبريل ويوليو خلال الأشهر الأربعة من العام الماضي. سجلت جميع العناصر الغذائية الرئيسية مبيعات أقل ، وشهدت اليوريا أعلى انخفاض بنسبة 12.8٪.

- وفقا لجمعية الأسمدة في الهند ، بلغ إجمالي إنتاج منتجات الأسمدة 43.49 مليون طن متري خلال 2020-21 ، مما يدل على زيادة قدرها 1.7٪ عن 2019-20. بلغ إنتاج اليوريا 24.60 مليون طن متري ، والأسمدة المعقدة NP / NPK عند 9.32 مليون طن متري ، و SSP عند 4.92 مليون طن متري خلال 2020-21 ، مسجلة زيادة بنسبة 0.6٪ و 7.6٪ و 15.8٪ على التوالي خلال الفترة 2019-2020. ومع ذلك ، شهد إنتاج DAP عند 3.77 مليون طن متري انخفاضا حادا بنسبة 17.1٪ خلال نفس الفترة.

- علاوة على ذلك ، تعد الهند من بين أكبر منتج للسيارات في العالم. وفقا ل OICA ، بلغ إنتاج السيارات في البلاد 4.4 مليون وحدة في عام 2021 ، مسجلا زيادة بنسبة 30٪ مقارنة ب 3.38 مليون وحدة تم إنتاجها في نفس الفترة من العام الماضي.

نظرة عامة على صناعة اليوريا

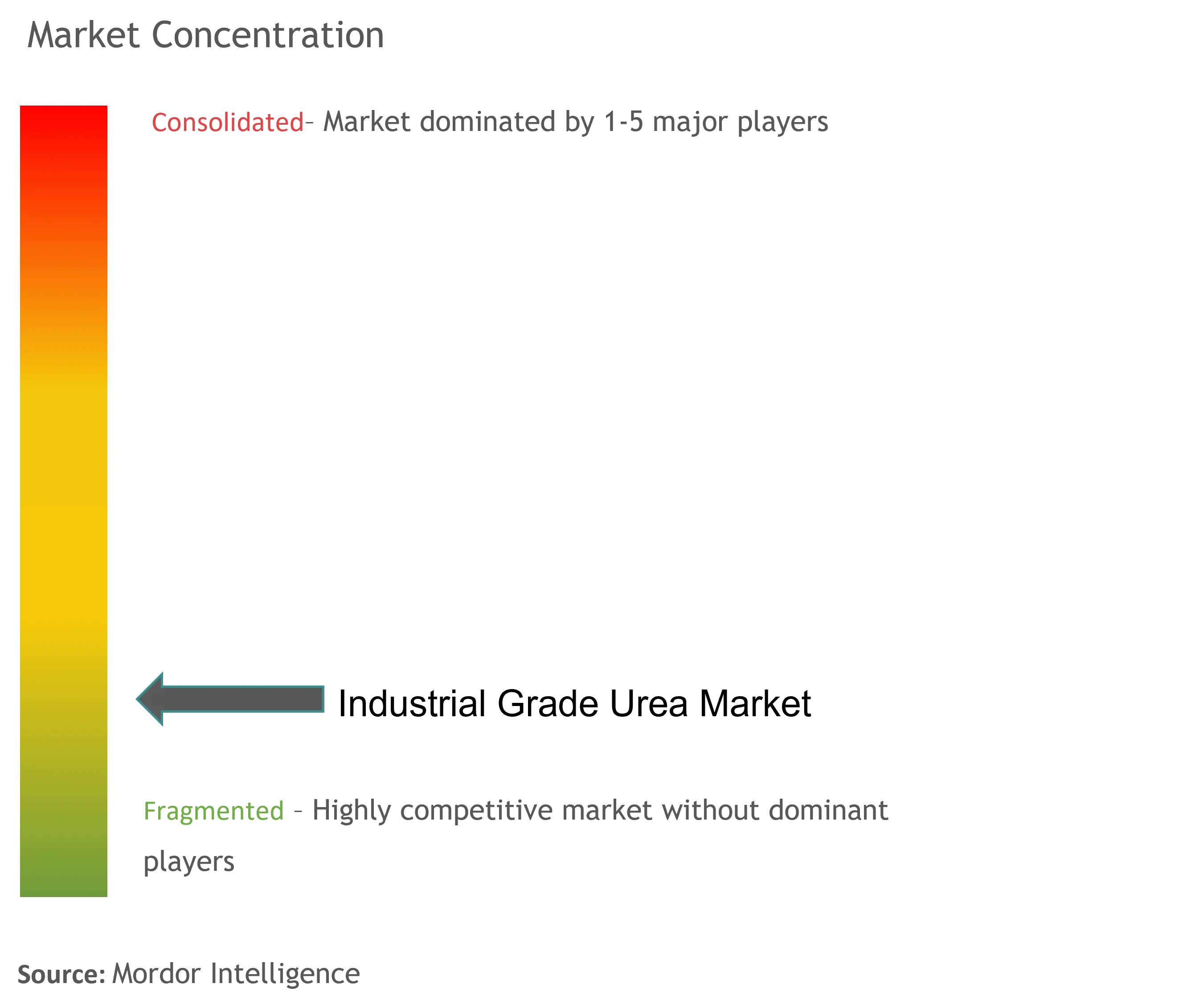

سوق اليوريا الصناعية مجزأة ، حيث يعمل العديد من اللاعبين ، الذين يمتلكون حصة صغيرة في الطاقة الإنتاجية العالمية ، في هذه الصناعة. بعض اللاعبين الرئيسيين في السوق تشمل صناعات قطر ، سابك ، OCI NV ، يارا ، و CF Industries Holdings Inc. ، من بين آخرين.

رواد سوق اليوريا

-

SABIC

-

Yara

-

OCI NV

-

Industries Qatar

-

CF Industries Holdings Inc

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق اليوريا

- نوفمبر 2022 استثمرت OCI NV 5 مليارات دولار أمريكي لتوسيع مجمع شرق تكساس. وتخطط الشركة لإضافة مصنع يستخدم الأمونيا وثاني أكسيد الكربون لإنتاج 2200 طن متري من اليوريا يوميا.

- يونيو 2022 أعلنت Pupuk Kaltim عن خططها لتوسيع عملياتها من خلال بناء مصنع في خليج Bintuni في بابوا الغربية في إندونيسيا لإنتاج اليوريا ، مما يزيد من طاقتها الإنتاجية الإجمالية.

- مايو 2022 وسعت شركة المزارعين الهنود التعاونية للأسمدة المحدودة (IFFCO) أعمالها من خلال تركيب أول وحدة إنتاج نانو يوريا (سائلة) من شركة إفكو في كالول ، غوجارات ، الهند ، باستثمار قدره 175 كرور روبية هندية (~ 21.52 مليون دولار أمريكي).

تجزئة صناعة اليوريا

تستخدم اليوريا على نطاق واسع في راتنج اليوريا فورمالدهايد (UF) ، وهو بوليمر حراري غير شفاف. يتم تصنيعها بشكل رئيسي من اليوريا والميثانال (الفورمالديهايد).

يتم تقسيم سوق اليوريا الصناعية حسب الدرجة وصناعة المستخدم النهائي والجغرافيا. حسب الدرجة ، يتم تقسيم السوق إلى الأسمدة والأعلاف والتقنية. حسب صناعة المستخدم النهائي ، يتم تقسيم السوق إلى الزراعة والكيماويات والسيارات والطبية وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضا حجم السوق والتوقعات لسوق اليوريا في 15 دولة عبر المناطق الرئيسية. لكل قطاع ، تم إجراء حجم السوق والتوقعات على أساس الحجم (كيلوطن).

| درجة | سماد | ||

| يٌطعم | |||

| اِصطِلاحِيّ | |||

| صناعة المستخدم النهائي | زراعة | ||

| المواد الكيميائية | |||

| السيارات | |||

| طبي | |||

| صناعات المستخدم النهائي الأخرى | |||

| جغرافية | آسيا والمحيط الهادئ | الصين | |

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| دول الآسيان | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا الشمالية | الولايات المتحدة | ||

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| فرنسا | |||

| المملكة المتحدة | |||

| إيطاليا | |||

| بقية أوروبا | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | ||

| جنوب أفريقيا | |||

| بقية دول الشرق الأوسط وأفريقيا | |||

الأسئلة الشائعة حول أبحاث سوق اليوريا

ما هو حجم سوق اليوريا الصناعية؟

من المتوقع أن يصل حجم سوق اليوريا الصناعية إلى 191.90 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 1.81٪ ليصل إلى 209.91 مليون طن بحلول عام 2029.

ما هو حجم سوق اليوريا الصناعي الحالي؟

في عام 2024 ، من المتوقع أن يصل حجم سوق اليوريا الصناعية إلى 191.90 مليون طن.

من هم اللاعبون الرئيسيون في سوق اليوريا الصناعية؟

SABIC ، Yara ، OCI NV ، Industries Qatar ، CF Industries Holdings Inc هي الشركات الكبرى العاملة في سوق اليوريا الصناعية.

ما هي المنطقة الأسرع نموا في سوق اليوريا الصناعية؟

تشير التقديرات إلى أن الشرق الأوسط وأفريقيا سينمو بأعلى معدل نمو سنوي مركب خلال فترة التنبؤ (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق اليوريا الصناعية؟

في عام 2024 ، تمثل منطقة آسيا والمحيط الهادئ أكبر حصة سوقية في سوق اليوريا الصناعية.

ما هي السنوات التي يغطيها سوق اليوريا الصناعي هذا ، وما هو حجم السوق في عام 2023؟

في عام 2023 ، قدر حجم سوق اليوريا الصناعية ب 188.43 مليون طن. يغطي التقرير حجم السوق التاريخي لسوق اليوريا الصناعية لسنوات 2019 و 2020 و 2021 و 2022 و 2023. يتوقع التقرير أيضا حجم سوق اليوريا الصناعية لسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

ما هي العوامل الرئيسية التي تقود سوق اليوريا الصناعية؟

العوامل الرئيسية التي تدفع سوق اليوريا الصناعية هي أ) اليوريا لا يزال الأسمدة النيتروجينية حاسمة لتعزيز غلة المحاصيل وتحسين خصوبة التربة ب) تزايد الطلب في الاقتصادات النامية بسبب التوسع في الأنشطة الزراعية ومشاريع البنية التحتية

تقاريرنا الأكثر مبيعًا

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

تقرير صناعة أسمدة اليوريا

تلعب اليوريا الصناعية دورا أساسيا في العديد من القطاعات ، لا سيما في الزراعة والسيارات ، والتي تم تضخيمها بشكل أكبر من خلال زيادة الحلول الواعية بيئيا والمعايير البيئية الصارمة. على الرغم من المخاوف البيئية المرتبطة بإنتاجه ، فإن تعدد استخدامات اليوريا في التطبيقات ثنائية الوظيفة ، من تقليل انبعاثات السيارات إلى تركيبات الأدوية الطبية ، يعزز الطلب عليها. تقود منطقة آسيا والمحيط الهادئ نمو السوق ، وذلك بفضل زيادة الأنشطة الزراعية وتطورات السيارات. لا تزال هناك تحديات مثل المخاطر الصحية المرتبطة بالاستخدام المفرط لليوريا ، ومع ذلك فإن إمكانات دور اليوريا في البناء الصديق للبيئة تشير إلى توسع واعد في السوق. تؤكد رؤى من Mordor Intelligence™ على أهمية تحليل اليوريا في فهم ديناميكيات السوق ، وتوقع مسار نمو ملحوظ لأسمدة اليوريا ، مدعوما بالابتكار المستمر والطلب العالمي الأوسع. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني لتنزيل ملف PDF.