حجم سوق الخدمات الغذائية في إندونيسيا

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | USD 62.4 Billion |

|

|

حجم السوق (2029) | USD 115 Billion |

|

|

أكبر حصة حسب نوع خدمة الطعام | مطاعم الخدمة الكاملة |

|

|

CAGR (2024 - 2029) | 13.43 % |

|

|

الأسرع نموًا حسب نوع خدمة الطعام | المقاهي والحانات |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الخدمات الغذائية في إندونيسيا

يقدر حجم سوق الخدمات الغذائية في إندونيسيا بـ 55.25 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 103.76 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 13.43٪ خلال الفترة المتوقعة (2024-2029).

إن شعبية المأكولات الصينية واليابانية والهندية تدفع نمو السوق

- يمتلك قطاع مطاعم الخدمة الكاملة (FSRs) الحصة السوقية الرئيسية حسب نوع خدمة الطعام. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 13.95% من حيث القيمة خلال فترة التوقعات. توسعت شعبية المأكولات الآسيوية، خاصة بين الشباب، بسبب الحاجة المتزايدة إلى تنوع المأكولات. المأكولات الأكثر شعبية في البلاد هي الصينية واليابانية والهندية. نظرًا للطلب على خيارات الطهي الكانتونية والتايوانية التقليدية في المطاعم الراقية، ظل المطبخ الصيني مشهورًا بين جميع المأكولات الآسيوية الأخرى.

- من المتوقع أن تسجل المطابخ السحابية معدل نمو سنوي مركب قدره 13.49% من حيث القيمة خلال فترة التوقعات. تقدم المطابخ السحابية مجموعة واسعة من المأكولات لتلبية الأذواق المتنوعة للمستهلكين الإندونيسيين. من الأطباق الإندونيسية التقليدية إلى المأكولات العالمية، تقدم المطابخ السحابية مجموعة من الخيارات لإرضاء المستهلكين. يعد Hangry أحد أشهر المطابخ السحابية في إندونيسيا. ويقدم مجموعة متنوعة من خيارات المأكولات، بما في ذلك الإندونيسية والصينية واليابانية والغربية. وبالمثل، فإن Mama Roz هي علامة تجارية سحابية معتمدة للمطابخ الحلال وتتخصص في مأكولات الشرق الأوسط والبحر الأبيض المتوسط.

- ويحتل قطاع مطاعم الخدمة السريعة (QSRs) الحصة الرئيسية الثانية حسب نوع الخدمة الغذائية. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 5.49٪ خلال فترة الدراسة. وفي إندونيسيا، تتوسع الخدمات السريعة المستقلة حيث يفضل المستهلكون الوجبات السريعة التقليدية والمحلية مع الأطعمة الصحية ذات الجودة العالية. أدى نمو خدمات توصيل الطعام مثل GrabFood وGoFood إلى تسهيل وصول مطاعم الوجبات السريعة إلى العملاء ذوي الوصول المحدود إلى المواقع الفعلية. وقد أدى ذلك إلى زيادة الطلب على مطاعم الخدمة السريعة لتوسيع قدرات التسليم والوصول إلى المزيد من العملاء.

قطاع السياحة المتنامي في البلاد

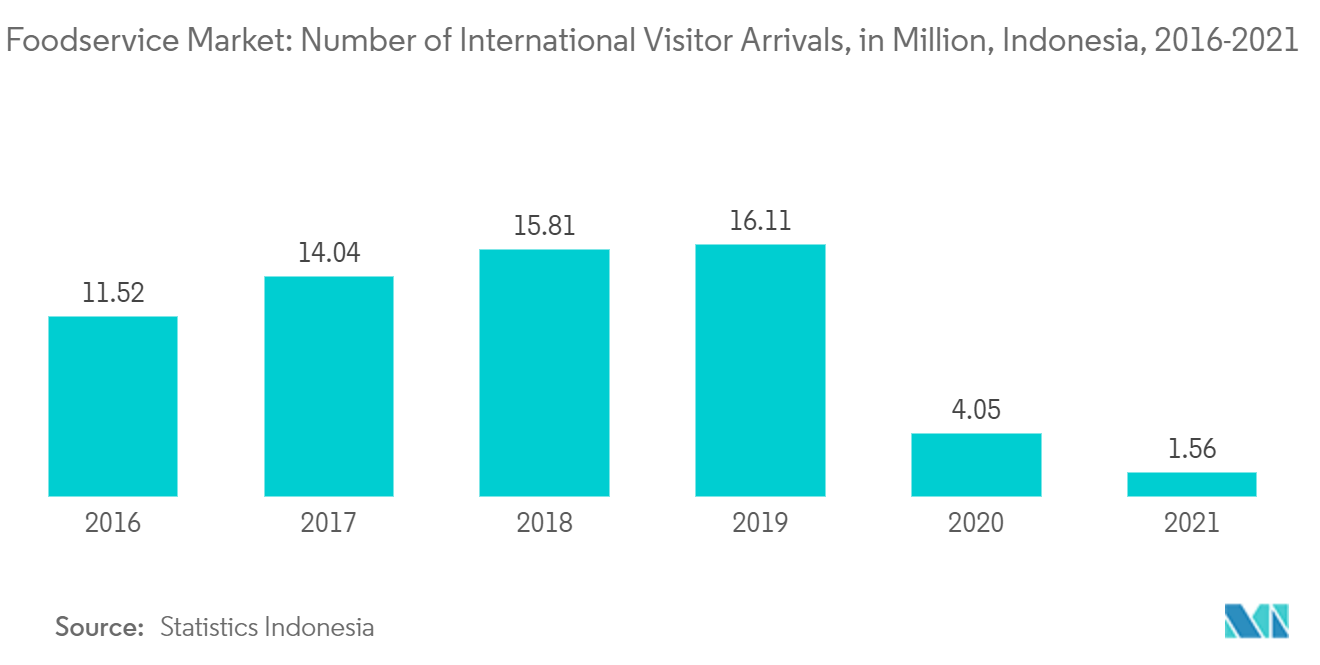

يعد قطاع السياحة جزءا لا يتجزأ من الاقتصاد الإندونيسي ، حيث يمثل حوالي 5٪ من الناتج المحلي الإجمالي في عام 2021. ومع ذلك ، فإن شعبية السياحة الدولية تختلف اختلافا كبيرا من منطقة إلى أخرى ، حيث تعد جزيرة بالي الوجهة السياحية الأكثر شعبية في إندونيسيا. على الرغم من أن معظم سلاسل الفنادق الدولية موجودة في جاكرتا وبالي وباندونغ وسورابايا ويوجياكارتا وميدان ، إلا أن المزيد منها يتوسع في المدن الثانوية بسبب تطوير البنية التحتية والترويج لوجهات سياحية جديدة. إن نمو قطاع السياحة وصناعة الخدمات الغذائية مترابطان. السوق الذي تمت دراسته متنوع للغاية ، ويضم الفنادق والمطاعم الراقية التي تقدم المأكولات المحلية والعالمية ، ومنافذ الوجبات السريعة ، والمقاهي والحانات ، والمخابز ، والمطاعم الصغيرة المنخفضة ، والمطاعم على جانب الشارع المعروفة باسم warungs ، والباعة الذين يبيعون الطعام للعملاء في الشارع. كان نمو هذه الشركات متماشيا مع تطور السياحة وتزايد عدد سكان الطبقة المتوسطة. بالإضافة إلى دمج الأطباق المحلية الشعبية في فئة الطعام الوطني ، أعلنت منظمة السياحة العالمية التابعة للأمم المتحدة (UNWTO) عن بالي وجوجلوسيمار (التي تشمل يوججاكرتا وسولو وسيمارانج) وباندونج كوجهات طهي تتماشى مع المعايير التي وضعتها. لذلك ، من المتوقع أن يستمر قطاع السياحة في إندونيسيا ، الذي كان ينمو تدريجيا خلال العقد الماضي ، في زيادة نمو السوق خلال فترة التنبؤ.

تفضيلات متزايدة لتوصيل الطعام عبر الإنترنت

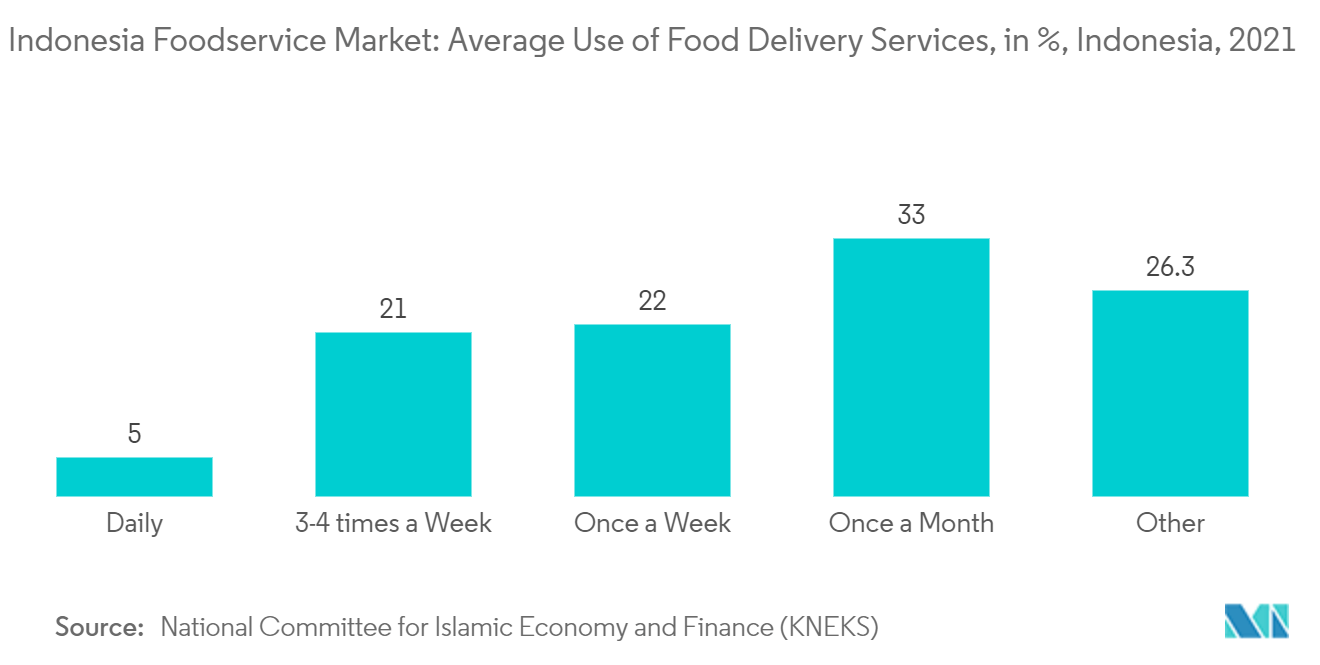

تماشيا مع التوسع الحضري المتزايد ، كانت هناك زيادة في عدد المستهلكين الذين يبحثون عن خدمات بأكبر قدر من الراحة. أصبحت الإنترنت والتجارة الإلكترونية والمنصات عبر الإنترنت شائعة بشكل متزايد ، نظرا للعديد من المنافذ ذات السلاسل الصغيرة ، وانتشار أعلى ، ومقبولية بين المستهلكين. ويشهد إنشاء منافذ جديدة متسلسلة وتوسيع المنافذ الحالية ، مما يزيد من شعبيتها بين المستهلكين. ونتيجة لذلك ، تنمو القناة عبر الإنترنت في البلاد بأسرع وتيرة. تقدم تطبيقات توصيل الطعام مثل Go-Jek's Go-Food خدمة توصيل أكثر سلاسة ، والتي اكتسبت عددا كبيرا من المستخدمين في السنوات الأخيرة. كان هناك أيضا تحول متزايد نحو طلب الطعام عبر الإنترنت عبر تطبيقات الهاتف المحمول بين المستهلكين في إندونيسيا ، مما عزز سوق الخدمات الغذائية الإندونيسية بشكل عام. يطلب المستهلكون بشكل متزايد المأكولات الإندونيسية المحلية من تطبيقات الطعام عبر الإنترنت هذه ، مما يؤدي إلى التحول نحو الطعام الإندونيسي. نظرا للطلب المتزايد على تطبيقات التوصيل ، يتطلع العديد من مالكي المطاعم والشركات المملوكة للعائلات بشكل متزايد إلى العمل من خلال هذه المنصة لزيادة المبيعات. وبالتالي ، فإن القنوات عبر الإنترنت تعزز قطاع الخدمات الغذائية في البلاد.

نظرة عامة على صناعة الخدمات الغذائية في إندونيسيا

سوق الخدمات الغذائية في إندونيسيا مجزأ، حيث تشغل أكبر خمس شركات 1.29%. اللاعبون الرئيسيون في هذا السوق هم PT Dom Pizza Indonesia وPT Fast Food Indonesia Tbk وPT Mitra Adiperkasa Tbk وPT Rekso Nasional Food وPT Sarimelati Kencana Tbk (مرتبة أبجديًا).

قادة سوق الخدمات الغذائية في إندونيسيا

PT Dom Pizza Indonesia

PT Fast Food Indonesia Tbk

PT Mitra Adiperkasa Tbk

PT Rekso Nasional Food

PT Sarimelati Kencana Tbk

Other important companies include Inspire Brands, Inc., Jiwa Group, Kulo Group, PT Bumi Berkah Boga, PT Eka Bogainti, PT JCO Donut & Coffee, PT Richeese Kuliner Indonesia, Restaurant Brands Asia Limited, The Wendy's Company.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في إندونيسيا

- يناير 2023 أدخلت شركة بوبايز رول الجمبري الجديد إلى قائمة المأكولات البحرية الخاصة بها.

- يناير 2023 أطلقت العلامة التجارية للمطاعم آسيا بوبايز في إندونيسيا. افتتح بوبايز أربعة مطاعم في مارجو سيتي مول، وسوبرمال كارواتشي، وسكايلي.

- أكتوبر 2022 عقدت سلسلة مطاعم البرجر المحلية في إندونيسيا Flip Burger شراكة مع Kenangan Brands في إندونيسيا.

تقرير سوق الخدمات الغذائية في إندونيسيا – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

عروض التقرير

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. عدد المنافذ

2.2. متوسط قيمة الطلب

2.3. الإطار التنظيمي

2.3.1. إندونيسيا

2.4. تحليل القائمة

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. نوع الخدمة الغذائية

3.1.1. المقاهي والحانات

3.1.1.1. حسب المطبخ

3.1.1.1.1. الحانات والحانات

3.1.1.1.2. المقاهي

3.1.1.1.3. ألواح العصير/العصائر/الحلويات

3.1.1.1.4. محلات القهوة والشاي المتخصصة

3.1.2. المطبخ السحابي

3.1.3. مطاعم الخدمة الكاملة

3.1.3.1. حسب المطبخ

3.1.3.1.1. الآسيوية

3.1.3.1.2. الأوروبية

3.1.3.1.3. أمريكي لاتيني

3.1.3.1.4. شرق اوسطي

3.1.3.1.5. امريكي شمالي

3.1.3.1.6. مطابخ FSR الأخرى

3.1.4. مطاعم الخدمة السريعة

3.1.4.1. حسب المطبخ

3.1.4.1.1. مخابز

3.1.4.1.2. برجر

3.1.4.1.3. بوظة

3.1.4.1.4. المأكولات القائمة على اللحوم

3.1.4.1.5. بيتزا

3.1.4.1.6. مطابخ مطاعم QSR الأخرى

3.2. مَنفَذ

3.2.1. منافذ متسلسلة

3.2.2. منافذ مستقلة

3.3. موقع

3.3.1. فراغ

3.3.2. إقامة

3.3.3. بيع بالتجزئة

3.3.4. مستقل

3.3.5. يسافر

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Inspire Brands, Inc.

4.4.2. Jiwa Group

4.4.3. Kulo Group

4.4.4. PT Bumi Berkah Boga

4.4.5. PT Dom Pizza Indonesia

4.4.6. PT Eka Bogainti

4.4.7. PT Fast Food Indonesia Tbk

4.4.8. بي تي جي سي او دونات وقهوة

4.4.9. PT Mitra Adiperkasa Tbk

4.4.10. PT Rekso Nasional Food

4.4.11. PT Richeese Kuliner Indonesia

4.4.12. PT Sarimelati Kencana Tbk

4.4.13. Restaurant Brands Asia Limited

4.4.14. The Wendy's Company

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- عدد وحدات منافذ البيع لقنوات الخدمات الغذائية، إندونيسيا، 2017 - 2029

- شكل 2:

- متوسط قيمة الطلب حسب قنوات خدمات الأغذية، بالدولار الأمريكي، وإندونيسيا، 2017 مقابل 2022 مقابل 2029

- شكل 3:

- سوق الخدمات الغذائية في إندونيسيا، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 4:

- قيمة سوق الخدمات الغذائية حسب نوع الخدمات الغذائية، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 5:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب نوع الخدمات الغذائية، إندونيسيا، 2017 مقابل 2023 مقابل 2029

- شكل 6:

- قيمة المقاهي والحانات سوق خدمات الأغذية حسب المطبخ، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 7:

- حصة القيمة من المقاهي والحانات سوق خدمات الأغذية حسب المطبخ،٪، إندونيسيا، 2017 مقابل 2023 مقابل 2029

- شكل 8:

- قيمة سوق الخدمات الغذائية عبر الحانات والحانات، بالدولار الأمريكي، بإندونيسيا، 2017 - 2029

- شكل 9:

- حصة القيمة من سوق خدمات الأغذية للحانات والحانات من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 10:

- قيمة سوق الخدمات الغذائية عبر المقاهي، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 11:

- حصة القيمة من سوق خدمات المقاهي الغذائية من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 12:

- قيمة سوق الخدمات الغذائية عبر ألواح العصائر/المرطبات/الحلويات، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 13:

- حصة القيمة من سوق خدمات الطعام والعصائر والمشروبات والحلويات حسب منافذ البيع، %، إندونيسيا، 2022 مقابل 2029

- شكل 14:

- قيمة سوق الخدمات الغذائية من خلال متاجر القهوة والشاي المتخصصة، بالدولار الأمريكي، وإندونيسيا، 2017 - 2029

- شكل 15:

- حصة القيمة من مقاهي القهوة والشاي المتخصصة في سوق خدمات الأغذية حسب منافذ البيع، %، إندونيسيا، 2022 مقابل 2029

- شكل 16:

- قيمة سوق خدمات أغذية المطبخ السحابية، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 17:

- حصة القيمة من سوق خدمات أغذية المطبخ السحابية من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 18:

- قيمة سوق خدمات المطاعم ذات الخدمة الكاملة حسب المطبخ، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 19:

- حصة القيمة من سوق خدمات المطاعم ذات الخدمة الكاملة حسب المطبخ، %، إندونيسيا، 2017 مقابل 2023 مقابل 2029

- شكل 20:

- قيمة سوق الخدمات الغذائية الآسيوية، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 21:

- حصة القيمة من سوق الخدمات الغذائية الآسيوية من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 22:

- قيمة سوق الخدمات الغذائية الأوروبية، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 23:

- حصة القيمة من سوق الخدمات الغذائية الأوروبية من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 24:

- قيمة سوق الخدمات الغذائية في أمريكا اللاتينية، بالدولار الأمريكي، وإندونيسيا، 2017 - 2029

- شكل 25:

- حصة القيمة من سوق الخدمات الغذائية في أمريكا اللاتينية من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 26:

- قيمة سوق خدمات الأغذية في الشرق الأوسط، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 27:

- حصة القيمة من سوق خدمات الأغذية في الشرق الأوسط من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 28:

- قيمة سوق الخدمات الغذائية في أمريكا الشمالية، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 29:

- حصة القيمة من سوق خدمات الأغذية في أمريكا الشمالية من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 30:

- قيمة سوق مطابخ FSR الأخرى، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 31:

- حصة القيمة من سوق خدمات الأغذية الأخرى لمأكولات FSR من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 32:

- قيمة سوق خدمات الأغذية لمطاعم الخدمة السريعة حسب المطبخ، بالدولار الأمريكي، بإندونيسيا، 2017 - 2029

- شكل 33:

- حصة القيمة من سوق خدمات الأغذية لمطاعم الخدمة السريعة حسب المطبخ، %، إندونيسيا، 2017 مقابل 2023 مقابل 2029

- شكل 34:

- قيمة سوق خدمات الأغذية للمخابز، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 35:

- حصة القيمة من سوق خدمات الأغذية للمخابز من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 36:

- قيمة سوق خدمات الأطعمة البرجر، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 37:

- حصة القيمة من سوق خدمات البرجر الغذائية من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 38:

- قيمة سوق خدمات الأغذية الآيس كريم، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 39:

- حصة القيمة من سوق خدمات الأغذية الآيس كريم من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 40:

- قيمة سوق خدمات الأطعمة التي تعتمد على اللحوم، بالدولار الأمريكي، بإندونيسيا، 2017 - 2029

- شكل 41:

- حصة القيمة من سوق خدمات الأطعمة التي تعتمد على اللحوم من خلال منافذ البيع، %، إندونيسيا، 2022 مقابل 2029

- شكل 42:

- قيمة سوق خدمات البيتزا الغذائية، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 43:

- حصة القيمة من سوق خدمات البيتزا الغذائية من خلال منافذ البيع،٪، إندونيسيا، 2022 مقابل 2029

- شكل 44:

- قيمة مطابخ مطاعم الخدمة السريعة الأخرى في سوق خدمات الأغذية، بالدولار الأمريكي، بإندونيسيا، 2017 - 2029

- شكل 45:

- حصة القيمة من مطابخ مطاعم الخدمة السريعة الأخرى في سوق خدمات الأغذية من خلال منافذ البيع، %، إندونيسيا، 2022 مقابل 2029

- شكل 46:

- قيمة سوق الخدمات الغذائية حسب المنفذ، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 47:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب OUTLET، إندونيسيا، 2017 مقابل 2023 مقابل 2029

- شكل 48:

- قيمة سوق الخدمات الغذائية عبر المنافذ المتسلسلة، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 49:

- حصة القيمة من منافذ البيع المتسلسلة لسوق خدمات الأغذية حسب نوع خدمة الأغذية، %، إندونيسيا، 2022 مقابل 2029

- شكل 50:

- قيمة سوق الخدمات الغذائية عبر المنافذ المستقلة، الدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 51:

- حصة القيمة من منافذ البيع المستقلة في سوق خدمات الأغذية حسب نوع خدمة الأغذية،٪، إندونيسيا، 2022 مقابل 2029

- شكل 52:

- قيمة سوق الخدمات الغذائية حسب الموقع، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 53:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب الموقع، إندونيسيا، 2017 مقابل 2023 مقابل 2029

- شكل 54:

- قيمة سوق الخدمات الغذائية عبر الموقع الترفيهي، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 55:

- حصة القيمة من سوق خدمات الأغذية الترفيهية حسب نوع خدمة الأغذية،٪، إندونيسيا، 2022 مقابل 2029

- شكل 56:

- قيمة سوق الخدمات الغذائية عبر موقع السكن، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 57:

- حصة القيمة من سوق خدمات الأغذية السكنية حسب نوع خدمة الأغذية، %، إندونيسيا، 2022 مقابل 2029

- شكل 58:

- قيمة سوق الخدمات الغذائية عبر موقع البيع بالتجزئة، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 59:

- حصة القيمة من سوق خدمات الأغذية بالتجزئة حسب نوع خدمة الأغذية،٪، إندونيسيا، 2022 مقابل 2029

- شكل 60:

- قيمة سوق الخدمات الغذائية عبر موقع مستقل، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 61:

- حصة القيمة من سوق خدمات الأغذية المستقلة حسب نوع خدمة الأغذية،٪، إندونيسيا، 2022 مقابل 2029

- شكل 62:

- قيمة سوق الخدمات الغذائية عبر موقع السفر، بالدولار الأمريكي، إندونيسيا، 2017 - 2029

- شكل 63:

- حصة القيمة من سوق خدمات الأغذية أثناء السفر حسب نوع خدمة الأغذية، %، إندونيسيا، 2022 مقابل 2029

- شكل 64:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، إندونيسيا، 2019 - 2023

- شكل 65:

- أكثر الاستراتيجيات اعتماداً، إحصاء، إندونيسيا، 2019 - 2023

- شكل 66:

- حصة القيمة من اللاعبين الرئيسيين،٪، إندونيسيا، 2022

تجزئة صناعة الخدمات الغذائية في إندونيسيا

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- يمتلك قطاع مطاعم الخدمة الكاملة (FSRs) الحصة السوقية الرئيسية حسب نوع خدمة الطعام. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 13.95% من حيث القيمة خلال فترة التوقعات. توسعت شعبية المأكولات الآسيوية، خاصة بين الشباب، بسبب الحاجة المتزايدة إلى تنوع المأكولات. المأكولات الأكثر شعبية في البلاد هي الصينية واليابانية والهندية. نظرًا للطلب على خيارات الطهي الكانتونية والتايوانية التقليدية في المطاعم الراقية، ظل المطبخ الصيني مشهورًا بين جميع المأكولات الآسيوية الأخرى.

- من المتوقع أن تسجل المطابخ السحابية معدل نمو سنوي مركب قدره 13.49% من حيث القيمة خلال فترة التوقعات. تقدم المطابخ السحابية مجموعة واسعة من المأكولات لتلبية الأذواق المتنوعة للمستهلكين الإندونيسيين. من الأطباق الإندونيسية التقليدية إلى المأكولات العالمية، تقدم المطابخ السحابية مجموعة من الخيارات لإرضاء المستهلكين. يعد Hangry أحد أشهر المطابخ السحابية في إندونيسيا. ويقدم مجموعة متنوعة من خيارات المأكولات، بما في ذلك الإندونيسية والصينية واليابانية والغربية. وبالمثل، فإن Mama Roz هي علامة تجارية سحابية معتمدة للمطابخ الحلال وتتخصص في مأكولات الشرق الأوسط والبحر الأبيض المتوسط.

- ويحتل قطاع مطاعم الخدمة السريعة (QSRs) الحصة الرئيسية الثانية حسب نوع الخدمة الغذائية. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 5.49٪ خلال فترة الدراسة. وفي إندونيسيا، تتوسع الخدمات السريعة المستقلة حيث يفضل المستهلكون الوجبات السريعة التقليدية والمحلية مع الأطعمة الصحية ذات الجودة العالية. أدى نمو خدمات توصيل الطعام مثل GrabFood وGoFood إلى تسهيل وصول مطاعم الوجبات السريعة إلى العملاء ذوي الوصول المحدود إلى المواقع الفعلية. وقد أدى ذلك إلى زيادة الطلب على مطاعم الخدمة السريعة لتوسيع قدرات التسليم والوصول إلى المزيد من العملاء.

| نوع الخدمة الغذائية | ||||||||||

| ||||||||||

| المطبخ السحابي | ||||||||||

| ||||||||||

|

| مَنفَذ | |

| منافذ متسلسلة | |

| منافذ مستقلة |

| موقع | |

| فراغ | |

| إقامة | |

| بيع بالتجزئة | |

| مستقل | |

| يسافر |

تعريف السوق

- مطاعم متكاملة الخدمات - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك