حجم سوق مواد التشحيم الصناعية في الهند

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| فترة البيانات التاريخية | 2019 - 2022 |

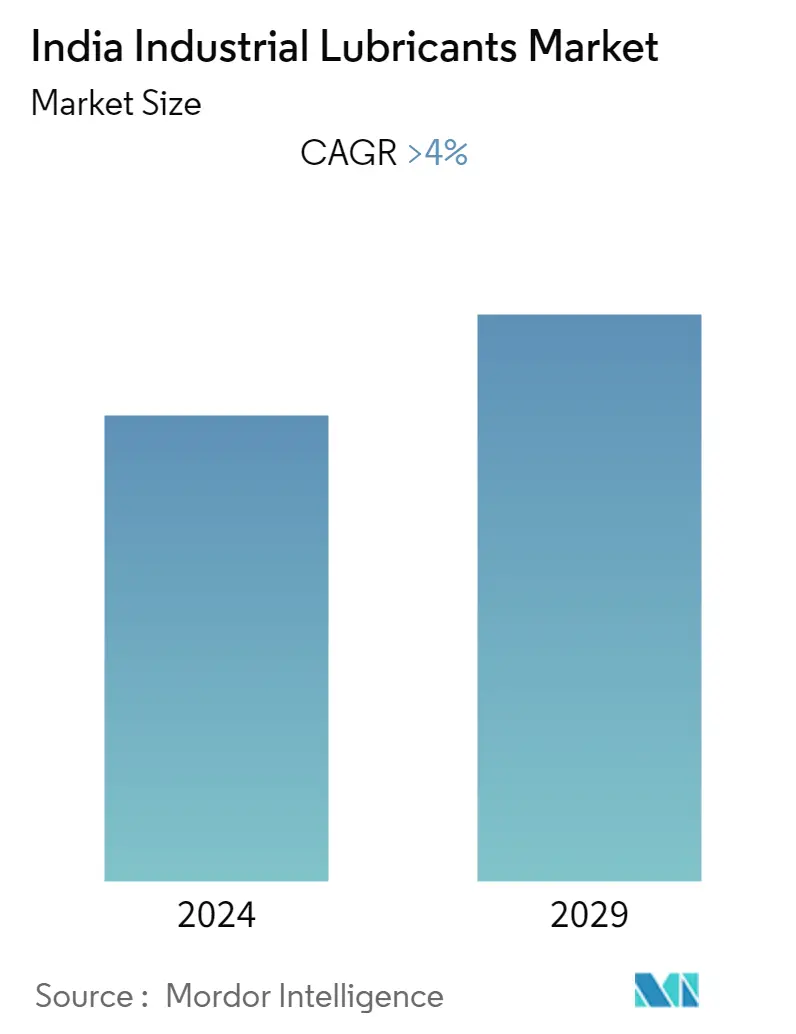

| CAGR | > 4.00 % |

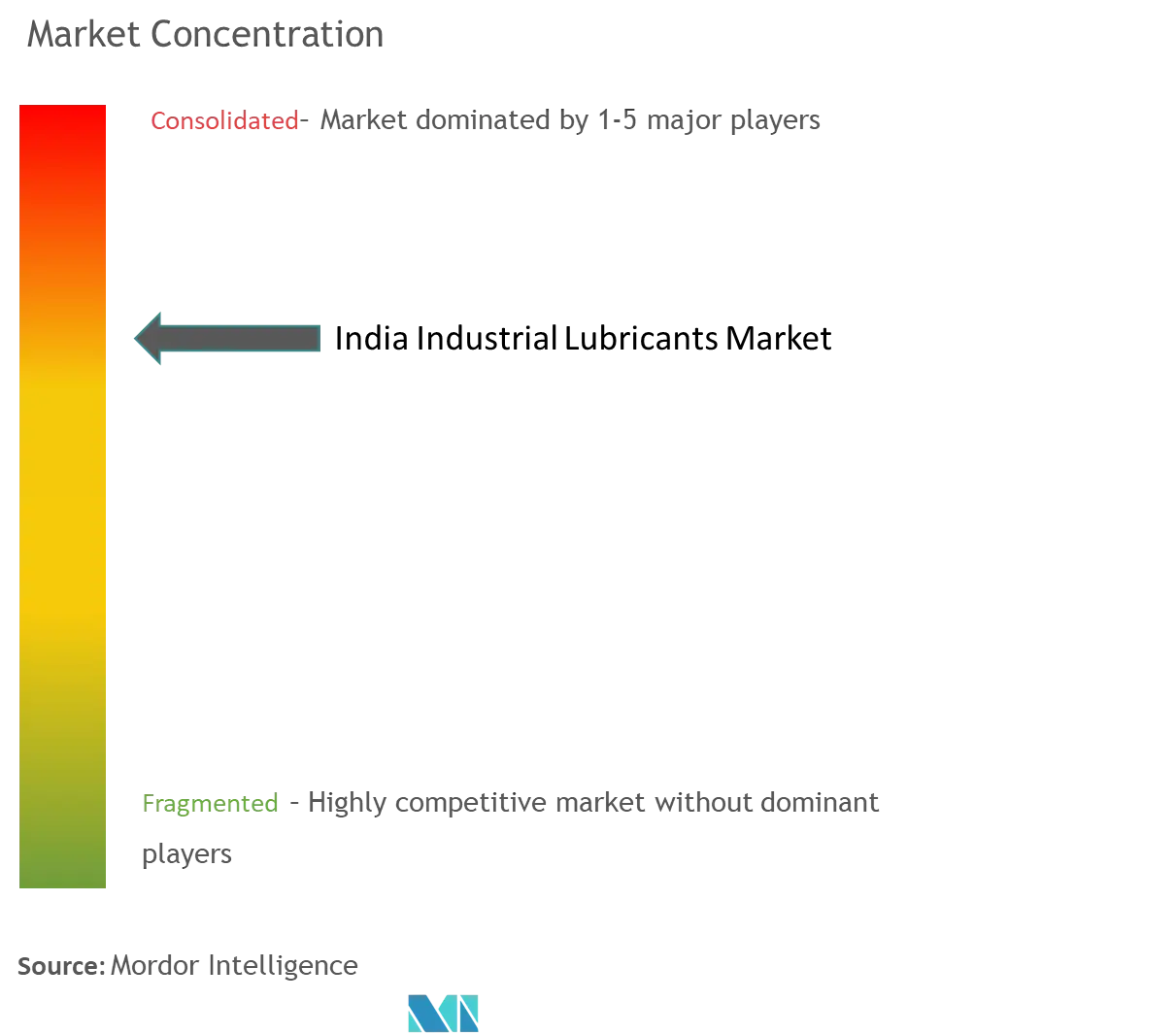

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق مواد التشحيم الصناعية في الهند

خلال الإطار الزمني للتوقعات، من المتوقع أن يسجل سوق زيوت التشحيم الصناعية الهندية معدل نمو سنوي مركب يزيد عن 4٪.

بسبب تفشي فيروس كورونا (COVID-19)، تأثرت الصناعة التحويلية بشدة، مما أدى إلى انخفاض استخدام زيوت التشحيم في عام 2020. ومع ذلك، مع انتعاش العديد من مشاريع البناء والأنشطة الصناعية الأخرى، شهد السوق مرحلة انتعاش في عام 2020. العام 2021 ومن المتوقع أن يشهد اتجاهاً إيجابياً في السنوات المتوقعة. أدت الزيادة في مبيعات السيارات والسلع الهندسية إلى انتعاش السوق خلال العامين الماضيين.

- العوامل الرئيسية التي تدفع نمو السوق التي تمت دراستها هي ارتفاع الطلب من قطاع طاقة الرياح ومبادرة صنع في الهند التي تعمل على توسيع القاعدة الصناعية في الهند.

- على الجانب الآخر، من المتوقع أن يؤدي التلوث البيئي المتزايد الذي يؤدي إلى تنامي الأنظمة الصناعية إلى إعاقة نمو السوق المدروسة.

اتجاهات سوق مواد التشحيم الصناعية في الهند

قطاع المعدات الثقيلة يسيطر على الطلب في السوق

- في صناعات البناء والتعدين والزراعة، تعتبر مواد التشحيم مفيدة لمنع الفشل المبكر وانخفاض أداء المعدات الثقيلة.

- وفقًا لوزارة التجارة والصناعة، بلغ إنتاج المعدات الكهربائية الثقيلة في الهند في السنة المالية 21، 168,949 كرور روبية هندية (21.15 مليار دولار أمريكي). من المتوقع أن ينمو سوق المعدات الكهربائية ويصل إلى 72 مليار دولار أمريكي بحلول عام 2025، ارتفاعًا من 48-50 مليار دولار أمريكي في عام 2021. ومن المتوقع أن يصل سوق تصدير المعدات الكهربائية إلى 13 مليار دولار أمريكي بحلول عام 2025، ارتفاعًا من 8.62 مليار دولار أمريكي في عام 2021.

- شهدت أنشطة تصنيع المعادن في البلاد انتعاشًا في عام 2021، مع تخفيف إجراءات الإغلاق تدريجيًا وتركيز حكومات الولايات والحكومات المحلية على التصنيع المحلي.

- تم تقدير إنتاج واستهلاك الأدوات الآلية في الهند بمبلغ 6,602 كرور روبية هندية (879.38 مليون دولار أمريكي) و12,036 كرور روبية هندية (1.6 مليار دولار أمريكي) على التوالي في السنة المالية 21، بينما بلغت الصادرات 531 كرور روبية هندية (66.48 مليون دولار أمريكي).

- ومن المتوقع أن يرتفع استخدام المركبات الثقيلة في المستقبل نتيجة للاستثمارات الكبيرة في البنية التحتية.

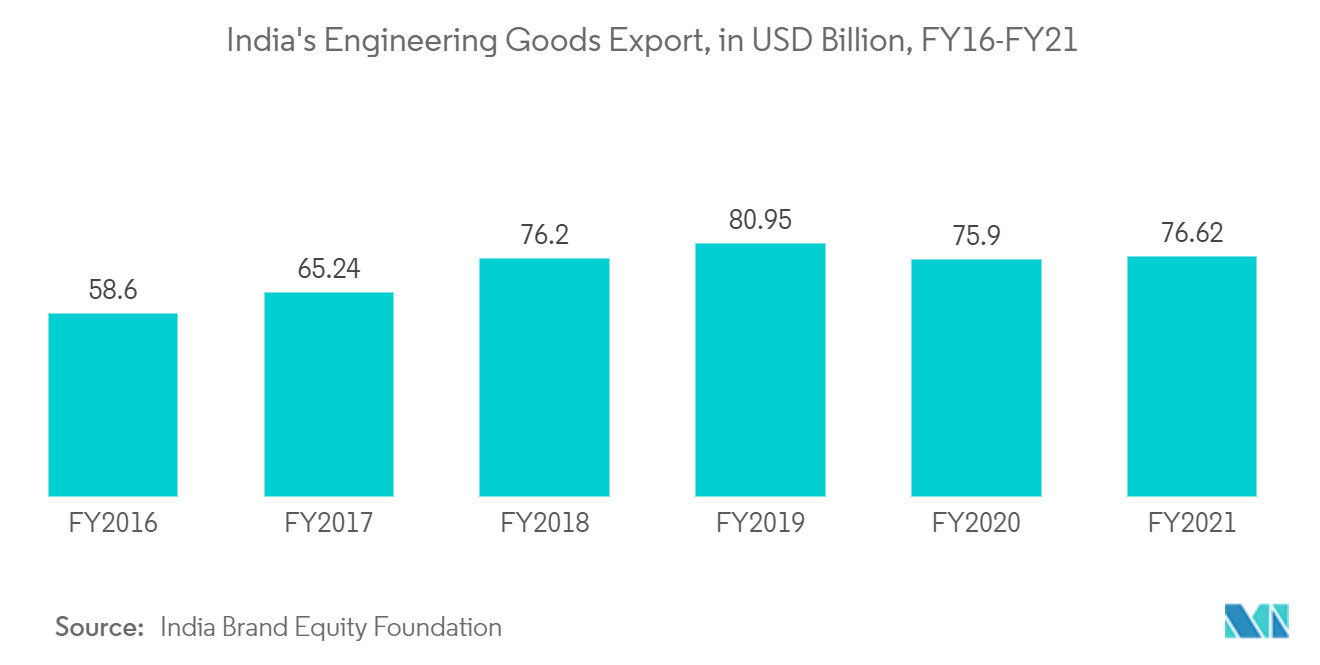

- وبحسب وزارة التجارة والصناعة، فقد ارتفعت صادرات السلع الهندسية من 58.6 مليار دولار أمريكي إلى 76.62 مليار دولار أمريكي في عام 2021.

- في السنة المالية 2022، صدرت الهند سلعًا هندسية بقيمة 111.63 مليار دولار أمريكي، بزيادة قدرها 45.51٪ على أساس سنوي. تصدر الهند السلع الهندسية في الغالب إلى الولايات المتحدة وأوروبا، والتي تمثل أكثر من 60٪ من إجمالي الصادرات.

الطلب المتزايد من قطاع طاقة الرياح

- تعد صناعة الكهرباء في الهند واحدة من أكثر الصناعات تنوعًا في العالم. تشمل خيارات توليد الطاقة الفحم والفحم الحجري والغاز الطبيعي والنفط والطاقة المائية والطاقة النووية، بالإضافة إلى الخيارات غير التقليدية الممكنة بما في ذلك طاقة الرياح والطاقة الشمسية والنفايات الزراعية والمنزلية.

- وقد ارتفع الطلب على الكهرباء في البلاد بشكل ملحوظ، ومن المرجح أن يستمر في الارتفاع في السنوات المقبلة. ولتلبية حاجة البلاد المتزايدة للطاقة، فمن الضروري زيادة كبيرة في قدرة التوليد المثبتة.

- تعتبر متطلبات مواد التشحيم في علب التروس لتوربينات الرياح أكثر صرامة، مقارنة بزيوت التروس الصناعية الأخرى. ويرجع ذلك إلى درجات الحرارة المرتفعة وتآكل التحمل والتآكل والأكسدة وأوزان الأحمال التي تدخل في عملية توليد الطاقة.

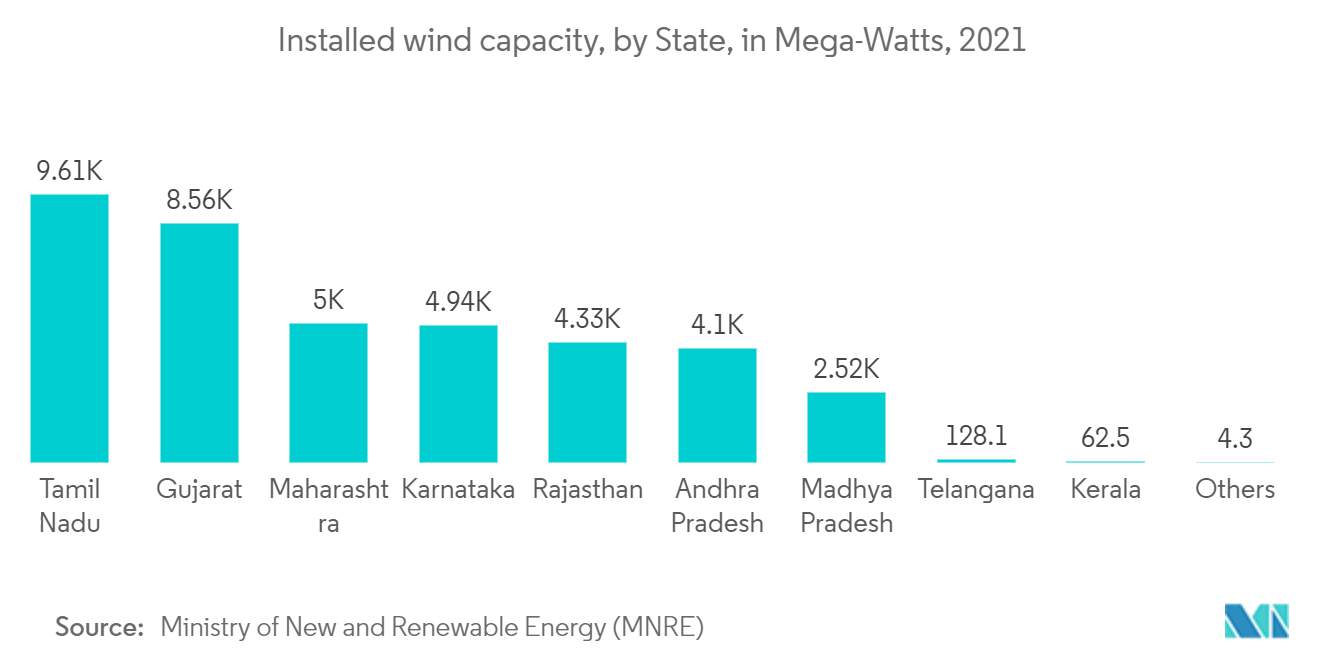

- بلغ إجمالي قدرة طاقة الرياح المركبة في الهند 41.2 جيجاوات اعتبارًا من أغسطس 2022، مما يجعلها رابع أعلى قدرة طاقة رياح مثبتة في العالم.

- يجري حاليًا إنشاء أكبر مجمع للطاقة المتجددة في العالم بطاقة 30 جيجاوات من الطاقة الشمسية وطاقة الرياح في ولاية غوجارات.

- وتضغط الحكومة الآن أيضًا من أجل الرياح البحرية. أعادت وزارة الطاقة الجديدة والمتجددة إحياء أهدافها في مجال تطوير طاقة الرياح البحرية من خلال الكشف عن خارطة طريق لتركيب 30 جيجاوات بحلول عام 2030.

- بلغت طاقة إنتاج الرياح في تاميل نادو حوالي 24٪ من إجمالي طاقة الرياح في الهند في عام 2021. ويبلغ إجمالي قدرة الرياح المركبة في تاميل نادو 9608.04 ميجاوات. تمتلك ولاية ماهاراشترا قدرة طاقة رياح مركبة تبلغ 5000.33 ميجاوات. وافقت حكومة ماديا براديش على مشروع بقدرة 15 ميجاوات في نجدا هيلز بالقرب من ديواس.

- لذلك، مع زيادة البنية التحتية لطاقة الرياح، من المتوقع أن يزداد الطلب على مواد التشحيم الصناعية، مثل زيوت التروس والشحوم وما إلى ذلك، في البلاد خلال فترة التنبؤ.

نظرة عامة على صناعة زيوت التشحيم الصناعية في الهند

تم توحيد سوق مواد التشحيم الصناعية في الهند جزئيًا بطبيعته. بعض اللاعبين البارزين في السوق (ليس في أي ترتيب معين) تشمل شركة النفط الهندية المحدودة، وشركة هندوستان للبترول المحدودة (HPCL)، وشركة بهارات للبترول المحدودة (BPCL)، وكاسترول المحدودة (BP)، وشركة شل plc، من بين آخرين.

قادة سوق مواد التشحيم الصناعية في الهند

-

Indian Oil Corporation Ltd

-

Hindustan Petroleum Corporation Limited (HPCL)

-

Bharat Petroleum Corporation Limited (BPCL)

-

Castrol Limited (BP)

-

Shell plc

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق زيوت التشحيم الصناعية في الهند

- ديسمبر 2022 دخلت شركة Indian Oil Corporation Ltd. (IOCL) في شراكة مع FuelBuddy، وهي أكبر خدمة قانونية لتوصيل الوقود في الهند لتسويق زيوت التشحيم للسيارات والصناعية (SERVO، PAN India).

- فبراير 2022 دخلت شركة جلف أويل للزيوت (الهند) في شراكة استراتيجية مع شركة SCHWING لتلبية احتياجاتها من معدات البناء. ستوفر هذه الشراكة إلى السوق مجموعة من المنتجات التي تشمل مواد التشحيم مثل الزيت الهيدروليكي الفاخر، وزيت المحرك، وزيت المحور، وزيت التروس، ومواد التشحيم الصناعية الأخرى.

تقرير سوق مواد التشحيم الصناعية في الهند – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 الطلب من قطاع طاقة الرياح المتنامي

4.1.2 مبادرة "اصنع في الهند" توسع القاعدة الصناعية

4.2 القيود

4.2.1 زيادة التلوث البيئي مما أدى إلى تزايد اللوائح الصناعية

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القدرة التفاوضية للموردين

4.4.2 القوة التفاوضية للمشترين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

5. تجزئة السوق (حجم السوق من حيث الحجم)

5.1 نوع المنتج

5.1.1 زيت المحرك

5.1.2 ناقل الحركة والسوائل الهيدروليكية

5.1.3 سائل تشغيل المعادن

5.1.4 الزيوت الصناعية العامة

5.1.5 معدات النفط

5.1.6 شحم

5.1.7 زيت المعالجة

5.1.8 أنواع المنتجات الأخرى

5.2 صناعة المستخدم النهائي

5.2.1 توليد الطاقة

5.2.2 معدات ثقيلة

5.2.3 الأغذية والمشروبات

5.2.4 تعدين وتشغيل المعادن

5.2.5 التصنيع الكيميائي

5.2.6 صناعات المستخدم النهائي الأخرى (التعبئة والتغليف والنفط والغاز (سوائل الحفر))

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 تحليل حصة السوق**

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 Amsoil Inc.

6.4.2 Apar Industries Ltd

6.4.3 Balmer Lawrie & Co. Ltd

6.4.4 Bechem

6.4.5 Bharat Petroleum Corporation Limited (BPCL)

6.4.6 Blaser Swisslube India Pvt. Ltd

6.4.7 Castrol Limited (BP)

6.4.8 Continental Petroleums Limited

6.4.9 Exxon Mobil Corporation

6.4.10 Fuchs Lubricants Pvt. Ltd

6.4.11 GP Petrolemus Ltd

6.4.12 Gulf Oil Lubricants India

6.4.13 Hardcastle Petrofer Pvt. Ltd

6.4.14 Hindustan Petroleum Corporation Limited (HPCL)

6.4.15 Idemitsu Lube India Pvt Ltd

6.4.16 Indian Oil Corporation Ltd

6.4.17 Kluber Lubrication

6.4.18 Panama Petrochem Ltd

6.4.19 Shell PLC

6.4.20 Tide Water Oil Co. (India) Ltd (Veedol)

6.4.21 TotalEnergies

7. فرص السوق والاتجاهات المستقبلية

7.1 تزايد عمليات التعدين

تجزئة صناعة مواد التشحيم الصناعية في الهند

جميع منتجات التشحيم الصناعية مصنوعة من مزيج من الزيوت الأساسية والمواد المضافة. يتراوح تكوين الزيت الأساسي في تركيب مواد التشحيم بشكل أساسي بين 75-90٪. تمتلك الزيوت الأساسية خصائص تشحيم وتشكل ما يصل إلى 90% من منتج التشحيم النهائي. يقلل التشحيم من كمية الطاقة اللازمة لأداء الإجراءات الميكانيكية ويقلل أيضًا من كمية الطاقة التي تتبدد كحرارة. ينقسم سوق زيوت التشحيم الصناعية في الهند إلى قسمين نوع المنتج وصناعة المستخدم النهائي. حسب نوع المنتج، يتم تقسيم السوق إلى زيت المحرك، وناقل الحركة والسوائل الهيدروليكية، وسوائل تشغيل المعادن، والزيوت الصناعية العامة، وزيت التروس، والشحوم، وزيوت العمليات، وأنواع المنتجات الأخرى. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى توليد الطاقة، والمعدات الثقيلة، والأغذية والمشروبات، والمعادن وتشغيل المعادن، والتصنيع الكيميائي، وصناعات المستخدم النهائي الأخرى، بما في ذلك التعبئة والتغليف والنفط والغاز، وما إلى ذلك. لكل قطاع، حجم السوق وتم إجراء التوقعات على أساس الحجم (ملايين اللترات) لجميع القطاعات المذكورة أعلاه.

| نوع المنتج | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| صناعة المستخدم النهائي | ||

| ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق مواد التشحيم الصناعية في الهند

ما هو حجم سوق زيوت التشحيم الصناعية في الهند حاليًا؟

من المتوقع أن يسجل سوق زيوت التشحيم الصناعية في الهند معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة (2024-2029).

من هم الباعة الرئيسيون في نطاق سوق زيوت التشحيم الصناعية في الهند؟

Indian Oil Corporation Ltd، Hindustan Petroleum Corporation Limited (HPCL)، Bharat Petroleum Corporation Limited (BPCL)، Castrol Limited (BP)، Shell plc هي الشركات الكبرى العاملة في سوق زيوت التشحيم الصناعية في الهند.

ما هي السنوات التي يغطيها سوق زيوت التشحيم الصناعية في الهند؟

يغطي التقرير حجم السوق التاريخي لسوق مواد التشحيم في الهند للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق مواد التشحيم الصناعية في الهند للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة مواد التشحيم الصناعية في الهند

إحصائيات الحصة السوقية لزيوت التشحيم الصناعية في الهند لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل زيوت التشحيم الصناعية في الهند توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.