تحليل سوق إدارة الأصول في الهند

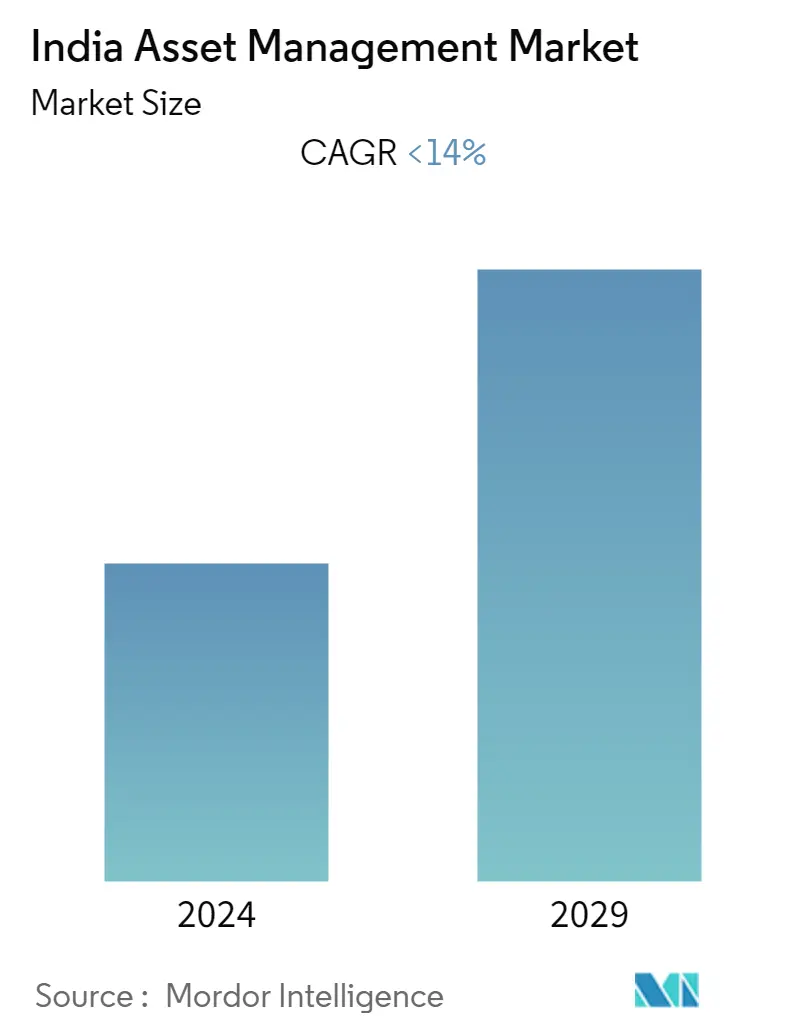

يبلغ سوق إدارة الأصول في الهند حوالي 865 مليار دولار أمريكي في العام الحالي ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 14٪ خلال فترة التوقعات.

على الرغم من الوضع الاقتصادي السيئ الذي بدأ في عام 2020 بسبب الوباء ، إلا أن سوق الاستثمار الهندي لا يزال قادرا على إغلاق العقد بسجل جدير بالملاحظة. بسبب Covid-19 ، كان هناك تحول سريع إلى عالم أكثر اعتمادا على التكنولوجيا ، مما أدى إلى ارتفاع الاستثمارات في مختلف القطاعات ، مثل تكنولوجيا التعليم والخدمات المالية وعلوم الحياة ، على القطاعات التقليدية لمستثمري الأسهم الخاصة (PE) / رأس المال الاستثماري (VC) مثل البنية التحتية والعقارات ، من بين أمور أخرى.

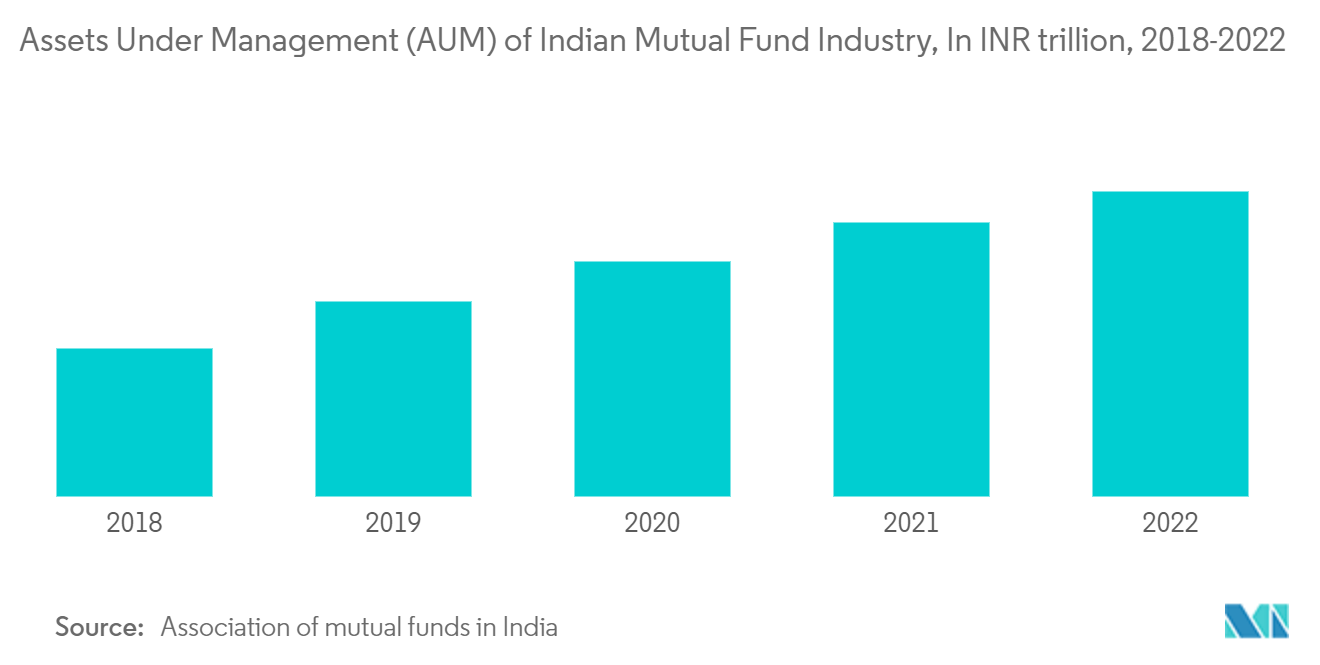

في عام 2022 ، بلغت الأصول المدارة لصناعة الصناديق المشتركة الهندية 37.22 تريليون روبية هندية (449 مليار دولار أمريكي). على الرغم من أن المستثمرين الأفراد يمتلكون 55٪ من أصول الصناعة ، إلا أن المستثمرين المؤسسيين يمثلون 45٪. تمثل الشركات 95٪ ، والباقي مقسم بين المؤسسات والبنوك الهندية والأجنبية. يبلغ صافي التدفقات الخارجة بموجب مسار FPI حوالي 852 مليار روبية هندية (10.3 مليار دولار أمريكي) اعتبارا من 15 يونيو 2022 ، منها حوالي 126 مليار روبية هندية (1.52 مليار دولار أمريكي) في التدفقات الخارجة.

أنشأت الحكومة ، بصفتها مستثمرا رئيسيا ، منصة استثمار تعاونية ، وهي الصندوق الوطني للاستثمار والبنية التحتية ، للمستثمرين الدوليين والهنود الذين يبحثون عن فرص استثمارية في البنية التحتية وغيرها من القطاعات عالية النمو في البلاد ، والتي تشمل برنامج صندوق الصناديق الذي برز كLP محلي كبير. علاوة على ذلك ، يستثمر بنك تنمية الصناعات الصغيرة في الهند في مختلف AIFs لتعزيز وتسريع نمو الشركات الناشئة والمؤسسات الصغيرة ، وكذلك الشركات الصغيرة والمتوسطة في الهند.

تعمل SEBI على زيادة إشرافها على AIFs نظرا لوتيرة النمو التي سجلتها الصناعة ، لضمان إدارة AIFs وتشغيلها بشكل صحيح وعدم وجود سوء بيع. هناك أيضا متطلبات تدقيق PPM السنوية ، وجميع الإيداعات لدى SEBI للحصول على الموافقة على AIFs مطلوبة الآن من خلال مصرفي تجاري.

اتجاهات سوق إدارة الأصول في الهند

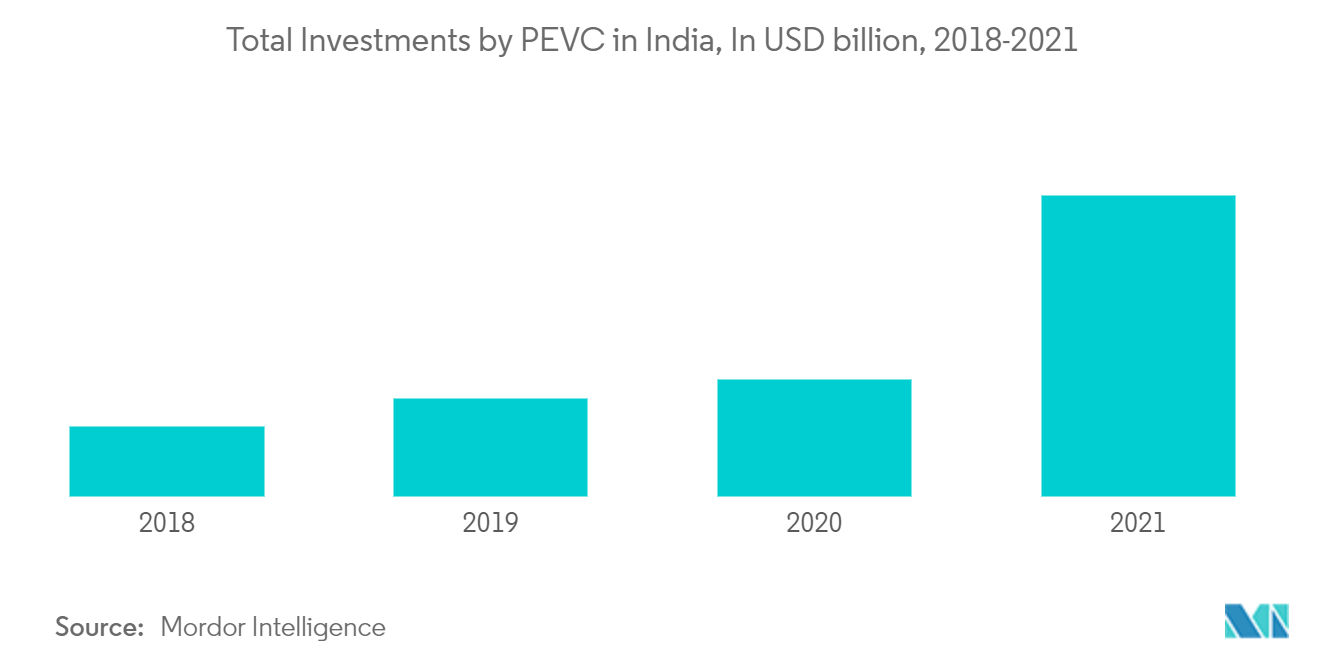

الزيادة في أنشطة الاستثمار في الأسهم الخاصة / رأس المال الاستثماري تقود السوق

بلغ إجمالي نشاط الاستثمار في PE / VC في عام 2021 77.1 مليار دولار أمريكي ، بزيادة قدرها 62٪ عن عام 2020. أظهرت فئة أصول الملكية الخاصة (باستثناء البنية التحتية والعقارات) نموا بنسبة 79٪. وعلى الرغم من أن ثلاثة قطاعات - التكنولوجيا 16.3 مليار دولار، والتجارة الإلكترونية 15.9 مليار دولار، والخدمات المالية 11.7 مليار دولار شكلت 57٪ من إجمالي استثمارات الملكية الخاصة/رأس المال المخاطر من حيث القيمة، إلا أن العديد من القطاعات، مثل الإعلام والترفيه والتعليم والأدوية والرعاية الصحية، أظهرت نموا كبيرا. وللمرة الأولى، حقق 14 قطاعا استثمارات في الملكية الخاصة/رأس المال المخاطر تجاوزت مليار دولار أمريكي.

استمر عدد صناديق الملكية الخاصة النشطة في النمو في عام 2020، حيث شكل الشركاء العامون العالميون والمحليون الجزء الأكبر بنسبة 60٪، يليهم الشركاء المحدودون (أي المستثمرون المؤسسيون والشركات التابعة للحكومة) والشركات. ومع زيادة تركيز المزيد من الصناديق على الهند، يتفق أكثر من 70٪ من المستثمرين على أن شركات الملكية الخاصة العالمية وصناديق الثروة السيادية / صناديق الثروة السيادية التي تستثمر مباشرة هي أكبر تهديد تنافسي. إن تزايد ثقة المستثمرين في السوق الهندية واضح بسبب الاختراق المتزايد للأطباء العامين الرئيسيين و LPs في قيمة الصفقات الهندية.

إمكانات النمو العالية لصناعة الصناديق المشتركة في الهند تقود السوق

في عام 2022 ، قدر أنه سيكون هناك حوالي 1.88 كرور (18.8 مليون) مستثمر صندوق مشترك مسجل في الهند مقابل 1.86 كرور (18.6 مليون) أسرة بدخل سنوي يزيد عن 10 روبية هندية (12,089 دولارا أمريكيا) سنويا. كما زاد عدد الصناديق المشتركة المعروضة ، مقارنة بالسنوات السابقة ، بشكل كبير.

على الرغم من المنافسة بين الصناديق المشتركة ، والتي زادت عدة أضعاف على مر السنين ، كان أداؤها جيدا باستمرار ، واستفاد المستثمرون بشكل كبير. نمت الصناعة بسرعة خلال السنوات القليلة الماضية ، بمعدل نمو يقارب 40٪ سنويا. السبب الرئيسي لهذا النمو هو زيادة طلب المستثمرين على المنتجات المالية. وقد أدى ذلك إلى زيادة عدد الأشخاص الذين يستثمرون أموالهم في الصناديق المشتركة ، والتي تمكنت من تلبية هذا الطلب.

نظرة عامة على صناعة إدارة الأصول في الهند

يغطي التقرير اللاعبين الرئيسيين العاملين في سوق إدارة الأصول الهندي. يقدم السوق الذي تمت دراسته فرصا للنمو خلال فترة التنبؤ ، والتي من المتوقع أن تدفع المنافسة في السوق بشكل أكبر. تم توحيد سوق إدارة الأصول في الهند حيث يمتلك كبار اللاعبين حصة السوق الرئيسية ، بما في ذلك ICICI و HDFC و Aditya Birla وغيرها.

قادة سوق إدارة الأصول في الهند

-

HDFC AMC

-

ICICI Pru AMC

-

Aditya Birla Sunlife

-

SBI Fund Management

-

Reliance Nippon

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق إدارة الأصول في الهند

- في 24 ديسمبر 2021 ، وقعت HSBC Asset Management India صفقة لشراء L&T Investment Management (LTIM) من L&T Finance مقابل 425 مليون دولار أمريكي. LTIM هي شركة تابعة مملوكة بالكامل لشركة L&T Finance ومدير الاستثمار في صندوق L&T المشترك. الصفقة جزء من استراتيجية المقرض البريطاني لبناء وجوده في إدارة الثروات والأصول في آسيا.

- في 28 يناير 2021 ، أعلنت شركة Sundaram Asset Management Company (AMC) عن استحواذها على Principal Asset Management ، الشركة الهندية لشركة الخدمات المالية العالمية الكبرى ، Principal Financial Group ، مقابل 33.8 مليار روبية هندية (409 مليون دولار أمريكي).

تجزئة صناعة إدارة الأصول في الهند

إدارة الأصول هي نهج منظم للحوكمة وتحقيق القيمة من الأشياء التي تكون المجموعة أو الكيان مسؤولا عنها على مدار دورة حياتها. وقد ينطبق على كل من الموجودات الملموسة (الأشياء المادية مثل المباني أو المعدات) والأصول غير الملموسة (مثل رأس المال البشري أو الملكية الفكرية أو الشهرة التجارية أو الأصول المالية). يتم تقسيم سوق إدارة الأصول في الهند حسب نوع العميل (التجزئة ، وصناديق التقاعد ، وشركات التأمين ، والبنوك ، وغيرها) وحسب فئة الأصول (الأسهم ، الدخل الثابت ، إدارة النقد / الأموال ، الاستثمار البديل ، وغيرها). يقدم التقرير حجم السوق والتوقعات في القيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| حسب نوع العميل | بيع بالتجزئة |

| صندوق التقاعد | |

| شركات التأمين | |

| البنوك | |

| مؤسسات أخرى | |

| حسب فئة الأصول | عدالة |

| دخل ثابت | |

| سوق النقد/المال | |

| الاستثمارات البديلة | |

| فئات الأصول الأخرى |

الأسئلة الشائعة حول أبحاث سوق إدارة الأصول في الهند

ما هو حجم سوق إدارة الأصول الهندي الحالي؟

من المتوقع أن يسجل سوق إدارة الأصول في الهند معدل نمو سنوي مركب أقل من 14٪ خلال فترة التنبؤ (2024-2029)

من هم اللاعبون الرئيسيون في سوق إدارة الأصول الهندي؟

HDFC AMC ، ICICI Pru AMC ، Aditya Birla Sunlife ، SBI Fund Management ، Reliance Nippon هي الشركات الكبرى العاملة في سوق إدارة الأصول الهندية.

ما هي السنوات التي يغطيها سوق إدارة الأصول في الهند؟

يغطي التقرير حجم السوق التاريخي لسوق إدارة الأصول في الهند لسنوات 2020 و 2021 و 2022 و 2023. يتوقع التقرير أيضا حجم سوق إدارة الأصول في الهند لسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Asset Management Reports

Popular Financial Services and Investment Intelligence Reports

تقرير إدارة الأصول في الهند

إحصائيات لإدارة الأصول لعام 2024 في الهند حصة السوق وحجمها ومعدل نمو الإيرادات ، التي أنشأتها تقارير صناعة موردور إنتليجنس™. يتضمن تحليل إدارة الأصول في الهند توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني لتنزيل ملف PDF.

/india-asset-management-market---growth,-trends,-and-forecast-(2020---2025)_Picture2.webp)